Содержание

Венчурные инвестиции: что это такое и кто получает все деньги?

Этот способ вложить капитал привлекает внимание возможностью получить доход минимум в 10 раз больше, чем вы вложили. В теории все выглядит настолько красиво, что люди готовы продавать квартиры и машины, лишь бы стать венчурными инвесторами.

Давайте обсудим основные моменты и разберемся со всеми понятиями. Вы должны четко понимать, что это за сфера и почему к ней нужно подходить с осторожностью.

3 основные определения, которые нужно знать

№1. Венчурные инвестиции — частный инвестор или фонд вкладывают в небольшую компанию на раннем этапе ее развития в надежде, что она вырастет по стоимости в несколько раз.

Говорю про стартапы, у которых только начинает появляться бизнес-модель, и они начинают выходить на рынок. Им нужны инвестиции, чтобы на самом раннем этапе проверить свою гипотезу.

Второй вариант — вложения могут привлекаться и в случае, когда команда готова масштабироваться и привлечь внешний капитал, потому что идея готова и понятно, как проект будет зарабатывать. Тогда инвестиции — возможность вырасти в несколько раз в выбранной нише или зайти на другой рынок, чтобы прогрессировать там.

№2. Венчурный инвестор — обычно богатый человек, у которого есть какой-то бизнес, и часть прибыли выделяется как высокорисковая инвестиция, чтобы получить хорошую прибыль.

Это и отличает венчурное инвестирование от фондового рынка, где вложения происходят в уже известную, работающую и зарекомендовавшую себя компанию со стабильной историей, доходом и понятной моделью. Венчурный инвестор вкладывает в стартапы и здесь возможен один из двух вариантов: либо много заработаешь, либо все потеряешь.

№3. Венчурный фонд — обычно его создает инвестор, который провел несколько хороших сделок и наработал свою экспертизу. Он разобрался в принципах работы на этом рынке и видение, как удачно вложить деньги. Поэтому он создает специальный фонд, в котором крутятся его инвестиции вместе с вложениями других участников.

Условно: основатель вкладывает 100 миллионов долларов и приглашает нескольких знакомых добавить еще по такой же сумме. В итоге в фонде есть 400 миллионов долларов, которыми управляет основатель. Он распределяет его по нескольким компаниям, чтобы все участники фонда получили минимум в 2-3 раза больше, чем вложили. Иногда инвестиции распределяются в 10-20-30 проектов, чтобы было больше шансов получить прибыль.

Есть и другая модель: венчурный фонд создается под определенный проект. Например: есть стартап А и для него требуются ХХХ миллионов долларов в 2018 году. Организовали фонд, собрали деньги, инвестировали нужную сумму. Через пару месяцев появляется проект Б и для него требуются УУУ миллионов долларов. Снова собрали капитал и распределили. По этому принципу постоянно идет новый поиск идей, стартапов, инвесторов.

При венчурном инвестировании участники постоянно получают информацию в виде отчетов, в которых подробно расписано, что и как было сделано, куда вложили деньги в каком количестве и какой результат это дает.

Чем отличается от других типов вложения капитала?

Главная особенность венчурного инвестирования — высокий порог входа. Обычно начинается от 1 миллиона долларов, хотя все зависит от основателя фонда и поставленной цели. Сейчас набирает популярность предложение входа от 10 000 долларов, чтобы привлечь небольших частных инвесторов.

Но нужно понимать, что это редкость: намного проще работать с 10 крупными инвесторами, чем с 300 участниками фонда. Требуется меньше ресурсов и затрат времени. Поэтому в венчурном инвестировании преобладают именно крупные капиталы.

Обычно проект для вложений можно найти так:

- если вы знаете стартаперов и вращаетесь в их среде — можно заполучить контакты и напрямую пообщаться с основателем

- если вы инвестор и об этом знают другие — вам пришлют предложение

- либо можно найти специальные платформы, на которых выставляются запросы от стартапов, изучить предложения и связаться с основателем.

Теперь перейдем к самому главному и поговорим о возможной прибыли от такого вида вложений.

Почему для инвестора это интересно?

Потому что можно увеличить свои вложения в 10-100 раз за счет верных вложений. Специально на этом делаю акцент, потому что можно хорошо вложиться и получить большой куш, но можно инвестировать в компанию, у которой что-то не получится, будет слабая команда или выбранная бизнес-модель не подойдет, и в итоге потеряете все деньги.

Обычно многие фонды вкладывают в десятки компаний и только около 3-5% показывают хороший рост, который компенсирует затраты, которые инвестор или фонд сделал. Например: вложил в 10 компаний по 1 миллиону долларов — 1 компания стала успешной и принесла 20 миллионов долларов. Другие 9 компаний прогорели вместе с вложенными деньгами. Но инвестор с 10 миллионов долларов вышел на 20 миллионов долларов благодаря всего одной компании.

Эта модель достаточно успешная, когда есть понимание, в какую компанию стоит вкладывать. Для этого нужна экспертиза, потому что часто даже самые образованные специалисты попадаются на ловкие манипуляции обманщиков.

Стартап Theranos: поучительная история для тех, кто интересуется венчурным инвестированием

Основательнице удалось в течение 15 лет выкачивать деньги из инвесторов. В 2003 году 19-летняя Элизабет Холмс бросила учебу в Стэнфорде, что запустить свой проект. Напомню, это один из самых крутых и престижных университетов в США.

Ее цель выглядела очень перспективной: изобрести устройство, которое сможет делать безболезненный забор крови, анализировать сотни заболеваний за раз и применять прицельное лечение в режиме реального времени.

Благодаря своей харизме, ей удалось достичь многого:

- декан ее факультета в Стенфорде Ченнинг Робертсон поддержал стартап и даже стал полноценным сотрудником компании;

- в разных интервью ее называли Эйнштейном, да Винчи, Гейтсом и Джобсом. Причем, сравнение со Стивом льстило ей больше всего. Поэтому на публике она всегда появлялась в такой же черной водолазке, говорила, что ее компания создает «iPod для здравоохранения», и даже наняла толпу бывших сотрудников Apple;

- ей удалось привлечь инвестиции от Тима Драпера — он крупный венчурный инвестор и миллиардер, который в свое время вкладывал в Hotmail, Skype и Tesla. Это позволило Холм спекулировать на его имидже и стало проще привлекать инвестиции от других. Потому что в венчурных инвестициях есть своего рода сигнал: если крупный инвестор проголосовал за проект своими деньгами, значит другим тоже стоит попробовать;

- в совете директоров были два бывших государственных секретаря США, два бывших сенатора, адмирал флота в отставке и бывший министр обороны США. Даже сам Джеймс Мэттис, бывший глава центрального командования США подключился к проекту.

- 15 сентября 2015 года Билл Клинтон, который тогда был президентом США, во время одной из телепередач обратился к Холмс и при всех произнес: «Не беспокойтесь о будущем — мы в хороших руках».

Но вот беда: у Холмс не было даже фундаментальных знаний в инженерии и медицине. Она не учитывала даже минимальные сложности, которые есть в жизни. В реальности придуманное устройство не могло существовать.

По сути, она отлично манипулировала своей молодостью, амбициозностью и умением располагать к себе людей. Особенно тех, кто по возрасту годился ей в отцы.

Все закончилось полным крахом:

- Компания привлекла около 750 миллионов долларов

- Theranos закрылись в 2018 году. Инвесторы потеряли свои деньги

- Объем документов по делу компании превышает 15 миллионов страниц

- Если все эти обвинения будут доказаны, Холмс проведет в тюрьме 20 лет.

Как видите, девушке удалось обвести вокруг пальца взрослых и очень серьезных людей. Это отличный пример того, почему не стоит верить всем обещаниям и строго выбирать кандидатов для вложения денег.

Что с венчурными инвестициями в России?

В России только последние несколько лет появилась возможность проводить подобные сделки. Обычно все происходило так: есть инвестор, с которым создается совместное предприятие, и он выкупает от 50% и больше компании. Но это ломает интерес участников стартапа, потому что получается, что основатели получают меньшую долю со своего бизнеса и практически выходят из него по прибыли. Пока что в законодательство только вносятся поправки к законам и правительство пытается создать подходящие условия.

Поэтому в России венчурные инвестиции — это тема для людей, которые готовы с головой уйти в ее изучение. Не получится просто так зайти с улицы и внезапно стать венчурным инвестором.

Лучше смотреть в сторону США и Европы. Именно там этот рынок более развит и есть проработанное действующее законодательство, которое удобное для всех сторон. Считаю, что еще там все-таки больше инвестиций в принципе и люди проще к этому относятся. Сама экосистема венчурного инвестирования лучше развита.

Благодаря этому частично снижены риски и более надежные гарантии — благодаря законодательству, в котором все прописано, инвестор и команда стартапа подписывают договор. Таким образом все стороны защищены и всем интересно соблюдать договоренности.

Подведем итоги: стоит ли заниматься венчурным инвестированием?

Есть такие преимущества:

- можно получить высокую доходность увеличить свои инвестиции в 10-100 раз

- если получится на раннем этапе войти в компанию, которая потенциально может стать крупной и известной, еще одна возможность заработать

- появляется шанс управлять успешной компанией на ранних этапах и в будущем

- плюс вы можете способствовать ее успеху, потому что ваше слово имеет вес, пока команда делает первые шаги

Но есть серьезные недостатки:

- невероятно высокие риски. По статистике, только 5% стартапов продолжают жить через 1 год

- поэтому поиск проекта — очень сложная, долгая, кропотливая работа. Здесь не получится с закрытыми глазами вложить в компанию и уже через год получить х10 прибыли. Некоторые люди посвящают этому всю жизнь. Они постоянно в пути, потому что ищут стартапы и общаются с основателями проектами. По сути, это работа, которой нужно постоянно заниматься

- реальность венчурного инвестирования такова: либо вложился и много заработал, либо проект прогорел и все деньги потеряны

- плюс в России пока все сложно на законодательном уровне, поэтому новичку обязательно нужно нанимать дорогостоящих профессионалов

- есть порог входа по деньгам — от 1 миллиона долларов

Если вы делаете первые шаги в инвестировании, не рекомендую этот вариант. Лучше начать с акций и облигаций — как правильно сделать первые шаги, я подробно рассказываю в своем бесплатном мини-курсе.

Напишите мне сейчас «Хочу курс» — пришлю в личном сообщении в соц.сети, которую выберет

Что такое венчурные инвестиции и как их получить

Если вы ищете деньги на развитие стартапа, банк вряд ли поможет. Он попросит показать оборот и предоставить имущество в залог. Ни того ни другого у начинающего предпринимателя часто нет. Для технологических проектов, которые находятся в начале пути, альтернативой банковским кредитам могут стать венчурные инвестиции. Что это и как их получить, рассказывает предприниматель, который искал средства для своего дела в Фонде развития интернет-инициатив и проходил обучение для инвесторов в Фонде «Сколково».

Как работают венчурные инвестиции

Венчурными называют инвестиции в молодую компанию, у которой есть проработанная бизнес-идея и потенциал роста в сотни раз. Эти вложения высокорисковые для инвесторов, так как из 10 стартапов прибыль приносит только один. Такие данные приводит Национальная ассоциация венчурных капиталистов США (National Venture Capital Association, NVCA).

Чтобы получить средства на развитие, необязательно, чтобы проект стал прибыльным в течение первых нескольких лет. Договорённости с инвестором могут касаться, например, роста количества клиентов. На таких условиях возможно регулярно получать миллионы долларов вложений.

В обмен обычно инвестору полагается доля в компании. Это прописывается в документах о сотрудничестве. Инвестор не только приобретает право на часть будущего дохода, но и может принимать решения по управлению бизнесом.

Несмотря на риски, венчурное финансирование популярно, особенно за рубежом, потому что, вложив 10 млн рублей, через 5 лет инвестор может получить прибыль в 100 млн рублей и больше.

Какой проект может получить венчурный капитал

У опытных инвесторов и фондов есть критерии, по которым оцениваются команда, бизнес-идея и возможность её реализации. Обычно эта информация находится в открытом доступе на сайте фонда или в публикациях инвестора. Узнать её можно и на бесплатных вебинарах, которые проводят эксперты.

Команда

Состав. В проекте должно быть минимум два человека, которые способны создать продукт и продать его. Членам команды требуется подходящий опыт работы.

Представим, что вы открываете онлайн-школу английского языка и в ней будет использоваться искусственный интеллект, который определяет уровень знаний и подбирает занятия с учётом этого уровня и интересов ученика. Тогда в команде должны быть как минимум преподаватель английского языка и программист, специализирующийся на искусственном интеллекте.

Личностные данные. Лидера проекта отличают упорство и коммуникабельность. Он умеет идти на компромиссы и способен вдохновить команду. Чтобы выявить эти качества, инвестор изучает ваше резюме, связывается с работодателями, партнёрами по бизнесу, задаёт вопросы при личной встрече.

Преимуществом будет, если вы занимали управляющую должность и ваша команда добилась успеха. Прошлый предпринимательский опыт также подойдёт, даже неуспешный. Если его нет, может быть достаточно и личной истории успеха, например, как вы готовились к восхождению на горную вершину и покорили её.

Важно убедить инвестора, что ваша идея жизнеспособна, что её можно реализовать и у неё есть потенциал роста. Для этого нужно подготовиться — проанализировать рынок и описать технологии, которые используете в проекте.

Рынок. Нужно рассчитать объём рынка — сколько зарабатывают на нём действующие игроки. И показать, какую долю рынка планируете получить. Эти данные должны соотноситься с планами проекта по многократному росту.

Объясним на примере онлайн-школы английского. В данном случае нужно знать рынок обучения иностранным языкам. Найти информацию о нём можно в открытом доступе — её публикуют исследовательские компании в ведущих бизнес-изданиях: в Коммерсанте, РБК, Российской газете. Например, такой анализ провели в 2019 году онлайн-университеты «Нетология» и EdMarket, IT-холдинг TalentTech и Агентство инноваций Москвы.

В исследованиях приводится размер рынка в 5,3 млрд рублей за 2019 год с учётом:

- онлайн-школ и сервисов;

- частных репетиторов и преподавателей, которые проводят занятия дистанционно.

Поскольку мы создаём онлайн-школу английского языка, то и смотреть надо на аналогичные образовательные проекты. Доля трёх крупнейших проектов на российском рынке составляет 30% — это около 1,6 млрд рублей в год. Будем отталкиваться от этой цифры.

Далее нужно определить доступную долю для нашего проекта. На курсах инвесторов рекомендуют считать достижимой долю рынка в 5-8%. В нашем случае получается, что онлайн-школа английского языка может зарабатывать до 128 млн рублей в год. Это не точные цифры, так как достоверно предсказать поведение рынка сложно.

Второй способ рассчитать будущие доходы — умножить количество потенциальных клиентов на среднюю рыночную стоимость услуги. Сравните результаты разных расчётов и покажите инвестору среднюю величину.

Потенциальный рост. Рынок должен динамично расти или иметь тенденцию к росту. Например, сейчас к стремительно развивающимся отраслям относятся электромобили, заменители молочных и мясных продуктов, «зелёная энергетика» и онлайн-образование.

Конкуренты. Необходимо знать конкурентов, их преимущества и недостатки, долю рынка, которую они занимают. Покажите инвестору, что хорошо разбираетесь в своей сфере, и объясните, чем ваша идея лучше, как она поможет потребителю сэкономить время или деньги.

Уделите этому пункту особое внимание, чтобы не оказалось, что вы просите у инвестора средства на идею, которая уже реализована. Компании, у которых нет конкурентов, встречаются очень редко.

Технология. Считается, что многократно вырасти в течение нескольких лет могут интернет-сервисы, у которых основные затраты — это зарплата сотрудников и реклама. Таким компаниям для развития не требуется открывать дополнительные торговые точки, арендовать складские помещения и офисы.

Ценятся проекты, где есть уникальные технологии или алгоритмы, которые защищены патентом или получат защиту в ближайшее время.

Выход на зарубежные рынки. Вероятность, что венчурный инвестор вложится в вашу идею, возрастает, если вы планируете выйти на международный уровень. Для этого надо исследовать эти рынки тоже и предоставить данные.

Данные о том, в какие проекты вкладываются, открыты. Изучите их, чтобы понять, что востребовано инвесторами.

Текущий результат

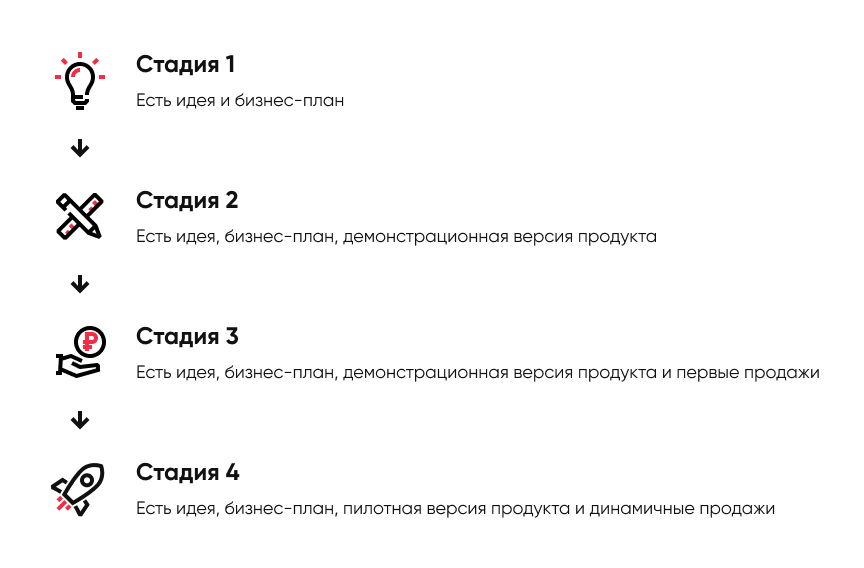

Существует несколько стадий развития стартапа. В зависимости от того, на какой находится проект, можно рассчитывать на разные условия финансирования.

Демонстрационная версия продукта — это прототип, который способен выполнять основную функцию и доказывает, что ваша идея осуществима.

Прототип капсульной кофеварки. Источник: сайт iXBT.com.

Прототип капсульной кофеварки. Источник: сайт iXBT.com.

Пилотная версия продукта — это вариант продукта, который готов к массовым продажам. Он позволяет собрать обратную связь от потребителей и выявить недостатки, чтобы их исправить.

Первые продажи показывают, что потребители хотят пользоваться продуктом. Они уже купили товар по установленной цене или сделали предзаказ. Десяти продаж достаточно, чтобы подтвердить интерес.

Динамичные продажи демонстрируют, что продукт пользуется спросом и нравится пользователям. На этом этапе можно получить статистику и глубже понять потребности покупателей. Если за несколько месяцев продажи выросли в десять раз, значит, вы движетесь в правильном направлении.

Консалтинговые компании анализируют рынок венчурных инвестиций в стартапы. По их отчётам можно судить, какие суммы вкладывают в проект на разных стадиях и на какую долю в бизнесе обычно соглашаются инвесторы.

| Сумма, $ | Доля инвестора, % | |

| Стадия 1 | От 1 тыс. до 1 млн | не менее 5 |

| Стадия 2 | От 1 до 5 млн | не менее 10 |

| Стадия 3 | От 5 до 100 млн | не менее 15 |

| Стадия 4 | От 5 до 200 млн | не менее 15 |

Такие данные показывают исследования PwC совместно с АО «РВК» «MoneyTree: навигатор венчурного рынка» за 2019 год и первое полугодие 2020 года.

Вложится ли инвестор в ваш проект и в каком размере, зависит от того, соответствует ли стартап критериям, в какую сумму оценивается компания и получали ли вы внешнее финансирование раньше. Итоговая стоимость проекта формируется в процессе переговоров между основателем и инвестором.

Где найти венчурного инвестора

Чтобы найти инвестора, нужно обратиться в венчурный фонд или объединение бизнес-ангелов. Например, в России это:

Контакты инвесторов обычно находятся в открытом доступе в интернете.

Больше фондов и инвесторов можно найти здесь.

Фонд Altair Capital размещает электронную почту для связи.

Фонд Altair Capital размещает электронную почту для связи.  На сайте ФРИИ нужно перейти в специальный раздел и заполнить там небольшую анкету.

На сайте ФРИИ нужно перейти в специальный раздел и заполнить там небольшую анкету.

В некоторых случаях потребуется приложить презентацию.

Не все инвесторы дают обратную связь, так как заявок на финансирование поступает много. Необходимо приложить усилия, чтобы стартап заметили.

Если ваша идея заинтересует инвестора, это ещё не значит, что удастся получить средства на проект. Сначала нужно пройти интервью. В нём могут участвовать как основатель стартапа, так и вся команда. Инвестор проанализирует идею, технологию и рынок. Если вы договоритесь, условия сделки необходимо закрепить в документах. После этого проект получает инвестиции. Весь процесс может занять от нескольких месяцев до полугода.

Пример презентации для инвестора можно найти на сайте ФРИИ.

Иногда инвесторы находят проект сами. Обычно это происходит на конкурсах и мероприятиях для стартапов. Их проводят инвестиционные фонды и крупные корпорации. Наиболее распространённым мероприятием является акселератор. Это программа, в рамках которой предприниматели проходят обучение, и по её итогам могут получить инвестиции или партнёрскую поддержку. Участие в акселераторах бесплатное, но нужно пройти отбор на конкурсной основе.

Вот несколько таких программ.

| Название | Ссылка |

| Стартапам | https://generation-startup.ru/startups/ |

| Build UP | https://buildup.sk.ru/ |

| StartupDrive | https://startupdrive.ru/ |

| GoGlobal | https://goglobal.iidf.ru/ |

| Streamline | https://streamline.softlinevp.com/ |

| Московский акселератор | https://ma.innoagency.ru/ |

| Акселератор СПРИНТ | https://www.iidf.ru/startups/sprint/ |

| MTS StartUp Hub | https://startup.mts.ru/ |

| Акселератор Альфа-Банка | https://alfabank.ru/scouting |

| MEDIA GATE | https://nmg.sk.ru/ |

| StartHub.Moscow | https://starthub.moscow/starthub_moscow |

| Акселератор PepsiCo | https://techlab.generation-startup.ru/ |

Кроме денег участники акселераторов получают менторскую поддержку. Такие программы помогают налаживать деловые связи. А это приносит даже больше пользы, чем инвестиции.

Источник https://lemonfortea.ru/venchurnye-investicii/

Источник https://xn--80aafaxhj3c.xn--p1ai/blog/venchurnye-investiczii/

Источник

Источник