Содержание

Правда про кредитные карты

Если исходить из статистики, большинство потенциальных заемщиков, желающих заказать карту в Интернете, ищет именно кредитки, по которым не нужно предоставлять никаких справок. Почему? Да потому что кому-то собирать документы лень, кому-то некогда, а кто-то получает серую зарплату в конверте.

Но ведь в большинстве случаев ставка по таким кредитным картам будет намного выше, чем по «подтвержденным». И если некоторые сознательно готовы пожертвовать своими кровными ради удобства в получении кредитки, то остальные о предстоящих расходах даже и не догадываются.

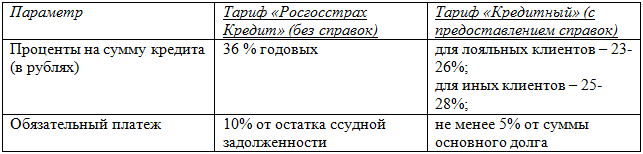

Возьмем для примера две карты Росгосстрах Банка (обе MasterCard Unembossed):

Очевидно, что по первой карте существенно выше как процент, так и обязательный ежемесячный платеж.

Если это вас не напугало, и собирать документы вы все же не хотите, полный список карт без справок вы найдете здесь.

Лозунг №2. Пользуйтесь картой – и не платите проценты!

Говоря о том, что вы можете бесплатно пользоваться заемными деньгами 50, 60 или даже 100 дней, банки не делают акцент на том, что это максимальный срок. Конечно, они пишут «ДО 50 дней», но мало кто обращает внимание на это самое «до». А ведь схем расчета льготного периода несколько (подробнее о них мы уже рассказывали), и каждый банк сам решает, какую из них выбрать. А вот заемщикам разобраться в этом нелегко.

Для примера рассмотрим ЮниКредит Банк. Льготный период здесь заявлен до 55 дней и считается так: число дней до окончания месяца + 25 дней.

Т.е., если вы 1 августа приобрели по кредитной карте холодильник, то, чтобы не платить проценты, кредит вам нужно закрыть до 25 сентября. В этом случае срок льготного периода составит 55 дней. Если же вы купили товар не 1-го, а 30-го августа, то беспроцентный период существенно сокращается: с 30 августа до 25 сентября. И это, как видите, далеко не 55 дней.

Идем дальше. Представьте ситуацию: человек, думая, что вернет деньги в течение заявленных 60 дней, снимает спокойно деньги в банкомате и даже не подозревает о том, что с этого момента по его карте уже капают проценты. Почему? Оказывается, в каждом банке есть перечень операций, на которые льготный период не распространяется. Например, в Ситибанке в любом случае начислятся проценты за такие действия, как снятие наличных, денежные переводы, операции по программе «Заплати в рассрочку» и др.

Но все же нельзя отрицать тот факт, что карты с льготным периодом – это выгодно и удобно, если пользоваться ими с умом.

Лозунг №3. Снимайте наличные без комиссии!

В последнее время это «фишка» многих банков: снимайте кредитные средства в банкоматах без дополнительных комиссий! На что следует обратить внимание здесь?

Во-первых, банки разрешают получать заемные средства бесплатно только в своих банкоматах, а вот при проведении подобной операции в чужом устройстве с карты будет дополнительно списано 1-7% от суммы. Поэтому, если вы приобрели кредитку для снятия наличных, старайтесь пользоваться только банкоматом своего банка либо банка-партнера.

Во-вторых, часто под рекламным лозунгом маскируется получение без комиссии лишь собственных средств, а не кредитных. Свежий пример – банк «Авангард»: в тарифах по карте MasterCard Standard первым делом бросается в глаза, что комиссия за операцию получения наличных в своих ПВН и банкоматах – 0%. То, что снимаемые средства должны быть собственными, не указано. И мало кто догадается, что написанное ниже «Штрафная комиссия за совершение операции получения наличных с использованием овердрафта – 3%» – это и есть комиссия за выдачу кредитных средств.

В-третьих, может быть установлена минимальная либо фиксированная сумма при снятии денег. К примеру, по кредитной карте «Лучшая кредитка» Татфондбанка комиссия за выдачу в «родном» банкомате равна 2%. Однако получая 1000 руб., вы отдадите не 20 руб., а все 200, потому что это минимальная сумма, которая берется банком при обналичивании.

Лозунг №4. Низкая процентная ставка!

Здесь для финансовых учреждений вообще полное раздолье. Например, у того же Росгосстрах Банка в описании карт с льготным периодом указана ставка от 18% годовых. При этом ничего не сказано о том, что это тариф только для лояльных клиентов, открывающих карту в иностранной валюте и согласных застраховать жизнь. Для рублевых же кредиток ставка будет гораздо выше – 23-28%.

Еще одна хитрость: озвучивается ежедневная, а не годовая процентная ставка. Позвонив как-то в Банк ТКС, чтобы поинтересоваться размером кредитной ставки, я услышала заманчивое «вы можете ориентироваться на 0,12% в день». 0,12% – ласкает слух, не правда ли? Однако переведите ставку в годовую, и она уже не покажется вам такой привлекательной – ведь это 43,8%!

То же самое у банка «Кредит-Москва». Правда, здесь, чтобы приукрасить действительность, указывают не дневной, а ежемесячный процент – 2,2%, что в пересчете на годовой тоже не так уж мало – 26,4%.

Стоит обратить внимание и на то, что у некоторых банков разная процентная ставка на операции по безналу и по выдаче наличных.

Как пример – новая карта «Эlixir Классика» Бинбанка: ставка при покупках равна 22-40% в год, тогда как при получении денег в банкомате она возрастает до 24-45%. По карте «Запаска» СКБ-Банка разбег еще заметнее: при совершении покупок ставка будет всего 15% (на этот показатель банк и делает акцент в своих рекламных проспектах), а вот снятие наличных облагается процентом намного более высоким – 39%!

Лозунг №5. У нас нет скрытых комиссий!

Скрытых, может быть, и нет, но вот об имеющихся некоторые банки предпочитают также не говорить. За выдачу наличных, обслуживание карты, СМС-оповещение, перелимит, страховку, несвоевременное погашение – вот неполный перечень комиссий, которыми могут «похвастаться» многие кредитные учреждения.

Не хочу сказать, что банки скрывают всю эту информацию, но о многом умалчивают, это факт. Поэтому внимательно читайте условия по карте!

Комментарии пользователей:

Всё же не понятно для чего нужны эти кредитные карты,почему с большим успехом нельзя тратить собственные деньги,если таковых нет то за счёт чего погашать кредит да ещё и с процентами.

Андрей, как правило, кредитные карты используются либо для крупных покупок (при наличии достаточного кредитного лимита для этих целей), т.к. накопить необходимую сумму просто не получается, либо для спонтанных или срочных покупок в случае, когда до получения заработной платы еще нужно подождать.

Стоит ли брать кредитную карту? Плюсы и минусы кредитной карты. Чем отличается от кредита

Можно ли брать кредитную карту

Оценивая все плюсы и минусы кредитных карт, можно отметить, что российские заемщики продолжают проявлять активный интерес к кредиткам.

Брать или не брать кредитную карту каждый человек решает самостоятельно. Положительное решение объясняется оперативным получением кредитки, обслуживанием без взимания комиссии и наличием программ получения премиальных баллов.

На вопрос многих людей, является ли кредитная карта кредитом, ответ будет однозначно положительным, потому что кредитный лимит предоставляется на условиях платности и возвратности. Чем же отличается кредит от кредитной карты? Кредит не имеет льготного периода, и, как правило, гасится аннуитетными платежами, включающими проценты за пользованием займом и тело самого займа.

Аннуитет или финансовая рента — термин, описывающий график погашения финансового инструмента (выплаты вознаграждения или уплаты части основного долга и процентов по нему), когда выплаты устанавливаются равными суммами через равные промежутки времени. Сумма аннуитетного платежа включает в себя основной долг и вознаграждение.

Условия получения кредитной карты

Если гражданин ответил для себя положительно на вопрос, стоит ли ему брать кредитную карту, то ему необходимо ознакомиться с основными условиями получения такой карты. Необходимые условия для становления потенциальным держателем кредитной карты, как правило, минимальны:

- ограничения по возрасту;

- наличие гражданства РФ;

- наличие регистрация в городе получения карты;

- наличие постоянного места трудовой деятельности определенное время.

Банки, как правило, предлагают своим клиентам оформить карту на персональных условиях по заранее одобренному предложению, если он:

- получает заработную плату или пенсию на карту;

- пользуется дебетовой картой;

- имеет депозиты;

- оформлял ранее потребительский кредит.

Читая клиентские отзывы, часто можно натолкнуться на истории, когда владельцам дебетовых карт приходят сообщения с предложением о получении кредитной карты с заранее одобренным лимитом. Клиенты, как правило, отвечают положительно на вопрос банка, хотят ли они брать кредитную карту на персональных условиях. Если кредитная история плохая, то кредит все равно можно получить. Ознакомьтесь с советами экспертов о том, как взять кредит с плохой кредитной историей?

Правила оформления кредитки

Процедура выдачи карточки происходит оперативно и выглядит она следующим образом (если, конечно, вы смогли правильно выбрать банк):

- Посещение отделения кредитного учреждения, обращение к сотруднику банка.

- Сообщение оператору подробностей, получение обратной информации о банковском продукте: тарифах, ограничениях.

- Предъявление клиентом паспорта оператору.

- Заполнение бланка по данным из паспорта, подписание соглашения.

- Выдача продукта и конверта с секретным шифром.

Управление картой

Держатель пластика имеет возможность следить за своими транзакциями при помощи:

- Устройство самообслуживания.

- Интернет-банка. Здесь имеется возможность оперативно осуществлять расчеты. В интернет-банке удобно переводить деньги между счетами.

- Мобильного приложения. Здесь можно управлять счетами, переводить средства по номеру клиентского телефона или карты.

- Мобильного банка. Оповещение посредством сообщений позволяет получать данные о транзакциях, запрашивать баланс, информацию по картам.

Данные о сумме задолженности по карте можно узнать:

- во всех платежных устройствах банка;

- на клиентской странице путем авторизации и выбора в системе клиентского обслуживания необходимого счета и просмотра требуемой информации;

- в мобильном приложении;

- с помощью звонка в call-центр, где действует служба технического информирования;

- в отделении банка при обращении к сотруднику, сообщив ему номер банковского счета.

Как не платить проценты по кредиту

Кредитный лимит — это максимальная сумма кредитных средств, которые можно потратить по карте. К основному преимуществу кредитных карт перед кредитами относится возможность использовать деньги безвозмездно в период льготного периода. Узнать остаток лимита можно способами, описанными выше.

Основные правила пополнения баланса кредитной карты:

- Кредитный лимит возобновляется, когда вы пополняете карту;

- С кредитной карты можно тратить не только деньги банка, но и свои собственные. Для этого нужно просто зачислить их на карту сверх кредитного лимита;

- Как не платить проценты и не допустить просрочку? Пользоваться кредитом без процентов можно во время льготного периода. Если льготный период закончился, то процентов не избежать.

Ежемесячно на телефон клиента отправляется сообщение с информацией:

- о необходимой сумме для внесения, чтобы не платить проценты,

- об обязательной сумме для внесения, чтобы не допустить просрочку,

- о крайней дате внесения обязательной суммы платежа.

Клиенту стоит помнить два основных правила пользования кредитной картой:

- Льготный период действует только на покупки. Оплачивать все покупки кредитной картой — это выгодно.

- Внесение платежей своевременно — залог хорошей кредитной истории. При добросовестном выполнении своих обязательств при пользовании заемными средствами, банк может увеличить лимит или снизить процентную ставку. Это все проводится индивидуально для каждого клиента.

Преимущества и недостатки

Карта с кредитным лимитом и любая другая карта особо не отличаются друг от друга. Ее счет можно пополнять наличными деньгами, снимать их в банкоматах, рассчитываться ими по карте. К плюсам кредитной карты относят льготный период использования заемных средств.

К минусам кредитной карты относят часто высокие проценты по кредиту (до 25%, все зависит от условий банка) и комиссионные сборы за обналичивание средств.

Кредитная карта обладает такими же функциями и возможностями, как и другие пластиковые карты. Неположительные отзывы владельцев кредитных карточек в виртуальном пространстве встречаются, но они, как правило, относятся не к условиям договора о выпуске и обслуживании, а к действиям сотрудников кредитного учреждения, ошибочно списывающим деньги с карточных счетов без должного предупреждения, взимающим один платеж дважды, навязывать карточки людям преклонного возраста и зарплатным клиентам. Статистика свидетельствует о том, что держатели пластика, эмитированного “Сбербанком”, чаще других становятся жертвами мошенников, похищающих средства с карточек. Многие клиенты теряют деньги не только с карточного счета, но и других депозитов.

Кредит или кредитная карта

Два самых популярных вопроса граждан о кредитных картах звучат следующим образом: что выгоднее кредит или кредитная карта, и что выгоднее кредитная карта или потребительский кредит. По кредитам банки предлагают более низкие процентные ставки, но не предлагают льготные периоды использования заемных средств.

Основные предложения

Все кредитные учреждения предлагают карты с льготным периодом использования заемных средств. Опишем одно из самых интересных предложений. Например, кредитные карты мгновенной выдачи в Сбербанке:

| Критерий | Значение |

| Льготный период кредитования | Пятьдесят дней. |

| Лимит кредитования | 600 тысяч рублей. |

| Срок обслуживания | Три года. |

| Программа лояльности | Спасибо от “Сбербанка”. |

| Обслуживание в год | Без комиссионного сбора. |

| Возможность получения дополнительных карт | Нет. |

| Очередной или срочный повторный выпуск | Без комиссионного сбора. |

| Внесение наличных денег в устройствах и офисах банка | Без комиссионного сбора. |

| Ставка за пользование кредитом в льготный период | 0%. |

| Ставка за пользование кредитом | 23,9% годовых. |

| Неустойка | 36% годовых. |

| Выдача денег наличными в банкоматах и кассах | 3%, не менее 390 рублей в пределах банка и дочерних учреждений; 4%, не менее 390 рублей в устройствах иных учреждений. |

| Размер снятия наличных в сутки | 50 тысяч рублей в банкоматах банка; 150 тысяч рублей в кассах банка, в банковских устройствах и кассах других учреждений. |

| Объем на осуществление транзакций в день | 150 тысяч рублей. |

| Проверка средств на счете, получение информации в банкоматах прочих учреждений | 15 рублей. |

| Получение выписки по счету карты | 15 рублей. |

| Услуга “Мобильный банк” | Без комиссионного сбора. |

Кредитная карта Московского Кредитного Банка представлена в восьми вариантах. Клиентские отзывы свидетельствую, что каждый гражданин может подобрать продукт, подходящий под заявленные им критерии. И сделать это можно прямо из дома, зайдя на официальную страницу учреждения.

Источник https://credit-card.ru/articles/using-cards/pravda.php

Источник https://promdevelop.ru/economy/stoit-li-brat-kreditnuyu-kartu-chem-otlichaetsya-ot-kredita/

Источник

Источник