Содержание

Кредитные карты без процентов в 2021 году

Кредитными картами сегодня пользуются многие россияне. Схема их использования проста: человек рассчитывается банковскими деньгами, а затем в установленный срок погашает образовавшуюся задолженность и оплачивает услуги банка. Это всем понятно, однако немногие знают, что в 2021 году есть возможность использовать кредитные карты без уплаты процентов.

Фото: bankiclub.ru

Беспроцентные кредитные карты

Кредитная карта без процентов — это уникальная возможность использовать деньги банка бесплатно. Разумеется, в руководстве финансовых учреждений глупых людей нет, и полностью беспроцентных карт, на которых банк ничего не зарабатывает, не бывает. Но тарифы многих кредиток подразумевают, что использовать деньги банка без уплаты процентов можно в течение так называемого льготного периода. И чем он дольше, тем выгоднее становится конкретная кредитка конкретного банка.

Обычно правила расчета льготного периода подразумевают, что у держателя карты по окончании календарного месяца остается некоторое количество дней в следующем месяце, когда он может вернуть взятые в кредит средства, не уплачивая проценты.

К примеру, льготный период составляет 55 дней. Деньги с кредитки расходовались начиная с 1 января. Сам январь длится 31 день. Соответственно, от 55 дней льготного периода в феврале остается 24 дня. Так что если погасить январскую задолженность до 24 февраля включительно, банк никакие проценты не возьмет.

На самом деле, 55 дней грейс-периода (другое название льготного периода) для 2021 года — это немного. Скорее это минимальный срок, а многие банки предлагают 100 дней беспроцентного использования своих кредиток и больше. А значит, на погашение задолженности остается намного больше времени, чем несколько дней следующего календарного месяца.

Преимущества кредитных карт без процентов

Многие из нас оказывались в ситуации, когда деньги нужны срочно, причем на какие-то первоочередные нужды. Чтобы не тревожить постоянными просьбами одолжить немного “до зарплаты” своих друзей или родственников, имеет смысл держать в кошельке кредитную карту.

Даже если тарифы кредитки подразумевают комиссию за снятие наличных в банкомате, картой можно оплачивать ежедневные покупки в магазине. За это никакой комиссии не будет, а по описанной выше схеме использовать деньги с кредитки можно бесплатно.

Более того, на грейс-периоде кредитной карты можно даже зарабатывать реальные деньги. Схема, которую используют некоторые продвинутые в финансовом отношении россияне, предельно проста и понятна.

Чтобы зарабатывать на кредитке с длительным грейс-периодом, нужно открыть банковский вклад с возможностью пополнения. Желательно с хорошими для 2021 года процентами. На этот вклад вносится ваш регулярный доход — например, зарплата.

В то время, пока на вкладе лежит ваш заработок и постепенно приносит проценты, вы пользуетесь кредиткой.

В следующем месяце, получив свой доход, вы погашаете задолженность по кредитной карте без уплаты процентов. Если от зарплаты после этого что-то осталось — нужно внести деньги на вклад, пополнив его сумму. И продолжить пользоваться кредиткой.

Таким образом вы регулярно пользуетесь деньгами банка, не уплачивая за это проценты. А на вашем вкладе лежит некоторая сумма, которая приносит доход. Как много при этом получится заработать — зависит только от суммы на вкладе и процентов капитализации.

Собираясь открыть кредитку, не стоит обращаться в первый попавшийся банк. Изучите предложения разных финансовых учреждений и выберите из самых выгодных вариантов. Заказывать карту в 2021 году лучше онлайн — это и удобнее, и безопаснее в период пандемии. Ответ от большинства банков приходит в течение нескольких минут. Если кредитка для вас одобрена, многие финансовые организации доставляют готовую карту курьером. Обычно — уже на следующий день.

Топ-10 лучших беспроцентных карт в 2021 году

Длительность грейс-периода — только один из важных признаков хорошей кредитки с выгодными условиями. Имеет значение наличие или отсутствие комиссии за использование карты, ее сумма, процентная ставка при выходе за пределы льготного периода и т.д.

Мы выбрали десять кредиток с лучшим набором таких условий. При этом какого-то специального рейтинга наша подборка не подразумевает и по каким-то позициям кредитки не расставлены. Все эти карты достаточно хорошо, чтобы претендовать на первое место в этом топ-10.

| Банк | Карта | Ставка, годовых | Лимит, руб. | Грейс-период | Комиссия за обслуживание |

| Райффайзенбанк | «110 дней» | от 19% до 49% | до 600 000 | 110 дней | от 0 до 150 руб./месяц |

| Тинькофф | «Платинум» | от 12% до 49,9% | до 700 000 | 55 дней | от 0 до 590 руб./год |

| Открытие | «120 дней» | от 13,9% до 29,9% | до 500 000 | 120 дней | от 0 до 1 200 руб./год |

| Альфа-Банк | «100 дней без %» | от 11,99% до 23,99% | до 500 000 | 100 дней | от 590 до 1 490 руб./год |

| МТС-Банк | Zero | от 0% до 10% | до 150 000 | нет | 30 руб./день при наличии задолженности |

| ВТБ | «Карта возможностей» | от 14,9% до 34,9% | до 1 000 000 | 110 дней | 0 руб. |

| Газпромбанк | «Удобная карта» | от 11,9% до 29,9% | до 600 000 | 90-180 дней | от 0 до 199 руб./месяц |

| CitiBank | «Просто кредитная карта» | от 7% до 28% | до 450 000 | 180 дней | 0 руб. |

| УБРиР | «Хочу больше» | от 12% до 27,7% | до 700 000 | 120 дней | 99 руб./месяц |

| Почта Банк | «Вездедоход» | от 10,9% до 39,9% | до 1 500 000 | 120 дней | от 0 до 99 руб./месяц |

Райффайзенбанк «110 дней»

- Ставка — от 19% до 49% годовых

- Сумма — до 600 000 руб.

- Возраст — от 21 года до 67 лет

- Беспроцентный период — до 110 дней

- Стоимость — от 0 до 150 руб./месяц

Кредитка Райффайзенбанка отличается неплохими сбалансированными условиями. Важное ее преимущество — операции снятия наличных здесь входят в беспроцентный период. В месяц открытия карты и следующий за ним период снимать можно сколько угодно без ограничений. Начиная с третьего месяца лимит есть, но он вполне неплохой — до 50 000 рублей ежемесячно. Если вернуть деньги в течение 110-дневного грейс-периода, проценты начислены не будут. Комиссия за сам факт снятия денег также не начисляется.

Второе преимущество — за расходы с использованием карты начисляется кэшбэк — всего можно заработать до 4 000 рублей в месяц.

Для того, чтобы карта была бесплатной, ей нужно пользоваться достаточно активно — расходуя в течение месяца сумму от 8 000 рублей. Если условие не выполняется, банк спишет 150 рублей.

Тинькофф «Платинум»

- Ставка — от 12% до 49,9% годовых

- Сумма — до 700 000 руб.

- Возраст — от 18 до 70 лет

- Беспроцентный период — до 55 дней

- Стоимость — от 0 до 590 руб./год

Беспроцентный период в Тинькофф Банке на стандартные покупки не самый большой — это обычные для большинства финансовых учреждений 55 дней. Но полный набор условий и тарифов делает эту карту одной из лучших в России.

- Во-первых, здесь предусмотрен длительный грейс-период за погашение картой других кредитов — 120 дней. Это поможет с выплатой взятых ранее займов.

- Во-вторых, кредитка «Платинум» может использоваться как карта рассрочки — технику, одежду и прочие товары в магазинах-партнерах можно приобретать с беспроцентной рассрочкой сроком до 12 месяцев.

Наконец, Тинькофф начисляет кэшбэк за расходы по кредитке. Накопленные бонусы можно перевести в рубли по курсу 1 бонус = 1 рубль.

Годовая комиссия за использование этой кредитки — 590 рублей. Но банк не будет взимать эту сумму, если карта не используется.

Открытие «120 дней»

- Ставка — от 13,9% до 29,9% годовых

- Сумма — от 20 000 до 500 000 руб.

- Возраст — от 21 до 75 лет

- Беспроцентный период — до 120 дней

- Стоимость — от 0 до 1 200 руб./год

Беспроцентный период здесь один из самых больших — 120 дней, практически четыре месяца. Максимальный кредитный лимит по карте — 500 000 рублей. Но чтобы его получить, кроме паспорта нужно приложить справку о доходах. Без такой справки лимит ограничен суммой в 100 000 рублей, что тоже неплохо.

Чтобы вернуть комиссию за использование карты (это 1 200 рублей в год), нужно каждый месяц совершать покупки по кредитке на сумму от 5 000 рублей и выше. За каждый такой месяц банк будет возвращать на баланс по 100 рублей, и в конце концов карта может стать полностью бесплатной.

Снимать наличные с этой кредитки (причем даже в банкоматах других банков) можно без уплаты комиссии, и это одно из важных ее преимуществ.

Альфа-Банк «100 дней без %»

- Ставка — от 11,99% до 23,99% годовых

- Сумма — до 500 000 руб.

- Возраст — от 18 лет

- Беспроцентный период — до 100 дней

- Стоимость — от 590 до 1 490 руб./год

Продолжительный и при этом честный грейс-период — 100 дней. Если в течение этого времени вернуть банку потраченные средства, никакие проценты начисляться не будут.

Снимать наличные без комиссии можно в пределах 50 000 рублей в месяц, причем в любых банкоматах России и мира. Искать устройство Альфа-Банка вовсе не обязательно.

Комиссия составляет от 590 до 1 490 рублей в год. Точная сумма зависит от наличия у держателя пакета услуг или дебетовой карты Альфа-Банка.

МТС Деньги Zero

- Ставка — от 0% до 10% годовых

- Сумма — до 150 000 руб.

- Возраст — от 20 до 70 лет

- Беспроцентный период — нет

- Стоимость — 299 руб. за выпуск, 30 руб./день при наличии задолженности

Условия использования этой кредитки — самые необычные в нашей подборке. Проценты за использование денег банка как таковые здесь не начисляются почти никогда. Кредит сам по себе беспроцентный. Но банк берет комиссию 30 рублей в день при наличии любой задолженности.

Соответственно, пользоваться картой Zero от МТС-Банка имеет смысл, если вы расходуете сумму, близкую к лимиту (он равен 150 000 руб.), но при этом возвращаете деньги достаточно быстро. В таком случае 30 рублей в день станут приемлемой платой — возможно, более выгодной, чем обычный кредит, а тем более микрозайм. Для расходования небольших сумм эта карта подходит в меньшей степени.

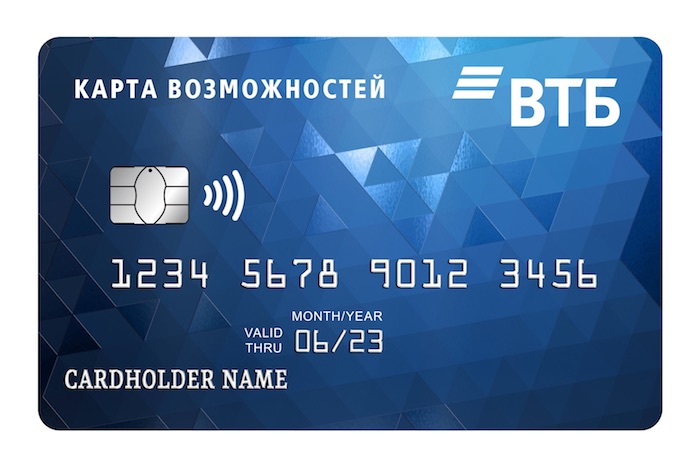

ВТБ «Карта возможностей»

- Ставка — от 14,9% до 34,9% годовых

- Сумма — до 1 000 000 руб.

- Возраст — от 21 года до 70 лет

- Беспроцентный период — до 110 дней

- Стоимость — 0 руб.

Государственный банк ВТБ предлагает очень неплохую кредитку «Карта возможностей» с целым рядом преимуществ.

Во-первых, здесь неплохой грейс-период — до 110 дней. Во-вторых, карта полностью бесплатна в обслуживании всегда — независимо от суммы покупок и выполнения каких-то других условий. В-третьих, здесь умеренный на фоне многих других банков процент за использование наличных вне рамок грейс-периода — 34,9% годовых. В то время, как в большинстве финансовых учреждений это практически 50% в год.

К сожалению, льготный период для операций обналичивания в ВТБ распространяется только на снятие денег в течение первых двух месяцев после выпуска карты. Это — небольшой минус данной кредитки.

Газпромбанк «Удобная карта»

- Ставка — от 11,9% до 29,9% годовых

- Сумма — до 600 000 руб.

- Возраст — от 20 до 62 лет

- Беспроцентный период — до 180 дней

- Стоимость — от 0 до 199 руб./месяц

Еще одна интересная кредитка от другого государственного банка. Здесь на операции снятия наличных распространяется умеренный процент — 29,9% годовых. Комиссии за снятие денег в банкомате нет, если обналичивать до 100 000 рублей в течение месяца.

Интересная особенность этой карты — плавающий грейс-период. Его продолжительность зависит от суммы расходов держателя. Если траты по карте в течение двух месяцев меньше 60 000 рублей, грейс-период составит три месяца. Если же расходы больше — банк позволит пользоваться деньгами без начисления процентов вдвое дольше — до шести месяцев.

Что касается комиссии за обслуживание, Газпромбанк не взимает ее при расходах свыше 5 000 рублей в месяц. Если условие не выполнено, за месяц спишется 199 рублей.

CitiBank «Просто кредитная карта»

- Ставка — от 7% до 28% годовых

- Сумма — до 450 000 руб.

- Возраст — от 20 лет

- Беспроцентный период — до 180 дней

- Стоимость — 0 руб.

Бесплатная кредитная карта от Ситибанка доступна не во всех российских регионах. На это стоит обратить внимание в первую очередь — желающий оформить ее человек должен проживать и работать в Москве или Московской области, Санкт-Петербурге или Ленинградской области, Екатеринбурге, Самаре, Ростове-на-Дону, Уфе, Волгограде, Новосибирске, Казани, Нижнем Новгороде, Краснодаре.

Сама карта довольно неплохая — минимальный процент при выходе за рамки грейс-периода здесь всего 7% годовых. А сам льготный период составляет целые 180 дней.

Первоначальный кредитный лимит — до 450 тысяч рублей. Однако для действующих клиентов банка он может быть увеличен вплоть до 3 млн рублей.

УБРиР «Хочу больше»

- Ставка — от 12% до 27,7% годовых

- Сумма — до 700 000 руб.

- Возраст — от 19 до 75 лет

- Беспроцентный период — до 120 дней

- Стоимость — 99 руб./месяц

Минусом карты можно считать комиссию 99 рублей в месяц, которая начисляется всегда. Однако компенсируется этот недостаток кэшбэк-программой УБРиР — если расходовать с карты более 10 000 рублей в месяц, будет приходить от 1% до 3% кэшбэка в зависимости от категории расходов. Этого уже достаточно, чтобы компенсировать комиссию. При этом лимит кэшбэка — 2 500 рублей в месяц.

Процентная ставка рассчитывается индивидуально, но не превышает 27,7% в год даже для операций снятия наличных. Правда, сами эти операции облагаются довольно внушительной комиссией.

Беспроцентный период за безналичные расходы по карте — до 120 дней. Это самый длительный грейс-период в линейке кредитных карт “Уральского банка реконструкции и развития”.

Почта Банк «Вездедоход»

- Ставка — от 10,9% до 39,9% годовых

- Сумма — до 1 500 000 руб.

- Возраст — от 18 лет

- Беспроцентный период — до 120 дней

- Стоимость — от 0 до 99 руб./месяц

Почта Банк предлагает самый большой кредитный лимит по карте среди всех вариантов, что мы рассматриваем — 1,5 млн рублей. Конечно, доступна такая сумма будет не каждому.

Кэшбэк-программа для держателей кредитки «Вездедоход» позволяет получать 1% за любую покупку и 3% — за покупки в категориях одежда, обувь, кафе и рестораны. Однако если потратить с карты более 30 000 рублей в месяц, эти проценты удвоятся. Также во всех случаях можно получать до 20% кэшбэка за покупки у партнеров Почта Банка.

Держателям стоит помнить — для того, чтобы карта была бесплатной, необходимо расходовать с нее от 5 000 рублей в месяц. Иначе банк будет снимет с баланса 99 рублей комиссии.

Какую карту выбрать

Универсального ответа на такой вопрос нет и быть не может. Все зависит от того, для чего вам нужна кредитка и как часто вы планируете ей пользоваться. Одни банки не взимают комиссию за использование кредитки, если ей пользоваться достаточно активно. Другие наоборот — берут годовую комиссию, если вы пользуетесь их картой, но не берут ничего, если она просто лежит в вашем бумажнике.

Выбирая кредитную карту, стоит внимательно изучить все условия и особенности каждой карты. Возможно, один из банков привлечет ваше внимание тем, что предлагает хороший кэшбэк именно в тех категориях, по которым вы часто расходуете деньги. А другой порадует максимально прозрачными условиями расчета льготного периода.

Кредитные карты

КАРТЫ VISA ОТ DemirBank – ВАШИ ФИНАНСОВЫЕ ВОЗМОЖНОСТИ БЕЗГРАНИЧНЫ!

Для удобства клиентов DemirBank предлагает кредитные карты, которые позволяют картодержателям приобретать товары и услуги за счет кредитного лимита, предоставляемого банком.

При этом клиенту не требуется обращаться в банк за оформлением кредита и подтверждать целевое назначение, наличие кредитной карты уже позволяет использовать средства на необходимые нужды.

ВЕСОМЫЕ ПРЕИМУЩЕСТВА:

- 0% до 35 дней, при использовании кредитного лимита во время предоставляемого Льготного периода

- Получать ощутимые СКИДКИ при приобретении товаров и услуг Полный список ПОС-терминалов

- ВОЗМОЖНОСТЬ совершать интернет покупку Безопасное использование платежных карт

- БЕСПЛАТНОЕ обналичивание через банкоматы DemirBank в нац. валюте Список банкоматов

- Участвовать в программе лояльности CashBack, которая позволяет получать дополнительный БОНУС за каждую покупку. С 15 августа 2016 года DemirBank запустил бонусную программу CashBack, позволяющую клиентам возвращать в виде бонусов на карту 0,1% от стоимости каждой совершенной покупки. Бонусная программа CashBack

Бонусная программа распространяется на всех держателей кредитных карт Visa Classiс, Visa Gold, Visa Platinum от Demir Bank и действует в широкой сети POS-терминалов банка.

КАРТА VISA CLASSIC

Международная карта Visa Classic — это самая распространенная банковская карта, предназначенная для совершения операций, расчёты по которым осуществляются за счёт кредитного лимита, установленного банком.

КАРТА VISA GOLD

Международная карта Visa Gold — это Ваша уверенность в любое время, где бы Вы не находились!

Золотая карта подчеркнет Ваш высокий статус и даст Вам привилегии, недоступные владельцам более простых карт: скидки и специальные предложения по всему миру, приоритетное обслуживание и индивидуальный подход, а также повышенный уровень защиты Вас и Ваших средств.

КАРТА VISA PLATINUM

Международная карта Visa Platinum – это принципиально новый уровень сервиса. Повседневные дела, досуг и путешествия станут проще и приятнее. Вы получите доступ к многочисленным привилегиям и специальным предложениям по всему миру.

С картой Visa Platinum от DemirBank Вы получите дополнительную финансовую гибкость, нацеленную на то, чтобы помочь Вам реализовать Ваши мечты.

Являясь держателем карты Platinum, Вы предъявляете особые требования к качеству организации отдыха и путешествий.

7 самых выгодных кредитных карт с льготным периодом-2021

Cамая выгодная кредитка с льготным периодом — это какая? Вопрос не из лёгких — карт очень много, а банки активно хитрят и недоговаривают. Но — мы прорвёмся :).

В статье вас ждут:

- Кредитки с подвохом — льготный период по ним не так прост, как кажется поначалу;

- Актуальные акции и спецпредложения — узнаете, где разрешают снять на льготных условиях хоть весь кредитный лимит, закрыть «проблемную» карточку в другом банке, дают повышенный кэшбэк и т.д.

- И, конечно — кредитная карта с большим льготным периодом на все операции ;

Если читать некогда или лень — переходите сразу к визуальному сравнению, там будут вот такие классные карточки:

… А теперь — подробнее о каждой карте:

«100 дней без %» («Альфа-Банк»)

- Внимание, акция : «Альфа-Банк» разрешил снимать с карты «100 дней без %» сразу весь кредитный лимит! Б ез комиссий и штрафов, разумеется. Срок действия — 1 год с момента оформления. Подробнее.. .

Пример: если вам выдали кредитку на 140 000 рублей, вы сразу же сможете снять все деньги в любом банкомате мира и потратить их так, как вам хочется. Обычный лимит на «обналичку» без комиссии — 50 000 рублей в месяц.

Льготный период: до 100 дней без %.

На что распространяется: на покупки, снятие наличных и переводы.

Когда начинается: после 1-й покупки или списания годовой комиссии за обслуживание.

Тип грейса: «нечестный».

Кэшбэк: «Альфа-Банк» предлагает кэшбэк 2% за все покупки в первые шесть месяцев и 1% в дальнейшем.

Обслуживание: бесплатно в 1-й год, далее от 590 до 1 490 рублей в год.

- …М ожно заработать! Всё просто — снимаем кредитные деньги и кладём их на дебетовую карту с большим % на остаток. И не забываем рассчитываться с банком вовремя, конечно :). За год так можно заработать до 7 000 рублей (если снимать по 50 000 руб./мес.);

- Есть рефинансирование : «Альфа» разрешает переводить кредитный лимит на другую кредитку и дает рассрочку 100 дней. Единственное: в течение 2 недель будет необходимо закрыть карту другого банка.

Выводы: преимуществ у карты «Альфа-Банка» хватает — вы получаете 100-дневную рассрочку на все популярные операции: покупки, снятие наличных и рефинансирование.

Плюс сейчас по карте дают интересные бонусы:

- Первый год будет обналичка всего кредитного лимита по карте без комиссий и штрафов. Нужны деньги — просто снимаете и решаете свои проблемы.

- Повышенный кэшбэк 2% на все покупки на полгода;

- Б есплатное обслуживание.

«Карта Возможностей» (ВТБ)

Льготный период: до 110 дней без %.

Льготный период: до 110 дней без %.

На что распространяется: первые два месяца — на покупки, снятия наличных и переводы. Далее — только на покупки.

Когда начинается: с 1-го числа месяца, когда вы совершили покупку по карте.

Тип грейса: «нечестный».

- На снятие наличных и переводы беспроцентный период действует только первые 2 месяца . Что будет дальше? В случае с обналичкой — 50 000 руб./мес. без комиссии за снятие, но начисляются проценты — 34,9% годовых;

- Можно подключить кэшбэк 1,5% . Опция стоит денег — 590 руб./год.

Выводы: безусловные плюсы «Карты возможностей» — чуть бОльший, чем у «Альфы», льготный период и бесплатное обслуживание.

Кэшбэк — тоже хорошо, но здесь он не такой большой (всего 1,5%), плюс еще придется «отбивать» комиссию за подключение (почти 600 рублей).

А вот с переводами и снятием наличных дела обстоят не очень. Два «льготных» месяца пролетят быстро. А потом? Если снимать или переводить — заплатите «сверху» почти 35% годовых. Так себе «перспектива»…

«Разумная» (банк «Ренессанс»)

Ну, рекламу этой карты вы точно видели по ТВ или в Интернете:

Льготный период: до 145 дней без процентов;

На что распространяется: на покупки и снятие наличных.

Правда, по снятию наличных есть неприятный нюанс. Да, вы получаете на эту операцию грейс-период до 145 дней. Но — придется платить фиксированную комиссию — 2,9% от суммы обналички + 290 рублей. Что и говорить — не супер.

Впрочем, есть и новость со знаком «плюс» — обналичивать можно хоть весь кредитный лимит сразу (максимально возможный по карте — 300 000 рублей), главное — вовремя вернуть :).

Когда начинается: первая покупка .

Тип грейса: «нечестный». Раз в месяц попросят вносить минимальный платеж (5% от суммы задолженности).

Обслуживание: бесплатно без каких-либо условий.

Выводы: карта «Разумная» — кредитка довольно интересная. Здесь ОЧЕНЬ приличный грейс-период — как-никак, почти 5 месяцев! Да ещё и бесплатное обслуживание впридачу. Только вот с наличностью получилось не очень хорошо — всё-таки сейчас хватает карт, где эта операция бесплатна. Но если вас не смущает комиссия в 3%, или просто нужно очень много «налички» — welcome.

P.S. «Ренессанс» известен и как банк, где получить кредитку легче, чем у большинства конкурентов.

120 дней без % («Открытие»)

Льготный период: до 120 дней без процентов;

На что распространяется: на покупки и рефинансирование.

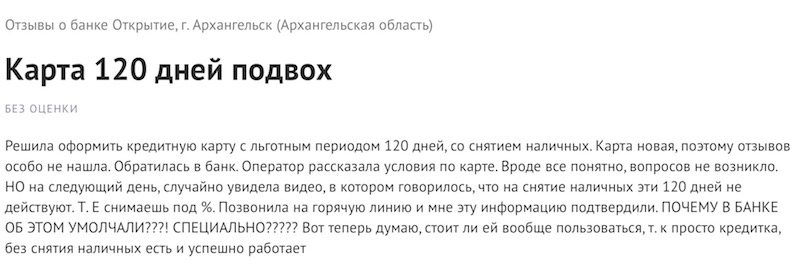

По снятию наличных — здесь та же некрасивая история, что и с «Картой возможностей» от ВТБ. Люди видят на сайте слова «без комиссии», после получения карты снимают деньги — и попадают на проценты. В этом отзыве человеку повезло: девушка случайно обо всём узнала:

Когда начинается: дата получения карты.

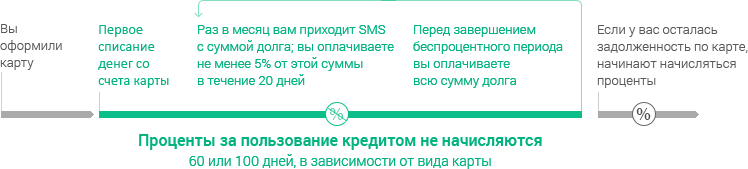

Тип грейса: «честный». 90 дней на траты, 30 дней на расчеты:

- Нет ежемесячных минимальных платежей. Обычно банки просят раз в месяц вносить минимальный платёж — 3-10% от суммы долга. У карты «120 дней» такие платежи отсутствуют.

- Есть рефинансирование . 4 раза в год «Открытие» разрешает отправлять кредитный лимит с вашей карты на другую кредитку. На возврат долга дается рассрочка в 120 дней без процентов. Есть обязательно условие — «чужую» кредитку необходимо будет закрыть в течение 92 дней с момента перевода.

Обслуживание: бесплатно, если тратить по карте от 5 000 руб. / мес. Если его соблюдать, «Открытие» возвращает на счет по 100 рублей в месяц.

Выводы: карта «120 дней без %» получилась довольно неожиданной — где ещё не просят внести минимальный платеж и разрешают 4 раза сделать рефинансирование проблемной кредитки в другом банке? И да — обслуживание реально сделать бесплатным, если расходовать по карточке всего 5 тысяч рублей в месяц.

Но, к сожалению, «Открытие» ведёт сомнительную политику по снятию наличных — банк не акцентирует внимание на том, что за обналичку с 1-го дня начисляются проценты. Так что назвать льготный период по карте лучшим не получается.

Тинькофф Платинум

Льготный период: до 55 дней;

Когда начинается: с даты оформления договора;

- Есть кэшбэк — от 3 до 30% по спецпредложениям и 1% на всё остальное. Вы получаете баллы, их разрешается тратить на компенсацию покупок в кафе и ресторанах или ж/д билеты.

- Есть рефинансирование — закрываете кредитку в другом банке и получаете беспроцентную рассрочку в 120 дней. В отличие от той же «Альфы», такой перевод должен делать только специалист «Тинькофф-Банка». Наверное, в чем-то это даже хорошо — спокойнее будет :).

- Возможно, лучшая поддержка в чате. Это касается и робота-помощника, и людей-консультантов.

Обслуживание: 590 рублей в год.

Выводы: «Тинькофф-Банк» не балует длинным «грейсом» — это кредитка из разряда «занять денег до зарплаты» и «отдам долг в следующем месяце». Если вам достаточно — забирайте. Тем более, что по ней есть и кэшбэк, и рефинансирование на срок до 120 дней.

Льготный период: до 111 дней;

На что распространяется: только на покупки;

Когда начинается: с 1-го числа календарного месяца;

- Кэшбэк 5% на одежду, детские товары и доставку еды + 1% на все остальные покупки. Категории меняются раз в несколько месяцев. Начисляется в баллах МТС — их можно потратить на мобильную связь или купить что-то в салонах-магазинах «МТС» (смартфон, аксессуары и т.п.);

- До 4% на остаток собственных средств по счёту.

Обслуживание: бесплатно. Правда, за выпуск карточки один раз возьмут 299 рублей.

Выводы: главные плюсы кредитки от «МТС» — бесплатное обслуживание, продлённый льготный период на покупки и хоть и небольшой, но все-таки процент на остаток. Кэшбэк 5% есть — но сложно считать значимым преимуществом категории, которые постоянно меняются. Если эти опции вам действительно нужны — берите.

Кто победил?

Лучшая карта с льготным периодом — «100 дней без процентов» от «Альфа-Банка». Всё-таки здесь:

- Рассрочка на 100 дней;

- Распространяется на все операции: и на покупки, и на снятие наличных, и на переводы.

И всё это — на постоянной основе. Карты-конкуренты предлагают такие же условия только как приветственный бонус на срок от 2 недель до 2 месяцев.

…Справедливости ради, некоторые конкуренты сильнее в других «дисциплинах», и на выходе тоже получается по-своему интересный продукт:

ВТБ выпускает кредитную «Карту возможностей». Льготный период здесь — 120 дней, а обслуживание — бесплатно и без каких-либо условий. Снимать до 50 000 рублей в месяц с карты без комиссий и процентов разрешается в первые два мес. А ещё есть кэшбэк-программа — 1,5% на все покупки (правда, подключение платное).

Визуальное сравнение:

«100 дней без %» (Альфа-Банк)

- Льготный период до 100 дней на все покупки, снятие наличных и переводы;

- Снимайте с карты весь кредитный лимит без штрафов в течение года с момента оформления!;

- Кэшбэк 2% на все покупки;

- Обслуживание — бесплатно

«Карта Возможностей» (ВТБ)

- Рассрочка до 110 дней без процентов — только на покупки;

- Бесплатное снятие наличных — в первые 2 мес. после оформления карты;

- Кэшбэк 1,5% на все покупки. Цена опции — 590 руб./год;

- Бесплатное обслуживание.

«Tinkoff Platinum» (Тинькофф)

- Рассрочка 120 дней на погашение кредиток в других банках;

- До 12 месяцев без процентов на покупки по спецпредложениям;

- Льготный период на покупки — до 55 дней;

- Кэшбэк 1%;

- Обслуживание — 590 руб./год.

«120 Дней» (Открытие)

- Рассрочка до 120 дней — только на покупки;

- Нет минимальных ежемесячных платежей;

- Бесплатное обслуживание (при покупках на 5 000 руб./мес.).

«Разумная» («Ренессанс»)

- Рассрочка до 145 дней — на покупки и снятие наличных;

- Есть комиссия за снятие наличных — 2,9% + 290 рублей;

- Бесплатное обслуживание.

«Cashback» (МТС)

- Рассрочка до 110 дней — только на покупки;

- Кэшбэк 5% на товары для детей, доставку еды, одежду + 1% на всё остальное + 4% на остаток;

- Бесплатное обслуживание. Выпуск карты — 299 руб.

Статья на тему:

Справочная информация:

Как выбрать самую выгодную кредитку с льготным периодом?

Для начала — стоит разобраться с тем,

Сколько длится льготный период по карте

Самый минимум 50 — 56 дней. Удобно — чтобы не ходить по друзьям, сослуживцам и соседям, занимаем у банка немного денег на срок до 1,5 месяца, а потом отдаем и не платим лишнее. Да, грейс-период небольшой — но для целей вроде «перехватить денег до зарплаты» такой карты вполне достаточно.

Сейчас из-за возросшей конкуренции между банками появились кредитки с более длинным грейсом — до 100, 110 и даже 120 дней без процентов. Конечно, больше — не меньше, и при прочих равных выгоднее взять именно такой «пластик». Но — не расслабляйтесь, местами бывает не всё так просто.

На какие операции распространяется?

В идеале — на всё, т.е. и на покупки по карте, и на снятия наличных, и на переводы. Если он действует не на всё — вам лучше об этом знать, чтобы случайно не попасть на проценты и штрафы, например, при снятии наличных.

После какого события начинается льготный период — с покупки, с определённой даты, с даты списания комиссии за обслуживание и т.п. Параметр нужно знать, чтобы «подгадать» срок покупки и не пропустить часть льготного периода.

Что за льготный период по карте — «честный» или «нечестный»?

Иными словами — когда возвращать долг. Поясним на простом примере:

Что такое «нечестный» грейс

Долг по карте необходимо погасить к конкретной дате. Например:

Вы — владелец карты с «нечестным» грейс-периодом в 55 дней. 1 марта вы купили смартфон — начался льготный период по карте. Он длится ровно 55 дней — до 25 апреля. Если не вернуть долг вовремя — будут штрафы и проценты. Так что лучше расплатиться в срок.

15 апреля у вас заболел зуб, и вы пошли к врачу, а расплатились кредиткой, т.к. зарплату ещё не дали. Когда нужно вернуть долг за смартфон и зуб? Правильно, к 25 апреля.

Получается обидно, конечно — на смартфон была рассрочка 55 дней, а на зуб — всего 10, и хотя бы небольшую отсрочку по второй трате банк не предоставил. В результате на погашение долга уйдет приличная часть зарплаты, придется «класть зубы на полку». Думаю, теперь вы понимаете, почему такой грейс-период в народе называют «нечестным»..

Что такое «честный» грейс

Та же ситуация — и смартфон куплен, и зуб заболел, и 25-е число близко. Но разница в том, что с «честным» грейс-периодом вы получите ещё месяц на то, чтобы расплатиться за услуги стоматолога без финансовых последствий!

Дело в том, что при «честном» подходе вы оплачиваете то, что купили в прошлом месяце. Взяли в марте смартфон — в апреле отдали. Полечили в апреле зуб — отдадите в мае. И так далее.

Какой грейс-период лучше?

Как ни странно, многие предпочитают именно «НЕчестный» грейс. Почему? Да, истории вроде «зуб заболел» — вещь неприятная. Зато с «нечестным» льготным периодом проще — всегда знаешь, что расплатиться нужно к такой-то дате. Так проще планировать расходы. Рассчитался — и свободен.

А «честный» грейс и подход «Халвы» как раз не так удобен — легко запутаться с платежами и датами, т.к. вечно надо помнить, когда, что и сколько необходимо заплатить. Замотался, забыл, потратил деньги на что-то другое — и вылетел из льготного периода. И привет, штрафы, комиссии и испорченная кредитная история.

В результате — «нечестный» грейс скорее благо, чем зло.

Что ещё умеет карта?

Льготный период — важный параметр. Но не единственный — при выборе лучшей кредитки есть смысл учитывать и другие характеристики:

Источник https://bankiclub.ru/bankovskie-karty/kreditnye-karty/kreditnye-karty-bez-protsentov/

Источник https://www.demirbank.kg/ru/retail/payment-cards/credit-cards

Источник http://polezner.ru/samaya-vygodnaya-kreditnaya-karta-s-lgotnym-periodom-top-7/

Источник