Содержание

Кредитные карты Банка Русский Стандарт

Для чего оформлять и сколько стоит обслуживание кредитных карт Банка Русский Стандарт?

Как рассчитать ежемесячный платеж?

Рассчитайте срок погашения и размер переплаты по кредитной карте Банка Русский Стандарт минимальными платежами 3% от суммы задолженности или фиксированными ежемесячными выплатами на нашем калькуляторе.

Как подать заявку на кредитную карту онлайн?

Чтобы подать заявку нужно зайти на официальный сайт в раздел Карты — Кредитные , выбрать нужный тариф и нажать Оформить карту .

В анкете потребуется указать следующие данные:

- ФИО и пол;

- номер мобильного телефона;

- адрес эл. почты;

- желаемый кредитный лимит;

- паспортные данные;

- сведения о работе и доходе.

Во время заполнения анкеты на указанный номер мобильного телефона придет код подтверждения. Когда все поля будут корректно заполнены, заявка отправится на рассмотрение.

Какие дополнительные документы могут потребоваться?

Для получения карты потребуется паспорт РФ и один из дополнительных документов:

Мир 2.0 вашему дому: бесплатная кредитная карта банка «Русский Стандарт» с большим кэшбеком за коммуналку и не только

Судя по всему, в Центробанке пришли к выводу, что собственную платежную систему нужно продвигать не только кнутом (типа обязательности карт «Мир» для получения платежей из бюджета), но и пряником. А пряники — выдавать не только непосредственно держателям, но и банкам-эмитентам. Впрочем, возможно, последним достаточно и кнута — главное результат. Если изначально карты НПС активно выпускали только крупные банки под зарплатные и подобные проекты, а прочие занимались ими постольку-поскольку, то сейчас ситуация изменилась.

Например, «Русский Стандарт» изначально оказался одним из многих, кто просто эмитировал такие карты на неинтересных условиях – вплоть до платы за обслуживание, что для дебетовки в 2020 году как-то… Ну, странно – как минимум: ладно б еще что-то за это давали, а не просто карту, требующую для использования еще и собственные средства на ней держать. Понятно, что есть «общие» плюшки – типа регулярных скидок в общественном транспорте, оплаты штрафов без комиссий, «универсального» кэшбека по программе «Привет, Мир!» и т.п., так они у всех есть. Проще тогда уж бесплатную социалку Сбера завести или даже Momentum – там тоже самое будет.

А тут что-то в лесу видимо сдохло – и «Руссо Стандарто» торжественно запустил «Мир 2.0», вложившись в рекламу в социальных сетях и не только. В принципе, что продвигать – было. Бесплатная кредитная карта с бесплатным снятием наличных в любых банкоматах, да еще и кэшбеком в 5% за оплату коммунальных услуг (!), городского транспорта, интернета и такси – это ж просто праздник какой-то. В реальности, правда, не настолько красивый, как в рекламе – однако я для интереса карту получил. Пару месяцев попользовался, планирую продолжать и дальше – на деле продукт получился интересным и полезным, пусть и не без подводных камней (хотя… где б еще банк найти совсем без них на этом глобусе). Сейчас немножко разжую подробнее – причем как оно есть, а не как рекламируется.

Карта и операции без ее участия

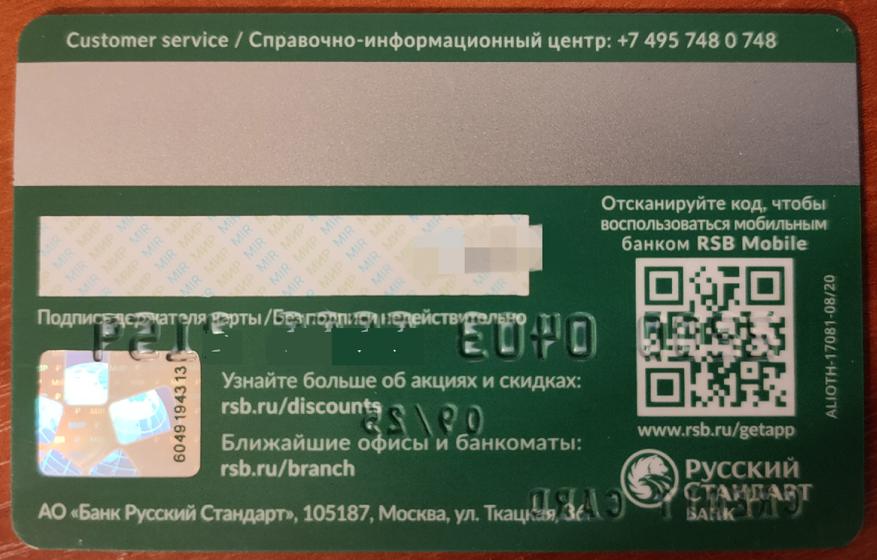

В принципе, ничего такого уж интересного тут не придумаешь: все пластиковые карты стандартизованы и «Мир» не исключение. Включая и такие странные рудименты, как наличие магнитной полосы – вообще говоря найти терминал, который поддерживал бы эту ПС без работы с чипом (контактной или бесконтактной), по-моему, в принципе невозможно. Сам пластик неименной – однако для банка в последнее время это общая практика, поскольку позволяет копейку сэкономить. Лучше б, конечно, заодно и без эмбоссирования обошлись – воспользоваться им все равно не удастся. Выдают формально на пять лет — реально тут как в случае всех карт мгновенной выдачи можно несколько месяцев потерять, если болванки в отделении «старыми» окажутся. Зато ничего ждать не надо – оформил заявку на сайте (для действующих клиентов – можно и в ИБ/приложении), получил одобрение, зашел в отделение, через несколько минут вышел оттуда с картой. Еще быстрее – только делать виртуалку в приложении, но для этой системы пока не за чем.

В духе современных тенденций на оборотной стороне QR-код для загрузки мобильного приложения – не то, чтоб сильно нужно, но подход правильный. Тут же пара веб-адресов – к сожалению, почему-то пальцем не кликаются 🙂

Но в целом – кто видел одну карту любой системы, тот видел их все. Интереснее как оно работает. Отвечаю – либо в интернете, либо сама карта обязательна – контактно или бесконтактно. Mir Pay «Русский Стандарт» не поддерживает, что расстраивает – например, в московском метро до конца года при оплате на турникете картой возвращают 10 рублей, а через Mir Pay – 20 рублей. Мне все равно, поскольку пользуюсь проездными, а кому-то недополученная выгода. Кроме того, в отличие от того же Сбера, и Samsung Pay ничем не поможет – не поддерживаются пока карты «Мир» «Русского Стандарта». Ну а Apple/Google Pay с этой платежной системой в принципе пока не работают. Так что, если картой в офлайновых торговых точках пользоваться – придется ее с собой и носить. Некоторых, впрочем, это устраивает – но иметь в виду придется.

Кредитный лимит и рассрочка

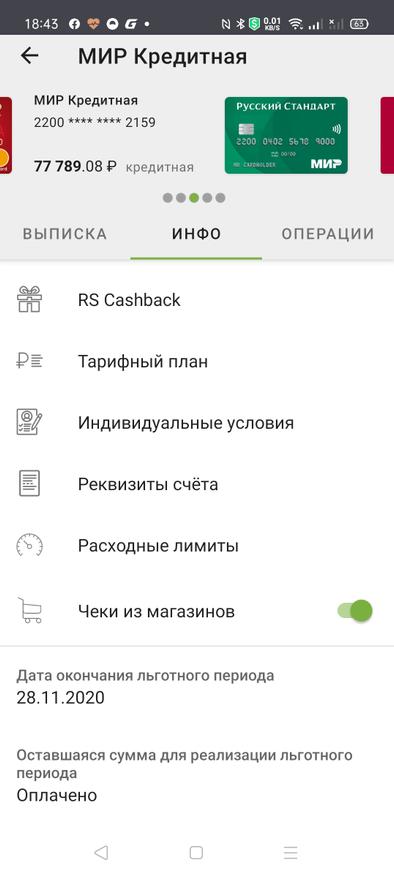

В данном случае все стандартно для любых карт «Русского Стандарта» — различными могут быть только лимиты. В частности, для «Мир 2.0» максимальный лимит – 300 тысяч рублей, что можно считать стандартным значением для «обычных» карт. Равно как и льготный период до 55 дней. Именно «до», что некоторые начинающие пользователи не учитывают: на деле все операции, проведенные в течение месяца, включаются в итоговый счет – на оплату которого дается еще 25 дней. При этом «месяцы» у банка «плавающие» — первым днем является не первое число календаря, а дата получения карты / оформления договора. Это достаточно удобно, если нужно «подогнаться» под конкретную дату (зарплаты или аванса, например), но добавляет путаницы при использовании нескольких карт.

Впрочем, конкретную дату окончания льготного периода, а также оставшуюся сумму всегда можно посмотреть в мобильном приложении для каждой карты – пренебрегать чем не стоит. В противном случае, можно и «влететь» на проценты, причем не такие уж и маленькие – банк декларирует от 21,9% годовых, однако этот параметр определяется индивидуально. У меня, например, получилось 28,6% на покупки и 39,9% для наличных (которые и вовсе не льготные) – в то время, как по чуть ранее выданной Platinum – 28,4/33,9%. Впрочем, всяко много – так что лучше по-возможности укладываться в сроки и не платить ничего лишнего.

В некоторых специфических случаях может пригодиться рассрочка. Как ни странно, банк не слишком-то ее продвигает, хотя на деле предложение более интересное, чем некоторые раскрученные варианты, типа «Халвы». Там рассрочка действует по-умолчанию лишь у партнеров, причем у части – и вовсе фактически фиктивная (поскольку один месяц), а «сделать» два месяца рассрочки вне партнерской сети стоит денег – и не сказать, чтоб маленьких: 290 рублей каждый месяц + 1,9% от всего потраченного лимита. У «Русского Стандарта» в беспроцентную рассрочку можно перевести любую покупку на сумму от 500 рублей. При этом на данный момент сроки в 1 и 3 месяца бесплатны – в рамках акции, длящейся с февраля этого года до неопределенной даты. За большее придется платить единоразово за операцию – в зависимости от суммы. Например, по какому-нибудь холодильнику за 45 тысяч рублей двухлетняя рассрочка обойдется в 7799 рублей, а если за 25 – то 4299 рублей. Понятно, что это дороже, чем специальные акции в магазинах – зато не требуется оформление и выдача отдельного кредита: просто пару кнопок в приложении нажать. В общем, в сложных ситуациях может и пригодиться. Ну и некоторый набор партнеров, которые по-умолчанию и бесплатно дают рассрочку от 3 до 12 месяцев тоже водится. Правда, стоит учитывать, что по операциям, оформленным в рассрочку, кэшбек не выплачивается… хотя конкретно в случае «Мир 2.0» это не такая и большая проблема.

Кэшбек

Его «Русский Стандарт» активно рекламирует – перечисляя и 5% в востребованных категориях, и про «Привет, Мир!» упоминая, и про предложения от партнеров. Все, как у людей. Но хорошего преферансиста от плохого отличает то, что он считает взятки, которые отдаст – а не которые возьмет. Точно также «правильный» интерес к кэшбеку должен начинаться не с того, что предлагают – а как ограничивают. Вот в таком порядке и пройдемся.

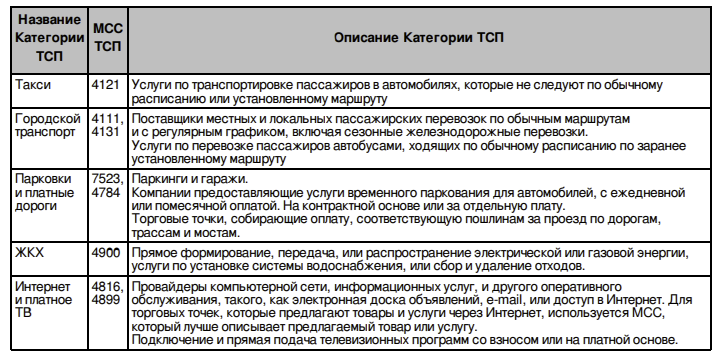

Для начала приложение к тарифам, указывающие эти самые «жирные» категории. Действительно востребованные – это правда. Но не говорится, что ничего другого мы от банка не получим. От партнеров или НСПК – можем, но это не заслуга РСБ. А он за операции, не входящие в список, даже 1% не даст. Однако проводить их возможно, что и придется.

Дело в том, что обязательным условием для получения кэшбека по «Мир 2.0» является оборот по счету карты (именно ее, а не суммарного по всем продуктам банка) не менее 10000 рублей. Меньше – не получите ничего. Больше… а вот тоже возможны нюансы. Для кредитной карты указанное условие единственное, для дебетовой же «премиальный» оборот должен быть не более 30% от общего. Т.е. потратили 10 тысяч всего – значит 5% можно получить только с 3000. И неважно – сколько там операций попадало под указанные выше категории: может на 5000, а может на все 10. Впрочем, я вообще сейчас про кредитную карту, а дебетовая фигурирует в условиях – но и получить-то ее пока невозможно. Запланирована, видимо, на будущее. Но гоняться за такой и в будущем из-за указанного условия явно не стоит.

Продолжим с кредитной. Допустим, у нас оборот не менее 10 тысяч – сколько можно получить кэшбека, если все операции удовлетворяют условиям? Считается просто – 500 рублей, разумеется. А если мы, например, купили годовой безлимитный проездной за 19500 рублей – сколько будет кэшбека? Внезапно, те же 500 рублей – больше банк за месяц в принципе не начислит.

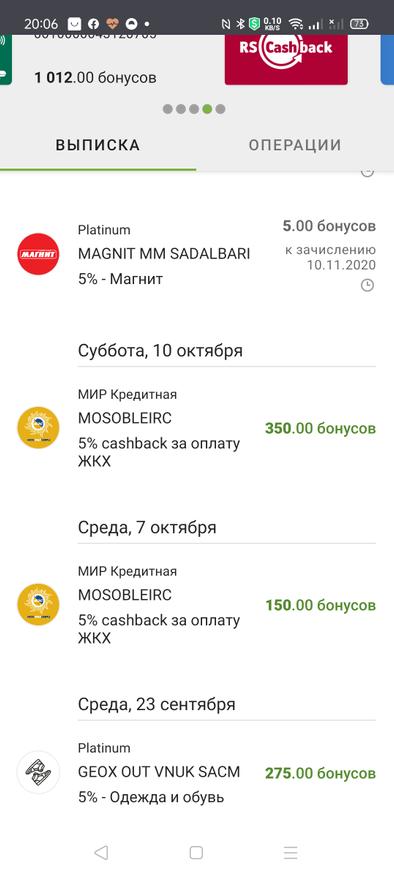

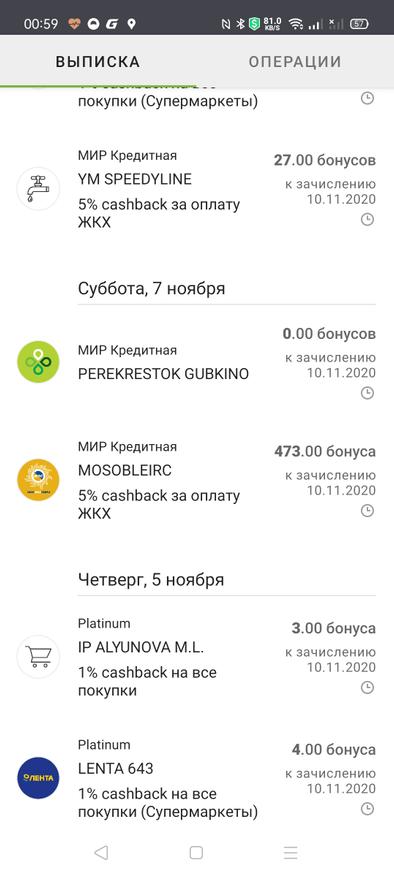

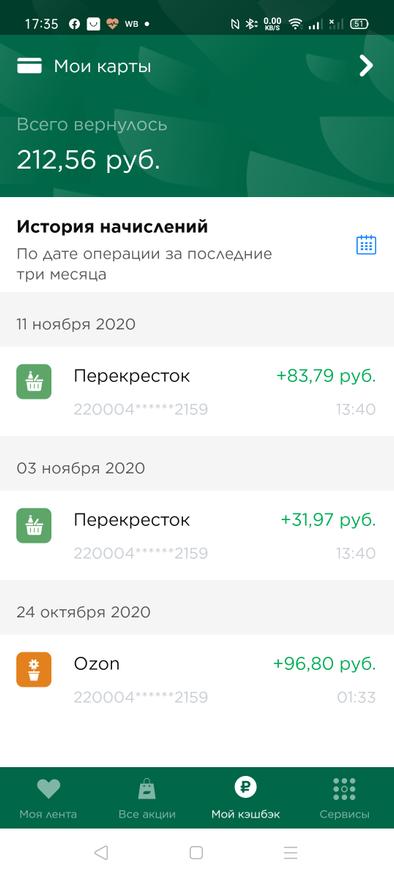

В общем, получается такой узкий зазор: меньше 10К тратить – плохо, операции вне премиального списка – плохо (за них можно заплатить другими картами – и хоть что-то получить), а больше 10К «правильных» трат – все равно нет смысла. Если тратить ровно 10 и каких надо – отдача от карты максимальная. Шаг влево, шаг вправо – недополученная выгода. Считай убытки 🙂 Немного положение дел поправляют операции, которые и без того лучше всего проводить по «Мир»у (ну вот на скриншоте выше, например, 10% от «Озона» и 5% от «Перекрестка» за пару недель), хотя в любом случае на кэшбеке много не заработаешь. И это верно не только для этой карты, а вообще. Просто, когда за привычные операции и без необходимости сложных действий что-то капает – это лучше, чем ничего. Специально же за ними охотиться – своеобразный спорт на любителя. Не хуже прочих – некоторые вон и вовсе в компьютерные игры играют или в блоги пишут 🙂 Тут – хоть что-то осязаемое. А на каких реальных условиях – я расписал чуть подробнее, чем банк.

Еще один момент, который следует учитывать – кэшбек в данном случае выплачивается «живыми» деньгами, но не сразу: поступают они на общий (для всех участвующих в программе RS Cashback карт) счет, но воспользоваться ими можно только после того, как сумма на нем достигнет 3000. Соответственно, если пользоваться только «Мир 2.0» с ее ограничением в 500 рублей/месяц, получать что-то осязаемое мы будем не чаще, чем раз в пол-года. Редко, в общем. А вот если использовать карту вместе с прочими, то куда чаще – и «дополнительные» 500 рублей (часть из которых приходится на небонусируемые в прочих случаях операции) могут неплохо ускорить процесс.

Бесплатное получение наличных

С этим вообще все просто – несмотря на упоминание в рекламе, то, чем вряд ли потянет пользоваться. По одной простой причине – под бесплатностью понимается лишь отсутствие комиссии. Но само по себе получение кэша к льготным операциям не относится, так что процентики начнут капать сразу – а их размер я выше примерно озвучил 🙂

Когда и зачем это может пригодиться? Подобно некоторым (но не всем) банкам, «Русский стандарт» по счетам кредитных карт не делает различия между «банковскими» и «клиентскими» деньгами: любая обналичка является платной. Соответственно, «загоните» лишнего (а такое может получиться при возврате покупки, например) – можно будет только потратить. Ну вот по «Мир 2.0» можно до 20 тысяч в месяц получать бесплатно в любых банкоматах – но только собственные средства фактически. Впрочем, если получить кредитку, но использовать ее как дебетовую карту (что многие делают; тем более, в данном случае «чистая» дебетовка и после появления будет не интересной – см. выше насчет лимитов по кэшбеку) – да, возможно, интересная фича. Но не стоит пытаться снимать кредитные деньги, не подумав не семь, а семью семь раз – это не ВТБ, где такие операции зачастую являются льготными 🙂

И об общей бесплатности

Банком карта позиционируется как полностью бесплатная. Платы за обслуживание действительно нет – но есть платные дополнительные опции. Например, SMS-информирование: первые два месяца бесплатно, а далее в данном случае аж 89 рублей в месяц, хотя по большинству прочих карт 69 рублей. Естественно, про два бесплатных месяца любят рассказывать в отделениях, включая опцию под эту неспешную беседу – а потом «вдруг» деньги начинают уходить. Еще любимым занятием операционистов является включение страховки, плата за которую составляет 0,89% задолженности на день формирования выписки. В общем, если подойти к вопросу неаккуратно, карта оказывается не просто не бесплатной, а и очень недешевой. Хотя обе комиссии легко отключаются. Точнее, страховка не совсем легко – только в отделении или по телефону. Информирование же – прямо в мобильном приложении. Вот включить там можно и то, и другое

Итого

В целом, как обычно бывает, на поверку все оказывается не столь радужно, как в рекламе. Стоит ли связываться? Личный выбор каждого. Опытным клиентам «Руссо Стандарто», привыкшим к «нюансам» его работы и пользующимся другими продуктами банка, карту получить стоит. Сбросить на нее часть оборота, получать «лишних» 500 рублей в месяц – почему бы и нет? У меня, например, расходы на одну лишь коммуналку превышают 10 тысяч в месяц – вот часть на «Мир 2.0» и повесил. Тем более, есть и активно используемая карта Platinum, по которой тоже в районе 1000 откатывают – пара месяцев и кэшбек можно обналичить. В общем, на мой взгляд, для действующих клиентов карта полезная и нужная. А если отношений с банком нет – то ради ее одной, по-моему, заводить их и не стоит. Только если есть четкая уверенность, что оборот по ней будет стабильно держаться на уровне 10К в месяц, причем приходясь в основном на бонусируемые категории – плюс то, что есть смысл оплачивать именно «Мир»ом ради общей кэшбечной программы и/или отсутствия комиссий. И держа в уме потенциально небесполезную рассрочку – мало ли какую крупную покупку придется сделать неожиданно (при отсутствии свободных средств), а получится ли воспользоваться «бесплатной» магазинной – тот еще вопрос. В общем, что-то полезное получить можно. Но не озолотиться, разумеется – банкиры считать деньги умеют лучше прочих граждан, так что себе в убыток практически никогда не работают (а если какую-то дырку в спешке и оставят – так быстро заткнут).

Условия кредитных карт от банка Русский Стандарт

Кредитные карты от банка Русский Стандарт. представлены большим рядом. Поэтому здесь найдется решение для клиента с любыми запросами и пожеланиями. Есть как обычные кредитки, так и с привилегиями и бонусными программами.

Обзор кредитной карты Platinum от банка Русский Стандарт. Плюсы и минусы, стоит ли открывать?

Какие кредитки предлагает банк Русский Стандарт?

Банк «Русский стандарт» предлагает несколько кредитных карточек с разными условиями.

«Black»

- беспроцентный период до 55 дней;

- кредитный лимит – 600 тысяч рублей;

- кэшбэк за покупки до 25%;

- процентная ставка от 21,9% годовых.

Снимать средства с кредитки разрешается. Причем в течение первого месяца использования снятие совершенно безвозмездное.

За месячное обслуживание требуется вносить плату в размере 409 рублей.

«Платинум»

- годовой процент от 21,9%;

- максимальная сумма – 300 тысяч рублей;

- льготный период до 55 дней.

За обслуживание кредитки платить 590 рублей в год.

Снимать средства разрешается бесплатно, но только в течение первых 30 дней. 3,9% от снимаемой суммы, но не менее 390 рублей.

«Платинум 100»

- годовая ставка от 21,9%;

- кредитный лимит – 300 тысяч рублей;

- период бесплатного пользования до 100 дней.

Обслуживание стоит всего 99 рублей. Плата взимается ежемесячно.

Снятие средств в банкоматах возможно безвозмездно в течение первого месяца использования кредитки. В дальнейшем комиссия составляет 3,9% от снимаемой суммы, но не меньше 390 рублей.

«Miles & More» Классическая

- процент в год от 30,4%;

- максимальный размер кредита – 300 тысяч рублей;

- безвозмездный период до 55 дней.

Платить за обслуживание требуется всего 900 рублей в год.

При оформлении кредитки клиенту предоставляется 3 тысячи приветственных миль. За покупки начисляются мили в расчете 1 бонус за 40 потраченных рублей.

Снимать денежные средства можно только с комиссией. Ее величина составляет 5,9% от снятой суммы, но не менее 399 рублей.

«Miles & More» Золотая

- беспроцентный период до 55 дней;

- годовая ставка от 29,5%;

- кредитный лимит – 300 тысяч рублей.

Обслуживание стоит 3 тысячи рублей в год.

При оформлении кредитной карты заемщику выдается 5 тысяч приветственных миль. В дальнейшем держатели получают за каждые израсходованные 40 рублей одну милю.

За снятие наличных в банкоматах взимается плата в размере 4,9% плюс 299 рублей.

«Miles & More» Платиновая

- процентная ставка в год от 28,9%;

- максимальная сумма – 1,5 миллиона рублей;

- льготный период до 55 дней.

За снятие наличных с кредитки в банкоматах взимается комиссия в размере 4,9% от суммы плюс 299 рублей.

Обслуживание стоит 10 тысяч рублей.

Количество приветственных миль составляет 7 тысяч. Далее за каждые 40 рублей, потраченных на покупки, начисляется один бонус.

«Мисс Россия»

- кэшбэк до 10%;

- кредитный лимит – 300 тысяч рублей;

- годовой процент от 21,9%;

- скидки до 15% в магазинах одежды и обуви;

- бесплатный период до 55 дней.

В месяц за обслуживание кредитки требуется платить всего 75 рублей.

Снимать деньги с кредитной карты можно, но с комиссией величиной 4,9%, но не менее 499 рублей.

«Футбольная карта»

- безвозмездный период до 55 дней;

- годовой процент от 22%;

- кэшбэк до 10% в спортивных магазинах;

- кредитный лимит – 300 тысяч рублей.

Обслуживается кредитка всего за 75 рублей в месяц.

Снятие наличных с карточки облагается комиссией в размере 4,9%, минимум 499 рублей.

«British Airways World»

- годовой процент от 21,9%;

- кредитный лимит – 300 тысяч рублей;

- бесплатный период до 55 дней.

Обслуживается кредитная карта всего за 125 рублей в месяц.

С данной картой можно накапливать баллы и тратить на покупку авиабилетов. При оформлении клиенту предоставляется 3 тысячи бонусов. Также баллы начисляются за совершаемые покупки с помощью кредитного пластика.

«RSB Travel Platinum»

- процентная ставка от 21,9%;

- сумма максимум 300 тысяч рублей;

- бесплатный период до 55 дней.

С данной кредитной картой держатели получают баллы. Впоследствии их допускается обменивать на путешествия, к примеру, на бронирование номеров в гостинице, на оплату билетов на самолет.

За обслуживание взимается плата в размере 1490 рублей ежегодно.

Кто может оформить кредитку?

Кредитные карты от банка «Русский Стандарт» могут оформить граждане, соответствующие следующим требованиям:

- возраст от 21 до 65 лет;

- российское гражданство;

- прописка на территории России.

Также важно, чтобы у клиента был стабильный источник дохода и положительная кредитная история.

Как оформить кредитную карту?

Чтобы оформить кредитную карту, необходимо подать заявку. Сделать это можно в отделении банковского учреждения или же через его официальный сайт.

Документы для получения пластика нужны следующие:

- Паспорт гражданина России.

Второй документ на усмотрение заемщика:

- Заграничный паспорт.

- Удостоверение пенсионера.

- СНИЛС.

- Водительские права.

Забирать кредитку самостоятельно необязательно. В банке действует доставка.

Получив пластик, необходимо его активировать.

- посетить сайт pin.rsb.ru;

- ввести реквизиты карты;

- указать код с картинки;

- придумать пароль.

Также активация возможна через банковское отделение или по номеру горячей линии.

Кредитная карта оборудована специальным защитным чипом. Поэтому использование пластика максимально безопасное и надежное. С чипа невозможно скопировать информацию. По этой причине продукт трудно подделать.

При совершении каждой операции требуется подтверждение с помощью ввода ПИН-кода. Этот код выдается лично держателю карточки, поэтому о нем знает только клиент. Передавать данный номер никому нельзя, а также не стоит записывать его на обороте пластика, иначе мошенники смогут им воспользоваться в случае утери.

Источник https://crcard.ru/card/rsb/credit/

Источник https://www.ixbt.com/live/offtopic/brs_2.html

Источник https://vsyokartemir.ru/banki-i-kredity/usloviya-kreditnyh-kart-ot-banka-russkij-standart/

Источник