Содержание

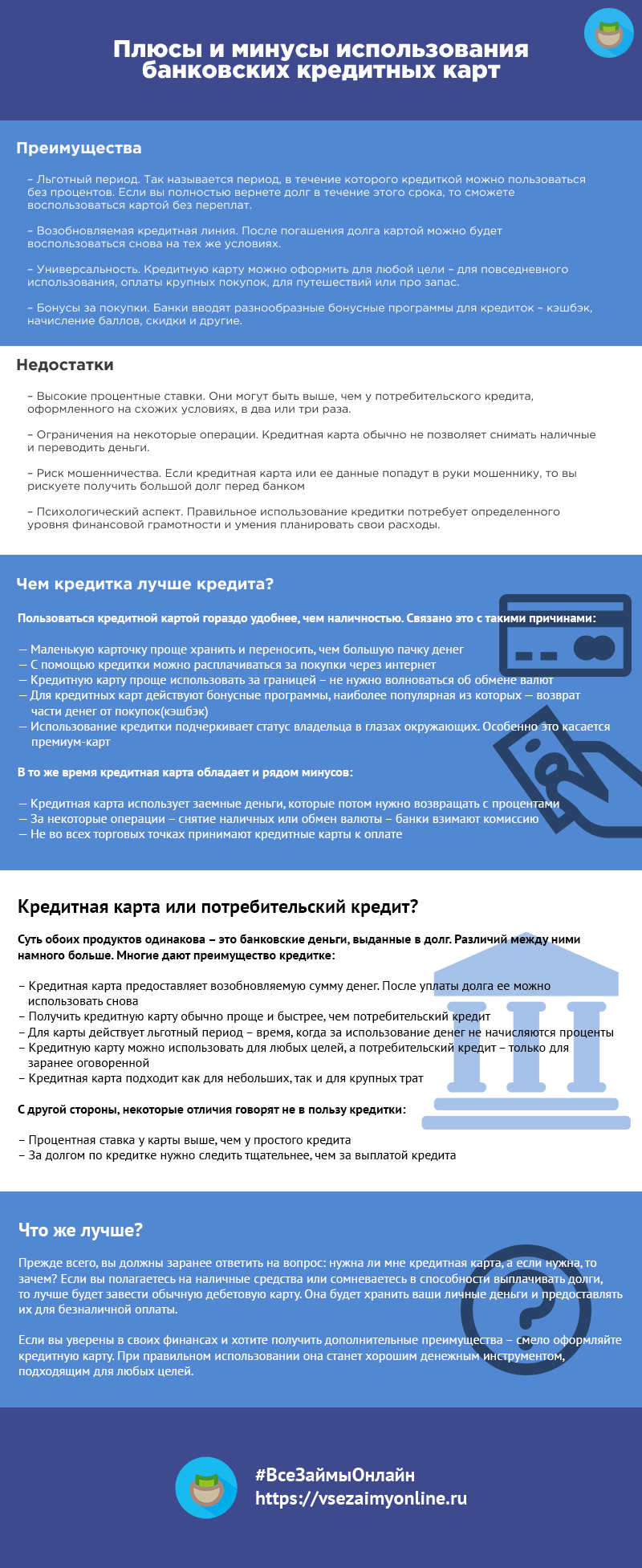

Плюсы и минусы кредитных карт

С одной стороны, банковская кредитная карта – удобный платежный инструмент с большими возможностями. С другой – деньги, взятые у банка на определенных условиях. Каждый, кто приходит к мысли получить такую карту, сталкивается с вопросами и сомнениями. Эти сомнения отпадут, если знать, чем кредитная карта отличается от других способов оплаты.

Так стоит ли пользоваться кредитными картами? Какие у нее есть преимущества перед другими платежными инструментами? Какие у кредитки есть плюсы и минусы? Ответы на эти и другие вопросы вы найдете в этой статье.

Преимущества

Для начала рассмотрим основные плюсы и минусы кредитной карты. К преимуществам этого продукта можно отнести следующие параметры:

- Льготный период. Так называется период, в течение которого кредиткой можно пользоваться без процентов. Если вы полностью вернете долг в течение этого срока, то сможете воспользоваться картой без переплат. Льготный период может длиться от 50-55 до 100-200 дней

- Возобновляемая кредитная линия. После погашения долга картой можно будет воспользоваться снова на тех же условиях. Кредитный лимит возобновляется постоянно, пока карта не будет закрыта

- Универсальность. Кредитную карту можно оформить для любой цели – для повседневного использования, оплаты крупных покупок, для путешествий или про запас. Различных предложений на российском рынке много – из них легко выбрать подходящую кредитку для вашей цели

- Бонусы за покупки. Банки вводят разнообразные бонусные программы для кредиток – кэшбэк, начисление баллов, скидки и другие. Так они стимулируют безналичные покупки с помощью карт

Недостатки

При этом у кредитной карты есть несколько недостатков, которые нужно учитывать:

- Высокие процентные ставки. Они могут быть выше, чем у потребительского кредита, оформленного на схожих условиях, в два или три раза. Ставка очень сильно зависит от платежеспособности и надежности заемщика

- Ограничения на некоторые операции. Кредитная карта обычно не позволяет снимать наличные и переводить деньги. За эти операции банк взимает высокую комиссию, а иногда – останавливает льготный период и повышает проценты

- Риск мошенничества. За безопасностью кредитной карты необходимо следить очень тщательно. Если кредитная карта или ее данные попадут в руки мошеннику, то вы рискуете получить большой долг перед банком

- Психологический аспект. Правильное использование кредитки потребует определенного уровня финансовой грамотности и умения планировать свои расходы. Если вы будете тратить больше, чем зарабатываете, неправильно использовать карту и не вовремя вносить платежи, то сможете получить очень большой долг

Чем кредитка лучше кредита?

Суть обоих продуктов одинакова – это банковские деньги, выданные в долг. Различий между ними намного больше. Многие достоинства дают преимущество кредитке:

- Кредитная карта предоставляет возобновляемую сумму денег. После уплаты долга ее можно использовать снова

- Получить кредитную карту обычно проще и быстрее, чем потребительский кредит

- При оформлении карточки с льготным периодом вы сможете не платить проценты

- Кредитную карту можно использовать для любых целей, а потребительский кредит – только для заранее оговоренной

- Кредитная карта подходит как для небольших, так и для крупных трат

С другой стороны, некоторые отличия говорят не в пользу кредитки:

- Процентная ставка у карты выше, чем у простого кредита

- За долгом по кредитке нужно следить тщательнее, чем за выплатой кредита

Кредитная карта или наличные средства?

Пользоваться кредитной картой гораздо удобнее, чем наличностью. Связано это с такими причинами:

- Маленькую карточку проще хранить и переносить, чем большую пачку денег

- С помощью кредитки можно расплачиваться за покупки через интернет

- Кредитную карту проще использовать за границей – не нужно волноваться об обмене валют

- Для владельцев кредитных карт действуют бонусные программы, наиболее популярная из которых — возврат части денег от покупок (кэшбэк)

- Использование кредитки подчеркивает статус клиента банка в глазах окружающих. Особенно это касается премиум-карт

В то же время кредитная карта обладает и рядом минусов:

- Кредитная карта использует заемные деньги, которые потом нужно возвращать с процентами

- За некоторые операции – снятие наличных или обмен валюты – банки взимают комиссию

- Не во всех торговых точках принимают кредитные карты к оплате

Что же лучше?

Если вы уверены в своих финансах и хотите получить дополнительные преимущества – смело оформляйте кредитную карту. При правильном использовании она станет хорошим денежным инструментом, подходящим для любых целей.

Итак, у кредитной карты есть свои преимущества перед наличными средствами и потребительским кредитом. Но при этом у нее есть и недостатки:

- Кредитку проще оформить, чем кредит наличными, но ее сумма, как правило, меньше

- У кредитки есть беспроцентный период, но процентная ставка у нее выше, чем у кредита

- Кредитку удобнее использовать для покупок, но с нее нельзя снимать наличные

- Кредиткой удобно пользоваться за границей, но она может потеряться или попасть к мошенникам

- Кредитная карта требует внимательного отношения к доходам и погашению, иначе держатель рискует получить большой долг

А какими платежными инструментами — кредитными картами, кредитами, наличными средствами или дебетовыми картами — предпочитаете пользоваться вы? Поделиться своим мнением вы можете в комментариях к этой статье.

Источники

Инфографика

Работает в проекте с 2018 года, до этого занимался фрилансом. Руководит работой маркетологов и SEO-специалистов. Опыт работы над аналогичными проектами позволяет ему эффективно участвовать в развитии нашего сервиса.

Кредитные карты простыми словами — для чего нужны и как пользоваться

Наверняка каждый уже не раз слышал о предложениях со стороны банков о возможностях бесплатно оформить кредитную карту, но далеко не все в курсе какую пользу они могут дать и как ими пользоваться себе во благо. Для многих одно слово «кредитная» сразу ассоциируется с «грабежом». На самом деле всё немного не так. Предлагаем вам прочесть до конца данную статью, чтобы узнать обо всех тонкостях кредиток и тем самым повысить свою финансовую грамотность.

1. Кредитная карта — что это такое простыми словами

На каждую карту устанавливается «кредитный лимит» — максимальную сумму, которую можно использовать. Обычно эта сумма ограничивается диапазоном до 300..500 тыс. рублей. Точный лимит напрямую зависит от типа кредитки и дохода клиента. Выпускаются сроком от 2 до 5 лет с автоматическим перевыпуском.

У каждого банка свои собственные условия. Какого-то единого стандарта, по которым работают кредитки — нет. Рассмотрим наиболее часто встречающиеся условия.

Грейс-период по кредитной карте что это

Одним из главных преимуществ кредитных карт является возможность воспользоваться льготным периодом (грейс-периодом). Это услуга позволяет вернуть деньги банку, не платя никаких процентов и прочих переплат. Сколько взяли — столько вернули. Всё честно и без обмана.

С помощью грейс-периода можно реально зарабатывать деньги.

Каждый банк устанавливает собственные льготные периоды (у кого-то больше, у кого-то меньше).

Льготный период распространяется только на оплату по безналичному расчёту. При снятие денежных средств с банкомата будет взиматься комиссия. В большинстве случаев это 3-5% от суммы. Поэтому лучше не снимать наличку с кредитной карты, поскольку это крайне невыгодно.

Существуют несколько типов кредиток. В зависимости от статуса они дают разные возможности при совершение платежей. Большинство банков классифицируют предложения на три варианта:

- Классические (Classic);

- Золотые (Gold);

- Платиновые (Platinum);

Самыми важными параметрами кредитной карты являются:

- Максимальная сумма кредита;

- Продолжительность льготного периода;

- Стоимость обслуживания карты;

- Бонусы и кэшбэк при оплате;

- Процент, который надо платить банку, если вышли за пределы льготного периода;

2. Преимущества и недостатки кредитных карт

Банки охотно выдают кредитные карты чуть ли не каждому человек в надежде на то, что он забудет или не сможет во время внести платёж по кредиту. В этом случае банк неплохо заработает (комиссии, проценты за период и прочее). Тем не менее плюсов у получается больше, чем минусов.

- Возможность совершить покупки моментально, не имея собственных средств без дополнительных походов в банк.

- Солидные бонусы и кэшбэк. Таким образом, банк поощряет постоянно брать заёмные средства. Это даёт толчок клиентам к большим тратам.

- Наличие льготного периода в течении которого можно ничего не платить за использование кредита.

- Удобно оплачивать покупки за рубежом. Это ваши дополнительные деньги на всякий случай.

- Возможность использования кредитного лимита вновь и вновь.

- Есть кредитки без платы за годовое обслуживание.

- Наличие возможностей быстро взять кредит без процентов является мотивацией сделать это. Причём это чувство развито сильнее у тех, у кого нет свободных денег.

- Банк очень заинтересован, чтобы заработать на клиентах. Поэтому надо быть внимательным при подписании договора, внимательно изучить условия, где прописаны комиссии, проценты и другая информация про обслуживание карты.

- Чтобы не платить штрафов и процентов нужно помнить о внесении платежа.

3. Самые выгодные кредитные карты

На рынке кредитных карт очень много предложений. Это хорошо, поскольку за счёт высокой конкурентности рождаются действительно хорошие предложения для конечного пользователя. Рассмотрим самые лучшие кредитки на 2020 год.

3.1. Кредитная карта Тинькофф

Предложение от Тинькофф является одним из самых лучших предложений на рынке. В таблице ниже представлены основные ее характеристики:

| Максимальная сумма кредита | 300 тыс. рублей |

| Льготный период | до 55 дней |

| Обслуживание | бесплатное |

| Бонусы | Кэшбэк 1%. Есть категории с повышенным кэшбеком. |

Кредитную карту Тинькофф можно заказать через интернет. Ее доставят в удобное для Вас время и место.

В целом я рекомендую обратить внимание и на дебетовую карту Тинькофф (6,0% на остаток, 1% кэшбэк на все покупки, бесплатные снятия во всех банкоматах, бесплатно обслуживание и прочее преимущества). Оформить онлайн »).

3.2. Кредитная карта рассрочки Халва (СовкомБанк)

Кредитная карта рассрочки Халва (СовкомБанк) обладает уникальными условиями. Таких выгодных предложений на рынке давно не было. По сути «Халва» — это одновременно кредитная и дебетовая карта. Льготный период составляет рекордные 12 месяцев. При наличии суммы большей 0, на остаток начисляются 6,5% годовых.

| Максимальная сумма кредита | 350 тыс. рублей |

| Льготный период | 12 месяцев |

| Обслуживание | бесплатно |

| Бонусы | Кэшбэк до 7,5% |

| Ставка на остаток | 6,5% годовых начисляется Вам, если сумма на карте больше 0 |

3.3. Кредитная карта Альфа Банка (100 дней без %)

Альфа Банк занимает отличные позиции по выпуску банковских карт, уступая по объемам лишь Тинькофф. Здесь также есть отличные кредитки. Например, я предлагаю обратить внимание на кредитную карту «100 дней без %». Ниже представлены их условия

| Максимальная сумма кредита | 300 тыс. рублей |

| Льготный период | 100 дней |

| Обслуживание | от 1190 до 6990 руб. в год |

| Снятие наличных | 50 тыс. рублей можно снимать без % |

| Ставка в случае не погашения в льготный период | от 23,99% |

4. FAQ по кредитным картам

4.1. Как получить кредитку

Чтобы получить кредитную карту нужно обратиться непосредственно в банк. Если вы уже является клиентом этого банка, то можно подать онлайн заявления на кредитку.

В большинстве случаев банк с радостью одобряет кредитки. Однако, за кажущуюся простотой стоят проверки, о которых клиент даже не догадывается. Человеку с мизерным доходом банк либо не одобрит кредитку или одобрит с очень маленьким лимитом.

4.2. Стоит ли пользоваться кредитной картой

Кредитная карта может стать выгодным инструментом в любой семье или для отдельного ее члена. Льготный период может позволить и вовсе не платить никаких переплат.

Для тех, кто живет от зарплаты до зарплаты, кредитная карта может стать удобным инструментом для оплаты покупок, на которые не хватает средств.

Также она очень удобна при поездках за границу, как резерв на непредвиденные расходы. Всё же ситуации разные бывают и порой деньги необходимы срочно.

4.3. Отличия кредитной и дебетовой карты

Дебетовые и кредитные карты являются самыми популярными банковскими продуктами. Механизм работы и идеология этих продуктов разные.

- В дебетовой вы пользуетесь исключительно своими средствами, в кредитной — заемными. Это самое главное различие.

- Дебетовая карта — это удобный вариант хранения денег на своем банковском счете с быстрым вариантом снятия через банкомат.

- Кредитная карта — это удобный способ оплатить картой покупку, на которую не хватает денег на данный момент.

Некоторые банки по дебетовым банковским картам могут также давать лимит для трат. Такая услуга называется овердрафт.

4.5. Отличия кредитной карты и потребительского кредита

Что лучше: кредитная карта или потребительский кредит? На этот ответ нет однозначного ответа. В зависимости от ситуации может быть лучше как первый, так и второй вариант.

Перечислим основные отличия кредитки от кредита:

- Брать займы можно регулярно без обращения в банк.

- Можно взять любую сумму не превышающую установленный лимит.

- Есть льготный период, по которому не надо платить проценты. У потребительского кредита сразу начинают работать проценты против вас.

- Возможность быстрого погашения без походов в банк. При погашении обычного кредита необходимы походы в банк, что создает неудобства.

4.6. Можно ли снять деньги с кредитной карты

Деньги с кредитной карты можно снимать через банкомат. Но за это берётся комиссия. На рынке можно найти карты, которые позволяют это делать без переплат. Для этого надо искать конкретно такие предложения, поскольку их мало.

Кредитные карты представляют уникальный инструмент, который помогает многим людям в разных ситуациях. При этом можно пользоваться кредитными средствами бесплатно во время грейс-периода, что позволяет даже зарабатывать. В целом это продукт удобный и нужный.

Не сторонник кредитных карт, хотя в некоторых моментах это действительно выгодно

Уверен, что многие нашли в них много преимуществ для себя

В чем выгода банка от кредитных карт?

Кредитная карта есть практически у каждого, и большинство владельцев по достоинству оценили ее удобство. Часто банки предлагают своим клиентам не только кредитный лимит, но и дополнительные бонусы (бесплатное обслуживание, кэшбэк, льготный период, скидки и акции от партнеров). Даже при таком ассортименте премиальных опций финансовые организации умудряются зарабатывать немалые деньги. В чем выгода банка от кредитных карт с льготным периодом? И почему они раздают кредитки практически всем обратившимся?

Платные дополнительные услуги

Кредитная карта обслуживается по определенному тарифу, в котором предусмотрена плата за предоставляемые услуги. Считается, что при оформлении клиент знакомится с полными условиями кредитки. Но на практике это не происходит, потому и говорят о скрытых комиссиях, ведь сконцентрировавшись на ставке и льготном периоде, клиент не интересуется остальными платежами.

- Плата за обслуживание. Если процентная ставка применяется только вне льготного периода, то платить за пользование пластиком приходится регулярно. К примеру, ВТБ по своей кредитной Мультикарте берет ежемесячную комиссию 249 рублей. Сумма вполне посильная для заемщика, но сколько таких кредитных карт выдает банк?

- Комиссия за выпуск. Как правило, первичное оформление пластика и плановый перевыпуск происходят бесплатно. Но если вы потеряете кредитку, за ее повторное изготовление придется заплатить. Сбербанк берет комиссию в размере 150 рублей, если утрата кредитки произошла по вине клиента. Конечно, так происходит не в каждом банке, и яркий тому пример Тинькофф, перевыпускающий пластик совершенно бесплатно независимо от причины.

Полные условия тарифного плана можно найти на сайте банка или уточнить в его отделении.

- Блокировка кредитной карты. Как правило, приостановка действия кредитки происходит бесплатно, но в некоторых учреждениях за это может браться комиссия.

- Плата за дополнительные услуги. Обычно банковские клиенты подключают к кредитной карте информирование об операциях и личный кабинет. Эти сервисы позволяют оперативно отслеживать движение денег и обслуживаться без посещений отделения банка. Чаще всего стоимость СМС-оповещения составляет около 50-60 рублей в месяц, что не так уж и много. Например, Русский Стандарт берет за эту опцию 59 рублей ежемесячно.

- Предоставление информации по кредитной карте (например, выписка за расчетный период), снятие наличных средств в банкомате, страхование и прочие опции. В Сбербанке за получение «живых» денег с кредитки придется заплатить 3% от суммы, но не менее 390 рублей. В Русском Стандарте берется комиссия за направление ежемесячного отчета по почте в размере 100 рублей.

Большинство из перечисленных видов комиссии по кредитным картам незаметны при ее использовании. Клиенты привыкают, что с их счета банк списывает плату за предоставление дополнительных услуг. Но если представить, сколько людей пользуются кредитками того же Сбербанка, получатся огромные цифры. Заемщики же готовы платить за комфорт удаленных приложений и своевременное предоставление информации.

Но при этом они считают, что пользуются кредитной картой бесплатно, ведь укладываются в льготный период. Но совершенно не учитывают дополнительные опции, за которые регулярно списывается плата. Комиссии позволяют банкам получать значительную выгоду, даже если заемщики используют кредитку исключительно в беспроцентный период.

Бонусы от платежной системы

Существуют и другие, менее очевидные способы заработать на держателе кредитной карты. Банки получают бонусы от платежной системы за выпуск кредиток. Конечно, оценить выгоду финансовой организации в полной мере не получится, ведь никто из клиентов не знает тонкостей сотрудничества кредитора с платежными системами.

Важно! За продвижение пластиковых карточек на рынке банки получают бонусы и поощрения от своих международных партнеров.

Даже если заемщик не платит проценты из-за пользования пластиком в льготный период, банк не будет в убытке. Все расходы точно возместятся платежными системами, ведь поощряют они практически за все: безналичные операции, выпуск определенного количества карт и т.д. Комиссию платит торговая точка, которая проводит операцию по терминалу, потом эта сумма распределяется между банком и системой платежей.

Грейс-период

Возможность не переплачивать в льготный период – огромный плюс для клиента, но и здесь банк найдет, на чем заработать. Далеко не все заемщики выполняют условия погашения. Одни допускают просрочки, другие не могут вернуть всю сумму до назначенной даты. Это означает, что рано или поздно они будут платить проценты, а ставка по кредиткам высокая.

Часто причиной переплаты становится невнимательность держателя кредитной карты. Он не вникает в особенности расчета льготного периода, обращая внимание только на указанную в рекламе цифру. Но «50 дней льготного периода» не идентично фразе «до 50 дней льготного периода». Также они не понимают, что в грейс чаще всего не входят наличные операции, покупка лотерейных билетов и некоторые другие. Сразу после их совершения банк начинает насчитывать процент.

Чем больше клиентов, тем лучше

Даже если у вас самая выгодная кредитная карта с бесплатным обслуживанием и без дополнительных комиссий, банк сможет заработать. Дело в том, что лояльный клиент – это ходячая реклама. Он не переплачивает сам по кредитке, но по его рекомендации могут прийти другие заемщики, которые принесут значительную прибыль.

Кроме того, высока вероятность, что именно в этот банк человек обратится за ипотекой или потребительским кредитом, откроет дебетовую карточку или вклад. Такой клиент для кредитора – ценный капитал, на котором можно заработать. Поэтому даже при видимом отсутствии прибыли от кредитной карты банк-эмитент остается в плюсе.

Источник https://vsezaimyonline.ru/sovety/preimushhestva-credit-cart.html

Источник https://vsdelke.ru/finansy/kreditnye-karty-dlya-chajnikov-dlya-chego-nuzhny-i-kak-polzovatsya.html

Источник https://kreditec.ru/vygoda-banku-ot-kreditok/

Источник