Содержание

Инвестиция — это. Инвестиция: определение, виды, особенности и доходность

Инвестиция — это вид деятельности, когда осуществляются вложения капитала для последующего получения дохода. При этом его можно получить только если проект прибыльный, в противном случае можно потерять вложенные средства. Инвестициями выступают деньги, права на собственность (интеллектуальную и имущественную) или ценные бумаги. Другими словами, это может быть любой предмет или явление, который имеет денежную или другую материально выраженную оценку и имеет возможность в будущем повысить свою стоимость.

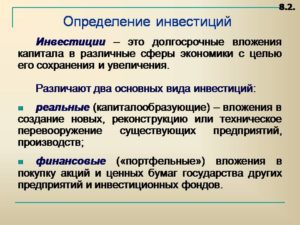

Основные определения

Инвестиции и развитие неразрывно связаны, так как без первого нет второго. Вложения в какой-либо актив дают возможность развить и совершенствовать его, в дальнейшем получая прибыль.

С научной точки зрения инвестициями называют вложения капитала на длительный отрезок времени для последующего получения дохода. Здесь имеются 2 основных момента:

- Вложения осуществляются на длительный срок.

- Основная цель – получение дохода, что и будет показателем эффективности.

Безусловно, где есть инвестиции, там есть и риск – с ростом потенциального уровня прибыли увеличивается и риск вложений.

Инвестиции следует отличать от финансирования и кредитования:

- в случае выдачи займа, кредитор ожидает, что ему будут возвращена сумма кредита и проценты в оговоренный срок. Инвестиция — это вложения средств на неопределенное время, хотя, инвесторы, безусловно, все же ставят временные рамки;

- доходность по кредиту строго фиксирована. В случае инвестиций она может стать и отрицательной. Финансирование вообще имеет целью вложить средства, а не получить прибыль.

Несмотря на это, инвестиции – это часть экономики, которая выступает активатором роста производства и промышленности, снижает уровень инфляции, способствует улучшению деловой активности.

Виды инвестиций

В России инвестиции могут осуществлять как физические, так и юридические лица. Для осуществления названных вложений важно различаать их виды:

- С учетом объекта вложений выделяют:

- реальные. В первую очередь, это инвестиции в материальные объекты, например, приобретение оборудования, возведение новых сооружений и т.п. Также сюда относят приобретение нематериальных активов, которые оказывают влияние на бизнес и могут генерировать прибыль: лицензии, патенты, товарные знаки, образование, повышение квалификации сотрудников и т.п.;

- финансовые. В данном случае инвестиции предприятия стимулируют уровень производства с помощью инструментов фондового рынка (акции, паи, облигации и т.п.). Сюда же относят займы банковских учреждений для развития предприятия, приобретение оборудования посредством применения систем лизинга;

- спекулятивные. Операции с валютой, драгоценными металлами, акциями. Их приобретение и реализация через какое-то время с целью получить прибыль.

Исходя из целей, инвестиции в России бывают следующих видов:

- прямые или основные. Они реализуются с целью взять под контроль деятельность предприятия (в большинстве случаев, при помощи покупки его контрольного пакета акций);

- портфельные. Инвестирование в рынок ценных бумаг. Иными словами, пассивные инвестиции;

- нефинансовые. Приобретение патентов, авторских прав, лицензий и т. п.;

- реальные. Вклад в основной капитал предприятия: оборудование, станки, недвижимость и т. п.;

- интеллектуальные. Средства идут на персонал и его обучение.

2. С учетом сроков выделяют следующие инвестиции:

- краткосрочные (до года);

- среднесрочные (до трех лет);

- долгосрочные (свыше трех лет).

Кто выступает в роли инвестора

В зависимости от того кто именно делает вложения, инвестиции бывают:

- частные. Их осуществляют физические и юридические лица на свой страх и риск. Источник средств – личные накопления;

- государственные. Здесь инвестиция — это средства государственного бюджета;

- иностранные. Средства идут как от единичных представителей других государств, так и от целых стран;

- смешанные.

Особенность государственных вложений заключается в их реальности, то есть они направляются на покупку основных средств, строительство материальных активов.

Накопления частных лиц в большинстве своем — финансовые. Особенно это касается инвестиции в России, так как их стоимость относительно невелика.

Привлечение инвестиций

Основная масса людей, знамающихся бизнесом, полагает, что для получения средств компания должна:

- разработать детальный и оптимальный план дальнейших дествий. Это нужно, чтобы инвесторы понимали, какую прибыль принесут им вложения;

- иметь положительную репутацию в обществе. Инвесторам нравятся компании, которые работают открыто и вызывают доверие. Только тогда есть возможность вернуть назад свои вложения и получить доход. Вкладывая в теневой бизнес, они рискуют с большой вероятностью остаться и без прибыли, и не получить обратно свои инвестиции;

- иметь понятную и открытую деятельность, прозрачную отчетность;

- основные инвестиции находятся в зависимости от политики, которая проводится в государстве, где работает компания. Инвесторы предпочитают вкладывать в компании, страны которых наиболее стабильны.

Что в действительности

В реалиях жизни все перечисленные выше показатели нужны для портфельного инвестирования. Вложения можно привлекать и без этого, главное – уверенность инвестора в том, что его права на управление вложениями и прибылью соблюдаются. Подобную уверенность гарантируют не только законодательство и открытая отчетность компании, но и:

- личные связи в ведомственных структурах, правительстве;

- приобретение контрольного пакета акций, что дает осуществлять прямой контроль за деятельностью компании.

Существенный факт

Нельзя забывать и важном факторе, который заключается в соотношении риска и потенциального дохода. Некоторые инвесторы останавливают свой выбор на меньшем размере прибыли, соответственно, снижая этим риск. Некоторые – закладывают высокую доходность, учитывая при этом, что риски будут существенным образом повышены.

Таким образом уровень риска зависит от внутреннего состояния инвестора. Если он хочет получить максимальную прибыль за короткий промежуток времени – он понимает, что сильно рискует и может потерять все. Если инвестор хочет получать понемногу, но стабильно, он выбирает соответствующие инструменты.

Управление инвестициями

Это довольно сложная система различных принципов и методов, цель которых эффективная реализация инвестиций. Управление подразумевает под собой:

- исследование;

- прогнозирование;

- последующее планирование ситуации, которая будет способствовать оптимальному использованию временного свободного капитала.

Основные этапы процесса:

- тщательный анализ рынка, на котором будут осуществляться инвестиции, положение в стране, ее законодательство в данной сфере;

- принимая во внимание выбранные стратегии, выбираются пути вложений. Здесь очень важно изучить и проанализировать привлекательность регионов и отраслей, где будут производиться инвестиции;

- подробное исследование инвестиционных предложений, существующих на рынке с целью выбрать самые перспективные и выгодные;

- адекватная оценка доходности вложений, уровня риска. Какие-либо изменения на рынке могут негативно отразиться как на инвестициях, так и на ожидаемой прибыли. Поэтому важно проанализировать максимально возможное количество факторов, которые способны повлиять на ликвидность инвестиций;

- определение объема вложений и их источников;

- расчет рисков и разработка мер по их выявлению, снижению или устранению.

Если какая-либо из этих стадий будет опущена, есть большая вероятность негативных последствий от инвестиций. Следовательно, при их управлении важно быть уверенным в их эффективности.

Выводы

Инвестиция – это важная составляющая экономики на любом уровне ее развития. Они могут реализовываться и в государствах, где экономика пока слабо развита при помощи иностранного капитала. Инвестиции в развитие промышленности – мощнейший стимул для экономического роста и повышения уровня жизни.

Основные показатели данного процесса: уровень прибыльности и ставка процента.

При этом ошибкой будет сберегать капитал на «всякий случай», вместо того чтобы вложить его в производство. Парадокс бережливости состоит в том, что именно накопление становится преградой для экономического роста и способствует появлению кризиса.

Популярные Инвестиции в России

Популярность увеличения капитала путём создания источников пассивного дохода не обошла стороной и Россию. Это касается не только обладателей крупных сумм, но и рядовых граждан со средней заработной платой, которым также открылись пути для эффективного заработка на вложениях.

Проблема сохранности и увеличения сбережений актуальна всегда. Хотя далеко не все инвестиции в России являются действительно перспективными, существует масса возможностей для приумножения капитала: фондовый рынок, недвижимость, паевые фонды, венчурные проекты и даже такие экзотические варианты, как приобретение антиквариата и коллекционных вин. Разберёмся, насколько реально заработать, вкладывая средства в те или иные инструменты.

Что следует понимать под инвестициями в России

В первую очередь отметим, что инвестиций касаются не только все доступные способы вложений для физических лиц или компаний, но и вложения самой страны, как международного субъекта:

- Прямые инвестиции из РФ за рубеж — когда Россия вкладывает средства в предприятия и бюджеты других стран с расчётом на прибыль;

- Прямые инвестиции в РФ — наоборот, когда иностранные инвесторы вкладывают деньги в российские активы.

Интересно то, что исследованием данного вопроса занимается Росстат и ежегодно предоставляет крайне подробный отчёт о суммах, которые поступили в страну и убыли из неё. При желании с отчётом всегда можно ознакомиться на официальном сайте организации.

Таким образом, инвестиции в России — это все доступные способы вложений, которые происходят внутри государства между физическими лицами и компаниям, плюс инвестиции между Россией и другими странами в обоих направлениях. Нас в текущей статье в первую очередь интересует то, что имеет практическую пользу, а именно доступные предложения для физических лиц.

Популярные варианты инвестиций для физических лиц в России

Актуальные инвестиционные направления, доступные для физических лиц:

- банковские депозиты;

- фондовый рынок;

- паевые инвестиционные фонды;

- недвижимость;

- рынок Forex и ПАММ-счета;

- иные менее известные направления для инвестиций (например, экзотические вложения в коллекционные предметы и искусство).

Распределение инвестиций состоятельных россиян, согласно исследованию Российской экономической школы и Ситибанка.

Недвижимость

Для россиян это самый традиционный способ инвестирования. Повышенная любовь соотечественников к приобретению квадратных метров объясняется медленным, но неуклонным ростом стоимости объектов и сравнительной простотой заключения сделок.

Повышение стоимости объектов на уровне 5–6% в год не может сравниться с доходностью банковских депозитов, по которым она сейчас почти в 2 раза выше. Однако приобретать недвижимость можно и для последующей её сдачи в аренду. Такие инвестиции в России всегда имели своих стойких приверженцев, поскольку налоговый контроль арендодателей здесь отсутствует, а внятной законодательной базы, защищающей арендаторов, нет. Сегодня многие умудряются сдавать жильё или офис в аренду, избегая при этом дополнительных расходов. Доход же подобного бизнеса составляет 6–7% в год.

Чтобы решить, приобретать ли российскую недвижимость в инвестиционных целях, необходимо внимательно изучить динамику цен в выбранном регионе и проанализировать наиболее значимые для местного рынка тенденции.

ПАММ счета в России

Сегодня инвестиции в России не ограничиваются классическими формами. Для России в плане инвестиций открываются большие возможности благодаря интернету. Специальные брокерские компании предлагают инвестировать деньги в доверительное управление. Управляющие капиталом создают специальный счет у брокера, который называется ПАММ (PAMM — Percentage Allocation Management Module, Модулем Управления Процентным Распределением). В этот счет могут вкладывать деньги инвесторы. Брокер предоставляет мониторинг, в котором есть данные о сумме самого управляющего, сумме инвесторов, прибыли и другие данные.

Интерес инвесторов подогревается высокой доходностью 80-100% годовых, что не сравнится с банковскими вкладами. Риск полностью несет инвестор, но при распределении капитала в десяток или несколько десятков ПАММ счетов, риски сводятся к нулю, так как при просадке одного управляющего, остальные своим плюсом неизбежно вытаскивают инвестора в прибыль.

Известный брокер Альпари предлагает инвестировать в множество успешных ПАММ счетов. Те кто инвестировал несколько лет назад у брокера Альпари, уже в 2-4 раза окупили свои инвестиции. Вы можете сами зайти в рейтинг и найти там управляющих с пятилетней статистикой, подтверждающие не только выгоду для инвестора, но и долгосрочность таких выгодных вложений.

Фондовый рынок

Покупать и продавать ценные бумаги издавна считается прерогативой состоятельных людей, но сегодня в России доступ к рынку открыт практически для всех. У многих брокеров нет даже ограничений на минимальный депозит в срочной секции, как следствие, можно начать работать даже с 5 000 рублей. Что можно купить на российской фондовой бирже:

- Акции — дают право на владение частью компании, например, вы можете смело купить часть Сбербанка или Газпрома одним кликом мыши в терминале брокера;

- Облигации — это займ (долговая бумага), выданный государству или крупной компании, как правило, многие покупают облигации федерального займа (ОФЗ), по ним ставка немного выше (на 2-3%), чем по депозиту, а уровень надежности высок.

Динамика роста индивидуальных инвестиционных счетов (ИИС) на Московской Бирже, а также распределение по инструментам (существенно преобладают акции).

Более эксклюзивные инструменты на срочном и валютном рынке биржи:

- Фьючерс — договор поставки актива (акций, товаров) по заранее указанной цене и сроку;

- Опцион — договор, дающий право на покупку товара или акций в будущем по определенной цене;

- Валюта — к примеру, доллар-рубль и т.д.

В целом преимущества инвестирования в фондовый рынок заключаются в гораздо большей доходности. Если сравнивать с депозитом, то можно заработать 50% и даже 100% за год, что больше в 10-20 раз. С другой стороны, недостаток в аналогичной области — это нестабильность, можно понести колоссальные убытки, а также некоторая сложность, ведь требуются специальные знания по анализу рынка.

Банковские депозиты

Нет ничего проще, чем открыть счёт в банке и получать гарантированные проценты на вклад. Преимуществ у такого варианта много:

- Надёжность — банки жёстко регулируются законодательством и, как правило, не обманывают граждан;

- Страховка — ещё один плюс к надёжности, ведь вклады физ. лиц бесплатно страхуются на сумму до 1 400 000 рублей;

- Ффиксированный доход — процент устанавливается заранее, клиент получает начисления в соответствии с договором;

- Простота в использовании — специальные знания не требуются, достаточно прийти в банк и открыть счёт со специалистом, либо сделать это самостоятельно через интернет-банк.

Единственный недостаток вкладов — это очень маленький доход, ведь они ограничены ставкой рефинансирования в России и даже не превосходят её (5-10% в зависимости от экономической ситуации и ставки в РФ). Не зря принято считать, что банковский депозит лишь помогает сохранить средства, но не преумножить, поскольку большую часть дохода «съедает» инфляция.

Паевые инвестиционные фонды

Решить проблему со сложностью фондового рынка помогают паевые инвестиционные фонды (ПИФы). Они оказывают услуги по управлению капиталом, профессионально инвестируют в акции, облигации на рынке, а вам лишь достаточно купить их паи.

Рейтинг финансовых организаций (банков-брокеров) по привлечению средств в ПИФы, согласно данным НЛУ (НАУФОР — Национальная Ассоциация Участников Фондового Рынка).

- Высокая средняя доходность (20-50% в год);

- Простота в использовании — нужно лишь купить пай;

- Низкий порог входа — начать можно и с 1000 рублей.

Недостаток кроется в той же нестабильности фондового рынка в кризисные годы, но риски урегулированы и торговля ведётся без кредитного плеча, поэтому спустя определенное время цены на паи всегда восстанавливаются.

По российскому законодательству, закрытые фонды и ПИФы для квалифицированных инвесторов не обязаны раскрывать отчётность о результатах своей деятельности, и судить о прибыльности вложений в этот финансовый инструмент можно только на основании данных, представленных открытыми и интервальными фондами.

Если учесть дополнительные расходы на уплату комиссий управляющим и прочие трансакционные издержки, инвестирование в ПИФы оказывается далеко не самым выгодным средством размещения капитала.

Мнение профессионалов

Многие аналитики считают, что подобные инвестиции в России весьма рискованны. Хотя на этом рынке есть лидеры, показывающие отличные результаты: до 70% доходности, но и потерять можно до 30% вложенных средств.

Доходность вложений в большинство ПИФ невысока, многие фонды убыточны. Рядовые россияне скептически относятся к их инвестиционному потенциалу, именно поэтому общая динамика привлечения средств от года к году бывает отрицательной.

Бинарные опционы для сверхприбыли

В 2009 году в Россию пришли брокеры специализирующиеся на бинарных опционах. Эти инвестиции в России больше похожи на трейдинг в силу своих возможностях краткосрочных инвестиций на 10-15 минут. Инвестировать в опционы можно на сроки от минуты до месяца.

Я нахожу хорошие возможности зарабатывать на инвестициях в опционы на акции. Ведь суть инвестиций в опционы в том, что нужно определить, будет цена расти или падать в срок опциона. Т.е. тут вам даже не важен уровень изменения цены, а сам факт, будет цена выше или ниже от момента покупки опциона.

Именно благодаря таким простым условиям, опционы стали очень популярными, тем более что активы опционов это акции известных компаний в мире как Apple, Google, Microsoft, Mercedes… и сотни других.

Известный и крупный брокер Evotrade предоставляет внушительный список активов, среди которых не только акции (Apple, Tesla, Barclays, Google и сотня других), но и фондовые индексы, товары как нефть, газ… валютные пары.

Так, например, я выявил закономерность роста акции Walt Disney к выходным. Так как это развлекательная компания, то основную выручку она получает на выходных. Следовательно с понедельника по вторник ее акции падают а со среды — четверга начинают расти. Я покупаю опцион на акции Walt Disney во вторник — среду до конца недели с условием роста цены и получаю от 70% прибыли за сделку.

Согласитесь, прибыль у опционов очень высокая, особенно принимая во внимание тот факт, что опционы можно купить всего на 10-15 минут и получить 70% прибыли.

Вот как это происходит:

1. Нужно выбрать актив, в данном примере — акции Twitter:

2. Указать время окончания опциона:

3: Ввести сумму и указать прогноз, в моём примере — ВЫШЕ:

4 Если на конец срока опциона цена изменилась хоть на один пункт в сторону прогноза — вы получаете прибыль. Посмотрите на график моей сделки:

Цена выросла, это значит, что условие ВЫШЕ выполнено.

С инвестиции 80 USD я вернул 136 долларов, включая 56 долларов чистой прибыли, всего за 13 минут.

Заработать на бинарных аукционах можно, необходимо внимательно изучить особенности такого вида инвестиций и подобрать хорошую брокерскую компанию. К примеру, я выбрал для себя Evotrade.

Венчурные проекты

Такой способ инвестиций в России пока не приобрёл должной популярности. Сдерживающими факторами является отсутствие информации об инновационных проектах, нуждающихся в финансировании, и высокая стоимость «входного билета»: для того чтобы перспективный с инвестиционной точки зрения проект оказался жизнеспособным, в него необходимо вложить не менее $50 тыс.

Среди наиболее интересных российских венчурных проектов – создание первых отечественных малогабаритных спутников связи для частного использования. Стоимость проекта оценивается в $50 млн. Компания Dauria Aerospace, получившая порядка $20 млн от фонда «Сколково» и нескольких частных инвесторов, уже вывела на орбиту 3 спутника для российских клиентов. Если вы хотите попробовать себя в роли венчурного капиталиста, то найти подходящий проект сегодня можно на портале российских бизнес-ангелов, где ожидают своего инвестора сотни интересных разработок.

Нишевые инвестиции

Это сравнительно новый вид размещения капитала, который заключается в инвестировании в альтернативные инструменты: произведения искусства, антиквариат, коллекционные вина. Некоторый инвестиционные дома предлагают приобрести скрипки старых мастеров, старые марки, коллекционные часы, виски и шампанское. Насколько популярны подобные инвестиции в России и, главное, приносят ли они доход?

На первый взгляд, идея выглядит совсем неплохо. Действительно, стоимость картин великих мастеров не зависит от волатильности финансовых рынков, а коллекция минского фарфора никак не коррелирует с индексом S&P. Однако многие эксперты не рекомендуют рассматривать приобретение коллекционных вещей и антиквариата в инвестиционных целях. Причин тому множество, среди них:

- низкая ликвидность;

- высокая стартовая цена;

- непрозрачность рынка;

- риск приобрести подделку;

- значительные комиссионные издержки.

Покупая коллекцию марок, живопись или вина с целью разбогатеть, необходимо настроиться на весьма далёкий инвестиционный горизонт. Конечно, бывают случаи, когда стоимость случайно приобретённого винтажного комода в течение нескольких лет удваивалась или утраивалась, однако они обычно являются исключением из правил.

Возможность сохранить и преумножить капитал сегодня есть у каждого. Главное, трезво оценить свои возможности, грамотно подобрать инвестиционный инструмент и постоянно пополнять свои финансовые знания. Эксперты считают, что не существует «неправильных» инвестиционных инструментов, есть люди, которые не умеют ими пользоваться.

Сегодня практическую пользу несут распространенные варианты инвестирования для физических лиц: вклады, недвижимость, биржевые рынки, ПАММ-счета и т.д. С годами возможности для вложений только выросли, ведь практически каждый человек, имеющий доступ в интернет может инвестировать, к примеру, в ПАММ-счета, даже с самой скромной суммой на руках.

Источник https://businessman.ru/new-investicii-eto-investiciya-opredelenie-vidy-osobennosti-i-doxodnost.html

Источник https://pammtoday.com/investicii-v-rossii.html

Источник

Источник