Содержание

Стоит ли брать ипотеку?

Ипотека — большой и долгий кредит, поэтому вопрос о том, стоит ли его брать, часто стоит ребром. И если начинаешь считать переплату, то приходишь к выводу, что на деньги, отданные банку, можно в итоге купить еще одну квартиру. Но это не мешает тысячам гражданам ежедневно заключать ипотечные договора.

- Сколько стоит ипотека

- Сейчас самое благоприятное время на ипотеки

- Плюсы и минусы ипотеки

- Как сделать ипотеку более выгодной

- А может лучше аренда?

- Делаем выводы

Разберемся, стоит ли брать ипотеку, ее объективные плюсы и минусы. Почему именно сейчас на рынке наблюдается самый благоприятный период для подачи заявки на жилищный кредит. Кроме того, Бробанк.ру сравнил ипотеку и аренду. Может лучше снимать и копить деньги на вкладе?

Сколько стоит ипотека

Прежде чем взять ипотечный кредит, заемщик должен сделать расчеты, чтобы понять, во сколько ему вообще обойдется квартира (будем рассматривать именно покупку квартиры в кредит).

Для примера не будем брать столичные цены. Возьмем средний российский миллионник, пусть желаемая для покупки квартира стоит 3,5 млн. рублей.

На март 2021 года зафиксированы такие средние ставки по ипотеке: 7,94% при покупке на вторичном рынке и 5,92% на первичном. Но тут нужно понимать, что низкая ставка на первичку обусловлена гос программой субсидирования, которая закончится в июле 2021 года.

Пусть наш потенциальный заемщик желает купить объект вторичного рынка, так как ставки на новостройки весьма плавающие. Вторичка же в плане условий более стабильная.

Что в итоге получается, если сделать расчет на кредитном калькуляторе:

- цена квартиры — 3,5 млн. рублей;

- первый взнос — 15%, это 525 000 рублей;

- в кредит у нас уйдет сумма 2 975 000;

- ставка — 7,94%;

- при сроке в 15 лет ежемесячный платеж — 28328, переплата — 2 124 000 рублей;

- если взять эту ипотеку на 20 лет, платеж составит 24 773 руб, а переплата — 2 970 000 руб.

Получается, что нашему потенциальному заемщику квартира при сроке в 15 лет обойдется в 2 124 000 + 3 500 000, то есть 5 624 000 руб. На переплату реально купить еще одну квартиру поскромнее.

Оформление ипотеки на большой срок всегда провоцирует огромную переплату. Но платежеспособность среднестатистического россиянина такова, что взять ипотеку на 5-10 лет по силам лишь малой части населения. Чаще всего фигурирует именно средний срок в 15-20 лет, при этом многие заключают договора и на 25. В целом банки позволяют выбрать срок до 30 лет.

Средний срок ипотеки по данным ЦБ РФ:

Сейчас самое благоприятное время на ипотеки

Если вы думаете о том, когда лучше оформлять ипотеку, то сейчас лучшее время для этого. Все дело в процентных ставках. Сейчас жилищные кредиты выдаются в среднем под 7,26% годовых. Если объективно — около 8%, так как в расчете средней ставки учитываются ссуды, полученные с применением программ субсидирования.

На значение ставки по ипотеке напрямую влияет ключевая ставка ЦБ РФ. Как только Центробанк ее меняет, рынок реагирует на это через 1-2 месяца. Снизилась ключевая — стоит ждать уменьшение и ставок по всем кредитам.

Динамика ключевой ставки:

- весна 2019 — 7,75%;

- октябрь 2019 — 7%;

- июнь 2020 — 5,5%;

- июль 2020 — резкое снижение до 4,5%;

- с августа 2020 по март 2021 — 4,25%.

В марте 2021 ЦБ РФ поднял ключевую ставку до 4,5%, в апреле — до 5%. Это значит, что вскоре ставки по ипотеке увеличатся примерно на 1%. В течение 3 лет по заявлению Эльвиры Набиуллиной ключевая ставка будет стабильно находиться в рамках 5-6%.

Можно прийти к выводу, что в течение следующих 3 лет ипотека однозначно подорожает на 1-2% по отношению к средней ставке на второй квартал 2021 года. То есть договора будут заключаться под 9-10%.

Сегодня на рынке наблюдается самая низкая ключевая ставка ЦБ РФ за все годы ее существования. Она даже ниже, чем в докризисный стабильный 2013 год (тогда она находилась на уровне 5,5%). Именно сейчас банки выдают самую выгодную ипотеку за все время.

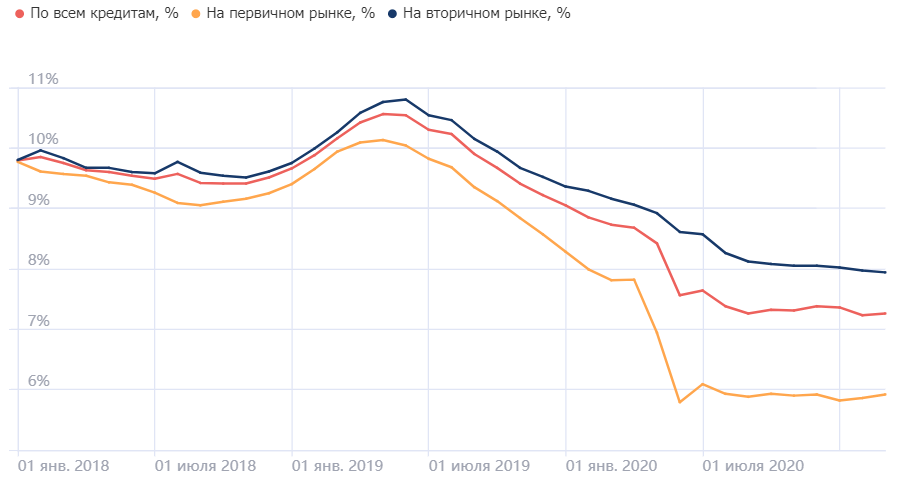

Динамика ставок по ипотеке с 1 января 2018 года по 1 марта 2021 года:

Отслеживается явное падение ставки. Но из-за увеличения ключевой ставки с 4,25% до 5% уже совсем скоро банки на это отреагируют и поднимут цену ипотеки. И после, если ЦБ РФ согласно своим планам повысит ключевую ставку до 6%, повышения стоимости кредитов не избежать.

Для примера проанализируем, как подорожает ипотека при повышении ставки на 1%. Рассмотрим все ту же ипотеку выше с ценой квартиры 3,5 млн. При ставке 7,94% платеж составит 28 328, переплата — 2 124 000 рублей. При ставке 8,94% — 30 068 и 2 437 000. Разница в переплате — более 300 000.

Плюсы и минусы ипотеки

Можно сколько угодно говорить о минусах ипотечного кредита, но все они вряд ли перекроют важный плюс — для многих ипотека становится единственной возможностью обзавестись собственной крышей над головой.

Но о минусах все же скажем:

- огромная долговая нагрузка. Каждый месяц заемщику придется отдавать значительную долю своего дохода банку. Это серьезно ограничивает финансовые возможности на долгие годы;

- огромная переплата. При оформлении ипотеки на срок более 20 лет реально на сумму переплаты купить аналогичную квартиру;

- квартира находится под обременением, с ней ничего нельзя сделать до момента оплаты ссуды. Но в целом прямо минусом это назвать нельзя.

Информация Центрального Банка о среднем размере ежемесячного платежа по ипотеке в РФ:

То есть средний ипотечный заемщик отдает банку каждый месяц по 22 000 рублей. Но если разобраться, то сложно придется только в первые годы. После под влиянием инфляции доходы все равно будут расти, а платеж окажется все тем же. Под самый конец оплата вообще не будет вызывать сложностей.

Как сделать ипотеку более выгодной

Если вы решили оформить ипотеку, определили, что игра стоит свеч, обратите внимание на факторы, которые способствуют более выгодному заключению кредитного договора:

- Обращайтесь в банк, через который получаете зарплату. Таким заемщикам ставки по ипотеке всегда снижаются примерно на 1%, а это весьма существенно.

- Делайте максимально большой первоначальный взнос. Чем больше средств внесете, тем меньше сумма кредита, тем ниже переплата. Плюс многие банки снижают ставки за ПВ больше 30%.

- Пользуйтесь действующими программами субсидирования. Например, по ипотеке с господдержкой можно купить новостройку за 6,5%, по семейной ипотеке — 6%, по сельской — 2,7-3%.

- Используйте материнский капитал при оформлении ссуды или для ее частичного досрочного погашения, если право на маткапитал возникло после.

Стоит рассмотреть ипотеку на новостройки. При такой недвижимости, готовой или строящейся, ставки всегда ниже, чем по ипотеке на вторичку. Банки застройщики часто заключают соглашения, по которым граждане подписывают договора на максимально выгодных условиях.

Ипотека на вторичку всегда дороже. На нее не распространяются многие программы субсидирования. Кроме того, сама недвижимость несет риски, которые закладываются в ставки.

А может лучше аренда?

Многие сравнивают ипотеку с арендой, которая по ежемесячным затратам обходится даже дешевле. Только вот итога у аренды никакого нет, а в случае с ипотекой после выплаты квартира становится полноправной собственностью, которую в том числе можно оставить в наследство.

Но если допустить ситуацию, что человек живет в арендованной квартире и копит на покупку своей, то интересно сделать расчеты выгодности. Возможно, этот вариант стоит внимания.

Например, у нашего потенциального покупателя новой квартиры есть свободные 28 000 (ежемесячный платеж из примера выше). Он будет отдавать 15 000 за аренду, а 13 000 каждый месяц отправлять на накопительный вклад.

Что в итоге получится:

- нужно накопить 3,5 млн.;

- есть 500 000 своих денег, которые станут начальной суммой вклада (первый взнос по ипотеке из примера выше);

- каждый месяц гражданин отправляет на вклад 13 000;

- берем ставку по вкладу 5%, это вклад с капитализацией;

- чтобы накопить 3,5 млн. при таком раскладе, нужно 146 месяцев, то есть 12 лет 2 месяца.

Чтобы накопить с нуля 3 500 000 вкладчику при таком раскладе нужен 181 месяц, то есть 15 лет.

Получается, что при идентичных исходных финансовых данных выплата ипотеки займет 15 лет, а аренда с накоплением денег на вкладе — 12 лет. А за те же 15 лет можно накопить на покупку квартиры с нуля, то есть без первоначального взноса.

Так что, такой вариант тоже имеет место быть. Но тут нужно учесть, что цена аренды недвижимости регулярно увеличивается. Аналогично растут и цены на жилье. В итоге та же квартира сегодня может стоить 3,5 млн, а через 10 лет — уже 4,5 млн.

Делаем выводы

Если рассматривать, стоит ли брать ипотеку, то однозначно — да. Стоит, особенно если сделать это в ближайшее время, пока ставки минимальные. Для россиян просто нет другого альтернативного способа приобрести жилье.

Если же сравнивать с арендой со вкладом, то выгода оказывается призрачной и разбивается о реальность. За 10-12 лет, что вы копите, цены на недвижимость увеличатся — они растут стабильно. Так что, копить придется на несколько лет дольше. В итоге именно здесь и сейчас определить, что аренда будет выгоднее, нереально. Настолько в будущее заглянуть нельзя.

Ипотека все же более стабильна, тем более что к ней можно применить тот же материнский капитал или какие-то иные субсидии, которые появятся в будущем. Аренда со вкладом не дает никаких гарантий, плюс придется побегать из одной квартиры в другую.

Источник https://brobank.ru/stoit-li-brat-ipoteku/

Источник

Источник

Источник