Содержание

ТОП-10 лучших дебетовых карт в российских банках

Банковские карточки прочно вошли в обиход современного человека. Без них уже не представляется современная жизнь, так как с их помощью можно расплачиваться за покупки, экономить средства за счет возврата с потраченной суммы и многое другое.

Большая часть граждан пользуется именно дебетовками, так как на них переводится заработная плата. Это гораздо удобнее, чем получать зарплату наличными в кассе предприятия. Прежде чем оформлять дебетовый пластик, рекомендуется ознакомиться с условиями и тарифами по их обслуживанию, чтобы выбрать наиболее подходящий вариант. Сегодня ознакомимся с лучшими дебетовыми картами в российских банках, которые оформляются быстро и на лучших условиях.

Рейтинг ТОП-10 самых лучших дебетовых карт в 2019 году

При выборе платежного инструмента стоит заранее определиться с основной целью использования продукта. Для кого-то важен большой кэшбэк за покупки, а кто-то выбирает карточку с высокой доходностью.

Самая лучшая дебетовая карта должна отличаться выгодным тарифом, простой оформления, высокой доходностью и понятными условиями обслуживания. Найти лучший продукт не так-то просто, когда от многообразия предложений разбегаются глаза.

Ниже представлен список карт на лучших условиях, которые доступны для заказа онлайн или в отделении финансовой компании по паспорту гражданина РФ.

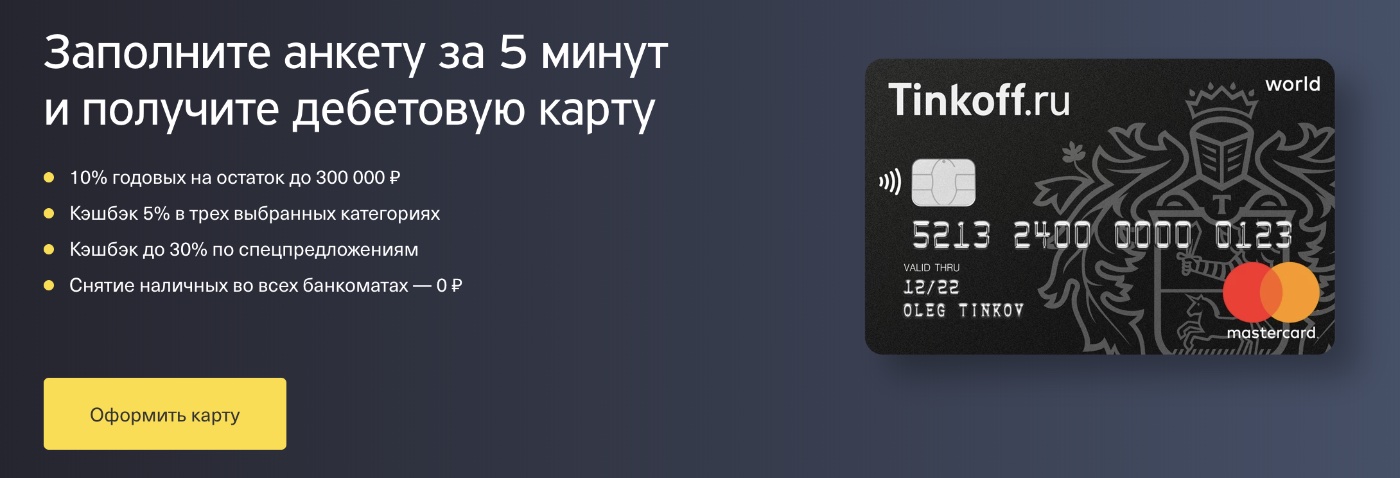

Дебетовая карта Тинькофф Блэк с онлайн-оформлением

Первое место в рейтинге лучших дебетовых карт занимает платежный инструмент банка Тинькофф. Заказать его можно по паспорту, заполнив заявку на сайте банковского учреждения. Доставка осуществляется в течение 2-7 дней, в зависимости от региона проживания клиента. Карточку доставит курьер в удобное время и место.

- Оформление и выпуск бесплатный.

- Бесплатное ежемесячное обслуживание при регулярном остатке более 30 тыс. рублей, если у пользователя открыт вклад в банке Тинькофф, либо у клиента есть действующий кредит. При невыполнении условий ежемесячно списывается 99 рублей.

- Ежемесячно можно переводить до 20 тыс. рублей без комиссии.

- При снятии в банкомате суммы свыше 3000 рублей, комиссия не взимается.

- Ежемесячно без процентов к снятию доступно до 300 тыс.

- За хранение денежных средств на балансе можно получить доход до 10% годовых. Это, пожалуй, лучшая дебетовая карта с начислением процентов на остаток.

- До 5% кэшбэк на три избранные категории товаров.

- Возврат за остальные покупки – 1% от стоимости.

- За расходные операции, совершенные у партнеров, возврат до 30% стоимости.

Для получения необходимо заказать карту онлайн на сайте финансовой компании.

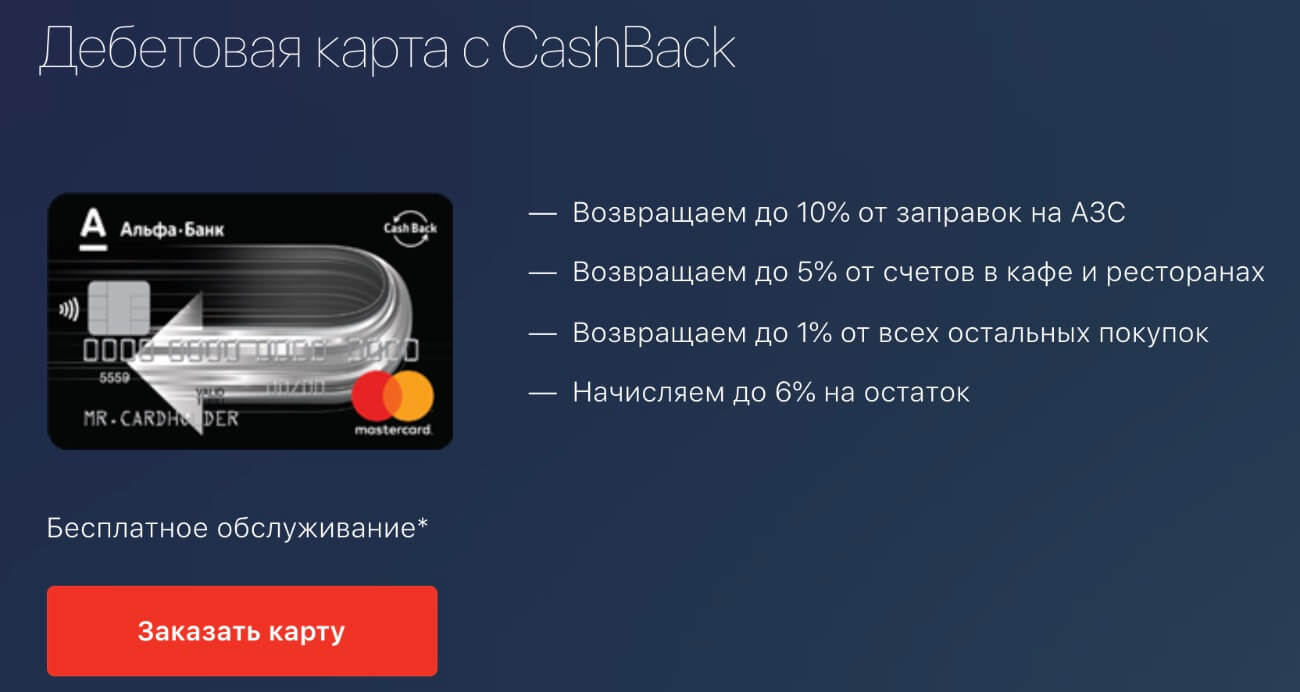

Дебетовая карта CASHBACK Альфа-Банка для автомобилистов

Предложение будет полезно для автовладельцев, за счет повышенного кэшбэка за покупки в категории АЗС. Дебетовую карту выгодно использовать при ежедневных оплатах на автозаправочных станциях. В этом случае размер возврата составит до 10% от потраченной суммы. За все остальные траты возвращается 1%. Также неплохой бонус при оплате счетов в ресторанах и кафе – до 5%.

Выпуск пластика осуществляется бесплатно, а ежемесячное обслуживание стоит 100 рублей. Если клиент выполняет одно из условий беспроцентного обслуживания, плата не взимается:

- совершает в месяц покупки на сумму более 10 тыс. руб.;

- хранит на балансе более 30 тыс. руб.

При размещении денежных средств на карточном счету, можно получить доходность до 6% годовых.

Оформить платежный инструмент можно на сайте банковского учреждения или в стационарном отделении. Для подачи заявки потребуется паспорт гражданина РФ.

Выгодная дебетовая карта ULTRACARD от Связь-банка

Благодаря данному предложению можно не только сэкономить деньги, но также получить небольшую прибыль за счет возврата части стоимости покупки. Это выгодная карта с кэшбэком, ведь за покупки, совершенные с помощью пластика, можно вернуть до 10%. Максимальный размер возврата начисляется по избранным категориям, которые клиент выбирает самостоятельно. За все остальные расходные операции владелец получает 1% от расходной операции.

Разместив средства на своем счету, можно получать доход до 5% годовых, что довольно неплохо. Выпускается пластик бесплатно, а обслуживание в месяц стоит 149 рублей. При совершении ежемесячных покупок на сумму свыше 10 тыс., обслуживание будет бесплатным. Еще одним отличием данного продукта является бесплатное снятие наличных до 10 тыс. в течение месяца с любого банкомата.

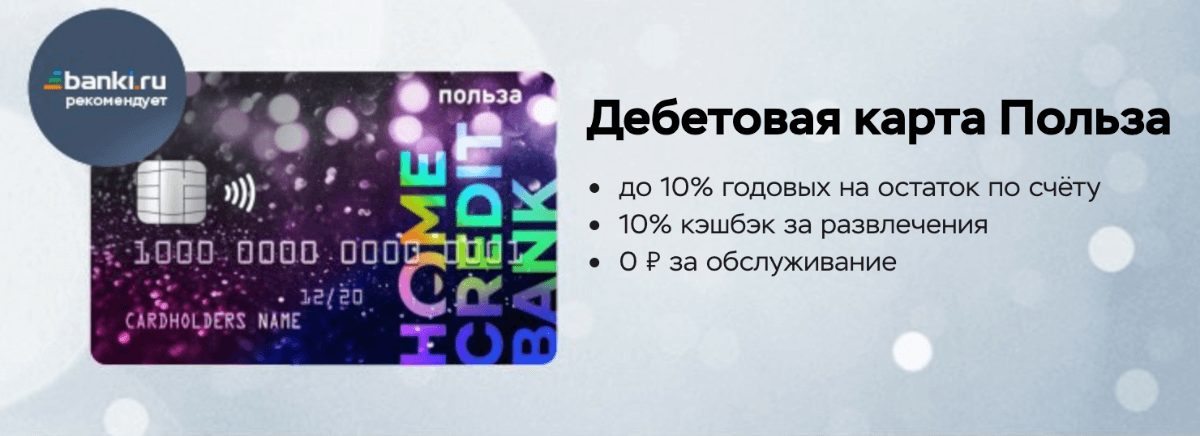

Дебетовая карта «Польза» с кэшбэком и процентом на остаток

Рассматривая ТОП-карт российских банков нельзя не отметить предложение от Хоум Кредит Банка. Это самое выгодное предложение для хранения собственных денежных средств. Процент на остаток начисляется в размере до 10% годовых. Также доступен кэшбэк, размер которого достигает 10% от стоимости товара в категории развлечения.

За траты, совершенные в категории АЗС, кафе или путешествия, возврат составит 3%. А за все остальные покупки бонус будет 1%.

Выпускается пластик бесплатно, а ежемесячное обслуживание стоит 99 рублей, если расходы в месяц не превышают сумму в 5 тыс. рублей. Подать заявку можно дистанционно или в отделении банка.

Бесплатная дебетовая карта «Рокетбанка»

Так как подать заявку можно дистанционно на сайте финансового учреждения при наличии одного документа, оформление дебетовой карты не занимает много времени. Это выгодное предложение, так как благодаря платежному инструменту можно получить процент на остаток в размере до 5.5% годовых, а также возврат с покупок в размере 1% рокетрублями и до 10% рокетрублями при покупках в избранных категориях. 1 рокетрубль тарифицируется, как 1 рубль.

Обслуживание счета зависит от выбранного тарифа и может быть либо бесплатным, либо 290 руб./мес. Ежемесячно разрешено снимать без комиссии не более 150 тыс. руб. и совершать переводы до 30 тыс./мес.

Дебетовая карта Росбанка «МожноВСЕ»

Это, пожалуй, один из лучших тарифов по карте, так как владелец платежного инструмента может получать, как кэшбэк с покупок, так и трэвел-бонусы, которые затем обмениваются на покупку авиабилетов. С помощью этого предложения клиент получает до 8% на остаток за размещение денежных средств на счете.

Пользователь выбирает самостоятельно, какой тип бонуса ему необходим. Менять вознаграждение можно один раз в месяц через личный кабинет – бесплатно. Ежемесячная комиссия за ведение счета зависит от статуса пластика и от оборота средство по счету. По классическому продукту комиссия в месяц стоит 199 рублей, а если сумма покупок превысит 15 тыс., то обслуживание – бесплатное.

Кэшбэк составляет от 2 до 10% на выбранные категории, а на все остальные расходы – 1%. За каждые потраченные 100 рублей можно получить до 5% трэвэл-бонусами.

Карта «Твой кэшбэк» от Промсвязьбанка

Платежный инструмент, который используется для получения возврата части стоимости товара. В трех выбранных категориях можно получить бонус до 5%, в том числе за расходы, совершенные в ресторанах, кафе, при оплате за одежду или обувь и т.д. За все остальные расходные операции возвращается 1%.

При размещении денег на балансе карточного счета, можно заработать до 5% годовых. Обслуживание платежного инструмента не взимается, если сумма всех расходов в течение месяца превышает 20 тыс. руб.

Оформить пластик можно в отделении финансового учреждения при предъявлении паспорта гражданина РФ.

Дебетовая карта OpenCard банка «Открытие» с кэшбэком на все

Если у клиента встает вопрос, какую дебетовку лучше выбрать для получения кэшбэка со всех расходных операций, то ответ очевиден – это OpenCard. Благодаря данному платежному инструменту возврат составит 3% от стоимости товара, не зависимо от категории, в которой была совершена транзакция.

Обслуживание банковского счета осуществляется без комиссии, так же, как и оформление. К тому же, обналичить пластик можно с помощью любого банкомата и без дополнительного комиссионного сбора. Подать заявку на получение данной дебетовки можно дистанционно на сайте финансовой организации или подойти в отделение в любое время с паспортом.

Дебетовая Альфа-карта с бесплатным обслуживанием

Платежный инструмент имеет несколько тарифных планов, в зависимости от которого и будут зависеть условия обслуживания. Классический тариф дает возможность владельцу пользоваться пластиком без годовой комиссии за ведение счета. Поэтому, если встает вопрос о том, какая карта самая лучшая без годового обслуживания, то это Альфа-карта.

Также владелец счета может получить доходность до 7% годовых от размещения средств. К сожалению, на данном тарифе не предусмотрен возврат с покупок. Если клиенту необходим бонус в виде кэшбэка, то ему стоит рассмотреть два других тарифных плана.

Карта «Халва» с бесплатным снятием наличных и процентом на остаток

Уникальный платежный инструмент, который может использоваться для совершения ежедневных трат. Это карта рассрочки, дающая возможность владельцу хранить на ней собственные деньги и при этом получать доход до 7.5% годовых. Также при оплате товара личными средствами, можно получить возврат до 6% его стоимости.

Если клиент пользуется своими деньгами, то он может снимать их в любом банкомате без дополнительного комиссионного сбора. Если владелец платежного инструмента решит снять заемные средства, то ему придется заплатить комиссию в размере 290 руб. и дополнительно 1.9% от суммы снятия.

Оформление и обслуживание пластика осуществляется без комиссионного сбора.

В каком банке лучше оформить дебетовую карту?

Платежный инструмент могут получить бесплатно практически все желающие, удовлетворяющие требованиям кредитора. Как правило, это минимальный возраст 18 лет и наличие паспорта гражданина РФ. Не обязательно получать дебетовку только в качестве зарплатного пластика. Ее можно оформить также в качестве запасного платежного инструмента или для хранения собственных денежных средств. Ведь на остаток по счету можно получить неплохой доход.

Ознакомившись лучшими предложениями банков, безусловно, возникает вопрос, где лучше оформить дебетовую карту. Все зависит от потребностей клиента. Оптимальным вариантом для ежедневных трат станет платежный инструмент Тинькофф банка, карточка с кэшбэком от Альфа-Банка или бесплатный пластик от Рокетбанка. По этим продуктам предусмотрены выгодные условия и приятные бонусы при использовании. Для всего остального следует выбирать карточку, в зависимости от того, где чаще всего совершаются траты, так как при оплате товаров у партнеров финансового учреждения, можно получить повышенный кэшбэк или скидки.

Благодаря данной статье все пользователи узнали, в каком банке лучше оформить карту, чтобы она приносила не только доход, но и помогала экономить личные деньги.

Банковские платежные карточки

Кредитные карты ОАО «Технобанк» — это платёжные карточки с возобновляемой кредитной линией и низкими процентными ставками по предлагаемым продуктам.

Премиальные карты

Для любителей качественного сервиса прекрасно подойдут премиальные банковские карточки Visa Gold и Visa Platinum. Множество бонусных программ и эксклюзивные предложения делают жизнь владельца этих карточек максимально комфортной. В г. Минск бесплатная курьерская доставка от Банка быстро доставит карту прямо Вам в руки.

Платёжные карты Visa, MasterCard

Каждый клиент банка может оформить карточку Visa Classic. Эта персонализированная дебетовая карта является универсальным средством безналичного расчёта за услуги и товары, а также для покупок в интернете.

Функция бесконтактной оплаты нашла своё воплощение сразу в четырех карточках: карточка MasterCard, кобрендинговая Global Card, Visa Gold, Visa Classic. Изготовление карт займёт не более одной недели, и Вы станете обладателем инновационного инструмента для проведения всех видов безналичных расчётов.

Родители, которые хотят контролировать расходы своих детей, могут заказать пластиковую карточку «Детская». Красочный дизайн понравится ребёнку, а вам позволит быть в курсе всех его трат.

Карточка WebMoney разработана как уникальное предложение совместной работы с международной системой расчёта WebMoney Transfer и позволяет выводить электронные деньги с минимальной комиссией. Стоимость годового обслуживания карты: 5 бел.руб — при наличии начального и персонального аттестата по работе с эл.деньгами, 15 бел.руб — при отсутствии аттестата.

Сберегательные карточки

Сберегательная карточка от ОАО «Технобанк» — универсальное средство, сочетающие в себе функции и возможности депозита и простой платёжной карточки.

Список банкоматов, где можно оплатить услуги/снять наличные.

Оформить любую понравившуюся карточку от ОАО «Технобанк» можно несколькими способами:

⇨ Сделать онлайн-заказ на карточку через интернет. Для этого достаточно оставить заявку на карту на сайте Банка;

⇨ Обратиться в контакт-центр по номеру 8 (017) 388-57-57

⇨ Обратиться напрямую в любое отделение банка.

ОАО «Технобанк» предоставляет возможность оформить как основную, так и дополнительную банковскую платежную карту на другого человека. Открытие счета, оформление зарплатной карты на другое физическое лицо, возможно только при наличии нотариально заверенной доверенности, позволяющей открыть счет на имя конкретного физического лица. Доверенность должна быть составлена с соблюдением требований законодательства Республики Беларусь. При отсутствии доверенности банковские счета, с оформлением основной карточки на имя другого лица, не открываются.

Дополнительные карточки на имя другого физического лица оформляются только на основании соответствующих полномочий, предоставленных владельцем счета.

Порядок открытия счета иностранному гражданину в ОАО «Технобанк», с оформлением банковской платежной карточки, аналогичен порядку открытия счета резиденту Республики Беларусь. Физические лица-нерезиденты, чтобы открыть счет и получить карточку, должны дополнительно предоставить копию документа, удостоверяющего личность, сопровождаемую засвидетельствованным переводом на один из государственных языков Республики Беларусь. ОАО «Технобанк» вправе потребовать от физического лица-нерезидента документ, подтверждающий согласие национального банка государства-нерезидента на открытие счета, если требование о наличии у иностранца данного документа содержится в соглашении об организации расчетов между Национальным банком Республики Беларусь и национальным банком страны-нерезидента. Также может потребоваться предоставление иных идентификационных данных.

ТОП-5 лучших дебетовых карт с кэшбеком

А на комментарии к данной статье ответы даёт квалифицированный юрист а также сам автор статьи.

Кэшбек – возможность хотя бы частично вернуть потраченные на товары и услуги деньги. И банки прекрасно понимают, что пользователи в первую очередь ищут выгодные программы лояльности. Поэтому добавляют те или иные форматы кэшбека к дебетовым и кредитным картам.

Мы нашли пятёрку лучших дебетовых карт, использование которых можно назвать выгодным и удобным практически в любой ситуации. Причем подобрали карты не только с кэшбеком, но и с процентом на остаток – так их использование будет еще более привлекательным. Подробнее о выгодах и подводных камнях каждой – в полном обзоре.

Tinkoff

Tinkoff

Tinkoff Black

- Кэшбек

от 1 до 30% - Стоимость

от 0 до 1188 руб./год - Процент на остаток

до 10%

Альфа-Банк

Альфа-Банк

Яндекс.Плюс

- Кэшбек

от 1 до 10% - Стоимость

бесплатно - Процент на остаток

до 5%

Росбанк

Росбанк

Можно ВСЁ

- Кэшбек

от 1 до 10% - Стоимость

599 руб./год + 99 руб./мес. - Процент на остаток

до 7%

Райффайзенбанк

Райффайзенбанк

#всёсразу

- Кэшбек

до 3,9% на всё - Стоимость

бесплатно - Процент на остаток

до 4%

Мультикарта

- Кэшбек

от 1 до 1,5% - Стоимость

бесплатно - Процент на остаток

до 4,5%

Tinkoff Black

Самая популярная дебетовая карта банка Tinkoff, которая по совместительству ещё и один из самых выгодных продуктов организации. Большое преимущество карты – в отсутствии баллов, которые сложно потратить. Кэшбек возвращается прямо на счет в виде «живых» денег. При этом ее обслуживание может быть бесплатным, если хранить в банке минимум 50 000 рублей или оформить пенсионный проект. Иначе придется платить по 99 рублей в месяц, что не очень-то мало.

Радует кэшбек 1% на все покупки, но с нюансом – начисляется он только за каждые потраченные 100 рублей. Зато он не ограничен по количеству баллов. Далее – от 3 до 15% за выбранные держателем карты категории. Их можно менять ежемесячно в личном кабинете банка. За «премиальные» категории можно получить возврат только 3000 рублей в месяц, не больше. Наконец, специальные предложения в интернет-банке. Если ими заинтересоваться и что-то купить, то на карту вернется до 30% от суммы приобретения. Но не более 6000 рублей в месяц.

Более того, банк еще и дает возможность получить процент на остаток. До конца года он составляет 10% для новых клиентов или тех, кто приглашает друзей стать клиентами Тинькофф. Максимальная сумма для такого возврата – 300 000 рублей. Стандартная же ставка составляет 3,5% годовых.

Альфа-Банк «Яндекс.Плюс»

Дебетовая карточка, созданная в партнерстве с Яндексом. Она точно придется по вкусу тем, кто часто пользуется различными сервисами этой организации и путешествует. Сама по себе карта бесплатная, за ее обслуживание не придется отдавать ни копейки. Но не радует высокая стоимость СМС-информирования – аж 99 рублей.

Программа лояльности довольно развернутая. Стандартный 1% кэшбек полагается за любые покупки. По 5% будет начисляться за траты на спорт, рестораны и развлечения. Если вы решите путешествовать, то при покупке билетов, брони отелей и т.д. на сайте travel.alfabank.ru вам вернется 6% от покупки. Наконец, на покупки еды, каршеринг, такси и другие сервисы Яндекса вы получите целых 10% кэшбека. Максимально по всем программам вместе можно получить не более 6000 рублей возврата.

Удобно и то, что с помощью этой карты можно снимать деньги в любых банкоматах. Но только не более, чем 50 000 рублей в месяц, иначе придется платить комиссию 1,99% (не менее 199 рублей). Наконец, по карте положен процент на остаток на сумму до 100 000 рублей. Его размер зависит от того, сколько вы тратите денег в месяц: если больше 10 000 рублей, то 4%, если 100 000 и более, то 5%.

Росбанк «Можно ВСЁ»

Довольно известная банковская карта, появившаяся на рынке не так давно. Привлекает пользователей удобными условиями, надежностью банка-эмитента и неплохим кэшбеком. По крайней мере, для тех, кто привык тратить много денег.

Программа кэшбека необычная. Есть стандартные 1% на любые покупки кроме списка исключений, а также возврат от 1 до 10% в двух категориях, которые выбирает сам пользователь из довольно обширного списка. Особенность этого кэшбека в том, что он напрямую зависит от суммы трат. Если человек потратил менее 10 000 или более 300 000 рублей, то он получает 1% возврата. Если сумма превысила 10 000 рублей, то начисляется уже 2%. Когда траты доросли до 40 000 рублей, кэшбек вырастает до 5%. А если потратить от 100 000 до 300 000 рублей, то вы будете получать аж 10% обратно на карту. Правда, таким образом можно заработать всего 5000 рублей в месяц по одной карте. Но если их несколько, то размер кэшбека соответственно увеличивается.

А еще кэшбек можно заменить на бонусную программу и копить travel-баллы, которые можно будет потратить на поездки или отели. Кроме того, к карточке можно подключить «МожноСчёт», на который начисляется до 7% годовых. Большой недостаток карты – в дорогом обслуживании. Обязательно нужно будет заплатить 599 рублей в год, а также дополнительно оплачивать пакет услуг, который стоит 99 рублей (если оформить карту до конца 2020 года). Далее он будет стоить 199 рублей. Бесплатное обслуживание есть, если тратить более 15 000 рублей, получать в виде переводов не менее 20 000 рублей или держать на счету более 100 000 рублей в месяц.

Райффайзенбанк «#всёсразу»

Простая, бесплатная и удобная дебетовая карта от надежного банка. Привлекает большим размером кэшбека и комфортом при использовании. Обслуживание бесплатное на весь срок действия, если успеть оформить карту до 30 ноября 2020 года. Впрочем, эта акция обновляется каждый месяц и пока не думает заканчиваться. К карте также можно подключить счет «Выгодное решение» и получать до 4% годовых на остаток по нему. К сожалению, напрямую денег с карточки это не касается, но тоже удобно.

К карточке прикреплена бонусная программа «#всёсразу», которая подразумевает кэшбек в виде баллов в размере до 3,9% от суммы покупки. Причем начисляются они на любые покупки, а не по категориям, как у других кредитных учреждений.

Недостаток этих баллов в том, что потратить их можно только у партнёров или обменять на денежные средства строго после достижения определенной суммы и не по курсу 1:1. Так, например, за 500 баллов можно получить всего 250 рублей. За 1000 бонусов вернут 600 рублей. А вот за 4000 баллов будет выдано 4000 рублей. За обмен рекордно большой суммы, 20 000 баллов, банк отдаст сразу 50 000 рублей.

ВТБ «Мультикарта»

Многофункциональная дебетовая карта с кучей опций, ряд которых дает приятный кэшбек. Имеет бесплатное обслуживание без каких-либо акций и условий. Привлекательна для тех, кто любит разбираться в банковских продуктах и умеет правильно оценить приоритеты. В наличии сразу пять различных опций, три из которых увеличивают кэшбек рублями или баллами, одна повышает процент на остаток и ещё одна позволяет сэкономить на обслуживании кредита.

Программа кэшбека здесь довольно развернутая. Можно подключить опцию «Кэшбек» и получать от 1 до 1,5% на все покупки в виде рублей. Аналогичную прибавку дают опции «Путешествия» и «Подарки» в милях и бонусах соответственно. 1% кэшбека начисляется, если потратить меньше 30 000 рублей. 1,5% начинает начисляться на сумму покупок до 75 000 рублей.

Увы, больше получить не выйдет – никаких особых категорий с повышенным кэшбеком у «Мультикарты» нет. Процент на остаток тоже не балует – до 4,5% годовых. И то начисляться доход будет при условии, что вы тратите не менее 10 000 рублей в месяц с карты.

На комментарии к данной статье ответы даёт квалифицированный юрист а также сам автор статьи.

Источник https://cabinet-bank.ru/debet-cards/

Источник https://tb.by/individuals/service/cards/

Источник https://bankstoday.net/bankovskie-uslugi/top-5-luchshih-debetovyh-kart-s-keshbekom

Источник