Содержание

Как взять кредит в Сбербанке: все способы, стратегии, пошаговые инструкции

Как взять кредит в Сбербанке под минимальный процент и чтобы не отказали? Как оформить кредит через Сбербанк Онлайн не выходя из дома? Можно ли взять кредит в Сбере без справок и поручителей? Ответим на все эти вопросы и дадим подробные пошаговые инструкции в данной статье.

Сбербанк продолжает наращивать объемы кредитования. Если в прошлом году выдано 1,1 триллиона рублей в качестве ипотечных кредитов и на 968 миллиардов рублей – потребительских кредитов, то в этом году, по информации самого Сбера, отмечается почти двукратный рост кредитования по сравнению с прошлым. Поговорим о том, как взять кредит в Сбербанке на самых выгодных условиях, не нарваться на отказ и использовать все возможности, предоставляемые крупнейшим банком страны.

Кто может взять кредит в Сбербанке

- Стаж работы. В отличие от небольших банков, Сбер всегда придерживается правила: предоставлять кредиты только людям, имеющим постоянный источник дохода. Поэтому взять в Сбербанке кредит может лишь трудоустроенный человек или индивидуальный предприниматель. Для наемных работников стаж на нынешнем месте должен быть не менее 3 месяцев (если есть зарплатная карта Сбера) и как минимум полгода, если карты нет. Для предпринимателей значение имеет наличие счета в Сбербанке и движение средств по нему. Безработный имеет право подать заявление, но вероятность одобрения равна нулю.

- Регистрация по месту жительства. Вы можете быть гражданином России или не гражданином, но в таком случае потребуется временная регистрация в РФ, и кредит выдадут только на период действия этой регистрации.

- Возраст. Ваш возраст должен быть не менее 18 лет, если имеете зарплатную карту в Сбербанке и как минимум 21 год, если такой карты у вас нет. Верхний предел – 65 лет на момент окончания действия договора. То есть если берете кредит на 5 лет, то обратиться в банк нужно в 60 лет и не позже. Исключение – судьи, им разрешается кредитоваться до 70 лет.

Наименее выгодный для заемщика кредит, однако пользующийся большой популярностью: полученные деньги можно потратить на что угодно без ограничений и отчета перед банком. Для этого вида займа необходимо минимальное количество документов, и одобрение происходит быстрее, чем при других видах. Сумма кредита – от 30 000 до 5 миллионов рублей. Срок – от 3 месяцев до 5 лет. Вилка процентной ставки широка: разница между минимальной и максимальной составляет 8%. Самое выгодное предложение – для держателей зарплатных карт Сбербанка, которые берут более миллиона рублей на максимально короткий срок, подавая заявку через Сбербанк-онлайн. Большая же часть заемщиков попадают в верхнюю часть вилки, получая кредит под процент, превышающий ставку рефинансирования в два раза и более.

Ипотечный кредит

Это профильный кредитный продукт Сбербанка, который предлагает несколько вариантов для разных аудиторий на различных условиях.

- ипотека на строящееся жилье – наиболее выгодный продукт, поскольку попадает в программу государственного субсидирования процентных ставок плюс дополнительные скидки от застройщиков. Минимальная ставка в итоге оказывается даже ниже ставки рефинансирования (то есть меньше 7,25% на момент написания статьи – июль 2018 года). Скидки предоставляются при оформлении дополнительных страховок и при использовании сервиса электронной регистрации сделки от Сбербанка. Даже клиенты, которые приобретают жилье не у партнеров Сбера, могут получить ставку не выше 10%. Риски банк регулирует при помощи не процентов, а первоначального взноса. Скажем, при взятии ипотечного кредита по двум документам (без подтверждения дохода) первый взнос должен превышать 50%, а при наличии справки 2-НДФЛ – 15%. Как и в случае с потребительскими кредитами, наиболее выгодными оказываются жилищные займы на крупные суммы, взятые на относительно короткий (не более 12 лет) срок. Существенно повышают процентную ставку отказ от страхования и использования сервиса электронной регистрации.

- ипотека на готовое жилье – процентные ставки здесь в среднем на 2-3% выше, чем при покупке новостройки. Зато лояльны требования к первоначальному взносу: от 15% для всех клиентов. Ставка зависит от размера кредита (чем меньше сумма и больше срок, тем выше процент), от наличия страхования жизни и здоровья, от использования сервиса электронной регистрации. Если у вас нет зарплатной карты Сбербанка, заплатите на 0,5-1% больше.

- ипотека для семей с детьми – участвуют ячейки общества, в которых с 1 января 2018 года по 31 декабря 2022 года рождается второй или третий ребенок. При первоначальном взносе в 20% процентная ставка за счет государственного субсидирования устанавливается в 6%. Но не на весь срок кредита, а на 3 года при рождении второго ребенка и на 5 лет при рождении третьего. После льготного периода ставка превращается в 9,25%. Покупать можно как строящееся жилье, так и «вторичку»; как квартиру, так и индивидуальный жилой дом.

- военная ипотека – кредит на покупку готового жилья по льготной ставке (9,25% на июль 2018 года) для участников накопительно-ипотечной системы, в которой государство компенсирует военнослужащим ежемесячный взнос по жилищному кредиту.

- ипотека на гараж или машиноместо– «новый-старый» вид кредитования, возобновленный Сбером в 2018 году. При первом взносе в 25% от стоимости объекта можно купить гараж (вместе с земельным участком, на котором он стоит) в кредит по ставке от 10% годовых.

- ипотека на дом и другую загородную недвижимость – можно строить или покупать жилой дом, дачу, баню – всё, что угодно на сумму от 300 000 рублей. Объект передается в залог банку. Процентная ставка для зарплатных клиентов банка, оформивших страховку, – от 9,5%, для остальных на 1-2% больше. Первый взнос – 25%.

- нецелевая ипотека – удобный инструмент для тех, кто не имеет первоначального взноса или не определился с объектом (например, имеет несколько вариантов). Сумма кредита – от 500 000 рублей до 10 миллионов. Правда, максимальный срок такой ипотеки – всего 20 лет, а процентная ставка – от 12% годовых.

Во всех случаях можно использовать материнский капитал: либо в виде первоначального взноса, либо для погашения кредита.

Судя по отзывам на banki.ru, наибольшим спросом пользуется рефинансирование ипотеки. Сбер сейчас предлагает ставку ниже 10% годовых при оформлении страховки. Это не очень выгодно, потому что ипотечники, как правило, и так ежегодно страхуют объект недвижимости, у многих при кредитовании в другом банке застрахованы жизнь и здоровье (то есть получится, что эти деньги потрачены зря). В каждом случае нужно считать экономический эффект. Сбербанк погашает ипотеку в других банках на сумму до 5 миллионов рублей. Вместе с жилищным займом можно перекредитовать и другие (потребительский, автокредит).

Рефинансирование потребительских и автокредитов, а также кредитных карт – также популярный продукт Сбербанка. Суть его в том, чтобы взять деньги под более низкий процент и оплатить ими менее выгодные кредиты как в других банках, так и в самом Сбере. Займ на рефинансирование можно взять на срок до 7 лет. Из документов требуют только паспорт, но без справки 2-НДФЛ получить деньги на рефинансирование очень проблематично. Исключение – если у вас есть зарплатная карта, тогда инспектор и так увидит поступления на нее.

На тему рефинансирования читайте также:

- Как сделать рефинансирование ипотеки в Сбербанке под более низкий процент: условия, документы – отзыв реального человека

- Что такое рефинансирование потребительского кредита

- Рефинансирование автокредита для физических лиц: условия, схемы, плюсы и минусы, советы

- Рефинансирование ипотечных кредитов: способы, тонкости, подводные камни + 12 лучших предложений банков

- 3 способа рефинансирования микрозаймов МФО + расчеты и список проверенных организаций

Средний процент одобрения кредитов в Сбербанке довольно высок – около 75% по ипотеке и свыше 65% по потребительским кредитам без обеспечения, однако для разных аудиторий он существенно различается. Например, для студентов в возрасте 21-25 лет одобряется лишь каждая третья заявка.

Причины отказа для заявителей любого возраста обычно следующие:

- Просроченные кредиты в других банках

- Плохая кредитная история

- Низкий официальный доход

- Недостоверные сведения, указанные в анкете

- Неполный пакет документов

- Признаки подделки документов (например, справки 2-НДФЛ)

- Попытка получить кредит по паспорту другого человека

А вот факторы, от которых часто зависит одобрение или отказ:

- Регистрация и проживание в разных регионах. Для банка это означает, что в случае вашего отказа платить по кредиту, придется тратить дополнительные ресурсы на поиск клиента.

- Трудовой стаж на грани минимального уровня. Несмотря на то, что Сбербанк допускает предоставление кредита лицам с трудовым стажем на нынешнем месте работы в 3 месяца, таким работникам деньги дают неохотно. Подобные сотрудники считаются первыми кандидатами на увольнение в случае сокращения персонала организации. То же самое ограничение касается заемщиков в возрасте, близком к верхней допустимой отметке (60-65 лет). Им чаще всего одобряют небольшие суммы на короткий срок.

- Большой разброс в размерах доходов по месяцам. Отсутствие стабильности в зарплате (если речь идет не о цикличности – например, о квартальных премиях) банк воспринимает как риск, особенно если минимальный размер доходов не позволяет нормально обслуживать задолженность.

- Большое количество детей и других иждивенцев.Заемщику, у которого в семье трое детей банк дает деньги менее охотно, чем клиенту с одним ребенком. Причем в данном случае сумма дохода заявителя является вторичной: даже если она укладывается в требования, кредитор всегда подразумевает вероятность того, что в случае потери работы устроиться на аналогичную матери троих-четверых детей будет сложнее.

- Наличие действующих кредитов. У Сбербанка собственное бюро кредитных историй, в котором отражена информация далеко не по всем банкам, поэтому можно рискнуть подать заявление даже при наличии крупного займа в сторонней кредитной организации. Однако если информация есть, то вероятность одобрения второго кредита уменьшается. Если вам отказывают раз за разом, проверьте, нет ли у вас выпущенных, но не используемых (или не взятых в отделении банка) кредитных карт. Лимит по ним банк может воспринимать как действующий кредит.

Наличные деньги прямо в кассе Сбербанк заемщикам сейчас не выдает. Средства кредита переводятся на карту (вашу действующую или, в случае ее отсутствия, на открытую карту Momentum, с которой вы можете снять их в любом банкомате). Поэтому в данном разделе мы рассмотрим именно процедуру получения потребительского кредита. Для этого необходимо прийти в банк, взяв с собой пакет документов. Ориентироваться на промо-предложения Сбера смысла не имеет: по любому продукту (даже «льготному» и «спецпредложению» рассмотрение заявки происходит одинаково.

Итак, каким образом происходит кредитование человека «с улицы» (это специальный термин, которым банки обозначают клиента, самостоятельно решившего взять кредит, без предложения финансовой организации):

1 Заходим на сайт Сбербанка (sberbank.ru), находим нужный нам тип кредита, смотрим процентные ставки, сроки и необходимые документы.

2 Готовим пакет документов.

3 Приходим в отделение, обращаемся к оператору.

4 Высказываем оператору свои пожелания по параметрам кредита: тип, сумма, срок. Для повышения своих шансов рекомендуется предварительно рассчитать (используя, например, онлайн-калькулятор на сайте Сбербанка) ежемесячный платеж, чтобы понимать, какую сумму банк может одобрить и на какой срок. Больше 40% от среднемесячного дохода не одобрят, это нужно понимать (например, если ваша зарплата – 40 000 рублей, то максимальный платеж по кредиту должен быть не больше 16 000 – и то если у вас нет детей или других иждивенцев. В противном случае вычитайте из своего дохода прожиточный минимум на каждого иждивенца, а 40% рассчитывается с остатка. То есть матери с ребенком, зарабатывающей 40 000 рублей, в любом случае не одобрят кредит с ежемесячным платежом более (40 000 – 10400)*40% = 11 840 рублей). Также на этом этапе оператор уточнит, относитесь ли вы к льготным клиентам (с зарплатной/пенсионной картой Сбера).

5 Менеджер рассчитывает кредит по вашим параметрам и сообщает, возможно ли одобрение. Если оказывается, что вы запросили слишком много, и заявленного срока кредита недостаточно для адекватного ежемесячного платежа, оператор предложит другие варианты: уменьшение суммы кредита или увеличение срока (если заявлен не максимальный). Имейте в виду, что чем длительнее период кредитования, тем больше переплата.

6 Предоставляем оператору паспорт и другие документы (справку 2-НДФЛ, копию трудовой книжки, справку о начислении пенсии и так далее, в зависимости от типа кредита).

7 Оператор составляет заявку на кредит, распечатывает ее. Внимательно читаем и подписываем заявку.

8 Оператор отправляет заявку в кредитный отдел.

9 Одобрение (или отказ) обычно занимает от 15 минут до двух суток. Поэтому оператор отправляет клиента домой. Если банку потребуется уточнить какую-либо информацию, специалисты делают дополнительный звонок потенциальному заемщику – будьте готовы пояснить тонкости выплаты вам зарплаты или особенности семейного положения.

10 При одобрении кредита специалист Сбера (обычно это тот же инспектор, которому вы подавали заявку) составляет кредитный договор и приглашает вас подписать его.

11 Тщательно прочитайте текст. Обратите внимание на полную стоимость кредита, процентную ставку, срок, размер ежемесячного платежа. Если одновременно заключается страховой договор, не пролистывайте его: часто оператор не акцентирует внимание или вовсе умалчивает о размере и типе включенной в тело кредита страховой премии. При этом страховой договор прикладывается к кредитному, и заемщик машинально его подписывает. О том, как вернуть страховку по кредиту, читайте здесь: Как вернуть страховку по кредиту – инструкция, реальные примеры из жизни + образцы необходимых документов

12 После того, как договор подписан, оператор сообщит вам, когда будут переведены деньги на вашу банковскую карту. Если карты нет, то оператор оформит ее в вашем присутствии, бесплатно.

Если у вас есть карта Сбербанка и вы зарегистрированы в системе Сбербанк Онлайн, можно подать заявку на кредит прямо через этот сервис. Более того, Сбер даже стимулирует клиентов обращаться за кредитами в электронном виде. Например, по потребительским кредитам без обеспечения ставка при обращении через Сбербанк Онлайн ниже, чем при оформлении заявки в банке, на 0,5% годовых.

Чтобы обратиться за получением потребительского кредита онлайн, действуем следующим образом:

1 Входим под своим логином и паролем в Сбербанк Онлайн.

2 В главном меню выбираем один из двух вариантов:

- В промо-окне ищем вариант с предлагаемой акцией по кредиту, нажимаем «Оформить заявку».

Нажмите для увеличения изображения

- Заходим в подменю «Кредиты». Выбираем пункт «Взять кредит в Сбербанке».

Нажмите для увеличения изображения

Нажмите для увеличения изображения

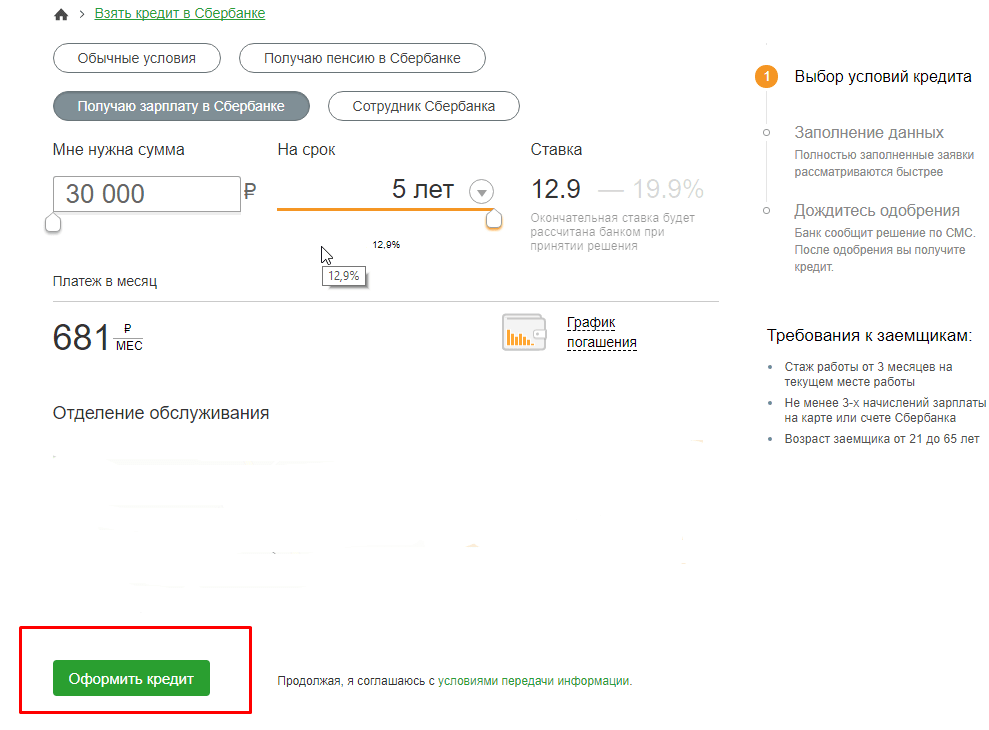

4 Обратите внимание на верхние графы («Обычные условия»/ «Получаю зарплату или пенсию в Сбербанке») – от них будет зависеть процент по кредиту. Здесь же можно выбрать присоединение к «программе страховой защиты кредита» или отказаться. Это не индивидуальная страховка, после получения кредита вернуть ее будет сложно.

Нажмите для увеличения изображения

5 Нажимаем «Оформить кредит».

Нажмите для увеличения изображения

7 Не следует думать, что одобрение произойдет автоматически – обычно в течение часа перезванивает специалист кредитного отдела Сбербанка и уточняет переданную вами информацию. Будьте готовы ответить в том числе и на те же вопросы, которые были в анкете: так инспектор проверяет, сами ли вы заполняли анкету, не оказывалось ли на вас давление.

8 В течение трех суток (чаще всего, в день подачи заявки) вам придет СМС с информацией об одобрении кредита или отказе.

9 Если кредит одобрен, можно поступить двумя путями:

- если у вас нет зарплатной карты Сбербанка или нет желания получать кредит на нее, для подписания кредитного договора придется идти в отделение банка. Здесь же специалист оформит карту Momentum, на которую спустя некоторое время (от 15 минут до трех суток) придут деньги.

- при наличии карты заходим на страницу своей заявки (см. пункты 1 и 2). Выбираем пункт «Получить деньги». Откроется текст кредитного договора. Внимательно читаем. Подписываем (ставим галочку в соответствующую ячейку). С номера 900 на телефон приходит код для подтверждения – вписываем его в открывшееся окно. Подтверждаем. Если потребуется оригинал кредитного договора, нужно будет сходить в то отделение банка, где оформлялся кредит.

Как взять ипотеку в Сбербанке

В последние годы Сбербанк старается максимально перевести процесс оформления ипотечных кредитов в онлайн. Для этого создан специальный сервис Домклик, гибрид банка и агентства недвижимости. В нем можно выбрать предлагаемое компаниями-партнерами жилье (не во всех регионах) и сразу оформить заявку на ипотеку. Также можно предварительно рассчитать платеж по кредиту на выбранную вами в другом месте квартиру и отправить в Сбербанк заявку на ипотеку онлайн.

Общий порядок получения ипотеки в Сбербанке такой:

1 Сбор предварительного пакета документов заемщиком (паспорт, справка 2-НДФЛ, копия трудовой книжки и т.д.).

2 Подача заявки в банк. Может быть два способа:

- Через сервис Домклик. Войти в сервис можно через Сбербанк Онлайн, выбрав в меню «Кредиты» пункт «Взять ипотеку в Сбербанке».

Нажмите для увеличения изображения

Также можно сразу зайти на сайт Домклик и выбрать пункт «Рассчитать ипотеку и отправить заявку в банк». Если заявка составлена правильно, вас пригласят в отделение банка.

Нажмите для увеличения изображения

- Сразу посетить отделение банка. Обратившись к инспектору, назвать требуемую сумму или примерный ежемесячный платеж, на который вы рассчитываете.

3 Предоставление документов о заемщике и созаемщике и поручителях (при наличии) кредитному инспектору. На этом этапе передаются и документы, позволяющие участвовать в льготоной ипотеке (например, при наличии свидетельства о браке и свидетельств о рождении детей можно принять участие в программе «Молодая семья»).

4 Инспектор составляет заявку (если она ранее не была составлена онлайн).

5 После одобрения заявки вам сообщат кредитный лимит. Это сумма, на которую вы можете рассчитывать, если в течение 90 дней найдете недвижимость для покупки.

6 Когда квартира, дом или другой объект найдены, заключен договор купли-продажи и внесен первоначальный взнос, вы приносите в банк договор, копию свидетельства о праве собственности или выписку из ЕГРН, отчет оценщика объекта, разрешение органов опеки, если один из продавцов – несовершеннолетний и так далее (полный список здесь: http://www.sberbank.ru/ru/person/credits/home/buying_complete_house).

7 Банк рассматривает документы и в случае одобрения переводит деньги на счет продавца после государственной регистрации договора купли-продажи.

Как получить кредит в Сбербанке на карту

В этом разделе поговорим о том, как получить кредитную карту Сбербанка. Сбер – это, конечно, не Тинькофф, но стать обладателем кредитной карты шанс есть, особенно если уже имеется зарплатная. Получить кредитку Сбербанка, обратившись «с улицы» (без предодобренного предложения – о нем речь ниже) можно только одного вида – моментальную (Momentum Visa и MasterCard) и только в отделении банка. Нужен паспорт, однако если вы не клиент Сбера (нет дебетовой карты, не получаете зарплату на счет), то лимит будет минимальным, либо заявку отклонят совсем. Процедура подачи заявки такая же, как на потребительский кредит.

С предодобренным предложением вы можете получить до 600 000 рублей, при этом процесс оформления заявки будет более быстрым, поскольку такая форма предусмотрена только для действующих клиентов, информация о которых уже есть в базе данных Сбербанка. Информация о предодобренной для вас кредитке придет в СМС-рассылке, появится в Сбербанк Онлайн, а также в банкомате/терминале при использовании вашей дебетовой карты.

Заявку можно подать через Сбербанк Онлайн, ее форма аналогичная заявке на потребительский кредит (подробно об оформлении онлайн-заявки на кредитную карту Сбербанка читайте здесь: Как оформить онлайн-заявку на кредитную карту Сбербанка, также оформить кредит через интернет можно и в других банках). Получить карту можно только в офисе банка.

Стоимость владения кредитными картами Сбера достаточно высока: процент по кредиту превышает ставку рефинансирования более чем в три раза.

Для клиентов, которые пользуются услугами банка уже несколько месяцев (обычно от полугода), Сбер может присылать так называемые предодобренные предложения. Банк по собственным алгоритмам рассчитывает вариант кредита и присылает клиенту (через СМС с номера 900 или в Сбербанк-онлайне) предложение. Выглядит оно примерно так:

«Иван Иванович, Вам предварительно одобрен потребительский кредит без обеспечения по двум документам на сумму 150 000 рублей на 5 лет под 14,9% годовых».

Чтобы отсеять не подходящих под условия клиентов, после нажатия вами кнопки «Оформить», банк сообщает основные требования: официальное трудоустройство с возможностью подтверждения, гражданство РФ и возраст от 21 до 65 лет.

Далее оформление происходит так же, как в главе «Как получить кредит в Сбербанк Онлайн». Как правило, одобрение предложенного клиенту кредита происходит существенно быстрее, чем по заявке клиента «с улицы».

Если вы давно имеете зарплатную карту Сбера, но вам не приходит предодобренное предложение о кредите, можете проверить его наличие сами:

- зайдя в Сбербанк Онлайн (здесь персональные предложения автоматически высвечиваются на главной странице);

- позвонив по номеру 900 и задав вопрос оператору;

- нажав соответствующую кнопку в терминале самообслуживания (нужна банковская карта);

- поинтересовавшись в любом отделении Сбербанка (потребуется паспорт).

Как получить кредит в Сбербанке, если я пенсионер?

Поскольку максимальный возраст на момент полной выплаты кредита у Сбербанка установлен в 65 лет, взять кредит, будучи старше этого возраста, пенсионер не сможет. Также не дадут кредит, например, на 5 лет, если вам уже исполнился 61 год. В остальном условия те же, что и для всех прочих категорий заемщиков. Подать заявку на любой тип кредита пенсионер может по тем алгоритмам, которые описаны в нашей статье. В качестве подтверждения дохода выступает справка о размере пенсии, выданная Пенсионным фондом. Большим плюсом для одобрения кредита может стать имеющийся в Сбербанке вклад.

Слышал, что индивидуальным предпринимателям почти не дают кредитов в Сбере, это действительно так?

Если речь идет о потребительских кредитах на личные (некоммерческие) нужды или об ипотеке, то главной сложностью для предпринимателя становится подтверждение доходов. Особенно это касается ИП, работающих недавно и не имеющих расчетного счета в Сбере. Чтобы получить кредит, желательно открыть в Сбербанке вклад, расчетный счет или воспользоваться каким-либо другим продуктом (дебетовой картой, например). Чтобы кредитный инспектор видел движение денег по вашему счету и мог примерно оценить вашу платежеспособность. Когда прошел первый налоговый период (например, по истечении первого года деятельности) в качестве подтверждения своей финансовой состоятельности можно предоставлять налоговую отчетность.

Хотя бывают разные случаи.

Как правильно вести себя при подаче заявки в банке, чтобы повысить шансы на получение кредита?

Многие клиенты уверены, что в кредитной документации, заполняемой оператором, есть графа с названием типа «Как человек ведет себя, отвечая на вопросы». И если галочка будет поставлена напротив ответа «Не уверен в себе, кажется, что-то утаивает и вообще не понравился он мне», то кредит не одобрят. На самом деле это миф. Инспектору в банке без разницы, как вы себя ведете. Отвечаете на вопросы с придыханием и просящим голосом или сердито и односложно бурчите. Главное – чтобы информация была достоверной и полной. И вот здесь оператор может обращать внимание на ваши интонации, чтобы понять, не обманываете ли вы его. Поэтому на вопросы о размере доходов (своих или супруга, поручителей и так далее – если не требуется документальное подтверждение) рекомендуется отвечать спокойно и уверенно. То же самое касается ответов о составе семьи, месте работы (если вас уволили с работы, и вы где-то временно подрабатываете, не нужно пытаться скрыть этот факт: уж лучше пусть вам дадут меньше денег, чем откажут совсем после проверки). Не стесняйтесь внимательно читать все бумаги, которые даются вам на подпись, но и вредничать инспектору не нужно. В любом случае не забывайте, что принимать решение о выдаче вам кредита будет не девушка, сидящая напротив, а какой-нибудь бородатый дядя, находящийся, возможно, за полтысячи километров от вас.

Заключение

Сбербанк тщательно выстраивает свою работу с потенциальными заемщиками. Краеугольным камнем в стратегии банка является лояльность клиента. Поэтому сервисы Сбера направлены преимущественно на действующих потребителей услуг. Обладателю зарплатной карты гораздо проще получить здесь займ, чем человеку «с улицы».

Взять кредит в Сбербанке можно двумя способами: подав заявку в офисе или через Сбербанк-онлайн. Первый вариант годится для всех, второй – для клиентов Сбера, имеющих дебетовую карту. В первом случае обязательно нужно прийти в отделение, во втором при определенных условиях можно получить деньги дистанционно.

Требования Сбербанка к клиентам достаточно жесткие, зато условия кредитования более выгодны, а уровень обслуживания намного выше, чем у большинства других банков в РФ. Особое внимание уделяется уровню дохода потенциального клиента: Сбер практически не дает кредиты безработным или работающим неофициально. Индивидуальным предпринимателям получить ипотеку или потребкредит на личные нужды тоже очень непросто.

И все же в целом на фоне других кредитных организаций Сбербанк предлагает лучший сервис для желающих взять кредит онлайн или в офисе.

Оформление заявки на кредит через Сбербанк Онлайн, без посещения офиса банка, через Интернет

Привет, снова привет, друзья. Кредиты… Я не очень признаюсь, их люблю. Но, когда жизнь как говориться зла, полюбишь и кредиты. Наверное, сейчас такое время, что спрос на этот самый древний банковский продукт сегодня у нас высок, как никогда. Многие из нас уже испробовали это удовольствие — выплачивать кредиты. И совсем недавно нужно было обязательно идти в банк, заполнить целую кучу бумаг и ждать одобрения или отказа. Сегодня заявку можно сделать быстро, лишь бы был компьютер под рукой. Поехали.

Сегодня кредиты предлагают все кому не лень. Можно залезть в долги, зайдя в какую-нибудь сомнительную контору «микрозайм» с максимальным процентом. Можно найти и подходящий банк. Сегодня заявку на кредит можно оформить самим, не выходя из дома. Бывают ситуации, когда нужно быстро найти деньги. А времени идти в отделение (и сидеть там в очереди) нет. Потому что многие люди работают, а после работы отделения уже закрыты.

Для круглосуточного и быстрого обслуживания своих клиентов Сбербанк придумал и внедрил сервис Сбербанк-Онлайн. Что это за сервис, для чего он нужен и как зарегистрироваться в личном кабинете, я писал в этой статье. Для оформления заявки сначала надо зарегистрироваться в системе.

Как оформить заявку на кредит через Интернет с помощью Сбербанк онлайн, пошагово ?

Сервисом можно пользоваться как при помощи установленного на телефон мобильного приложения (об этом читайте здесь), так и с помощью браузера. Онлайн -заявку на кредит можно оформить только если вы вошли в сервис через браузер. Разработчики учли важный момент — в случае утери или кражи мобильного телефона нужно снизить риск пользования сервисом злоумышленников.

Заявку на кредит онлайн могут оформить каждый. Для пенсионеров и держателей зарплатных карт снижен процент по кредиту и заявки как правило рассматриваются охотнее.

Поэтому, при оформлении таких важных документов как заявка на кредит, пользоваться лучше компьютером или ноутбуком. Это и удобнее и безопаснее. В вашем распоряжении будет полный функционал сервиса (в мобильном приложении Сбербанк-онлайн все попроще). Итак, начнем делать заявку.

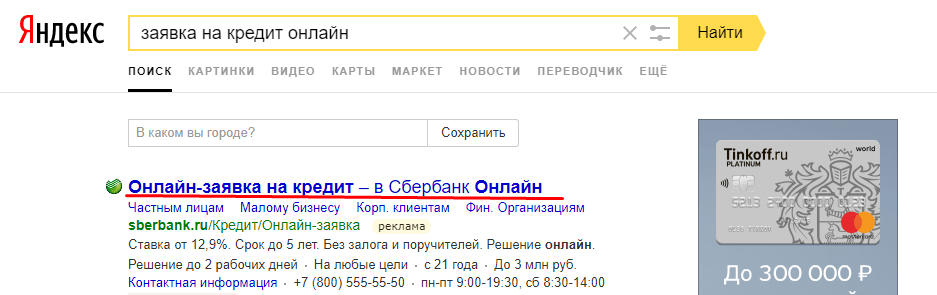

Для начала в поисковой строке я вбил вот такое словосочетание, и в самом верху поиска у нас появился знакомый зеленый кошелечек:

Это хорошо, что в самом верху. Идем по ссылке.

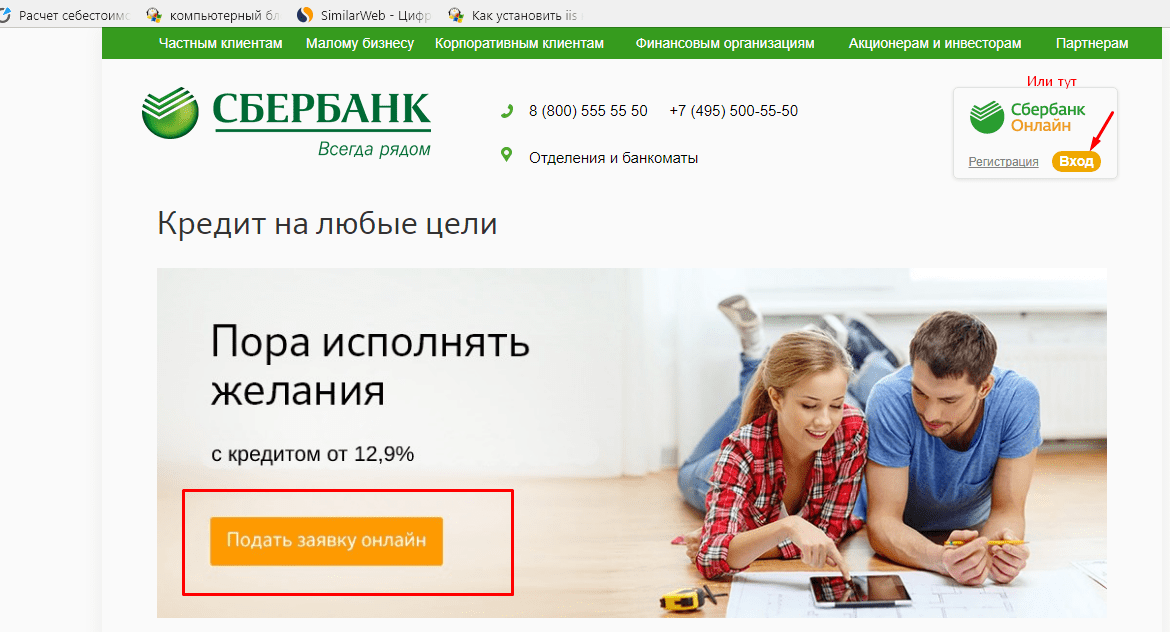

Пора, так пора.. Нажимаем «Подать заявку онлайн».

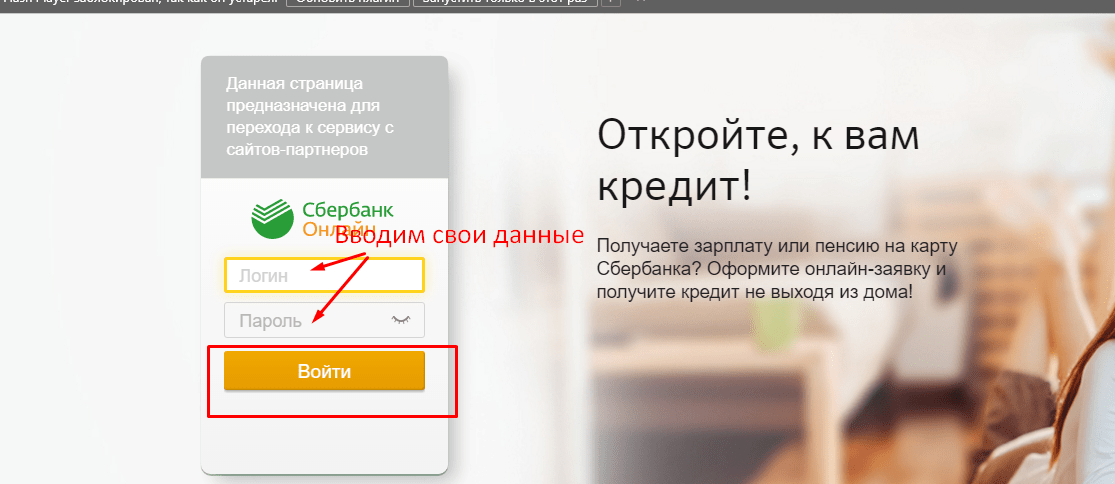

Запустили «Исполнитель желаний» 🙂 . Вводим свои данные для входа, подтверждаем вход по СМС и попадаем на нужную страницу сервиса.

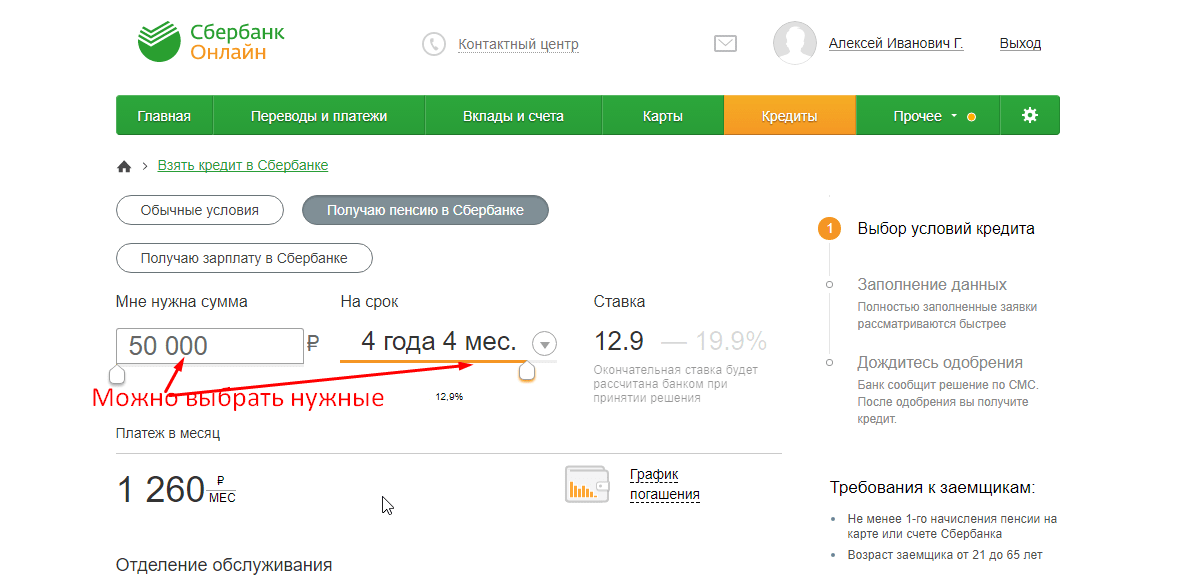

Если Вы решили попробовать оформить заявку на ипотеку, то система предлагает перейти на другой ресурс, специально для этого созданный. Можно так же узнать свою кредитную историю, если Вам кто-то уже отказывал в кредите и Вы хотите узнать причину. Мы сегодня нажмем «Взять кредит в Сбербанке».

Минимально возможная сумма для выдачи — 30 000 рублей. На обычных условиях банк предлагает ставку почти 14% годовых, возраст заемщика должен быть не менее 21 года, он должен иметь постоянное место работы и стаж работы не менее 1 года за последние пять лет. Для пенсионеров, получающих пенсию в сбербанке кредитная ставка ниже:

Для получения пенсии можно оформить банковскую карту «Социальная» для пенсионеров и передать данные для последующего зачисления пенсии в Пенсионный фонд. Возраст заемщика — до 65 лет. Должно быть как минимум одно зачисление пенсии — либо на вклад либо на карту.

Если Вы получаете заработную плату на карту Сбербанка у Вас тоже есть «скидки»:

Условие — стаж работы не менее трех месяцев на текущем месте работы. Обычный стаж во время испытательного срока. И соответственно, не менее 3 зачислений должно быть на карте или счете Сбербанка. Многие организации давно перечисляют заработную плату на карты. Если у Вас есть сбербанковская карточка, Вы можете написать заявление в бухгалтерию о зачислении Вам на нее заработной платы.

Жмем «Оформить кредит».

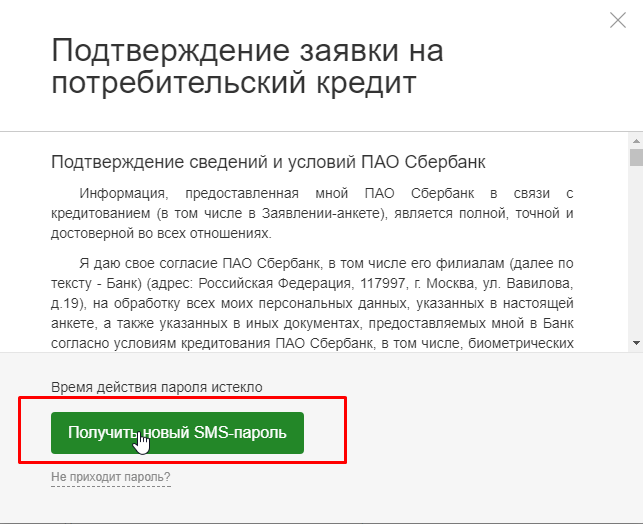

Все операции через сервис «Сбербранк-Онлайн» подтверждаются Вами лично. Даже зайти в систему нельзя без подтверждения по СМС, поэтому мобильный телефон должен быть под рукой. Если вдруг Вы замешкались (смс-пароль действует пять минут) можно запросить пароль повторно:

После ввода пароля процесс только начинается. Желательно как можно более полно указывать информацию о себе для ускорения принятия положительного решения. Желательно заполнить:

Обычно система знает ваши паспортные данные, их всегда указывают при оформлении банковской карты. Но, если паспорт изменился с тех пор — не забудьте его указать, как и код подразделения.

Крайне желательно указать СНИЛС, сейчас он стал очень активно использоваться в государственных онлайн- сервисах. Номер есть на самом свидетельстве.

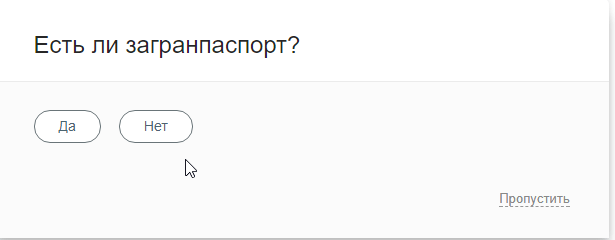

Система обязательно спросит у Вас о наличии загранпаспорта, если он есть, данные ввести так же желательно.

В заключении система попросит у Вас указать Ваш текущий адрес и прописку, после чего можно нажать кнопку «Отправить заявку». Полностью заполненная заявка на кредит рассматривается быстрее, нежели заявка заполненная небрежно. Но, если у Вас под рукой нет сейчас необходимых документов, заявку можно сохранить и отправить позже.

Срок рассмотрения заявки на кредит в Сбербанк онлайн. Сколько времени ждать ответ?

Как правило, ответ приходит довольно быстро. Официальный ответ на сайте Сбербанка — в течение двух рабочих дней. Ответ приходит в СМС. Сроки ответа напрямую зависят от правильности заполнения заявки. Не зря банк просит заполнить самим например адрес проживания и адрес прописки. Эта информация уже имеется у банка.

Это придумано для проверки достоверности заявки. Если человек вводит украденный СНИЛС, или указывает заведомо адрес «с потолка», то сотрудник банка сразу это увидит и такая заявка будет отклонена. Могут быть разные последствия, например пометка в кредитной истории. Так что лучше себе не вредить, заносить данные правильно.

Ваша заявка на кредит одобрена, что это значит и что делать дальше?

После того как Вашу заявку обработают, Вам сообщат о решении. Если Вы имеете постоянное место работы, то скорее всего кредит Вам одобрят. При оформлении заявки онлайн, Вам придет одобрение в виде СМС. Но, часто бывает и так, что СМС приходит как бы само собой, когда Вы ничего не оформляли и кредитов брать не планировали.

В наше время рынок кредитов большой. Банки стремятся сегодня делать нам заманчивые предложения всеми мыслимыми способами. К Вашей кредитной истории имеют доступ все серьезные банки. Обычно сообщения от Сбербанка приходят от номера 900. Если Вы неожиданно для себя получили такое сообщение об одобрении кредита от Сбербанка — это скорее всего менеджеры подготовили для Вас так называемые персональные рекомендации.

Вы скорее всего являетесь уже клиентом Сбера, и очень часто бывает, что сотрудники банка могут даже позвонить прямо с Москвы и предложить какой-нибудь с их точки зрения привлекательный банковский продукт. То есть кредит. Но СМС — самый быстрый способ.

Другие банки действуют еще решительнее. Мне например каждый год уже два раза подряд (в день моего рождения!) звонит Тинькофф и делает подарок — оформляет прямо по телефону кредитную карту платиновую. Карту присылают потом по почте в конверте, нужно только активировать ее, и выслать им назад подписанные документы. Все-таки Сбербанк в этом плане пока куда осторожнее действует.

Таких как я тысячи, заявку оформляют в течение дня, даже не считаются с почтовыми расходами и расходами на выпуск карты. Если карта не нужна, не активируйте, надо ее разрезать ножницами по магнитной полосе и номеру, уничтожить все бумажные документы и только потом выбросить. Что я и делаю в таких случаях.

Если Вы хотя бы раз брали в кредит бытовую технику или мобильный телефон, то после выплаты кредита Вам пару лет так же будут приходить СМС с заманчивыми предложениями.

Игнорируйте их, СМС удаляйте. А если Вы все-таки сделали онлайн- заявку на кредит в Сбербанке и Вам ее одобрили, то при визите в свое отделение не забудьте взять на всякий случай с собой все документы, данные которых Вы заносили при оформлении заявке. Возможно сотрудникам потребуются ксерокопии и проверка .

Визит в банк необходим для того, чтобы Вы поставили свои подписи на документах, а так же для уточнения условий. Кредит Вам зачислят на указанный Вами счет после того, как Вы подпишете все документы.

Как удалить заявку на кредит в личном кабинете Сбербанк онлайн?

Бывают случаи, что сделали заявку, но потом передумали брать кредит. В этом случае бояться нечего, заявка — это всего лишь заявка. Ведь нужно еще идти в банк подписывать кредитный договор и все документы к нему. Пока этого не сделано — бояться нечего. По факту кредита никакого у Вас нет. По закону сделка еще не состоялась.

Заявку на кредит в личном кабинете можно игнорировать, только когда она находится в статусе «Черновик». Если заявке уже дан ход, отменить ее так же можно, но только с помощью сотрудника банка. В этой ситуации данные о заявке и ее отмене попадают в Вашу кредитную историю. С этой точки зрения отмена заявки нежелательна, так как в следующий раз Вашу заявку, оформленную онлайн могут отклонить, и придется идти в банк.

Поэтому, если Вы не до конца уверены, будете ли Вы кредитоваться или нет — оставляйте заявку в статусе черновика, пока не определитесь. Черновик Вам может пригодиться и позже — все данные у Вас заполнены, а сумму кредита и сроки в черновике можно легко поменять. Как удалить черновик, я не разобрался. После одобрении заявки с Вами свяжется работник банка, а для удаления черновика можно попробовать обратиться в контактный центр.

Но, я этого делать не буду. Пусть болтается. Может когда и пригодиться. Теперь и Вы, прочитав эту статью знаете все этапы оформления, а это так же значительно облегчает процесс, помогает в принятии решения — кредитоваться или все таки пока отложить. Если у кого-то получится удалить черновик — напишите в комментариях, как это у Вас получилось. А на сегодня все. Желаю всем исполнения желаний — с помощью кредитов или без них. Пока.

Источник https://myrouble.ru/kak-vzyat-kredit-v-sberbanke/

Источник https://fast-wolker.ru/zayavka-na-kredit-cherez-sberbank-onlajn.html

Источник

Источник