Содержание

В какой банк лучше вложить деньги в 2019 году?

Перед тем как вложить деньги каждый человек задумывается, как сделать правильный выбор и минимизировать риски невозврата личных средств.

В интернете можно найти рейтинги банков, основанных на главных показателях их деятельности. Рейтинги составляют независимые компании, поэтому их результаты, как правило, соответствуют действительности. Рекомендуется открывать вклады в пятерке лидеров рейтингов, которые демонстрируют стабильность на протяжении долгого времени.

Если интернет-рейтинги не вызывают должного доверия, можно попытаться самостоятельно проанализировать банковский рынок.

Основные моменты, на которые нужно обратить внимание:

- Форма собственности банка, наличие государственной или иностранной доли в капитале.

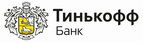

- Регистрация банка в Фонде гарантирования вкладов.

- Банковская структура (количество отделений, банкоматов и других средств для обслуживания клиентов).

- Динамика процентной ставки по кредитам и депозитам.

Остановимся подробней на последнем пункте. Высокий процент не всегда означает выгоду. Банки, находящиеся на грани банкротства резко увеличивают ставки по вкладам и снижают по кредитам. Поэтому важно изучить потребительские предложения за последние полгода-год.

Условия депозита как критерий выбора

Оформляя договор вклада, клиент не может знать на 100%, когда ему понадобятся деньги. Поэтому важно обращать внимание на возможность досрочного расторжения договора или частичного снятия средств с сохранением процентов.

Доступность пополнения депозитного счета также полезна в случаях, когда нет возможности открыть вклад сразу на значительную сумму.

Бывают случаи, когда денежные средства свободны только непродолжительный период, например, в течение месяца. Тогда удобны депозиты с минимальным сроком договора.

Дополнительные возможности управления деньгами делают сотрудничество комфортным, однако существенно снижают доход по сравнению с классическими вкладами, когда нельзя снимать или пополнять счет.

При выборе банка также следует учитывать удобство пользования его услугами. Например, доступность отделений, наличие интернет-сервиса с возможностью контроля своего депозита, выпуск карты к открытому счету и др.

И последний, но не маловажный фактор — будущий доход, который вкладчик может получить при выполнении всех условий депозитного договора. Обычно, чем стабильней и больше банк, тем меньше предлагаемые им проценты. Это связано с тем, что у таких банков потребность в привлечении средств не такая острая, как у только открывшихся или находящихся в критическом положении конкурентов.

Депозитный калькулятор

Карта 100 дней без % по кредиту на покупки и снятие наличных. Выпуск карты бесплатно. 0 % на снятие наличных

Кредитная карта Platinum. 0% годовых на все покупки по карте до 55 дней. Ставка от 12%

До 10% годовых на остаток по счёту. 10% кэшбэк. 0 руб. за обслуживание

Топ-5 банков для вкладов 2019

Представляем рейтинги банков, основанные на показателях их деятельности за 2017 год. Было выделено три фактора, позволяющих определить, где лучше оформить депозит: величина активов, сумма вкладов физических лиц и размер годовой ставки.

По активам

Количество активов банка позволяет определить, какой банк сможет быстрее выполнить свои обязательства в случае его ликвидации.

Сейчас Топ-5 банков по величине активов выглядит так (рядом с названием банков представлены условия открытия депозитов в национальной валюте — минимальная сумма и годовой процент):

- Сбербанк России — 22 474 млн рублей (от 1 тыс. рублей, до 6,74% годовых).

- ВТБ Банк Москвы — 9609 млн рублей (от 1 тыс. рублей, до 8,46% годовых).

- Газпромбанк — 5319 млн рублей (от 15 тыс. рублей, до 8,0% годовых).

- ВТБ 24 — 3186 млн рублей (от 100 тыс. рублей, до 7,84% годовых).

- Россельхозбанк — 2914 млн рублей (от 3 тыс. рублей, до 8,35% годовых).

Данные банки не только имеют наибольший размер активов, но и увеличивают его от месяца к месяцу. Исключение составляет только Сбербанк, однако на фоне его общей суммы отрицательное месячное сальдо слабо отражается.

По вкладам

Количество вкладов, а также их динамика могут подсказать непрофессиональному аналитику, какие банки сейчас пользуются спросом и не отпугивают клиентов.

Рейтинг банков, в которые можно положить денежные средство исходя из величины существующих вкладов (после суммы вкладов, для примера указаны условия оформления для долларовых депозитов — минимальная сумма для открытия и максимальная годовая ставка):

- Сбербанк России — 11 183 млн рублей (от 100$, до 1,26% в год).

- ВТБ 24 — 2 007 млн рублей (от 500$, до 1,36% в год).

- Альфа-Банк — 653 млн рублей (от 500$, до 1,74% в год).

- Газпромбанк — 634 млн рублей (от 500$, до 1,20% в год).

- Россельхозбанк — 614 млн рублей (от 100$, до 1,3% в год).

За последние месяцы резких скачков показателей не наблюдалось, уменьшения или прирост вложений граждан страны происходили в допустимых рамках +-1%.

По годовой ставке

Если задаться поиском банка, где открыть депозит можно выгоднее всего, в списке появляются банки, которые не всегда находятся в ТОПе по надежности своей работы. Поэтому рассмотрим лучшие предложения банков, входящих в 20-ку самых стабильных финансовых компаний страны.

Рекомендуется вкладывать деньги в такие банки:

- Московский кредитный банк. Депозитный вклад предусматривает минимальную сумму — 1 тыс. рублей. Возможный срок договора — от 1 до 380 дней. Если депозит оформлен более чем на 191 день действует ставка — 10% годовых.

- Промсвязьбанк. Банк не лимитирует начальную сумму вклада, поэтому открыть его может потребитель с любыми финансовыми возможностями. Срок депозита — 250 дней. Чем меньше срок, тем выше ставка — 9,5% за договор не более 50 дней.

- Совкомбанк. Депозит открывается на сумму не менее 30 тыс. рублей, сроком от 1 до 36 месяцев. Процентная ставка зависит от продолжительности договора, максимальное значение — 9% при сроке от 3 до 6 месяцев.

- Банк Открытие. Минимальный размер вклада — 50 тыс. рублей. Срок депозитного договора ограничен 2 годами. Наибольшая доступная ставка — 8,75% в год.

- Банк Хоум Кредит. Депозитный договор оформляется на сумму не менее 1 тыс. рублей сроком на 18 месяцев. Для банковского продукта действует годовая ставка — 8,5% годовых.

Несмотря на то, что доходность по вкладам не такая высокая, как, например, вложение денег в бизнес, банковские депозиты имеют преимущество — страховку от государства в размере 1,4 млн рублей.

К тому же, положить денежные средства под небольшой процент лучше, чем держать их дома. Благодаря вкладу можно частично покрыть ежегодную инфляцию и не потерять часть деньг из-за их обесценивания.

Куда положить деньги под проценты выгоднее

Каждый знает, что хранить деньги под подушкой невыгодно. Накопления обесценятся из-за инфляции, и очень быстро. Лучше подобрать для хранения сбережений надежный депозит. Но как выбрать, в какой банк положить деньги под проценты, чтобы не остаться вовсе без накоплений? Разберем, на какие аспекты стоит обращать внимание при выборе банковской организации.

Банковские вклады: виды предлагаемых программ

Современные банки предлагают не так уж мало инструментов для формирования и хранения сбережений. Здесь нужно отметить:

- накопительные счета;

- традиционные депозитные счета;

- индивидуальные инвестиционные счета;

- обезличенные металлические счета и т. д.

Однако последние две разновидности счетов предполагают долгосрочное использование. Снимать с них деньги раньше чем через 3–5 лет после вложения попросту невыгодно. Накопительные счета, напротив, оставляют своим владельцам свободный доступ к накоплениям. По ним не ограничены ни приходные, ни расходные операции, поэтому соблазн потратить сбережения слишком велик.

Чаще всего, выбирая, куда положить деньги под проценты, граждане отдают предпочтение традиционным депозитам, то есть, вкладам. Механизм работы с этим финансовым инструментом уже привычен и понятен. Остается только подобрать надежный банк и выгодную депозитную программу.

Плюсы и минусы депозитов

Чем хороши банковские вклады? Рассмотрим основные преимущества:

- Позволяют получить прибыль в виде процентов или хотя бы сохранить средства от инфляции.

- Действуют на определенный срок, после которого сбережения можно изъять и использовать по своему усмотрению.

- Лишают своего владельца соблазна потратить сбережения. Обычно расходные операции по депозитам не предусмотрены, ограничены по сроку либо лишают возможность получить проценты.

- Помимо перечисленного, сегодня практически все банки РФ участвуют в программе страхования вкладов. Это значит, что даже если банк разорится, клиенты получат назад свои сбережения.

Из недостатков депозитных счетов стоит выделить:

- зависимость процентной ставки от срока хранения средств;

- жесткие требования к минимальной сумме взноса;

- необходимость регулярной пролонгации/переоформления.

На начальных стадиях формирования сбережений депозит вряд ли можно назвать удачным инструментом. Но для сохранения уже накопленных сумм (хотя бы от 50 000 рублей) они вполне подойдут.

На что обращать внимание

Чтобы действительно выгодно положить деньги на депозит, придется потратить некоторое время, подбирая подходящую программу. Расскажем, на что следует обратить внимание в первую очередь.

Процентные ставки

В рекламе вкладов банки обычно указывают максимально возможную процентную ставку по каждому продукту. На деле же величина процентов часто варьирует, в зависимости от:

- наличия у вкладчика платежной карты банка;

- поддержания определенного уровня расходов по карте банка ежемесячно;

- срока хранения денежных средств на депозите;

- объема первоначального взноса;

- общей суммы на счете.

Поэтому рекомендуем перед принятием решения тщательно изучить таблицу процентных ставок по выбранному продукту. Это поможет отыскать в ней именно свой вариант.

Услуги страхования

Как уже говорилось выше, большинство российских банков участвует в системе страхования вкладов. Под действие страховки попадают депозиты объемом не более 1,4 млн руб. Если счет заведен в иностранной валюте, страхуется сумма, эквивалентная указанной. При выборе вклада стоит, во-первых, уточнить, участвует ли он в страховой программе. А во-вторых, если сумма сбережений больше 1,4 млн руб., лучше разделить ее по двум разным вкладам, чтобы она вся попадала под действие страховки.

Сумма и сроки депозитов

Традиционно в банках действовало правило – чем больше срок хранения вклада, тем выше по нему процентная ставка. В последние годы ситуация изменилась. Теперь наиболее выгодные ставки предлагаются для депозитов со сроком 3–6 месяцев, но при условии нахождения на счете определенной суммы. Чтобы определить, насколько выгодным будет вклад денег в банк под проценты по выбранной программе в конкретной ситуации, необходимо тщательно изучить все условия депозитной программы.

Совет! Тем, кто не хочет заморачиваться с подсчетами, рекомендуем вклады с фиксированной ставкой. Она обычно меньше, чем плавающая, зато не будет меняться ни про пролонгации продукта, ни при увеличении суммы на счете.

Возможность капитализации

Современные вкладчики могут сами выбирать порядок распоряжения процентами по депозиту. А именно:

- снимать наличными;

- переводить на карту;

- добавлять к телу вклада (капитализировать).

При долговременном хранении средств последний способ является наиболее выгодным. Но, выбирая его, стоит заранее уточнить, как часто производится начисление процентов (ежемесячно, ежеквартально или после окончания срока действия вклада). А также стоит просчитать, как изменится процентная ставка по депозитному продукту после капитализации с учетом требований к сумме и срокам хранения средств. Возможно, первая же капитализация переведет счет в ту категорию, по которой действуют более низкие проценты – тогда накопления будет выгоднее выводить на карту.

Частичное пополнение и снятие средств

В зависимости от выбранной депозитной программы, вкладчик может получать доступ к своим сбережениям по одной из определенных схем. А именно:

- только по окончании срока действия счета;

- пополнение неограниченно, снятие – только в конце срока;

- расходные операции неограниченны, пополнение невозможно;

- пополнение ограничено по объемам, но не по времени;

- пополнение ограничено по объемам и по времени.

Также нередко банки дают возможность безлимитного пополнения и снятия средств через веб-кабинеты, но налагают ограничения на проведение этих же операций другими способами. Поэтому при открытии вклада стоит оценить собственную необходимость в этих операциях. Если есть шанс, что сбережения могут вскоре понадобиться, лучше подобрать депозит, допускающий снятие средств в любой момент с минимальным риском для процентов.

Досрочное закрытие

Закрыть раньше срока можно практически любой депозит. Главное, уточнить, каким образом будут при закрытии обстоять дела с накопленными процентами. Банк может не выплатить их вовсе либо выплатить только за какой-то определенный период. Также возможен вариант, когда объем начисления пересчитывается по сниженной ставке (обычно за последние 1–3 месяца действия вклада). Все эти обстоятельства нужно учесть и просчитать.

Важно! Если клиент выводил проценты на карту, или забирал наличными, при досрочном закрытии выданные суммы вычтут из тела вклада.

Использование онлайн-калькулятора для подбора оптимального вклада

Денежные вклады под проценты в банках обладают таким огромным количеством характеристик, что оценить их доходность без подготовки довольно сложно. К счастью, практически у каждой банковской организации имеется на сайте специальный калькулятор для подбора наиболее выгодного клиенту продукта. В небольшую форму забиваются такие параметры, как:

- сумма первоначально взноса;

- планируемый срок хранения средств;

- необходимость в пополнении или снятии накоплений (и возможные суммы этих операций);

- порядок распоряжения процентами;

- вероятность досрочного закрытия вклада.

Исходя из этих данных сайт банка самостоятельно рассчитывает доходность конкретного депозита либо подбирает из имеющихся в ассортименте вкладов подходящие клиенту. Кстати, такие калькуляторы есть не только на банковских ресурсах, но и на независимых порталах, посвященных финансовым услугам. Наиболее авторитетными считаются системы подбора на сайтах banki.ru и sravni.ru .

Как выбрать банк

Выбирая, куда лучше положить деньги под проценты, многие люди по инерции рассматривают только программы того банка, в котором у них уже заведена платежная карточка. С одной стороны, это разумно — они уже знакомы и с сервисом, и с инфраструктурой этой финансовой организации, испытывают к ней определенное доверие. Но с другой – не всегда банк, который устраивает в повседневном обслуживании, оказывается подходящим для долговременного хранения средств. Стоит постараться найти организацию, в которой соблюден баланс между надежностью, доходностью и уровнем сервиса.

Кому стоит доверять свои сбережения

В первую очередь, выбирая банк для хранения сбережений, стоит убедиться в его надежности. По мнению Центробанка, на начало 2019 года десятка наиболее надежных финансовых организаций РФ выглядит следующим образом:

- Росбанк;

- Банк Открытие;

- ПАО МКБ;

- Сбербанк;

- Промсвязьбанк;

- Альфа-банк;

- ВТБ-24;

- Россельхозбанк;

- Райффайзенбанк;

- Газпромбанк;

- Юникредитбанк.

Рекомендуем обратить внимание на эти организации. Ну или хотя бы убедиться, что выбранный для размещения депозита банк участвует в системе страхования вкладов.

Как должен выглядеть идеальный банк

Помимо уровня надежности, стоит учесть некоторые факторы. А именно:

- степень доступности офисов банка и удобное их расположение;

- количество банкоматов банка поблизости;

- наличие мобильного приложения или системы веб-банкинга;

- общий уровень обслуживания в отделении и в телефонной службе.

Идеальный банк должен предлагать выгодные процентные ставки и бесплатную пластиковую карту для управления вкладом.

Сравнительный анализ предложений по депозитам от банков

| Наименование банка | Минимальный объем депозита | Диапазон процентных ставок |

| Сбербанк | 50 000 | 4,55–7 |

| ВТБ-24 | 30 000 | 4,0–7,2 |

| Альфа-банк | 1 | 5,6–7,6 |

| Промсвязьбанк | 10 000 | 5,7–7,6 |

| Газпромбанк | 1000 | 6,1–7,25 |

Внимание! Данные по условиям вкладов представлены для г.Москва по состоянию на январь 2019 года. Для регионов РФ разбег процентных ставок может быть другим.

Выводы

Выбор банка для хранения сбережений – довольно серьезная задача. Не стоит по инерции заводить депозит в том банке, где уже открыта платежная или зарплатная карта. Лучше обратить внимание на предложения десятки наиболее надежных, по мнению Центробанка, банковских организаций. А при выборе депозита тщательно продумать свои планы на сбережения, а затем воспользоваться калькуляторами подбора на независимых порталах или официальном сайте выбранного банка.

Источник https://damoney.ru/bank/vklad/vlojit-dengi.php

Источник https://znaemdengi.ru/uslugi-bankov/vklady/kuda-polozhit-dengi-pod-procenty-vygodnee.html

Источник

Источник