Содержание

Какие ETF можно купить в Сбере

Купив ETF в Сбербанке, инвестор может выгодно вложить деньги. Линейка БПИФов этого кредитного учреждения включает 5 наименований. Со временем их количество будет увеличиваться. Это связано с тем, что ETF — популярный и эффективный финансовый инструмент на рынках развитых стран.

.jpg)

В Сбербанке можно выгодно купить ETF.

ETF — что это такое

Аббревиатура расшифровывается как Exchange Traded Fund — торгуемый на валютной бирже фонд. ЕТФ начали активно развиваться с конца 90-х гг. прошлого века. Сейчас в США под управлением фондов находятся активы общей стоимостью 3 трлн долларов.

Преимущества БПИФов

К положительным качествам рассматриваемого способа инвестирования относятся:

- Диверсификация рисков. Снижение стоимости акций 1 компании не оказывает существенного влияния на общее значение. Это объясняется вхождением в состав фонда десятков и сотен видов ценных бумаг.

- Простота инвестирования. Необходимость предварительного изучения финансовой отчетности компаний, просмотра мультипликаторов, чтения экономических новостей и оценки предполагаемой доходности деятельности компании отсутствует.

- Доступность (приобрести ЕТФ можно так же как классическую акцию).

- Возможность покупки иностранных ценных бумаг через российского брокера за рубли.

- Долларовое хеджирование для некоторых фондов. При падении курса рубля инвестор получает дополнительный доход.

- Увеличенная ликвидность. На рынке имеется маркет-мейкер, который в торговом терминале распознают по крупным заявкам на приобретение и сбыт.

- Минимальное влияние человеческого фактора. Фонды автоматически следуют за индексами.

- Возможность помещения на индивидуальный инвестиционный счет.

Список ETF от Сбербанка

Стоит изучить перечень основных БПИФов кредитного учреждения, их преимущества и недостатки.

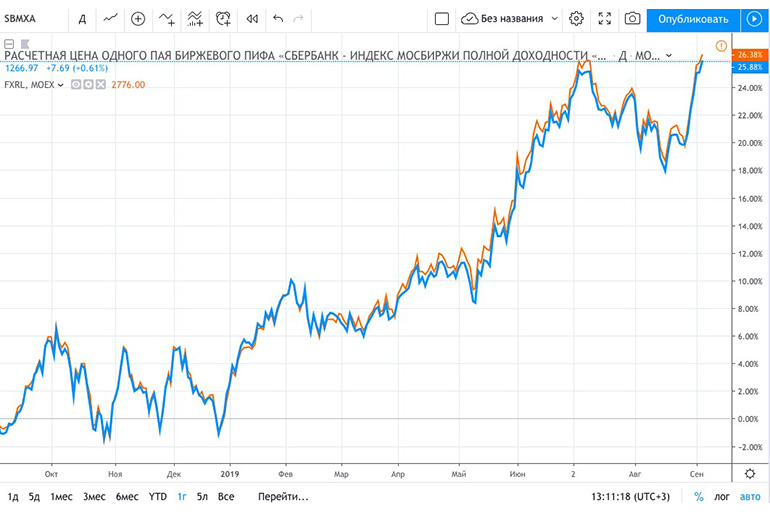

Индекс отслеживает изменение состояния Московской Биржи. Фонд включает акции крупных, постоянно развивающихся компаний. Покупка пая помогает охватить большую часть российского рынка, вложить деньги в основные отрасли экономики.

SBMX включает акции крупных компаний.

К преимуществам SBMX относятся:

- небольшая стоимость пая (около 1300 руб.);

- возможность помещения на индивидуальный инвестиционный счет (возможно получение налогового вычета);

- высокая ликвидность (продать пай можно в любой момент);

- освобождение от уплаты налогов при нахождении бумаг во владении в течение 3 и более лет.

Недостатком считают высокую комиссию за управление, достигающую 1,1%.

Фонд отслеживает и копирует американский индекс SPX. БПИФ понравится инвесторам, желающим вкладывать деньги в иностранную экономику, распределять свой портфель между странами. Американская экономика стабильна в течение века. При инвестировании в SBSP вкладчик распределяет деньги между 500 ведущими корпорациями США, становится косвенным вкладчиком. Высокая доходность и надежность фонда подтверждены временем. Для покупки ETF не требуется специальных навыков и сложных действий. Годовая доходность достигает 25%. К положительным сторонам SBSP относятся:

- покупка ценных бумаг иностранных компаний по минимальной цене;

- умеренная стоимость пая (от 16 долларов);

- диверсификация портфеля по странам;

- увеличенная доходность;

- долларовые активы, защищающие от девальвации.

Недостатком, как и в предыдущем случае, становится высокая комиссия (1%). У западных конкурентов она составляет 0,3-0,5%.

Фонд предназначен для контроля динамики индекса Московской Биржи облигаций федерального займа. Инвестиции в SBGB — безопасный способ вложения денег, подходящий консервативным людям. Он дает 100%-ную гарантию доходности, отсутствия волатильности ценных бумаг. Прибыльность при минимальных рисках может достигать 15% в год.

SBGB является безопасным способом вложения денег.

К положительным качествам SBGB относятся:

- надежность и высокая доходность финансового инструмента;

- умеренные риски;

- отсутствие волатильности;

- низкая стоимость пая — от 1150 руб.

Отрицательным качеством считается комиссия 0,8%.

Покупая пай, инвестор вкладывает деньги в индекс Мосбиржи ликвидных облигаций, номинал которых выражен в долларах. Такие бумаги считаются надежным консервативным инструментом. Валютой БПИФа являются американские доллары. Значит, инвестор будет защищен от рисков, связанных с обвалом рубля. Фонд включает облигации со сроками действия от 1 до 3 лет. Доходность долларовых бумаг составляет 2-3%, что нельзя назвать слишком высоким показателем. Тем не менее за последний год фонд показал прирост доходности в 9%. Инвестировать в него стоит из-за:

- защищенности от девальвации;

- умеренных рисков;

- низкой цены пая;

- повышенной надежности капитала.

Фонд используется для инвестирования в индекс корпоративных облигаций. Инструмент создавался для индикации долга российского рынка перед компаниями. В состав фонда входят самые надежные облигации с периодом действия 1-3 года. Выплачиваемый по ним доход реинвестируется.

SBRB используется для инвестирования.

Фонд начал работать недавно, за небольшой период показав прибыльность в 6%. К положительным качествам относятся:

- низкая цена пая (1390 руб.);

- минимальный порог вхождения;

- накопление капитала при работе денег;

- доходность, превышающая таковую у банковских вкладов.

Комиссия за управление составляет 0,8%, что считается главным недостатком.

Какие еще ETF можно купить в Сбербанке

С помощью кредитного учреждения можно инвестировать и в сторонние фонды. В список вошли самые доходные ETF.

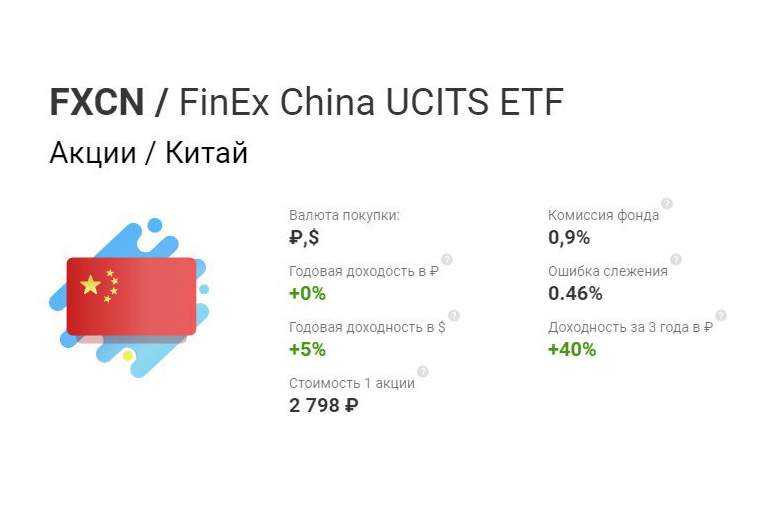

Фонд предназначен для отслеживания китайского биржевого индекса. Покупка пая позволяет вкладываться в крупные компании страны. Китайская валюта сейчас характеризуется устойчивым ростом курса. Приобретение активов в юанях через FXCN — лучший способ получения высокого дохода в будущем. При падении рубля инвестор получает дополнительную прибыль за счет разницы курсов.

FXCN — фонд для отслеживания китайского биржевого индекса.

ETF используется для инвестирования в лучшие немецкие акции. Стоимость пая составляет 2700 руб. FXDE охватывает основные отрасли экономики Германии. В состав портфеля входят ценные бумаги крупных немецких компаний. Индекс покрывает более 80% европейского фондового рынка. Основной валютой считается евро. При покупке ETF FXDE клиент защищен от последствий падения рубля.

Вкладываясь в этот фонд, инвестор участвует в развитии американских высокотехнологичных компаний, меняющих привычный мир — Microsoft, Apple, Visa. Акции с минимальным порогом вхождения можно купить через Сбербанк в несколько шагов. Долларовые инвестиции помогают не только получать стабильный доход, но и избегать потери денег, связанной с обвалом курса рубля. Портфель включает более 80 видов акций Hi-Tech компаний. Другим преимуществом считается невысокая комиссия за управление фондом.

.jpg)

FXIT — фонд американских высокотехнологичных компаний.

БПИФ используется для инвестирования в акции казахских компаний. Он подойдет людям, желающим поучаствовать в развитии недооцененного рынка с высоким потенциалом роста. Инвестиции осуществляются в тенге, что помогает диверсифицировать риски. Казахстан характеризуется стабильной экономикой. Количество нефте- и газодобывающих компаний здесь постоянно увеличивается.

Это инструмент инвестирования в золото с минимальной разницей в стоимостях покупки и продажи. Преимуществом считается максимально точное следование ценам на металл на мировом рынке. Стоимость активов фонда полностью привязана к курсу золота. Спред при покупке ЕТФ в 16 раз ниже такового при приобретении металла через обезличенные счета в банках. Кроме того, клиент экономит на уплате налогов. Минимальный порог вхождения — 1100 руб.

.jpg)

FXGD — инвестирование в золото.

Фонд привязан к российским корпоративным акциям. Стоимость пая составляет 50 тыс. руб., что считается главным недостатком. Этот инструмент рассматривается только опытными инвесторами.

БПИФы ВТБ

Категория включает 3 основных вида ETF:

- VTBA — набор акций крупных американских компаний. Купить пай напрямую сложно. Для этого нужно иметь статус надежного инвестора. Использование услуг посредника в лице Сбербанка решает эту проблему. Порог вхождения составляет 700 руб.

- VTBB — фонд, отслеживающий динамику индекса облигаций российских компаний. Портфель сохраняет стабильность в период волатильности и спада рынка. Этот инструмент подойдет начинающему инвестору, поскольку характеризуется надежностью и безопасностью.

- VTBE — фонд ценных бумаг развивающихся стран. Фонд не выкупает акции напрямую, он сотрудничает с американским провайдером. Стоимость пая не превышает 700 руб. Для приобретения необязательно получать статус квалифицированного инвестора.

Прочие ETF

Обзор иных БПИФов представлен в виде таблицы.

| Название | Страна | Количество компаний | Комиссия,% |

| FXUS | США | 625 | 0,9 |

| FXJP | Япония | 320 | 0,9 |

| FXUK | Великобритания | 101 | 0,9 |

| FXAU | Австралия | 67 | 0,9 |

| FXRL | Россия | 37 | 0,9 |

| RUSE | Россия | 41 | 0,65 |

| SMBX | Россия | 39 | 1,1 |

Как инвестировать в ETF в Сбербанке

Чтобы начать работу, нужно:

- Открыть специализированный счет в банке. Комиссия за это не взимается.

- Зачислить нужное количество денег на счет. Скачать приложение «Сбербанк Инвестор».

- Начать покупать ЕТФ и отслеживать результаты в режиме онлайн.

Условия инвестирования

Правила зависят от выбранного тарифного плана. Важным условием является наличие брокерского счета, за ведение которого списываются комиссии. Бесплатно выполняются:

- открытие счета;

- регистрация в торговом терминале;

- детализация операций;

- перечисление денег с торгового счета на накопительный;

- установка и использование программы;

- замена ключей при выборе другого тарифного плана.

Комиссии банка

За операции с ETF Сбербанком взимается дополнительная плата, которая зависит от вида выбранного фонда. Комиссии начинаются от 0,8% стоимости имеющихся в портфеле активов.

Тарифы для клиентов

Клиентам предлагаются 2 вида программ: «Самостоятельная» и «Инвестиционная». Второй тариф предназначен для крупных инвесторов. Он включает:

- регулярную рассылку от команды аналитиков Сбербанка;

- доступ к сайту Sberbank Investment Research.

Стоит ли покупать БПИФы Сбербанка

Большинство экспертов считают, что стоит покупать БПИФы Сбербанка. Покупка ЕТФ считается лучшим вариантом для начинающего инвестора. Она помогает научиться регулярно пополнять брокерский счет, вырабатывает финансовую дисциплину, позволяет разобраться в особенностях выгодного вложения денег. Таким методом можно накопить капитал, который пригодится при использовании других способов получения пассивного дохода.

Дополнительно об инвестициях в ETF в Сбере

В фонды вкладываются на несколько лет, поэтому ожидать быстрой прибыли не стоит. Кроме того, нужно быть готовым к падению стоимости входящих в портфель активов. Покупка части финансовых инструментов сейчас недоступна из-за выдвигаемых некоторыми государствами санкций. Банк не дает 100%-ной гарантии получения прибыли при работе с подобными финансовыми инструментами.

Отзывы клиентов Сбербанка

Роман, 30 лет, Москва: «К Сбербанку как к брокеру отношусь настороженно. Смущают высокие комиссии за управление средствами. У брокеров-конкурентов они в 1,5-2 раза ниже. Кроме того, банк резко увеличивает спред в периоды кризисов. После стабилизации ситуации возвращать прежние значения не торопится. Приложение установил, счет открыл, однако вкладывать деньги пока не тороплюсь».

.jpg)

Артур, 39 лет, Казань: «Приобрел ЕТФ в Сбербанке в прошлом году. Предварительно изучил информацию о входящих в портфель финансовых инструментах. Брокер заявлял о прибыли в 6%. С начала года доходность фонда увеличилась на 20%. Однако во второй половине 2020 г. стоимость активов стала падать. Купонных выплат за последние полгода не было. Кроме того, списывается комиссия 1%. Это делает инвестирование убыточным. Считаю покупку ETF пустой потерей времени и денег».

Можно ли заработать на инвестициях в Сбербанке? Мнение экспертов

Инвестированием в наши дни занимаются практически все. Например, образование и занятие спортом это тоже инвестирование, так как является вкладом в будущее. Получить благо в перспективе невозможно, если в настоящем ничего для этого не сделать. Инвестиции это интеллектуальные, денежные, материальные вложения, которые в будущем приведут к получению дохода или обеспечат заработок. В экономическом плане инвестирование – это вложение средств в различные материальные, а также нематериальные активы ради их преумножения.

Куда вложить деньги физическим лицам

Российские граждане имеют много возможных вариантов инвестирования своих средств. Выбор зависит от целей и сроков накопления, финансовых возможностей и степени готовности к риску. Рассмотрим наиболее популярные варианты инвестирования через Сбербанк.

Инвестиции через брокерский счет

Обычный человек не может напрямую совершать операции с ценными бумагами. Для этого нужен профессиональный участник рынка брокер. Наличие брокерского счета приравнивается к вашему кошельку. Именно с брокерского вы покупаете себе валюту или ценные бумаги, то есть инвестируете с целью получения дохода.

Открыть брокерский счет можно бесплатно в приложении Сбербанк онлайн. А покупать различные активы вы можете через мобильное приложение Сбербанк Инвестор и торговые терминалы КВИК.

Сбербанк дает возможность совершать сделки на различных рынках:

- Фондовом (акции, облигации, фонды, пифы и депозитарные расписки),

- Валютном (доллары, евро),

- Срочном с рискованными инструментами (фьючерсы, опционы),

- Внебиржевом (акции и другие бумаги в иностранной валюте).

Инвестиции в облигации

Облигации — самый консервативный инвестиционный инструмент. Государство выпускает облигации и тем самым занимает у инвестора деньги. За время владения ценной бумагой выплачиваются проценты (купонный доход). В конце обозначенного срока государство обязуется выкупить облигации по номиналу.

Облигации выпускаются на определенный срок, обычно от 1 года до 10 лет. Торгуются на бирже и владелец может в любой момент продать их. При этом он сохранит купонный доход, накопленный за каждый день владения.

Основной показатель при определении общего дохода облигации является ее доходность к погашению. Номинал большинства облигации при выпуске составляет 1000 рублей. После выпуска их цена меняется: становится выше или ниже номинала в зависимости от спроса, ставки ЦБ и других факторов. От текущей цены облигации меняется и ее доходность к погашению. Чем ниже ее цена при покупке, тем выше доходность к погашению.

Вы купили облигацию номиналом 1000 рублей сроком на 1 год, купон 8%, выплата раз в полгода.

Но решили продать облигацию на вторичном рынке через 3 месяца (91 день). Цена продажи будет определяться рыночной, например, 1005 рублей + сумма НКД (накопленный купонный доход) за время владения 19,94 рубля. То есть 1024,94 рубля вы получите при продаже.

Покупатель в следующий срок выплаты купона получит доход не за фактический срок владения облигацией, а полностью за весь купонный период, получив обратно уплаченный НКД.

Для покупки облигации вам нужно открыть брокерский счет и перевести на него деньги. Все это можно сделать в Сбербанк онлайн. Инвестировать можно в мобильном приложении Сбербанк инвестор. Во вкладке Рынок можно выбрать интересующие вас облигации. На экране каждой облигации отображается текущая цена, доходность к погашению, размер НКД, купонного дохода, дата ближайшей выплаты и погашения.

Индивидуальный инвестиционный счет (ИИС)

ИИС — особый вид брокерского либо счета доверительного управления. Это хороший и законный способ налоговой экономии, если вы инвестируете на российском финансовом рынке.

Особенностью ИИС — открывается минимум на 3 года, вывести деньги на счет раньше можно, но тогда теряется вся налоговая экономия. Частичное изъятие тоже запрещено.

Если вы хотите самостоятельно принимать решения, куда инвестировать, какие активы покупать, то нужно открыть ИИС у российского брокера, например, Сбербанк. В противном случае вам подойдет ИИС доверительного управления в управляющей компании.

Есть два вида ИИС тип «А» и тип «Б». Чтобы выбрать, какой подходит, нужно ответить на вопросы:

| ИИС типа «А» | ИИС типа «Б» | |

|---|---|---|

| Если у вас есть официальный доход, который облагается по ставке 13%? | есть | нет |

| Вы собираетесь довольно рискованно инвестировать в иностранной валюте? | нет | да |

| Или вы хотите инвестировать более консервативно и со льготным налогообложением? | да | нет |

ИИС типа «А» открывается на 3 года. Каждый год вы имеете право на налоговый вычет до 400 тыс. рублей, но не более внесенной суммы. С прибыли, которую вы получите за годы инвестирования, возьмут налог 13%.

Клиент каждый месяц откладывает по 30 тыс. рублей и покупает ОФЗ 8% годовых. По итогам года он подает декларацию и возвращает 13% оттого, что он вложил + 8% по ОФЗ.

Итого за первый год доходность 21%.

ИИС типа «Б» подразумевает, что вычета у вас не будет. Но на выходе с результата вашей деятельности не возьмут налог 13%.

Отличие ИИС типа А от типа Б

- Вносить можно только рубли.

- Нужно выбрать только один тип вычета, совместить оба нельзя.

- 1 инвестор – 1 ИИС.

- Максимальная сумма взноса в год 1мнл. рублей.

- Минимальный срок 3 года, можно больше.

- Выбор типа ИИС происходит по вашим действиям в течение всего срока действия. То есть подаете декларацию на возмещение 13%, значит, выбрали тип «А», иначе тип «Б».

Открыть ИИС и перевести на него деньги можно в мобильном приложении или интернет-банке Сбербанк онлайн. Инвестировать на ИИС можно в приложении Сбербанк Инвестор. Подать заявление на вычет можно в электронном виде на сайте ФНС в личном кабинете налогоплательщика или через Госуслуги.

Инвестиции в фонды

Сбербанк дает возможность совершать операции с паевыми (ПИФы) и биржевыми инвестиционными фондами (ETF).

ETF чем-то похож на ПИФ, но всегда следует за определенным индексом. Например, индекс S&P 500, индекс на золото, серебро, индекс на акции крупнейших компаний развивающихся стран, индекс на китайский рынок и т.д.

В ETF нет активного управления, это фонд, который четко следует за выбранным индексом, и его можно купить на бирже.

ETF – это способ быстро и за минимальные деньги получить готовый портфель из много ценных бумаг.

Например, купив, ETF на индекс S&P 500, вы покупаете весь индекс S&P 500. Если хотите вложить в британский рынок, покупаете ETF на британские акции и получаете портфель из акций крупнейших британских компаний.

В чем отличие от ПИФа:

- Так как ETF это биржевой фонд, то работа с ним такая же, как с обычными ценными бумагами, которые торгуются на бирже. То есть можно покупать, продавать, закладывать, спекулировать и т.д. С ПИФом это сделать невозможно. Поэтому плюс ETF — это вариативность возможных операций с ними.

- Также в случае с ETF нет скидок и надбавок, то есть комиссий за вход и преждевременный выход.

- Порог входа в ETF достаточно комфортен для большинства инвесторов.

- В ETF очень низкие комиссии за управление, так как ETF следует за индексом и активное управление отсутствует.

Чтобы купить любой вид фондов, нужно в мобильном приложении Сбербанк Инвест зайти на вкладку «Рынки» и выбрать интересующий вас фонд. Там можно совершить операции со всеми паевыми и биржевыми инвестиционными фондами, которые торгуются на Московской бирже.

Инвестиции в акции

Акция – это ценная бумага, которая дает право на долю в компании.

Они бывают обычные и привилегированные. Обычные дают право участвовать в собрании акционеров и голосовать по важным вопросам. Привилегированные не дают право голосовать, зато по ним регулярно и гарантированно начисляются дивиденды. Дивиденды выплачиваются и по обычным акциям, если такое решение было утверждено голосованием на собрании акционеров.

Инвестируя в акции, можно зарабатывать на дивидендах и получить доход при продаже акции в случае роста их стоимости.

Цена акции зависит от множества факторов и нужно быть готовым к тому, что на коротких промежутках стоимость акции может падать. В такие моменты не стоит сразу продавать. Правильнее придерживаться долгосрочной стратегии и владеть акциями на протяжении нескольких лет.

Так может выглядеть график акций

Дивиденды и доход от продажи акций облагается НДФЛ по ставке 13%. Налоговую декларацию заполнять не нужно. Банк выступает в качестве налогового агента и перечисляет денежные средства уже с учетом суммы удержанного налога.

Для покупки акций нужно открыть брокерский счет и перевести на него деньги. Это удобно сделать в Сбербанк онлайн. Инвестировать можно в мобильном приложении Сбербанк Инвестор. Во вкладке Рынок нужно выбрать интересующую вас акцию.

Инвестиции в драгоценные металлы

Памятные и инвестиционные монеты, обезличенные металлические счета, слитки золота, серебра, платины и палладия. Всё это инструменты для долгосрочных инвестиций, необычные подарки, предметы коллекций.

Безрисковые инвестиции в Сбербанке – депозиты и вклады

Депозиты и вклады – это наиболее легкий путь для инвестирования денег. Риск лишиться денег сводится к нулю. Такой порядок действий подходит тем, кто ценит надежность и стабильность, новичкам.

Между двумя понятиями существует разница: депозит и вклад являются видами хранения. Депозит – это вид хранения ценностей, но необязательно денег. Это могут быть ценные бумаги, акции, облигации, драгоценные металлы и т. п.

Рассмотрим ниже популярные виды вкладов Сбербанка:

| Вклад «Сохраняй» Девиз тарифа «Помочь сберечь накоплениям и получить максимальный доход» | Вклад «Пополняй» Девиз тарифа «Вклад, на котором удобно копить» | Вклад «Пенсионный плюс» Девиз тарифа «Получайте доход от пенсионных и социальных зачислений» |

| Ставка до 3,56%Сумма от 1 000 рублей Без частичного снятия и пополнения Срок вклада от 1 месяца до 3 лет | Ставка до 3,09%Сумма от 1 000 рублей Без частичного снятия С пополнениемСрок вклада от 3 месяцев до 3 лет | Ставка до 3,67%Сумма от 1 рубля Снятие причисленных процентов С пополнением Срок вклада 3 года |

Стоит ли инвестировать в Сбербанке?

Чтобы ответить на этот вопрос, как заработать на инвестициях в Сбербанке и стоит ли это делать, нужно рассмотреть все плюсы и минусы выбора этого брокера.

- надежность, стабильность;

- возможность открытия ИИС;

- наличие мобильного приложения;

- низкие комиссии на тарифе «Самостоятельный»;

- купоны и дивиденды можно отправлять на обычный счет. Затем можно пополнять ИИС или тратить на собственные нужды.

- неудобное неинформативное приложение с ограниченным функционалом;

- необходимость ждать подтверждения по смс и терять время на покупку;

- приложение часто зависает;

- ограниченный выбор инвестиционных возможностей, нет выхода на Санкт-Петербургскую биржу для покупки акций американских компаний;

- сомнительные предложения: доверительное управление, инвестиционные облигации, инвестиционное страхование жизни;

- неоперативная поддержка, отвечают долго или не отвечают вообще;

- отзыв многих пользователей негативный и они выбирают другого брокера.

Видеообзор

Источник https://monest.ru/kakie-etf-mozhno-kupit-v-sbere/

Источник https://ecofinans.ru/investment/mozhno-li-zarabotat-na-investicziyah-v-sberbanke/

Источник

Источник