Содержание

Паевый инвестиционный фонд

Паевый инвестиционный фонд (ПИФ) является имущественным комплексом, без образования юридического лица, основанным на доверительном управлении имуществом фонда специализированной управляющей компанией с целью увеличения стоимости имущества фонда. Таким образом, подобный фонд формируется из денег инвесторов (пайщиков), каждому из которых принадлежит определённое количество паёв.

Цель создания ПИФа — получение прибыли на объединённые в фонд активы и распределение полученной прибыли между инвесторами (пайщиками) пропорционально количеству паёв. Инвестиционный пай (пай) — это именная ценная бумага, удостоверяющая право его владельца на часть имущества фонда, а также погашения (выкупа) принадлежащего пая в соответствии с правилами фонда. Инвестиционные паи, таким образом, удостоверяют долю инвестора в имуществе фонда и право инвестора получить из паевого инвестиционного фонда денежные средства, соответствующие этой доле, то есть погасить паи по текущей стоимости. Каждый инвестиционный пай предоставляет его владельцу одинаковый объем прав. Учёт прав владельцев инвестиционных паёв (реестр) ведется независимой организацией, ведущей реестр владельцев паёв.

Содержание

Преимущества паевых инвестиционных фондов

Паевой инвестиционный фонд обеспечивает следующие преимущества инвесторам по сравнению с инвестициями через брокера:

- жесткий контроль за деятельностью со стороны государства; инвестиционных рисков;

- профессиональное управление;

- доступность, так как сумма инвестиций может начинаться от 1-3 тыс. руб.;

- прозрачная инфраструктура: средства пайщиков отделены от средств управляющей компании и хранятся в специализированном депозитарии;

- отсутствие налогообложения текущих операций фонда, уплата налогов (в том числе подоходного налога) лишь инвестором и только при продаже пая;

- высокая ликвидность пая (для открытых фондов);

- возможность поэтапной оплаты паёв при работе по схеме вызова капитала.

Недостатки паевых инвестиционных фондов

- Более высокий риск по сравнению с такими инструментами инвестирования, как инструменты с фиксированной доходностью и законодательно гарантированным возвратом средств — депозитами, высокорейтинговыми облигациями.

- Дополнительные расходы на оформление и хранение инвестиционных сертификатов.

- Постоянно выплачиваемое вознаграждение управляющей компании, даже в моменты, когда фонд терпит убытки. Размер вознаграждения колеблется в пределах от 0.5 % до 5 % стоимости чистых активов фонда.

- Для возмещения расходов, связанных с выдачей и погашением инвестиционных паёв, управляющие компании вводят скидки и надбавки. Надбавка — это денежные средства, требуемые управляющей компанией или агентом дополнительно к стоимости паёв при их выдаче. Размер надбавки не может превышать 1,5 % от стоимости пая. Скидка — это денежные средства, удерживаемые управляющей компанией или агентом из стоимости паёв при их погашении. Размер скидки не может превышать 3 % от стоимости пая. У одного и того же фонда могут быть разные скидки и надбавки, в зависимости от того, через какого агента осуществляются операции.

- Если на фондовом рынке начинается затяжное падение цен, то управляющие компании ПИФов распродают не все акции, а только часть активов. ФСФР с одной стороны требует строгого соблюдения оговоренной в инвестдекларации фонда структуры активов (что не позволяет перевести все активы в денежную форму), а с другой стороны такие требования поддерживают ликвидность фондового рынка. Такая ситуация не защитит капитал пайщика в случае обвала на рынке. Частные инвесторы и управляющие в доверительном управлении могут действовать более агрессивно, избавляясь от всех дешевеющих бумаг, так как их руки не связаны никакими законодательными нормами. Это стимулирует ещё больший обвал на рынке. [1]

Виды паевых инвестиционных фондов и структура их активов

По направлениям инвестирования ПИФы подразделяют:

- Фонды акций

- Фонды облигаций

- Фонды смешанных инвестиций

- Фонды денежного рынка фонды фонды

- Фонды недвижимости

- Фонды прямых инвестиций

- Фонды товарного рынка

- Хедж-фонды

- Рентные фонды

- Кредитные фонды

- Фонды фондов

Фонд акций наиболее рисковый из всех видов фондов, но при этом потенциально и самый прибыльный. Фонд облигаций наоборот является наименее рискованным, из-за устойчивости цен на эти бумаги. А смешанный фонд в свою очередь представляет собой фонд с варьирующейся доходностью и риском, в зависимости от того, какие бумаги в него входят и какие преобладают. Существует множество видов ПИФов, в зависимости от пропорций вложений управляющими компаниями средств пайщиков в разные финансовые инструменты, а именно: акции, государственные, муниципальные или корпоративные облигации, а, кроме того, средства на счетах в банках. Более подробно возможный состав инвестиционного портфеля фонда можно увидеть в его правилах.

По времени, когда можно купить/продать паи ПИФы подразделяют:

- Открытый — обязаны выкупать и продавать паи каждый рабочий день

- Интервальный — открываются для покупки и продажи паёв в определенный период времени, оговоренный в правилах фонда, однако не реже раза в год

- Закрытый — продают паи при формировании фонда. Как правило, не выкупают паи до завершения фонда (кроме случая, когда пайщик не согласен с изменениями правил ДУ фонда). Инвестор может продать паи только на вторичном рынке, что не слишком просто. Дело в том, что фактически все ЗПИФы создавались для заранее установленного узкого круга клиентов, а там, где всё же принимали сторонних инвесторов, минимальный взнос составлял 1 млн рублей.

Открытые фонды должны держать свои активы лишь в высоколиквидной форме. К таким активам относят:

- Государственные ценные бумаги (при этом доля гособлигаций одного выпуска должна составлять не более 35 % всего активов фонда)

- Муниципальные ценные бумаги и облигации российских АО (стоимость ценных бумаг одного эмитента не может составлять более 20 % стоимости всех активов фонда) и облигации зарубежных компаний (доля таких активов не должна превышать 20 % стоимости всех активов фонда)

- Ценные бумаги других государств

- Банковские счета (доля денежных средств на счетах в одном банке не должна превышать 20 % стоимости всех активов фонда)

Каждый из видов фондов имеет свои плюсы и минусы. Открытые фонды обеспечивают большую ликвидность средств пайщиков. Зато интервальные и закрытые фонды, обычно, более доходные, так как им проще планировать свои инвестиции на длительный период, так как пайщики не могут забрать свои средства из фонда в любой момент, меньше операционные расходы для обеспечения работы фонда. По этому помимо всех видов ценных бумаг, которые могут принадлежать открытому фонду активы интервального ПИФа могут так же составлять:

- Голосующие акции всех российских ЗАО

- Недвижимость и имущественные права на недвижимость

- Жилищные сертификаты

При этом государственные облигации одного выпуска не могут превышать 30 % всех активов интервального фонда, ценные бумаги непризнанных эмитентов в совокупности со стоимостью недвижимости — не более 65 %, а стоимость ценных бумаг признанных эмитентов в совокупности со средствами в банковских вкладах — не менее 35 %, в соответствии с нашим законодательством.

Среди других видов паевых фондов — индексные, покупающие акции в соответствии с пропорцией, воспроизводящей структуру индексов, таких как ММВБ, PTC. Преимуществом такого вида фондов являются низкие издержки, так как состав портфеля пересматривается относительно редко, только когда изменяется состав самого индекса, не требуется дорогой аналитической поддержки.

Кроме того, с недавнего времени российскому рынку стали известны закрытые паевые инвестиционные фонды, ориентированные на рынок недвижимости, изъять средства, из которых можно только через несколько лет. Первый такой фонд был образован в марте 2003 г., а спустя год их уже насчитывалось около 10-ти. Обычно ЗПИФы создаются на максимально разрешенный законом срок — 15 лет. Вложения в такие инструменты как недвижимость и земля показали хорошую доходность, а диверсификация вложенных средств между несколькими проектами снижает риски. Самыми доходными управляющие считают инвестиции фонда в строительство, с последующей продажей объекта, после его сдачи. А более стабильной и, естественно, менее доходной является сдача в аренду торговой или коммерческой недвижимости, приносящая до 10-15 %. Комиссия управляющей компании за управление закрытым паевым фондам обычно составляет 1-3 % от стоимости активов ЗПИФа.

Появились и другие виды закрытых паевых инвестиционных фондов, такие как: фонды прямых инвестиций и венчурные фонды.

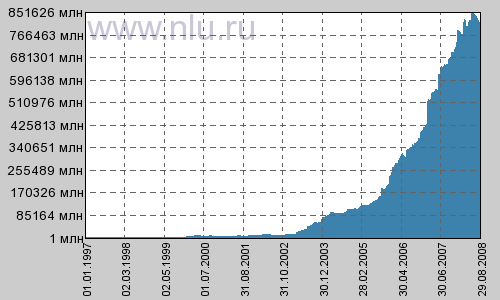

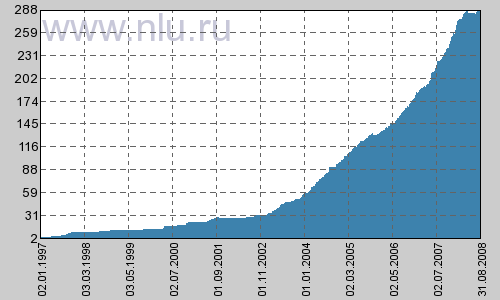

Состояние рынка ПИФов в России

По данным Национальной Лиги Управляющих, по состоянию на 29 августа 2008 года, количество работающих ПИФов — 1058, количество формирующихся — 19, количество управляющих компаний (УК) — 287., стоимость чистых активов (СЧА) всех российских ПИФов составила примерно 810 млрд. руб, из них:

- закрытых фондов — 676 млрд. руб.

- открытых — 100 млрд руб.

- интервальных — 36 млрд. руб

| Дата | СЧА (млрд. рублей) | Количество ПИФов | Количество УК |

|---|---|---|---|

| 01.12.2008 | 701,29 | 1061 | 291 |

| 01.10.2008 | 777,71 | 1069 | 288 |

| 01.09.2008 | 811,31 | 1058 | 287 |

| 01.08.2008 | 827,42 | 1055 | 285 |

| 01.07.2008 | 840,51 | 1058 | 283 |

| 01.06.2008 | 844,57 | 1059 | 284 |

| 01.05.2008 | 814,65 | 1063 | 285 |

| 01.04.2008 | 797,59 | 1061 | 282 |

| 01.03.2008 | 786,23 | 1028 | 276 |

| 01.02.2008 | 760,06 | 1012 | 274 |

| 01.01.2008 | 781,80 | 946 | 257 |

| 01.01.2007 | 418,80 | 620 | 183 |

| 01.01.2006 | 232,98 | 381 | 133 |

| 01.01.2005 | 108,53 | 270 | 99 |

| 01.01.2004 | 77,26 | 149 | 56 |

| 01.01.2003 | 12,70 | 62 | 30 |

| 01.01.2002 | 9,05 | 51 | 26 |

| 01.01.2001 | 5,12 | 37 | 21 |

| 01.01.2000 | 4,88 | 26 | 13 |

| 01.01.1999 | 4,15 | 18 | 11 |

| 01.01.1998 | 1,72 | 14 | 9 |

| 01.01.1997 | 0,02 | 3 | 3 |

| 01.01.1996 | 0,00 | 0 | 0 |

Для сравнения, на апрель 2006 года членами американской национальной ассоциации инвестиционных компаний Investment Company Institute (ICI) были 8606 фондов, с общей суммой активов в 9,2 триллиона долларов (примерно 234 трлн руб).

Источник https://dic.academic.ru/dic.nsf/ruwiki/1083633

Источник

Источник

Источник