Содержание

Как создать инвестиционный портфель

Инвестиционный портфель − это набор акций, облигаций и других ценных бумаг с разной степенью риска. Чем выше доходность инвестиций, тем больший риск берет на себя инвестор. В данной статье мы рассмотрим, как создать инвестиционный портфель, какие инструменты должны присутствовать в вашем наборе и прочие нюансы. Почему нельзя покупать только акции одной компании? Какие существуют правила создания сбалансированного инвестиционного портфеля? Об этом далее.

Инвестиционный портфель − это…

Это финансовый инструмент, который включает в себя несколько классов активов. Поэтому в основе портфеля должно быть больше инструментов одной группы акций. Существует несколько ключевых принципов создания портфеля, рассмотрим именно их.

Диверсификация

Это включение в список бумаг, которые имеют слабую корреляцию. Получается, что динамика их котировок практически между собой не связана. Для примера рассмотрим пример.

Если намерены купить акции Сургутнефтегаза или Лукойла, получится портфель слабо диверсифицированный, поскольку это нефтяная отрасль, и в случае плохого развития событий, котировки компаний могут упасть. Две компании уменьшат дивиденды, что считается рискованным методом вложения.

Если в портфель сложить:

- Сургутнефтегаза;

- Московской биржи;

- Яндекс.

Портфель получается более диверсифицированным, поскольку инструменты с разных сфер и отраслей экономики.

Распределение активов

Капитал нужно распределить по разным группам активов:

- акции;

- драгметаллы;

- наличка;

- квартиры, дома;

- криптографическая валюта и т.д.

Цель − создание нужного баланса рисков и доходности. Следует понимать, что инвестиционный портфель у каждого свой, и зависит от конкретных целей и установок. Здесь нет какого-то уникального рецепта или формулы.

Баланс активов в портфеле создает нужный результат. Из идентичных ингредиентов можно сделать противоположный продукт, и зависит от действий пользователя.

Когда не требуется инвестиционный портфель?

- Когда доходы меньше расходов. Задача пользователя − это наладить бюджет семьи, то есть навести порядок в личных финансах. Посмотреть где можно подрезать расходы, и увеличить доходы. Только после можно задаваться вопросом, как правильно создать инвестиционный портфель.

- Присутствуют кредиты, в особенности речь идет о потребительских займах. Изначально разбираемся с долгами, после вкладываем.

- Отсутствует финансовая подушка безопасности, которая закроет цели по расходам в ближайшие три месяца.

- Отсутствует долгосрочная цель. Поскольку инвестиционные портфели создаются на срок от 5 лет и более. При этом пять лет − это самый краткосрочный горизонт планирования.

Помните, что инвестирование с целью забрать деньги через 1 года − это неправильный подход, особенно если речь идет об акциях. Нужно учитывать, что портфель может быть волатильным, и через год он покажет существенную просадку, и если через год пожелаете забрать средства, пользователь просто потеряет на вложении.

Представьте, что вы замораживаете инвестиции на длительный срок, тогда на горизонте 5, 10 и 20 лет покажут существенный рост.

Алгоритм «Как создать инвестиционный портфель частному лицу»

Теперь приступим к рассмотрению инструкции, как создать портфель самостоятельно.

Срок вложений

Сразу рассмотрим пример − цель накопить на обучение ребенку. Важно учитывать на какой точке вы пребываете на данный момент. Если ребенку 2 года, тогда есть около 17 лет, в таком случае создавать инвестиционный портфель можно, большая вероятность что через определенный срок цель будет достигнута. Когда вашему ребенку уже 15 лет, большого смысла создавать портфель нет. В таком случае лучше обратить внимание на инструменты, которые помогут вам сохранить капитал, это могут быть банковские депозиты, облигации краткосрочного типа.

Определите четкие сроки вложения. Представьте зрительно замок, который закрывает данные вложения. Если достать средства раньше времени, можно только потерять.

Цели инвестиций

В зависимости от целей, портфели делятся на три типа:

- Агрессивный − включает в себя акции, способен принести высокую доходность, но сопряжен высокими рисками. Этот вариант идеален для тех. кто намерен нарастить капитал и готовы рискнуть.

- Консервативный − строится на облигациях, основывается на умеренной доходности с минимальными рисками. Подходит тем, у кого имеется уже капитал, и задача поставлена сохранить средств и защита от инфляции.

- Сбалансированный, который сочетает в себе акции, облигации, дает соответственно средний результат.

Склонность к риску

Чаще всего человеку сложно определить лично для себя какую именно просадку он способен выдержать. Здесь важно учитывать персональные характеристики каждого инвестора. Кто-то способен вести себя спокойно, даже если портфель теряет в цене до 50%. Безусловно, не стоит отбрасывать и жизненные обстоятельства, ведь каждый приступает к созданию портфель с определенной целью, которая формируется в результате жизненных процессов. Достаточно просто задать лично себе вопрос, какой процент готовы потерять. Важно ответить максимально честно на него.

Формирование портфеля

В этом случае важно понимать, что распределение активов основывается не только на подборе различных групп активов, но также на диверсификации по определенным критериям: стране, валюте.

Относительно последнего, нужно отметить, что если инвестор нацелен сохранять средства на срок 1-2 года, при этом тратить в рублях, не смысла переводить деньги в валюту. Поскольку валюта является волатильной, и может за небольшой временной интервал может упасть в цене, соответственно нет смысла на небольшой срок переводить рубли в валюту. Но, если речь идет о планировании вложений от 5 лет и выше, тогда можно перевести часть капитала, это позволит диверсифицировать риски.

Относительно страны, лучше выбирать государства с развитым рынком или же пребывающие в группе развивающихся. Первый вариант − это надежность, но небольшой профит, второй вариант − это повышенная прибыльность и высокие риски.

Относительно акций нужно сказать несколько слов, они разделяются еще подразделы на акции:

- роста, покупаемые инвесторам в расчете на повышение котировок;

- прибыли, которые покупаются для хорошей дивидендной доходности.

На территории РФ пока что не существует такой группы фирм, как «дивидендные аристократы» − компании, выплачивающие проценты свыше 30 лет подряд. Но, существуют организации, которые постепенно увеличивают выплаты по дивидендам. Здесь присутствует следующая статистика:

- ЛУКОЙЛ, свыше 19 лет;

- Алроса − семь лет;

- Мосбиржа − шесть лет;

- ТГК-1 − около пяти лет.

В реальности для новых вкладчиков более правильней приобретать не акции и облигации отдельных организаций, а ETF фонды на акции, облигации и прочие группы активов.

ETF фонды

Отыскать ETF фонды на золото, на сырье и недвижимость реально. Это позволяет не заниматься самостоятельным выбором активов, поскольку на старте отсутствие опыта и знаний может стать основой для набора не самых выгодных инструментов. Воспользовавшись данным инструментом, инвестор сможет грамотно распределить риски, при этом потратить меньше времени, и гарантировать высокую прибыльность.

Выбираем точку для входа

На этом этапе нужно изучить фундаментальный и технический анализ. Для начала можно ознакомиться с азами, затем можно уже приступать к выбору фирмы и инструментов. На это уйдет не два дня, нужно быть готовым к тщательному изучению статей, материалов от экспертов, аналитиков.

Тестирование портфеля на истории

Этот этап рекомендуют многие консультанты, но к нему следует подходить с опаской. Поскольку, когда мы смотрим на портфель и как он вел себя в течение 5 лет, можно сделать вывод о будущем. Это не самый удачный вариант предугадать будущее, поскольку прибыльность на финансовых площадках в прошлом − это не гарантия профита в будущем. Сменяемость экономического цикла никто не отменял, поэтому прибыльность может быть совсем другой в ближайшее время.

После того, как был создан портфель, можно приступать к изучению его динамики. При необходимости можно провести ре балансировку, при потребности немного откорректировать портфель, добавить других инструментов или же убрать определенные позиции вовсе.

Что такое инвестиционный портфель и для чего он нужен

Инвестпривет, друзья! Сегодня разговор пойдет о такой штуке, как инвестиционный портфель. Я расскажу, что это такое, зачем и как его собирать, а самое главное – как минимизировать с помощью портфельных инвестиций риски на фондовом рынке и заработать дофига денег. В общем, поехали.

Принципы формирования портфеля

Если говорить упрощенно, то инвестиционный портфель – это совокупность всех активов, которые имеются у вас в распоряжении. Купили вы пару акций Apple, приобрели 5 паев ПИФа Сбербанка Илья Муромец, а также закинули 5000 рублей в ПАММ-счет управляющего на Альпари – поздравляю, у вас есть портфель 🙂

Но всё не так просто. Активы, которые находятся в данном портфеле, очень разные по качеству, да и количественно они распределены неравномерно:

- акции Эппл – 2 штуки удалось купить за 210 баксов, по текущему курсу (на 25 июля 2018 года) это 28 472 рубля (перевожу в наши деревянные для удобства);

- один пай Ильи Муромца на 25 июля стоит 31669 рублей – вы купили пять, значит, у вас в ПИФах 158 345 рублей;

- и еще 5000 – на ПАММ-счете.

Чувствуете, что образовался явный перекос в сторону ПИФа? Если с ним что-то случится (а, что более вероятно, что-то случится с российским фондовым рынком, в который этот фонд вкладывается), то цена пая упадет, и ваш портфель прохудится.

Поэтому важно, чтобы ваш инвестиционный портфель соответствовал нескольким базовым правилам:

- он должен быть сбалансирован, т.е. все риски уравновешены (об этом позже);

- соотношение активов должно быть продуманным, а не взятым наобум (об этом тоже чуть позднее);

- должна быть проведена диверсификация по всем фронтам.

Вообще, грамотная диверсификация – это главный секрет, как составить инвестиционный портфель. Это простое правило – не клади все яйца в одну корзину. Уронишь – не будет яичницы. Если вы купите акции только одного эмитента, то будете зависеть от него. Если вложиться в одну отрасль – например, купить акции Газпром-нефть, Лукойла, Татнефти и Башнефти, то будете зависеть от цен на нефть. Если собрать в портфеле акции только американских компаний, то что будете делать, если S&P500 начнет стремительно снижаться из-за лопнувшего пузыря?

Вы же не едите каждый день только рисовую кашу? Организму нужна разная пища. Так и с активами. Нельзя вкладывать только в акции, только долговой рынок или только в ПАММы – риски должны быть распределены. Причем и между отраслями, и между валютами.

Риски

Самое главное, что позволяет инвестиционный портфель – снижает риски отдельно взятого инвестора. Я уже приводил в пример нефтянку. Если акции нефтяных компаний падают, то акции других – растут. Например, того же американского IT-сектора. У нас кризис – у них всё в шоколаде.

За счет грамотной диверсификации риски инвестиционного портфеля снижаются практически до нуля. Чего бы в мире не поломалось, ваш портфель в общем и целом будет расти. Не может же поломаться всё сразу?

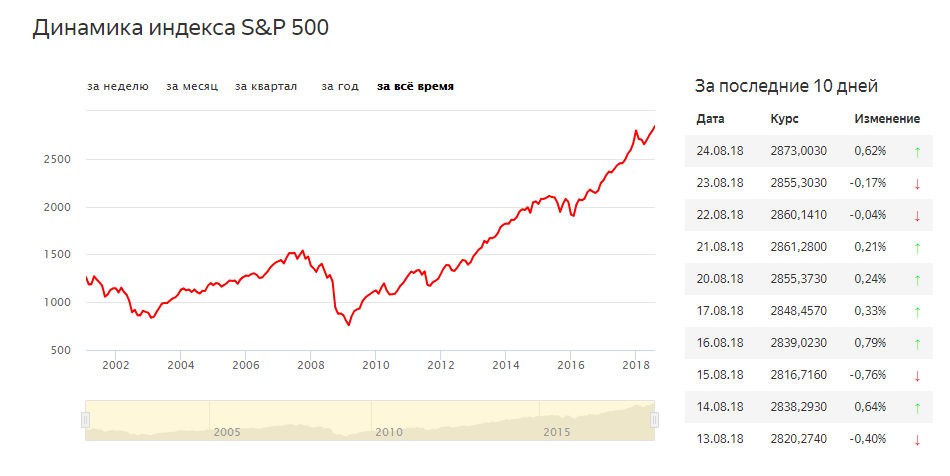

Посмотрите на индексы мировых бирж – Nasdaq, S&P 500, Nikkei или наш родной РТС. Это отличный пример диверсифицированного инвестиционного портфеля. Несмотря на падение котировок отдельных акций, индекс постоянно растет.

Но в одни акции тоже вкладывать опасно: на график видно, что индексы тоже падают. Разнообразить портфель можно и другими активами – облигациями, ПАММами, недвижкой, вложениями в фонды и трасты, а захеджировать всё это дело можно опционами и фьючерсами.

Доходность

Главный смысл инвестпортфеля – минимизировать риски утраты капитала. Поэтому о доходности такого портфеля говорить как-то неприлично 🙂 Но мы будем.

В целом доходность инвестиционного портфеля определяется на долгосрочной дистанции, так как собираем мы его не на год и не на два, а чтобы, например, накопить на пенсию. Или приобрести квартиру с нуля.

Считается хорошей доходность в 10% годовых. Кем считается, спросите вы? Отвечу: мной. Средняя доходность российского фондового рынка как раз 8-10% годовых. Она в 2 раза выше официального уровня инфляции. Если вам удастся приблизиться к такой доходности, это будет хорошо.

Понятно, что в один год портфель заработает 20%, а в другой – потеряет 10%. Используйте среднее геометрическое (а не арифметическое – оно врет, так как не учитывает падения и рост стоимости активов), чтобы определить свою доходность.

Вообще, лучше всего сравнивать доходность инвестиционного портфеля с каким-нибудь бенчмарком, чтобы понимать, обыгрываете вы рынок или же нет, и уже опираясь на эти данные проводить внутрях портфеля ребалансировку. Лучший бенч для оптимистов – индекс ММВБ или РТС. Для экстремалов – S&P 500. Для реалистов – среднее значение банковской ставки по депозитам, умноженное на 2. В эту доходность уже будут заложены и ожидания рынка, и средний размер инфляции, и вообще все риски. Выше этого значения заработать сложно.

Ребалансировка инвестиционного портфеля

Не стоит забывать об управлении инвестиционным портфелем. Просто собрать активы в одну кучу и смотреть, как растет капитал, не получится.

Конечно, инвестора от трейдера отличает то, что он просто купил и забыл, а не спекулирует на курсах акций или валют. Но совсем бросать портфель не нужно.

Рекомендуется пересматривать его состав хотя бы раз в год. В идеале – раз в полгода. Это примерно как техосмотр машины. Что нужно делать:

- докупать подешевевшие активы – смотри-ка, я покупал акции Сбербанка по 220 рублей, а тут они упали до 160, да и еще и ОФЗ рухнули до 900;

- продавать подорожавшие – а вот как раз Apple подросла со 150 долларов до 200 и, похоже, собралась падать, как раз закуплюсь на разницу Сбером, а еще и ПАММ дал прибыль – надо продать часть, пока не началась коррекция;

- избавляться от неудачных активов – Магнит без конца падает, сменился владелец, Лента наступает на пятки, что там будет, непонятно – мрак и темнота, нафиг такие акции;

- приобретать перспективные акции – Лукойл пережил нефтяной кризис и еще увеличил дивиденды, почему бы его не прибрать к рукам (ну да, перекуплен – но всё равно перспективен!);

Как-то так нужно размышлять. Главное – понимать, для чего и как вы покупаете активы. И не допускать перекосов в одну сторону. Заработали круто на ПАММах – верните их до прежнего соотношения, а на разницу купите чего-нибудь менее рискового. Надежная компания пострадала из-за санкций, но ее бизнес устойчив – хапните бонды по дешевке, пока они не откатились обратно.

Ну, принцип вы поняли.

Хеджирование рисков

А чтобы окончательно защититься от всех рисков внутри вашего инвестиционного портфеля, вы можете захеджировать их, используя инструменты срочного рынка.

Предупреждение: срочный рынок намного более рискованный, особенно для неподготовленного инвестора. Поэтому не опирайтесь только на мои слова, а изучите эту тему получше с помощью других источников. Я только показываю основные возможности, чтобы вы поняли принцип.

Например, вы купили акции кого-нибудь нефтяного магната, допустим, Exxon Mobil или Лукойла. Но боитесь, что нефть опять рухнет с 50 долларов за баррель до 20, погребя за собой котировки. А вам – через год выходить в кэш. Понятно, что обидно будет, если вы купили акции на 1000 долларов, а продаете их же за 800.

Например, вы купили 20 акций Exxon Mobil по 200 долларов за штуку и ждете, что они подорожают до 220. Но есть аналогичный риск, что они обвалятся ниже 190. Чтобы его захеджировать, вы идете на срочную биржу и покупаете опцион пут на акции Exxon Mobil по цене исполнения в 190 долларов. Цена такого опциона составляет порядка 2-3% от общей стоимости актива, т.е. вам нужно заплатить всего (20*190)*0,03=114 долларов.

Теперь два варианта развития событий:

- цена акций достигает целевого значения в 220 долларов, вы получаете прибыль в 400 долларов (220-200)*20 и не исполняете опцион, теряя 114 долларов;

- цена проваливается до 180 долларов, но вы зарабатываете на опционе, исполняя его: (200-190)*20=200 долларов, а также продаете акции по цене страйк и получаете 190*20=3800 долларов назад, т.е. в итоге полностью остаетесь при своих (3800+200=4000).

Бывает и третий вариант – с прибылью. Это когда вы купили акции Exxon Mobil за 180 долларов, а решили провести хеджирование, когда их цена достигла 200 долларов. В таком случае при падении цены до 190 долларов вы заработаете сверху (190-180)*20 = 200 долларов.

Вообще, тема хеджирования рисков – большая и интересная. С помощью грамотной системы покупки опционов можно застраховать вообще весь инвестиционный портфель. Подписывайтесь на новости, чтобы не пропустить эту статью!

Теперь вы знаете, что такое инвестиционный портфель и каковы принципы его формирования, а также, как диверсифицировать вложения, закрывать риски и ребалансировать его. А о том, как его правильно составлять, подговорим в другой раз. А пока –удачи, и да пребудут с вами деньги!

Источник https://investfuture.ru/edu/articles/kak-sozdat-investitsionnyj-portfel

Источник https://alfainvestor.ru/chto-takoe-investitsionnyj-portfel-i-dlya-chego-on-nuzhen/

Источник

Источник