Кредитные карты с льготным периодом

Банковские карточки давно и прочно вошли в нашу жизнь, став полноценной альтернативой бумажным купюрам. Чтобы сделать использование кредитки максимально выгодным и комфортным для клиента, стоит подбирать кредитные карты с длинным льготным периодом. Мы подобрали для вас самые привлекательные предложения по картам с грейс периодом на 2021 год, и готовы представить их в нашем обзоре, подготовленным финансовым специалистом Еленой Кокош.

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Сумма кредита | 500 000 Р |

| Процентная ставка | От 11,99% |

| Льгот. период | До 100 дней |

| Стоимость/год | 590 руб. |

| Кэшбек/бонусы | Нет |

| Одобрение | За 2 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Сумма кредита | 700 000 Р |

| Процентная ставка | 12-49,9% |

| Льгот. период | До 55 дней |

| Стоимость/год | 590 руб./год |

| Кэшбек/бонусы | От 1 до 30% |

| Одобрение | За 1 минуту |

| Сумма кредита | 100 000 Р |

| Процентная ставка | От 29% |

| Льгот. период | До 50 дней |

| Стоимость/год | 0 руб. |

| Кэшбек/бонусы | До 30% |

| Одобрение | За 1 минуту |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Сумма кредита | 150 000 Р |

| Процентная ставка | 0% |

| Льгот. период | До 1095 дней |

| Стоимость/год | От 0 руб./год |

| Кэшбек/бонусы | От 1 до 30% |

| Одобрение | За 5 минут |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Сумма кредита | 299 999 Р |

| Процентная ставка | От 11,9% |

| Льгот. период | До 111 дней |

| Стоимость/год | От 0 руб./год |

| Кэшбек/бонусы | От 1 до 25% |

| Одобрение | 2 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Сумма кредита | 350 000 Р |

| Процентная ставка | 0% |

| Льгот. период | До 1080 дней |

| Стоимость/год | 0 руб. |

| Кэшбек/бонусы | До 10% |

| Одобрение | За 5 минут |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 700 000 Р |

| Процентная ставка | 17% |

| Льгот. период | До 240 дней |

| Стоимость/год | 0 — 7 188 руб. |

| Кэшбек/бонусы | От 1 до 10% |

| Одобрение | 15 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 600 000 Р |

| Процентная ставка | 26.5% |

| Льгот. период | До 110 дней |

| Стоимость/год | От 0 руб. |

| Кэшбек/бонусы | Нет |

| Одобрение | От 15 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Сумма кредита | 299 999 Р |

| Процентная ставка | 24,9% |

| Льгот. период | До 51 дня |

| Стоимость/год | 900 руб./год |

| Кэшбек/бонусы | От 1 до 9% |

| Одобрение | За 2 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 300 000 Р |

| Процентная ставка | 7% |

| Льгот. период | До 180 дней |

| Стоимость/год | 0 руб. |

| Кэшбек/бонусы | Нет |

| Одобрение | 20 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 400 000 Р |

| Процентная ставка | 24% |

| Льгот. период | До 56 дней |

| Стоимость/год | 0 руб. |

| Кэшбек/бонусы | До 10% |

| Одобрение | 30 минут |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 600 000 Р |

| Процентная ставка | 10,9% |

| Льгот. период | До 50 |

| Стоимость/год | 0-950 руб. |

| Кэшбек/бонусы | Баллы с покупок |

| Одобрение | 20 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 600 000 Р |

| Процентная ставка | 25.9% |

| Льгот. период | До 60 дней |

| Стоимость/год | 0 руб. |

| Кэшбек/бонусы | До 10% |

| Одобрение | 2 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 600 000 Р |

| Процентная ставка | 29.9% |

| Льгот. период | До 55 дней |

| Стоимость/год | 0 руб. |

| Кэшбек/бонусы | До 5% |

| Одобрение | 1 день |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 700 000 Р |

| Процентная ставка | 15% |

| Льгот. период | До 55 дней |

| Стоимость/год | 1 890 руб. |

| Кэшбек/бонусы | От 1 до 30% |

| Одобрение | 2 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 700 000 Р |

| Процентная ставка | 15% |

| Льгот. период | До 55 дней |

| Стоимость/год | 990 руб. |

| Кэшбек/бонусы | От 1 до 10% |

| Одобрение | 2 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Сумма кредита | 300 000 Р |

| Процентная ставка | От 0% |

| Льгот. период | До 365 дней |

| Стоимость/год | 0 руб. |

| Кэшбек/бонусы | Нет |

| Одобрение | За 1 минуту |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 300 000 Р |

| Процентная ставка | 30,5% |

| Льгот. период | До 120 дней |

| Стоимость/год | 2 388 руб. |

| Кэшбек/бонусы | До 10% |

| Одобрение | 2 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 700 000 Р |

| Процентная ставка | 23.99% |

| Льгот. период | До 60 дней |

| Стоимость/год | 490 руб. |

| Кэшбек/бонусы | Баллы с покупок |

| Одобрение | 2 минуты |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 500 000 Р |

| Процентная ставка | 19.9% |

| Льгот. период | До 55 дней |

| Стоимость/год | 0 руб. |

| Кэшбек/бонусы | До 11% |

| Одобрение | От 15 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Сумма кредита | 300 000 Р |

| Процентная ставка | 12-49,9% |

| Льгот. период | До 55 дней |

| Стоимость/год | 590 руб./год |

| Кэшбек/бонусы | От 1 до 30% |

| Одобрение | За 10 минут |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 300 000 Р |

| Процентная ставка | 19.9% |

| Льгот. период | До 55 дней |

| Стоимость/год | 0 руб. |

| Кэшбек/бонусы | До 10% |

| Одобрение | 1 час |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 1 000 000 Р |

| Процентная ставка | 25.9% |

| Льгот. период | До 62 дней |

| Стоимость/год | От 0 руб. |

| Кэшбек/бонусы | До 10% |

| Одобрение | 1 день |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 300 000 Р |

| Процентная ставка | 13,9% |

| Льгот. период | До 120 дней |

| Стоимость/год | 960 руб. |

| Кэшбек/бонусы | 1% |

| Одобрение | 20 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Сумма кредита | 1 000 000 Р |

| Процентная ставка | 20% |

| Льгот. период | До 50 дней |

| Стоимость/год | 0 руб. |

| Кэшбек/бонусы | Нет |

| Одобрение | За 5 минут |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 500 000 Р |

| Процентная ставка | 23.99% |

| Льгот. период | До 60 дней |

| Стоимость/год | 990 — 1 490 руб. |

| Кэшбек/бонусы | До 8% |

| Одобрение | 2 минуты |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 300 000 Р |

| Процентная ставка | 10,9% |

| Льгот. период | До 50 |

| Стоимость/год | 0 — 1 188 руб. |

| Кэшбек/бонусы | Баллы с покупок |

| Одобрение | 20 мин. |

Отзывы о кредитных картах с грейс периодом

Напишите отзыв Отменить ответ

Калькулятор одобренной суммы

Ваша оценка и репост

Редакционная информация: данный обзор подготовлен финансовым экспертом Кокош Елена и командой портала БанкСправка.ру. Информация, отраженная в обзоре, является исключительно мнением автора и не была подтверждена или одобрена представленными банками. Указанные карты, тарифы и условия по ним актуальны на дату публикации и обновления обзора. Для получения более точной и свежей информации посетите официальный сайт соответствующего рекламодателя (банка).

Льготный или грейс-период — это возможность пользоваться деньгами банка бесплатно. На этой странице собраны предложения банков, выдающих выгодные кредитные карты с льготным периодом. Он может длиться до 120 дней и даже больше. Если закрыть долг в этот срок, процентов не будет вообще. Все варианты выдачи доступны для онлайн-оформления.

- Основы: что такое кредитная карта

- О льготном периоде

- Как правильно пользоваться льготным периодом по кредитной карте

- Отсчет льготного периода

- Пока идет льготный период, можно не платить

- Льготный период действует на все

- Как выбрать кредитную карту

- Какие бывают кредитные карты

- Методология выбора кредитных карт для анализа и сравнения условий

- Самые выгодные кредитные карты с льготным периодом в 2020

- МТС Банк

- Совкомбанк

- Московский Кредитный Банк

- Ситибанк

- Азиатско-Тихоокеанский Банк

- Банк Открытие

- Росбанк

- ОТП Банк

- Уральский Банк Реконструкции и Развития

- Кредитные карты с льготным периодом 200 дней и больше

- Кредитные карты с льготным периодом 90-120 дней

- Кредитные карты с льготным периодом 50-60 дней

- Кредитная карта с льготным периодом для снятия наличных

- Где найти кредитную карту с бесплатным обслуживанием и льготным периодом

- Кредитная карта с льготным периодом и кэшбэком

- Какая кредитная карта с льготным периодом считается лучшей

- Как сделать кредитную карту максимально выгодной

- Как оформить онлайн кредитную карту с льготным беспроцентным периодом

- Как начать пользоваться кредитной картой с льготным периодом

- Особенности пользования

Основы: что такое кредитная карта

Начнем с самого начала: кредитная карта – это платежный инструмент, который представляет из себя «пластик», привязанный к вашему банковскому счету. На счету находятся кредитные (заемные) денежные средства, которые дает вам банковское учреждение.

Вы можете распоряжаться этими деньгами по своему усмотрению, тратить на покупки, делать переводы, снимать наличные. Все расходы можно совершать в пределах кредитного лимита, который одобрили именно вам.

За то, что вы пользуетесь деньгами банка, вы платите проценты — это прибыль кредитора. Сюда же можно отнести дополнительные комиссии, стоимость обслуживания и т.д. Все это складывается в плату за содержание и использование пластика.

Процентная ставка, как правило, гораздо выше, нежели по потребительским кредитам, но вместе с тем, у карт есть много преимуществ по сравнению с обычными кредитами наличными, например:

- Упрощенная процедура оформления и получения. Здесь предъявляют минимум требований к заемщикам, часто можно оформить по 1-2 документам.

- Доступность и мобильность – карточку легко взять с собой, она удобно помещается в кошельке. Если у вас современный смартфон, то можно привязать карту к телефону, и оплачивать покупки им.

- Программы лояльности. Многие банки для привлечения новых клиентов предлагают все больше бонусов, специальных предложений, которые вы будете получать за совершенные покупки.

- Кэшбэк – возможность вернуть часть потраченных средств обратно на счет бонусами или деньгами.

- Льготный период – определенный промежуток времени, в течение которого проценты не начисляются.

Именно последний пункт имеет немаловажное значение для тех заемщиков, которые не хотят переплачивать банку за пользование кредитом. Естественно, что выбирают те кредитки, по которым можно максимально долго не платить %, это важный критерий. О нём и поговорим далее.

О льготном периоде

Льготный период по-другому называются беспроцентным, и это его самое ёмкое определение. Мы привыкли к тому, что если берем кредит наличными, то проценты вам начисляют уже со следующего дня, и их нужно ежемесячно платить, а по кредиткам все иначе.

Вам изначально банк дает некий промежуток времени, в течение которого вы можете пользоваться кредитными средствами на своем счету, и не платить за это %. Подавляющее большинство банковских учреждений дают своим клиентам от 50 до 60 дней беспроцентного срока, как, например, всем известный Сбербанк.

Однако, есть некоторые компании, которые готовы предложить срок гораздо больше – 90, 100 или даже 200 дней. Конечно, это привлекает заемщиков, ведь по сути, вам дается несколько месяцев на то, чтобы погасить задолженность без переплаты. Это очень выручает, когда срочно нужно совершить крупную покупку, а возможности платить % нет.

Кредитные карты с льготным периодом предлагают многие банки, эта опция востребована среди заемщиков. На сайте БанкСправка можно найти несколько таких максимально выгодных вариантов.

В чем выгода? Если вы возвращаете потраченные средства обратно на карту до того, как закончится беспроцентный срок, у вас не будет переплаты. Можно покупать технику, мебель, любые нужные вам товары и услуги, закрывать за пару месяцев и делать это, фактически, в рассрочку.

Как правильно пользоваться льготным периодом по кредитной карте

Казалось бы, все просто: дали тебе 50 дней без процентов, можно совершать любые расходные операции и не беспокоиться о платежах, погашать долг можно почти через 2 месяца. Но не все так просто. Давайте разберем несколько основных моментов:

Отсчет льготного периода

Он ведется не от числа покупки, а от отчетной даты из вашего кредитного договора. Такая процедура, например, действует в Сбербанке. Допустим, по вашей кредитке идет отчетная дата 1-е число, а совершили вы покупку 5-го числа. Тогда у вас будет льготный период не 50 дней, а 45.

Обратите внимание, что у всех банков на сайтах, в рекламной информации, в договоре так и прописано – льготный период до… и дальше идет значение. То есть указывают максимальный срок, в течение которого процентов не будет, а не фиксированный. Он может быть и меньше.

Пока идет льготный период, можно не платить

Это совсем не так. Если у вас появилась кредитная задолженность, вы обязаны ежемесячно вносить хотя бы минимальный платеж. Как правило, он составляет 5-10% от размера долга, значение у всех банков разное, надо смотреть в договоре.

То есть даже если у вас сейчас действует грейс-период, вы обязаны погашать имеющийся долг. Как только льготный срок закончится, к этим платежам также будут приплюсовываться начисленные проценты.

Льготный период действует на все

Такое утверждение тоже является неверным. У каждого банка действует своя собственная политика, и действительно есть банки, которые разрешают, и платить за покупки, и снимать наличные без начисления %.

Но в подавляющем большинстве банков беспроцентный срок распространяется только на безналичную оплату товаров и услуг в розничных и интернет магазинах. И если вы снимете наличные, сделаете денежный перевод – то вам сразу будут начислять %, да еще и комиссию возьмут.

Как видите, использование льготного периода действительно может быть выгодным, если подойти к этому с умом. Надо внимательно читать тарифы банка и условия по вашей кредитной карте, чтобы ненароком не совершить операцию, которая будет сопровождаться начислением процентов ил комиссий.

Стандартно грейс-период возобновляемый, им можно пользоваться многократно. Но некоторые банки устанавливаю его разово или применяют большую льготу только в первый раз, а далее действуют стандартные 55-60 дней.

Как выбрать кредитную карту

Мы рекомендуем вам смотреть не только на грейс-период, но также и оценивать остальные, не менее важные параметры банковского продукта. Ведь может оказаться так, что этот срок без % действительно длинный, но вам нужно ежедневно платить комиссию за обслуживание, и тогда выгодность такой карточки будет сомнительная.

Или вы хотите иногда иметь возможность снимать наличные, а выбранный вами банк за эту услугу берёт высокую комиссию. Либо одобряют совсем незначительную сумму, которой вам будет недостаточно для расходов.

Соответственно, рассматривать кредитные предложения нужно со всех сторон, принимая во внимание следующее:

- Какой могут одобрить лимит;

- Какой действует процент по окончании беспроцентного срока;

- Какая берется плата за обслуживание;

- Есть ли бонусы или программа лояльности.

Какие бывают кредитные карты

Если вы начнете методичный поиск кредитных предложений от российских банков, то вы увидите, что каждая из них имеет свой статус. Чаще всего, разделение идет следующим образом:

- Классическая.

- Золотая.

- Премиальная.

Классические кредитки – самого начального уровня, они дают своим владельцам небольшие лимиты и минимум необходимых опций. По золотой карте вы получаете больше доступную сумму для расходов и больше возможностей, например, доступ к специальным предложениям от банка или платежной системы.

Кредитки премиального уровня могут обладать очень высоким лимитом до 3-5 миллионов рублей, и при этом у них будут самые низкие ставки, и самый широкий набор привилегий. Нередко впридачу к таким карточкам идет бесплатная страховка, консерж-сервис, возможность бесплатно оформить дополнительные карты к основному счету и т.д.

Важно помнить, что чем выше уровень кредитки, тем выше будет и стоимость ее обслуживания. Это оправданно в том случае, если вы совершаете ежедневно много расходов, например, в поездках по работе, и хотите получить максимум комфорта и привилегий.

Однако, если вы не планируете ежедневно тратить по нескольку десятков или сотен тысяч кредитных денег, вам для повседневных трат вполне достаточно будет карты начального уровня. Она обойдется вам гораздо дешевле, и при этом даст все необходимые возможности.

Методология выбора кредитных карт для анализа и сравнения условий

Как известно, сейчас в России действует огромное множество банков, и практически каждый из них предлагает по нескольку карточных продуктов. В совокупности получается более 300 программ для одной только Москвы, как же выбрать из этого многообразия продукт, который подойдет именно вам?

Для правильного выбора мы рекомендуем прибегать к помощи различных обзоров, рейтингов, которые размещены на крупнейших экономических порталах, включая наш. Мы постоянно изучаем рынок банковских предложений, чтобы отслеживать наиболее привлекательные продукты, и предлагать их нашим читателям.

Обратите внимание на обширный каталог кредитных карт с льготным периодом на сервисе подбора финансовых услуг Бробанк.

Мы тщательно рассматриваем каждое новое предложение, которое появляется на рынке, причем используем для этого самые разные факторы, например:

- Официальные тарифы и скрытые комиссии.

- Конкурентные преимущества продукта.

- Бонусная или партнерская программа.

- Возможность заработка – кэшбэк или процент на остаток.

- Безопасность использования.

- Процесс оформления и получения.

- Легкость в использовании продукта.

Вся информация берётся из официальных источников – сайтов банков, а также их рекламной продукции. Также немало данных можно почерпнуть из отзывов реальных заемщиков, эти сведения мы также указываем для более точного понимания всех плюсов и минусов карты.

Самые выгодные кредитные карты с льготным периодом в 2020

Все мы хотим получить в свое пользование максимально выгодный продукт, но чтобы его найти, нужно хорошо постараться – прочесть отзывы, посмотреть видео-обзоры, изучить официальную статистику. Мы сделали это за вас, и на основе своего авторского видения создали рейтинг с кредитными картами, по которым можно получить больше всего возможностей и привилегий.

Чтобы вам было удобнее ориентироваться, мы собрали в таблице самые важные характеристики, которые могут иметь для вас значение. Вот рейтинг кредитных карт с самым большим льготным периодом в 2020 году:

| Банк | Название карты | Льготный период, дн. | Кредитный лимит, руб. | Процентная ставка, в год | Стоимость обслуживания, руб. |

| МТС Банк | Zero | До 1.100 | До 150.000 | 10% | 0 — 10 950 |

| Совкомбанк | Халва | До 1080 | До 350.000 | От 0% | 0 |

| Ситибанк | Просто кредитная карта | До 180 | До 300.000 | От 10,9% | 0 |

| Московский Кредитный Банк на сайте банка | Можно больше | До 123 | До 800.000 | От 21% | 0 — 499 |

| Азиатско-Тихоокеанский Банк | Универсальная | До 120 | До 500.000 | От 15% | 0 |

| Банк Открытие на сайте банка | 120 дней | До 120 | До 500.000 | От 13,9% | 0 — 1 200 |

| Росбанк на сайте банка | 120подНОЛЬ | До 120 | До 1.000.000 | От 25,9% | 0 — 1 188 |

| ОТП Банк на сайте банка | 120 дней без процентов | До 120 | До 300.000 | От 13,9% | От 0 до 1188 |

| УБРиР на сайте банка | Хочу больше | До 120 | До 700.000 | От 12% | 1188 |

МТС Банк

Кредитка Zero обладает более солидным лимитом – пользоваться можно суммой в пределах 150 тысяч рублей под фиксированные 10% в год. Ваш беспроцентный срок будет длиться до 1100 дней, распространяется он на безналичные покупки и снятие наличных.

Есть кэшбэк от 3% до 8% в зависимости от категории покупок, без ограничений по сумме возврата. Выпуск обойдется в 299 рублей, ежедневно взимают плату в размере 30 рублей при наличии задолженности. Минимальный ежемесячный платеж равен 5% от суммы долга.

Снятие наличных ограничено 50000 рублей в сутки. Смс оповещения в первые 2 месяца приходят бесплатно. Карту доставляют бесплатно.

Что потребуется от заемщика? Только возраст от 20 до 70 лет и российское гражданство. Прописка, стаж и трудовая деятельность не имеет значения, справки с места работы не нужны.

Совкомбанк

Здесь можно оформить карту рассрочки «Халва», которая позволяет не просто пользоваться деньгами банка долго без начисления процентов. Здесь в принципе нет процентной ставки на безналичные покупки, которые вы совершаете в магазинах-партнерах банка.

Есть определенный список компаний, у которых можно покупать товары и услуги, они дают рассрочку – от 2 до 18 месяцев, и если в это время вернуть долг, то переплаты не будет. Если не успеете, то процент составит всего 10% в год. Такая же ставка действует на покупки в других магазинах, снятие наличных и т.д.

Что по тарифам: вам дают в пользование до 350.000 рублей с длительным грейс-периодом до 1080 дней. Выпуск и обслуживание бесплатные, если заказываете индивидуальный дизайн – 2 или 3 тысячи взимают. Есть программа лояльности с начислением до 6% за покупки, до 5000 баллов в месяц.

Если вы храните на счету собственные средства, то вы можете получать доход на них до 5% годовых. Что требует от заемщика: возраст от 18 до 90 лет, постоянная регистрация, гражданство РФ, трудовой стаж от 4 месяцев. Без справок.

Московский Кредитный Банк

У кредитки интригующее название «Можно больше», ведь вы действительно получаете больше возможностей для своей комфортной жизни. Кредитор предоставит вам крупный лимит от 30.000 до 800.000 рублей под процентную ставку от 21% до 34% годовых.

Есть грейс-период до 123 дней, он действует только на безналичную оплату товаров и услуг. Ежемесячный минимальный платеж равен 5% от суммы долга. Плата за обслуживание – по 499 рублей в год, она не взимается, если вы за год потратили не менее 120000 руб.

Снятие наличных может быть бесплатным, если вы снимаете до 50% от кредитного лимита. Можно хранить свои деньги. Действует бонусная благотворительная программа, бонусами можно компенсировать совершенные покупки, либо направлять в благотворительный фонд.

Требования к заемщику просты – гражданство РФ, возраст от 18 лет, паспорт. Справки не нужны. Требуется регистрация работодателя в регионе, где вы осуществляете подачу заявки.

Ситибанк

Здесь очень популярна «Просто кредитная карта», которая вобрала в себя наиболее универсальные характеристики. Она дает вам возможность совершать расходы в пределах лимита до 300 тысяч рублей, есть возможность увеличения до 1.000.000 рублей.

Это карта с бесплатным выпуском и обслуживанием. Снятие наличных также будет бесплатным, можно поставить приложение для бесконтактной оплаты проезда в г. Москва. Нет штрафов за превышение лимита и возникновение просроченной задолженности.

Процентная ставка – от 7% до 32,9% годовых, покупки можно перевести в рассрочку. Грейс-период распространяется и на безналичные покупки, и на обналичивание кредитки.

Важно, что льготный период до 180 дней действует по акции 14 декабря 2020 года, с момента даты одобрения карты на покупки. После окончания акции этот срок будет равен 50 дней.

Что требует банк от заемщика: возраст от 20 лет, российское гражданство, постоянная регистрация в регионе присутствия банка, зарплата от 30000 рублей и трудовой стаж от 3 месяцев. Если у вас есть кредит в любом другом банке, то подтверждение дохода не потребуется, в противном случае нужно приготовить справку 2-НДФЛ, СТС, заграничный паспорт.

Азиатско-Тихоокеанский Банк

Кредитная карта «Универсальная» предполагает возможность пользоваться небольшим лимитом в пределах от 10.000 до 500.000 рублей. Это солидная сумма, на любые непредвиденные цели этого должно быть достаточно, если пользоваться активно, могут увеличить.

Ваш процент будет назначен от 15% до 28% годовых. Дается льготный период до 120 дней на возврат денежных средств без переплаты. Есть опция кэшбэка в размере от 2% до 10% от суммы, без ограничений по размеру возврата. Ежемесячный платеж – 3% от суммы долга.

Годовое обслуживание бесплатное, можно держать собственные средства на счету. Снятие наличных в первые 30 дней с момента оформления карточки без комиссии, потом нужно будет за эту опцию платить 4,9% от суммы + 390 рублей.

Требования к заемщику: возраст от 21 до 70 лет, гражданство РФ, постоянная или временная регистрация в регионе присутствия банка, трудовой стаж от 3 месяцев. Обязательный документ – паспорт, при запросе лимита от 100 тысяч рублей и выше нужна справка о доходах.

Банк Открытие

Кредитная карта «120 дней» имеет статус Голд, т.е. повышенный. Благодаря этому заемщику может быть предложен большой кредитный лимит от 20.000 до 500.000 рублей, с процентной ставкой от 13,9% до 29,9% годовых.

Вам дается льготный срок до 120 дней, он действует только на безналичные покупки в магазинах. Ежемесячно нужно вносить 3% от размера основного долга, но не менее 300 рублей. Можно оформит до 5 дополнительных карт.

Годовое обслуживание обойдется вам в 1200 рублей в год, но если оформить карточку по акции до 31 октября 2020 года, то плата будет вам возвращаться каждый месяц при совершении покупок от 5000 ежемесячно. Снятие наличных до 200.000 рублей в день без комиссии.

Что потребуется от клиента: возраст от 21 до 75 лет, наличие постоянной регистрации и стажа работы от 3 месяцев, зарплата от 15000р. Вам нужно подтвердить доход, при этом если вы запрашиваете до 10000 рублей, то сделать это можно косвенным образом – принеся загранпаспорт или СТС, ПТС.

Росбанк

Тут недавно появилась карточка «120подНОЛЬ», по которой предлагается очень внушительный лимит – от 15 тысяч до 1 миллиона рублей. Процентная ставка составит от 25,9% в год, есть льготный период до 120 дней на безналичные покупки.

Можно хранить собственные средства. Выпуск бесплатный, годовое обслуживание равно 99 рублей в месяц, не взимается в первый месяц, и потом при наличии у вас покупок от 15000 рублей.

Требования к заемщику: возраст от 22 до 64 лет, постоянная регистрация в регионе получения карточки, подтверждение дохода справкой 2-НДФЛ или по форме банка. Не требуется, если вы запрашиваете лимит до 100 тысяч рублей.

ОТП Банк

Тут есть интересная программа «120 дней без процентов» с небольшим классическим лимитом от 30 до 300 тысяч рублей. Процентная ставка высокая – от 13,9% до 49,9% годовых, при этом есть беспроцентный срок до 120 дней с действием только на покупки безналичным способом.

При наличии задолженности нужно вносить минимальный ежемесячный платеж 7% от размера основного долга, но не менее 500 рублей. Есть кэшбэк – от 1% до 3% от покупок, максимально можно вернуть 2000 рублей.

Обслуживание составляет от 0 до 99 рублей в месяц. Плата не будет взиматься в том случае, если вы совершаете покупки от 5000 рублей ежемесячно. Наличные можно получить с комиссией 390 рублей + 3,9% от суммы снятия.

Кто может стать заемщиком: гражданин РФ в возрасте от 21 до 69 лет, имеющий постоянную прописку и трудовой стаж от 3 месяцев. Нужен только паспорт, подтверждение дохода не требуется. Возможна доставка курьером.

Уральский Банк Реконструкции и Развития

Хочу больше — карточка неименная, моментальной выдачи, т.е. получить ее можно в день обращения. Она имеет солидный Cash Back в размере до 3% за покупки, а если совершить их у партнеров, то могут вернуть до 40% от расходов. Максимум до 2500 рублей.

Процентная ставка составит от 12% до 28,8% годовых, ежемесячно нужно платить минимум 3% от размера долга. Плата за обслуживание – по 99 рублей в месяц. Можно снимать наличные с комиссией 3,9% + 390 руб.

От заемщика потребуется: возраст от 19 до 75 лет, гражданство РФ, трудовой стаж от 3 месяцев. Если вам нужен лимит до 150.000 рублей, то нужен только паспорт, если больше – еще и справка о доходах. Доставка осуществляется бесплатно.

Кредитные карты с льготным периодом 200 дней и больше

Когда речь заходит о действительно большом беспроцентном сроке, то таких предложений можно найти немного. В большинстве своем банки дают не более двух месяцев на то, чтобы заемщики могли погасить свою задолженность без переплаты.

Однако, если вам нужен именно максимальный срок для того, чтобы не беспокоиться о процентах, то мы можем вам предложить несколько вариантов – УБРиР, МТС Банк, Совкомбанк, все они готовы предложить своим клиентам очень привлекательные условия кредитования.

Для более наглядного сравнения, рассмотрим два варианта:

| Характеристики |  Кредитная карта Zero |

Халва |

| Процентная ставка | 10% | 0-10% |

| Лимит | До 150.000 | До 350.000 |

| Стоимость обслуживания | 0-10.950 | 0 |

| Льготный период | До 1100 | До 1080 |

| На что распространяется | На операции оплаты товаров и услуг, а также на снятие наличных | На безналичную оплату товаров |

Как видите, две эти карты обладают достаточно большим промежутком времени, в течение которого не будут начисляться проценты, но по остальным категориям они совершенно разные. Первая кредитка идеальна для небольших покупок и снятия наличных без комиссий, вторая подходит для более крупных расходов, без дополнительной платы за обслуживание.

Кредитные карты с льготным периодом 90-120 дней

Этот промежуток уже является более интересным, т.к. он значительно больше классического, но тяготеет к длительному сроку. Здесь вам будут давать 3-4 месяца беспроцентного использования кредитных средств, этого вполне достаточно для того, чтобы вернуть даже крупную сумму долга.

Когда это выгодно? Например, если вы въезжаете в новую квартиру, вам нужно сделать ремонт и приобрести новую мебель, технику и т.д. Вы можете совершать выгодные покупки, возвращать их несколько месяцев без переплаты, и не думать о том, что вам начислят высокие проценты.

В этом сегменте хорошо проявили себя две кредитных карты – от Ситибанка и УБРиР, о них и пойдет речь в сравнении ниже:

| Параметры |  Просто кредитная карта |

Хочу больше |

| Процентная ставка, в год | От 10,9% до 32,9% | От 17% до 29% |

| Сумма, руб. | До 300.000 | До 700.000 |

| Плата за обслуживание | 0 | От 0 до 3000 |

| Грейс период | До 180 | До 120 |

| На что распространяется | На безналичные операции оплаты услуг и товаров, а также обналичивание карты | На операции по оплате товаров и услуг, и на операции снятия наличности |

| Бонусная программа | Можно переводить покупки в рассрочку | cash back до 3% |

Оба этих карточных продукта подходят как для небольших повседневных трат, так и для крупных покупок, беспроцентный срок будет распространяться и на снятие наличных, но при этом они также имеют свои особенности. Первый вариант подойдет для тех, кто хочет экономить – плата за обслуживание всегда будет нулевая, ставка небольшая, а второй вариант больше заинтересует тех, кто хочет иметь под рукой крупный лимит и возможность вернуть часть потраченных средств.

Кредитные карты с льготным периодом 50-60 дней

Такой вариант является наиболее распространенным, подавляющее число банковских учреждений предлагают именно такой беспроцентный срок. Он рассчитан на широкий круг заемщиков, которые берут небольшие суммы в долг, и стремятся с ними рассчитаться с этой или следующей зарплаты.

Идеальный вариант для краткосрочного кредитования, когда нужно просто совершить небольшие незапланированные покупки. Подойдет даже для тех, кто имеет небольшой официальный доход, лимит будет рассчитываться именно от вашей платежеспособности.

В данной категории можно сравнить предложения от Сбербанка и Альфа-Банка – двух крупных банковских организаций, которые распространены в России.

- У Сбербанка есть широкая линейка кредиток, которая позволяет пользоваться суммой до 600.000 рублей под процентную ставку от 23,9% до 25,9%. Льготный период составит до 50 дней, он работает только на безналичную оплату, минимальный платеж – 5% от суммы долга. Обслуживание бесплатное. Есть бонусная программа «Спасибо от Сбербанка» с начислением бонусов за покупки в размере 0,5% от суммы.

- В Альфа-банке есть программа «Яндекс.Плюс» — партнерская кредитная карта, которая даст вам доступ к сумме до 500.000 рублей под невысокий процент от 11,99% до 23,99% в год. Беспроцентный период длится до 60 дней, он работает и на безналичную оплату, и на снятие наличных. Минимальный платеж всего 3% от задолженности. Плата за обслуживание – до 499р., есть программа лояльности для пользования сервисами Яндекс.

Соответственно, при выборе нужно смотреть на то, какие именно цели вы преследуете, и какие выгоды хотите получить. Если вы часто пользуетесь, допустим, такси или доставкой Яндекс, и хотите снимать наличные без %, то выбор очевиден.

Кредитная карта с льготным периодом для снятия наличных

Для того, чтобы сделать использование кредитки максимально комфортным, и не переживать о том, что на эту операцию грейс-период распространяется, а на эту нет, нужно искать универсальные кредитки. Их особенность в том, что беспроцентный срок будет действовать на самые важные опции, и даже если вам по какой-то причине нужны именно наличные, вы не будете за это переплачивать.

Стоит отметить, что таких предложений гораздо меньше, чем с обычным грейс-периодом, и это легко объяснимо, ведь снятие денег в банкомат – это основной источник дохода для банка. Но тем не менее, есть учреждения, которые для привлечения клиентов готовы сделать такую «поблажку».

В этом разделе мы предлагаем изучить предложение от Альфа-банка и МТС банка. Две коммерческие организации, которые лояльно относятся к своим заемщикам:

| Параметр для сравнения |  100 дней |

Zero |

| Процентная ставка | От 11,99% | 10% |

| Сумма лимита | До 500.000 | До 150.000 |

| Льготный период | До 100 | До 1100 |

| Годовое обслуживание | От 590 до 1490р | От 0 до 10950р. |

| Сколько можно снять | 0% при снятии до 50 000 руб. в месяц, далее 5,9%, мин. 500 руб. | 0% до 50 000 руб. в день, до 600 000 руб. в мес. |

Как видите, лимиты везде одинаковые, т.е. снять больше 50.000 рублей не получится, но только в МТС-банке такое ограничение действует на 1 сутки, а в Альфа-банке – на целый месяц. Соответственно, если вы предполагаете, что вам может понадобиться часто снимать банкноты в банкоматах, то вы должны выбирать именно то предложение, где ограничения самые слабые.

Где найти кредитную карту с бесплатным обслуживанием и льготным периодом

Все мы стараемся максимально сэкономить на своих расходах, и это вполне естественно. Зачем платить за обслуживание карточки, если в других банках за это никакой платы не берут?

Сейчас между банками очень высокая конкуренция, и чтобы привлечь к себе заемщиков, кредиторы стремятся сделать использование пластика максимально выгодным для своих клиентов. И этим надо обязательно пользоваться, ведь порой плата может быть очень весомой, и берут её просто за то, что карта лежит у вас в кармане. То есть даже если вы ею не пользуетесь, деньги все равно набегают.

Чтобы этого избежать, можно воспользоваться одним из предложений ниже, где мы решили сравнить программу от крупного государственного банка ВТБ и более мелкого коммерческого МТС банка:

| Сравнение |  Карта возможностей |

МТС Cashback |

| Процентная ставка, в год | От 11,6% до 34,9% | От 11,9% до 25,9% |

| Размер лимита, руб. | До 1.000.000 | До 500.000 |

| Беспроцентный срок | До 110 | До 111/td> |

| На что действует | На безналичную оплату товаров и услуг | На операции по безналичной оплате покупок |

| Кэшбэк/бонусы | Платная бонусная программа с начислением 1,5 бонуса за каждые 100р. покупки | Кэшбэк до 25% при покупке у партнеров банка через приложение МТС Cashback |

| Всегда ли бесплатно | Да | За выпуск карты надо заплатить 299р. |

Казалось бы, предложения приблизительно схожие, ведь у них льготный период одинаков, и распространяется он на одни и те же операции, за обслуживание платить не нужно. Но при этом у них действуют совершенно разные лимиты, у владельцев карт ВТБ гораздо больше возможностей, но и ставка выше.

У тех же, кто обслуживается в МТС банке, возможности меньше, но при этом они смогут зарабатывать на своих покупках, возвращая практически четверть от потраченных ими денежных средств.

Кредитная карта с льготным периодом и кэшбэком

Опция cash back – это настоящий бум у современных заемщиков. Иногда именно наличие или отсутствие этой опции становится решающим фактором в ходе сравнения двух равнозначных кредитных карт.

Напомним нашим читателям о том, что кэшбэк позволяет возвращать часть денег за совершенные вами покупки. Возврат может производиться как обычными деньгами, так и бонусами, и этими бонусами вы затем компенсируете ранее совершенные покупки, либо обмениваете на скидку в будущем.

Важно понимать, что начисление производится не за все операции, совершенные вами, а только за оплату товаров или услуг в безналичной форме. Если вы будете снимать наличные, отправлять деньги друзьям и близким, оплачивать кредиты, штрафы и т.д., то за это вознаграждения не будет.

Вот наиболее популярные банки, которые смогут предложить вам стоящее вознаграждение:

- Газпромбанк — до 10%;

- Банк Интеза — до 10%;

- Банк Зенит — до 10%;

- Азиатско-Тихоокеанский Банк — до 10%;

- Уральский Банк Реконструкции и Развития — до 10%;

- Ситибанк — до 10%;

- Санкт-Петербург — до 10%;

- МТС Банк — до 8%;

- ОТП Банк — до 8%;

- Тинькофф Банк — до 7%;

- Русский Стандарт — до 5%.

Чтобы получить максимальный возврат, обязательно поинтересуйтесь у представителя выбранного вами банка, с какими компаниями он сотрудничает. Как правило, при совершении покупок в магазинах-партнерах, будет действовать повышенный возврат.

Какая кредитная карта с льготным периодом считается лучшей

На этот вопрос нельзя ответить однозначно, ведь как вы могли заметить, у каждой карточки есть свои сильные и слабые стороны. Разные люди обращают внимание на совершенно разные параметры, и значит, что для каждого человека понятие выгодности будет совершенно разным.

Если говорить о том, какие банки являются лидерами в данной области, то нужно отметить три из них – УБРиР, МТС Банк и Альфа-банк. Чаще всего именно сюда идут заемщики, когда они хотят получить кредитку с максимальными выгодами и длительным беспроцентным сроком.

Давайте рассмотрим именно предложение от Альфа-банка под названием «100 дней без процентов», которое сейчас находится на слуху. Особой популярности способствовал тот факт, что Альфа-банк одним из первых начал предлагать повышенный срок без начисления % за пользование кредитными средствами, и еще распространил его на обналичивание денег в банкомате.

Пройдемся по самым основным тарифам:

- Процентная ставка может быть назначена от 11,99% до 39,99% годовых.

- Кредитный лимит устанавливается индивидуально, в пределах от 5.000 до 500.000 рублей.

- Льготный период длится до 100 дней.

- Годовое обслуживание будет занимать от 590 рублей до 1490 рублей ежегодно в вашем бюджете.

- Минимальный ежемесячный платеж равен 3% от суммы основного долга.

Теперь рассмотрим подробнее: данная карточка поддерживает бесконтактные платежи и оплату телефономчасами. Вы можете хранить на ней собственные денежные средства. Снятие наличных до 50000 рублей в месяц будет бесплатным.

Стоимость обслуживания зависит от того, к какой категории вы относитесь:

- Новые клиенты – 1490 руб.;

- Есть кредитное предложение – 1190 руб.;

- Действующие клиенты банка со спецпредложением – 590 руб.

Получить ее можно с 18 лет, при наличии российского гражданства, трудового стажа от 3 месяцев и постоянной регистрации. Если вы запрашиваете до 50000 рублей, вам нужен только паспорт, до 200 тысяч – два документа, подтверждающих личность, если нужно больше – обязательна справка о доходах. Вы можете заказать бесплатную доставку на дом.

Как сделать кредитную карту максимально выгодной

Чтобы пользование кредиткой доставляло вам только приятные эмоции, вам необходимо целенаправленно искать продукты, которые принесут вам пользу в виде реальной выгоды. Речь идет, конечно, об опции кэшбэка, которая возвращает часть потраченных средств.

Лидером здесь является Восточный банк, ведь если совершать покупки у его партнеров, то вам вернут до 40% от ваших расходов. То есть практически половину. Конечно, ставки там высоки, но всегда есть льготный срок, который поможет вовремя вернуть долг, и не переплатить.

Кроме того, обращайте внимание на банки, которые разрешают хранить на счету кредитной карты ваши собственные средства, и начисляют за это процент. Это совмещение кредитки и депозита в одном продукте, что очень выгодно.

Где есть такие программы:

- Банк Санкт-Петербург – до 7% годовых.

- Совкомбанк – до 5%.

- Норвик Банк – до 5%.

- Банк Союз – до 4,5%.

- Восточный банк – до 4%.

- ОТП Банк – до 4%.

- Центр-инвест банк – до 3% в год.

Как оформить онлайн кредитную карту с льготным беспроцентным периодом

Если вы решили, что хотите стать владельцем одной из кредитных карт, которые мы описали выше, то вам нужно определиться с тем, в каком банке вы хотите обслуживаться. Мы рекомендуем выбирать 1-2, не больше, чтобы не делать массовых рассылок.

Поясняем: каждая отосланная вами заявка на получение кредита фиксируется в вашей кредитной истории. И если их одновременно поступает слишком много, то это портит вашу репутацию, и вам могут отказать в получении кредитки без всяких видимых на то причин.

Вернемся к процессу оформления, он выглядит следующим образом:

- Вы заходите на официальный сайт банка.

- Находите раздел «Кредитные карты» в верхней части страницы.

- Далее в перечислении актуальных программ ищите название той, которая вам нужна.

- Нажимаете на название карты, читаете описание.

- Если тарифы и условия вам подходят, то вы нажимаете кнопку «Оформить карту».

- После этого нужно заполнить анкету и отправить её на рассмотрение.

А дальше уже все зависит от внутренней политики банка, а также от того, какой именно продукт вы заказали. Например, вам могут прислать решение по смс, а могут дополнительно перезвонить с уточняющими вопросами.

Важно, что лимит и ставка определяются индивидуально для каждого заемщика, и вы узнаете их только после одобрения банка. Если вы согласитесь с ними, то тогда можно приступать к дальнейшему оформлению кредитки – готовить нужные документы, идти в отделение и подписывать договор.

Как правило, кредитные карты изготавливаются за 3-10 дней, после чего пересылаются в ближайшее к вам отделение, откуда их можно забрать. Есть кредитки, которые доставляют на дом, такая опция есть в Тинькофф банке, Альфа-банке, Совкомбанке и т.д.

Как начать пользоваться кредитной картой с льготным периодом

Прежде, чем приступать к покупкам, вам необходимо активировать вашу кредитку. В зависимости от того, где вы её оформляете, вам её необходимо активировать. Процесс активации нужен для того, чтобы вы и ваша карта появились в системе данных, и далее вас могли в ней идентифицировать.

Активация может происходить по телефону горячей линии, в банкомате, в отделении или через специальные онлайн-сервисы. Вариантов много, какой будет именно у вас – зависит от вашего банка.

После того, как карточка активируется, вы сможете ею пользоваться как обычно – совершать покупки, оплачивать услуги, совершать переводы. Важно, что по некоторым кредиткам, особенно моментальным, кредитный лимит становится доступен только на следующий день, учитывайте этот факт при планировании своего шопинга.

Если по вашей карте предусмотрена плата за обслуживание, она будет начислена сразу после того, как вы активируете кредитку. До этого момента вы банку ничего не должны, даже если подписали договор. Поэтому если планируете в ближайшее время воспользоваться картой, то уточните у сотрудника банка все эти нюансы, сколько вам придется заплатить.

Особенности пользования

Условия пользования кредитных карт с льготным периодом стандартные. Если до окончания срока действия грейса на счету есть минус, банк начисляет проценты за весь период применения платежного средства. Чтобы не запутаться в датах, обязательно подключите интернет-банк или платную услугу СМС-информирования (стоит около 30-60 рублей ежемесячно, клиент получает СМС обо всех движениях средств).

Плата снимается автоматически, даже если карта не действует, на ней нет отрицательного баланса. Поэтому, если вы решили не пользоваться пластиком, он вам не нужен — обратитесь в банк напишите заявление на закрытие кредитки.

Некоторые банки выпускают кредитки с бесплатным обслуживанием, но часто такое послабление дается не всем, а только активным пользователям. Например, при условии, если заемщик потратил с карточки безналично какую-то сумму за месяц.

Кредитные карты банков с льготным периодом обслуживаются международными системами. Ими можно расплачиваться в любых странах, ими удобно пользоваться в отпуске и деловых поездках. Что касается обналичивания, то эту операцию можно выполнять в любом банкомате, размер комиссионных в каждом банке свой.

ТОП-10 лучших кредитных карт с льготным периодом 100 дней — Рейтинг 2021

Прежде чем подать заявку на любую кредитную карту, мы всегда рекомендуем изучить и сравнить варианты, которые представлены в популярных банках России. Ниже составлен рейтинг лучших кредитных карт со льготным периодом на 2021 год. В него не вошли такие гиганты как Сбербанк, Почта банк, Газпромбанк и ЮниКредит.

Самыми легкими для получения являются кредитки с низким лимитом. Их можно получить по паспорту без справок о доходах, с плохой кредитной историей и без поручителей. Средний человек имеет около 3 кредитных карт, но вы должны уметь грамотно управлять ими. Ежемесячный доход должен покрывать задолженность и проценты по кредиту.

Лучший способ сравнить кредитные карты — рассмотреть преимущества, недостатки и стоимость каждой. С одними вы получаете вознаграждение в виде кэшбек, другие дают доход с процента на остаток. Важно отметить, что открывать карту следует только в том случае, если преимущества и потенциальные возможности действительно оправдывают ее.

10. Совкомбанк — Совесть

Карта «Совесть» является отличным выбором для любых покупок, особенно рассрочкой выгодно пользоваться в магазинах, ресторанах и сайтах партнеров. Чтобы снять наличные с кредитной карты банка у вас есть льготный период равный 3 месяцам с момента получения карты. Кроме того, вы будете пользоваться 0% ставкой на все покупки до 12 первых месяцев.

Таким образом, вы получаете лучшую кредитную карту Visa «Совесть» с бесплатным обслуживанием, SMS-оповещением, быстрым интернет-банком, льготным периодом и удобным способом пополнения. Помимо лимита на рассрочку в 300 000 рублей на все покупки, вы потратите всего 10% за пользования кредитом в год.

Количество магазинов, которые принимают кредитную карту с льготным периодом до 1 года насчитывается более 50 000 (Карусель, Metro, Перекресток, KFC и М.Видео). Например, сеть магазинов Эльдорадо дает рассрочку 2 месяца на покупку электроники и бытовой техники с помощью карты «Совесть». Это второе место в рейтинге лучших кредиток со снятием наличных в 2021 году.

9. Райффайзен Банк – 110 дней

Кредитная карта банка Райффайзен является одной из лучших с льготным периодом 110 дней без процентов при онлайн покупках товаров. Если вы часто бронируете отели или покупаете авиабилеты, вам понравится карта «110 дней». Бесплатное годовое обслуживание при операциях по карточке более 8000 руб. в месяц.

Если нужно снять наличные, это можно сделать в любом банкомате по всей России за минимальную комиссию среди других участников рейтинга. Вы не испытаете каких-либо проблем при совершении покупок у продавцов за границей. В удобном онлайн банке можно оплачивать ЖКУ, мобильную связь, делать быстрые переводы и следить за финансовыми операциями.

Райффайзен позволяет вносить средства на счет кредитной карты наличными в ближайшем банкомате или отделение банка. В случае утери банковской карты, ее можно удаленно заблокировать через приложение на смартфоне. Четко соблюдайте условия, указанные в договоре, чтобы не переплачивать лишние проценты.

8. ВТБ — Мультикарта

Мультикарта от ВТБ — лучший выбор для пользователей, которые хотят не только тратить, но и приумножать свои деньги. Это связано с тем, что кредитная карта предлагает до 6% на остаток по счету и возврат средств с покупок до 10% (Cashback). Вы ходите в рестораны, заправляете бензин на АЗС, путешествуете и приобретаете бытовую технику, а Мультикарта возвращает деньги.

В то время как другие банки дают высокие процентные ставки по кредитам, ВТБ снизили их до 16 процентов. У карты банка ВТБ есть два основных преимущества: она не взимает плату во время льготного периода 101 день и плату за обслуживание (при покупках от 5000 руб./мес). Расплачивайтесь в магазинах бесконтактной оплатой с помощью сервисов Samsung Pay, Google Pay, Apple Pay в часах или смартфоне.

В течение первых 7 дней с момента получения кредитной карты, можно снять до 100 тыс. рублей наличным бесплатно (без комиссии). Специальная опция «Заемщик» позволяет еще больше экономить на процентах по кредиту. Если этих доводов еще недостаточно, чтобы заказать Мультикарту, то ознакомьтесь с другими участниками рейтинга.

7. Росбанк — МожноВсе

Кредитная карта МожноВсе от Росбанка является одной из лучших премиальных карт на рынке благодаря льготному периоду в 60 дней, кэшбеку и Travel-бонусам. Владельцы карт зарабатывают 5 бонусов за 100 рублей, потраченных в супермаркетах, ресторанах и на перелетах. Для одной из выбранных категорий товара, МожноВсе возвращает кэшбек до 10%.

Обратите внимание на категории с повышенным Cashback: заправки, аптеки, кафе, салоны красоты и такси. Помимо отличной системы вознаграждений, Росбанк предлагает бесплатно первый год обслуживания карты, льготное снятие наличных и лимит до 100 000 руб. только по паспорту гражданина РФ. Когда вы грамотно пользуетесь возможностями кредитной карты «МожноВсе», это одна из лучших карт для потребителей.

Всю необходимую информацию о счетах, кредитах, картах и депозитах можно посмотреть в онлайн приложение Росбанка. Чтобы удобно оплачивать покупки без процентов, нужно привязать банковскую карту к iPhone, Apple Watch или iPad. Чтобы оформить заявку на сайте, достаточно оставить номер своего мобильного телефона.

6. Home Credit Bank — Свобода

Кредитная карта «Свобода» от банка Home Credit – это лучшее решение для тех, кто хочет покупать в рассрочку до 12 месяцев в 60 000 магазинах по всей России или 50 дней льготного периода вне партнерской сети. Процентная ставки при выполнении условий по карте составит 0% годовых. Популярные категории среди пользователей кредитной карты «Свобода»: товары для спорта, драгоценные украшения, мебель, одежды, путешествия и электроника.

Если вы оформить карту Visa на сайте банка Home Credit, то сможете оплачивать покупки с помощью сервисов Samsung Pay, Google Pay и Apple Pay, а курьер бесплатно доставит ее к вам домой в тот же день. Например, вы купили смартфон за 30000 рублей в рассрочку на полгода. Вам нужно платить всего по 5000 в месяц. Никаких скрытых платежей банку или интернет-магазину.

Home Credit позволяет вносить средства на счет наличными через банкоматы или в интернет банке Хоум Кредит. Если вы не успеваете погасить задолженность вовремя, то можете подключить программу «Свобода +», которая позволяет продлить срок рассрочки на 10 месяцев. Кредитная карта Свобода — лучшее предложение на банковском рынке если вы совершаете покупки в Яндекс.Еда, Lamoda, Леруа Мерлен, Ситилинк и Лэтуаль в 2021 году.

5. Уральский Банк – 120 дней без %

Карта Уральского банка реконструкции и развития – один из лучших вариантов для тех, кто хочет погасить задолженность по кредиту в другом банке. Это связано с тем, что карта дает 120 дней льготного периода, когда не нудно платить комиссию за перевод. После оформления договора, вы можете использовать до 300 000 руб. на покупки или 100 тыс. только по паспорту.

Банк возвращает 1% кэшбеком за любые покупки, хотя некоторые дают больше, но их льготный срок намного короче 120 дней. Минимальный месячный платеж составляет не менее 3% от задолженности. Большим преимуществом кредитной карты является оплата товаров через интернет без комиссии и всего 5% при снятии наличных денег.

Доставка карты производится курьером на следующий день в любой крупный город России (Москва, Санкт-Петербург, Казань, Краснодар и Новосибирск). Если разумно использовать заемные деньги на кредитной карте, то большинство людей оценит экономию на процентах и платежах.

4. Совкомбанк — Халва

Кредитная карта «Халва» предлагает держателям карт кэшбек до 6% наличными при оплате покупок на кассе с помощью Google, Apple или Samsung Pay. Остальные владельцы карт с льготным периодом смогут вернуть 1% денег от потраченной суммы. Даже лучшие кредитные карты не могут позволить вознаграждать пользователей такими бонусами.

Вещи, на которые нужно обратить внимание: вы не платите за выпуск карты, ее обслуживание и перевыпуск. Чтобы получить на карту Совкомбанка нужен паспорт гражданина России, возраст старше 18 лет, официальное трудоустройство и наличие мобильного телефона. Перед подачей заявки убедитесь, что ваши способны вовремя покрыть задолженность перед банком.

Если вы храните свои финансы на карте рассрочки Халва и совершаете не менее 5 покупок в месяц, то сможете получить до 7,5% на остаток. Максимальный период льготного периода составляет до 18 месяцев и его можно увеличить согласно тарифному плану. Эти возможности помогут сэкономить деньги при правильном использование кредитки.

3. Восточный Банк — Без %

С помощью кредитной карты Восточного банка держатели получают до 300 000 рублей со льготным периодом 90 дней (3 месяца) на все покупки. Если вы дополнительно хотите получать кэшбек, то стоит оформить карточку «Восторг» и получать возврат до 40%. Это одна из немногих карт, которая берет оплату за оформление, но годовое обслуживание обойдется бесплатно.

Если вы являетесь клиентом Восточного банка, то можете дополнительно выпустить карты для всей семьи с платежными системами: Visa, МИР и UnionPay. Для получения карты лицам старше 26 лет достаточно предъявить только паспорт. Кэшбек на АЭС, такси, доставки еды, кино и книги достигает 10%. Вы получите 5% на счет за автомойки, кафе, бары, ЖКУ и рестораны.

Восточный Банк позволяет вносить средства без комиссии на счет наличными через банкомат или через партнеров (Qiwi, Золотая корона, Рапида). Кредитная карта «Рассрочка на все» забирает 28% со всех операций, что является один из самых высоких сборов в 2021 году, поэтому она попала только на 7 место в рейтинге ТОП-10 лучших.

2. Тинькофф — Platinum

Кредитная карта Тинькофф Платинум – одна из лучших доступных с льготным периодом 55 дней или 120 дней для погашения кредита в другом банке России. Карта предлагает зарабатывать до 30% баллами, которые можно обменять на деньги. При получении карточки с максимальным лимитом 300 000 руб. ставка по кредиту начинается от 12%.

В личном кабинете или через мобильный банк можно совершать покупки в долг и позже пополнять кредитную карту наличными или переводами без комиссии. Оформите заявку на сайте Тинькофф и мгновенно получите решение без справок, поручителей и без отказа. Бесплатная доставка карты домой или в офис займет от 1 до 7 дней.

Если вы ежемесячно оплачиваете свои счета с помощью кредитной карты, то получите еще больше приятных бонусов от Тинькофф банка. Стоимость обслуживания карты в год составляет 590 руб. Комиссия за снятие наличных равна 2,9% от суммы снятия. Выберите эту карту, если хотите получить деньги в долг и не переплачивать огромные проценты.

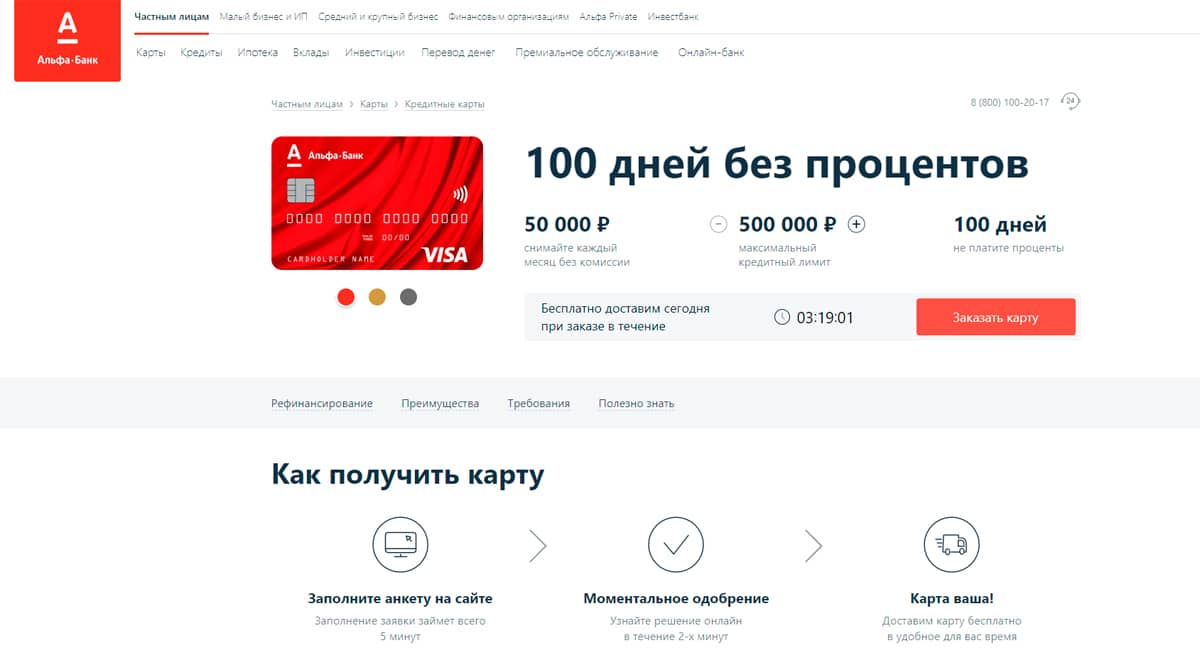

1. Альфа-Банк — 100 дней без %

В кредитной карте со льготным периодом от Альфа-Банка есть много преимуществ, к тому же у карты «100 дней без процентов» одна из самых низких процентных ставок (11,99%). Для получения кредитки с лимитом до 50 000 рублей достаточно только паспорта, чтобы получить до 1 млн нужно предоставить еще справку о доходах, 2-НДФЛ и СНИЛС или водительские права.

С помощью кредитной карты с доставкой на дом вы можете делать покупки в интернете. Если вовремя погасите задолженность без комиссии, то не заплатите проценты банку в льготный период до 100 дней (в зависимости от карточки). Расплачивайтесь в магазине бесконтактной оплатой с помощью сервисов Apple Pay и Google Pay со своего смартфона.

Стоимость годового обслуживания составляет 1190 рублей, а снять наличные можно без процентов до 50 000 руб. в месяц. Все операции по счету, информации о покупках, платежи ЖКХ, штрафы ГИБДД и онлайн-чат с сотрудниками банка выполняются в удобном мобильном приложении «Альфа-Мобайл» или интернет-банке «Альфа-Клик».

Лучшие кредитные карты с длинным льготным периодом – ТОП-5 выгодных продуктов

А на комментарии к данной статье ответы даёт квалифицированный юрист а также сам автор статьи.

Льготный период делает использование кредитной карты более выгодным и отдаляет время, когда придется платить проценты. Почти каждый банк уже предлагает продукт с подобным дополнением. Отличается только длина льготного периода. Большинство кредитных организаций предлагает стандартные 30-55 дней. Но некоторые пошли дальше и дают значительно больше времени – вплоть до 240 суток.

В нашем материале вы найдете пять кредитных карт от разных банков, которые предлагают длинный льготный период, но при этом не обижают и в плане остальных условий. Здесь собраны выгодные предложения с неплохим лимитом и не грабительской процентной ставкой.

УБРиР

УБРиР

240 дней без процентов

- Льготный период

до 240 дней - Ставка

от 17% - Лимит

до 700 000 рублей

Почта Банк

Почта Банк

Элемент 120

- Льготный период

до 240 дней - Ставка

от 22,9% - Лимит

до 1 500 000 рублей

Райффайзен Банк

Райффайзен Банк

110 дней

- Льготный период

до 110 дней - Ставка

от 19% - Лимит

до 600 000 рублей

100 дней без%

100 дней без%

Альфа Банк

- Льготный период

до 100 дней - Ставка

от 11,99% - Лимит

до 500 000 рублей

Восточный Банк

Восточный Банк

Рассрочка на все

- Льготный период

до 90 дней - Ставка

от 28% - Лимит

до 300 000 рублей

240 дней без процентов – Уральский банк реконструкции и развития

Кредитка, которая отличается самым большим беспроцентным периодом нашего рейтинга. Эта карточка дает возможность пользоваться кредитным лимитом в течение максимум 240 дней и не платить ни гроша процентов. Она радует и другими выгодными условиями. Например, до 50 000 рублей в месяц можно снимать без комиссии вообще. Также комиссией не облагаются переводы на карты в сторонние банки.

По этой карте можно получить до 700 000 рублей в пользование. При этом выдается карта как бы бесплатно, но зато ежемесячно будет списываться комиссия за обслуживание. Процентная ставка средняя – от 17 до 28,5% годовых. Не много, но и не мало – на рынке можно найти предложения дешевле и с фиксированным процентом. Зато карточка радует кэшбеком:

- 1% на все покупки;

- 10% за траты в специальных категориях, которые меняются каждые три месяца.

Естественно, не обошлось без подводных камней. Необходимо вносить ежемесячный платеж в размере 3% от суммы задолженности. Этого достаточно, чтобы сохранить льготный период. Помните, что в эти 3% не входит комиссия за обслуживание карты, если в этом месяце ее нужно платить! Любопытно, что переводы с карты на карту попадают в грейс период и обсчитываются по той же ставке, что и покупки (от 17 до 28,5%). А вот снятие наличных имеет огромные 55,9% годовых и во льготу не попадает. Более того, карта обладает огромной стоимостью обслуживания. Ежемесячно придется отдавать 599 рублей, если ваши траты меньше 60 000 рублей за отчетный период (своих или кредитных средств). То есть за год может набежать до 7188 рублей! Так что эта кредитка подойдет только тем, кто много тратит или готов заплатить за длинные льготы.

Элемент 120 – Почта Банк

Особенность этой карты уровня Platinum – в огромном кредитном лимите до 1 500 000 рублей. С ее помощью можно получить действительно большие суммы, которые не предоставит ни один другой участник нашего рейтинга. Льготный период при этом тоже внушает уважение и может достигать 120 дней. Годовое обслуживание по кредитке Элемент 120 не такое дорогое – всего 1200 рублей. За выпуск тоже придется отдать 1200 рублей, которые сразу же зачтутся за первый год обслуживания. Процентная ставка средняя и составляет 22,9% годовых фиксированно.

Карты «Почта Банка» отличаются интересной программой лояльности «Шанс», которая также привязана и к этой кредитной карте. По ней можно получить от 2 до 12% от суммы покупки, если выиграть у робота банка: нужно выбрать число от 2 до 12 и кинуть кубики. Если выбранное число и выпавшее на кубиках совпадают, то клиенту будет начислен кэшбек в желаемом размере. Таким образом можно вернуть до 12 000 рублей ежемесячно.

Впрочем, кредитка не отличается лояльностью к получению наличных. Взять «бумажками» можно не более 300 000 рублей в месяц, а во льготный период они не попадают. Да и за получение наличности процентная ставка иная и достигает она 39,9% годовых. Кроме того, минимальный платеж составляет 5%, что уже выше, чем более привычные 3% у некоторых других участников материала. В целом карту можно назвать удачным и довольно дешевым вариантом получить действительно много денег.

110 дней – Райффайзен Банк

Доступная кредитная карта с лимитом до 600 000 рублей от известного банка, которая так полюбилась клиентам финансовых учреждений за простоту и приятные тарифы. Райффайзен банк отличается тем, что на сайте подробно прописаны все условия использования кредитки. Поэтому удобно оценить ее выгодность. Впрочем, это самый обычный кредитный продукт без дополнительных особенностей или программ лояльности. Здесь нет ни кэшбека, ни процента на остаток, ни даже каких-то простеньких акций.

Льготный период довольно длинный и может длиться до 110 дней. Причем он распространяется только на покупки. Процентная ставка средняя и варьируется от 19 до 29% годовых в зависимости от кредитной истории, уровня заработка и других причин. Обслуживание бесплатное, если тратить хотя бы 8000 рублей ежемесячно. Иначе нужно будет отдать 150 рублей в качестве комиссии. Минимальный платеж составляет 4% от суммы задолженности.

Интересно, что первые два календарных месяца использования кредитной карты можно назвать «бонусными»: в них много послаблений для клиента. Например, снимать наличные, переводить с карты на карту и совершать квази-кэш операции можно с зачислением их во льготный период. Затем эти транзакции попадать в грейс перестанут. Также первые два месяца не начисляется комиссия за снятие наличных и переводы, которая обычно составляет 3%+300 рублей. Неприятен тот факт, что за снятие наличных, переводы и другие подобные операции процентная ставка будет повышенной – 49%.

100 дней без % Classic – Альфа Банк

Одна из самых популярных и разрекламированных карт с длительным льготным периодом, который может достигать 100 дней. Получить в пользование можно до 500 000 рублей, из них до 50 000 рублей – только по паспорту без других документов, что удобно. Стоимость годового обслуживания невысокая и стартует от 590 рублей для клиентов банка. Для новых клиентов эта цена уже выше – 1490 рублей.

Также эта кредитка может побаловать приятными условиями для тех, кому нужны наличные деньги. В месяц можно снимать до 50 000 рублей без комиссии. Более того, эти деньги попадают во льготный период. Такие условия не может предложить ни один другой участник нашего рейтинга. Это очень выгодно, если вам нужно немного налички, но при этом переплачивать проценты не хочется. Увы, в лимит 50 000 рублей попадают и все квази-кэш операции (переводы с карты на карту, оплаты кредитов, пополнения счетов и т.д., кроме услуг ЖКХ, оплаты интернета и мобильной связи). Фактически, на текущий момент эта карта смело может считаться самой доступной для тех, кому периодически нужны наличные.

Есть у кредитки довольно серьезный минус – страховка, которую работники банка подключают всем без разбора независимо от согласия клиента. Она составляет 1% от суммы кредитного лимита и списывается сразу же. Впрочем, страховку можно отключить, а если поругаться с банком – то и вернуть деньги. Кроме того, узнать свою процентную ставку не получится даже примерно, пока банк не предложит кредитный договор. В общедоступных документах фигурирует только минимальный размер процентов – от 11,99% на покупки и от 23,99% на выдачу наличных и подобные операции. Минимальный платеж варьируется от 3 до 10% и определяется индивидуально – еще одна неопределенность в тарифах. Впрочем, судя по отзывам, Альфа Банк старается не обижать клиентов и делает более-менее адекватные условия. Это и определяет популярность кредитной карты.

Рассрочка на все – Восточный Банк

Эта кредитная карта с лимитом до 300 000 рублей отличается не самым длинным льготным периодом в рейтинге. По факту она позволяет получить трёхмесячную рассрочку. Льготный период у этой кредитной карты отличается тем, что действует в том числе и на выдачу наличных или переводы с карты на карту. Это удачное дополнение, которое делает продукт универсальным и не ограничивает его применение только покупками и онлайн-оплатой. Приятно радует и бонусная программа: с ней можно получить не меньше 2% кэшбека за любые покупки.

Особенность кредитки в том, что с ее помощью можно гасить другие кредиты без комиссии и с попаданием во льготный период. Это позволяет использовать карту как резерв на всякий случай для выплаты задолженностей в других учреждениях наряду с ее стандартным применением. Отчасти удобно, что Восточный банк дает фиксированную, пусть и довольно высокую, процентную ставку в размере 28%. Можно сразу посчитать, в какую стоимость обойдется содержание карты после окончания рассрочки. Стоимость карты – 1000 рублей за все время ее работы, так как обслуживание бесплатное. Также приятен и самый маленький обязательный платеж из возможных – всего 1% от суммы задолженности, но не менее 500 рублей.

Минусов у этой кредитной карты, по сути, немного. Первый – высокая процентная ставка в размере 28% годовых. Второй – маленький кредитный лимит до 300 000 рублей, самый небольшой среди участников рейтинга. Наконец, эту карту не слишком охотно выдают, вместо этого предлагая менее выгодные кредитные продукты.

В таблице ниже вы увидите ключевые характеристики участников нашего рейтинга.

| Карта | Льготный период | Процентная ставка | Сумма |

|---|---|---|---|

| 240 дней без процентов – Уральский банк реконструкции и развития |

до 240 дней | от 17 до 28,5% за покупки и переводы; 55,9% за снятие наличных |

до 700 000 рублей |

| Элемент 120 – Почта банк | до 120 дней | 22,9% за покупки; 39,9% за снятие и переводы |

до 1 500 000 рублей |

| 110 дней – Райффайзен Банк | до 110 дней | от 19 до 29% | до 600 000 рублей |

| 100 дней без % – Альфа Банк | до 100 дней | от 11,99% за покупки; от 23,99% за снятие наличных |

до 500 000 рублей |

| Рассрочка на все – Восточный Банк | до 90 дней | 28% | до 300 000 рублей |

В нашем рейтинге мы рассматриваем только базовые характеристики кредитных карт – процентную ставку, размер кредитного лимита, стоимость обслуживания, размер кэшбека и длительность льготного периода. Для поиска наиболее полной и подробной информации с разбором каждой циферки из тарифа рекомендуем прочитать отдельные статьи, посвященные этим кредиткам.

На комментарии к данной статье ответы даёт квалифицированный юрист а также сам автор статьи.

Источник https://bankspravka.ru/kreditnye-karty-s-lgotnym-periodom

Источник https://epicris.ru/top-10-luchshix-kreditnyx-kart-s-lgotnym-periodom-rejting

Источник https://bankstoday.net/bankovskie-uslugi/luchshie-kreditnye-karty-s-dlinnym-lgotnym-periodom-top-5-vygodnyh-produktov

Источник