Лучшие кредитные карты 2021 – отзывы, рейтинг и сравнение кредитных карт

Предложений по кредитным картам с каждым днем становится больше. На какие карты стоит обратить внимание и соглашаться на оформление? В каком банке получить кредитку, если срочно нужны деньги? Ответим на эти вопросы и поговорим о рейтинге кредитных карт в России.

Лучшие кредитные карты: ТОП-10 в 2021 году

Сегодня мы рассмотрим:

Сегодня кредитные карты почти вытеснили потребительские кредиты. Это не удивительно, ведь карты оформлять гораздо удобнее. Многие банки предоставляют льготные периоды возврата средств, можно получить кредитку заранее и использовать только при необходимости.

Основываясь на объективных показателях, выбрали для вас лучшие кредитки. Рейтинг ТОП 10 выглядит следующим образом:

| Рейтинг | Кредитная карта | Где получить карту |

|---|---|---|

| 1 | Карта рассрочки «Совесть» от Qiwi | Оформить |

| 2 | «Можно все» от Росбанка | Оформить |

| 3 | «100 дней без процентов» Alfa Bank | Оформить |

| 4 | Tinkoff Platinum | Оформить |

| 5 | Платинум от банка Русский Стандарт | Оформить |

| 6 | Карта рассрочки «Халва» от Совкомбанка | Оформить |

| 7 | УБРИР «120 дней без процентов» | Оформить |

| 8 | Карта рассрочки «Свобода» Home Credit | Оформить |

| 9 | Кредитка «Cash Back» от Alfa Bank | Оформить |

| 10 | Сезонная карта от Восточного Банка | Оформить |

Основные условия по кредиткам

Стоит отметить, на что обращать внимание при выборе кредитной карты и на чем основывались эти оценки. Чтобы кредитка была выгодной, у неё должны быть подходящие для ваших нужд условия, а именно:

- Доступная стоимость обслуживания.

- Выгодные процентные ставки.

- Подходящие тарифы (проценты на перевод и пополнение, смс-уведомления, выпуск и перевыпуск карты, интернет-банк, получение выписок и т.д.).

- Возможность снятия наличных.

- Условия бесплатного обслуживания и выпуска.

Именно на основе этих показателей сравнивались представленные карты. Подробнее о тарифах и условиях для каждого банковского продукта поговорим далее.

Совесть

«Совесть» выпускается известным интернет-банком Киви и предоставляет рассрочку на покупки до 12 месяцев. Важно понимать, что этот пластик предоставляет только рассрочку, расплачиваться можно у партнеров программы.

Но, рассматривая тарифы дальше, станет понятно, что это незначительные минусы, так как банк предлагает очень выгодные условия:

| Цена за год использования карты | бесплатно |

| Возможный лимит | От 5 до 300 тыс. руб. |

| Проценты при возврате средств после окончания рассрочки | 10% |

| Период рассрочки | До 1 года |

| Комиссия за внесение средств | Нет (возможна комиссия других банков, если вы используете их, как посредников) |

| Перевод денег на другие счета | Невозможен |

| Снятие наличных | Только при подключении дополнительной опции |

| Смс-оповещения | бесплатно |

Это банковское предложение занимает первое место в рейтинге лучших карт рассрочки не только благодаря выгодным условиям и огромному списку партнеров, но и потому что имеет удобные дополнительные опции:

- «Десятка»: у всех партнеров период рассрочки увеличиться до 10 месяцев. Стоимость услуги: 799 руб. для единичной покупки, 599 руб. за использование опции в течение месяца, 1299 руб. за использование функции в течение 3 месяцев.

- Снятие наличных. Карты рассрочки редко допускают снятие наличных средств. Совесть же разрешает при необходимости подключить эту функцию. Комиссия за каждое снятие составит 599 руб., за раз можете снять не более 7500 руб., лимит на месяц 20 000 руб. Рассрочка в этом случае составляет 3 месяца.

- «Покупки в России» – эта новинка от Киви банка позволяет в течение трех месяцев расплачиваться картой в любых магазинах. Срок рассрочки при этом составит 3 месяца, никаких комиссий нет, цена подключения 499 руб. Аналогичная услуга работает для покупок за границей, но за них придется заплатить комиссию 5% от стоимости товара, подключается опция бесплатно.

«Можно ВСЁ»

Кредитки «Можно все» от Росбанка бывают двух типов: Платиновая и Черная.

Если запрашиваемый лимит меньше 100 000 руб., для оформления не нужны документы, подтверждающие доход. Простота получения сочетается с выгодными условиями:

| Показатель | Платиновая | Черная |

|---|---|---|

| Цена за год использования карты | Бесплатно первый год, далее 890 руб. | бесплатно |

| Возможный лимит | 30 тыс – 1 млн. руб. | 100 тыс. – 2 млн. руб. |

| Проценты | От 26.9% | 19% |

| Льготный период | До 62 дней | До 62 дней |

| Снятие наличных | 4,9% от суммы (мин. 290 рублей) | 4,9% от суммы (мин. 290 рублей) |

| Бонусы/кэшбэк | До 10% cashback или бонусы на путешествия | До 10% cashback или бонусы на путешествия |

Данная кредитка не только выпускается и обслуживается бесплатно, но также имеет хороший беспроцентный период, начисляет держателям бонусы и предлагает выгодные условия для снятия наличных.

«100 дней без %»

Выгодные условия обслуживания здесь сочетаются с продолжительным льготным периодом:

| Показатель | Стандарт | Голд | Платинум |

|---|---|---|---|

| Цена за год использования карты | 1190 руб. | 2990 руб. | 5490 руб. |

| Возможный лимит | 5 – 500 тыс. руб. | 5- 700 тыс. руб. | 150 тыс. – 1 млн. руб. |

| Проценты | От 14,99% | От 14,99% | От 14,99% |

| Льготный период | 100 дней | 100 дней | 100 дней |

| Снятие денег | Без комиссии при сумме меньше 50 тыс. руб., далее от 3,9%, но не меньше 300 руб. | Без комиссии при сумме меньше 50 тыс. руб., далее от 3,9%, но не меньше 300 руб. | Без комиссии при сумме меньше 50 тыс. руб., далее от 3,9%, но не меньше 300 руб. |

Несмотря на дорогое обслуживание и отсутствие кэшбэка, кредитка выгодно отличается большим беспроцентным периодом и низкими процентными ставками.

Tinkoff Platinum

Банк Тинькофф – крупнейший интернет-банк, который предлагает клиентам выгодную кредитную карту Тинькофф Платинум с возможностью получения cashback.

Так выглядят основные условия пластика:

| Цена за год использования карты | 590 руб. |

| Возможный лимит | до 300 тыс. руб. |

| Проценты | от 12% до 29,9% годовых |

| Беспроцентный период | От 55 до 120 дней |

| Комиссия за внесение средств | Нет |

| Льготный период | 55 дней |

| Снятие денег | 2,9% от суммы + 290 руб. |

| Смс-оповещения | бесплатно |

| Бонусы | Кешбек от 1 до 30% |

Здесь видим те же неоспоримые преимущества, что и у лидеров рейтинга: возможность снятия наличных, длительный беспроцентный период, выгодные проценты, а также повышенный кэшбэк у партнеров банка.

Русский стандарт Платинум

Банковская карта от Русского стандарта – это уникальная возможность снимать наличные без комиссии, получать бонусы от покупок и иметь при этом доступное годовое обслуживание.

В цифрах тарифы выглядят следующим образом:

| Цена за годовое обслуживание | 499 руб. |

| Возможный кредитный лимит | до 300 тыс. руб. |

| Проценты по кредиту | От 21,9% |

| Комиссия за внесение средств | Нет |

| Беспроцентный период | 55 дней |

| Снятие наличных | Без комиссии |

| SMS оповещения | бесплатно |

| Бонусы | Cashback до 15% |

УБРИР 120 дней без %

Остальные условия также достаточно выгодны:

| Цена за годовое обслуживание | Бесплатно, если годовой расход по счету больше 150 000 руб., иначе 1900 руб. |

| Возможный лимит | От 30 до 300 тыс. руб. |

| Проценты | От 28 до 31% |

| Беспроцентный период | 120 дней |

| Снятие наличных | Без комиссии |

| Комиссия за внесение средств | Нет |

| Бонусы | Кэшбэк 1% от всех покупок |

Эта карта может рассматриваться как рассрочка.

Халва

Одна из самых известных карт рассрочки выпускается Совкомбанком абсолютно бесплатно. Более того, если возвращать деньги в срок, то и переплачивать ничего не надо. Удобный и экономный способ совершения покупок.

Тарифы по карте представлены в таблице ниже:

| Цена за год обслуживания карты | бесплатно |

| Возможный лимит | До 350 тыс. руб. |

| Проценты при возврате средств после окончания рассрочки | 19% |

| Период рассрочки | До 3 лет |

| Комиссия за внесение средств | Нет (возможна комиссия других банков, если вы используете их, как посредников) |

| Снятие наличных | При сумме менее 100 000 руб. без комиссии |

| Смс-оповещения | 99 руб. |

| Бонусы | До 6% кэшбек на любые покупки |

Можно положить на счет личные средства и расплачиваться ими в любом магазине. Или покупать товары в рассрочку у партнеров программы.

Свобода

Банковская карточка Свобода Хоум Кредит Банка отличается от конкурентов тем, что предлагает два типа рассрочки: до года у партнеров и 3 месяца во всех магазинах. То есть пластиком можно расплачиваться везде, где принимают банковские карты. При этом будет отличаться и лимит: для покупок у партнеров он составляет 300 тыс. руб., для остальных трат – 150 тыс. рублей.

| Цена за год использования карты | бесплатно |

| Проценты при возврате средств после окончания рассрочки | От 17.9 до 34.9% |

| Период рассрочки | До года |

| Комиссия за внесение средств | Нет (возможна комиссия других банков, если вы используете их, как посредников) |

| Снятие наличных | Не предусмотрено |

| Смс-оповещения | 99 руб. начиная с третьего месяца |

Cash Back от Альфа банка

В рейтинге лучших кредиток России присутствует сразу два продукта Alfa bank. Карта Кэшбэк с дорогим годовым обслуживанием, однако оно покрывается ежемесячными бонусами, получаемыми за покупки.

Наличие беспроцентного периода также является преимуществом предложения:

| Цена за год использования карты | 3990 руб. |

| Возможный лимит | До 300 тыс. руб. |

| Проценты | От 25, 99% |

| Льготный период | 60 дней |

| Снятие денег | 4,9% от суммы, но не менее 400 руб. (максимальная сумма наличных – 120 тыс. руб.) |

| Кэшбэк | От 1 до 10% в категориях, до 15% у партнеров |

Сезонная карта

Еще одна кредитная карточка, позволяющая снимать наличные – карта Сезонная от Восточного банка.

Она менее популярна, но все же имеет неплохие условия:

| Цена за год использования карты | бесплатно |

| Лимит | От 55 до 300 тыс. руб. |

| Проценты при возврате средств после окончания рассрочки | 28,9% |

| Беспроцентный период | 56 дней |

| Комиссия за внесение средств | Нет (возможна комиссия других банков, если вы используете их, как посредников) |

| Снятие денег в банкоматах | 4.9% + 399 рублей |

| Смс оповещения | 89 руб. |

| Доп. бонусы | От 2 до 4% на остаток по счету |

Рейтинг кредиток с большим беспроцентным периодом

Мы создавали общий рейтинг на основе многих условий и тарифов. Однако в период, когда большинство клиентов банков ориентируются на выплату кредита без переплаты, важной становится длительность льготного периода. Вкратце рассмотрим лучшие предложения:

-

. Рассрочка до 3 лет, средняя продолжительность 4 месяца. . Максимальный беспроцентный период – 1 год, есть возможность увеличить рассрочку до 10 месяцев у любого партнера. . До 12 месяцев у партнеров и 3 месяца во всех магазинах. . Беспроцентный период для всех покупок – 55 дней, при оформлении карты для покрытия задолженности по кредиту другого банка – 100 дней.

Беспроцентный период – это время, за которое клиент может вернуть банку взятую сумму, не выплачивая проценты. Раньше на это были направлены только карты с рассрочкой, сейчас же банки предоставляют выгодные условия и для кредиток. Границы между этими двумя продуктами стираются. Льготный период начинает отчитываться с первой покупки.

Лучшие кредитные карты с кэшбеком

Еще один немаловажный показатель современных банковский карт – наличие бонусной или партнерской программы. Чаще всего, она представлена в виде кэшбэка – возврата части суммы от покупки обратно на счет.

На выгодность программы влияет процент возврата, количество магазинов-партнеров, ограничения по использованию бонусов. На основе этих показателей выбрали 4 лучшие кредитные карты с кэшбеком:

-

. Кэшбэк в размере 1% от всех покупок, 3% от затрат в избранных категориях и до 15% у партнеров. Накопленные бонусы переводятся на счет, 1 бонус равен 1 рублю. возвращает 1% от всех покупок и до 30% от чека в магазине-партнере. Баллами можно компенсировать покупку ж/д и авиа билетов, счета в кафе и ресторанах. дает возможность двойной выгоды. На выбор предлагаются 2 варианта: получать кэшбэк или бонусы на путешествия. В первом случае это 1% от всех покупок, от 2 до 10% от затрат в избранных категориях. Одновременно начисляется 6% годовых на остаток по счету. . Эта карта отличается выгодными условиями по кешбеку. В месяц можно получать до 3000 рублей. На заправках возвращается 10 процентов, 5% от чеков в кафе и ресторанах, 1 % за покупки в других категориях. Дополнительно происходит начисление 6% годовых на остаток.

Оценка карт: объективные показатели

Мы создали сразу несколько рейтингов, на которые можете ориентироваться при выборе кредитной карты. Почему именно эти банки России и эти карты? Все просто, выбирались только проверенные компании с прозрачными условиями. В основе составления рейтинга лежали следующие показатели:

- обязательные затраты на карту;

- тарифы;

- наличие дополнительных опций;

- продолжительность беспроцентного периода/рассрочки;

- возможность снятия наличных.

Многие из представленных карт, при правильном подходе, обойдутся бесплатно, за использование средств не придется переплачивать. Также, если изучать специальные предложения и программы лояльности, можно получать дополнительные бонусы.

Вопрос – ответ

Большинство кредиток работают по одному принципу. Здесь собраны популярные вопросы, связанные кредитными картами и ответы на них.

Если у карты есть плата за годовое обслуживание, когда я должна буду её заплатить?

Подобные списания происходят сразу после активации пластика. Иногда карту нужно активировать с помощью службы поддержки, иногда достаточно совершить операцию по ней. Если плата за первый год отсутствует, то она будет списана после окончания расчетного периода (12 месяцев с момента активации).

Можно ли использовать полученный кэшбэк для погашения задолженности?

Условия использования бонусов зависят от банка. Большинство компаний дает возможность переводить бонусы в рубли, тогда после окончания расчетного периода получаете деньги на карту. Распоряжаться ими можете на свое усмотрение, в том числе оплачивать часть задолженности по кредиту.

Чем отличаются кредитные карты от рассрочек?

Карты – рассрочки предполагают покупку конкретной вещи. Стоимость этого товара делится на период рассрочки, так получается ежемесячный платеж. По кредитной карте оплачиваются вещи или счета в любом месте, где принимают банковские карты. В тарифе будет прописан процент минимального платежа, остатки суммы вносятся в удобное для вас время. После окончания беспроцентного срока, на сумму задолженности начнут начислять проценты.

У половины кредитных карт нет своих банков, где тогда снимать деньги?

Условия могут различаться, но большинство интернет-банков дают возможность снятия наличных и пополнения карты через любой банкомат. Иногда сделать это без комиссии можно только в терминалах партнеров. Наличие комиссии необходимо уточнять в тарифах выбранной банковской карты.

Льготный период предоставляется только один раз?

Нет, все карты имеют возобновляемый беспроцентный период. Он отсчитывается с момента первой покупки и заканчивается полным погашением задолженности. На следующий день можете совершить новую покупку, отсчет начнется сначала. Обратите внимание, что если совершили несколько операций по карте в течение одного периода, отсчет льготного периода начинается с момента первого расхода.

Где оформить карту, если у компании нет отделений?

Онлайн банки работают с помощью партнеров и мобильных агентов. Оставьте заявку на сайте, с вами свяжется сотрудник компании, расскажет об условиях подробно, уточнит информацию, озвучит решение по выдаче кредита. В случае одобрения, курьер привезет карту домой или на работу, подпишет договор, проверит паспорт.

Отзывы

Отзывы клиентов – это «калька», которая показывает, насколько предоставленные тарифы и условия работают в жизни. Мы собрали мнение держателей действующих кредитных карт.

Татьяна, 28 лет

Хочу поделиться своим мнение о кредитной карте Альфа банк Кэшбэк. Эта самая выгодная кредитка, которой я когда-либо пользовалась. Возможно, если активно использовать счет, проценты окажутся не самыми маленькими, но я беру небольшие суммы «до зарплаты». Возвращаю деньги в течение месяца, проценты не начисляются. В месяц за самые повседневные траты у меня выходит около 1000 руб. бонусами, то есть годовое обслуживание покрываю в разы.

Сам банк меня тоже устраивает: все работает четко, никаких подводных камней, много отделений, в которые можно обратиться.

Татьяна, 28 лет

Олег, 34 года

Пользуюсь картой «Можно все» от Росбанка уже почти год, за это время успел составить свое мнение. Кредитка вполне меня устраивает, адекватные проценты, есть льготный период, первый год обслуживания бесплатный. Есть программа кэшбэка, которая меня, конечно, подкупила при оформлении.

Здесь условия для меня сложные, если тратишь меньше 5000 руб. в месяц, то cash back не начисляется. В остальных случаях за покупки в определенных категориях можно получить от 2 до 10%, все зависит от суммы покупки. Для меня это неудобно, так как я люблю контролировать свои расходы, представлять, сколько денег получу обратно. А держать все эти таблицы начислений в голове невозможно. Хотя, отмечу, что бонусы приходят стабильно – в течение месяца, следующего за расчетным. Моя оценка – твердая четверка.

Олег, 34 года

Виктория, 31 год

Когда понадобилось купить ноутбук, задумалась о кредите. Стала изучать карты, какую выбрать? Вспомнила о разрекламированной Халве. Пожалуй, сначала обратилась за ней только потому, что она была на слуху. Оказалось очень выгодное предложение, нет никаких расходов, вообще никаких.

Бесплатно оформила карту. Кстати, заявку заполнила онлайн. После получения посмотрела магазины-партнеры, выбрала нужный, расплатилась в нем картой. Первый платеж внесла почти через полтора месяца, рассрочку нам дали на полгода. Осталось 2 последних внесения, но до сих пор никаких подвохов не нашла. Очень советую тем, кому нужно купить что-то дорогостоящее.

Виктория, 31 год

Иван, 20 лет

Сегодня хочу поделиться своим негативным опытом общения с банком Восточный. Подал заявку на оформление карты Сезонной, в рекламе рассказывали об очень выгодных условиях. Явным негативным фактором для меня стали условия оформления: после подачи заявки встретился с курьером, хотя хотел приехать в банк сам. Но это не самое страшное. Курьер дает подписывать договор и просит электронную подпись. На экране не видно, что подписываешь, это минус.

Второй отрицательный фактор в том, что обо всех условиях для меня я узнал уже после подписания договора: тарифы на процентный период – 50,1%. Это очень много, если не успею погасить кредит в льготный период, разорюсь. Принял решение пока не активировать карту, посмотреть другие предложения.

Иван, 20 лет

- Старайтесь погашать задолженность в льготный период.

- Не снимайте наличные, это лишняя комиссия.

- Если наличные все же нужно снять, то переведите деньги сначала на электронный кошелек, снимите уже оттуда. Так банк засчитает вам беспроцентный период и возьмет комиссию только за перевод.

Вот так выглядит рейтинг лучших кредитных карт (также советуем ознакомиться с нашим рейтингом лучших кредитных и дебетовых карт с кэшбеком). Мы основывались на самых важных условиях, выгодности кредитки для клиента. Теперь у вас есть возможность выбрать подходящую для себя карту из списка уже проверенных предложений.

Самые выгодные кредитные карты — рейтинг 2020

Выбирать проще, когда знаешь, какие предложения на рынке считаются лучшими. Чтобы вам было легче определиться с подходящей кредиткой, изучите этот рейтинг кредитных карт 2020. Он основан на выгодности самых важных условий, которые будут ценны для потребителя, и отличительных преимуществах каждого отдельного продукта.

В рейтинге кредитных карт 2020 на мелкие детали разобраны топовые предложения на рынке от банков: Тинькофф, Восточный, УБРиР, Альфа, Газпромбанк, Открытие, Росбанк и Кредит Европа Банк. Для удобства сравнения разделим всех лидеров рынка на мини-ТОПы по выгодности снятия налички, размеру кэшбэка, длительности льготного периода и другим ключевым параметрам.

В конце рейтинга кредитных карт 2020 выделим одно предложение-лидера, взяв за основу количество побед в отдельных номинациях.

Рейтинг

Перед тем, как перейти к рейтингам по кэшбэку, длительности льготного периода, выгодности снятия налички и другим параметрам, кратко изучим условия каждого из 14 участников нашего ТОПа.

Тинькофф Platinum

Это предложение считается одним из наиболее сбалансированным за счет низкой процентной ставки, крупного возможного лимита заемных средств и длительного льготного периода.

Пластик Platinum сделает доступными приобретения по беспроцентной рассрочке. В магазинах-партнерах сумму к оплате за товар или услугу можно разделить на год, а в других местах — до 55 дней.

От каждой покупки владельцы карточки Тинькофф Platinum получают кэшбэк до 30%.

| Сколько можно занять | до 700 000 ₽ |

| Процент при просрочке | 15% |

| Беспроцентная рассрочка | есть, до 55 дней |

>> Оформить заказ Платинум на официальном сайте Тинькофф

Тинькофф All Airlines

Это кредитка, специально «заточенная» под путешественников и людей, которые часто бывают в разъездах и перелетах по работе. Ее ключевой бонус — возможность получить авиабилеты бесплатно, если регулярно оплачивать карточкой покупки.

Оформить кредитную карту Tinkoff за 4 шага

При бронировании отеля или аренде автомобиля в сервисе Тинькофф Путешествия обладателю All Airlines вернется 10% в виде милей, которые равнозначны рублям. При оплате туров, ж/д и авиабилетов полагается 5% кэшбэк, других покупок — 2%. Накопленные мили сохранятся в течение 5 лет.

Еще одно преимущество All Airlines — бесплатное страхование. При путешествиях полис покроет до $50 000 медицинских и транспортировочных расходов. Также сюда входит бесплатное страхование багажа на сумму до $1 000.

| Цена обслуживания | 0 ₽ (при расходах более 50 000 ₽) |

| Сколько можно занять | до 700 000 ₽ |

| Беспроцентная рассрочка | до года |

>> Оформить заказ All Airlines на официальном сайте банка

Тинькофф ALL GAMES

Для тех, кто интересуется киберспортом, в частности игрой Counter-Strike, должна иметь вес рекомендация продукта Тинькофф ALL GAMES от самого pashaBiceps’а. Именно он является амбассадором этой кредитки.

Из крутых фич этой кредитки стоит отметить:

- Возможность напечатать на пластике свой игровой никнейм;

- Пропуски на киберспортивные турниры и игровые ивенты, где можно увидеть вживую любимых игроков и выиграть призы;

- Получение кэшбэка от каждой покупки в виде бонусов, которые равнозначны рублям.

Стандартный возврат средств от приобретений — 1%. Повышенный кэшбэк в размере 5% владелец ALL GAMES получит при покупках в геймерских онлайн-магазинах вроде Steam, PlayStation Network, Battle.net и др.

За оплату чеков в кафе, барах, магазинах электроники, такси, каршеринге, кино и других развлекательных площадках полагается возврат 2%.

| Сколько можно занять | до 700 000 ₽ |

| Процент при просрочке | 15% |

| Беспроцентная рассрочка | есть, до 55 дней |

>> Оформить заказ ALLGAMES на официальном сайте банка Tinkoff

Альфа 100 дней

3 главных козыря карточки Альфа 100 дней — это:

- Бесплатное снятие налички (до 50 000 ₽ в месяц);

- До 1 миллиона кредитных средств;

- 100 дней беспроцентного пользования кредитом.

Пластик можно оформить в двух версиях: Visa и Mastercard. Также на ваш выбор выдается стандартная, золотая или платиновая карточка. Разница в них заключается в размере суммы, которую можно занять у банка, комиссии за снятие налички и, соответственно, стоимости обслуживания.

| Максимальный займ | до 1 000 000 ₽ |

| Процент при просрочке | 15% |

| Беспроцентная рассрочка | есть, до 55 дней |

Альфа Перекресток

Рейтинг кредитных карт не обошелся и без пластика для выгодных покупок в Перекрестке. Он станет идеальным выбором для людей, которые являются постоянными посетителями этого супермаркета и его партнерской сети.

От суммы в чеке владелец карточки получает баллы. С каждых потраченных 10 рублей в супермаркете Перекресток начисляются на бонусный счет 3 балла. При расходах в других магазинах — 2 балла.

Бонусная система включает отдельно еще и «Любимые продукты». Это определенная категория товаров в супермаркете Перекресток, за приобретение которых обладатель карточки получает 7 баллов. Выбрать «Любимые продукты» можно самому.

Накопленные баллы можно тратить в Перекрестке и в других магазинах, которые входят в партнерскую сеть. 10 баллов приравниваются 1 ₽.

Плюс, помимо этого, через специальное мобильное приложение вы сможете узнавать об уникальных акциях и персональных скидках.

| Максимальный займ | до 700 000 ₽ |

| Процентная ставка | 23,99% |

| Стоимость обслуживания | 490 ₽ в год |

Альфа CashBack

Кредитка Cash Back особенно хороша для людей с автомобилем. Целых 10% будет возвращаться на ваш виртуальный кошелек при любых расходах на АЗС.

Если вы любитель кафе и ресторанов, то этот пластик поможет экономить на регулярной основе 5% от заказов в этих заведениях. От всех остальных покупок возвращается 1% кэшбэка.

За год можно вернуть на счет не более 36 000 ₽. Также поможет сэкономить 15% скидка по всей партнерской сети.

| Максимальный займ | до 300 000 ₽ |

| Бесплатное пользование кредитом | 60 дней |

| Стоимость обслуживания | 3 990 ₽ в год |

>> Заказать кредитку CashBack можно только на официальном сайте Alfa-Bank

Альфа TRAVEL

Еще один участник рейтинга, разработанный для повышения выгодности перемещений по миру, — это продукт Travel от Альфа-Банка. Выпускается в двух версиях: стандарт и премиум.

Базовая версия предполагает кэшбэк до 8% в виде милей (1 миля = 1 ₽), которые можно потратить на покупку билетов и бронирование отелей. Премиум — до 11%.

Также ощутимым пополнением бюджета станет начисление до 7% на ту сумму, которая будет хранится на вашем счету в Альфа-Банке.

Это один из немногих участников рейтинга, который позволяет снимать наличку в любой стране мира. По ней можно открывать множество счетов в разных валютах, приобретать билеты через отдельный сервис, где собраны самые выгодные предложения, и пользоваться бесплатно страховкой.

Плюс: вам станут доступные разные привилегии при путешествиях. Вот лишь малая часть из них:

- Бесплатный интернет в роуминге на 14 дней;

- 15% скидка на такси бизнес-класса;

- Бесплатная упаковка багажа;

- Личный ассистент, работающий удаленно;

- 35% скидка на аренду машины.

| Льготный период | 2 месяца |

| Ставка по кредитованию | 23,99% |

| Стоимость обслуживания | от 990 ₽ |

>> Заказать кредитку AlfaTravel можно только на официальном сайте Alfa-Bank

Альфа РЖД

Часто пользуетесь услугами РЖД? Тогда не мешало бы обзавестись этим продуктом от Альфа-Банка, позволяющим получать баллы за каждые потраченные 30 ₽. На них можно приобрести ж/д билеты.

Также пользование карточкой предполагает бесплатное страхование при выездах за пределы страны.

| Максимум для займа | 1 000 000 ₽ |

| Ставка по кредитованию | 23,99% |

| Цена за 12 месяцев | от 790 до 4990 ₽ |

>> Заказать РЖД-БОНУС можно только на официальном сайте Альфа Банка

РОСБАНК: Можно все

Следующий участник рейтинга — #Можновсе от Росбанка. Пластик примечателен наличием Cashback и бонусами для любителей путешествий. Вы выбираете подходящую бонусную программу сами, что добавляет интерактива и выгодности, если правильно спланировать, какого рода траты ожидают вас в будущем месяце.

По карточке от Росбанка можно взять кредит до 1 миллиона рублей и не платить за это ничего, если успеть вернуть деньги за 2 месяца.

| Льготный период | 2 месяца |

| Процентная ставка | 23,99% |

| Обслуживание | бесплатно (со второго месяца нужно тратить не меньше 15 000 ₽, иначе придется платить 99 ₽ за пользование) |

>> Заказать кредитку МОЖНО ВСЁ на официальном сайте РосБанка

Открытие Opencard

Этот бесплатный пластик от банка Открытие включен в рейтинг за счет привлекательных условий по возврату средств от повседневных расходов.

При оформлении кредиткидо 31 июля клиент получит не стандартный 3% кэшбэк, а двойной, то есть 6%. Как альтернативу вы можете выбрать 11% компенсацию затрат, но только в рамках «любимых категорий».

Не переживайте, если сначала выберете менее выгодную для себя кэшбэк-систему. Каждый месяц формат можно изменять.

Лето 2020 для Opencard’овцев окажется более выгодным, чем обычно. Владельцы этой карточки от банка Открытие получат дополнительные 2% кэшбэка от трат на билеты и отели в виде акции, действующей до 9 августа.

| Максимум для займа | до 500 000 ₽ |

| Льготный период | до 55 дней |

| После льготного периода | 19,9% |

>> Оформить заказ OpenCard на официальном сайте банка Открытие

Газпромбанк Умная VISA GOLD

В 2020 году модно называть свои разработки «умными» или «smart», намекая, что все остальное на рынке слишком сложно, старо и невыгодно. Маркетологи Газпромбанка не проигнорировали эту тенденцию.

Выход на рынок их Умного продукта никакого переворота на рынке не произвел, но условия действительно неплохие, за счет чего нельзя было не включить продукт в наш рейтинг.

- Cashback до 10% в той категории, на которую потрачено больше всего денег за месяц;

- Дополнительный возврат милями, которые можно использовать в сервисе Газпромбанк Travel;

- Возможность заказать дополнительные карты для членов семьи и накапливать совместный бонусный счет.

| Максимальный займ | до 600 000 ₽ |

| Льготный период | 2 месяца |

| % | 25,9% |

УБРИР 120 дней

Целых 4 месяца можно пользоваться займом до 300 000 ₽ в УБРиР благодаря этому пластику. Основной минус продукта — высокая процентная ставка в размере 30,5%. Ее владельцам карточки придется платить при выходе из льготных условий.

- Cashback 10% (до 500 ₽) в специальных категориях;

- Cashback 1% на остальные покупки;

- Бесплатное обслуживание при расходах от 30 000 ₽ в месяц.

Для получения лимита в 100 000 ₽ при оформлении можно предъявить один лишь паспорт. Если нужна сумма побольше, тогда понадобится еще и справка о доходах.

| Кредитный лимит | до 300 000 ₽ |

| Льготный период | 120 дней |

| Ставка после 120 дней | 30,5% |

>> Оформить заявку онлайн на официальном сайте УБРиР

Кредит Европа Банк Card Credit Plus

Еще одно предложение с бесплатным обслуживанием — это пластик Card Credit Plus. Предложение позволит оформить беспроцентную рассрочку в магазинах, входящих в партнерскую сеть, сроком до года.

Также условия продукта предполагают начисление до 5% бонусных баллов от покупок, которые эквиваленты рублю. Максимальное возможное количество бонусов, накапливаемых за отчетный период, равно 5000.

| Кредитный лимит | до 600 000 ₽ |

| Льготный период | до 55 дней |

| Обслуживание в год | 0 ₽ |

>> Оформить заявку на Card Credit Plus онлайн на официальном сайте банка

Восточный банк

Последний участник рейтинга — продукт финансовой организации Восточный банк. Ключевым преимуществом предложения является достаточно низкая процентная ставка от 11,5% и Cashback до 40%!

Получить карточку можно с одним лишь паспортом.

| Лимит на займ | 400 000 ₽ |

| Ставка за пользование кредитом | 11,5% |

| Цена обслуживания | 0 ₽ |

>> Оформить заказ онлайн на официальном сайте банка

Кредитные карты с кэшбэком

Если для вас немалое значение при выборе кредитки играет наличие кэшбэка, то выбирать стоит между:

- Платинум;

- Пластиком Восточного банка;

- 120 дней;

- All Airlines;

- Travel;

- ALL GAMES;

- Cashback;

- РЖД;

- Перекресток;

- Card Credit Plus;

- Умная (GOLD);

- Opencard;

- #Можновсе.

То есть из всех перечисленных в рейтинге кредитных карточек Cashback отсутствует только у 100 дней от Альфы.

Если говорить о лидерах этого рейтинга, то максимальная сумма возврата у следующих двух предложений:

- Платинум — до 30%.

- Пластик Восточного банка — до 40%.

Кредитные карты со льготным периодом

Долгосрочный льготный период — это один из важнейших факторов, влияющих на конечный выбор кредитки. От него зависит, как долго можно пользоваться заемными деньгами и не платить за эту услугу банку.

Если вы допускаете, что будете брать кредит на длительный срок, то стоит выбирать из следующих предложений:

- Платинум;

- 120 дней (УБРиР);

- 100 дней (Альфа);

- Пластик Восточного банка;

- Card Credit Plus;

- Умная (GOLD).

Лучшие кредитные карты со снятием наличных

Еще один немаловажный момент при выборе кредитки — выгодность снятия налички.

В этом аспекте лидерство разделяют следующие кредитки:

- Альфа 100 дней;

- УБРиР 120 дней;

- Альфа Cashback;

- Альфа Travel;

- Альфа РЖД;

- Тинькофф Платинум;

- Card Credit Plus;

- Opencard.

Отдельно хочется отметить антивыгодность предложения Восточного банка в плане снятия налички. В этом параметре карточка имеет неприятный подвох, связанный со значительным увеличением комиссии спустя 3 месяца использования пластика. Этот нюанс на официальном сайте организации указан, но, разумеется, мелким шрифтом.

Изначально за снятие налички по кредитке Восточного банка установлена ставка в размере 11,5%. Через 3 месяца платить за ту же услугу уже придется 53,9% годовых.

Кредитную карту какого банка лучше оформить

В рейтинге нет «плохих» карточек. Каждое из представленных предложений обладает одним или целым набором преимуществ перед другими оппонентами.

Чтобы сделать правильный выбор, нужно заранее определиться с тем, что именно для вас имеет самую большую ценность при выборе кредитки. Если это размер кредитного лимита, то вам больше подходят Альфа 100 дней или Платинум. Стоит, правда, учесть, что есть вероятность неодобрения запрашиваемой суммы, если не предоставить необходимые документы или обладать плохой кредитной историей.

Если нужно выбрать кредитку с минимальным процентом за пользование кредитом вне льготного периода, отдать предпочтение лучше карточке Восточного банка, Альфа 100 дней или Платинум. По ним базовая процентная ставка не превышает 15%.

Если вам важна совокупность нескольких факторов, тогда сравнивайте предложения среди лидеров рейтинга в отдельных номинациях.

Самая лучшая кредитная карта

С учетом того, что чаще всего в сравнениях по отдельным параметрам встречалась карточка Платинум от Тинькофф, приходим к выводу, что именно это предложение становится лидером рейтинга.

Оформив ее, вы получаете cashback до 30% от каждой покупки, возможность занять у банка до 1 миллиона рублей и еще много других возможностей. Для получения будет достаточно одного лишь паспорта.

Оформить кредитку Тинькофф на официальном сайте банка

И помните, что даже если запрашиваемый кредитный лимит вам сразу не одобрили, со временем можно снова подать заявку, предоставив дополнительные данные о себе, или доказав свою платежеспособность регулярными расходами.

Лучшие кредитные карты 2021

Сравнивать кредитные карты между собой — очень непростая задача. Существуют разные виды кредиток для совершенно разных целей, условно их можно разделить на несколько групп:

А. Карты, с которых можно вывести кредитные деньги без комиссии и с сохранением льготного периода.

B. Карты с длинным грейс-периодом более 100 дней. Как правило, кэшбэк тут не самый высокий.

C. Карты с щедрыми бонусными программами, но обычно длинным льготным периодом они похвастаться не могут.

Однако есть и приятные исключения, некоторые карты можно отнести к нескольким группам одновременно.

В сегодняшней статье я не буду выставлять конкретные баллы той или иной кредитке, как раньше, а просто перечислю самые интересные в вышеуказанных группах, указав на их основные достоинства и недостатки, естественно, на мой субъективный взгляд 🙂 Все перечисленные кредитные карты я считаю лучшими в своих категориях. Если какую-то карту, по вашему мнению, незаслуженно забыли, напишите об этом в комментариях.

Процентная ставка по кредитке роли не играет, потому что пользоваться данным продуктом имеет смысл только при соблюдения условий льготного периода, иначе это невыгодно. Если условия грейса не соблюсти, то все банки начислят проценты за каждую покупку с момента ее совершения.

Также у всех кредитных карт при невнесении минимального платежа предусмотрена неустойка, при этом образуется просрочка, которая портит кредитную историю.

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов 🙂

Храни Деньги! рекомендует:

A. Карты, с которых можно вывести кредитные деньги без комиссии и в грейс

1 «100 дней без %» от «Альфа-Банка».

С кредитной карты «100 дней без %» можно снимать 50 000 руб./мес. кредитных денег без комиссии и с сохранением льготного периода. Стандартная цена обслуживания карты составляет 1490 руб./год, но она быстро окупится.

UPD: 02.09.2021

Если заказать карту «100 дней без %» от «Альфа-Банка» по специальной ссылке до 31.10.2021 и потратить от 5000 руб., то банк подарит 2000 руб., а первый год обслуживания будет бесплатным.

Либо можно поучаствовать в другой акции: если оформить карту по этой ссылке до 31.10.2021, то в течение года можно без последствий обналичивать весь кредитный лимит (только в банкоматах, при сумме одной операции до 50 000 руб., стоимость обслуживания карты – 1490 руб./год).

Льготный период в 100 дней начинается с даты, следующей за датой проведения по счету первой расходной операции. Не позднее сотого дня с момента начала льготного периода нужно будет полностью погасить задолженность, т.е. вывести карту в ноль. Внутри большого грейса требуется вносить минимальные платежи.

Кредитку «Альфы» можно без комиссии пополнять, помимо собственных банкоматов, ещё в терминалах «МКБ», банкоматах «УБРиРа», «Открытия», «Газпромбанка», «Промсвязьбанка». Стягивать она тоже умеет.

По умолчанию на карте «100 дней без %» кэшбэк не предусмотрен, но некоторым клиентам в индивидуальном порядке банк предлагает такую опцию (например, мне предложили кэшбэк в 3% на все в течение 6 месяцев, потом 1,5% на все).

После получения карты нужно будет уточнить в чате поддержи, не подключилась ли случайно какая-нибудь страховка или платное смс-информирование. При необходимости эти услуги можно там же и отключить.

2 Карта «110 дней без %» от «Райффайзенбанка».

С карты «110 дней без %» от «Райффайзенбанка» в первые два месяца можно без последствий обналичить весь кредитный лимит, а с третьего месяца — по 50 000 руб./мес. Причем это можно сделать не только в банкомате, но и с помощью исходящих переводов с карты на карту через сервис в мобильном приложении или интернет-банке «Райфа»:

Кредитная карта «Райффайзенбанка» «110 дней без %» обычно стоит 150 руб./мес., если не было расходных операций на сумму от 8000 руб./мес. (учитываются не только покупки, но и снятие наличных, и переводы).

UPD: 17.08.2021

При заказе карты «110 дней без %» от «Райффайзенбанка» до 31 декабря 2021 ее обслуживание будет бесплатным весь срок действия карточки без дополнительных условий.

110 дней льготного периода карты «Райффайзенбанка» складываются из 3-х отчетных периодов и 21 дня платежного периода.

Кредитку «Райфа» можно бесплатно пополнять с карт других банков, причем задолженность при этом способе пополнения гасится практически мгновенно.

Как и в «Альфе», после получения карты нужно будет уточнить в чате поддержки, не подключилась ли случайно какая-нибудь страховка или платное смс-информирование. При необходимости эти услуги можно там же и отключить.

3 Карта «Кредит 90 дней без %» и «Кредит 4 месяца без %» от банка «Восточный».

У банка «Восточный» имеются почти мифические карты «Кредит 90 дней без %» и «Кредит 4 месяца без %»», у которых также имеется бесплатная обналичка с сохранением льготного периода. В этих картах собрано все, о чем только можно мечтать: и бесплатное обслуживание, и длинный грейс до 90-120 дней, и щедрая бонусная программа, и возможность снимать заемные деньги без комиссии и в грейс.

Однако счастливых обладателей этих кредиток можно пересчитать по пальцам, вместо них банк одобряет клиентам не такие выгодные продукты.

Есть несколько других карточек, где можно обналичить кредитный лимит в грейс и без комиссии, но не на постоянной основе, а в рамках приветственного или акционного периода (речь идет о «Своей карте» от «Россельхозбанка», «Карте возможностей» от «ВТБ», кредитной карте «Просто» от «Ситибанка»).

В «Ситибанке» есть акция «Приведи друга». Если заказать «Просто кредитную карту» с приветственным грейсом в 180 дней по этой ссылке и в течение месяца совершить по ней операции на сумму от 2000 руб. (снятие наличных тоже идет в зачет), то «Сити», помимо приветственного грейса в 180 дней на все (в том числе и на обналичку), подарит вам еще и 2000 руб.

B. Карты с длинным грейс-периодом более 100 дней и кэшбэком

1 «Универсальная карта» от «АТБ».

Лидером здесь, по моему мнению, является «Универсальная» кредитная карта от «Азиатско-Тихоокеанского Банка», выпуск и обслуживание которой бесплатны без дополнительных условий. При заказе карты онлайн и доставке курьером не навязывают страховки, так что имеет смысл получать карту именно таким способом.

У «Универсальной карты» можно выбрать одну любимую категорию с повышенным кэшбэком из 5 предложенных (причем кэшбэк выплачивается реальными деньгами). Величина кэшбэка в любимой категории зависит от оборота бонусных операций за месяц в этой категории, так при покупках до 5000 руб. кэшбэк везде составит только 1%, при покупках от 5 000 до 15 000 в любимой категории будет 5% кэшбэка (в категории «Все включено» – 2%), при покупках от 15 000 руб. – 10% (в категории «Все включено» – 2%).

Любимыми категориями могут быть:

● «Дом и ремонт» (товары для дома, ремонта и строительства, садоводства);

● «Авто» (АЗС, такси, каршеринг, парковки, автозапчасти, СТО, автомойки);

● «Семья» (детские магазины, канцтовары, книги, магазины одежды, оплата дошкольных заведений, образовательных услуг, больниц, покупки в зоомагазинах, аптеках);

● «Развлечения» (театры, кинотеатры, музеи, спорт, красота, кафе, бары, рестораны);

● «Все включено».

Кроме того, в первые 15 дней с момента получения карты с нее можно снять весь кредитный лимит в любом банкомате без комиссии и с сохранением льготного периода. Потом без последствий можно будет снимать не более 10 000 руб./мес.

У «Универсальной карты» от «АТБ» льготный период действует до 120 дней. Грейс начинается в месяц совершения расходной операции и длится следующие 3 календарных месяца. К окончанию льготного периода нужно полностью погасить задолженность по карте. Внутри длинного грейса требуется вносить минимальные платежи (3%).

Карта умеет бесплатно стягивать с карт других банков, партнеров для пополнения не предусмотрено.

2 Карта «Хочу больше» от «УБРиР».

По карте «Хочу больше» от «УБРиР» положен кэшбэк реальными деньгами в 3% на отели и авиабилеты, 2% за товары для дома, электронику, покупки в кафе и ресторанах и 1% на все остальное. Для выплаты кэшбэка нужен оборот трат от 10 000 руб./мес., лимит вознаграждения 2500 руб./мес.

Обслуживание карты стоит 99 руб./мес. Дополнительные услуги при оформлении не навязывают. Во многих городах реализована бесплатная доставка карт.

Здесь мы имеем так называемый «нечестный грейс», т.е. к окончанию льготного периода нужно выводить кредитку в 0. Слово «нечестный» не означает, что банк где-то мухлюет, просто сложилась такая терминология. Такой же механизм льготного периода, например, у популярной кредитки «Альфа-Банка» «100 дней без %».

Длинный грейс-период начинается в дату совершения первой расходной операции по карте и продолжается в течение 120 календарных дней. Внутри длинного грейса нужно вносить минимальные платежи (1% от суммы задолженности). Датой расчета минимальных платежей является календарный день, предшествующий числу оформления договора. На внесение минимального платежа отводится 20 календарных дней.

После полного погашения задолженности кредитный лимит восстанавливается в полном объеме, с даты совершения новой расходной операции начинается новый льготный период.

Карту «Хочу больше» можно бесплатно пополнять с карт других банков через интернет-банк или мобильное приложение «УБРиРа».

3 Карта «Можно больше» от «МКБ».

Кредитная карта «Можно больше» от «МКБ» стоит 499 руб./год,, если в течение года потратить более 120 000 руб., то следующий год будет бесплатным.

У «МКБ» действует акция «Приведи друга»: если оформить карту «Можно больше» по этой ссылке, то банк подарит 1000 баллов (соответствуют 1000 руб.) после активации карточки и подключения к бонусной программе.

У кредитки «МКБ» грейс-период может длиться до 123 дней, льготный период начинается с даты отображения по счету первой расходной операции. Внутри длинного грейса до конца каждого месяца нужно вносить обязательные платежи, к окончанию льготного обязательно полностью погасить задолженность.

На снятие наличных и переводы льготный период не распространяется, к тому же предусмотрена еще и комиссия.

Бонусная программа у карты «Можно больше» такая же, как и у дебетовой «Москарты»: за все покупки предусмотрен кэшбэк в 1% баллами, за 2 любимые категории — 5%. В октябре 2020 появилось неприятное ограничение, что за покупки до 300 руб. кэшбэк не положен. Месячный лимит начисления баллов — 3000. Баллами можно компенсировать ранее совершенные покупки в неповышенных категориях от 1000 руб. Есть еще бонус за первую покупку (300 баллов), а также Welсome-бонус в 2000 баллов, если за первые 4 календарных месяца потратить от 100 000 руб.

Список исключений для начисления вознаграждения у «МКБ» не очень длинный.

Карта умеет бесплатно стягивать с других карт. От навязываемых дополнительных услуг легко отказаться.

4 «МТС Cashback» от «МТС Банка».

Тут сразу стоит сделать оговорку, что по этой карте кэшбэк начисляется баллами, которые можно использовать в качестве скидки на товары в салонах «МТС», либо на связь. Если данные опции не интересны, то смысл в карте теряется.

А так, условия по ней вполне на уровне. Выпуск карты «МТС Cashback» бесплатен, обслуживание в первые два месяца бесплатно без условий, потом нужно тратить от 8000 руб./мес. (иначе плата составит 99 руб./мес.).

У карты «МТС Cashback» честный грейс-период до 111 дней. Расчетный период — календарный месяц, платежный период — 20 дней. Внутри большого грейса в каждый платежный период нужно будет вносить минимальный платеж (5%, минимум 100 руб.). На снятие наличных и переводы грейс не распространяется.

По карте предусмотрен кэшбэк в 5% за одежду, детские магазины, а также кафе и рестораны (включая фастфуд) и 1% на все остальные покупки. Месячный лимит кэшбэка — 10 000 баллов.

Карта умеет стягивать с карт других банков. Страховка и платное смс-информирование легко отключаются.

У другой кредитки «МТС Банка», «МТС Деньги Weekend», кэшбэк начисляется рублями (5% за общепит, такси, кинотеатры, книги и 1% на все), но там льготный период короткий, максимум 51 день.

1000 руб. за бесплатную карту «Кэшбэк» от «Райффайзенбанка», 2000 руб. за «100 дней без %» от «Альфа-Банка» с бесплатным годом, 1000 руб. за Tinkoff Black, 3000 руб. за Tinkoff Platinum, 500 руб. за «МожноВСЁ» от «Росбанка», 500 руб. за «Москарту» от «МКБ», 3000 руб. за кредитку Opencard, 8000 руб. за Citi Select, «110 дней без %» от «Райффайзенбанка» с бесплатной обналичкой и бесплатным обслуживанием.

Храни Деньги! рекомендует:

5 «Карта возможностей» от «ВТБ».

«Карта возможностей» с опцией Cashback стоит 590 руб., за все покупки здесь предусмотрен кэшбэк деньгами в 1,5% без округлений (максимальная сумма покупок, за которую положено вознаграждение, ограничена 75 000 руб./мес.).

UPD: 05.09.2021

Если оформить «Карту возможностей» до 31 октября 2021 и в течение первых 30 дней совершить покупок на сумму от 5000 руб., то банк подарит 1000 руб. Акция актуальна для тех, у кого нет «Карты возможностей» и других кредиток банка, по которым были транзакции за последние 6 месяцев:

Грейс-период по кредитке «ВТБ» действует до 110 дней. Беспроцентный период начинается с 1 числа месяца, в котором была совершена первая покупка. Длинный расчетный период длится три календарных месяца, потом дается 20 дней платежного периода, в течение которого нужно полностью погасить задолженность за длинный расчетный период, чтобы не были начислены проценты за пользование заемными деньгами банка. При этом внутри расчетного периода нужно вносить минимальные платежи (3% от суммы задолженности).

Льготный период распространяется только на операции оплаты товаров и услуг. На переводы и снятие наличных грейс не действует.

По картам, выдаваемым с 03.12.2020, в первые два месяца можно снимать заемные средства в банкоматах «ВТБ» без комиссии и с сохранением льготного периода (лимит 50 000 руб./мес.).

Карта умеет бесплатно стягивать с карт других банков, от страховки и платного смс-информирования легко отказаться.

UPD: 17.06.2021

6 Карта «Вездедоход» от «Почта Банка».

Выпуск кредитной карты «Вездедоход» платежной системы Visa бесплатен, плата за обслуживание не взимается при наличии покупок по карте от 5000 руб. за расчетный период (месяц между двумя расчетными датами), иначе плата составит 99 руб./мес.

UPD: 01.08.2021

«Почта Банк» обещает всем, кто оформит кредитную карту «Вездедоход» до 12 сентября 2021 года и совершит с помощью смартфона покупки на общую сумму от 20 000 руб., 2000 бонусов по программе «Мультибонус» в подарок (а это 2000 руб.).

Длинный грейс-период до 120 дней по карте «Вездедоход» начинается с первой расходной операции и длится до четвертой расчетной даты с момента его начала. Расчетная дата — это дата оформления и активации карты. К окончанию длинного грейса нужно полностью погасить задолженность, при этом нужно не забывать ежемесячно вносить минимальные платежи в 3%.

Величина вознаграждения по кредитной карте «Вездедоход» зависит от оборота трат с начала месяца. До момента, пока оборот трат по карте не перевалит за 30 000 руб. с начала месяца, за покупки в магазинах одежды и обуви, а также в кафе и ресторанах (с фастфудом) начисляется кэшбэк в 3%, на остальные покупки — 1%. Затем за все покупки будет 2%, в повышенных категориях — 6%.

Вознаграждение начисляется бонусами программы «Мультибонус», месячный лимит — 5000 баллов. В личном кабинете можно обменять их на рубли (по курсу 1 бонус=1 руб.).

C. Карты с щедрыми бонусными программами

1 Кредитные карты банка «Восточный».

У кредиток банка «Восточный» («Базовая», «Кэшбэк», «Кредит 90 дней без %», «Кредит 4 месяца без %») можно установить бонусную опцию «Тепло», на которой положен кэшбэк в 5% за оплату услуг ЖКХ (МСС 4900), транспорта и аптек при обороте трат в месяц от 10 000 руб.

При выборе опции «Онлайн-покупки» положен кэшбэк в 15% за онлайн-оплату фильмов, музыки, книг, доставки еды (максимум 3000 руб./мес.) и 5% за другие онлайн-покупки (максимум 1500 руб./мес.). Вознаграждение начисляется при тратах от 10 000 руб./мес. Также любимой категорией можно сделать опцию «За рулем» (10% кэшбэка на АЗС, 5% за оплату услуг такси, каршеринга, автомоек, парковки).

Выпуск и обслуживание кредиток «Базовая», «Кредит 90 дней без %», «Кредит 4 месяца без %» бесплатны, обслуживание тоже бесплатно. Однако напомню, что банк Восточный карты «Кредит 90 дней без %», «Кредит 4 месяца без %» практически никому не одобряет.

Выпуск карты «Кэшбэк» стоит 1000 руб., обслуживание бесплатно.

«Базовая» оформляется без кредитного лимита, карта «Кэшбэк» является полноценной кредиткой с честным грейсом.

Кредитки «Восточного» умеют бесплатно стягивать с карт других банков через собственные сервисы.

Важно: банк «Восточный» — чемпион по навязыванию дополнительных платных услуг и страховок, причем их подключают, даже если твердо заявить, что они не нужны. Кроме того, банк часто одобряет совсем не те продукты, о которых его просят.

Тем не менее, получить кредитки банка «Восточный» и не платить за ненужный мусор все-таки реально, просто в банк нужно идти подготовленным.

2 Карта Emotion от «Ак Барса».

У «Ак Барса» есть выгодная кредитная карта Emotion, где при обороте трат от 60 000,01 руб./мес. за все покупки начисляется кэшбэк в 5% милями. При обороте покупок за месяц от 10 000,01 руб. до 60 000 руб. за каждые 100 руб. начисляется только 2 мили. Месячный лимит начисления миль ограничен 10 000.

Милями можно оплатить полную или часть стоимости билета на самолет/поезд, а также бронирование отеля на партнерском сайте akbars.onetwotrip.com (в качестве партнера выступает ООО «ВАЙТ ТРЕВЕЛ» (владелец бренда ONE TWO TRIP)). 1 миля соответствует 1 рублю.

Обслуживание карты будет бесплатным при обороте трат от 15 000 руб./мес.

У карты Emotion от «Ак Барса» честный грейс-период до 55 дней. Расчетный период — календарный месяц, платежный период длится 25 дней после окончания расчетного. С этой кредитки «Ак Барса» можно без комиссии и в грейс снять до 10 000 руб./мес. заемных средств в любых банкоматах.

Карту «Ак Барс Emotion» можно бесплатно пополнять с карт других банков через собственные сервисы.

Платные услуги, как и везде, навязывают, но от них вполне реально отказаться.

3 Card Credit Plus и Urban от «КЕБа».

У «Кредит Европа Банка» есть две бесплатные кредитные карты — Card Credit Plus и Urban с очень щедрым кэшбэком, вознаграждение тут начисляется баллами, которыми можно оплатить последующие покупки.

По карте Urban положено 10% кэшбэка на общественный транспорт, 5% на «Автоуслуги», «АЗС» и «Такси», 3% на аренду авто и 1% на все остальное.

По карте Card Credit Plus за «Развлечения» дадут 7%, за «Одежду», «Красоту» и оффлайн «Общепит» (кроме фастфуда) — 4% и 1% за все остальное. Кэшбэк положен только при использовании для покупок заемных средств.

У этих кредиток «Кредит Европа Банка» честный и понятный грейс-период до 55 дней. Отчетный период — месяц между двумя выписками (в первый месяц от даты отражения первой операции до первой выписки), платежный период длится 25 дней.

Кредитки «КЕБа» умеют бесплатно стягивать с карт других банков через собственные сервисы. Смс-информирование можно отключить на горячей линии, страховка отключается в отделении банка.

4 Карта «Двойной кэшбэк» от «Промсвязьбанка».

Обслуживание кредитной карты «Двойной кэшбэк» от «ПСБ» стоит 990 руб./год, однако если в первый месяц совершить покупку от 1000 руб., то по акции первый год обслуживания будет бесплатным.

У карты можно выбрать 1 из 3 пакетов привилегий:

● «Досуг»: 10% кэшбэка на «Такси/каршеринг», 7% на «Кино», 5% на «Кафе и рестораны»;

● «Семья»: 10% кэшбэка на «Транспорт», 7% на «Аптеки», 5% на «Дом и ремонт»;

● «Авто»: 10% кэшбэка на оплату штрафов ГИБДД из ИБ «Промсвязьбанка», 7% на «ТО и автомойки», 5% на «АЗС».

За покупки, которые не входят в повышенные категории и в список исключений, будет 1% кэшбэка.

Вознаграждение положено при обороте трат от 10 000 руб./мес., повышенное вознаграждение дают только при оплате за счет кредитных средств, месячный лимит 2000 баллов. Также начислят дополнительный 1% кэшбэка за пополнение кредитки.

У кредитки «Двойной кэшбэк» от «Промсвязьбанка» честный льготный период до 55 дней. Отчетный период — календарный месяц, платежный период начинается после завершения отчетного периода и длится 25 календарных дней. На снятие наличных и переводы льготный период не действует.

Карту можно бесплатно пополнять с карт других банков через собственный сервис в интернет-банке и мобильном приложении.

Платное смс-информирование подключают автоматически, но его легко отключить. Могут навязать страховку.

5 Citi Select от «Ситибанка».

У кредитки Citi Select от «Ситибанка» при обороте трат от 10 000 руб./мес. (это же является и критерием бесплатного обслуживания, первые полгода бесплатны без условий) за все покупки начисляется вознаграждение в 15% селектами, которые при обмене на сертификаты соответствуют эффективному кэшбэку на все в 3% (такой кэшбэк получается при обмене на сертификаты «Детского мира», «Перекрестка» и на мили «Уральских авиалиний»). Плюс здесь есть кэшбэк за коммуналку и мобильную связь при оплате из интернет-банка или мобильного приложения «Ситибанка».

За первую покупку в течение 45 дней с момента одобрения карты «Ситибанк» подарит приветственные 2000 руб., при совершении за этот период покупок на сумму от 10 000 руб. дадут еще 2000 руб.

Помимо этих 4000 руб., можно получить еще 20 000 селектов (это 2000-4000 руб., в зависимости от способа превращения селектов в деньги) по акции «Приведи друга», если оформить карту по специальной ссылке и совершить покупки на 2000 руб. в течение первых 30 дней с момента одобрения карты.

Некоторые Маринки при оформлении карты просят дополнительно указать номер карты друга, хотя по условиям акции этого не требуется. Чтобы не тратить время на лишние споры, запишите номер: 5336 8172 2378 1742.

У карты честный грейс-период до 50 дней. Расчетный период — месяц между двумя выписками, платежный период — 20 дней с даты выписки.

Платное смс-информирование (стоит 89 руб./мес.) и страховку не навязывают, но если эти услуги все-таки окажутся подключенными, то их легко отключить с помощью горячей линии.

6 Карта «365» от «Ренессанс Кредит».

Обслуживание кредитки «365» от банка «Ренессанс Кредит» в первый год бесплатно без условий, далее — при тратах от 10 000 руб./мес. (иначе стоит 99 руб./мес.). Подтверждать доход для получения кредитки не требуется.

По этой карте при обороте трат до 15 000 руб./мес. за все покупки положен 1% кэшбэка, при обороте от 15 000,01 до 75 000 руб. — 1,5% кэшбэка, при обороте от 75 000,01 до 100 000 руб. — 3%. Любопытно, что МСС 4812 нет в списке исключений для кэшбэка.

Месячный лимит вознаграждения составляет 3000 бонусов. Бонусами можно компенсировать полную стоимость ранее совершенных покупок (не старше 60 дней) при условии, что на бонусном счете их накопилось от 500 и выше. 1 бонус соответствует 1 рублю.

У кредиток банка стандартный честный грейс-период до 55 дней. За снятие наличных комиссии нет, но такие операции лучше не совершать, т.к. льготный период на них не распространяется. Пополнять кредитку можно без комиссии с карт других банков с помощью сервиса в мобильном приложении банка.

Другие интересные кредитные карты

В этом разделе я собрал кредитные карты, у которых есть какая-нибудь примечательная фишка.

1 «Доходная карта Visa Platinum» от «ИПБ».

«Доходная карта Visa Platinum» от «Интерпрогрессбанка» — единственная кредитная карта на рынке, которую можно получить без предоставления каких-либо дополнительных документов, при этом имея испорченную кредитную историю (или нулевую) и даже являясь безработным. Эта кредитка отлично подойдет для исправления или формирования кредитной истории.

Условием для получения этой кредитки является только открытие вклада «Доходный» (по состоянию на 23.05.2021 этот вклад можно открыть под 4,75% годовых с ежемесячным начислением процентов). Кредитный лимит у карты будет составлять 80% от суммы размещенных на вкладе средств.

Выпуск и обслуживание кредитки бесплатны, за все покупки положен кэшбэк в 1%, а на любимую категорию — 5% (в июне 2021, например, любимой категорией могут быть «Книги», «Музыка», «Товары для животных» или «Общественный транспорт»).

У кредитки честный грейс до 50 дней (расчетный период — календарный месяц, платежный — 20 дней). На снятие наличных и переводы льготный период не распространяется (но снять кредитные деньги в собственных банкоматах при этом можно без комиссии).

2 Кредитная Opencard от «Открытия».

Кредитная Opencard от «Открытия» нужна для простого выполнения условия повышенного вознаграждения по дебетовой Opencard, чтобы получать по дебетовке кэшбэк в 3% на все, либо 11% в любимой категории («Аптеки и салоны красоты», «АЗС и транспорт», «Кафе и рестораны», «Отели и билеты»). Выпуск кредитки стоит 500 руб., обслуживание бесплатно. При достижении оборота трат по ней в 10 000 руб. на бонусный счет вернется 500 бонусных баллов, эквивалентных 500 руб.

По кредитке нужно просто ежемесячно тратить рублей 100 и гасить их в соответствующий платежный период. Тем самым будет выполнено условие, что задолженность по кредитке должна гаситься суммами, не более чем на 1000 руб. превышающими минимальный платеж.

К тому же по кредитной Opencard для новых клиентов действует акция «Приведи друга»: если заказать карту по специальной ссылке и в течение 30 дней потратить от 3000 руб., то банк подарит вам 3000 баллов (эквивалентны 3000 руб.):

Смс-информирование подключается автоматически, но его можно отключить в интернет-банке. Страховку навязывают не очень активно.

3 Кредитки «Тинькофф Банка».

На кредитных картах «Тинькофф Банка» доступна услуга «Перевод баланса», с помощью которой раз в год можно перевести весь кредитный лимит на карту другого банка без комиссии и не платить при этом проценты до 120 дней. Максимальный перевод по реквизитам счета составляет 300 000 руб., по реквизитам карты — 150 000 руб. Все подробности можно почитать тут.

Для данной услуги подойдет кредитка All Airlines, которая бесплатна в первый год при заказе по специальной ссылке. К тому же по карте предусмотрен кэшбэк в 2% милями на все, а также бесплатная страховка в путешествиях:

Либо можно воспользоваться «Переводом баланса» на кредитке Tinkoff Platinum (стоит 590 руб./год). Если заказать ее по специальной ссылке, то первый год обслуживания будет бесплатным без условий.

UPD: 01.10.2021

Можно поучаствовать в другой акции: если заказать Tinkoff Platinum по этой ссылке и в течение месяца потратить от 5 000 руб., то банк подарит 3000 руб.:

Карту доставляют во многие города РФ, подтверждать доход не требуется. В документах, которые представитель банка привезет вместе с картой, нужно поставить галочки, что вы НЕ хотите подключать смс и страховку.

4 Карта «Кэшбэк» от «Райффайзенбанка».

По карте «Кэшбэк» от «Райффайзенбанка» предусмотрен кэшбэк в 1,5% на все реальными деньгами без лимитов и округлений. Она отлично подойдет для покупок в тех категориях, которые не прикрыты более выгодными картами.

Стандартная стоимость обслуживания карты составляет 1490 руб./год, однако периодически проходят акции, когда эту карточку можно получить с бесплатным обслуживанием.

У кредитки «Райфа» честный грейс до 52 дней, отчетный период длится месяц между двумя выписками, платежный период составляет 21 день. На снятие наличных и переводы льготный период не распространяется.

Карта умеет стягивать. От смс-информирования и страховки легко отказаться при получении карты (если данные услуги все-таки окажутся подключенными, то отключить их можно в офисе банка).

5 «Удобная кредитная карта» от «Газпромбанка».

У этой кредитной карты «Газпромбанка» самый длинный льготный период среди всех карточек в России. Если в первые два расчетных периода потратить по карте от 60 000 руб., то грейс-период будет длиться 6 расчетных периодов (180 дней), если меньше, то только 3 расчетных периода.

Выпуск «Удобной кредитной карты» бесплатен, обслуживание бесплатно при тратах от 5000 руб./мес. (месяц календарный), иначе 199 руб./мес. При отсутствии задолженности плата за обслуживание не взимается. Во многих городах реализована бесплатная доставка карты.

Из примечательного у этой карты оплата услуг ЖКХ в интернет-банке «Газпромбанка» будет без комиссии и с сохранением льготного периода.

Карты «Газпромбанка» можно пополнять с карт других банков без комиссии с помощью сервиса в мобильном приложении.

4 «Разумная кредитная карта» от «Ренессанс Кредит».

У «Разумной карты» от банка «Ренессанс Кредит» тоже один из самых длинных льготных периодов на рынке – до 145 дней, он уступает только 180-дневному грейсу «Удобной» кредитной карты от «Газпромбанка».

Выпуск и обслуживание кредитной карты «Разумная» от банка «Ренессанс Кредит» платежной системы MasterCard бесплатны без каких-либо дополнительных условий. Заявку на карту можно оставить онлайн.

Банк не требует от клиентов подтверждать доход для получения этой кредитки.

Отсчет 145 дней льготного периода начинается после совершения первой расходной операции. К 145 дню нужно будет полностью погасить задолженность за все покупки, которые были совершены внутри льготного периода. Помимо этого, ежемесячно нужно будет вносить минимальные платежи (5% от суммы долга).

«Разумная» умеет стягивать денежные средства с дебетовых карт других банков через сервисы «Ренессанс Кредита».

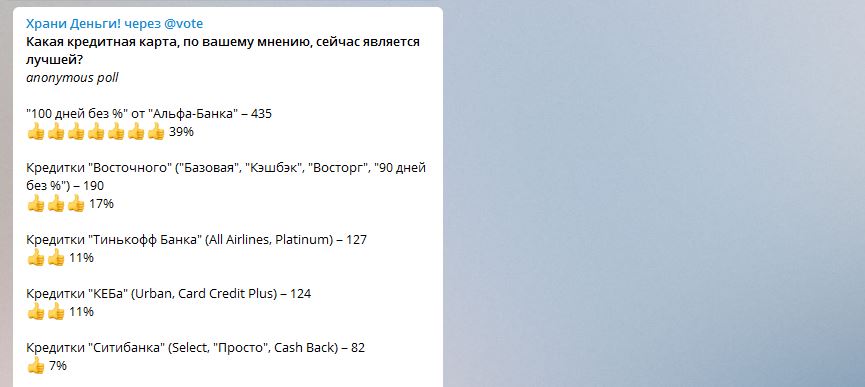

ГОЛОСОВАНИЕ В ТЕЛЕГРАМ-КАНАЛЕ @HRANIDENGI

В опросе на канале @hranidengi пока лидирует карта «100 дней без %» от «Альфа-Банка», второе место у кредиток «Восточного», замыкают тройку кредитки «Тинькофф Банка». Принять участие в голосовании за лучшую кредитную карту можно здесь.

В этом голосовании не принимала участие кредитка «110 дней без %» от «Райффайзенбанка». Однако с текущими условиями (бесплатное обслуживание при любых расходных операциях от 8000 руб./мес., возможность в первые 2 месяца обналичить весь кредитный лимит без последствий, а с третьего месяца по 50 000 руб./мес.) кредитка «Райфа», скорее всего, смогла бы потеснить кредитную карту «Альфа-Банка» с первого места.

UPD: 17.08.2021

При заказе карты «110 дней без %» от «Райффайзенбанка» до 31 декабря 2021 ее обслуживание будет бесплатным весь срок действия карточки без дополнительных условий.

Вывод

Как видите, на рынке сейчас есть много интересных и выгодных кредитных карт. Нельзя однозначно сказать, какая из них лучше остальных, все зависит от целей и характера трат.

Лучше оформить несколько кредиток и использовать их вместе с выгодными дебетовыми картами.

Нужно быть готовым к тому, что в любом банке могут отказать в выдаче кредитной карты, переживать по этому поводу не стоит. О том, как повысить вероятность одобрения, можно почитать тут.

При покупках через интернет не забывайте пользоваться кэшбэк-сервисами (например, Letyshops или Backit) и получайте от них дополнительный кэшбэк в 3-5-10%, помимо каши от банка.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях. Буду признателен за репост:)

Источник https://promokodich.ru/luchshie-kreditnie-karty-reiting/

Источник https://oftinbank.ru/samye-vygodnye-kreditnye-karty/

Источник https://hranidengi.ru/luchshie-kreditnye-karty-2021/

Источник