Содержание

Кредитная карта Тинькофф Платинум

Кредитные карты

Кредитная карта Tinkoff Platinum давно у всех на слуху, и часто в негативном ключе. Я расскажу вам нехитрые «секреты», как правильно пользоваться картой от начала до конца, не в убыток себе и не иметь неприятностей с банком. Пожалуй, центральный момент — это использование льготного периода (он же беспроцентный период, но я бы его назвал — непрерывный беспроцентный режим). Условия и тарифы в 2021 году — те же, что и в 2020-м, ничего принципиально не поменялось, но периодически проводятся выгодные акции:

Если заказать кредитную карту Tinkoff Platinum по специальной ссылке и потратить в первый месяц от 5000 руб., то банк подарит вам на счет 3000 руб .

Принцип «возьми от банка всё» в действии: оформляем карту, пользуемся в льготном периоде, не платим никаких процентов и страховок, 1 год всего за 590 рублей. Отличный бонус при оформлении + какой-никакой кэшбэк за покупки на деньги банка. Заодно в течение года можно прокачать свою кредитную историю. В этой статье я расскажу, как все это сделать правильно и с максимальной выгодой для себя.

Основные тарифы по карте Tinkoff Platinum

В банке есть несколько десятков тарифных планов, они назначаются клиентам индивидуально. Кредитный лимит назначается тем более индивидуально. На сайте банка указан диапазон процентных ставок и основные параметры большинства тарифов. Вот типичные и важные пункты:

| Процентная ставка | |

|---|---|

| по операциям покупок | 12%— 29,9 % годовых |

| по операциям получения наличных | 30%— 49,9 % годовых |

| Комиссия за операцию выдачи наличных | 2,9% плюс 290 ₽ |

| Стоимость годового обслуживания | 590 ₽ |

| Беспроцентный период | до 55 дней на покупки по карте |

| Плата за включение в программу страховой защиты | 0,89% от задолженности |

| Плата за использование денежных средств сверх Лимита задолженности | 390 руб. |

| Плата за СМС оповещение об операциях | 59 ₽ |

| Штраф за неоплату Минимального платежа | 590 ₽ |

| Неустойка при неоплате Минимального платежа | 19% годовых |

| Минимальный платеж | не более 8% от Задолженности, мин. 600 ₽ |

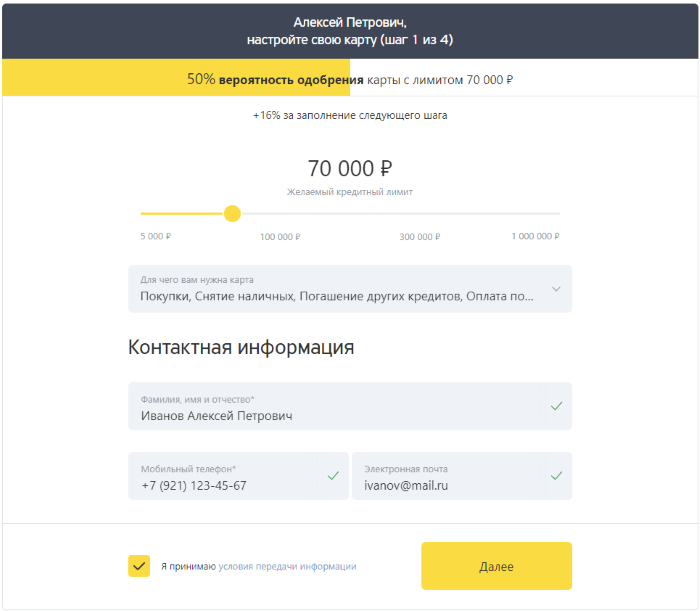

Кредитный лимит в тарифах не указывается, в заявке на кредитную карту есть поле «Желаемый лимит», но банк назначает кредитный лимит самостоятельно, по своим соображениям.

Что следует из этих тарифов:

- самое главное: не допускать просрочки платежей никогда

- наличные с карты никогда не снимать, тем более что большинство банкоматов (Сбербанк) выдают деньги порциями не более 7500 ₽ , т.е. комиссия на снятие наличных фактически 6.8%

- программу страховой защиты — не включать никогда (она не нужна)

- услуга «SMS-банк» — по желанию, для безопасности она полезна, но я не пользуюсь

- пользоваться льготным периодом чтобы не платить проценты банку

- не превышать кредитный лимит (банк это позволяет), за это снимают еще 390р, см. услуга «Сверхлимит«

При этих условиях можно ограничиться всего лишь оплатой годового обслуживания 590р/год. При оборотах по карте 20000р/мес вы будете зарабатывать 200р на бонусах, т.е. 2400р/год. Т.е. карта окупит себя за год 4 раза. Если обороты больше — и бонусов больше. Кроме того, ваши собственные средства, вместо которых вы пользуетесь деньгами банка, всё это время могут давать вам доход на вкладе или на карте Tinkoff Black (4% годовых). При средней сумме долга банку 20000р это еще 700р/год, при более активном использовании карты — больше. Поэтому систематическое использование кредитной карты Tinkoff Platinum может приносить вам доход.

В каких случаях еще может понадобиться карта Tinkoff Platinum? Например, если вы никогда не брали кредитных продуктов, но в будущем планируете взять крупный автокредит или ипотеку. Но при полном отсутствии кредитной истории ваши шансы ниже чем у такого же кандидата, но с «прокачанной» кредитной историей. Критерии для выдачи карты Tinkoff Platinum не слишком суровы, если ваши параметры не очень сильны, вам могут одобрить карту, но дадут сначала небольшой первоначальный кредитный лимит (КЛ), пусть даже 10000 рублей. Этого вполне достаточно чтобы «прокачать» и сформировать себе положительную кредитную историю за полгода. После этого вы будете иметь больше шансов на получение ипотеки или крупного потребительского кредита.

Как правильно подать заявку на карту Tinkoff Platinum?

Правильная подача заявки увеличивает шансы на ее одобрение, а также позволяет минимизировать или исключить неприятные моменты, связанные с пробивкой информации о вас банком на работе и по родственникам. Банк Тинькофф отличается тем, что не требует от вас никаких документов кроме паспорта. Т.е. в заявке понадобятся ваши паспортные данные. Специалист банка, который привезет вам карту, сфотографирует ваш паспорт, вас вместе с картой и сверит написанное в паспорте с введенными данными. Больше никаких документов банк не потребует, никаких справок с работы и 2-НДФЛ не нужно. Вместо этого, не имея прямых документов о ваших доходах, банк полагается на косвенные сведения и разнообразную информацию, которую вы предоставите банку, что-то из нее банк проверит. Разумеется, все предоставленные данные должны быть достоверными. Не надо бояться что банк их куда-то передаст. Если соблюдать договор, то никаких подвохов ждать не следует. Поэтому ваша задача — подготовить максимум информации о вас, получив которую, банк доверит вам кредитную линию того или иного размера (начальный кредитный лимит).

Факторы и сведения, положительно влияющие на одобрение заявки:

- подтвержденный источник дохода, вы — наемный работник (возможно, будет звонок на работу)

- наличие стационарных телефонов дома и/или на работе

- предоставление контактов 2 родственников/друзей, а особенно со стационарными телефонами

- вы известны и понятны банку (дебетовый клиент, получаете зарплату на карту Tinkoff Black в рамках зарплатного проекта или в индивидуальном порядке)

- не слишком высокая кредитная нагрузка

- слабым положительным фактором для увеличения КЛ может быть наличие загранпаспорта и свидетельства о регистрации на автомобиль на ваше имя или ПТС, их наличие можно указать в конце заявки

Факторы, влияющие отрицательно:

- возраст ниже 21 года

- невозможность подтвердить постоянный источник дохода (фрилансер)

- ИП, предприниматель (руководитель фирмы)

- отсутствие стационарных телефонов и дома, и на работе

- непредоставление контактов 2 родственников/друзей

- наличие действующих кредитов и/или кредитных карт других банков с большим лимитом (высокая кредитная нагрузка)

- пятна в кредитной истории (закрытые просрочки, а тем более незакрытые просрочки)

Поэтому до заполнения заявки на сайте банка заранее выпишите все контакты, которые вы готовы предоставить банку для получения независимой информации о вас.

- Предупредите на работе всех, через кого может прийти звонок из банка: секретарь на входном номере, бухгалтерия, непосредственный начальник.

- Предупредите родственников/друзей (2 шт.), согласны ли они, чтобы вы дали их телефон банку. Им будут звонить потом, если вы просрочите платеж и не будете отвечать по своему номеру (надеюсь, что до этого не дойдет и просрочек не будет, см. выше)

- Приготовьте ваши паспортные данные, название, контакты работодателя, ФИО директора (банк может спросить, вдруг вы его не знаете)

- Если есть загранпаспорт, найдите его, его можно показать на встрече со специалистом банка

Когда все предупреждены, можно заполнять заявку на кредитку Платинум, она состоит из нескольких страниц. В конце заявки вы подтверждаете отправку информации кодом из СМС. Если информации достаточно, уже через полчаса может прийти одобрение, тоже по СМС.

Назначаем встречу

После одобрения карты, банк ее оперативно изготавливает и в течение 1-7 дней (как правило) доставляет клиенту. Встречу можно назначить в интернет-банке, можно дождаться звонка из банка, или можно самому позвонить в банк. Я отправлял заявку в интернет-банке, а потом сам позвонил в банк:

Назначение встречи для получения карты

Встречу обычно назначают на работе или дома. Я назначал встречу в офисе, специалист банка приехал, я спустился на 1-й этаж и получил карту. Если вы заявляли о наличии дополнительных документов, возьмите их с собой. Напоминания о встрече придут за сутки до встречи, а второе — утром в день встречи:

Напоминания о встрече с представителем банка

Как правильно вести себя на встрече при получении карты Tinkoff Platinum?

Во-первых, нужно убедиться, что конверт с картой закупорен и его никто не открывал. Проследите чтобы конверт распечатали при вас. Если конверт уже откупорен, нужно указать на это представителю банка, по-хорошему, карту нужно перевыпустить (разумеется, за счет банка) — тут решайте сами. Получив карту, нужно будет проверить, что ваше имя на карте написано правильно с точностью до произношения. Совпадение с написанием в загранпаспорте совсем не обязательно, до 3 отличий — это нормально.

Во-вторых, нужно обратить внимание на бумаги, которые вы подписываете. Самое главное — это листок, заполненный с двух сторон: с одной стороны заявление-анкета с вашими паспортными и контактными данными из заявки, их надо проверить. С другой стороны — в верхней части справа можно видеть два поля для галочек. Галочки нужно проставить чтобы отключить SMS-банк и страхование (если захотите платить за СМС, потом включите в интернет-банке в любой момент):

Заявка-анкета на кредитную карту Tinkoff Platinum

Специалист банка сфотографирует ваш паспорт. Не отказывайтесь от фото, он сфотографирует вас с картой (последние 8-10 цифр на ней необходимо закрыть пальцем). Специалист банка сразу отправляет в банк через специальное приложение все полученные фотографии и информацию о встрече. И уже через несколько минут в банке окончательно одобрят ваш кредитный лимит и позволят активировать карту, полученную курьером. Проблемы могут быть только если у вас сильно изношенный паспорт или если фотографии получились некачественные, поэтому встречу лучше проводить в хорошо освещенном месте. В моем случае все было хорошо.

После получения карты первым делом подключаем интернет-банк

Посмотрите еще раз внимательно на документы, которые вам дали. В конверте кроме вашего экземпляра заявления-анкеты и листка с тарифом с приклеенной картой Tinkoff Platinum вы найдете:

- памятку по способам пополнения

- руководство пользователя — «Всё просто!» — посмотрите, полистайте. — «Информация для клиентов» — важный и довольно длинный документ, формальные правила обслуживания, почитайте на досуге, хотя это может показаться скучным, но там много важной информации, кое что упоминается ниже в разделе «подводные камни».

Теперь можно зайти в интернет-банк, для этого нужен номер карты. На сайте банка tinkoff.ru ссылка на интернет-банк справа вверху — «Войти». На входе в интернет-банк нужно нажать ссылку «Получить логин и пароль»:

получить логин и пароль к интернет-банку

получить логин и пароль к интернет-банку  ввести номер карты

ввести номер карты

Теперь вы можете зайти в интернет-банк и увидеть ваш кредитный лимит. Максимальный лимит сейчас по карте Платинум — 700000 рублей. Когда я заказывал, максимум было 300к, и мне дали именно такой:

Кредитный лимит карты Tinkoff Platinum

Помните, что пока карта не активирована, вы еще ничего не должны банку. Хотя, если ее долго не активировать, вам обязательно будут звонить из банка и напоминать, что полученную от курьера карту надо бы активировать. Еще вы можете узнать дату начала расчетного периода. Кроме Заявления-анкеты в конверте вам останется листок, заполненный с двух сторон, к которому приклеена карта. На одной стороне тарифный план с номером в виде небольшой таблички примерно на 14 пунктов. Изучите ее, она может отличаться процентными ставками и некоторыми другими параметрами. С обратной стороны (где внизу приклеена карта) в самом низу вы увидите мелкую неприметную надпись:

Расчетная дата, в которую начисляются проценты: NN-е число каждого месяца.

Вы можете попросить банк ее изменить. В расчетную дату банк засекает баланс по карте и считает проценты (если вы не пользовались льготным периодом). Расчетную дату нужно запомнить, но еще важнее запомнить другую дату: день расплаты дату платежа, не позже которой нужно внести хотя бы минимальный платеж. А лучше сразу внести более крупный платеж чтобы остаться в льготном периоде.

Как активировать карту?

Есть несколько способов активации карты Платинум, полученной от курьера (точнее, специалиста банка). Банк предлагает активировать её по телефону или по специальной ссылке. Но мне больше нравится самый простой — нажать на надпись в интернет-банке (личном кабинете) «Карта не активирована» (см. выше). Разумеется, сначала нужно дождаться окончательного одобрения банка на активацию карты.

Активация карты Tinkoff Platinum

Как тратить деньги и возвращать их банку?

Тратить деньги — это самое приятное :). Замечу, даже если карта активирована, но вы не включили услуг СМС-банка и страхования, в минус ничего не спишут, в день выписки банк даже не будет формировать ежемесячную выписку, т.к. там нечего написать. Но как только вы совершите первую операцию по карте, в дату очередной выписки она придет, и кроме ваших расходных операций спишется 590р за годовое обслуживание, с этим ничего не поделаешь.

Сверхлимитная задолженность

Однако, совершая траты, нужно помнить про кредитный лимит карты и услугу «Сверхлимит«. Т.е. банк может вам позволить немного превысить кредитный лимит и залезть в карман банку чуть больше (процентов на 10). Например, если вы возвращаетесь из другой страны и вам не хватает на карте средств каких-нибудь 5$ на обратный билет, банк может вам одобрить эту операцию и вы — спасены). Но за это он возьмет с вас 390р, если вы только на следующий день пополните карту и вернетесь в пределы вашего лимита.

В УКБО написано, что эта плата может браться не более 3 раз за одно превышение (1170р), например, если вы не погасили его на следующий день а оставили все как есть. Списание будет видно в ближайшую выписку. Но можно вообще избежать платы за сверхлимит, если пополнить карту и вернуться в лимит в этот же день.

Что написано в ежемесячной выписке?

Итак, я получил первую выписку по карте. Заявка на карту была 5 августа, карту получил 11-го, до первой расчетной даты 19 августа не пользовался картой, но с 7 сентября начал пользоваться, поэтому на 19 сентября банк сформировал выписку. Но на это и на отправку выписки банку нужно время, поэтому выписка от 19 сентября мне пришла на почту 21-го. В выписке содержится информация о минимальном платеже и о сроке платежа: 13 октября и 1000р. Информация о минимальном платеже нам не особенно нужна, это для тех, кто хочет заплатить банку проценты по кредиту, а мы не из таких. В PDF-файле содержится более подробная информация:

Первая выписка по кредитной карте Tinkoff Platinum

В выписке видно три расходные операции и списание 590р за обслуживание. Для применения льготного периода мне в этой выписке нужно запомнить всего две цифры: «Оплатить до» и сумму. Дата платежа у меня — 13-е число, в данном случае — 13 октября, примерно 25 дней после выписки еще можно ничего не платить. Но я советую платить не в последний момент, а немного заранее. Если у вас есть карта Tinkoff Black, то я бы оставлял запас в 1 день (вдруг интернет сломается, мобильное приложение откажет и т.п.), т.е. плачу 12-го. Также важна сумма оплаты. Для льготного периода это строка «Баланс на 19.09.2015». Т.е. все что было потрачено к моменту выписки, нужно вернуть банку полностью, тогда он не будет начислять проценты.

Как пользоваться льготным периодом?

Пожалуй, это самая важная часть и главный «секрет», но ничего сложного здесь нет. Самое главное я уже написал выше, где искать в выписке сумму для оплаты и дату платежа. Более-менее наглядный и интерактивный график вы можете найти раньше был на сайте банка в разделе «беспроцентный период»:

Льготный период карты Tinkoff Platinum

(На 2021 год там уже другие картинки, но тоже достаточно наглядные).

Серая полоска соответствует расчетному периоду, в течение этого времени вы совершаете покупки, которые в него попадают. Если точнее, то учитывается дата обработки операции банком, это может занять 1-3 дня после авторизации (момента использования карты), поэтому покупки, совершенные в конце расчетного периода могут не попасть в очередную выписку и попасть уже в следующий расчетный период. По окончании текущего периода у вас есть еще около 25 дней на до даты обязательного платежа (отсюда 30+25=55 — «до 55 дней»), т.к. от момента покупки до момента оплаты проходит от 25 до 55 дней, а если прибавить еще и время обработки операции, то фактически льготный период для некоторых покупок может получиться и чуть больше чем 55 дней. Главное — успеть оплатить полную сумму, указанную в выписке «Баланс на ….» не позже даты обязательного платежа. Таким образом, льготный период может быть не только возобновляемым, но и непрерывным и вы не будете платить проценты банку никогда.

Также банк после даты выписки присылает SMS, в котором есть сумма, необходимая для соблюдения льготного периода, она совпадает с долгом по выписке.

Если у вас не получилось внести вовремя весь долг по выписке, то льготный период не работает, и на вас начислят проценты за весь предыдущие и следующий расчетный период. Чтобы гарантированно возобновить действие льготного периода нужно:

- полностью погасить задолженность по последней выписке, лучше сразу после выписки.

- точно также делать и дальше, каждый месяц, успевая заплатить до даты обязательного платежа, тогда беспроцентный период возобновится.

Как, когда и на сколько пополнять карту?

Вы можете выбрать любые удобные вам способы пополнения, но в зависимости от способа пополнения карты, на это может потребоваться от 0 до нескольких дней.

- Быстрее всего пополнять внутри банка с дебетовой карты Tinkoff Black

- Неплохой способ — пополнение «с карты другого банка» в интернет-банке Тинькова, это бесплатно с карт большинства банков (Сбербанк, ВТБ, Альфа, см. раздел Полезные ссылки).

- Можно пополнить по реквизитам счета переводом из другого банка, но нюанс в том, что по кредиткам Тинькофф никакого отдельного банковского счета на 40817810 не открывается, используется общий счет примерно так:

- Cчёт получателя платежа: 30232810100000000004

- Назначение платежа: Перевод средств по договору № 0123456789 ФИО НДС не облагается

При переводе межбанком, критически важно указать в назначении платежа номер договора и ФИО получателя. Если вы решили сделать рефинансирование кредитки Тинькофф в Сбербанке, вас ждет сюрприз как раз из-за этого поля «назначение платежа».

Некоторые пользователи советуют пополнять в 2 этапа.

- Сначала, вскоре после выписки, внести на карту минимальный платеж — это со 100% вероятностью гарантирует вам отсутствие просрочек и сделает вас лояльным банку клиентом, который не оттягивает минимальный платеж до последнего.

- Оставшуюся сумму вы можете внести и позже, но обязательно до даты обязательного платежа. Очень важно, чтобы этот платеж попал в выписку нужной датой, тогда проценты за предыдущий платежный период вам не начислят. Если вы недоплатите хотя бы 1 рубль или опоздаете на 1 час, то никакого льготного периода не будет и придется платить проценты за все 55 дней (и штраф за факт просрочки), поэтому лучше заплатить чуть раньше и чуть больше.

Нужно чтобы деньги попали на счет не позже 21:00 в дату платежа

Очень удобно следить за необходимыми платежами в интернет-банке. Можно не читать выписки, а просто вовремя заходить в интернет-банк вскоре после дня выписки. Зайдите в интернет-банк и нажмите на вашу кредитку. Я подвел мышку к вопросительному знаку (появилась всплывающая подсказка) и нажал на него:

Долг по кредитной карте Tinkoff Platinum

Нам тут важна сумма 15068 — это сколько я был должен банку на момент выписки 19 сентября. После выписки не было новых расходов, поэтому сумма совпадает с общей задолженностью. Именно такую сумму я должен оплатить до указанной даты 13 октября, но банк предлагает нажать на кнопочку и оплатить только минимальный платеж. Я внес минимальный платеж в 1000р 24 сентября, пользовался картой дальше, а затем вернулся в интернет-банк уже 9 октября чтобы внести остаток платежа по выписке (15068р-1000р = 14068р), картина была следующая:

Готовимся внести платеж по карте Tinkoff Platinum

Интернет-банк подсказывает, сколько дней осталось до крайней даты платежа. Можно вообще не думать, а просто нажать кнопку «Оплатить». Остаток, который необходимо внести, банк уже подсчитал за нас, он сам появляется в строке «Сумма перевода»:

Платеж по карте Tinkoff Platinum

Главный результат платежа отмечен зеленым: «Задолженность по выписке от 19 сентября погашена» — всё в порядке, проценты по карте начислять не будут:

Но кое-что может вас смутить, т.к. «долг» и «Общая задолженность» не изменились. Здесь нет ничего страшного, на следующий день эти цифры обновятся:

Льготный период действует

На этом оплата по карте завершена, можно пользоваться картой дальше и снова вернуться к интернет-банку после даты очередной выписки.

При внесении платежа с дебетовой карты в мобильном приложении рекомендую не торопиться и смотреть внимательно. Как обычно, жму на кредитную карту — «Пополнить» — «С моего счёта» и сходу тыкаю пальцем в поле ввода суммы, чтобы появились подсказки с вариантами. Например, в данной ситуации у меня кредитный лимит 100000, для льготного периода нужно заплатить 3418.71, долг по кредитке — 3669, а на дебетовой карте имеется сумма 115587. Правда, минимальный платеж уже был оплачен ранее.

И мне предлагается первым вариантом не погасить весь долг по кредитной карте в 3669р, а перекинуть ВСЮ сумму с дебетовой карты на кредитную. Считаю это диверсией, т.к. последствия будут необратимыми: вы не сможете снять наличные без огромной комиссии и процентов, вы не сможете пользоваться пустой дебетовой картой, придется всю сумму тратить с кредитной карты. Поэтому будьте аккуратнее и не спешите, внося платеж на кредитную карту и выбирая сумму пополнения, мой вариант — всегда «Задолженность по выписке«.

Важно: платеж должен поступить не позже 21:00 по Москве в дату платежа.

Кредитные карты банка Тинькофф – условия и онлайн оформление

Кредитная карта открывает доступ к заемным деньгам, которыми клиент пользуется неоднократно и по мере необходимости. Проценты платятся дифференцированно , в зависимости от израсходованных сумм и периода задолженности. Это позволяет минимизировать переплаты по кредитной карте Тинькофф банка и дает дополнительную экономию за счет грейс-периода.

Тарифы кредитных карт Tinkoff

Минимальный платеж по всем кредиткам – не более 8% от текущего долга. Грейс-период по всем кредитным картам – 55 дней (по карте Тинькофф Платинум беспроцентный период составляет 365 дней при совершении покупок в магазинах-партнерах).

Процентная ставка применяется с учетом типа транзакции. Дороже всего обходится обслуживание задолженности, образовавшейся после снятия наличных денег и приравненных к этому транзакций (переводы на другие карты, перечисления на электронные кошельки).

Название карты Лимит, руб.

(не более)Процентная

ставка при

безналичных

платежахПроцентная

ставка при

снятии

наличныхСтоимость

обслуживания,

руб. в годКомиссия за

обналичивание,

руб.Тинькофф Платинум 300 000 12% – 29% 30% – 49,9% 590 2,9% от суммы + 290 ALL Airlines 700 000 15% – 29,9% 29,9% – 39,9% 1890 – списывается однократно; 390 ALL Airlines Black Edition 2 000 000 0 – при ежемесячных тратах более 50 000 рублей, в противном случае 249 в месяц Tinkoff Drive 700 000 15% – 29,9% 29,9% – 39,9% 990 390 All Games 700 000 15% – 29,9% 29,9% – 39,9% 990 390 S7-Tinkoff 1 500 000 15% – 29,9% 25,9% – 39,9% 1890 при снятии более 100 000 р. – 2% от суммы + 390; в остальных случаях – 390 Яндекс.Плюс 700 000 15% – 29,9% 30% – 39,9% Бесплатно Avon 300 000 12% – 29% 30% – 49,9% 590 2,9% от суммы + 290 Перекресток 700 000 15% – 29,9% 29,9% – 39,9% 990 390 Карта болельщика ПФК ЦСКА 1 500 000 15% – 29,9% 30% – 49,9% 590 2,9% от суммы + 290 Азбука Вкуса 1 500 000 15% – 29,9% 30% – 49,9% 590 2,9% от суммы + 290 WWF 700 000 15% – 29,9% 29,9% – 39,9% 990 390 AliExpress 700 000 15% – 29,9% 29,9% – 39,9% 990 390 eBay 700 000 15% – 29,9% 29,9% – 39,9% 990 390 Нашествие 300 000 12% – 29% 30% – 49,9% 590 2,9% от суммы + 290 OneTwoTrip 700 000 15% – 29,9% 29,9% – 39,9% 1890 390 Google Play 700 000 15% – 29,9% 29,9% – 39,9% 990 390 Рандеву 700 000 15% – 29,9% 29,9% – 39,9% 990 390 Lamoda 700 000 15% – 29,9% 29,9% – 39,9% 990 390 Магнит 700 000 15% – 29,9% 29,9% – 39,9% 990 при снятии более 100 000 р. за расчетный период – 2% + 390; в остальных случаях – 390 VegasCard 300 000 15% – 29,9% 0,499 590 при снятии более 100 000 р. за расчетный период – 2%; в остальных случаях – бесплатно AuraCard 300 000 0,299 0,499 590 PlanetaCard 300 000 0,299 0,499 590 AvroraCard 300 000 0,299 0,499 590 LetoCard 300 000 0,299 0,499 590 Оформление кредитной карты

- Наименование карты: Platinum

- Кредитный лимит: 300 000 Руб.

- Процентная ставка: 12 %

- Льготный период: 55 дн.

- Cashback: 1 %

- Годовое обслуживание: 590 Руб.

Получить кредитку может любой российский гражданин в возрасте 18 – 70 лет, имеющий удостоверение личности и постоянную либо временную прописку в РФ, а также хорошую кредитную историю и источник постоянного дохода. Справки о зарплате, поручители, предоставление залога, прочие виды обеспечения не нужны.

Алгоритм получения карты:

- Оформление онлайн-заявки (делается за несколько минут на странице соответствующей кредитной карты Тинькофф).

- Ожидание ответа (обычно – 2 минуты).

- Обсуждение деталей с представителем банка (он сам перезвонит в течение 1-3 дней).

- Встреча с курьером, подписание договора, получение карты, ее активация.

Как подать заявку на оформление кредитки Тинькофф?

Не указывайте слишком большой кредитный лимит, процент одобрения по такой заявке будет значительно ниже. Старайтесь запрашивать реальную сумму, которую сможете гасить своевременно.

- Чтобы заказать кредитную карту в банке Тинькофф, перейдите на официальный сайт по кнопке выше.

- С помощью ползунка укажите кредитный лимит по карте, выберите для чего вам карта и заполните контактную информацию, после чего нажмите «Далее».

- Заполните паспортные данные, укажите адреса регистрации и проживания, а также дополнительный телефон, и нажмите «Далее».

- После этого укажите сведения о работе: тип занятости, название и адрес организации, должность, рабочий телефон. Нажмите «Далее».

- На заключительном этапе вводятся сведения о размере дохода, семейном положении, образовании, зарплатном банке, наличии/отсутствия автомобиля. Особое внимание – параметру «Кодовое слово»: оно будет использоваться для блокировки/разблокировки карты и восстановления доступа к ней.

- Чтобы повысить вероятность одобрения, можно оставить свою фотографию.

- После нажатия кнопки «Оформить» система предложит ввести код подтверждения, отправленный на первый из указанных телефонов. Ориентировочно за две минуты принимается предварительное решение, результат отображается на экране.

Чем полнее и достовернее представленные сведения, тем выше вероятность одобрения поданной заявки и тем больше размер выделяемого лимита. Карта с договором будет доставлена на дом или в офис по адресу, который вы сообщите представителю банка.

Как работает кредитка

Банк выделяет лимит в виде возобновляемой кредитной линии. Карточкой можно платить в интернете, обычных магазинах, рассчитываться за услуги, снимать наличные. С этой точки зрения кредитка Тинькофф не отличается от дебетовой карты. Держатель расходует заемные средства по текущей необходимости, после возврата на карту деньги вновь доступны для использования, а проценты рассчитываются лишь на фактическую задолженность.

Условия пользования кредиткой

Ссылка для перехода к условиям есть на странице каждой карты Тинькофф.

С типовыми условиями можно ознакомиться на странице с pdf файлом ниже. Для просмотра информации о конкретном продукте, выберите его в списке на сайте и щелкните «Подробнее о карте».

Комиссия за снятие наличных

Кредитки созданы для стимулирования безналичных платежей. Снимать по ним деньги невыгодно по следующим причинам:

- на суммы обналичивания действует повышенная (до 49,9% годовых) процентная ставка;

- за снятие денег берется комиссия (ее размер указан в таблице выше).

Внимание! Без комиссии можно снимать наличные только по карточкам VegasCard, LetoCard, AvroraCard, AuraCard и PlanetaCard – при условии, что в течение расчетного периода снимается до 100 тыс. рублей.

Как начисляются проценты на карту?

Предположим, лимит по кредитке – 100 000 рублей, предоставлен на три года под 7% годовых. Клиент потратил 20 000 рублей и вернул их через месяц. Расчет процентов:

20 000 х 7 : 100 : 12 = 116,7

Проценты составляют 116,7 рубля, причем после возврата суммы на карточке вновь доступны для использования изначальные 100 000 рублей.

Если в аналогичной ситуации действует грейс-период сроком больше месяца (например, 35 или 45 дней), то проценты начисляться не будут. Если же грейс-период в данном примере составит меньше месяца (например, 20 дней), то начисление процентов будет выполнено в полном объеме (а не только за 10 дней сверх льготного периода).

Можно ли поменять тариф по кредитке?

Условия пользования кредитными продуктами Tinkoff едины для всех пользователей. С правилами применения тарифов можно ознакомиться на странице static.tinkoff.ru/documents/credit_cards/tariff-rules.pdf.

Закрытие кредитной карты

Что бы закрыть кредитку, сначала пасите задолженность. Ее нужно уточнить у оператора по телефону 8-800-755-10-10 или через чат, поскольку онлайн-банк или мобильное приложение отображают только текущий долг без начисленных процентов. Специалист сообщит задолженность с точностью до копеек.

Затем сообщите банку о намерении закрыть карту. При отсутствии долга карта закроется через 30 дней, о чем придет соответствующее SMS-уведомление. Конечно, срок 30 дней до закрытия карточного счета не с проста. Вдруг за это время у вас снова возникнет необходимость в кредитке ?.

«Подводные камни» кредитной карты Тинькофф

- На покупки в партнерских магазинах Тинькофф предлагает акции и спецпредложения (например, грейс-период до 365 дней), но цены таких торговых заведений могут быть выше средних по рынку.

- При снятии наличных приходится не только платить комиссию, но и переплачивать проценты (ставка за обналичивание и переводы значительно выше).

- Обслуживание почти всех кредиток – платное (исключение – «Яндекс.Плюс»).

- Жесткая система неустоек и штрафов за просрочку платежей.

- Отсутствие грейс-периода на снятие наличных и денежные переводы.

- Вероятность внезапного уменьшения лимита без объяснения причин.

Стоит ли брать кредитку Тинькофф?

Это выгодно, если правильно пользоваться картой. Помните о льготном периоде, не снимайте наличные, следите за акциями и спецпредложениями, а также получайте и тратьте бонусные баллы (механизм начисления бонусов зависит от конкретного продукта). При грамотном использовании карточек переплаты банку минимизируются или исключаются.

Перед покупками и прочими транзакциями помните о действующей процентной ставке (она может различаться в зависимости от конкретной операции). Просрочка обязательного платежа делает использование кредиток невыгодным (портится кредитная история, назначается штраф, повышается процентная ставка).

Кредитные карты для ИП и бизнеса

Тинькофф не выпускает кредитные карты для индивидуальных предпринимателей и бизнеса. Но есть другие варианты финансирования, в том числе – подключение РКО в Тинькофф банке. В этом случае вам станет доступно кредитование бизнеса.

Кредитная карта Тинькофф – условия и проценты 2019, все о кредитках банка

Кредитные карты Тинькофф – удобные инструменты для пользования заемными средствами кредитора. Заказ карт происходит в онлайне на странице финансовой организации. Но перед этим нужно выбрать наиболее выгодный финансовый продукт. Тарифные планы по картам разные, поэтому удобнее сравнить их на сайте и подобрать с необходимым набором функций. Требования к физическим лицам и список документов для подключения минимальные. По кредитным картам действует льготный период в 55 дней. В течение этого срока можно тратить средства и погашать кредит, вообще не выплачивая проценты. Но на снятие наличных грейс-период не распространяется, только безналичные расчеты.

Какие бывают кредитные карты Тинькофф

Кредитные карты, оформляемые в Тинькофф Банке, бывают именные и без имени. На лицевой стороне пластика размещен номер карты, имя владельца, если карта именная и срок окончания работы кредитки. Также на карте находится магнитная полоса и чип.

Тинькофф Банк выпускает множество видов кредитных карт с разными условиями использования. Tinkoff предлагает даже варианты карт для путешественников или геймеров. Самые популярные кредитки:

Тинькофф Платинум – это классическая кредитная карта с лимитом на заемные средства. Ограничения по карте Platinum – 300 тыс. рублей. Но лимит устанавливают индивидуально для каждого клиента в пределах этой суммы. В самом начале работы с банком Тинькофф верхний лимит устанавливают редко. По этому пластику можно принять участие в бонусной программе. От покупок, сделанных с помощью кредитки, начисляют кэшбэк. Он составляет от 1 % со всех приобретений до 30 % от суммы в магазинах-партнерах Tinkoff. 1 бонус равняется 1 рублю. Платежная система пластика Платинум – Visa. Проводить покупки по кредитке можно во всем мире. По карте доступно подключить льготный период – 55 дней, если происходит в возврат задолженности в это время, то клиент пользуется займом без процентов.

Тинькофф All Airlines. По этой кредитке начисляют бонусные мили с покупок. Мили обменивают на авиабилеты. Мили получают за оплату товаров и услуг по карте, бронирование отелей. Также бонусные мили начисляются по специальным предложениям в личном кабинете. Кредитный лимит по пластику – 700 тыс. рублей. Платежная система, как и у предыдущей карты – Visa.

Оформляют эти и другие кредитки Тинькофф на официальном сайте. Для подключения карты:

- Подайте заявку. Укажите персональные сведения о себе в форме.

- Получите предварительное решение организации через 3-15 минут.

- Обсудите детали оформления с менеджером, который перезвонит по номеру из анкеты. Договоритесь о времени и месте встречи с представителем банка.

- Встретьтесь с курьером, предъявите документы, подпишите договор и получите конверт с картой.

В центральных населенных пунктах курьеры приезжают в течение 2-3 дней. В небольших населенных пунктах придется ждать около недели или карту пришлют в указанное почтовое отделение.

Общие условия выпуска и пользования кредитками Tinkoff

Пользователям кредитных карт Тинькофф Банка предоставляется бесплатный интернет-банкинг и приложение для смартфонов. Чтобы получить доступ к ЛК:

- Откройте официальную страницу Tinkoff и кликните «Войти».

- Введите в форму номер телефона, который указывали при оформлении пластика.

- Получите логин для входа в ЛК в СМС.

- Придумайте пароль, чтобы авторизоваться в интернет-банке.

Эти же данные потом используйте для авторизации в мобильном приложении.

По многим кредиткам доступен грейс-период – время, в течение которого можно выплатить долг без процентов. В период от 26 до 55 дней на кредит не начисляют проценты, если не снимать средства с карты. Погасить задолженность по кредитке можно несколькими способами:

- Банковским переводом. За операцию не снимают комиссию. Пополнить счет можно через любой банк, нужно предъявить сотрудникам паспорт и сообщить реквизиты пополняемой карты.

- Наличными через банкомат. Пополнить баланс можно бесплатно в банкоматах Тинькофф. Если с собой нет кредитки, можно воспользоваться услугой бесконтактных платежей.

- Перечисление с другой карты банка. Провести транзакцию можно в ЛК, приложении для смартфона. Комиссию за отправку средств с карт других кредитных организаций не снимают.

- У партнеров Тинькоффа. Точки пополнения указаны на гугл-карте на сайте банка. Найдите ближайший пункт. Комиссию не снимают, но могут быть ограничения по сумме перевода.

Сроки зачисления уточняйте на месте, если проводите операцию в кассах. Пополнение через онлайн-сервисы и банкоматы моментальное, а в банках и пунктах пополнения период увеличивается до 1 недели.

Срок действия

Срок действия кредиток, выданных в 2019 году, одинаковый для всех продуктов Тинькофф – 3 года. Дату окончания действия карты можно найти на самом пластике. Ограничения по сроку распространяются только на банковскую карту, но не на сам кредит. Поэтому, если вернуть заемные средства не успели выплатить, банк перевыпускает новую кредитку. Свяжитесь с представителем колл-центра и проинформируйте его о своем намерении получить новый пластик. Менеджер уточнит детали и оформит заявку на перевыпуск. Карта будет готова через несколько дней.

Требования к заемщику и возрастные ограничения

У Тинькофф Банка к заемщикам лояльные требования при оформлении кредитных карт, но минимальные условия такие:

- Наименьший возраст – 18 лет. Наибольший – 69 лет.

- Гражданство РФ.

- Постоянная или временная регистрация в одном из субъектов РФ.

- На дату завершения действия кредитного пластика клиенту не может быть старше 69 лет.

Какие документы нужны для оформления

Чтобы получить пластиковую банковскую карту, нужен только паспорт. Но в некоторых случаях менеджеры запрашивают:

- СНИЛС;

- ИНН.

В большинстве ситуаций достаточно только паспорта. Поэтому при оформлении заявки на сайте держите его под рукой, чтобы внести в базу данных корректные сведения о себе.

Проценты и тарифы на обслуживание

За СМС-оповещения по операциям с кредитного пластика придется платить. Для всех кредиток услуга составляет 59 рублей в месяц.

Если беспроцентный период истекает, а задолженность еще не выплачена, то сумму ежемесячных платежей устанавливают на индивидуальных условиях. В основном она составляет до 8 % от размера задолженности.

Процентный ставки и тарифы по кредиткам All Airlines и Platinum:

Доступ к интернет-банкингу и приложению для смартфонов бесплатны для всех держателей карт Тинькофф. Поэтому некоторые клиенты могут не подключать смс-информирование или другие дополнительные услуги.

Можно ли иметь 2 кредитные карты в банке

Тинькофф Банк допускает оформлять 2 кредитные карты с разными тарифными планами. Но оформление второго пластика отличается. Чтобы получить 2-ю кредитку:

- подайте заявку на сайте Тинькофф;

- дождитесь решения организации;

- если решение положительное свяжитесь с сотрудником компании и обсудите детали;

- договоритесь о способе получения – курьером или по почте.

На заметку! Процесс подключения второй карты такой же, как и для первой кредитки. Разница в алгоритмах рассмотрения заявки. Программное обеспечение при вынесении решения оценивает возможности клиента выплачивать задолженности по двум кредиткам, использовать их по 2 разным тарифным планам.

Главную роль при рассмотрении заявки играют доходы клиента и его дисциплинированность. Если ежемесячная прибыль высокая, то второй кредитный пластик в большинстве случаев одобряют. Оценивают также кредитный рейтинг клиента. Если по первой кредитке владелец не выплачивал задолженность, допускал просрочки, то в подключении второго пластика откажут.

Стоит ли брать кредитные карты Тинькофф – плюсы, минусы, подводные камни

Многие граждане РФ отдают предпочтение кредитных картам Тинькофф Банка, но у каждого продукта есть и плюсы, и минусы. У пластиковых карт Tinkoff достаточно преимуществ в использовании:

- Легкое и быстрое подключение пластика. Не нужно добираться до офиса, стоять в очереди. Заполнение анкет в режиме онлайн. Быстрый период доставки и получение карты через несколько дней.

- Ежемесячные минимальные платежи составляют не больше 8 %.

- Поручители и залог при подключении кредитки не нужны.

- Кредитными средствами можно воспользоваться в любой момент, если есть при себе карта.

- Свободный доступ в интернет-банк и приложение. Нужно только подключение к сети интернет.

- Многочисленные скидки, бонусы и специальные предложения в ЛК.

- Наличие грейс-периода.

- Минимальный набор документов и небольшое количество требований к заемщику при оформлении карты.

При подключении банковской карты нужно помнить и о подводных камнях. У credit card Tinkoff такие недостатки:

- Грейс-период не действует, если с карты снимают наличными. Как только произвели операцию, банк начинает начислять проценты.

- За просрочки при выплате задолженности большие штрафы.

Кредитки Тинькофф выгодны, но только при правильном использовании. Поэтому заранее оцените свои финансовые возможности прежде, чем оформлять любой кредитный продукт. А если он уже есть, контролируйте сроки и суммы платежей. Качественное исполнение по долговым обязательствам создаст позитивную кредитную историю и высокий кредитный рейтинг. Таким клиентам утверждают больший лимит и предлагают более выгодную процентную ставку по займам.

Источник https://nakopi-deneg.ru/credit-cards/kreditnaya-karta-tinkoff-platinum/

Источник https://tinbankinfo.com/kreditnye-karty-banka-tinkoff

Источник https://tinkoffblog.ru/karty/kreditnye-karty/kreditnaya-karta-tinkoff-usloviya-i-procenty-2019-vse-o-kreditkax-banka/

Источник