Что такое кредитная карта: обман или помощник на все случаи жизни

Банки

Здравствуйте, дорогие читатели! 🖐

Кредитная карта или «кредитка» является одним из самых популярных банковских продуктов. Его часто упоминают в сериалах, фильмах и даже современной литературе.

Некоторые люди даже путают кредитку с дебетовой картой и очень удивляются, когда узнают какие разные условия использования у этих двух видов банковских карт.

В этой статье мы поговорим о том, что такое кредитная карта. Узнаем обман ли это или реальный помощник на все случаи жизни и посмотрим на все нюансы использования кредитки с разных углов.

Кредитная карта: что это такое и как отличить от дебетовой карты

В принципе, вы наверное уже догадались, что если карта кредитная, то она связана с кредитом — то есть займом денег у банка. Если при использовании дебетовой карты вы тратите свои собственные средства, то при покупках с кредитки вы распоряжаетесь деньгами банка. И их вам придется возвращать, как и в случае с обычным потребительским кредитом.

Кредитная карта — это платежный инструмент, который позволяет совершать покупки в магазинах, супермаркетах, кафе, АЗС и даже в интернете за счет банка.

Обычно в кредитках предусмотрен определенный лимит. Это значит, что вы не можете потратить денег больше, чем указано в вашем договоре с банком.

Еще вам придется вернуть все потраченные средства. Иногда с процентами, иногда без. Это определяется льготным периодом. Если вы успели вернуть деньги в срок, то никаких процентов не будет. Сколько заняли, столько и вернули.

Если же вы просрочили льготный период, то придется возвращать долг с процентами. Этот процент индивидуально определяется каждым банком, он указан в договоре.

Не стоит путать кредитку и дебетовую карту с овердрафтом. Если про первую все ясно, то на второй следует остановиться подробнее.

Дебетовая карта с овердрафтом — это банковская карта с личными средствами держателя, но в ней предусмотрена дополнительная возможность займа денег у банка.

То есть в случае крайней нужды пользователь может занять денег у банка (обычно это небольшие суммы на короткий срок), и после вернуть все одним платежом.

Условия овердрафта также описываются в договоре.

Это должен знать любой пользователь кредитки

В банковском договоре клиенты встретят очень много незнакомых терминов. Если пользователь кредитки не разберется со всеми ними, то его могут ждать большие проблемы. Ниже будут представлены все основные термины, а также их значение в простой форме.

Расчетный, платежный и льготный (грейс) периоды

В течение расчетного периода пользователь может тратить деньги с кредитки в пределах установленных лимитов.

После него наступает платежный период — время, за которое клиент должен погасить кредит. Если он это делает, то проценты не начисляется. То есть пользователь отдает банку ровно ту сумму, которую у него занял.

Льготный (грейс) период — это расчетный период + платежный период. То есть время, за которое вы тратите деньги и возвращаете их назад.

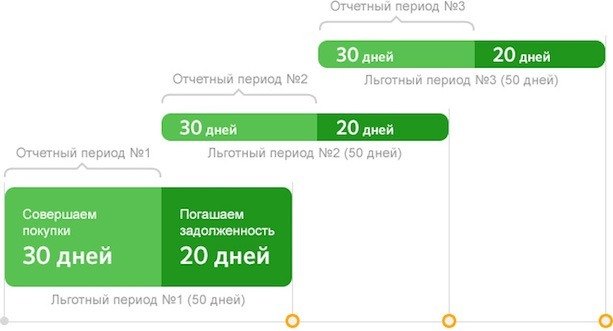

Наглядно это выглядит так:

Расчетный период, во время которого вы можете совершать покупки в пределах лимита — 30 дней. Платежный — за это время вы должны полностью погасить потраченную сумму — 20 дней. Льготный — общее время расчетного и платежного периодов — 50 дней.

Иван С. начал пользоваться кредиткой и его расчетный (отчетный) период начинается 1 января. Он сразу же пошел в магазин и сделал покупку на 1000 рублей, расплатившись кредитной картой.

Еще 29 дней (до 31 января) Иван сможет пользоваться кредиткой в пределах лимита. С 31 января начнется платежный период, во время которого Иван С. должен вернуть банку ровно ту сумму, которую он потратил. Без процентов. Этот период длится 20 дней, то есть до 19-го числа включительно.

Если Иван не успевает заплатить банку за эти 20 дней, то ему начисляют проценты. И вместо той же 1000 он, например, должен будет вернуть банку 1200 рублей.

Если Иван купит что-то не 1 января, а 25, то до платежного периода ему останется всего 5 дней. Поэтому нужно учитывать время расчетного периода. Если он уже заканчивается, а денег нет, то лучше не тратить средства с кредитки. Иначе вы рискуете просрочить платеж и получить проценты.

Банк-эмитент

Банк-эмитент или эмиссионный банк — это банк, который выпускает вашу кредитную карту и дает в обращение платежные средства. Он несет ответственность перед пользователями кредитки и обязуется предоставлять деньги в пределах установленного лимита.

Кредитный лимит

Кредитный лимит — это максимальное количество денежных средств, которое клиент может потратить со своей кредитной карты. Лимит прописывается в договоре и зависит от платежеспособности пользователя и условий банка.

Как правило, у каждого пользователя свой кредитный лимит. При его определении учитывается зарплата, стаж, кредитная история и некоторые другие моменты.

Кредитная история

Кредитная история — это ваша характеристика, как плохого или наоборот хорошего заемщика. Если вы уже брали кредит в других банках, то у вас есть кредитная история. И любой российский банк сможет запросить ее в ЦБ РФ.

Вы также можете проверить свою кредитную историю на официальном сайте ЦБ РФ.

Кредитная линия

Это договор, в котором прописываются обязательство банка выдавать пользователю деньги в определенном размере. При оформлении кредитки вы также заключаете подобный договор. В нем отражаются все условия предоставления средств.

При оформлении кредитных карт обычно открывается возобновляемая кредитная линия. Это значит, что вы можете возвращать деньги банку частями или целиком на свое усмотрение.

Еще это значит, что ваш кредитный лимит будет постоянно увеличиваться. Чем дольше вы пользуетесь кредиткой, тем больше ваш кредитный лимит.

Минимальный платеж

Это деньги, которые вы обязательно должны вносить на счет кредитки в течение платежного периода. Каждый банк самостоятельно устанавливает минимальный платеж. Обычно это 5-10% от суммы долга.

Потребительский кредит и кредитная карта: в чем разница

Многие люди путают эти два понятия, потому что они действительно очень схожи. Кредитная карта — это такой же кредит. Вы пользуетесь деньгами банка в течение определенного периода, после чего возвращаете долг.

Только здесь предусмотрены специальные условия для заемщиков, которые дают свои выгоды. Если понимать все эти условия и нюансы, то кредитка не станет для вас долговым омутом. Наоборот, в нужный момент она сможет выручить вас и вы не понесете никаких потерь.

⭐ Вот некоторые отличия кредитки от потребительского кредита:

- Возобновляемая кредитная линия. Вы можете снова и снова занимать деньги у банка без необходимости посещать банк или собирать документы.

- Льготный период. Вы можете пользоваться услугами бесплатно. Сколько взяли в долг, столько же и отдали. Если все уплачено в срок, то никаких процентов не начисляется.

- Оплата любых покупок. Вы можете оплачивать любые покупки в пределах верхнего лимита. Хоть даже купить жвачку в магазине.

- Наличные. Вы можете пойти к любому банкомату и снять наличные деньги. Но за это обычно начисляют комиссию.

- Нет залога и поручительства. Процесс оформления кредитки более простой.

- Возврат долга сразу или по частям. Клиент сам решает как ему удобнее возвращать деньги банку.

- Бонусы и акции. Клиенты получают доступ к массе бонусов и акций. Кэшбэк, скидки в магазинах и т. д.

Виды кредитных карт

Кредитка — это обычная пластиковая карточка с логотипом банка. Ее очень легко спутать с дебетовой картой (той, где вы используете собственные деньги). На некоторых иногда указывают, что это именно кредитная карта. Но это не обязательное условие.

Как и в случае с дебетовыми картами, основным отличием является платежная система. Самые основные для России: VISA, MasterCard и МИР.

Также кредитки могут отличаться по статусу: стандартные (классические), золотые, платиновые, VIP и т. д. Все они подразумевают определенный набор льгот и привилегий.

Еще карты могут различаться по персонализации (именные или неименные) и техническим параметрам (с магнитной лентой, с микрочипом или комбинированные).

На многих современных кредитках предусмотрена технология бесконтактной оплаты. Самые популярные PayPass (MasterCard) и PayWave (VISA). Это еще одна характеристика, по которой могут отличаться банковские карты.

Чтобы выбрать наиболее выгодную для себя кредитку, вы должны руководствоваться своими предпочтениями.

Например, если вы живете в России, то для вас практически нет никакой разницы между VISA и MasterCard. Они отличаются валютой внутреннего расчета и это будет важно только в случае, если вы используете кредитку за рубежом.

Насчет остальных параметров все индивидуально. На официальных сайтах банков ознакомьтесь со всеми условиями, сравните продукты между собой и выберите наиболее выгодный.

Как оформить кредитку и эффективно пользоваться

Требования к заемщику

Для начала вам необходимо ознакомиться с требованиями к заемщику. Для России они предельно простые:

- Гражданство РФ.

- Постоянная или временная прописка на территории России.

- Возраст от 21 до 65 лет. Есть банки с более широкими возрастными диапазонами.

Еще есть ряд желательных требований, которые могут стать вашим преимуществом:

- Вы получаете зарплату на банковскую карту.

- У вас есть дебетовая карта.

- Есть открытый депозит на ваше имя.

- Брали кредит в этом банке.

Для оформления кредитной карты вам понадобится паспорт. Но банк может запросить дополнительные документы:

- права,

- СНИЛС,

- свидетельство ИНН,

- загранпаспорт,

- полис ОМС.

Также могут попросить справку о доходах, чтобы удостовериться в вашей платежеспособности. Рекомендуется предоставить этот документ, потому что он повышает шансы на получение более выгодных условий.

Все эти данные можно уточнить на официальных сайтах или же при личной беседе с представителями банков.

Плата за обслуживание

Кредитные карты предусматривают плату за годовое или месячное обслуживание. Цена может быть разной.

Вот несколько примеров:

- Кредитная карта «МожноВСЕ» от Росбанка: 79 рублей в месяц, бесплатно при сумме покупок от 15 000 рублей.

- Тинькофф Платинум: 590 рублей за год обслуживания.

- Кредитная карта «100 дней без %» от Альфа-Банка: от 1 199 рублей за годовое обслуживание.

Есть карты с более длительным грейс-периодом и бесплатным годовым обслуживанием. Их еще называют картами рассрочки. Но это материал для отдельной статьи.

Как эффективно использовать кредитку

Самое основное, что вы должны запомнить — нужно возвращать долг прежде, чем закончится платежный период. Так вы сможете экономить деньги и не платить проценты.

Еще из-за этого вы будете получать бонусы от банка. Возможно вам даже предложат более выгодные условия, если увидят, что вы добросовестный заемщик.

Следите за льготным периодом, не просрочивайте платежи и все будет хорошо.

Начинайте пользоваться кредиткой только если вы уверены, что сможете вернуть деньги (то есть у вас есть источник постоянного дохода). Иначе вы и сами не заметите, как попадете в долговой омут и все станет только хуже.

Преимущества использования кредитной карты

Тут все очевидно. Если у вас зарплата только послезавтра, а скидки на какой-нибудь товар сгорают уже сегодня, то кредитка легко решит этот вопрос.

Вы покупаете этот товар по скидке за счет банка, потом возвращаете долг в платежный период и все. Никаких процентов и переплат, выгода не упущена. Наоборот, вы приобрели нужный товар по скидке и сэкономили.

Если пользоваться кредитной картой с головой, то вы получите только плюсы и выгоды. Как если бы тратили свои деньги.

Главное понять процесс и вовремя возвращать долги. Ну и не усердствовать в покупках с кредитки, иначе долг набежит, а расплатиться потом будет проблематично.

Выделим все преимущества кредитки:

- Пользуйтесь деньгами банка абсолютно без процентов. Потратили 1000 рублей, вернули 1000 рублей.

- Многие банки предусматривают бонусы и акции для своих клиентов. Еще больше выгоды.

- Вы оформляете кредитку только один раз. Чтобы вновь и вновь «брать кредит» вам не нужно заново идти в банк со всеми документами.

- В любой момент вы можете снять наличку в ближайшем банкомате. С комиссией, правда, но это уже другой вопрос.

- Вы можете увеличить свой кредитный лимит, если будете вовремя возвращать долги. Банк поймет, что вы хороший клиент и предложит более выгодные условия.

- Это все еще пластиковая карта, которой можно легко расплачиваться в супермаркетах, интернет-магазинах и т. д. Без всякой возни и суеты.

Заключение

Кредитная карта — это очень удобный платежный инструмент, который может приносить пользу при правильном использовании.

Если внимательно ознакомиться со всеми условиями и вовремя вносить средства в платежный период, то кредитка станет незаменимым помощником в быту.

Ответ на вопрос: «обман или помощник» — каждый найдет сам. Кому-то кредитка может показаться адовым вселенским злом, другие уже давно научились ей пользоваться и их все устраивает.

Что такое кредитные карты

Банки часто предлагают клиентам оформить кредитную карту. Многие отказываются, потому что боятся слова «кредит». Давайте разберёмся, в чём суть предложения и стоит ли его бояться.

Что такое кредитная карта

Кредитная карта выпускается к счёту. На ней обязательно должны быть:

уникальный номер из 16 знаков;

фамилия и имя владельца на латинице;

технические средства оплаты — магнитная полоса, чип, носитель бесконтактной оплаты PayPass/PayWave;

CVC-код для интернет-платежей;

надпись «кредитная карта» или слово «credit»;

логотип банка и его реквизиты (телефоны, адрес);

эмблема платёжной системы.

На счёте изначально есть деньги — в этом отличие от дебетовой карточки. Баланс зависит от одобренного банком лимита. Картой можно расплачиваться, а можно снять часть средств, если нужны наличные.

Некоторые считают, что кредитка и кредит наличными — одно и то же, но это не так. Действительно, сходства есть:

банк выдаёт деньги, которые держатель сначала тратит, затем возмещает;

аналогичная процедура оформления.

Принципиальная разница в назначении и в сроке использования.

Кредит наличными выдаётся один раз с определённой целью, оговорённым сроком погашения и графиком платежей. Вы можете погасить долг досрочно, но если потребуется дополнительная сумма, процедуру оформления придётся повторить: заключается новый договор, устанавливается новая дата и размер платежа.

Кредитная карта – это гибкий кредит, который может меняться под вашу текущую финансовую ситуацию. Вы заключаете договор один раз и используете возможности кредитки бессрочно. Она чем-то похожа на карту рассрочки, но последняя используется только в магазинах-партнёрах.

Основные отличия от других видов карт

Вот, какие особенности есть у кредитных карт Альфа-Банка:

Простое и быстрое оформление – в офисе или через интернет, без залогов и поручителей. Для оформления карточки с небольшим лимитом потребуется только паспорт.

Бессрочное пользование кредитными средствами. При погашении задолженности в срок лимит возобновляется — не надо собирать документы и подавать заявку.

Можно не платить за пользование деньгами банка. Если погасить долг в льготный период, переплаты не будет.

Решение как для экстренных трат (например, сломалась машина), так и для рядовых (покупка продуктов с повышенным начислением баллов в магазине). Доступна любая сумма в рамках установленного лимита.

Кредитная карта – средство заработка. Свободные средства можно положить на счёт под проценты. Часть расходов возвращается бонусами или милями. Партнёры банка предлагают держателям дополнительные скидки.

Картой удобно пользоваться – не нужно носить с собой наличные и мелочь, да и сохранность денег выше.

По кредитной карте, как и по другим, можно в любой момент получить информацию о балансе, размере задолженности, ежемесячном платеже и о дате окончания льготного периода через мобильный или интернет-банк.

Как рассчитывается льготный период

Льготный период — это время, когда банк не берёт проценты за использование его денег. По кредитным картам Альфа-Банка он составляет 60 или 100 дней. Отсчёт начинается с первой покупки и распространяется на все дальнейшие траты.

Есть долг будет погашен в срок, вы сможете снова пользоваться беспроцентным периодом.

Если не вернуть задолженность вовремя, за всё время пользования картой будут начислены проценты, а новый льготный период не будет предоставлен. Поэтому важно вовремя вносить деньги на счёт. Делать это удобно через мобильный или интернет-банк.

Одно из условий получения беспроцентного периода — своевременное внесение минимального платежа. Его сумма рассчитывается индивидуально и прописывается в договоре. Обычно это 5% от суммы долга, но не менее 300 рублей.

Всё о лимитах

Лимит кредитования – максимально допустимая сумма задолженности. Она указывается в условиях договора. Устанавливается индивидуально, в зависимости от дохода заёмщика и предоставленных в банк документов.

Лимит восстанавливается при каждом погашении задолженности. Если всё в порядке — кредитной карточкой пользуются постоянно, платежи вносят своевременно — банк может увеличить размер кредитных средств. Об этом он уведомит через смс. Бывает, держатель карты не согласен на увеличение и хочет сохранить прежний объём кредитования. Об этом нужно сообщить в банк.

При увеличении долговой нагрузки, обновлении сведений кредитной истории или ненадлежащем исполнении обязательств лимит может быть снижен.

Бывает, предоставленных кредитных средств недостаточно для крупной покупки. Вот, что можно сделать в этом случае:

Пополнить счёт собственными средствами и совершить покупку на всю сумму доступного баланса.

Оформить ещё одну кредитную карту и тем самым «добрать» недостающую сумму.

Если по условиям банка оформление дополнительной карты невозможно, можно скорректировать лимит имеющейся. Спустя полгода после оформления кредитки держатель вправе подать заявление в офис банка на увеличение суммы кредитования.

Как оформить кредитную карту

Если вы клиент Альфа-Банка, возможно, банк уже сформировал для вас индивидуальное предложение. В этом случае необходимо только ваше согласие, и карта будет изготовлена.

Если предложения нет, или вы хотите перевести ссуды из других организаций в Альфа-Банк, подайте заявку на оформление.

Сделать это можно:

через интернет — заполните заявку, дождитесь одобрения, и сотрудник банка доставит пластик в удобное время и место;

через мобильное приложение;

лично в офисе банка.

Комплект документов минимальный:

Если нужна кредитная карта с лимитом до 100 000 рублей, достаточно паспорта РФ с пропиской;

Если требуется сумма до 200 000 рублей, приготовьте второй документ (СНИЛС, водительское удостоверение, заграничный паспорт, полис ОМС, свидетельство ИНН) или карту другого банка;

Чтобы получить максимальный лимит и наиболее выгодные условия, нужно запросить у работодателя справку о доходах за последние три месяца (по форме банка или 2-НДФЛ).

После одобрения заявки и изготовления кредитной карты останется подписать документы с индивидуальными условиями. Затем карту активируют и совершают по ней любое действие через банкомат для корректной работы бесконтактной системы оплаты, например запрос баланса.

Как гасить долг по карте

Согласно условиям договора, каждый месяц наступает платёжный период, который длится 20 дней. В течение этого времени необходимо внести на счёт сумму, покрывающую часть долга. Она восполняет баланс кредитки и позволяет сохранять беспроцентное пользование. Погашать задолженность можно:

переводом с карты на карту;

платёжкой по реквизитам;

через систему быстрых платежей по номеру телефона (если у вас несколько карточек, убедитесь, что деньги поступили на нужный счёт);

наличными через банкомат.

Если льготный период уже закончился, в минимальный платёж будет включена не только часть задолженности, но и проценты. Важно вовремя проверять, какая минимальная сумма выставлена к оплате, и не допускать просрочек.

Что делать в случае просрочки

По договору о предоставлении кредитных средств заёмщик берёт на себя обязательство своевременно вносить платежи. Нарушение условий может стать поводом для:

штрафных санкций (разовых за факт просрочки);

отмены льготного периода — придётся платить проценты за использование денег банка;

блокировки лимита до полного погашения (при систематическом нарушении);

подачи сведений о продолжительности и количестве просрочек в бюро кредитных историй.

В самом крайнем случае долг может быть передан коллекторам или взыскан через суд.

Если просрочка была случайной, нужно как можно скорее погасить долг. Важно помнить, что при переводе срок зачисления денег на счёт может составлять до 5 дней, поэтому лучше пополнять баланс заблаговременно.

Если близится дата платежа, но нет возможности его осуществить, необходимо обратиться в банк. Если причина достаточно веская, банк предложит реструктуризацию задолженности, то есть кредит для погашения текущих долгов. Он может быть оформлен на более долгий срок, чем стандартные потребительские займы, и поэтому иметь график с комфортными платежами.

Как пользоваться кредитками

Льготный период распространяется на любые расходы по счёту, даже если сама пластиковая карточка не задействована в платеже. Например, вы можете пополнить баланс мобильного телефона, оплатить штрафы ГИБДД через мобильное приложение или интернет-банк, воспользовавшись доступным лимитом.

Кредитку, как и любую другую карту, принимают практически во всех торговых точках.

С карт Альфа-Банка можно снимать наличные, сохраняя возможность беспроцентного пользования деньгами. За услугу обналичивания снимается комиссия, размер которой прописан в договоре. При этом по картам с льготным периодом 100 дней можно ежемесячно снимать до 50 000 рублей без комиссии.

Виды кредиток в Альфа-Банке

Альфа-Банк предлагает кредитные карты VISA и Mastercard. Если вы подаёте заявку на карту со льготным периодом 100 дней, то сами выбираете платёжную систему. Для карт с кэшбэком или бонусами поменять выбранного банком оператора платёжной системы не удастся.

Пластик различается и по категориям: есть классические и премиальные карты (голд, платинум). Последние дают больше возможностей:

участие в программах лояльности платёжных систем. Для VISA – скидки в отелях и торговых точках по всему миру, расширенная страховка для путешественников и дополнительная гарантия на приобретённые товары. У Masterсard открыты собственные бизнес-залы в аэропортах разных стран, а также запущена программа «Бесценные города», позволяющая искать выгодные предложения на товары и услуги.

повышенный возврат бонусов по кредиткам с программой возврата.

Рассмотрим ниже особенности выпускаемых карт и их преимущества для пользователей.

100 дней без процентов – продолжительный льготный период, возможность снятия до 50 000 рублей без комиссии.

Кредитная карта Билайн 100 дней — это бесплатный первый год обслуживания и возврат 1000 рублей на счёт, если в течение первого месяца совершена покупка в магазинах сети Билайн.

У кредитной карты Alfa Travel льготный период снижен до 60 дней, зато за все операции можно получать кэшбэк милями от 2% до 8% и далее тратить их на путешествия: полёты, билеты на ж/д, бронирование отелей. Карта предлагает все преимущества платёжной системы VISA для туристов.

Карта Аэрофлот позволяет получать от 1,1 до 2 миль за каждые потраченные 60 рублей. Беспроцентный период — 60 дней. Накопленные мили можно тратить на перелёты рейсами авиакомпании или повышение класса обслуживания.

Кредитная карта «Пятёрочка» позволяет экономить на ежедневных покупках. Со всех совершённых трат на бонусную Выручай-карту зачисляются бонусы— до 20%. Их можно списать в магазине по курсу 100 бонусных баллов = 10 рублей.

Карта «Перекрёсток» предусматривает возврат части потраченных средств на бонусный счёт, причём как с покупок в магазинах сети, так и за доставку, оформленную через приложение. За каждые потраченные 10 рублей начисляется до 3 бонусов (до 7 в день рождения), которыми можно оплатить будущие покупки.

Чтобы пользоваться картой эффективно, её нужно выбирать исходя из ваших целей и привычных трат.

Какую кредитную карту лучше оформить в 2019 году

Когда не хватает некоторой суммы до зарплаты, либо предстоит оплата дорогостоящей покупки, сталкиваются с необходимостью обращаться к кредиторам. Предстоит определить, какую кредитную карту лучше оформить, чтобы сотрудничество оказалось самым выгодным. Разнообразие кредитного пластика вызывает некоторые затруднения при определении банка и программы эмиссии, однако подробное изучение предложений с учетом индивидуальных потребностей клиента поможет найти самую лучшую карту.

На что обратить внимание при выборе кредитной карты

Параметры эмиссии кредитного пластика включают кредитную ставку и дополнительные расходы за использование заемных средств, а также получение бонусов в виде кэшбэка, процентов на остаток, беспроцентный период. Конечно, процент, взимаемый за кредитные средства, имеет значение при выборе эмитента, однако часто удается избежать начислений, грамотно применяя условия грейс-периода.

Льготный период

Длительность грейс-периода (время бесплатного использования кредитных средств) у всех банков разная. Минимальный срок расчетов по карте без риска начисления процента – 50-55 дней. Такой вариант оптимален, если клиенту необходимы средства до ближайшей зарплаты.

Рассчитывая использовать грейс-период, важно помнить о необходимости внесения минимальных ежемесячных платежей в размере от 1/5 до 1/8 от суммы долга.

Второе важное условие – полное закрытие долга до того, как истечет льготный период. Если заемщик не успеет расплатиться полностью, кредитор начислит процент за весь использованный срок.

При изучении условий грейс-периода стоит обращать внимание на:

- Длительность действия льготы.

- Возможность обналичивания в течение грейс-периода.

Хотя большинство банков ограничивают действие периода безналичными операциями по карте, некоторые эмитенты позволяют сохранить льготу даже при снятии наличных.

Комиссия за снятие наличных

Хорошо, если кредитка полностью обеспечивает потребности заемщика безналичными списаниями, однако в некоторых обстоятельствах заемщик нуждается в наличности. Помимо потери выгодного грейс-периода и начисления повышенного процента, клиент теряет деньги на банковской комиссии за снятие наличных.

Если средства могут потребоваться наличными, стоит уделить особое внимание расходам за обналичивание. Некоторые банки позволят снимать деньги бесплатно, другие возьмут до 5% от суммы. Как правило, за каждую транзакцию эмитент взимает комиссию не менее фиксированного платежа (300-500 рублей).

Кэшбэк

Cashback – дополнительный бонус банка, организованный с поддержкой партнерской сети. Суть кэшбэка – в безналичной оплате товара и услуг с кредитки у конкретных партнеров банка или в отдельно выбранных категориях, с возвратом части средств обратно на счет в виде рублей, либо с зачислением баллов на бонусный счет и последующим расходованием в магазинах партнеров.

Часто категориями повышенного до 10-15% кэшбэка становятся платежи за авиаперелеты, бронирование, лекарства в аптеках, топливо на АЗС, рестораны и т.д.

Если клиент имеет некоторые предпочтения в безналичных покупках, кредитка позволит не только использовать бесплатный период без переплаты, но и заработать на процентах кэшбэка.

Плата за выпуск и обслуживание

Иногда удается оформить бесплатные кредитки, однако чаще кредитор требует оплаты обслуживания. Чем больше бонусов и функций пластика сулит эмитент, тем выше вероятность взимания ежегодного платежа. И иногда расходы за год достигают 3-5 тысяч рублей.

Чтобы выбрать кредитную карту с лучшими условиями, нужно помнить, что привилегированный пластик обычно стоит дорого, однако по собственной инициативе кредитор может предоставить бонусом бесплатный выпуск и обслуживание, хотя бы в течение первого года.

Процентная ставка

Критерий, от которого напрямую зависит итоговая переплата по кредиту, — величина кредитного процента. В погоне за новыми клиентами, эмитенты часто говорят о выгоде кэшбэка, длительности грейс-периода, начислении на остаток, забывая рассказать о ставке, которую будут взимать, если заемщик не успеет вовремя вернуть сумму в полном объеме.

Иногда кредитор обещает ставку от 10% годовых, но на практике при невыполнении некоторых условий программы, она увеличивается до 35-50%. Прежде, чем соглашаться на выпуск кредитки, стоит обсудить вопрос начисления процента с менеджером банка и изучить пункты договора.

У какого банка лучше взять кредитную карту

Помимо условий программы важно обращать внимание на сам банк. Когда требуется понять, кредитную карту какого банка лучше оформить, рекомендуется изучить следующие аспекты:

- наличие офисов и банкоматов в районе проживания клиента;

- готовность обеспечить полноценный онлайн-сервисом;

- финансовая устойчивость, надежность учреждения;

- подход к клиентам.

Можно изучить отчеты с рейтингами банков от специализированных агентств, либо воспользоваться рекомендациями бывших и действующих клиентов о том или ином кредитном учреждении. А лучше всего, проверить информацию от экспертов, участников различных интернет-форумов, знакомых заемщиков.

В 2019 году особую популярность имели карточки ВТБ, Альфабанка, Тинькофф банка. Повышенный интерес к кредитам этих эмитентов был вызван не только лучшими условиями кредитования, но и лояльным отношением к заемщикам и качественным сервисом.

Какую кредитную карту лучше выбрать — ТОП 6 самых выгодных

Не стоит бросаться оформлять эмиссию в первом же согласившемся банке, или опираться исключительно на показатель процентной переплаты. Иногда высокая ставка предусматривает исключительно выгодные условия по грейс-периоду, а минимальный процент компенсируется ежегодной платой в 3-5 тысяч рублей. Чтобы подобрать действительно выгодную карту, стоит определить наиболее значимые для себя параметры кредитки, исходя из личных потребностей.

Изучение ТОП кредитных карт поможет сократить время, затрачиваемое на изучение программ эмиссии, определяя наиболее выгодные предложения.

«Платинум» от Тинькофф Банка

Удобные условия, как получают пластик с заемным лимитом, заставляют задуматься над выпуском кредитки Платинум Блэк от банка Тинькофф.

Чтобы согласовать эмиссию, потребуется несколько минут на оформление онлайн-заявки и вынесение решения. Получить кредитку можно с доставкой на дом через курьера банка в течение пары дней (максимальный срок доставки зависит от места жительства клиента и не превышает 7 дней).

- Лимит до 300 тысяч рублей.

- При безналичном использовании ставка 12%-29,99% (определяется эмитентом индивидуально).

- При снятии наличности переплата доходит до 49,99%, поэтому обналичивание кредитных средств не рекомендовано.

- Ежегодная плата банку составляет 590 рублей.

- Грейс-период действует в течение 55 дней.

- Снятие средств происходит с взиманием комиссии в 2,9% плюс фиксированный платеж в 299 рублей.

Карточка особенно выгодна тем, кто не собирается снимать наличные – кэшбэк от партнеров достигает 30%, зачисляемых в виде бонусов. Стоит внимательно изучить список партнеров банка и определить, интересно ли оформление кредитки с повышенным кэшбэком на условиях, предложенных эмитентом. Гарантированный кэшбэк по любым безналичным операциям составляет 1%.

«Card Credit Plus» от Кредит Европа Банк

Если в регионе проживания присутствуют офисы банка Кредит Европа, стоит рассмотреть вариант кредитования с правом на рассрочку до 12 месяцев.

Карточку рекомендовано завести тем, кого интересует кредитка без платы за обслуживание с удобным функционалом и относительно низкой ставкой:

- Лимит до 600 тысяч рублей.

- Поддержка и привилегии платежной системы Мастеркард.

- Грейс-период 55 дней.

- Далее начисляется ставка 25% от суммы долга.

- Карта бесплатна для клиентов, оплачивающих по карте свыше 15 тысяч рублей. Если условие не выполняется, эмитент взимает 79 рублей в месяц.

- Подключение интернет-банкинга.

- Обналичивание 399 рублей или 4,9% от суммы.

- СМС-оповещение – 59 рублей ежемесячно.

- Мгновенный выпуск в день обращения в отделение.

- Свободное обналичивание в зарубежных поездках без взимания комиссий.

Банк рекомендует кредитку любителям шоппинга и безналичных оплат. На кэшбэке зарабатывают до 5% от израсходованной суммы в категориях покупки одежды, обуви, оплат в салонах красоты, развлекательных заведениях и ресторанах. По другим категориям на карту вернется 1%.

«Просто кредитная карта» от Ситибанк

Если оформляется карта с бесплатным обслуживанием, часто заходит речь об эмиссии пластика через Ситибанк. Помимо бесплатного сервиса, банк не взимает дополнительной платы за обналичивание, а при валютных расчетах начисляется кэшбэк.

Банк гарантирует широкий перечень бесплатного сервиса:

- смена типа пластика;

- замена пинкода и блокировка;

- запрос банковских выписок через банкоматы;

- подключение смс-оповещения и интернет-банкинга.

Дополнительным преимуществом станет удобная и выгодная оплата коммуналки, сотовой связи, ТВ и т.д.

Есть и свои нюансы сотрудничества:

- Пополнение с комиссией в 250 рублей за транзакцию до 45 тысяч рублей через кассу.

- Перечисление с карты – 490 рублей или 4,9% от величины транзакции.

- Если подключена опция оплаты в рассрочку, ставка составляет 13,9-29,9%, в остальных случаях – до 32,9%.

«Просто 30» от Восточного Банка

Эмитент выпускает на выбор карточки моментальные и именные, с поддержкой международной системы Виза. Предполагая вариант обслуживания от бесплатного до 18 250 рублей, клиенту предоставляется возможность использования грейс периода до 1850 дней.

Другие параметры кредитки:

- Лимит до 120 тысяч рублей.

- Ставка – 20% годовых.

- Кэшбэк через онлайн-приложение банка доходит до 40% с зачислением обратно на счет в течение 2-6 недель.

- При хранении собственных средств на остаток начислят 2-4% (в зависимости от размера баланса). Более выгодно хранить суммы в пределах до 500 тысяч рублей.

- Бесплатное обналичивание с ограничением сумм (до 100 тысяч рублей в сутки).

- Смс-оповещение стоит 89 рублей за месяц.

При желании заемщик вправе заказать выпуск дополнительного пластика, поддерживаемого системой UnionPay.

«100 дней Classic» от Альфа-Банка

Пластик под названием «100 дней без процентов» получил популярность не только за счет активной рекламы банка, сколько за преимущества, которые обеспечивает активное использование заемных средств:

- Заказать выпуск можно бесплатно, а годовое обслуживание обходится в 1190 рублей.

- Лимит средств – 500 тысяч рублей.

- Процентная ставка вне льготного периода – 14,99%.

- Наличные в течение месяца снимают бесплатно в пределах 50 тысяч рублей. При превышении объема с разницы взимают комиссию в 590 рублей или 5,9%.

Надежный банк обеспечивает удобным дистанционным сервисом и скидками от партнеров.

«Совесть (карта рассрочки)» от Киви Банка

Если необходимо использовать максимум выгоды при покупках в магазинах, рекомендуется рассмотреть вариант эмиссии бесплатного пластика с рассрочкой платежа в партнерской сети банка Киви, состоящей из 50 тысяч магазинов. Удобный онлайн-банк обеспечивает заемщика следующими условиями кредитования:

- Кредитная линия – 300 тысяч рублей.

- Рассрочка до 12 месяцев.

- По окончании действия льготного срока ставка составит 10%.

- Выпуск и перевыпуск бесплатный. Действие пластика – 5 лет.

- Досрочная эмиссия по инициативе клиента (потеря, порча карты) – 690 рублей.

- Обслуживание – 0 рублей.

- Бесплатное смс-информирование.

При подключении опции снятия наличных, предусмотрено льготное обналичивание во всех российских банкоматах с лимитом операции в 7,5 тысяч рублей за 1 раз. Ежемесячный лимит устанавливается банком индивидуально, в пределах 20 тысяч рублей. На услугу обналичивания распространяется льгота с рассрочкой оплаты в 3 месяца.

Рассматривая варианты, кредитную карту какого банка выбрать, обращают внимание и на отзывы, оставленные действующими и бывшими клиентами, поскольку иногда разобраться в условиях правильного использования карточки бывает непросто. С учетом наличия ряда ограничений со стороны кредиторов, самые выгодные кредитные карты стоит искать не только по величине грейс-периода или размеру ставки. Изучение отзывов стоит начать с программ кредиторов, предложивших в 2018 году интересные продукты, поскольку реальная отдача пластика может быть оценена лишь спустя некоторое время пользования.

Источник https://awayne.biz/chto-takoe-kreditnaya-karta/

Источник https://alfabank.ru/help/articles/credit-cards/chto-takoe-kreditnye-karty/

Источник https://zambank.ru/karty/kakuyu-kreditnuyu-kartu-vybrat

Источник