Содержание

11 причин, почему вам захочется оформить кредитную карту Tinkoff Platinum прямо сейчас

Кредитная карта — не просто подстраховка на случай, если срочно понадобятся деньги. Она способна на большее: с помощью кредитки можно выгодно рассчитываться с долгами в других банках и зарабатывать на повседневных покупках. Например, если расплатиться кредиткой, а потом сразу же перекинуть на неё деньги с дебетовой карты, получится выгодно — и бонусы за покупку ваши, и проценты не нужно переплачивать. Докажем это на примере карты Tinkoff Platinum.

1. Кредитный лимит — до 700 тысяч рублей

Его размер в каждом случае определяют индивидуально. Максимальный кредитный лимит у Tinkoff Platinum — 700 тысяч рублей. Заполните короткую заявку на сайте «Тинькофф» и укажите, сколько денег вы хотите получить: при расчёте учитывается кредитная история и ежемесячный доход. Со временем лимит по кредитке можно увеличить: для этого нужно регулярно пользоваться картой и возвращать средства без просрочек.

2. Снятие денег без комиссии

Обычно кредитку используют для безналичной оплаты: снимать деньги с карты невыгодно из‑за высокой комиссии. С Tinkoff Platinum удобно и платить, и обналичивать средства. Обычно за снятие наличных нужно доплатить 2,9% от суммы, которую вы снимаете, и ещё 290 рублей сверху. Если закажете карту до 18 октября, сможете обналичивать до 100 тысяч рублей в месяц без комиссии. Вернуть банку нужно будет только сумму, которую вы сняли с кредитки.

3. Быстрое оформление с бесплатной доставкой карты

Чтобы оформить Tinkoff Platinum, вам не придётся искать поручителей и предоставлять справку о доходах — для решения нужен только паспорт. Даже из дома выходить не надо — просто заполните онлайн‑заявку на сайте «Тинькофф». Банк рассмотрит её и доставит карту хоть в Москву, хоть во Владивосток.

Как правило, решение принимают в течение одного дня. Но в некоторых ситуациях нужна дополнительная проверка информации — тогда заявку рассматривают до трёх дней. Когда карта будет одобрена, с вами свяжется сотрудник банка и назначит встречу, чтобы передать готовую карту. Получить Tinkoff Platinum можно в тот же день, когда оставите заявку. Для этого нужно заказать карту до 20:00. Не успеете — не беда, кредитку привезут на следующий день.

4. Кешбэк до 30% бонусами

За любые покупки по кредитке вы можете получить кешбэк 1% бонусными баллами «Браво». Также баллами вернут до 30% за покупки по спецпредложениям партнёров — магазинов, онлайн‑сервисов и кафе.

Один бонус равен одному рублю. Кешбэк начисляют раз в месяц за расчётный период, бонусы не сгорают три года. Полученные баллы можно списать при покупке билетов на поезд, оплате ужина в ресторане или заказе еды на дом. Рассчитайтесь картой, а потом в приложении компенсируйте эту операцию бонусами. Сумма покупки не имеет значения — главное, чтобы на счёте хватало баллов.

5. Обслуживание карты — от 0 рублей

Кредитка Tinkoff Platinum может пригодиться даже тем, кто в ближайшее время не планирует крупных покупок. Используйте её для подстраховки, чтобы под рукой всегда был запас денег на непредвиденные расходы.

Если вы оформили кредитку, но не рассчитываетесь ей, платить за обслуживание не придётся. Если же вы что‑то покупаете, то обслуживание Tinkoff Platinum будет стоить 590 рублей в год. Эта сумма спишется со счёта после первой операции по карте.

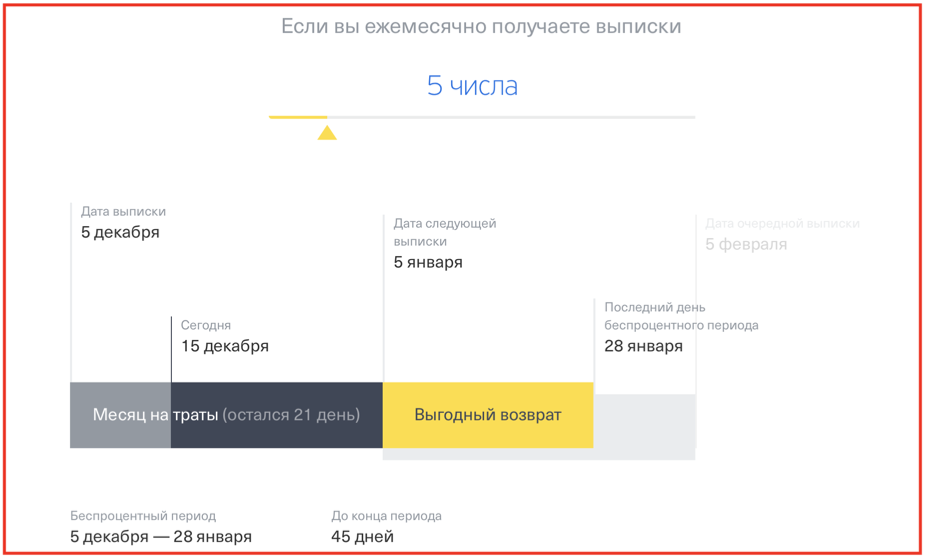

6. Беспроцентный период в 55 дней

У Tinkoff Platinum есть грейс‑период — это промежуток времени, в течение которого вы можете целиком погасить задолженность и не платить проценты за пользование деньгами банка. Он применяется при безналичных платежах — если вы снимете деньги в банкомате или переведёте средства на другую карту, то банк будет считать проценты сразу же.

Проценты начисляют лишь на сумму задолженности. Предположим, вам понадобился новый шкаф в гостиную. Вы сходили в мебельный магазин и выбрали подходящий вариант за 15 тысяч рублей. Размер кредитного лимита по вашей карте — 200 тысяч рублей, но проценты банк будет начислять только на те 15 тысяч, которые вы потратили. А если вернёте задолженность в льготный период, то вообще обойдётесь без переплат.

За покупки по кредитке льготный период составляет от 25 до 55 дней. Сейчас расскажем, от чего он зависит. Месяц использования карты называется расчётным периодом. Когда он подходит к концу, банк формирует выписку с задолженностью по кредитке и присылает её на почту и в СМС. После этого у клиента есть 25 дней, чтобы погасить долг без процентов.

Получается, что если вы приобрели шкаф в первый день расчётного периода, то льготный период продлится 55 дней. А если решили обновить интерьер неделей позже, то вернуть долг нужно будет за 48 дней.

7. 120 дней без процентов на погашение других кредитов

Ещё один способ использовать Tinkoff Platinum — рассчитаться по долгам в других банках с помощью услуги «Перевод баланса». Это может быть выгодно, когда кредит оформлен под высокие проценты. Вместо того, чтобы каждый месяц возвращать долг по частям и переплачивать, проще закрыть его досрочно с Tinkoff Platinum и пополнять кредитку в течение четырёх месяцев. Проценты в этот период начисляться не будут.

«Перевод баланса» выручит и в случае, если очередной платёж по кредиту уже близко, а денег на него не хватает. Достаточно написать оператору в чате техподдержки, что вы хотите воспользоваться услугой, а дальше он переведёт необходимую сумму по указанным вами реквизитам.

8. Рассрочка без процентов

В приложении банка вы можете оформить покупку в рассрочку на срок до 12 месяцев и выплачивать только долг, а не проценты. «Тинькофф» предлагает два варианта. Рассрочка по кнопке так называется, потому что в приложении её можно оформить буквально одним тапом. В списке совершённых операций по кредитке вы сами выбираете, какую покупку на сумму от 1 000 рублей хотите оплатить по частям и за какой срок. Банк берёт только единоразовую комиссию.

Ещё есть рассрочка у партнёров — магазинов электроники, бытовой техники, мебели, одежды. Она будет полностью бесплатной, потому что банк уже договорился о льготных условиях. Одновременно можно оформить сразу несколько рассрочек — и по кнопке, и у партнёров.

9. Небольшой минимальный платёж

Минимальный платёж — это обязательная сумма для погашения задолженности по кредитке, которую необходимо вносить раз в месяц. У Tinkoff Platinum он, как правило, составляет 6% от задолженности.

Узнать сумму минимального платежа можно из банковской выписки. Пополнять кредитку желательно регулярно — если просрочить платёж, банк будет начислять на задолженность 20% годовых.

10. Пополнение без комиссии

Внести средства на Tinkoff Platinum можно наличными или переводом с других карт, причём без комиссии «Тинькофф». Перевод в приложении или в личном кабинете на сайте осуществляется моментально. При пополнении карты из другого банка это может занять 1–2 рабочих дня.

Если нужно закинуть на кредитку наличку, это удобно сделать в банкоматах «Тинькофф». Вам даже карта не потребуется — воспользуйтесь бесконтактной оплатой или QR‑кодом из приложения. Кроме того, пополнить кредитку наличными можно у партнёров «Тинькофф» — по всей России работают 300 тысяч точек пополнения.

11. Круглосуточная поддержка

Забудьте о звонках в кол‑центр или походах в офис банка — у «Тинькофф» всё проще. Проверять баланс, оплачивать услуги и проводить другие операции по карте можно в мобильном приложении.

Ещё в приложении есть чат поддержки, куда удобно обратиться, чтобы узнать условия использования кредитки, перевыпустить или заблокировать карту. При помощи чата можно даже отправлять документы в банк.

Закажите Tinkoff Platinum до 18 октября — и получите возможность снимать без комиссии до 100 тысяч рублей в месяц.

АО «Тинькофф Банк». Лицензия на осуществление банковских операций выдана Центральным банком Российской Федерации 24 марта 2015 года. Номер лицензии 2673.

Кредитные карты Тинькофф Банк

Кредитная карта Тинькофф Банк – один из самых популярных финансовых продуктов. Ее несложно оформить, карта удобна в пользовании, позволяя быстро расплачиваться за покупки и экономить благодаря беспроцентному периоду. Tinkoff предлагает несколько вариантов на все вкусы: от специальных карт для детей до пакетов категории Премиум.

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | 10 минут |

| Получение | Курьером |

| Возможность выпуска доп. карты | да |

| Тип карты | MasterCard |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (PayPass) , Google Pay / Apple Pay / Samsung Pay |

| Стоимость выпуска | бесплатно |

| Стоимость обслуживания | 590 рублей |

| Процент на остаток | не начисляется |

| Минимальный ежемесячный платеж | до 8 % минимум 600 рублей |

| Снятие наличных в своем банке | 2,9% + 290 рублей |

| Снятие наличных в банкоматах партнеров | 2,9% + 290 рублей |

| Лимит на операции | — |

| Возраст | от 18 до 70 лет |

| Стаж | нет требований |

| Прописка | не требуется |

| Документы | паспорт |

| Подтверждение дохода | нет |

- 1% за любые покупки;

- от 3% до 30% по спецпредложениям банка;

- курс обмена 1 балл = 1 рубль.

- бесплатная курьерская доставка карты на следующий день после одобрения;

- программа кэшбэка бонусами до 30%;

- мгновенное решение по заявке;

- лояльные требования по возрасту;

- удобный мобильный банк;

- бесплатное обслуживание если пользуетесь картой;

- бесплатное пополнение баланса карты в любых банкоматах и переводом с другой карты;

- беспроцентный период 120 дней при погашении картой других кредитов .

- небольшой Грейс период 55 дней;

- высокая комиссия за снятие наличных;

- при снятии наличных действует повышенный процент до 49,9%;

- на остаток собственных средств не начисляются проценты;

- льготный период не распространяется на снятие наличных.

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | в день обращения |

| Получение | Курьером |

| Возможность выпуска доп. карты | да |

| Тип карты | VISA |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (payWave) , Google Pay / Apple Pay / Samsung Pay |

- комиссия 390 рублей для сумм до 100 000 в расчетный период;

- 2% плюс комиссия 390 рублей для сумм свыше 100 000 в расчетный период;

- комиссия 390 рублей для сумм до 100 000 в расчетный период;

- 2% плюс комиссия 390 рублей для сумм свыше 100 000 в расчетный период;

| Возраст | с 18 до 70 лет |

| Стаж | нет требований |

| Прописка | постоянная регистрация |

| Документы | паспорт |

| Подтверждение дохода | нет |

- 5% от суммы покупок у издателей игр и в магазинах PSN, Xbox, Nintendo, Steam, Xsolla, 1С-Интерес и др .;

- 2% в категориях «Рестораны», «Фаст Фуд», «Магазины электроники», «Аренда авто», «Транспорт», «Развлечения» ;

- 1% за прочие покупки, в том числе в категориях «Кино», «Концерты», «Театры» в разделе «Платежи и переводы» в личном кабинете клиента.

- большой кредитный лимит до 700 000 рублей;

- бесплатный выпуск и невысокая стоимость обслуживания;

- бонусная программа;

- индивидуальный дизайн с ником на карте;

- льготный период всего 55 дней;

- льготный период только на безналичную оплату;

- плата за превышение лимита задолженности 390 рублей;

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | до 30 минут |

| Получение | Курьером |

| Возможность выпуска доп. карты | да |

| Тип карты | VISA MasterCard |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (PayPass) , бесконтактные платежи (payWave) , Google Pay / Apple Pay / Samsung Pay |

- 390 рублей при снятии до 100 тыс/руб в месяц;

- 390 рублей + 2% от суммы, превышающей 100 тыс/руб при снятии свыше 100 тыс в месяц

- 390 рублей при снятии до 100 тыс/руб в месяц;

- 390 рублей + 2% от суммы, превышающей 100 тыс/руб при снятии свыше 100 тыс в месяц

| Возраст | от 18 до 70 лет |

| Стаж | нет требований |

| Прописка | постоянная регистрация |

| Документы | паспорт |

| Подтверждение дохода | нет |

- 10% за бронирование отелей и авто на сайте Тинькофф Трэвел;

- 7% за покупки авиабилетов на сайте Тинькофф Трэвел;

- 2% за покупки авиабилетов на сайтах «Аэрофлот», S7, «Победа», Utair и «Уральские авиалинии»;

- 2% за повседневные покупки;

- 1% pа оплату товаров и услуг в разделе «Платежи и переводы» мобильного и интернет-банка;

- до 30% за покупки по спецпредложениям Тинькофф;

- бесплатный выпуск;

- возможность бесплатного обслуживания при выполнении минимальных требований;

- отличная программа кэшбэка для туристов;

- бесплатная страховка для путешественников;

- можно выбрать платежную систему Виза или Мастеркард;

- отличная техподдержка;

- удобное приложение;

- большой кредитный лимит.

- небольшой грейс период всего 55 дней;

- льготный период не действует в отношении операций снятия наличных;

- большой штраф за пропуск минимального обязательного платежа;

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | 10 минут |

| Получение | Курьером |

| Возможность выпуска доп. карты | нет |

| Тип карты | MasterCard |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (PayPass) , Google Pay / Apple Pay / Samsung Pay |

- 390 рублей при снятии до 100 000 руб/мес;

- 390 рублей + 2% от суммы, превышающей 100 000 рублей при снятии свыше 100 000 руб/мес

- 390 рублей при снятии до 100 000 руб/мес;

- 390 рублей + 2% от суммы, превышающей 100 000 рублей при снятии свыше 100 000 руб/мес

| Возраст | от 18 до 70 лет |

| Стаж | нет требований |

| Прописка | не требуется |

| Документы | паспорт |

| Подтверждение дохода | нет |

- 10% от суммы покупок в одном из сервисов Яндекса, который банк предлагает раз в три месяца.

- 5% от суммы покупок в категориях «Развлечения», «Обучение», «Спорт», «Рестораны» и в сервисах Яндекса.

- 1% за оплату остальных покупок.

- кэшбэк до 10% в сервисах яндекса;

- до 30% кэшбэка у партнеров яндекса;

- высокий кредитный лимит при низких процентных ставках;

- выгодная подписка на Я+ (возврат до 199 рублей при тратах в месяц от 10 000р;

- бесплатная курьерская доставка карты;

- мгновенное рассмотрение заявки;

- бесплатное пополнение баланса карты в любых банкоматах и переводом с другой карты;

- невысокая стоимость обслуживания;

- небольшой Грейс период 55 дней;

- высокая комиссия за снятие наличных;

- на остаток собственных средств не начисляются проценты;

- льготный период не распространяется на снятие наличных.

- Оформление

- Обслуживание

- Требования

- Кэшбэк

- Отзывы

| Онлайн заявка | Да |

| Рассмотрение заявки | 10 минут |

| Получение | Курьером |

| Возможность выпуска доп. карты | нет |

| Тип карты | МИР |

| Технологические особенности | технология 3D Secure , чип , бесконтактные платежи (PayPass) , Google Pay / Apple Pay / Samsung Pay |

- 390 рублей при снятии до 100 000 руб/мес;

- 390 рублей + 2% от суммы, превышающей 100 000 рублей при снятии свыше 100 000 руб/мес

- 390 рублей при снятии до 100 000 руб/мес;

- 390 рублей + 2% от суммы, превышающей 100 000 рублей при снятии свыше 100 000 руб/мес

| Возраст | от 18 до 70 лет |

| Стаж | нет требований |

| Прописка | не требуется |

| Документы | паспорт |

| Подтверждение дохода | нет |

- 7% Платина.

- 6% Золото.

- 4% Серебро.

- 3% Бронза.

- 1% без присвоения статуса.

- 3% покупки в категории Автоуслуги (независимо от статуса), но максимально 1000р

- выгодная программа кэшбэка для водителей;

- до 12 месяцев рассрочки у партнеров;

- бесплатная курьерская доставка карты;

- мгновенное рассмотрение заявки;

- бесплатное пополнение баланса карты в любых банкоматах и переводом с другой карты;

- небольшой Грейс период 55 дней;

- высокая комиссия за снятие наличных;

- на остаток собственных средств не начисляются проценты;

- льготный период не распространяется на снятие наличных.

Преимущества и особенности карт Tinkoff

Прежде чем оформить карту Тинькофф, стоит узнать об их отличиях от других банковских продуктов.

Отзывы пользователей однозначны: у всех карт семейства немало существенных плюсов, а минусы при желании легко устранить.

Среди основных преимуществ:

- высокий процент одобрений;

- доступное годовое обслуживание;

- бонусы за покупки повышенный кэшбек за приобретения у компаний партнеров;

- удобное интернет-приложение и мобильный банк с дополнительными функциями;

- бесплатная доставка в любой регион страны;

- достаточный льготный период;

- быстрое и бесплатное пополнение счета;

- рассрочка без процентов;

- возможность рефинансирования кредитов в сторонних банках.

Как оформить кредитную карту в Тинькофф Банк

В портфеле Тинькофф Банка есть кредитки на любой вкус. Самый популярный продукт – карта Тинькофф Платинум с повышенным кредитным лимитом и годовой беспроцентной рассрочкой. Не менее популярны флагманские карты All Airlines, адресованная опытным путешественникам, и Тинькофф Драйв для тех, кто за рулем.

Тинькофф предлагает и более экзотический варианты, например All Games, созданную специально для геймеров, S7 – для тех, кто путешествует самолетами одноименной авиалинии, Яндекс Плюс и Яндекс Такси. Две последние карты выбирают клиенты, часто пользующиеся услугами сервиса, заказывают такси и фастфуд. Тем, кто предпочитает оплачивать покупки только картой, подойдет Тинькофф Перекресток, позволяющая накапливать бонусы и выгодно тратить их в магазинах сети.

Условия и тарифы

Кредитный лимит зависит от типа карты и возможностей заемщика. Новички получают одобрение на небольшую сумму, не превышающую 50 тысяч. Однако при активном пользовании картой и аккуратных платежах банк может повысить лимит до максимума – 700 000 рублей.

Перед тем, как пользоваться картой, стоит уточнить процентную ставку на покупки и снятие наличных (они нередко отличаются). Лимит на снятие наличных зависит от типа карты. Все карты Тинькофф особенно удобны для безналичных расчетов, к тому же на покупки из определенных категорий начисляется кэшбэк — 1%. Приобретения у компаний-партнеров выгоднее – за них можно получить возврат до 30%.

Льготный период

Понять, как рассчитать льготный период, просто. У большинства карт Тинькофф Банка он составляет 55 дней – маркетологи считают, что это оптимальный срок для среднестатистического держателя. Отсчет грейс-периода начинается с первой покупки. До конца периода всю сумму можно не вносить: проценты не будут начисляться вне зависимости от потраченной суммы. Однако в платежный период (в течение месяца) необходимо уплатить минимальный взнос – от 3% от общей суммы. В оставшееся время придется внести всю потраченную сумму – это станет сигналом для возобновления льготного периода.

Как получить и закрыть карту

Заказать карту удобнее всего через интернет-банк. Онлайн-заявка заполняется быстро, а рассматривается за несколько минут. После проверки клиент получает sms с решением. Если оно положительное, остается заверить кредитный договор специальным кодом. Предварительно ознакомившись с присвоенным тарифом. Он зависит от суммы ежемесячного дохода клиента и его кредитной истории.

Клиентам гарантирована бесплатная курьерская доставка на дом или в офис. После получения необходимо активировать карту через мобильное приложение или по телефону.

Многих клиентов интересует, как закрыть карту Tinkoff. Сделать это можно в любом отделении банка, через мобильное приложение или по телефону. Перед закрытием нужно убедиться, что кредит полностью погашен: неуплаченные проценты могут испортить кредитную историю.

4 ключевых момента, которые нужно изучить и сравнить в предложениях банков:

- кредитный лимит;

- грейс период;

- процентная ставка;

- наличие бонусов и кэшбэка.

Кредитный лимит устанавливается в зависимости от нескольких факторов, обычно это уровень дохода и долговой нагрузки, регион проживания, социальный статус и тп. Обычно может быть зафиксирован в размере от 30 000 до 1 000 000 рублей. Вам могут одобрить мЕньший лимит, чем вы запрашивали. Но если вы будете соблюдать финансовую дисциплину в пользовании кредиткой, со временем банк может его увеличить.

Грейс период (льготный период) – то, ради чего оформляют кредитные карты большинство россиян. Позволяет пользоваться кредитными средствами банка бесплатно на протяжении определенного периода времени. Обычно это 55 – 100 дней, но некоторые банки предлагают до 240 дней льготного периода. Практически все банки в тарифах указывают, что льготный период не распространяется на снятие наличных.

Процентная ставка и общие расходы по карте. Сравнивайте взимает ли банк средства за выпуск карты и годовое обслуживание. Часто устанавливаются условия для бесплатного годового обслуживания (например поддержание минимального ежемесячного оборота по карте, или остатка денежных средств). Также обращайте внимание на процент за пользование кредитными деньгами вне льготного периода, а также по операциям снятия наличных. Кроме того не забывайте о возможных штрафах и неустойках.

Кэшбэк. Дополнительный бонус от использования кредитной карты, позволяет возвращать часть потраченных средств в выбранной категории (например онлайн покупки, аптеки, АЗС, детские товары и др). Обычно банком устанавливается ограничение по начисляемому ежемесячному кэшбэку. Обращайте внимание на характер кэшбэка: потраченные деньги возвращаются в виде бонусов, которые либо могут конвертироваться в рубли (потратить их можно на что угодно), либо нет (обычно такой кэшбэк называют фантиками и расплатиться ими можно к примеру только в магазинах-партнерах банка).

Рекомендуем обратить внимание на предлагаемые кредитные карты от Сбербанка, Альфа банка, ВТБ, Тинькофф, Ситибанка, МТС банка и других.

Получить кредитную карту можно в любом банке, сравнив условия и тарифы. Можно заказать кредитку обратившись лично в ближайшее отделение и заполнив анкету у консультанта. На наш взгляд удобнее и быстрее онлайн оформление на официальном сайте – обычно это занимает от 10 минут до 1 часа. Большинство банков требуют предоставить только паспорт, однако при этом скорее всего одобрят не более 100 000 рублей кредитного лимита. Если вы хотите иметь в своем распоряжении суммы до 300 000 – 700 000 рублей, то рекомендуется предоставить второй документ, подтверждающий личность (например ИНН, водительское удостоверение, загранпаспорт и тд), а также справку 2НДФЛ, подтверждающую доход.

Также часты ситуации, когда в рамках проводимых маркетинговых программ банки сами направляют клиентам предложение с предодобренным решением. Если Вас устраивают условия, то вы можете подписать договор и получить кредитную карту.

В целях безопасности, обычно кредитную карту выдают неактивированной в конверте вместе с инструкцией по активации. В зависимости от банка, это можно сделать:

- в смс сообщении (на указанный номер телефона отправить последние 4 цифры карты);

- по телефону (для идентификации обычно нужно сообщить оператору персональные данные, последние 4 цифры карты, кодовое слова и тп);

- верификация через интернет банк в личном кабинете (редко используется из за уязвимости);

- в банкомате (вставить карту и ввести пин код);

- в офисе банка.

Иногда активация карты происходит автоматически после выдачи и не требует дополнительных действий. Также помните, что активировать карту можно не сразу, а спустя какое-то время (например с целью экономии на плате за обслуживание).

Льготный период – это время, в течение которого на потраченные средства не начисляется процент. Банки выпускают кредитки с разным грейс периодом – к примеру от 50 до 240 дней.

Важно понимать разницу между понятиями:

- льготный период – в течение этого времени банком не начисляются проценты;

- отчетный период – срок, в течение которого вы совершаете покупки;

- платежный период – время, в течение которого вы должны вернуть долг.

Если у кредитной карты установлен увеличенный льготный период, то необходимо вносить обязательные минимальные платежи (обычно от 1% до 8% от суммы долга).

- Пользуйтесь кредитными деньгами только в рамках льготного периода.

- Не снимайте наличные с кредитки – это очень дорого.

- Для крупных покупок используйте целевой кредит (автокредит, ипотека).

- Тратьте ровно столько сколько сможете вернуть, соотносите разумность трат со своим уровнем дохода.

- Чтобы получить кэшбэк и бонусы используйте для всех безналичных оплат кредитку.

- Соблюдайте правила безопасности – не давайте кредитную карту в руки посторонним людям.

Самое главное на наш взгляд, понимать что заводить кредитную карту стоит только имея стабильный доход. Во-вторых прежде чем начать ей пользоваться нужно обязательно изучить и понять все условия договора во-избежание неприятных сюрпризов.

Как с помощью кредитной карты можно не только тратить, но и зарабатывать:

- Выбирайте варианты с начислением процента на остаток. Многие банки предлагают использовать кредитку также как копилку собственных средств. Сопоставьте стоимость годового обслуживания и возможный доход, который вы можете получить – если итог, в вашу пользу, можно начать зарабатывать.

- Кэшбэк. Если вы много тратите в определенной категориии (например вы автолюбитель), выберите кредитную карту с начислением кэшбэка по данному виду трат (от 1% до 10%). Таким образом можно сэкономить до 10000 – 15000 рублей в месяц.

- Участие в программах лояльности. Кобрэндинговые карты пользуются спросом и популярны и клиентов банков. В отличие от кэшбэка вы будете получать не деньги, а баллы на бонусном счете (например мили Аэрофлота для часто летающих пассажиров).

- Некоторые владельцы кредитных карт пользуются более сложными схемами, например полученную зарплату сразу же размещают на депозитных счетах с начислением процентов, а расплачиваются везде кредиткой в рамках льготного периода.

Ваша кредитная карта должна быть:

- обязательно именной — имя должно совпадать с написанием в загранпаспорте;

- с чипом – платежные терминалы за границей редко принимают карты с магнитной полосой;

- подходящей для онлайн оплат, например за такси, гостиницу и т.п.(иметь трехзначный код на обороте);

- быть выпущенной в рамках международных платежных систем VISA или Masercard (принимаются практически в любых странах).

Чтобы избежать лишних трат, рекомндуется использовать мультивалютную кредитную карту, либо карту в валюте страны, в которую вы едете.

Помните: при оплате за границей деньги списываются с карты не сразу, а спустя 2-3 дня, в момент оплаты они лишь блокируются на счете.

Да, возможно, однако обычно это не выгодно. Банк устанавливает достаточно высокие комиссии за перевод денег со счета на счет (до 10%), кроме того по данным операциям не действует льготый период.

Практически все банки устанавливают комиссии по операциям снятия наличных, поэтому кредитку выгодно использовать именно для безналичных оплат. Однако все же существуют специальные предложения по кредитным картам с беспроцентным снятием наличных, например карта МТС Деньги Зеро.

Если в момент оформления кредитной карты вы дали согласие на подключение страховки (например жизни и здоровья, или от потери кредитки), а она вам не требуется, рекомендуется отключить эту платную опцию.

Сделать это можно:

- через оператора колл-центра пройдя процедуру верификации;

- в мобильном банке;

- заполнив заявление в отделении банка.

Нюансы, на которые нужно обратить внимание при закрытии карты, во избежание претензий банка:

- убедиться, что задолженность по карте нулевая;

- через мобильный банк или в личном кабинете отключить все платные услуги, страховку и т.п. ;

- если на кредитном счету у вас хранятся собственные средства, их необходимо снять или перевести;

- обратиться в отделение (лучше в то, где была выпущена кредитка) с паспортом и написать заявление о закрытии по форме банка;

- уточнить срок рассмотрения заявления;

- по истечение срока обратиться в банк и получить справку о закрытии счета.

Если банк не имеет отделений и работает онлайн (например Тинькофф), можно подать заявление на закрытие счета через интернет.

Виктория Кучвальская — человек ответственный за содержимое сайта topcreditobzor.ru. Все обзоры кредитных предложений МФО и Банков на нашем сайте проходят публикацию через экспертную редактуру Вики. Вика также ведет блоги на различных медиа и пишет полезные статьи на тему кредитов.

под 0 процентов

Раскрытие информации по кредитным предложениям:

Годовая процентная ставка, срок займа и платежи по займам оцениваются на основе анализа предоставленной вами информации, данных, предоставленных другими кредиторами о вашей кредитной истории, и общедоступной информации. В некоторых случаях чтобы получить займ, вы должны предоставить дополнительную документацию, которые могут повлиять на ваш кредитный рейтинг. Вся информация о займе в конкретном МКК/МФК на сайте Топкредитобзор предоставляется без гарантии на 100% точность, а предполагаемая годовая процентная ставка и другие условия по кредитным объявлениям никоим образом не являются обязательными. Мы прилагаем все усилия, чтобы показать вам последние условия кредитного продукта, однако эта информация не исходит от нас, и, следовательно, мы не гарантируем ее точность 24 часа в сутки. Кредиторы предоставляют ссуды с разной процентной ставкой в зависимости от кредитоспособности заемщика и других факторов. Имейте в виду, что только заемщики с отличной кредитной историей, кредитным рейтингом будут иметь право на самую низкую доступную процентную ставку. Фактическая годовая процентная ставка будет зависеть от таких факторов, как кредитный рейтинг, запрашиваемая сумма кредита, срок кредита и кредитная история. Все ссуды подлежат проверке и утверждению скоринговой системой оценки заемщика на сайтах микрофинансовых организаций.

- О проекте

- Контакты

- Главный редактор

- Конфиденциальность

- Соглашение

- Отказ

- Как мы зарабатываем

- Кредиторы

- Телеграм канал

© 2021 «TopCreditObzor.ru» (TCO) бесплатный финансовый супермаркет. Проект не является платным аггрегатором займов, финансовых и иных услуг не оказывает. Не собирает и не предоставляет данные пользователей третьим лицам. Все информационные сервисы на проекте topcreditobzor.ru предоставляются бесплатно. Копирование материалов сайта разрешено с обязательной ссылкой на источник. Предложения, описания и графическая информация не являются публичной офертой. Конечные условия по займам уточняйте на официальных сайтах микрофинансовых организаций. Сайт не несет ответственности за последствия заключенных договоров о оказании кредитных услуг на сайтах МФО представленных на проекте topcreditobzor.ru. Логотипы, товарные знаки, фирменный стиль используемые в изображениях к статьям и материалам сайта являются собственностью их законных правообладателей. Сайт topcreditobzor.ru носит информационный характер и не является официальным представителем микрофинансовых организаций.

Звоните, 8 (800) 301 54 18 | Пишите, info@topcreditobzor.ru

Представленные на сайте компании присутствуют в Государственном реестре микрофинансовых организаций ЦБ РФ. Все компании действуют на основании Федерального закона от 21 декабря 2013 г. № 353-ФЗ «О потребительском кредите (займе)».

Кредитные карты Тинькофф Банк

Кредитка – это очень удобный способ оплаты и запасной кошелек на случай непредвиденных крупных расходов. Одним из наиболее популярных банков для получения кредитной карты является Тинькофф банк, и сегодня мы расскажем о его актуальных предложениях, тарифах и требованиях к заемщику.

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Сумма кредита | 700 000 Р |

| Процентная ставка | 12-49,9% |

| Льгот. период | До 55 дней |

| Стоимость/год | 590 руб./год |

| Кэшбек/бонусы | От 1 до 30% |

| Одобрение | За 1 минуту |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 700 000 Р |

| Процентная ставка | 15% |

| Льгот. период | До 55 дней |

| Стоимость/год | 1 890 руб. |

| Кэшбек/бонусы | От 1 до 30% |

| Одобрение | 2 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 700 000 Р |

| Процентная ставка | 15% |

| Льгот. период | До 55 дней |

| Стоимость/год | 990 руб. |

| Кэшбек/бонусы | От 1 до 10% |

| Одобрение | 2 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 300 000 Р |

| Процентная ставка | 7% |

| Льгот. период | До 180 дней |

| Стоимость/год | 0 руб. |

| Кэшбек/бонусы | Нет |

| Одобрение | 20 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Сумма кредита | 299 999 Р |

| Процентная ставка | От 11,9% |

| Льгот. период | До 111 дней |

| Стоимость/год | От 0 руб./год |

| Кэшбек/бонусы | От 1 до 25% |

| Одобрение | 2 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 600 000 Р |

| Процентная ставка | 10,9% |

| Льгот. период | До 50 |

| Стоимость/год | 0-950 руб. |

| Кэшбек/бонусы | Баллы с покупок |

| Одобрение | 20 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Сумма кредита | 299 999 Р |

| Процентная ставка | 24,9% |

| Льгот. период | До 51 дня |

| Стоимость/год | 900 руб./год |

| Кэшбек/бонусы | От 1 до 9% |

| Одобрение | За 2 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Сумма кредита | 350 000 Р |

| Процентная ставка | 0% |

| Льгот. период | До 1080 дней |

| Стоимость/год | 0 руб. |

| Кэшбек/бонусы | До 10% |

| Одобрение | За 5 минут |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Сумма кредита | 500 000 Р |

| Процентная ставка | От 11,99% |

| Льгот. период | До 100 дней |

| Стоимость/год | 590 руб. |

| Кэшбек/бонусы | Нет |

| Одобрение | За 2 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Сумма кредита | 150 000 Р |

| Процентная ставка | 0% |

| Льгот. период | До 1095 дней |

| Стоимость/год | От 0 руб./год |

| Кэшбек/бонусы | От 1 до 30% |

| Одобрение | За 5 минут |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 700 000 Р |

| Процентная ставка | 17% |

| Льгот. период | До 240 дней |

| Стоимость/год | 0 — 7 188 руб. |

| Кэшбек/бонусы | От 1 до 10% |

| Одобрение | 15 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 400 000 Р |

| Процентная ставка | 24% |

| Льгот. период | До 56 дней |

| Стоимость/год | 0 руб. |

| Кэшбек/бонусы | До 10% |

| Одобрение | 30 минут |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 600 000 Р |

| Процентная ставка | 26.5% |

| Льгот. период | До 110 дней |

| Стоимость/год | От 0 руб. |

| Кэшбек/бонусы | Нет |

| Одобрение | От 15 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 1 000 000 Р |

| Процентная ставка | 25.9% |

| Льгот. период | До 62 дней |

| Стоимость/год | От 0 руб. |

| Кэшбек/бонусы | До 10% |

| Одобрение | 1 день |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 600 000 Р |

| Процентная ставка | 29.9% |

| Льгот. период | До 55 дней |

| Стоимость/год | 0 руб. |

| Кэшбек/бонусы | До 5% |

| Одобрение | 1 день |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 500 000 Р |

| Процентная ставка | 19.9% |

| Льгот. период | До 55 дней |

| Стоимость/год | 0 руб. |

| Кэшбек/бонусы | До 11% |

| Одобрение | От 15 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 300 000 Р |

| Процентная ставка | 30,5% |

| Льгот. период | До 120 дней |

| Стоимость/год | 2 388 руб. |

| Кэшбек/бонусы | До 10% |

| Одобрение | 2 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Сумма кредита | 300 000 Р |

| Процентная ставка | От 0% |

| Льгот. период | До 365 дней |

| Стоимость/год | 0 руб. |

| Кэшбек/бонусы | Нет |

| Одобрение | За 1 минуту |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 600 000 Р |

| Процентная ставка | 25.9% |

| Льгот. период | До 60 дней |

| Стоимость/год | 0 руб. |

| Кэшбек/бонусы | До 10% |

| Одобрение | 2 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Сумма кредита | 100 000 Р |

| Процентная ставка | От 29% |

| Льгот. период | До 50 дней |

| Стоимость/год | 0 руб. |

| Кэшбек/бонусы | До 30% |

| Одобрение | За 1 минуту |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 500 000 Р |

| Процентная ставка | 23.99% |

| Льгот. период | До 60 дней |

| Стоимость/год | 990 — 1 490 руб. |

| Кэшбек/бонусы | До 8% |

| Одобрение | 2 минуты |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 300 000 Р |

| Процентная ставка | 13,9% |

| Льгот. период | До 120 дней |

| Стоимость/год | 960 руб. |

| Кэшбек/бонусы | 1% |

| Одобрение | 20 мин. |

Можно до 1 млн.руб! —>

Можно до 1 млн.руб! —>

| Кред. лимит | 700 000 Р |

| Процентная ставка | 23.99% |

| Льгот. период | До 60 дней |

| Стоимость/год | 490 руб. |

| Кэшбек/бонусы | Баллы с покупок |

| Одобрение | 2 минуты |

Отзывы о кредитных картах Тинькофф

Напишите отзыв Отменить ответ

Калькулятор одобренной суммы

Ваша оценка и репост

Своей популярностью ТКС банк обязан своему лояльному отношению к потенциальным заемщикам. Если вы решили обратиться сюда для получения займа, то с вас не будут спрашивать справки с места работы, поручители или обеспечение также не нужны, достаточно лишь паспорта, контактных данных и информации о трудоустройстве.

Дополнительное преимущество – отсутствие необходимости тратить время на посещение отделений, их у банка просто нет, ведь он работает исключительно в дистанционном режиме. Если кредитор одобряет вам карточку, то привозит её курьер прямо на дом, вместе с договором, и все это совершенно бесплатно.

Какие кредитные карты есть в банке Тинькофф

На сегодняшний день в банке есть 24 программы для получения «пластика». Большинство из них являются партнерскими, т.е. они созданы в партнерстве с какой-либо организацией. Это дает банку и его партнеру приток новых клиентов, а самому владельцу карточки – доступ к специальным предложениям и бонусам.

| Название | Процентная ставка, в год | Кредитный лимит, руб. |

| Платинум | От 0% | До 300.000 |

| Платинум для Банки.ру | От 0% | До 700.000 |

| All Airlines | От 0% | До 300.000 |

| All Airlines Black Edition | От 12% | До 2.000.000% |

| S7 Black Edition | От 12% | До 1.500.000 |

| Азбука Вкуса Black | От 12% | До 1.500.000 |

| Азбука Вкуса | От 15% | До 300.000 |

| ПФК ЦСКА Black Edition | От 12% | До 1.500.000 |

| ПФК ЦСКА | От 15% | До 300.000 |

| Avon | От 12% | До 300.000 |

| Нашествие | От 12% | До 300.000 |

| AliExpress | От 15% | До 700.000 |

| All Games | От 15% | До 700.000 |

| eBay | От 15% | До 700.000 |

| Google Play | От 15% | До 700.000 |

| Lamoda | От 15% | До 700.000 |

| OneTwoTrip | От 15% | До 700.000 |

| S7 World | От 15% | До 700.000 |

| Tinkoff Drive | От 15% | До 700.000 |

| WWF | От 15% | До 700.000 |

| Перекресток | От 15% | До 700.000 |

| Рандеву | От 15% | До 700.000 |

| Яндекс.Плюс | От 15% | До 700.000 |

| VegasCard | От 15% | До 300.000 |

Далее мы вам кратко расскажем обо всех имеющихся предложениях, которые актуальны на момент написания статьи. Более подробную информацию вы всегда сможете просмотреть на официальном сайте банка.

«Кредитная карта Тинькофф Платинум»: условия

Наиболее популярная и востребованная карточка в банке. Она является универсальным платежным инструментом, который имеет выгодные тарифы, а также возможность использования опции рассрочки, то есть можно совершать определенные покупки под 0%.

Какие условия по ней действуют:

- Ставка от 12% до 49,9% годовых,

- Кредитный лимит определяется индивидуально, максимально до 300.000 рублей,

- Льготный период до 55 дней,

- За использование карточки нужно платить обслуживание в размере 590 рублей,

- Есть кэшбэк и льготная программа за совершение безналичных покупок.

Чтобы получить программу рассрочки на срок до 12 месяцев, вам нужно подключить эту опцию в своем Личном кабинете уже после получения карточки. Совершать покупки можно только в магазинах-партнерах банка.

По этой кредитной карте Тинькофф, вам будет доступно 120 дней без начисления процентов для погашения картой других кредитов. То есть, вы сможете самостоятельно оформить рефинансирование без лишних посещений банка.

«Платинум для Банки.ру»

Вы можете оформить заявку на получение карточки сразу на портале Банки.ру, указав желаемую сумму и свои данные. Скидок и льгот не предусмотрено.

«All Airlines»

Партнерская карточка, созданная специально для путешественников. За каждую безналичную покупку вы получаете мили, ими потом можно компенсировать ранее оплаченные авиабилеты.

Кроме того, вам предоставляются скидки, даются бонусы и спецпредложения. Минимально нужно накопить 6000 миль. Предоставляется страхование для путешественников со страховой суммой 50 000$, и страхование багажа до 1 000 долларов. Плата за обслуживание от 0 до 2 988 руб.

«All Airlines Black Edition»

То же предназначение, но этот продукт является премиальным, со всеми вытекающими отсюда возможностями: консьерж-сервис, персональный менеджер, доступ в бизнес-залы Lounge Key в аэропортах, премиальная страховка в путешествиях для семьи до 5 человек и т.д. также вы получаете повышенный лимит до 2 миллионов рублей.

«S7 Black Edition»

Премиальная карточка для людей, которые часто путешествуют именно на самолетах этой авиакомпании. Вам начисляются мили, которые потом обмениваются на премиальные полеты рейсами S7 Airlines, либо компаний, входящих альянс oneworld. Годовое обслуживание 7 990 руб.

«Азбука Вкуса Black»

Карточка с собственной льготной программой «Вкусомания» с начислением бонусов за безналичные покупки по карте, ими потом можно расплатиться в супермаркетах Азбука Вкуса. Можно запросить до 1,5 млн. руб., под ставку от 12%, с годовым обслуживанием в размере 7990 руб.

«Азбука Вкуса»

Тот же вариант, только более простого назначения. Здесь начисляют меньше бонусов за те же покупки, при чем если в премиум-варианте даря после активации 30 тысяч бонусов, то по классической карте только 20 тысяч. Плата за обслуживание меньше – всего 590 рублей.

«ПФК ЦСКА Black Edition»

Интересное предложение для болельщиков, являясь владельцами карт Тинькофф, они становятся участниками системы лояльности «БитКони». За безналичную оплату покупок вы получаете баллы, которые можно обменивать на призы и привилегии от ПФК ЦСКА. Взимают 7900 руб. в год за пользование пластиком, выдают до 1.500.000 рублей.

«ПФК ЦСКА»

Похожее предложение, только здесь размеры бонусного вознаграждения гораздо скромнее, и вам смогут одобрить не более 300 тысяч под ставку от 15% годовых. За обслуживание взимают по 590 руб.

Элегантное решение для тех, кто часто здесь делает покупки. Вы сможете получать дополнительный доход за покупки на My.avon.ru, в размере 3% от потраченной суммы, 1% за каждые 100 рублей в других категориях. Есть спецпредложения в Личном кабинете с возможностью возврата до 30% от потраченных средств.

«Нашествие»

Дает большой кэшбэк в размере 5% от суммы покупок в определенных категориях, в частности, в частности, в категориях «Развлечения», «Музыка» и «Кино». В месяц можно получить до 2000 рублей в рамках акции.

«AliExpress»

Вам за покупки начисляют бонусы, которые вы потом можете обменивать на покупки на портале АлиЭкспресс. 1 бонус равен 1 рублю, за покупки на этом сайте начисляют 3%, по всем остальным – до 2%.

«All Games»

Карта для геймеров, которые часто покупают игры в Xbox, PlayStation Store, 1C Интерес, Battle.net и др. Они могут начисленными баллами компенсировать покупки в течение 90 дней календарных дней, совершенные в магазинах электроники.

Тот же принцип, что и с Алиэкспресс – начисляют баллы за покупки, которыми потом можно расплачиваться на портале ebay.com. Плата за обслуживание – 990р.

«Lamoda»

Тот же принцип действия, вы получаете 5% от суммы денег, потраченных на Ламоде и 1% от остальных покупок, начисляют 6% годовых на остаток собственных средств. Бонусы потом тратятся на новые покупки.

«Google Play»

Есть собственная программа лояльности, когда за покупки по карте вам дают бонусы, их размер зависит от категории совершенной покупки. Ими можно компенсировать полную стоимость покупок на Гугл Плей в течение 3 месяцев с момента их совершения.

«OneTwoTrip»

Начисляют трипкоины за покупки, их потом можно обменивать на одноименном сайте, и получать скидку при покупке авиабилетов или бронирования отелей. Начисляют до 8-10%.

«S7 World»

Действует программа лояльности S7 Priority, когда можно получать по 3 мили за каждые 60 рублей максимально, если покупки совершались на портале S7.ru. По остальным расходам – 1,5 мили. Стоит 1890 руб. ежегодно.

«Tinkoff Drive»

Вы совершаете покупки, а потом компенсируете их в категории Топливо и Автоуслуги. Высокое начисление баллов – до 10-15% в определенных категориях.

Пластик является экологически чистым, может быть легко переработан. С первой вашей покупки зачисляют 900 рублей единоразово в фонд помощи дикой природе, и далее 1% от суммы покупок также идут на благотворительность.

«Перекресток»

Вам дают баллы за расходные операции по карте, потом ими можно расплачиваться в супермаркете. Дают 8000 баллов в подарок, есть спецпредложения у партнеров банка.

«Рандеву»

Также действует собственная программа лояльности для покупок в магазинах Rendez-Vous. Вам дают бонусы за безналичные операции, а вы их потом обмениваете на скидку. Максимально – до 6000 баллов в месяц.

«Яндекс.Плюс»

Удобная карточка для использования всех сервисов Яндекса, и в одном из них вы будете получать кэшбэк в размере 10% от потраченных средств, по остальным покупкам – от 1% до 5%. Максимально модно получить до 6000 баллов за 1 месяц.

«VegasCard»

Карта для выгодного шопинга в ТРК Vegas. Вы покупаете товары и услуги, а вам зачисляют баллы, получить можно до 5% от суммы покупки с использованием кредитного лимита.

Как оформить кредитную карту в банке Тинькофф

Как получить карточку? Все очень просто:

- Вы заходите на официальный сайт банка по ссылке tinkoff.ru,

- Выбираете раздел «Кредитные карты»,

- Смотрите краткое описание имеющихся вариантов,

- Нажимаете на название нужной вам карты,

- Читаете тарифы, требования к заемщикам,

Если все устраивает, пролистываете страницу вниз и заполняете короткую онлайн-форму, проверяете данные и отправляете заявку на рассмотрение.

Заявления проверяют быстро, как правило, ответ дают в тот же день в виде смс. Если вам одобрят кредитку, то вам ее вышлют курьером, предварительно уточнив ваши данные и удобную дату. Доставка занимает до 7 дней.

Отзывы клиентов о кредитной карте Тинькофф

Отзывы о кредитках банка Тинькофф очень разнообразные, если не сказать, противоположные. Одни хвалят эти карты за наличие выгодных бонусных программ, которые позволяют извлекать выгоду из своих покупок, другие ругают за завышенные проценты и огромные штрафы за просрочку.

При этом нужно понимать, что абсолютно все тарифы банка прозрачные, с ними можно ознакомиться на сайте, уточнить по телефону, прочесть в договоре. И если вы нарушаете требования банка, то логично, что к вам будут предъявляться штрафные санкции. Поэтому все отзывы нужно читать, и фильтровать информацию.

Как закрыть кредитную карту

Если по какой-либо причине карточка Тинькофф вам больше не нужна, вам нужно позвонить по телефону горячей линии банка, чтобы узнать размер своей текущей задолженности. Запишите сумму, и в этот же день внесите её на счет.

После этого еще раз позвоните по телефону горячей линии, оставьте заявку на закрытие карты, обязательно отключите все платные услуги, которые были подключены к кредитной карте. Запросите справку об отсутствии задолженности. После этого можно с чистой совестью считать кредитную карту Тинькофф закрытой.

Источник https://lifehacker.ru/kreditnaya-karta-tinkoff-platinum/

Источник https://topcreditobzor.ru/cards/credit-card-tinkoff-bank

Источник https://bankspravka.ru/kreditnye-karty-tinkoff

Источник