Содержание

Ипотека в МТС Банке

МТС Банк — универсальная финансовая организация. Кроме стандартных кредитных карт и потребительских кредитов в линейку включены жилищные продукты. Банк предлагает оформить ипотеку. Это стандартные программы, предложения о рефинансировании, варианты оформления с господдержкой. Рассматриваются заемщики от 18 лет.

| Макс. сумма | 25 000 000 Р |

| Ставка | От 7.5% |

| Срок кредита | До 25 лет |

| Первонач. взнос | От 15% |

| Возраст | 18-65 лет |

| Решение | 3 дня |

| Макс. сумма | 3 000 000 Р |

| Ставка | От 5.2% |

| Срок кредита | До 27 лет |

| Первонач. взнос | От 15% |

| Возраст | 18-65 лет |

| Решение | 3 дня |

| Макс. сумма | 25 000 000 Р |

| Ставка | От 7,6% |

| Срок кредита | 3-25 лет |

| Первонач. взнос | От 20% |

| Возраст | 18-65 лет |

| Решение | 3 дня |

| Макс. сумма | 6 000 000 Р |

| Ставка | 0.7% |

| Срок кредита | До 20 лет |

| Первонач. взнос | От 15% |

| Возраст | 18-65 лет |

| Решение | 1 день |

| Макс. сумма | 30 000 000 Р |

| Ставка | От 6% |

| Срок кредита | До 25 лет |

| Первонач. взнос | Отсутствует |

| Возраст | 18-65 лет |

| Решение | 3 дня |

Ипотека от МТС Банка выдается на стандартных условиях, но нужно учесть традиционную лояльность банка. Он менее требователен к клиентам, поэтому вероятность одобрения здесь выше, чем в топовых российских банках. На Бробанк.ру — все предложения МТС и условия выдачи ссуды.

Условия выдачи ипотеки от МТС Банка

Ипотека — крупная ссуда, которая предоставляется только качественным заемщикам с хорошим уровнем платежеспособности. Это важно для любого банка, так как договор заключается на большой срок, в случае с МТС Банком — до 25 лет.

МТС принимает заявки от граждан с 18 лет, что редко встречается на рынке. Чаще всего банки говорят о минимальном возрасте ипотечного заемщика в 21 год. Но с пенсионерами МТС Банк в рамках ипотеки не настроен сотрудничать. По его условиям на момент гашения жилищной ссуды клиенту не должно исполниться больше 65 лет.

Получается, что если вам на сегодня 58,5 лет, вы можете оформить ипотеку в МТС Банке только на 6,5 лет.

Заемщиком может стать как просто трудоустроенный гражданин, так и индивидуальный предприниматель. МТС — один из немногих банков рынка, готовых выдавать ипотеку ИП.

Необходимые документы:

- паспорт гражданина РФ и СНИЛС;

- справка 2-НДФЛ за последние полгода. Ее можно заменить на справку по форме банка или электронной выпиской из ПФР;

- трудовая книжка. Это может быть электронный вариант документа или заверенная работодателем копия трудовой книжки;

- если заемщик — индивидуальный предприниматель, банк укажет после собеседования на точный пакет документов.

Если заемщик получает зарплату на карту МТС Банка, является участником зарплатного проекта, он не несет ни справки, ни трудовую. Вся необходимая информация есть в базе финансовой организации.

Для оформления ипотеки МТС Банка клиент должен предоставить первоначальный взнос — оплатить часть покупки за счет собственных средств. Минимальное значение ПВ — 15% от цены недвижимости. Но чем больший взнос делает клиент, тем выгоднее окажутся условия заключения договора.

Лучшие условия заключения ипотечного договора ждут заемщиков, которые сделали первоначальный взнос более 30%.

Ипотечные программы МТС Банка

В линейку ипотечных продуктов входят пять ключевых предложений, которыми чаще всего интересуются россияне:

-

. Лимит выдачи может достигать 25 млн. рублей. Объект должен быть аккредитован банком МТС, пройти его проверку; . Специальное предложение для всех сделок с новостройками на сумму кредита до 3 млн. рублей. Назначается ставка 5,6% и 5,2%, если ПВ больше 30%; . Объект должен соответствовать критериям банка; , то есть перевод ее из одного банка в МТС Банк. Сумма сделки — до 30 млн. рублей. Вместе с ней можно рефинансировать и другие кредиты заемщика, объединив их в один, или получить дополнительные средства наличными; . Предложение по госпрограмме для заемщиков, которые желают приобрести недвижимость на территории Дальневосточного ФО. Ставка — всего 0,7%.

Если у вас есть положенные вам субсидии, например, по программе “Молодая семья”, или речь о материнском капитале, вы можете применить их при оформлении ипотеки в МТС Банке.

Покупка недвижимости в новостройке

МТС Банк уполномочен выдавать ипотеки с господдержкой, которые касаются только новостроек любого типа без ограничений. Есть только одно условие — сумма кредита не должна превысить 3 млн. рублей. Если она будет больше, тогда оформление пойдет по стандартной программе.

Господдержка заключается в субсидировании процентной ставки. Если заемщик делает первый взнос в рамках 15-30%, он заключит договор под 5,6%. Если больше — под 5,2%. Никаких ограничений по объектам и стадиям строительства нет. Главное, чтобы у дома была аккредитация банка МТС.

Ипотека на новостройки всегда выдается строго на те объекты, которые проверены и аккредитованы банком. Это плюс для заемщика — существенно снижаются юридические риски.

Если сумма кредита больше 3000000, тогда оформление ипотеки на новостройку МТС Банк проводит по стандартной программе. Ее параметры:

- сумма — до 25 млн. рублей;

- срок выдачи — до 25 лет;

- первый взнос — от 15%.

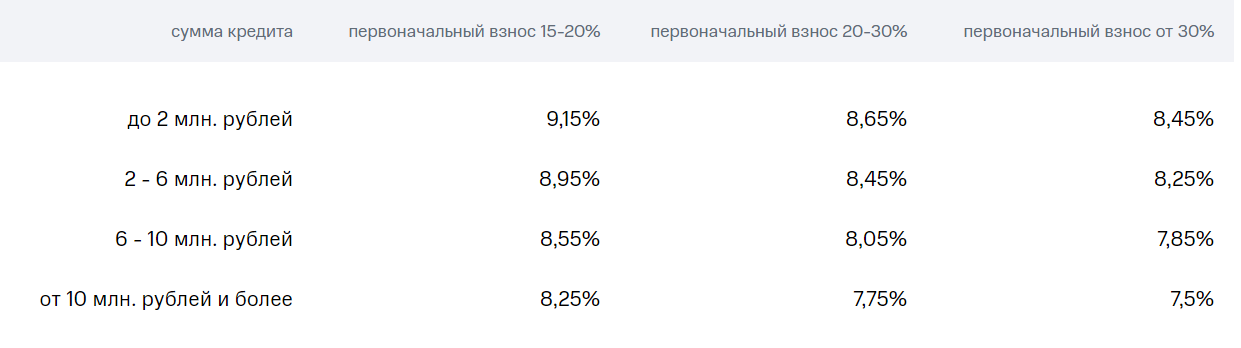

Процентная ставка зависит от суммы кредита и размера первоначального взноса. На момент подготовки материала действуют такие проценты:

Реальные цифры в момент оформления вами ипотеки могут быть другими. Но на данные из таблицы можно опираться, чтобы понять, как повлиять на ставку, от чего она зависит.

МТС Банк применяет к ставкам по ипотеке повышающие коэффициенты. При отказе от личного страхования это +4%, от имущественного — +1%. Это добровольные виды страхования, но стоит подумать об их подключении.

Покупка объекта вторичного рынка

Вторая по популярности программа ипотеки МТС Банка — на покупку недвижимости вторичного рынка. В этом случае можно приобрести жилой объект, который соответствует критериям МТС Банка. С ними вас обязательно ознакомят.

В целом это должен быть объект в хорошем состоянии, имеющий все коммуникации, окна, двери, юридически чистый, не аварийный. Обязательно заемщик проводит экспертную оценку недвижимости, вызывает эксперта из аккредитованной МТС Банком конторы.

Обратите внимание, что при покупке объекта вторичного рынка МТС Банк говорит о необходимости внесения первого взноса от 20%. Ставка будет ниже, если клиент вносит более 30%. Минимальные проценты устанавливаются при сумме кредита от 6000000 рублей.

Как оформить ипотеку в МТС Банке

Банк принимает заявки на получение ипотечных кредитов онлайн, что облегчает и ускоряет процесс оформления. Пошагово все выглядит так:

- Подаете МТС Банку онлайн-заявку на ипотеку, оперативно дается предварительное решение.

- Если это одобрение, выбираете офис и предоставляете туда пакет документов заемщика. В течение 2-3 рабочих дней принимается решение, устанавливается возможная сумма выдачи.

- Банк дает 2 месяца на поиск объекта, на проведение его экспертной оценки и сбор документов. Если речь о новостройке, во всем поможет застройщик.

- Банк проверяет документы по недвижимости. Если нареканий нет, настает момент заключения сделки.

- Заемщик покупает полис страхования недвижимости, в Росреестре на нее накладывается обременение, оформляется сделка, подписывается кредитный договор.

Пока ипотека не выплачена, недвижимость остается в залоге МТС Банка. Поэтому заемщик обязан каждый год продлевать страхование объекта за свой счет — эта практика действует во всех банках РФ. После выплаты ссуды обременение снимается. При желании всегда можно полностью или частично погасить ипотеку досрочно.

Ипотека МТС Банка в Екатеринбурге

Принятые руководством компании условия на получение жилищного займа различаются по таким основным параметрам, как:

- Ставка по процентам;

- Установленные тарифы;

- Сумма первоначального платежа;

- Время кредитования;

- Требования к заявителям.

Заем такого плана можно оформить под залог уже имеющегося жилья. Она должна полностью соответствовать требованиям организации и являться собственностью заявителя.

Кредит выдается на срок от 3 до 25 лет, сумма при этом может быть разной и колеблется от 300 тысяч до 25 млн. По программам необходимо внести взнос, который может достигать 85%. Заем перечисляется под специальный залог купленной недвижимости. Что касается расчетных операций, то погашение осуществляется аннуитетными платежами через мобильное приложение или посредством иных методов.

Преимущества условий МТС Банка в сравнении с конкурентами

В банке предлагается несколько вариантов получения ипотечного кредита в зависимости от приобретаемого жилья. Также особые условия имеют те клиенты, которые получают заработную плату на дебетовую карту МТС Банка. Таким гражданам не нужно предоставлять справку 2-НДФЛ и заверенную копию трудовой книжки, так как все данные имеются в системе.

Преимущества МТС Банка:

- минимальные требования к заемщику;

- низкие процентные ставки;

- быстрый срок рассмотрения заявки;

- перечисление средств на счет продавца в день сделки;

- минимальный пакет документов.

К примеру, в Промсвязьбанке срок рассмотрения заявки на ипотеку составляет до 5 рабочих дней, процентная ставка немного выше, чем в МТС Банке: на новостройки – 7,65%, а на вторичное жилье – от 8,1%.

Ипотека на новострой

Если гражданин решил приобрести новостройку в ипотеку, необходимо заполнить анкету в офисе банка или на его официальном сайте.

В течение 2 суток после подачи заявки придет ответ.

- ипотека выдается на срок до 25 лет;

- можно запросить до 25 млн руб;

- процентная ставка – от 7,4%;

- размер первоначального взноса – 20% от общей стоимости жилья.

Для сравнения: в Промсвязьбанке процентная ставка составляет 7,65%, а первоначальный взнос – от 15%.

Если дом еще не достроен, клиент может быть уверен, что после его введения в эксплуатацию размер ежемесячного платежа не изменится.

Ипотека на вторичное жилье

Покупка вторичного жилья в ипотеку возможна при соблюдении ряда условий:

- минимальный размер кредита – 300 000 руб;

- процентная ставка – от 7,6% (в Промсвязьбанке – от 8.1%);

- максимальный размер для жителей Москвы и Санкт-Петербурга – 15 млн руб., для остальных регионов – 8 млн руб.;

- срок погашения – до 25 лет.

Предусмотрены штрафные санкции при задержке обязательного платежа – 0,2% в день от суммы оплаты.

- паспорта собственников жилья;

- кадастровый паспорт;

- выписка из Росреестра.

К этому списку еще нужно добавить документы, которые должен предоставить заемщик при оформлении заявки.

Абонентам MTC.Premium финансовое учреждение предоставляет привилегии, узнать о которых можно, перейдя на соответствующую вкладку:

Ипотека для зарплатных клиентов

Ипотека зарплатным клиентам в МТС Банке предоставляется на наиболее выгодных условиях (в рублях, ипотека в валюте не выдается):

- размер первоначального взноса уменьшается до 10% от стоимости квартиры;

- есть возможность запросить всю сумму, если нет средств на первоначальный платеж;

- срок выплаты – до 25 лет;

- ставка – 7,6% годовых;

- сумма – до 25 млн рублей.

Для сравнения: в банке Зенит зарплатным клиентам предлагается ипотека под 7,99% годовых. А первоначальный взнос должен быть не менее 15% от суммы кредита.

Если ипотека в банке МТС оформляется без первоначального взноса, банковская ставка возрастает на 2%. При отказе от страховки жизни и здоровья плательщика переплата по кредиту увеличивается еще на 4%.

Ипотека от МТС банка – процентная ставка

Проценты по предлагаемым программам могут отличаться между собой примерно на 4%. Существуют особые моменты, которые оказывают влияние на увеличение по ранее выбранному варианту займа. По основным ипотечным предложениям в МТС банке установлены следующие ставки:

- Новострой – 9-12,27%;

- Вторичка – 11,75%;

- Загородные дома – 14,5%;

- По двум документам – 12,5%.

Это примерные показатели. Более точные ставки по процентам зависят от таких условий, как сумма первоначального взноса, кредитная история и желаемая сумма займа.

Если у заявителя отмечена запоздалая оплата по займам в иных учреждениях, ставка может быть увеличена. Клиенты такой категории считаются ненадежными, а посредством дополнительных начислений организация страхует себя от возможных невыплат. Если нет желания переплачивать по процентам, стоит оформить страхование ипотеки в МТС банке. Также на размер начисления оказывает влияние первый платеж. Чем более высокой является внесенная заемщиком сумма средств, тем меньше будет ставка.

Тарифы и условия по ипотеке

МТС Банк предлагает две программы жилищной ипотеки:

| «Ипотека в новостройке» | «Готовое жилье» | |

| Процентная ставка | 9,4% — сотрудникам и зарплатным клиентам;10,1% — иным соискателям;9,9% — на квартиры АО ГК «Эталон». | 9,7% — сумма займа до 5 млн рублей;9,2% — сумма кредита свыше 5 млн руб. |

| Сумма займа | 500 тыс. – 25 млн руб. | |

| Максимальный срок кредитования | 3-25 лет | |

| Минимальный первоначальный взнос | От 20% | |

Рассчитанные в калькуляторе условия по ипотеке иногда отличаются от одобренных. Процентная ставка, сумма кредита и ежемесячный платеж могут быть изменены в одностороннем порядке после рассмотрения заявки. Клиент оставляет за собой право отказаться от оформления ссуды.

Требования к заемщикам

У МТС Банка стандартные критерии отбора соискателей:

- Гражданство Российской Федерации.

- Постоянная прописка на территории страны.

- Возраст – от 18 до 65 лет на момент последнего платежа. Для заявителей от 18 до 23 лет необходимо привлечение созаемщиков

- Стаж – не менее 6 месяцев на текущем месте работы. Общий трудовой – свыше 1 года.

- Заработная плата должна быть официально подтверждена справкой по форме банка или 2-НДФЛ.

- Не более 4 созаемщиков.

Процентные ставки

Банковские ставки в МТС не фиксированы и зависят от результатов скоринга. Окончательный процент установится после одобрения заявки.

Снижение ставки по ипотеке на новостройки возможно только при оформлении займа зарплатными клиентами банка, сотрудникам . В случае со вторичным жильем уменьшить процент на 0,5% можно только при сумме займа в 5 млн рублей.

Надбавки, действующие в МТС Банке:

- +2% – при отсутствии первоначального взноса;

- +4% – при отказе от личного страхования;

- +1% – при нежелании оформлять имущественное страхование;

- +2% – при отсутствии страхования права собственности.

Необходимые документы

Основной перечень документов:

- Заявление на получение кредита.

- Паспорт заемщика и созаемщика.

- СНИЛС.

- Справка по форме банка, 2-НДФЛ.

- Копия трудовой книжки.

Оформить ипотеку по двум документам можно только зарплатным клиентам банка. Им нужно предоставить лишь паспорт и СНИЛС, но при условии, что отчисления поступают последние 6 месяцев.

Требования

К клиентам, что обращаются в финансовое учреждение, предъявляются некоторые обязательные требования:

- Возраст не менее 18 лет и старше 65 лет.

- Если обращается клиент до 23 лет, нужно предоставить поручителя или созаемщика.

- Обязательно наличие российского гражданства.

- Получение постоянного официального дохода.

- Трудовой стаж более года.

- Положительная история кредитора.

Если заем оформляет ИП, к перечисленным условиям нужно добавить срок ведения бизнеса, который должен составлять 2 года и более. Все перечисленные правила относятся к категории обязательных. Если не соблюсти хотя бы один, есть риск столкнуться с отказом в кредитовании.

Требования к заемщикам

Получить ипотеку в МТС Банке могут граждане России в возрасте от 18 до 65 лет, имеющие постоянную регистрацию. Причем 65 лет – это на момент погашения кредита. То есть, если ипотека оформляется на 25 лет, то в момент подписания договора заемщик не должен быть старше 40 лет. Для тех, кто обращается в банк за рефинансированием ипотеки, максимальный возраст составляет 68 лет.

Заемщик должен иметь общий трудовой стаж не менее 1 года, 3 месяца из которых – на последнем месте работы. Для рефинансирования достаточно 3 месяцев общего стажа.

Если заемщик моложе 23 лет, для оформления ипотеки ему нужен хотя бы один созаемщик. В рамках одного договора могут участвовать 1 основной заемщик и до 3 созаемщиков.

Рефинансируемый кредит также должен отвечать ряду требований:

- Быть оформленным не ранее 1 года до обращения в МТС Банк.

- Сумма оставшейся задолженности не должна быть более 80% от залоговой стоимости имущества.

Документы

К запросу нужно обязательно приложить следующий перечень необходимых бумаг и справок:

- Копии всех разделов гражданского паспорта;

- Трудовая и ее копия, заверенная официальной печатью и личной подписью руководителя;

- Официальное подтверждение 2-НДФЛ доходов;

- Свидетельство относительно постоянной регистрации или копия соответствующей страницы в паспорте;

- Документ о ранее полученном образовании.

В обязательном порядке нужно составить правильное заявление на оформление займа. Его образец разрешается взять в отделении или скачать на официальном портале финансового учреждения.

Плюсы и минусы ипотеки в МТС-банке

Если вы решитесь взять кредит в этой организации, то вас ждут следующие плюсы:

- Действие льготной программы от строительной ;

- Лояльность к зарплатным клиентам;

- Большие средства для выдачи;

- Возможность не вносить первоначальную сумму для получения ряда кредитов.

Существуют и серьёзные недостатки:

- Ипотека на вторичное жильё выдаётся только зарплатным клиентам банка;

- Высокие процентные надбавки за нежелание открывать страховой полис;

- «Подводные камни» при расчёте процентной ставки;

- Плохая работа интернет-банкинга, где нельзя подать онлайн-заявление на ипотеку.

Идеального кредитора не существует: везде есть плюсы и минусы. При принятии решения, брать ли займ здесь или в другом месте, нужно отталкиваться и от личных предпочтений, и от опыта – своего и других людей.

Ипотека МТС банк для зарплатных клиентов

Данной категории заявителей предоставляется возможность оформить жилищный заем по более выгодным условиям. Процентная ставка может быть немного сниженной, а также не придется предоставлять сведения относительно подтверждения и размера получаемого дохода. Для таких клиентов предусмотрены особые условия кредитования:

- Приобретаемая недвижимость должна находиться в месте расположения учреждения.

- Кредит на приобретение жилья выдается сроком на 10 лет, не более.

- Первоначальный взнос может быть разным, на номер счета банка нужно перевести от 15 до 70%.

- Процентная ставка по данной форме кредитования в среднем составляет 16%.

Каждый запрос на кредитование рассматривается индивидуально. В некоторых ситуациях заем могут выдать через интернет банк, без внесения первоначального взноса и без комиссии.

Ипотека в Росбанке

Росбанк также выдает ипотечные кредиты гражданам, условия выдачи не сильно отличаются от продуктов банка МТС.

Росбанк разработал две программы, которые и предлагаются заемщикам:

Ипотека на квартиру или долю

Речь о приобретении вторичной недвижимости или последней доли в квартире (после сделки заемщик станет полноправным собственником всего объекта). Параметры такого кредита:

- минимальный первоначальный взнос — минимум 20% от цены объекта;

- срок кредитования — до 25 лет;

- диапазон процентных ставок — 9,25-10,5%;

- минимальная сумма выдачи — 600000 для Москвы и ее области, 300000 — для других городов и регионов.

Ипотека Росбанка на новостройку

Предварительно нужно узнать в банке перечень аккредитованных новостроек. Купить в кредит можно будет только их. Условия кредитования аналогичны программе для покупки вторичного объекта.

Росбанк рассматривает в качестве заемщиков граждан любых государств, не только России. На дату подачи заявки клиенту должно исполниться 20 лет, к моменту гашения ссуды по графику — 64 года. Допускается приглашение до 3-х созаемщиков либо поручителей.

В Росбанке ипотечный кредит могут оформить не только работники по найму, но и предприниматели, соучредители компаний.

Как получить ипотеку на покупку квартиры?

Если было принято решение взять заем именно в этом банке, если устроили результаты вычислений в ипотечном калькуляторе и срок, можно приступать к оформлению займа. Последовательность действий здесь достаточно простая:

- Собираются необходимые документы.

- Нужно заполнить анкету.

- Пакет подается на рассмотрение в организацию.

- Заявка рассматривается на протяжении 3-14 дней.

Если банк после проверки всех документов не обнаруживает никаких проблем, он выносит положительное решение и сразу связывается с заявителем. Останется просто подписать специальный кредитный договор и можно заниматься оформлением приобретенного жилья в собственность.

Тарифные планы по ипотечному кредитованию

МТС банк предлагает своим клиентам три вида ипотечного кредитования. Отличительные свойства между ними – сумма займа и процентная ставка. Вне зависимости от выбранного кредитного тарифа размер первоначального взноса составляет минимум 20%.

Процентная ставка начисляется в зависимости от суммы займа:

- Если размер кредита меньше 2 миллионов рублей, уровень тарифной ставки составляет 8,8% или 8,6% при первоначальном взносе 20-30% и больше 30% соответственно.

- При предоставлении займа в количестве 2-6 миллионов рублей размер процентной ставки достигает 8,2% или 8,0% при авансовом платеже 20-30% или больше 30% соответственно.

- Если размер ипотечного кредита больше 6 миллионов рублей, процентная ставка составит 7,8 или 7,6% при первичной оплате 20-30% и более 30% соответственно.

Для выяснения точной суммы, которую придётся переплатить, необходимы такие сведения: размер авансового платежа, сколько стоит жильё и когда приблизительно будет погашен кредит. Данную информацию предоставляют в отделении банка.

Как погасить ипотеку?

Финансовая организация преимущественна не только своими достаточно лояльными условиями и максимально комфортными требованиями, но также грамотно продуманным функционалом. Это напрямую относится к вариантам погашения займа и внесению очередных платежей, срок зачисления которых является минимальным. Сделать это можно разными методами:

- Платежные терминалы;

- Мобильное приложение;

- Современные платежные системы;

- Счета иных организаций.

Каждый клиент может в любое время подобрать для себя оптимальный вариант по ипотеке в МТС банке для зарплатных клиентов и выбрать метод погашения взносов, чтобы проводить максимально быстрый платеж без начисления комиссии. При возникновении определенных проблем, плательщик всегда сможет связаться со специалистами поддержки.

Оформление

Чтобы получить ипотечное кредитование в МТС-банке необходимо начать со сбора требуемых документов. В их число входит:

- Заявление в виде анкеты. Её можно скачать и заполнить на официальном домене или получить в ближайшем отделении.

- Справка о доходах за последние полгода. Заполняется по форме банка или по 2-НДФЛ. Для сотрудников компании бумага не требуется.

- Паспорт.

- Трудовая книжка. Для зарплатных клиентов и самих сотрудников организации этот документ не является обязательным.

- Копия СНИЛСа.

Для получения услуги рефинансирования дополнительно потребуются: копия договора о займе, документ о задолженности по кредиту, бумаги на объект жилья.

После сбора необходимой документации можно приступать к оформлению самой ипотеки. Порядок действий в этом случае будут следующим:

- Прийти в отделение банка с готовым пакетом бумаг. Отдать их сотруднику, указав свой номер для связи.

- Дождаться результатов одобрения или отказа. Срок рассмотрения ипотеки на новостройку или вторичное жильё составляет около 4-х рабочих дней. При рефинансировании период ожидания может достигать 10 дней. В некоторых непредвиденных случаях сроки затягиваются ещё на какое-то время, но об этом банк заранее предупреждает.

- Если поданное заявление одобряют, вам сообщают об этом по телефону и приглашают вновь посетить отделение.

- Здесь предстоит выбрать желаемую недвижимость и сообщить о своём решении МТС-банку, чтобы всё согласовать.

- Затем нужно подписать договор с застройщиком или собственником о приобретении квартиры.

- После предстоит оформить все страховые полисы. Это не обязательная часть, но пренебрегать ею не стоит, поскольку иначе набегут лишние проценты (вплоть до 5). Всего следует оформить три вида страхования: личное (жизни и трудоспособности), имущественное, титульное (страхование покупки). Полисы нужно продлевать ежегодно, в период всего действия займа. Это выльется в приличную сумму, однако это всё равно окажется выгоднее, чем дополнительные проценты.

- Далее внесите первоначальную сумму (если так оговорено в соглашении).

- Зафиксируйте переход права собственности. На этом этапе потребуется помощь нотариуса, который заверит документы.

- Подпишите в МТС-банке договор об оказании услуги ипотечного кредитования.

- Перечисляйте ежемесячно сумму согласно договору.

Смотрите на эту же тему: Кредит «Ипотечный бонус» от банка ВТБ

Для погашения кредита существует несколько способов. Без комиссии зачислить деньги можно через кассы и терминалы МТС-банка (однако при внесении более 15 тыс. руб. уже может взиматься комиссия), через мобильное приложение в личном кабинете и в салонах МТС. Другие способы – через сторонний банк (тарифы у каждого финансового учреждения разные) и с помощью электронных платёжных систем (здесь опять всё зависит от конкретного случая, однако какая-то комиссия всё равно будет).

Выгоднее всего погашать кредит напрямую в МТС-банке, чтобы не переплачивать лишние проценты. За несвоевременную уплату платежей предусмотрен штраф: 0,06% от просрочки за каждый день.

В данном финансовом учреждении присутствует возможность досрочного погашения займа. Осуществить её возможно уже спустя сутки после выдачи кредита. Для этого нужно только направить в банк заявку и подготовить на счёте нужную сумму денег.

Список документов.

В данном аспекте банк МТС мало, чем отличается от остальных. Чтобы сделка состоялась от заемщика требуется стандартный пакет документов:

- Заполненная анкета на предоставление кредита.

- Оригинал или скан всех страниц паспорта.

- Номер СНИЛС.

- Подтверждение уровня доходов формой 2 НДФЛ или альтернативной справкой по форме банка МТС.

- Копия трудовой книжки или электронная выписка по форме СТД-ПФР. Оба документа должны быть заверены.

В ряде случаев банк может запросить дополнительные бумаги.

МТС банк заявка на ипотеку онлайн.

Чтобы оформить заявку не обязательно ехать в офис компании. Заполнить соответствующую форму можно онлайн. Для этого нужно лишь посетить сайт mtsbank.ru. Далее в разделе «частным лицам» выбрать меню «Ипотека». Ознакомившись с условиями и выбрав подходящую программу, кликнуть по кнопке «Оставить заявку».

Следуя подсказкам системы, необходимо ввести личные данные, среди которых:

- ФИО заемщика;

- Где планируется приобретение жилья;

- Населенный пункт, в котором проживает клиент;

- Телефон;

- Электронная почта;

- И другие.

Как правило, решение по отправленной информации принимается в течение трех рабочих дней. В результате на отправленный в заявке номер поступит звонок от оператора, который озвучит одобрена ли она. Если принято положительное решение, то на сбор всех документов и подготовке к сделке есть целых 2 месяца. Именно столько результат остается актуальным.

Источник https://brobank.ru/banki/mtsbank/ipoteka/

Источник https://irtime.ru/usloviya/ipoteka-mts-bank-2018.html

Источник

Источник