Содержание

Ипотека в Альфа-Банке

Альфа-Банк — один из самых лояльных ипотечных банков в стране. Он не требует большой первый взнос, может выдать ипотеку без справок, работает с предпринимателями. При этом заемщики могут пользоваться всеми положенными им субсидиями по госпрограммам.

| Макс. сумма | 50 000 000 Р |

| Ставка | От 5,79% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 7.89% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 7.99% |

| Срок кредита | До 30 лет |

| Первонач. взнос | Отсутствует |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

Ипотека Альфа-Банка — это ассортимент программ под любые потребности заемщика. Можно купить новую квартиру, жилье на вторичном рынке, воспользоваться семейной ипотекой или программой рефинансирования. Бробанк.ру рассказывает условия по всем программам.

- Требования к заемщикам

- Пакет документов для ипотеки

- Ключевые условия предоставления ипотеки Альфа-Банка

- Как рассчитать ипотеку Альфа-Банка

- Ипотечные программы Альфа-Банка

- Порядок оформления

Требования к заемщикам

Альфа не устанавливает сложные требования, его критерии к заемщикам и пакету документов предельно просты. Более того, получить здесь ссуду на покупку жилья могут даже граждане других стран.

Требования к заемщикам:

- гражданство Белоруссии, России или Украины;

- возраст — от 21 года и до 70 лет на момент гашения ипотеки по графику;

- общий трудовой стаж — от 1 года, на последнем месте — от 4 месяцев.

При оформлении ипотеки Альфа-Банк допускает привлечение до 3 созаемщиков. Они должны соответствовать требованиям банка к основному заемщику.

Заемщиком может стать не только простой трудоустроенный гражданин. Альфа-Банк в отличии от других банков расширяет возможности граждан. Он принимает заявки от индивидуальных предпринимателей, владельцев бизнеса, нотариусов, адвокатов, пенсионеров.

Пакет документов для ипотеки

Точный пакет документов для оформления ипотеки Альфа-Банк зависит от того, кто именно планирует оформление ссуды. Стандартный пакет для наемных работников выглядит так:

- паспорт;

- военный билет для заявителей моложе 27 лет;

- СНИЛС;

- трудовая книжка или трудовой договор (копия). Этот документ можно заменить на выписку из ПФР;

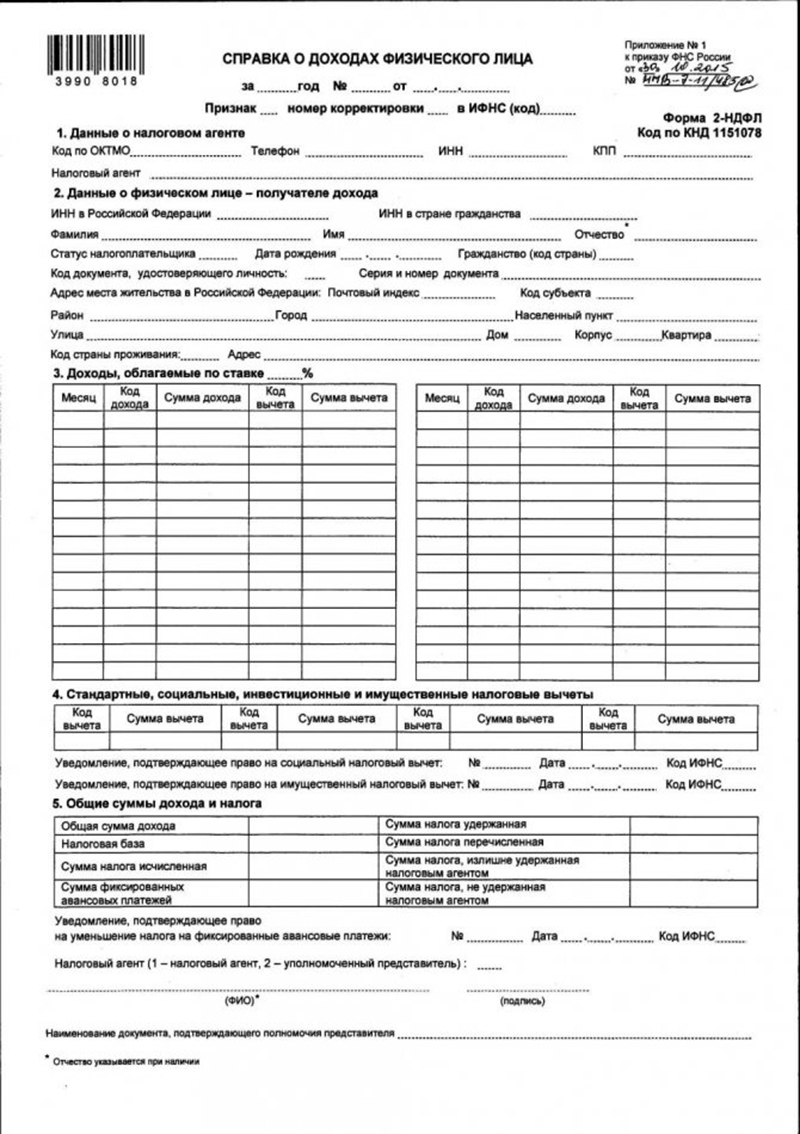

- справка 2-НДФЛ с указанием дохода за последние полгода. Или за меньший срок, если стаж менее 6 месяцев.

При этом вы можете оформить ипотеку в Альфа-Банке по двум документам. В этом случае банк прибавляет к ставке 0,5%.

Для индивидуальных предпринимателей и собственников бизнеса пакет будет другим. ИП несут копию трудовой при наличии, налоговые декларации за последний год с чеками об уплаченных налогах.

Заявки принимаются и от пенсионеров любого типа. У них будет два источника дохода — зарплата и пенсия. Для подтверждения второго дохода нужно принести справку о назначении пенсии с указанием ее размера.

Точный перечень документов для всех категорий заемщиков обязательно сообщит менеджер Альфа-Банка после принятия заявки на оформление ипотеки. Ничего сложного банк не требует, комплект стандартный.

Ключевые условия предоставления ипотеки Альфа-Банка

Требования к заемщикам и пакету документов указаны ниже. Но есть еще и основные условия выдачи ипотечной ссуды. И обратите внимание, что для зарплатных клиентов Альфа-Банка создаются особые условия заключения договора со сниженными ставками и сокращенным пакетом документов.

Важные условия оформления:

- требуется обязательное внесение первоначального взноса, который составляет минимум 10-15% от суммы кредита;

- сумма ипотечного кредита не может быть меньше 600000 рублей;

- максимальная сумма выдачи — 50 млн. рублей;

- по любой программе Альфа-Банка договор можно заключить на срок до 30 лет;

- каждый заемщик обязательно проводит страхование ипотеки.

По закону при оформлении ипотеки заемщик должен предоставить банку залог, которым чаще всего выступает покупаемая недвижимость. И он подлежит обязательному страхованию. Если вдруг объект будет уничтожен или разрушен, банк и заемщик получат компенсацию.

Дополнительно Альфа-Банк предлагает заемщику личное страхование и титульное. Это необязательные услуги, но при отказе от каждой банк повысит ставку на 2%. Дело в том, что без этих страховок риски повышаются.

Повышение ставок при отказе от дополнительных видов страхования — нормальная практика всех банков. Без полисов возрастают риски, а риски всегда закладываются в ставку. И чаще всего заемщику выгоднее купить доп. страховку, чем отказаться от нее. Тем более, это защита.

Как рассчитать ипотеку Альфа-Банка

Сделать расчет можно на собственном ипотечном калькуляторе Альфа-Банка, но лучше воспользоваться независимой программой. Например, калькулятором ипотеки Бробанк.ру.

Дело в том, что собственный сервис банка делает расчет по минимально возможной ставке по продукту, а по факту ссуда одобряется на совершенно других условиях. В итоге заемщик будет рассчитывать на один платеж и переплату, а итог окажется совсем другим, более дорогим.

Чтобы не тешить себя напрасными надеждами, проводите расчет ипотеки Альфа-Банка на стороннем, независимом ресурсе. Если использовать калькулятор Бробанк.ру, действия будут такими:

- Изучите нужную вам программу. Посмотрите значение по ней базовой ставки, после смотрите на сетку понижающих и повышающих коэффициентов. Так вы определите, какая ставка будет для вас актуальной.

- Если вести расчет по сумме недвижимости, внесите в калькулятор цену объекта, первый, взнос, срок кредита и процентную ставку. Вид платежей — почти всегда “Равный”, то есть аннуитетный.

- После нажимаете на кнопку “Рассчитать” и анализируйте расклад. Сервис формирует график платежей, указывает на размер ежемесячной выплаты и на итоговую переплату.

С помощью онлайн-калькулятора вы сможете понять, какие условия заключения договора с Альфа-Банком для вас оптимальные. Меняйте параметры, выбирайте подходящие.

Ипотечные программы Альфа-Банка

Альфа предлагает стандартный набор ипотечных продуктов. При оформлении клиенты могут использовать материнский капитал, оформить ссуду с господдержкой. Есть и отдельное предложение по семейной ипотеке.

Что предлагает банк:

-

. Альфа-Банк аккредитовал сотни объектов недвижимости по всей стране. Вы можете выбрать любой из них и оформить ипотечный кредит. Кроме того, партнеры-застройщики дают скидки. Плюс ставка по ипотеке на новостройки всегда ниже. . Можно приобрести любой объект вторичного рынка, соответствующий требованиям банка. . Выдача ссуды по программе с государственным субсидированием. Если в семье с начала 2018 года появился третий или последующий ребенок, Альфа может выдать особо выгодную ипотеку по ставке от 4,69%. . Вы можете перевести в Альфу ипотеку, выданную любым банком. Условия перекредитования предельно выгодные, требования к заемщику стандартные.

Без первоначального взноса Альфа-Банк ипотеку не выдает. По программам с новостройками ПВ составляет минимум 10%, по другим — от 15%.

Порядок оформления

Предварительно изучите условия и тарифы по выбранной программе, почитайте реальные отзывы от ипотечных клиентов Альфа-Банка. Если что-то не понятно, можете позвонить на телефон горячей линии Альфы 88002000000 и задать интересующие вопросы.

Альфа-Банк принимает заявки на ипотеку онлайн, давая предварительное решение по заявке за 1 минуту. Здесь нет долгого рассмотрения и бюрократии. Процесс оформления выглядит так:

- Подать заявку на ипотеку Альфа-Банка, заполнив предложенную форму онлайн-анкеты. Ответ дается автоматически за 1 минуту.

- Получив одобрение, можно сразу идти в удобный офис банка и нести документы для окончательного рассмотрения.

- В течение 1-2 дней дается точный ответ, банк оглашает одобренную сумму.

- Если речь об ипотеке на жилье вторичного рынка, заемщик отправляется искать объект, который должен соответствовать требованиям банка.

- Сбор документов на недвижимость, на ее продавца, передачи их в офис для проведения юридической проверки. Плюс обязательно делается экспертная оценка недвижимости.

- Если нареканий нет, настает пора страхования объекта, заключения кредитного договора и регистрации его в Росреестре. Заемщик становится собственником, но на квартиру будет наложено обременение до выплаты ссуды.

Если покупается новостройка, все документы помогает собрать застройщик. В этом случае оформление будет проще и быстрее.

По итогу оформления заемщик получает доступ в личный кабинет, где отображается полный расклад по ипотеке, график платежей, сумма для досрочного погашения и пр. Там же можно онлайн вносить ежемесячные платежи с расчетного счета Альфа-Банка или с карты любого банка.

Ипотека в Альфа-Банке

В Альфа-Банке ипотека представлена программами для разных категорий клиентов и видов жилой недвижимости. Преимуществами банковских продуктов являются невысокая процентная ставка, доступные суммы начального взноса, возможность рефинансирования других займов. В линейке программ «Семейная», «Новостройки», «Вторичное жилье» и т.д.

Особенности ипотеки от Альфа-Банка

.jpg)

Альфа-Банк предлагает ипотеку с минимальной годовой ставкой.

В перечне продуктов финансовой организации представлена ипотека с выгодными условиями для граждан РФ:

- минимальной годовой ставкой;

- оптимальными сроками кредитного соглашения;

- доступными программами на большую сумму;

- невысоким размером первоначального взноса;

- доступным оформлением рефинансирования по займам в других кредитных учреждениях;

- минимальными требованиями к клиентам.

Высокие шансы на оперативное оформление ипотеки на приобретение квартиры или дома у граждан с положительной кредитной историей, официально трудоустроенных, с высокой заработной платой, подтвержденной документами. Дополнительным преимуществом станет наличие в собственности клиента другой недвижимости либо ценного имущества.

Программы ипотечного кредитования Альфа

В банке можно оформить следующие программы:

- на покупку квартиры в новостройке;

- приобретение жилья на вторичном рынке;

- вклад в строящийся комплекс;

- рефинансирование предыдущего займа и т.д.

Программы различаются требованиями к клиенту, размером минимального взноса, годовой ставкой и т.д. Ипотеку по 2 документам предоставляют только зарплатным клиентам.

«Семейная»

Программа «Семейная ипотека» предлагается на период до 30 лет по годовой ставке от 4,29%. Максимальная сумма ссуды составляет до 10 млн руб.

Размер первоначального взноса — от 15%. Программа рассчитана на приобретение квартиры на первичном и вторичном рынках жилой недвижимости.

Решение по заявке специалисты банка озвучат в течение 1-3 рабочих дней. Ипотеку банк предлагает гражданам 21-70 лет, работающим по найму либо являющимся индивидуальными предпринимателями. Стаж работы на текущем месте должен составлять от 4 месяцев, общий — от 1 года.

«Новостройки»

Программу на приобретение квартиры в строящейся недвижимости предоставляют на период 3-30 лет. Первоначальная сумма взноса составляет 10-15%. Банк может выдать заемщику 600 тыс. — 50 млн руб.

Годовая ставка составляет от 7,89%. Рассмотрение заявления специалисты проводят за 3 трудовых дня. Обязателен залог покупаемого имущества.

Заемщик должен быть гражданином РФ с трудовым стажем не меньше 1 года на одном месте. Итоговое решение по ставке, максимальному размеру займа, сумме первоначального взноса принимает банк.

.jpg)

По программе «Новостройки» годовая ставка от 7,89%.

«Вторичное жилье»

Ипотека на готовое жилье предоставляется на срок до 30 лет по годовой ставке от 9,29%. Подавать заявку могут клиенты 21-70 лет, трудоустроенные в найме либо имеющие индивидуальное предприятие. Максимальный размер займа для зарплатных клиентов составляет 50 млн руб. при наличии регистрации в Москве или Подмосковье.

Жители Санкт-Петербурга и Ленобласти могут претендовать на максимальную сумму до 25 млн руб., представители других регионов — от 15 млн руб. Решение по заявлению специалисты предоставляют в течение 3 рабочих дней. Страхование жилья обязательное, оценка проводится экспертами.

.jpg)

Ипотека «Вторичное жилье» на срок до 30 лет.

«Рефинансирование»

Программу рефинансирования рекомендуют оформлять, если годовая ставка по другому жилищному займу выше установленной в Альфа-Банке. Размер ипотеки составляет 15-50 млн руб.

Срок займа — до 30 лет, годовая ставка — от 8,9%. Первоначальный взнос должен быть не менее 20% от общей суммы. Заявление рассматривают в течение 1-3 трудовых дней.

Рефинансирование предлагается при соблюдении следующих условий:

- у клиента отсутствуют просрочки по выплатам ипотеки в других банках;

- нет действительного соглашения о рефинансировании в других кредитных организациях;

- кредитуемый гражданин имеет право собственности на недвижимость, под которую выдан заем.

.jpg)

Программа «Рефинансирование» с годовой ставкой от 8,9%.

Условия Альфа-Банка

Ипотека предоставляется с учетом следующих требований:

- подача заявления и документации возможны онлайн либо в отделении;

- обязательное страхование покупаемой недвижимости;

- необходимы правоустанавливающие документы;

- сроки займа — 3-30 лет;

- при отсутствии страхования жизни кредитуемого лица, его трудоспособности, прав собственности на недвижимость ставка будет увеличена на 2%.

Перед обращением в отделение клиентам рекомендуют позвонить на горячую линию и уточнить перечень бумаг, требований к заявителям. Консультирование проводят бесплатно.

Требования к заемщикам

Клиенты должны соответствовать следующим требованиям:

- обязательно иметь российское, украинское или белорусское гражданство;

- возрастное ограничение — от 21 года на дату подачи заявки;

- на дату закрытия ипотеки возраст должен быть до 70 лет;

- общий рабочий стаж — не меньше 1 года;

- на текущем трудовом месте стаж должен быть не меньше 4 месяцев;

- регистрация по месту проживания может быть постоянная либо временная;

- число возможных созаемщиков — до 3 человек.

В зависимости от вида ипотечного продукта перечень запрашиваемых бумаг может различаться.

Требования к объекту недвижимости

Жилье проверяют на соответствие следующим параметрам:

- квартира или дом должны быть подсоединены к электросети, газовым либо паровым системам, обеспечивающим отопление площади объекта;

- обязательна установленная канализация, холодное и горячее водоснабжение кухни и ванной;

- сантехническое оборудование должно быть в исправном состоянии;

- двери, кровля, окна готовыми к эксплуатации;

- состояние жилплощади не ветхое и не аварийное;

- отсутствие постановки на капремонт с возможным отселением жильцов;

- дом не стоит в планах госорганов или региональных систем управления на снос;

- фундамент каменный, железобетонный либо кирпичный.

Предоставляемый под залог дом, находящийся в собственности клиентов, должен отвечать следующим требованиям:

- площадь в пределах 60-300 м2;

- место расположения здания не превышает 50 км от черты города;

- постройка выполнена из кирпича, бетона, бруса;

- комплекс ввели в эксплуатацию в пределах 10-20 лет;

- дом оборудован базовыми системами инженерных коммуникаций (электричеством, канализацией, системами отопления и т.д.).

Пакет документов

Какие документы нужны для заявления на ипотеку:

- паспорт;

- справка о доходах по форме 2 НДФЛ;

- анкета;

- трудовая книжка (ксерокопия) и т.д.

Список бумаг для собственников бизнеса:

- заявление от заемщика (при необходимости от поручителей, созаемщиков);

- паспорт;

- свидетельство о регистрировании компании и внесении поправок в учредительной документации в ЕГРЮЛ;

- выписка из реестра акционеров (для АО);

- бумаги о постановке на учет в налоговой службе;

- отчет о финансовых результатах компании (копии, заверенные бухгалтером);

- банковские выписки о движении денег по счету (среднемесячные показатели);

- квитанции об уплате налогов;

- военный билет (для клиентов призывного возраста) и т.д.

Для оформления ипотеки необходима справка о доходах по форме 2 НДФЛ.

Как получить ипотеку в Альфа-Банке

Клиент может обратиться в отделение кредитной организации либо заполнить бланк онлайн на этой странице.

Этапы оформления займа на жилье:

- определяют программу кредитования;

- заполненную заявку отправляют специалистам;

- на следующем этапе выбирают недвижимость;

- вызывают оценщика для проверки жилплощади на соответствие требованиям;

- оформляют страховку;

- после получения одобрения от банковской организации подписывают договор;

- при необходимости оформляют нотариальное заверение соглашения с банком;

- на завершающем этапе выполняют регистрацию прав собственности на недвижимость.

Заполнение заявки

В анкету вносят следующие сведения о заемщике:

- персональную информацию (Ф.И.О., дату рождения, пол, гражданство, СНИЛС, номер ИНН);

- паспортные данные (номер, серию, кем выдан, дату получения);

- адрес фактического проживания;

- место регистрации (должен быть указан тип жилой недвижимости — социальная, арендованная, в собственности);

- тип регистрации (временная либо постоянная);

- число детей или иждивенцев;

- семейное положение;

- о трудовой занятости (основное место работы и совместительство);

- об образовании;

- номер миграционной карты (при наличии);

- размер дохода, среднемесячные расходы и т.д.

.jpg)

Заявка на ипотеку в Альфа-банке.

Сроки одобрения

Заявление клиента Alfabank рассматривает в течение 1-3 рабочих дней. Однако в редких случаях при отсутствии некоторых документов период изучения данных может быть увеличен банком в индивидуальном порядке. После одобрения займа клиенту необходимо обратиться в региональное отделение Альфа-Банка и предоставить пакет бумаг.

Как происходит получение денег

После подписания соглашения о предоставлении ипотеки финансовая организация переведет средства на счет продавца либо компании-застройщика.

Доступен вариант передачи денег через аккредитив либо ячейку в банке.

Предварительно на спецсчет необходимо перевести начальный взнос, который передают продавцу недвижимости. При использовании материнского капитала на оплату займа необходима дополнительная заявка на распоряжение средствами господдержки.

Можно ли понизить процентную ставку

Снизить процент можно в следующих случаях:

- 0,3 % — для зарплатных клиентов;

- 0,4 % — для специалистов Альфа-Банка;

- 0,5 % — при взносе более 20 % от кредита.

Преимущества и недостатки ипотеки в Альфа-Банке

В перечне преимуществ такие услуги:

- невысокая годовая ставка;

- небольшой первоначальный взнос;

- удобные варианты погашения займа (платежи вносят через отделения, банкоматы, с помощью интернет-банка, мобильного приложения, через компании-партнеры);

- большая сумма кредита обеспечивает широкий выбор жилой недвижимости;

- компания входит в перечень надежных банков РФ;

- доступны досрочные варианты погашения.

В перечне недостатков:

- льготные проценты к ставке не суммируются;

- разграничения в условиях для клиентов зарплатных и остальных потенциальных заемщиков.

Способы погашения ипотечного долга

Переводы осуществляются следующими способами:

- в отделении через кассу;

- с помощью мобильного приложения;

- в интернет-банке;

- через сеть банкоматов и т.д.

Для погашения можно использовать собственные накопления либо средства материнского капитала. Для этого потребуется предоставить в пенсионный фонд пакет документов для перевода средств на счет. На проверку бумаг отводят около 30 дней.

При закрытии ипотеки досрочно необходимо уведомить организацию. Заявление передается в региональное отделение компании. Частичное погашение займа возможно через личный кабинет или приложение для мобильного устройства.

Источник https://brobank.ru/banki/alfabank/ipoteka/

Источник https://alfabankpro.ru/ipoteka/

Источник

Источник