Ипотека от Альфа-Банка для зарплатных клиентов

Стоимость жилья сейчас настолько высока, что зачастую единственным способом приобрести новый дом оказываются ссуды и кредиты.

Но не все финансовые учреждения готовы предложить своим клиентам достаточно выгодные и удобные условия. Некоторые организации устанавливают слишком жёсткие требования, мешающие получить деньги.

Поэтому, чтобы не ошибиться с выбором, стоит присмотреться и к разработанной в Альфа-Банке ипотеке, а калькулятор, предложенный посетителям официального сайта компании, поможет им посчитать размеры ежемесячных платежей и своевременно определить, насколько удобны существующие сейчас условия.

Отдельно стоит отметить гибкость и прозрачность предлагаемого ипотечного кредитования. Финансовое учреждение заранее указывает, какие нюансы и действия приведут к повышению процентной ставки, и уточняют, что зарплатные клиенты способны претендовать на особый подход к рассмотрению их заявки и заключению кредитного соглашения.

Альфа-Банк ипотека без первоначального взноса

В 2020 году банк предлагает клиентам выбрать из несколько различных вариантов ипотечного кредитования, каждое из которых имеет существенные отличия и особенности.

Но базовые положения везде остаются неизменными, поэтому заёмщикам стоит рассчитывать на:

- минимальную сумму займа, составляющую 600 тысяч рублей;

- максимальный размер кредита, не превышающий 50 миллионов и зависящий от региона проживания заёмщика;

- минимальную процентную ставку, установленную на уровне в 9,79%;

- срок кредитования, от 3 до 30 лет;

- первоначальный взнос не ниже 15%, а в отдельных случаях этот порог оказывается ещё выше.

Но важно упомянуть, что существуют варианты финансирования покупки недвижимости и без взноса. В данных случаях необходимо предоставить дополнительное залоговое жильё, соответствующее предъявляемым в Альфа-Банке требованиям.

Кто может рассчитывать на ипотеку

Следующий вопрос, на который требуется дать ответ, связан с личностью возможных получателей ипотеки от Альфа-Банка. Ими могут оказаться лишь те лица, которые полностью соответствуют требованиям банка. При этом важно отметить, что установленные сейчас запросы минимальны и не вызовут у соискателей затруднений.

- должны быть старше 21 года;

- обязаны оставаться моложе 70 лет на момент полного погашения задолженности;

- могут оказаться лишь гражданами России;

- обязаны иметь хотя бы год трудового стажа;

- должны проработать на текущем рабочем месте не меньше 4 месяцев.

Дополнительно имеются особые требования, которые не афишируются. Они касаются платёжеспособности заёмщика, его кредитной истории, При этом банковские работники имеют право не объяснять причины отказа в выдаче кредита.

Документы и условия оформления

Несмотря на суммы, которые фигурируют при оформлении ипотечного кредитования и важность процесса для заёмщиков и самого Альфа-Банка, перечень документов, необходимых для получения денег довольно короток и прост.

- анкета-заявка заёмщика и созаёмщиков;

- паспорта клиентов (ксерокопия всех страниц);

- номер ИНН или СНИЛС;

- заверенная работодателем копия трудовой книжки;

- документы, подтверждающие получение заявителем доходов.

Важно отметить, что представители банка имеют право затребовать дополнительные бумаги, необходимые им для получения всех необходимых им сведений.

Одновременно предусмотрена упрощённая подача заявки зарплатными клиентами. От них потребуется лишь копия паспорта, номер СНИЛС и заполненная анкета.

Дополнительно необходимо уточнить, что сами заявители так же имеют право представлять дополнительные документы по собственному желанию, которые способны повлиять на итоговое решение банковских работников.

Как взять ипотеку от Альфа-Банка

Желающим оформить ипотеку в Альфа-Банке для зарплатных клиентов (и других заёмщиков) придётся выбирать между 3 вариантами подачи заявки:

- в ближайшем отделении банка;

- подав онлайн-заявку на получение денег;

- заказав ответный звонок на официальном сайте кредитного учреждения.

В последнем случае клиенты получают возможность не только избавиться от необходимости слушать гудки и ждать ответа, но и указать любое удобное для себя время разговора.

При подаче заявки на официальном сайте пользователям требуется указать желаемые условия и параметры будущего соглашения, заполнить анкету и подождать решения, которое будет передано заёмщику любым удобным ему способом. После чего останется дополнительно посетить офис, передать нужные бумаги и официально оформить заём.

Кроме того, огромное значение имеет передача кредитору информации о покупке недвижимости и последующее оформление залога. Данные действия помогут не допустить повышения процентной ставки и приведут к окончательному оформлению соглашения.

Ипотека Альфа-Банка на 2020 год – калькулятор с официального сайта

При помощи данного калькулятора, вы можете рассчитать ипотеку Альфа банка:

Отличным способом заранее выяснить размер ежемесячных платежей и оценить собственные финансовые возможности является использование специального калькулятора, расположенного на официальном сайте Альфа-Банка.

Потенциальным заёмщикам необходимо указать всего 4 пункта, необходимых для расчёта нужных им сведений:

- приблизительная или точная стоимость недвижимости;

- размер первоначального взноса;

- срок кредитования;

- сведения о статусе зарплатного клиента или желание оформить ипотеку по двум документам.

В результате пользователи получают общий размер займа, объём ежемесячных платежей и процентную ставку. Но важно уточнить, что данные сведения являются лишь приблизительными, а точные цифры можно узнать только после подачи заявки и получения официального ответа от сотрудников кредитного учреждения.

Ипотека Альфа-Банк — калькулятор и условия в 2021 году

Финансовый эксперт с высшим экономическим образованием по специальности «Экономист-менеджер». Имею опыт работы в Сбербанке России. Более 7 лет консультирую читателей по финансовым вопросам.

Жилищный вопрос для многих стоит остро, особенно когда появляются дети, и нужно значительно расширять свою жил.площадь, чтобы всем хватило места для жизни и игр. Не у всех есть возможность приобрести недвижимость за наличные и накопления, часто приходится прибегать к помощи кредитных организаций. Сегодня мы поговорим об ипотеке, которую предлагает Альфа-Банк.

- Почему именно Альфа-Банк

- Калькулятор ипотеки в Альфа-Банке

- Ипотечный кредит: особенности

- Обязательно ли страхование при оформлении ипотеки

- Преимущества ипотеки в Альфа-Банке

- Методология выбора ипотеки в Альфа-Банке

- Ипотека от Альфа-Банка: условия в 2021 году

- Программа льготной ипотеки в Альфа-Банке

- Преимущества

- Недостатки

- Ипотека на первичное жилье в Альфа-Банке

- Преимущества

- Недостатки

- Ипотека на вторичное жилье в Альфа-Банке

- Преимущества

- Недостатки

- Ипотека без первоначального взноса в Альфа-Банке

- Ипотека по двум документам в Альфа-банке

- Требования к ипотечным заемщикам в Альфа-Банке

- Сравнение ипотечных программ для новостроек

- Сравнение ипотечных программ на вторичном рынке

- Как подать заявку на получение ипотеки в Альфа-Банке

- Вопросы и ответы

- Расчет ипотеки в Альфа-Банке: как сделать?

- Телефон горячей линии Альфа-Банка и официальный сайт

- Отзывы об ипотеке в Альфа-Банке

- Есть ли особые условии для зарплатных клиентов?

- Можно ли использовать материнский капитал?

Почему именно Альфа-Банк

Вполне возможно, что многие наши читатели привыкли думать, что в Альфа-Банке выдают только кредиты наличными и карточки с кредитным лимитом, т.е. небольшие суммы. Действительно, кредитка от этого банка очень востребована, о ней можно подробно прочитать здесь.

Но помимо потребительских кредитов, здесь можно также встретить и более крупные, а именно – жилищные. Не стоит думать, что их выдают только крупные государственные банки по типу Сбербанка, в коммерческих такие предложения тоже есть.

Вполне возможно, что они окажутся для вас даже более востребованными. Ведь чем крупнее банковское учреждение, чем больше у него поддержки со стороны государства, тем больше требований от будет предъявлять к заемщику. В частности, смотреть на ваше семейное положение, трудоустроенность, размер официального дохода, есть ли другие обязательства и т.д.

Крупные банки просят большой пакет документов, а в частном можно кредитоваться по минимуму бумаг. Кроме того, здесь выше шансы на одобрение, и даже есть шанс у тех, кто имел небольшие погрешности в своей кредитной истории. С действующими просрочками однозначно откажут все, а вот если у вас в прошлом был небольшой проблемный долг, который уже закрыт, то в коммерческом банке выше вероятность положительного решения, нежели в государственном.

Калькулятор ипотеки в Альфа-Банке

Воспользуйтесь калькулятором для расчета ежемесячного платежа по ипотеке в Альфа-Банке, начисленных процентов, общей суммы долга с процентами. Программа также рассчитает график платежей с детальной разбивкой по каждому месяцу.

Ипотечный кредит: особенности

С потребительским кредитом все понятно – он выдается на любые ваши нужды, которые вам даже не нужно подтверждать. Просто подаете заявку, вам обычно в тот же день приходит решение по смс, если оно положительное – приходите в офис, и получаете деньги, а потом расходуете по своему усмотрению.

С ипотекой все немного сложнее. Начнем с того, что это – целевой кредит, т.е. выдается он на вполне определенные цели. На полученные деньги можно купить недвижимость или построить её, можно даже приобрести земельный участок, чтобы потом на нем затеять строительство.

Есть программы для жилой недвижимости, а есть для коммерческой, они совершенно разные. Причем и пользуются ими тоже разные категории граждан, например, жилая чаще нужна физическим лицам, а вот коммерческая (склады, офисы, торговые помещения) – юридическим.

Получить деньги тоже не так-то просто: если потребительский займ часто можно оформить по 1-2 документам, т.е. без справок, т для ипотеки потребуется гораздо больше документов. Ведь жилищный кредит предполагает выдачу крупных денежных сумм, и кредитор должен быть уверен в надежности и платежеспособности своего клиента.

Даже само оформление происходит по-другому: банки создают отдельные ипотечные центры, которые занимаются только вопросами ведения жилищных кредитов. В небольших городах он может быть один на весь населенный пункт, в крупных их побольше.

И если просто заявку можно подать в любом офисе или через Интернет, то уже привозить документы, оформлять договор, советоваться и консультироваться вам нужно будет в специальном центре. Там же можно сразу будет оформить страхование.

Обязательно ли страхование при оформлении ипотеки

Для большинства читателей оформление страховки – это ненужная услуга, которую, как они считают, им просто навязали. Можно ли отказаться от оформления страхового полиса, зачем он вообще нужен? Давайте разбираться в этом вопросе.

Если говорить о страховании личном, т.е. страховка жизни, здоровья и работоспособности, то она не обязательна. Её оформление – это сугубо ваше решение, и навязывать её никто не имеет права. Вы сами решаете, нужна она вам или нет.

Обычно банковский специалист все же рекомендует её оформить, иногда довольно настойчиво. И это действительно хорошее решение, никто не застрахован от неприятностей и несчастных случаев, а также от потери работы, и такая страховка могла бы вас сильно выручить.

Но она платная, и поэтому решать вам, хотите ли вы переплачивать за неё или нет. причем делать это нужно каждый год до окончания действия кредитного договора. При этом банк будет вас стимулировать именно к этому решению, и понижать ставку для тех, кто оформляет страхование, а без него – будет значительно повышать процент.

А вот застраховать объект недвижимости, который вы покупаете в ипотеку, вы обязаны. Без этого вам жилищный кредит не одобрят в принципе. Делается это по той причине, что жилье передается в залог банку, как гарант выплаты ипотеки. И если с недвижимостью что-то случится, например, пожар, то страховщик возьмет на себя все расходы, и банк свои деньги не потеряет.

Поэтому застраховать жилье нужно будет обязательно. Уточните у кредитного специалиста, с какими компаниями они сотрудничают, и выберите того страховщика, у которого будут самые низкие тарифы. Ведь платить также придется весь срок действия договора.

Преимущества ипотеки в Альфа-Банке

Если говорить в целом о жилищном кредитовании, то оно дает вас массу плюсов. Самый важный – это возможность улучшить свои жилищные условия, не копить 10-15 лет, а при небольших вложениях купить жилье, заехать в него, и начинать понемногу отдавать долг.

По сути, это получается то же самое, что и при аренде квартиры. Только когда вы снимаете жилье, оно вам не принадлежит, и ваши деньги уходят в никуда. А когда у вас ипотека, вы платите за свое жилье, которое останется вам, вашим детям и внукам. То есть это инвестиция в будущее своей семьи.

Какие преимущества мы можем отметить:

- Наличие специальных программ для каждой цели кредитования.

- Возможность использования государственной поддержки со сниженным процентом.

- Возможность использовать материнский капитал, теперь он выдается и при рождении первого малыша. Вы можете сразу уменьшить свою задолженность минимум на 466 тысяч рублей.

- Налоговый вычет. Если вы официально трудоустроены, вы сможете ежегодно оформлять налоговые вычеты, максимально можно вернуть до 650000 рублей.

Если говорить о плюсах обращения именно в Альфа-банк, то здесь стоит сказать о:

- Быстром и упрощенном оформлении ипотеки. Вам потребуется всего один визит в офис для подписания документов.

- Если захотите досрочно погасить долг, то для этого не нужно ходить в отделение, все можно оформить через мобильное приложение.

- Банк бесплатно проверит выбранный вами объект недвижимости и застройщика.

- Вы получите юридическое сопровождение, что гарантирует вам чистоту сделки.

Методология выбора ипотеки в Альфа-Банке

Не стоит думать, что в банке есть всего одна программа, по которой можно приобрести жилье. Напротив, каждое банковское учреждение стремится создать как можно более широкую линейку кредитных продуктов, чтобы каждый смог подобрать для себя вариант, наиболее подходящий под его цели и пожелания.

На что нужно обращать внимание при выборе ипотечной программы? Вот несколько основных моментов:

- Целевое назначение ипотеки. Она может быть предусмотрена только для кредитования объектов недвижимости на первичном рынке, или в уже готовых домах. Есть специальные программы с государственной поддержкой и для особых выделенных категорий граждан, которые имеют определенные привилегии.

- Размер выдаваемой суммы. Везде по-разному, где-то дают от 300.000 рублей, где-то от полумиллиона. Если вам до покупки не хватает чуть-чуть, то ищите предложения с минимальными размерами денежных средств.

- Первоначальный взнос – подавляющее большинство ипотечных программ требуют от заемщика внесения собственных средств, это и есть первый взнос. Он не включается в сумму кредита, а идет сразу на оплату жилья, т.е. проценты с него платить не надо. Размер первого взноса также везде разный, в среднем, он составляет 15-20% от оценочной стоимости недвижимости.

- Сроки кредитования – также везде разные. Учитывая, что по ипотеке выдаются крупные суммы денег, то и сроки действуют такие же продолжительные. Максимально могут предложить оформить договор на 30 лет, но чаще ограничиваются сроком в 20-25 лет.

- Наличие программ поддержки со стороны государства. Многие граждане являются нуждающимися в улучшении жилищных условий, но при этом они не имеют возможности выплачивать кредит по рыночным условиям. И для них создаются особые программы, где такие граждане могут получить поддержку в виде сниженной ставки, уменьшенного первого взноса, частичной компенсации по ипотеке и т.д. обязательно уточняйте у кредитного специалиста, есть ли для вас специальные предложения.

- Наличие дополнительных комиссий. Ипотека связана с большим количеством расходом – оценка недвижимости, страхование, регистрация собственности и т.д. Некоторые банки сами на себя берут часть ваших расходов, а некоторые наоборот, еще и дополнительные комиссии устанавливают. Уточняйте, какие расходы вам придется нести.

- Процентная ставка – самый важный параметр, ведь именно он определяет сумму вашей переплаты. Чем ниже процент, тем лучше. По разным программам даже в стенах одного банка ставки сильно разнятся. Обязательно смотрите, что для вас будет более выгодно, и как можно сэкономить.

Как видите, важных моментов действительно много. Каждую кредитную программу необходимо оценивать со всех сторон, ведь где-то может быть низкая ставка, но действует она только для зарплатных клиентов. Где-то можно кредитоваться по минимуму документов, но тогда нужно внести крупный первоначальный взнос. Если у вас нет времени на самостоятельное изучение каждого пункта, можно просто воспользоваться нашей подборкой.

Ипотека от Альфа-Банка: условия в 2021 году

Вся информация о действующих ипотечных предложений размещена на официальном сайте банка. Только этот источник можно считать компетентным, и именно оттуда мы берем данные для своих обзоров.

Сегодня мы рассказываем о том многообразии программ, которые вы сможете найти при обращении в Альфа-Банк. Обратите внимание, что указанные тарифы актуальны на момент написания статьи, информация часто обновляется, поэтому всегда уточняйте в первоисточнике, какие именно цифры действуют по нужному вам направлению.

| Название | Сумма | Процентная ставка | Срок погашения | Первоначальный взнос |

| Строящееся жильё | До 50.000.000 рублей | От 5,99% в год | До 30 лет | От 10% |

| Готовое жильё | До 50.000.000 рублей | От 5,99% в год | До 30 лет | От 15% |

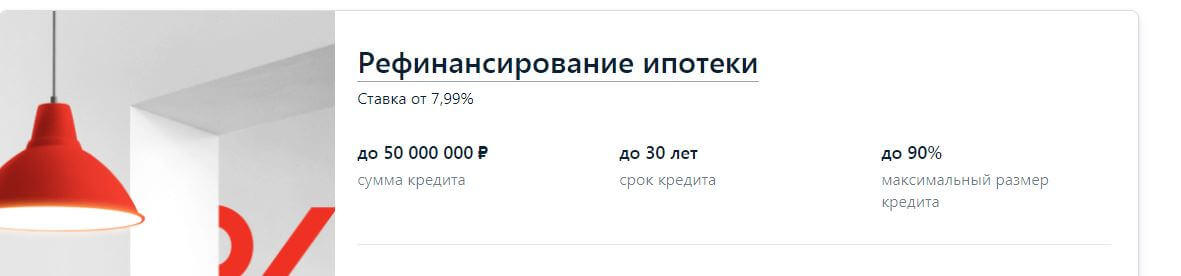

| Рефинансирование | До 50.000.000 рублей | От 7,99% в год | До 30 лет | 0 |

| Ипотека с гос. поддержкой | До 8.000.000 рублей | От 5,99% в год | До 30 лет | От 20% |

| Кредит под залог недвижимости | До 20.000.000 рублей | От 13,69% | До 30 лет | 0 |

Программа льготной ипотеки в Альфа-Банке

Ипотека с гос.поддержкой в Альфа-Банке

Как вы уже наверняка знаете, весной этого года президент России В.В. Путин объявил о запуске ипотечной программы с государственной поддержкой. В ней возникла большая необходимость, т.к. нужно было поддержать как застройщиков, чтобы сохранить ценнейшие рабочие места, так и заемщиков, которые из-за резкого снижения дохода в период пандемии просто не могли себе позволить огромные рыночные проценты.

В чем суть программы? Она распространяется только на покупку недвижимости на первичном рынке, т.е. это новостройки и строящиеся дома, причем как многоквартирные, так и частные отдельно стоящие дома. Важно, чтобы покупка происходила у юридического лица, если вы берете жилье у перекупщика, то воспользоваться льготой не получится.

В чем заключается льгота? Государство берет на себя часть расходов, и субсидирует процентной ставки. Если по обычным ипотечным программам ставка начинается от 8-10% годовых, то по ипотеке с господдержкой можно получить кредит под ставку не более 6,5% годовых.

Есть определенные требования, которые нужно соблюдать:

- Выбирать жилье можно только определенной стоимости. Для жителей Москвы и Московской области она составит 12 миллионов рублей, в Санкт-Петербурге и Ленинградской области – до 10 миллионов, а для жителей регионов – до 5 млн. рублей.

- Срок максимально можно выбрать до 30 лет.

- Обязательно внесение первоначального взноса. При начале действия программы он составлял 20%, сейчас уже 15%.

- Процентная ставка начинается от 5,99% годовых и варьируется до 6,19% в год. Для её получения нужно купить жилье определенной стоимости (в столице и МО – от 6 млн. руб., в Питере и окрестностях – от 5 млн. руб., а в регионах остальных – от 2,5 млн. руб.).

Примечательно, что есть возможность получения ипотечного кредита по двум документам. Такой вариант подходит тем, кто работает неофициально, и не может принести справку о доходах. В этом случае им нужно будет сделать первый взнос не менее 30% от оценочной стоимости квартиры, и выплачивать ипотеку им придется под максимальный процент в размере 6,5% в год.

Если у вас нет возможности подтвердить доход справкой по форме 2-НДФЛ, и большой процент вы платить не хотите, то вы можете подтвердить свою платежеспособность косвенными методами. Банк принимает в качестве подтверждения кредитоспособности электронную выписку из ПФР, а также выписку по вашему зарплатному счету в любом из российских банков.

Посмотрим на процентную ставку более подробно:

- Изначальный размер базового процента равен 9,29% годовых.

- Уменьшить ставку можно за счет: покупки недвижимости у ключевого партнера банка (-0,3%), у у Exclusive-партнера (-0,4%). Также скидка предоставляется зарплатным клиентам банка (-0,7%). Скидки не суммируются.

- Что может увеличить ставку: если вы берете ипотеку по двум документам (+0,5%), если вы являетесь ИП или собственником бизнеса (+1%), если отказываетесь от страхования жизни (+2%), от страхования титула (+2%), от комплексного страхования (+4%). И вот эти надбавки могут суммироваться между собой.

Как видите, изначальные проценты достаточно высоки. Поэтому если вы задумались о том, чтобы прибрести жилье, и вам не сильно принципиально, будет оно находиться на первичном рынке или вторичном, то лучше выбрать первый вариант. Чтобы вы могли воспользоваться поддержкой со стороны государства, и сэкономить свой бюджет.

Преимущества

Льготная программа – это реальная возможность решить жилищный вопрос, и приобрести новую квартиру. Если делать это от застройщика, которого аккредитовал банк, вы получите дополнительные выгоды. Процент очень низкий по сравнению с другими предложениями.

Недостатки

Нужно учитывать множество ограничений, чтобы попасть под эту программу, причем требования есть как к недвижимости, которую вы покупаете, так и к срокам, в которые вы собираетесь это сделать. Много надбавок, которые суммируются, и значительно повышают процентную ставку.

Ипотека на первичное жилье в Альфа-Банке

Ипотека в Альфа-Банке для новостроек

Вполне возможно, что условия льготной программы вам не подходят. Например, вас не устраивают сроки её проведения (она весной закончится), вы не успеваете набрать первоначальный взнос. Или вы хотите купить недвижимость дороже, чем позволяет госпрограмма.

Перейти на сайт Альфа-Банка

В этом случае можно подать заявку на получение стандартной ипотеки на новостройки. Здесь примерно те же условия, только максимальная сумма недвижимости значительно больше – она может составлять до 50 миллионов рублей. Хватит даже на самое привилегированное жилищное предложение.

Посмотрим на общие условия:

- Вам могут одобрить от 600 тысяч рублей до 50.000.000 рублей.

- Срок действия договора длится до 30 лет.

- Своих денег нужно внести от 15%. Вы можете использовать материнский капитал для частичной оплаты ПВ, но хотя бы 10% необходимо внести из своих денег.

- Процентная ставка начинается от 5,99% годовых для строящегося жилья.

- Обязательно оформление страхового полиса на случай риска утраты или повреждения приобретаемой недвижимости.

Изначально процент начинается от 7,69% годовых. Что может его снизить: покупку у ключевого или эксклюзивного партнера банка (минус 0,3% или – 0,4% соответственно), зарплатникам снижают на 0,7%, а также при быстром выходе на сделку (за 33 дня с даты одобрения) снизят еще на 0,2%. Что увеличивает: ипотека по паспорту, наличие ИП или бизнеса, отказ от страхования.

Интересно, что банк дает вам возможность сильно сэкономить, если вы купите жилье у аккредитованных им застройщиков. На данный момент есть такие партнеры:

- «ГК «ФСК».

- «Самолет».

- INGRAD.

- PIONEER.

- MR Group.

- Донстрой.

Первый кредитует только в Москве, второй – в Москве и области, причем продает квартиры уже с отделкой. И ставка начинается от 2,99% годовых, что очень выгодно.

Преимущества

Гораздо выше выбор квартир, которые можно приобрести, нежели по госпрограмме. При этом можно воспользоваться спец.предложением от аккредитованных застройщиков, и тогда ваша ставка еще уменьшится.

Недостатки

По-прежнему много надбавок к процентной ставке практически за все. Можно использовать как первый взнос мат.капитал, но только частично. При отказе от комплексного страхования процент повысится сразу на 4%.

Ипотека на вторичное жилье в Альфа-Банке

Условия ипотеки в Альфа-Банке на вторичное жилье

Если у вас нет возможности купить новое жилье в новом доме, то всегда есть вариант получения ипотеки на вторичное жилье. Сюда относится любая недвижимость, которую вы приобретаете у частных лиц – квартира, дом, земельный участок, таунхаус и т.д. Даже если дом был сдан только недавно, но владелец у жилья уже был, то такая недвижимость автоматически начинает относиться к вторичке.

Перейти на сайт Альфа-Банка

Чем она хороша? Если вы хотите сэкономить, то предложения на покупку жилья в уже готовых домах будут процентов на 20-30% дешевле, нежели если вы возьмете похожую квартиру по количеству комнат, площади и планировке в новом доме.

Кроме того, такой вариант отлично подходит тем, кто хочет сразу заехать в жилье, и начать в нем жить. Если вы берете новостройку, то вам нужно сначала сделать в ней ремонт – это минимум несколько месяцев, и еще примерно половина стоимости квартиры на ремонт, жить там не получится. А если берете ипотеку по ДДУ, то нужно ждать, пока дом в принципе построят, а потом еще и сдадут.

То есть вторичное жилье тем и хорошо, что позволяет не тратиться сильно на ремонт и не ждать несколько месяцев. Вы покупаете домквартиру, и сразу можете в нем жить. Конечно, косметический ремонт в недвижимости сделать вам никто не запретит, а вот если хотите устроить глобальную перепланировку, то это лучше согласовать с банком.

Какие здесь действуют условия: можно получить от 600.000 до 50.000.000 рублей на длительный срок до 30 лет. Вам нужно вложить не менее 15% от стоимости недвижимости. Если используете материнский капитал, то размер первоначального взноса уменьшается до 10%.

Процентная ставка начинается от 8,49% годовых. Есть как скидки (за покупку у ключевых партнеров), за быстрый выход на сделку и наличие зарплатного проекта, так и надбавки (за кредитование без справок, для предпринимателей, для тех, кто отказывается от страхования). Важно, что если вы покупаете жилой дом с земельным участком, то вам автоматически прибавляют 1% к базовой ставке.

Какие требования предъявляются к недвижимости:

- Допускается износ здания, в котором расположена квартира, не более чем на 65%.

- Ваш дом не должен быть в плане на снос.

- Ваш дом не должен проходить по программе реновации.

- Дом должен быть подключен к необходимым коммуникациям (к канализации и системе водоснабжения).

- Не допускается наличие незарегистрированных перепланировок в квартире, а также переоборудование помещений.

Преимущества

Вы сможете получить кредит и на дом, и на квартиру, и на участок с землей. Размер гораздо выше – до 50 миллионов рублей, нежели по программам для новостроек, но и проценты здесь намного выше. Первоначальный взнос небольшой, можно уменьшить за счет материнского капитала. Гораздо больше выбора объектов недвижимости, нежели по первичке.

Недостатки

Много надбавок к процентной ставке, даже за то, что вы покупаете не квартиру, а отдельно стоящий дом. Получить заявленный в рекламе процент очень сложно, и доступно это только зарплатным клиентам.

Ипотека без первоначального взноса в Альфа-Банке

Рефинансирование ипотеки в Альфа-банке

Вы уже наверное обратили внимание, что если вы хотите получить кредит в этом банке, то вам нужно обязательно вложить для этого собственные средства. Хотя бы 10-15%, но все же надо. И если вы берете 1 миллион рублей, то первый взнос не такой уж и большой, а вот если жилье стоит 3-5 миллионов и больше, то заемщику нужно готовить солидные средства для внесения ПВ.

Что делать, если этих средств нет? Есть две программы еще в банке, которые можно оформить без первоначального взноса: рефинансирование и кредитование под залог имеющейся недвижимости. Разберем оба варианта.

Рефинансирование – это перекредитование действующего жилищного кредита. Допустим, вы уже взяли где-то ипотеку ранее, и за несколько лет проценты по кредитам снизились, и вам уже невыгодно платить по старым условиям. В этом случае вы можете перейти на обслуживание в другой банк, и перевести в него свой кредит.

- Сумма от 600 тысяч до 50 миллионов;

- Срок возврата – до 30 лет;

- Первый взнос отсутствует;

- Можно получить максимально до 80% от изначального кредита;

- Ставка от 7,99% годовых. Увеличить ее может отказ от страхования, кредитование жилого дома с участком, а также кредитование для ИП и собственников бизнеса (максимально надбавки составят до 8%). Уменьшает только статус клиента.

Рефинансировать можно кредит, который выдавался кредитной организацией, причем он не должен был быть признан банкротом. Нельзя, чтобы залогодателем являлся несовершеннолетний граждан, или чтобы в качестве объекта залога выступала лишь доля. Обязательное требование – документ по приобретению жилья должен быть зарегистрирован в Росреестре.

Кредит под залог имеющегося жилья – это уже реальная возможность взять ипотеку без первого взноса. Но такой вариант возможен только в том случае, если вы в качестве обеспечения предлагаете банку другую недвижимость, которая находится у вас в собственности. Она выступает залогом, и гарантирует банку возврат денег.

Какие у нее тарифы:

- Получить можно от 600.000 до 20.000.000 рублей.

- Максимальная сумма – до 60% от оценочной стоимости вашего залога.

- Процент равен 13,99% годовых в базовом варианте.

- Вернуть долг можно в течение удобного вам периода от 1 до 30 лет.

Как видите, процентная ставка здесь достаточно высокая. Это происходит за счет того, что банк несет повышенные риски, выдавая крупную денежную сумму без первого взноса, и таким образом он подстраховывается.

Переплата выходит очень большой, поэтому стоит взвесить все за и против, и, возможно, попробовать накопить хотя бы небольшой ПВ, чтобы сэкономить в будущем. Ведь разница в процентах составит почти 2%.

Ипотека по двум документам в Альфа-банке

Как мы уже упоминали ранее, для заемщиков, которые не имеют возможности подтвердить свою трудовую занятость и размер дохода стандартной справкой, есть специальные условия. Банк может не требовать от вас этих бумаг, вам достаточно будет принести два документа (один – паспорт, и второй на ваш выбор).

Но при этом ваша процентная ставка автоматически увеличивается от базовой на 0,5%. И вам придется делать более крупный первоначальный взнос, нежели по остальным программам – от 30-40%, когда как при стандартном кредитовании ПВ начинается от 15%.

Требования к ипотечным заемщикам в Альфа-Банке

Для того, чтобы претендовать на получение жилищного кредита в Альфа-банке, вам нужно соответствовать определенным требованиям. Их список легко найти на официальном портале компании, мы просто продублируем их:

- Возраст заемщика должен составлять от 21 до 70 лет.

- Общий трудовой стаж должен быть не менее 12 месяцев, а текущий – не менее 4-ех месяцев.

- Нужно подтвердить доход справкой 2-НДФЛ, либо справкой по форме банка, либо косвенно (в свободной форме). Есть варианты кредитования без справок вовсе (по двум документам).

- Гражданство РФ необязательно, возможна выдача ипотеки иностранным гражданам.

- Можно привлечь не более 3-ех созаемщиков.

Если вы уже подали заявку, то предварительное решение могут принять за пару минут, но максимально анкеты рассматривают от 1 до 3 дней. Если дали добро, то оно действует 90 дней. Если в течение этого времени вы не нашли подходящую недвижимость, нужно будет заново заниматься оформлением и сбором документов.

Какие нужны документам гражданам РФ:

- Паспорт гражданина России;

- Военный билет для мужчин младше 27 лет;

- СНИЛС.

Также предоставляется один из документов, подтверждающий занятость и стаж (трудовая книжка, трудовой договор, соглашение, контракт). Может быть использована выписка из ПФР. И также подготавливается документ, который подтвердит доход (справка 2-НДФЛ, или выписка по счету, выписка из Пенсионного фонда, справка по форме банка).

Если заявку подает иностранный гражданин, то для него список немного меняется. Он также должен предоставить паспорт или иной документ, подтверждающий личность своего владельца с нотариально удостоверенным переводом на русский язык.

А кроме этого обязательно подготавливаются документы, которые подтвердят законность пребывания заемщика на территории России, а также трудовой занятости. Сюда можно отнести визу, либо миграционную карту, либо иные документы, которые предусмотрены российским законодательством.

Сравнение ипотечных программ для новостроек

Если говорить о покупке жилья на первичном рынке, то именно это направление сейчас является приоритетным у россиян. Ведь гораздо приятнее вкладывать свои деньги в совершенно новый объект, сделать в нем ремонт по своему вкусу, а потом передать детям по наследству, жить там самим, или вовсе использовать такое жилье для сдачи, чтобы получать дополнительный доход.

Конечно же, самой востребованной программой является льготная ипотека, где часть процентной ставки субсидирует государство. Это выгодно не только самим покупателям, но и застройщикам, т.к. данная программа помогает всей сфере строительства удерживаться на плаву.

На сегодняшний день есть очень много банков, которые готовы предложить своим клиентам возможность получить ипотеку на первичном рынке под сниженный процент.

Сюда можно отнести, например:

- Банк Жилищного финансирования – процентная ставка от 4,7% в год;

- Транскапиталбанк – от 4,84%;

- Банк ДОМ.РФ – от 5,7%;

- Банк Россия – от 5,75%;

- РНКБ – от 5,8%;

- Промсвязьбанк, АК Барс Банк – от 5,85%;

- Сбербанк – от 6,1% в год.

Давайте сравним условия двух банков, чтобы выявить плюсы и минусы:

| Условия | Альфа-Банк | РНКБ |

| Процентная ставка, в год | От 5,99% | От 5,8% до 11,5% |

| Сумма кредита, руб. | До 8.000.000 | До 8.000.000 |

| Срок возврата, лет | До 30 | До 25 |

| Первоначальный взнос | От 20% | От 15% |

Как видите, процентные ставки примерно одинаковые – и там и там можно кредитоваться меньше, чем под 6% годовых. Но такой процент действует только в том случае, если вы берете жилье у застройщика-партнера банка, а также оформляете комплексное страхование.

В Альфа-банке вам дадут больше времени на погашение, и попросят выше первый взнос, а вот в РНКБ банке вам дадут чуть меньше срок, и первоначальный тоже будет пониже. И там и там можно снизить ПВ за счет средств материнского капитала (до 10%).

Сравнение ипотечных программ на вторичном рынке

С первичным рынком все понятно, а что на счет уже готовых домов? Здесь выбор программ поменьше, потому что это направление сейчас менее актуальное. Единственная возможность снизить тут расходы – это кредитоваться по программе «Семейная ипотека», которая доступна тем семьям, где с 2018 года родился второй или последующий малыш.

Если же вы не подходите под условия этого предложения, то нужно искать ипотеку на стандартных тарифах, которыми могут воспользоваться все желающие. Это хорошо для тех, кто не хочет подбирать жилье четко под требования властей, здесь у вас больше свободы.

Какие банки мы можем выделить:

- Росбанк – здесь проценты начинаются от 6,39% годовых;

- Транскапиталбанк – от 6,49%;

- РНКБ – от 6,8%;

- Примсоцбанк – от 6,89%;

- Сбербанк – от 7,3%;

- АТБ – также от 7,3%.

Давайте здесь также сравним основные моменты, чтобы можно было сделать выводы о целесообразности выбора той или иной программы:

| Тарифы | Альфа-Банк | Росбанк |

| Размер кредита | До 50.000.000 | До 120.000.000 |

| Процентная ставка | От 5,99% в год | От 6,39% в год |

| Период действия договора | До 30 лет | До 25 лет |

| Размер первого взноса | От 15% | От 10% |

Как видите, здесь проценты уже повыше, ровно как и размер кредита, который вы можете получить. Традиционно ставки примерно равны, в Росбанке чуть повыше, зато и первоначальный взнос можно сделать небольшой. А вот если в Альфа-Банке ставка пониже, то собственных средств вам наоборот, придется вносить больше.

Как подать заявку на получение ипотеки в Альфа-Банке

Сегодня практически все банки идут навстречу клиентам, уважают их желания и свободное время. Для того, чтобы не тратить его на хождения по офисам и просиживание в очередях в ожидании, пока освободится нужный вам специалист, есть форма онлайн-заявки.

Находится она на официальном сайте банка по ссылке alfabank.ru. Там в разделе «Ипотека» вы находите нужную вам программу, изучаете её положения и особенности, делаете предварительный расчет на онлайн-калькуляторе, и если вас все устраивает, то подаете заявку.

Если верить информации с сайта, то все достаточно просто. Нужно просто выполнить 3 шага:

- Заполнить анкету в удобное для вас время, не выходя из дома, и отправить её на рассмотрение в банке.

- Получить одобрение – опять же, по информации с сайта, за день банк одобряет около 70% заявок.

- Оформить ипотеку за 1 визит в офис.

Это важно – подать заявку через Интернет можно, а вот получить ипотеку удаленно нельзя. Там есть слишком много нюансов. Поэтому если банковское учреждение действительно ответит положительно на вашу заявку, с вами свяжется кредитный специалист, расскажет, какие документы вам нужно приготовить и назначит встречу в ближайшем ипотечном центре.

Только после одобрения вы ищите недвижимость, подходящую под требования банка, согласуете её со специалистом, и собираете на неё бумаги. Вам нужно будет собрать документы свои личные и на недвижимость, и с ними прийти в офис. Там вы передаете бумаги, подписываете договор, а также оформляете страховку.

Вопросы и ответы

Вы можете задать свой вопрос в комментариях. Мы постараемся помочь максимально быстро.

Расчет ипотеки в Альфа-Банке: как сделать?

Рассчитать свою будущую ипотеку можно очень быстро и просто – на специальном ипотечном онлайн-калькуляторе. Он размещен на официальном сайте банка. Найти его можно так:

- Заходите на сайт alfabank.ru;

- Выбираете «Ипотека»;

- Нажимаете на название программы;

- Открывается её описание, которое вы изучаете, а внизу вы найдете «Калькулятор ипотеки».

Интересно, что для каждой программы он свой. Все, что нужно – это указать стоимость недвижимость, размер вашего первоначального вложения и срок, за который вы планируете погасить задолженность. Программа автоматически рассчитает ставку и ежемесячный платеж.

Важно знать, что эти расчеты являются только примерными. Ведь в них не берутся в расчет цены на страхование недвижимости, а от наличия или отсутствия страхового полиса сильно зависит ставка.

Поэтому такой инструмент дается только для приблизительных расчетов, чтобы вы могли понять, на что вам рассчитывать, и могли «поиграть» с ползунками. Например, если платежка выходит слишком большой для вас, вы можете выбрать больше срок кредитования, и ежемесячный взнос уменьшится. Так вы реально оцениваете свои возможности. А точные цифры вам скажут только в отделении.

Телефон горячей линии Альфа-Банка и официальный сайт

На официальном сайте банка содержится вся актуальная информация по имеющимся кредитным предложениям, а также по акциям и специальным предложениям. Именно там можно узнать:

- какие тарифы действуют сейчас;

- как сделать максимально приближенные к реальности расчеты;

- как отправить заявку на ипотеку и т.д.

Кроме того, там есть полезные документы в электронном варианте. Например, вы можете взять с сайта образец справки о доходах по форме банка, распечатать его и передать руководителю на заполнение. Это актуально, если вы трудитесь в небольшой фирме, где нет собственной бухгалтерии.

Также на сайте есть и другие данные, которые вам могут пригодиться. Там же в описании ипотечных программ в самом низу страницы есть раздел «Документы», где вы можете посмотреть список аккредитованных оценочных и страховых компаний.

Конечно, вы имеете право обратиться к любому страховщику или оценщику, но не редко происходят такие ситуации, когда банк просто не принимает их отчеты или полисы. И вас все равно заставят переделать документу у нужных фирм. Поэтому лучше сразу узнать, кого банк аккредитовал, чьей отчетности доверяет, и заказать все нужные услуги именно у них.

Если у вас возникли сложности или спорная ситуация, то всегда нужно обратиться за помощью к банковскому специалисту. Проще всего это сделать по телефону горячей линии. Для частных лиц действует следующая линия: 8-800-2000-000, для юридических она будет другой: 8-800-100-77-33.

Отзывы об ипотеке в Альфа-Банке

Если вы начнете искать отзывы по ипотечным программам от Альфа-банка, то в разных источниках вы найдете совершенно разные мнения людей. Иногда они даже становятся диаметрально противоположными, даже по одним и тем же ситуациям. Почему так происходит? Дело в том, что причиной очень многих отрицательных отзывов становится простая невнимательность человека, или его финансовая неграмотность.

Например, он невнимательно прочел условия договора, или не изучил какой-то важный пункт. Допустим, он допустил просрочку. В договоре на этот случай сказано о том, какие последствия произойдут в такой ситуации: будут начисляться очень высокие штрафы и ежедневные пени, которые будут значительно увеличивать задолженность. И остановить это начисление можно только после полной уплаты долга.

А человек мог и не знать о том, что у него будут такие высокие проценты из-за недельной просрочки, зарплату вот задержали. А отношение у него уже негативное, будто бы банк просто так забрал его деньги. На самом же деле, все действия шли строго по условиям договора.

Поэтому к любому отзыву нужно относиться просто как к мнению, и разбираться в возникшей ситуации. Многим не нравятся высокие проценты, которые очень тяжело снизить, другие говорят о навязывании страховки, но это есть везде.

Какие нызывают недостатки:

- высокие проценты;

- навязывание личного страхования;

- оптимизация количества отделений в городах;

- дорогие дополнительные услуги и т.д.

Положительных отзывов тоже много, и все они идут от сознательных заемщиков, которые ответственно подошли к подбору, оформлению и выплате ипотеки. Если они не нарушают кредитные договоренности, то и выплата ипотеки у них происходит легко и без неприятных сюрпризов.

Что хвалят:

- лояльное отношение к заемщикам;

- возможность кредитоваться с небольшими просрочками;

- малое количество требований к клиентам;

- высокую степень одобрения и т.д.

Есть ли особые условии для зарплатных клиентов?

Однозначно да. Если вы являетесь владельцем зарплатного счета в этом банке, то при обращении сюда за кредитом вы автоматически получаете льготу, ваша процентная ставка уменьшается на 0,7% годовых, что в расчете ипотеки на долгие годы может дать существенную экономию.

Ваши плюсы:

- ниже процентная ставка, а значит, и переплата;

- меньше требований по стажу;

- меньше пакет документов.

Только обратите внимание на то, что зарплатный проект должен быть оформлен именно вашим работодателем. Если вы, к примеру, работаете неофициально, и просто открыли счет в Альфа-банке, и получаете на него деньги, то он не является зарплатным, он обычным.

При помощи выписки с него можно подтвердить свою платежеспособность, и не более того. А вот скидок в процентной ставке он не дает. Для получения скидки надо, чтобы существовала договоренность между вашим работодателем и банковским учреждением, и при этом все расходы по обслуживанию зарплатного счетакарты берет на себя именно ваше руководство.

Можно ли использовать материнский капитал?

Да, допускается использование материнского капитала (семейного) в качестве первоначального взноса. Это очень хорошее подспорье для семей, где есть дети, ведь тогда ваша задолженность сильно уменьшится. А чем меньше сумма кредита, тем меньше процентов вам на неё начислят.

Важно, что материнский капитал не выдается на руки, деньги хранятся в Пенсионном Фонде России. Вы можете получить лишь сертификат, который

подтверждает ваше право на использование денег из мат.капитала.

Вы сначала оформляете ипотеку, и только потом делаете запрос в ПФР, в котором предоставляете данные по банку, его реквизиты и т.д. Ведомство рассматривает ваше заявление, и на его основании делает перевод сразу на ипотечный счет, опять же, вам на руки эти деньги не выдаются.

Как используем:

- подали заявку на ипотеку;

- дождались предварительного одобрения;

- принесли документы;

- нашли подходящую недвижимость;

- собрали по ней документы;

- оформили кредитный договор;

- только после этого подаем заявление в Пенсионный фонд о перечислении денег.

Везде прописывается один важный момент, про который все забывают: вы можете использовать МК для оплаты только части первоначального взноса. Хотя бы 10% от стоимости жилья вы обязаны внести из собственных сбережений. Если мат.капитал останется, то его можно потом направить на погашение основного долга.

Можно ли использовать только часть МК? Конечно, вы можете указать в заявлении в ПФР, какую именно сумму вы хотите использовать для оплаты ипотеки. Если у вас останутся еще средства, то их можно пустить на другие цели, например, использовать на формирование пенсии матери, или если у вас двое малышей, то оформить с МК ежемесячные выплаты.

Источник https://ipotekyn.ru/ipoteka-v-alfa-banke/

Источник https://bankspravka.ru/ipoteka-alfabank

Источник

Источник