Содержание

Новичкам фондового рынка: честный разговор об акциях

«Шлите денег — отбатрачу,

Я их все прохохотал».

Тот, кто впервые выходит на фондовый рынок как частный инвестор, сразу думает о двух активах: акциях и валюте. Эти инструменты кажутся простыми и прозрачными. Но если бы всё было так просто, эту статью писал бы долларовый миллионер для долларовых миллионеров. Акции — инструмент коварный и крайне непростой, он требует профессионального подхода и не прощает ошибок. Это уже далеко не те случаи, которые показывают в захватывающих фильмах про биржевиков XX века — это фондовый рынок 2020. Даже первый шаг должен быть очень серьёзным.

Важный Disclaimer

После первой статьи серии мы получили обширный фидбэк и даже статью-ответ, где нас обвинили в том, что мы тупо популяризируем работу на бирже как лёгкий способ заработка. Поэтому расставим все точки над i.

- Наша серия статей — для новичков всех специальностей, а не только для программистов, аналитиков и математиков. Именно поэтому мы не окунаем читателей в разработку своих алгоритмов и сложную аналитику.

- Мы знаем сами и убеждаем вас — работа на бирже не быстрый и не лёгкий способ заработать. Заработать на основной работе и фрилансе проще и эффективнее. Но поскольку интерес к фондовым инструментам непрерывно растёт, мы хотим осветить эту тему доступно для всех. Во многом мы стараемся предостеречь читателей от потери больших сумм.

- Мы не продаём никакие финансовые продукты и стратегии, единственное, что есть у RUVDS для желающих попробовать себя на фондовом рынке, это сервера с предустановленным ПО METATRADER 5 (такая классная платформа со своим языком программирования и огромными возможностями). Такие же у нас есть и для любых других целей.

- Если у вас есть вопросы и пожелания, пишите в комментариях. Возможно, в конце цикла мы выпустим публикацию с ответами на наиболее важные вопросы.

Что такое акция?

Акция — это ценная бумага, которую выпускает юридическое лицо. Приобретая акции компании, вы становитесь её владельцем в той пропорциональной доле, которую составляет количество акций у вас на руках. У компаний может быть от нескольких штук до миллионов акций, в зависимости от правового статуса акционерного общества акции могут принадлежать только сотрудникам или определённому кругу лиц (ЗАО), а могут быть распределены между неограниченным кругом лиц (ОАО, а ещё точнее ПАО — публичное акционерное общество).

Нас с вами сегодня и далее будут интересовать компании, которые не только выпустили акции, но и вышли на IPO — совершили первую публичную продажу акций акционерного общества неограниченному кругу лиц.

Акции бывают обыкновенные и привилегированные. Обыкновенные акции наделяют своего владельца правом голоса. Если вы или ваши родные владеете какими-то акциями, то наверняка каждый год к вам приходят пухлые конверты с кучей бумаг с предложением проголосовать по вопросам жизни компании, в том числе за состав совета директоров (интересно, хоть кто-то отправил бумаги с галочками обратно?).

Привилегированные акции права голоса инвестору не дают, но гарантируют дивиденды (в том числе выше обычных). Кроме того, в случае банкротства компании первыми получат выплаты именно владельцы привов. Привилегированные акции наряду с обычными могут быть доступны к покупке на фондовых биржах (стоит поискать отметки ао и ап), но их присутствие на фондовом рынке не обязательно.

Компании выпускают акции, чтобы привлечь деньги инвесторов. Как только происходит IPO (Initial Public Offering) на бирже, компания становится открыта для внешнего инвестирования. Ну и конечно, вокруг акций компаний начинаются рыночные торги (спекулятивные покупки и продажи и т.д.), то есть пока компания пользуется деньгами инвесторов, инвесторы пользуются акциями для получения спекулятивного дохода (ну или дивидендного дохода).

Кажется, всё однозначно: стоимость компании поделили на количество акций, появилась стоимость одной акции. Инвестор покупает акцию (тем самым предоставляя свои деньги) и ждёт дивидендов (доли от прибыли компании). Идеально! Но всё, что попадает на рынок (в том числе на фондовый рынок), попадает в спекулятивный процесс (спекуляция — это хорошее деловое слово, которое означает, что ценные бумаги покупаются и продаются в много циклов с целью извлечения прибыли (наживы)). Так вот, спекулятивный процесс возникает из-за того, что многочисленные трейдеры рынка имеют различные взгляды на развитие компаний, строят разные прогнозы, а также могут иметь свои спекулятивные цели — кто-то покупает акции, кто-то их продаёт исходя из анализа и целей. В результате всех рыночных процессов формируется рыночная цена акций компаний.

И, как бы удивительно это ни было, но справедливая рыночная цена акции описывается самым простым графиком, которого мы с вами касались даже в школе или на сонном курсе экономической теории в вузе — кривой спроса и предложения: если акцию все хотят купить, цена растёт, если акцию распродают — цена падает. Вот в точке, когда покупатель готов купить по цене продавца, наступает справедливая цена для момента времени.

Как выбрать акции для покупки?

Точно не на хайпе, не на слухах и т.д. Мы должны были выпустить эту статью ещё в середине мая, но сознательно отказались от этого, потому что в мае шли страшные колебания фондового рынка и мы опасались, что окрылённые публикацией новички рванут заводить мобильные брокеры и тратить свои деньги на падающие и мусорные бумаги. Это самый нелогичный, нерациональный и опасный путь начинающего инвестора.

Реальная история автора. В далёком 2008 году я скопил 80 000 рублей и хранил их в банке. Уже тогда я, выпускник финансового факультета, мечтал о карьере финансового воротилы, поэтому следил за всем рынком и торговался в учебных программах за демо-деньги. И вот я увидел, как на фоне кризиса акции Газпрома поехали вниз. Одухотворённый инсайтом, я прямо в обед отпросился из офиса и умчался в банк покупать акции на свои единственные (!) накопления. К моей чести, в банке было 160 человек с такими же симптомами — жажда купить/продать свою частичку Газпрома, духота, давка, обмороки. Спустя два обеда я купил акции (обменял свои реальные и многострадальные деньги на запись по счетам) и был счастлив. Уоррен Баффет и Джордан Белфорт никогда себя так не ощущали! Ровно до того момента, как акции превратились в тыкву… К слову, моя заработная плата была 19 700. Умён, а?! Кстати, те акции у меня до сих пор на руках. Как памятник моему долбо… ну вы поняли.

Итак, в начале августа 2008 я купил 300 акций на 75000 рублей (по 250, на бирже стоили 242), тогда это было шикарное понижение с пика в 360 рублей за акцию. С того момента акции достигали 260 всего пару раз, и на данный момент при цене 193 рубля за акцию я имею 57 900 из своих 75000. Плюс 28 800 дивиденды за всё время. Итого 86 700 р. С учётом инфляции — так себе утешение.

Если бы я положил все 80 000 на это время на депозит (средняя ставка за эти годы примерно 5,5%), то сегодня у меня было бы почти 137 000 рублей. Согласитесь, яркая картина ошибки новичка.

Давайте остановимся и извлечём важные уроки для новичков из этого реального примера.

- Не торгуйте на эмоциях и на падении — вашей экспертизы точно не хватает для таких рисков.

- Не тратьте на формирование портфеля акций последние или важные деньги (например, первый взнос на ипотеку или автомобиль).

- Не приобретайте ценные бумаги бесцельно, ради эксперимента — у вас должна быть стратегия и приблизительная финансовая цель с заданным периодом её достижения. Так вы будете работать над эффективной стратегией, а не искать доход путём перебора.

- Не приобретайте акции на основании одного фактора: разового падения, выхода новой продукции, назначения нового руководителя и т.д.

- Не считайте себя покорителем Уолл-стрит, Санкт-Петербургской или Московской биржи. Вспомните себя в первый рабочий день в жизни — примерно так же поначалу стоит себя ощущать на фондовом рынке, даже если вы мощный программист, который написал торговый алгоритм. Слишком много подводных камней.

Не стоит покупать акции только одной компании — диверсифицированный портфель с разнообразными активами практически всегда безопаснее и доходнее, чем акции отдельной компании. Собирая портфель или портфели акций, вы защищаете себя от отраслевых рисков, репутационных рисков компаний и от страновых проблем каждого отдельного эмитента.

Анализируйте каждого эмитента. Всегда привлекательными являются так называемые голубые фишки — компании с акциями первого эшелона с высокой ликвидностью, стабильным ростом и доходностью. Мне приходилось слышать, что голубые фишки названы такими, потому что газ горит голубым цветом — это довольно забавная и отчасти печальная версия, которая имеет право на существование в России. На самом деле, название голубых фишек пришло к нам из покера, где фишки голубого цвета самые дорогие. Газ тут ни при чём.

Так вот, акции голубых фишек в портфеле это всегда хорошо, но самые интересные движения и самые доходные позиции, как правило, показывают акции технологического сектора, финансового сектора, ретейла не из числа голубых фишек.

Составлять портфель акций стоит не наобум, а исходя из стратегии и анализа.

▍Методы выбора акций

Итак, явно есть стратегии выбора акций для своего портфеля. Их много, я с лёгкостью могу назвать десяток, но в рамках статьи предпочту раскрыть три самых понятных и полезных на начальном этапе.

Метод покупки акций «Дурацкая четверка»

Дурацкая четвёрка не потому что она дурацкая, а потому что стратегия простая, понятная и не трудозатратная. Двое экспертов, О’Хиггинс и Джон Даунз, как-то выяснили, что если инвестировать в 10 компаний из индекса Доу-Джонса, имеющие акции с наибольшим доходом (оценивается по размеру дивидендов), либо в акции 5 компаний с высоким доходом, но с низкой стоимостью самих бумаг, можно выйти в плюс гораздо быстрее, чем если вкладываться в сам индекс (да-да, это тоже финансовый инструмент, и мы ещё обязательно поговорим об индексах и других интересных инструментах инвестирования — ликбезить, так по полной). Ещё они подметили, что среди акций этой самой пятёрки наибольшую доходность имели бумаги, расположенные в списке на втором месте. Находки подтвердились многочисленными наблюдениями.

Так появилась до дурацкого простая стратегия.

- Смотрим акции компаний из индекса Доу-Джонса (это вам на Санкт-Петербургскую биржу) и выбираем 10 с самыми высокими дивидендами (эта информация всегда открыта).

- Выбираем из них пятёрку акций с самой низкой ценой.

- Инвестируем в акции со второй по пятую, причём 40% денег уходит в компанию с самой дешёвой акцией, а остальные 3 части по 20% — в три оставшиеся.

Покупка акций под конкретную идею

Эта стратегия больше подходит прошаренным профессионалам, чем новичкам, однако она тоже понятная и, если вы хорошо знаете какую-то отрасль или даже имеете свои инсайды, то она отлично себя показывает. Можно купить акции компании, предвидя успех какого-либо важного события: выхода финансовой отчётности, новой продукции, успешного разрешения проблемы и т.д.

Приведу два ярких примера из последних двух лет.

Первая — Apple. В последнее время акции компании хоть и продолжали расти по тренду, но проседали в отдельные периоды, в том числе на фоне экономических войн и особенно заметно на фоне пандемии COVID-19, когда пришлось закрыть заводы в Китае, а потом принять ограничительные меры для магазинов розничных продаж. Однако 15 апреля 2020 года компания в точном соответствии со слухами представила миру удачный сиквел легенды — iPhone SE второго поколения. Это достойное устройство, которое хорошо само по себе, но и имидж старшего брата явно сыграет на руку объёму продаж. После этого события начался небольшой рост, который продолжился более уверенным после выплат дивидендов, превышающих прошлогодние. На графике легко увидеть эти события (D — это дивиденды):

С Газпромом ситуация оказалась куда веселее. Он долгое время топтался в определённом коридоре и со стороны казалось, что ожидать чего-то от этих акций не стоит, особенно в ключе мировых событий вокруг газовой отрасли. Однако любопытные инвесторы могли обнаружить, что 31 марта 2019 года вышла консолидированная промежуточная сокращенная финансовая отчетность, из которой можно было узнать об ощутимо повышенных дивидендах и успешных результатах работы корпорации. Если вы посмотрите отчётность на актуальный период, она уже не вызывает такой эйфории. Так что, зная, что выйдет предсказуемо хорошая отчётность, можно было использовать акции гиганта в портфеле.

Кстати, работать «на идею» особенно актуально именно для ценных бумаг ИТ, телекома и технологий, так как именно они довольно предсказуемы и в них иногда случаются преднамеренные или случайные сливы инсайдерской информации. Только важно уметь увидеть знаки и информацию первым, а не когда она попадёт в новости на российский РБК. Поэтому учите английский и находите совокупность личных источников оперативной информации по вашим эмитентам — для любого трейдера очень важный навык.

Метод покупки сильно недооцененных акций

Ещё один излюбленный профессиональный метод. Ваша задача: найти акции по цене ниже ликвидационной стоимости. Для оценки акций используется система мультипликаторов и оценочных показателей, наиболее популярным из которых является коэффициент Грэма.

К грэма = (активы компании — долги компании) / количество акций компании

Однако этот метод применим не для всех компаний: более половины компаний фондового рынка имеют долги, превышающие стоимость активов (это не значит, что они банкроты, к слову). А раз так, мы начнём искать компании, у которых активы превышают долговые обязательства. Для них высчитываем коэффициент Грэма по приведённой выше формуле. В отдельный столбец записываем коэффициенты, в отдельный — цену за акцию на текущий момент. Для приобретения в ваш портфель подойдут акции, цена которых не превышает ⅔ от коэффициента Грэма.

Есть несколько дополнительных моментов, которые стоит учитывать.

- Не нужно бросаться покупать такие акции сразу — сперва узнайте причину снижения стоимости акций и отрезок времени, на котором происходило падение.

- Цена не должна быть слишком низкой и постоянно падать на историческом отрезке — бросовые акции приобретать опасно, они могут иметь низкую ликвидность.

- Отношение цены акции к остаточной стоимости основного капитала не должно превышать 0,8.

- Долги компании, приходящиеся на одну акцию, должны быть менее 10% от её цены.

- Отношение цены акции к оборотным средствам компании должно быть положительным (положительный денежный поток).

- Отношение цены акции к объему продаж продукции компании не должно быть выше 0,3.

- Средний объем торгов за день должен составлять не менее 10 000 акций — это, кстати, практически золотое правило для акций любой компании. Объём ниже может говорить о низком спросе на акции, их низкой ликвидности и, как следствие, невостребованности рынком. Кстати, необычный всплеск объёма торгов наблюдается в кризисные периоды, когда все стремятся избавиться от активов на фоне падения рынка.

Важный совет при выборе акций: выбирайте акции компаний, которые вам понятны, деятельность которых вам понятна. Так вы сможете легко оценивать новости и их возможные последствия для рынка, с которым вы сами в той или иной форме взаимодействуете. Здесь читателям Хабра точно повезло: акции технологических компаний сегодня — интересный, разнообразный, живой и перспективный сегмент фондового рынка.

К слову, вы можете приобрести у вашего брокера готовые пакетные стратегии с учётом свободной суммы, периода вложения, допустимого риска и ожидаемой доходности. Как показывает мой опыт, готовые портфельные стратегии имеют годовую доходность чуть выше банковского депозита и редко «улетают» в ноль. Но это не ваша работа и не ваше развитие внутри фондового рынка. Это просто способ сохранить и чуть-чуть приумножить деньги (помните об инфляции и о необходимости уплаты НДФЛ 13%).

▍С чего начать анализ акций?

Золотым стандартом фондового рынка является проведение технического и фундаментального анализа.

Фундаментальный анализ — это анализ движения акций, основанный на совокупности экономических факторов: бухгалтерской и финансовой отчётности компаний-эмитентов, страновых финансовых событий, международной экономики, ситуации в отрасли и т.д. Это серьёзная, вдумчивая работа с цифрами и фактами, на основании результатов и выводов которой можно выбирать акции и совершать сделки (покупать и продавать активы).

Технический анализ — это анализ, основанный на историческом движении цены актива, представленном в форме графиков. Если коротко, он исходит из парадигмы экстраполяции поведения рынка в прошлом на аналогичные современные условия. Технический анализ полагает, что схожие паттерны поведения приведут к схожему движению цен.

Дополнительно в основе технического анализа лежит тезис о том, что график цены актива учитывает всё. Это чистая правда: вся необходимая информация уже отражена в динамике цены. Учитываются как объективные факторы, так и психологический настрой трейдеров (например, сейчас вы можете видеть, как каждое сообщение о микровспышке COVID-19 основательно пессимизирует рынок).

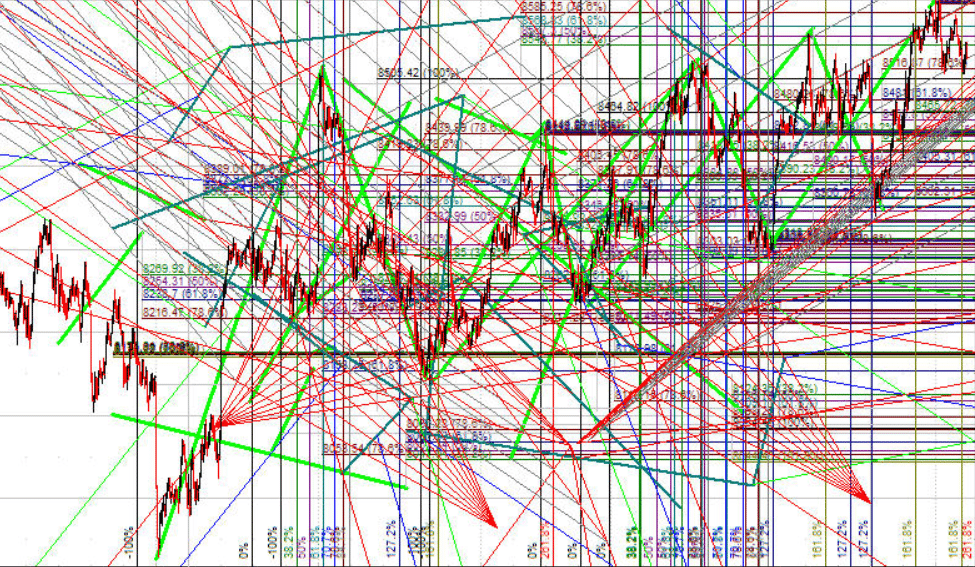

Иногда технический анализ выглядит так 🙂

Один вид анализа выбрать нельзя, потому что фундаментальный анализ помогает трейдеру выбрать активы для покупки, а технический анализ подсказывает, на каком промежутке времени лучше совершить ту или иную сделку.

Давайте немного познакомимся с интерфейсами аналитических сайтов.

Заходим на классный сайт investing.com (можно выбрать любой другой).

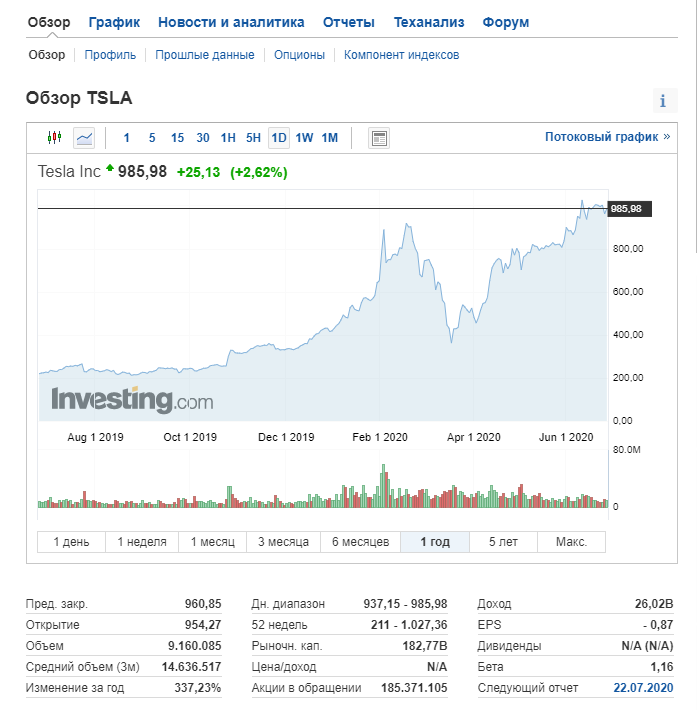

Мне надоело говорить о Газпроме, давайте рассмотрим акции Tesla

Вы можете увидеть вкладки с новостями по эмитенту, технический анализ (настоящий), форум и т.д. Если вы изучите исторические данные и посмотрите, как влияли события на рост, вы уже сможете понять, стоит ли иметь дело с компанией. Например, высказывания Маска и аварии Tesla на дорогах влияют на движение трендов цены акций гораздо ощутимее, чем презентация Tesla Cybertruck (реакция инвесторов была довольно сдержанной).

А теперь давайте посмотрим на какую-нибудь российскую компанию. Например, Норникель. Практически на любом графике изменения цен российских компаний можно без анализа найти эти спады. Все они приходятся на лето-осень 2008 года. Российский рынок чрезвычайно чувствителен к кризисам, стагнацию и экономическим спадам. Редко кто удерживает свои позиции — все ползут вниз вместе с рынком. Вы как раз можете видеть, как бурно вырос объём торгов в кризисном интервале.

Почти всё дешевеет. Но я хочу вас предостеречь от покупки акций в такие периоды — восстановление экономики может оказаться долгим, а компании могут иметь свои внутренние проблемы ввиду экономического коллапса. Справедливости ради стоит отметить, что отскок бывает всегда, но ощутим он только инвесторами на больших объёмах активов.

Именно графики разного типа лежат в основе технического анализа. Подробный пример с техническим анализом, сделанным без программы и алгоритма, можно посмотреть здесь (классно разжёвано, нет смысла нам здесь разбирать пример так же).

А вот если бы мы с вами подняли документы, проанализировали финансовые и производственные показатели деятельности компании, оценили дивиденды, динамику прибыли и затрат и т.д., мы бы провели фундаментальный анализ. Его обычно любят меньше, потому что он похож на бухгалтерию.

Если вы хотите вникать и быть самостоятельным инвестором или работать трейдером в компании-брокере, вам необходимы оба типа анализа: увы, без них наша с вами интуиция не стоит ровным счётом ничего (и приносит убытки).

Существуют такие вот рекомендации по акциям на основе технического анализа:

Точно такие вы можете увидеть на Quote и других ресурсах для анализа рынков. К ним можно прислушиваться, но лучше всего изучать эти рекомендации в совокупности с изучением рынков и конкретных компаний — так вы поймёте, в каком направлении двигаться в изучении активов вашего портфеля (будущего портфеля) и увидите, насколько далеки ваши выводы от экспертных.

Для изучения финансового анализа рекомендую вам такие книги:

- Алексей Герасименко «Финансовая отчётность для руководителей и начинающих специалистов»

- Бенджамина Грэхема «Разумный инвестор»

- Джек Швагер «Технический анализ. Полный курс»

- Джон Мэрфи «Технический анализ фьючерсных рынков: теория и практика»

▍Как купить акции и начать с ними торги?

Простой путь

Можно купить акции у эмитента (условно, прийти в Сбербанк и купить акции Сбербанка). Коротко поговорим об этом способе, так как такое инвестиционное поведение имеет место быть. Помните мою историю с Газпромом? Ну так вот, многие тогда купили акции по цене аж в 111-115 рублей и просто держали — с того самого 2008 года по 2019-ый. И они немного выиграли, а это не какие-то там трейдеры, а просты пенсионеры, бюджетники и клерки, в которых была жива память о ваучерах (во мне тоже была жива, мозгов не хватало). Они, конечно, не сильно прикидывали стратегию, просто повезло. А вот профессионалы на этих крутых горках заработали очень неплохие капиталы (из реальных простых физиков, кто сидел на QUIK с незапамятных времён, есть результат — трёшка в Питере на сочетании кропотливой работы с акциями Газпрома, Сбера и с валютой).

Недостатков у этого способа много, в том числе необходимость держать акции свыше 3 лет, чтобы получить налоговый вычет НДФЛ (ну или вам придётся его заплатить), низкая скорость транзакции покупки и продажи (просто ножками идёте в банк и там около часа возитесь с этой историей), банковская комиссия и даже разговор со службой безопасности банка, если им что-то вдруг кажется подозрительным.

Совет простой: если хотите вложить деньги вот так вдолгую, получать дивиденды и потом просто продать акции, то лучше делать это через ИИС (индивидуальный инвестиционный счёт). Не буду здесь писать, что это такое и почему это удобно и выгодно, оставлю ссылку на хороший пост (спойлер: ИИС — вещь).

Путь самурая

Но наш с вами путь — покупать акции у брокера (физические лица не допускаются к торгам на бирже). Вы можете проконсультироваться у персонального брокера и выбрать свой портфель, а можете подключиться к платформе или приложению и начать выбирать инструменты самостоятельно. В любом случае ваши действия будут поручением брокеру совершить сделки от вашего имени и за ваш счёт.

В первой статье мы уже говорили, как выбрать брокера, как обучиться. Поэтому перейдём к старту практики. Вам понадобится автоматизированный терминал для работы с фондовым рынком.

Торговые терминалы (QUIK, Metatrader и проч.) в современном мире — это важная штука, настоящая торговая платформа, где у вас есть возможность проводить технический анализ, работать с котировками, открывать и закрывать позиции, писать свои алгоритмы (тут Metatrader особенно хорош). Обычно все эти терминалы запускаются с десктопа (ну и выглядят, к слову, как суровый информативный и аналитический десктопный софт). Однако в 2020 году для трейдинга лучше использовать платформы, размещённые на VPS — это истина, написанная нервами.

У RUVDS есть специальные образы с трейдерским софтом (для рукожопов), позволяющие запускать адские машинки по смыву семейного бюджета даже на servercore (так, вы же помните, что до середины пути профессионального трейдера нельзя торговать на панике, на негативе и использовать для торговли последние деньги или деньги, отложенные на важные покупки?).

Тут стоит остановиться и сказать, что у нас есть все основания сказать, что в VPS для трейдеров мы лучшие (даже не боясь ФЗ «О рекламе»): 1. у нас 10 дата-центров по всему миру; 2. умеренные цены на VPS, в которые уже включены лицензии OS Windows (все платформы работают только на ней; 3. мы раньше сами торговали роботами и знаем толк во всех этих крайне важных для автоматизированного трейдинга пингах, latency и т.д. 4. брокеры выбирают именно нас (можете посмотреть в списке клиентов, мы обещали их не рекламировать — не рекламируем).

Так, ладно, завязываем с хвастовством. Важно другое.

- Торгуя с помощью VPS, вы торгуете довольно секьюрно: ни домашние, ни родные, ни коллеги не спалят, что было у вас на рабочем столе. К тому же никто случайно лапой, мохнатой и хвостатой задницей или ручкой пятилетки не залезет в терминал и не устроит обвал на биржах и ваш личный инвесторский дефолт (про обвал преувеличено, про личные баги их-за посторонних вмешательств — жизнь).

- Ваши интерфейсы для торговли доступны 24/7 из любой точки мира, где есть интернет, и доступны в том числе через любой терминал, включая планшет и смартфон. Учитывая, что чем дальше, тем больше внимания нужно уделять трейдингу, это очень удобно.

- Как только вы отключаетесь, доступ к VPS закрывается, поэтому можно не бояться утери смартфона или ноутбука — диким волкам с Уолл-стрит может достаться оборудование (что печально), но не достанется возможность «ого, это чё, щас нажмём» торгануть вашими активами. Это сейчас смешно, а когда дело доходит уже до 100 000 рублей в обороте, настигает паранойя (про миллион и выше мы молчим, начинающий инвестор резко эволюционирует в серьёзного делового человека с натянутыми стальными канатами вместо нервов).

торговый робот (платформа, терминал) + VPS = скорость, безопасность, доступность

Если вы вдруг не сталкивались с торговым терминалом (роботом), то вкратце — это особая платформа, на которой трейдер поддерживает связь с брокером, отдавая ему распоряжения купить и продать активы в тот или иной момент. В терминале можно отслеживать индексы, новости, проводить технический и фундаментальный анализ, следить за индикаторами, тестировать стратегии (тестирование проходит на исторических данных).

Ваша стратегия торгов сперва будет больше похожа на копирование шагов других трейдеров, но постепенно у вас сформируется своя стратегия. Главное, соблюдать ряд важных правил (и лучше помнить о них всегда).

- Золотое правило: не шортить (не открывать короткие сделки за счёт получения кредита с плечом от брокера).

- Не бояться фиксировать убыток и не держать токсичные активы, даже если это грозит вам определённым убытком.

- Не покупать акции в стадии активного роста.

- Не покупать акции с негативной репутацией в надежде на «отыграть» свой доход.

- Отказаться от приобретения акций компаний-банкротов.

- Не покупать акции с низкой ликвидностью.

- Обязательно обращать внимание на дивиденды — иногда они покрывают курсовую разницу и выгоднее держать акции ради них (а иногда ради них строить целую стратегию).

- Быть психологически готовым к убыткам и прибыли, не впадать в азарт, а действовать максимально трезво, хладнокровно и разумно. Это действительно очень трудно, в начале работы с фондовым рынком вы познакомитесь и с паникой, и с эйфорией.

Второй ваш союзник — терпение. Хорошие сделки требуют зачастую несколько недель или месяцев, и это время стоит методично выжидать, не прекращая анализ ни на секунду.

Третий ваш союзник — холодный рассудок и расчёт. Не ведитесь на явные тренды и воззвания на форумах трейдеров, будьте сильны своим умом. Работа на фондовом рынке — это аналитическая работа и тщательный разбор огромного количества показателей, а не игра наудачу.

Приступая к работе с акциями в частности с фондовым рынком в целом, помните, что это не разовая игрушка и не компьютерная игра. Эта деятельность легко становится вашей второй работой и отнимает много времени. Я убеждён, что в наше время попробовать себя в инвестировании, освоить основы трейдинга исключительно полезно и нужно, потому что это важная часть экономики и даже ИТ-сферы. Но, начиная, всегда сопоставляйте риски: возможно, добавив к вашей основной работе 2-3 часа нагрузки или взяв сайд-проект по основной специальности, вы заработаете проще и больше.

Как зарабатывать на акциях инвестициями: топ-7 советов эксперта для начинающих

Инвестировать в акции в 2021 году ― тренд. На фоне падения процентов по вкладам все больше финансовых организаций рекомендуют своим клиентам этот инструмент заработка. Некоторые бесплатно проводят обучение и даже дают акции для старта ― пакет небольшой, но тоже бесплатный. Почему бы не попробовать начать?

Но у этого вида инвестирования немало рисков, предупреждает эксперт по инвестициям, организатор Международного конгресса инвестиций, инвестор Анна Штуккерт. И верно оценивая их, есть шанс не потерять свои деньги, и, возможно, даже заработать.

Суть инвестиций в акции

Акциями называют долевые ценные бумаги, покупая которые, инвестор становится владельцем «частички» бизнеса. Этот инструмент привлекателен для компаний: путем продажи акций они привлекают дополнительные средства на развитие. Как правило, эти средства оказываются куда более выгодными по сравнению с заемными. По этой причине на финансовом рынке представлены ценные бумаги как крупных компаний и корпораций, имеющих давнюю историю, так новичков ― стартапов, возраст которых не превышает года.

Интересны акции и для инвестора. Вместе с долей бизнеса он получает определенные финансовые преимущества. Например, некоторые компании (как правило, крупные) ежегодно распределяют часть своей прибыли между акционерами ― дивиденды. Это пассивный доход, размер которого зависит от объема пакета акций и успешности компании за «отчетный» период.

По мере развития компании, увеличения ее прибыли, формирования имиджа уверенного и надежного партнера растет и стоимость ее акций. Поэтому акционер, купивший ценные бумаги активно развивающегося бизнеса, может рассчитывать на увеличение стоимости своего инвестиционного портфеля со временем и получение прибыли при его дальнейшей продаже.

Однако стоимость акций нестабильна. Она может серьезно колебаться в зависимости от разных факторов: активности компании, внешних обстоятельств, ситуации на рынке. Спрогнозировать, что будет происходить с акциями в краткосрочной и тем более долгосрочной перспективе, крайне сложно.

«В первую очередь нужно понимать, что инвестиции в акции ненадежны, — отмечает организатор Международного конгресса инвестиций, инвестор Анна Штуккерт. — Они высокорентабельны, так как существует возможность заработать и 100, и даже 500 процентов от их стоимости, что невозможно сделать с помощью других инструментов инвестирования, например, вложений в недвижимость или золото. Но в то же время они высокорискованные, так как всегда есть шанс потерять все, что было вложено в их покупку».

Как зарабатывать на акциях инвестициями

Покупать дешевле ― продавать дороже: этот принцип рынка в полной мере демонстрирует суть заработка на акциях. Прибыль при их продаже может быть небольшой, но реальной: меньшие риски создает вложение в ценные бумаги стабильных, раскрученных компаний. А может быть колоссальной, чем и привлекают новичков на рынок ценных бумаг его представители: банки, брокерские компании, трейдеры. «Выстрелить» и принести за короткое время крупный доход может вложение, например, в никому неизвестный стартап, построенный на уникальной идее. Но чем более крупный заработок обещают на старте инвестору, тем выше риск потерять в этой сделке последний вложенный в нее рубль.

Несмотря на то, что инвестиции в акции направлены на получение прибыли, они вовсе не становятся гарантией ее получения. Такие вложения больше похожи на рулетку: сегодня вам повезло — вы выиграли, но завтра поддавшись азарту и вложив больше ― все сбережения проиграли. Вернуть деньги, вложенные в ценные бумаги компании, которая разорилась из-за пандемии, не смогла справиться с изменениями рынка, не реализовала ту уникальную идею, на которую рассчитывали инвесторы, не получится. Поэтому, планируя инвестиции в акции компании, важно соблюдать главное правило.

«Вы можете взять из своего инвестиционного портфеля в деньгах не более десяти процентов, — советует инвестор Анна Штуккерт. — Это небольшая сумма, которая позволит вам оставаться спокойным и в то же время протестировать инструмент инвестирования. При этом нужно быть готовым к потерям, так как надежность этого инструмента низкая».

Какие акции купить для инвестиций

Единственно верного ответа на этот вопрос не существует. При этом эксперт не рекомендует делать инвестиции в российские акции в 2021 году: даже самые успешные российские компании, которые еще недавно выглядели абсолютно надежными, в период пандемии серьезно сдали позиции.

«Раньше на российском финансовом рынке были беспроигрышные акции, так называемые «голубые фишки», ― отмечает Анна Штуккерт. — Это ценные бумаги крупных финансовых компаний, авиакомпаний, туристического сектора. После пандемии все они потеряли свои позиции, поэтому сегодня «голубые фишки» совсем другие».

По мнению эксперта, более надежными в этом году выглядят ценные бумаги крупных онлайн-гипермаркетов международного уровня, успешных IT-компаний, активно развивающегося бизнеса в сфере инноваций. Чем моложе проект, тем больше шансов заработать, вкладывая в него свои сбережения. Но нельзя упускать из виду, что даже лучшие акции ― это риск и, скорее, опыт, который может оказаться успешным или плачевным.

«Заработок может быть хорошим, — уточняет Анна Штуккерт. — И на нашем опыте такие крупные заработки были, но это происходит редко. Не менее 80% вложений в акции — это потери».

Как выбрать брокера

Частное лицо работать на финансовом рынке не может. Эту задачу нужно делегировать брокеру, который и будет вкладывать ваши деньги в ценные бумаги. И за эту работу брокер будет брать комиссию — процент от суммы сделки.

На начальном этапе не стоит полагаться на одного брокера. Эксперт советует выбрать минимум пятерых и поработать с каждым из них. Единственно верных признаков «хорошего брокера» тоже нет. Косвенно о положительном опыте сотрудничества с ним могут говорить отзывы других клиентов. Можно прислушаться к своей интуиции или оценить манеру общения брокера, понятность для вас вещей, о которых он говорит, и после этого подписать с ним договор.

Но и здесь важно учитывать три момента.

1. Брокер зарабатывает всегда. Он будет убеждать, что не меньше вас заинтересован в вашем заработке, так как получает процент от суммы сделки. Но даже если сделка завершится не в вашу пользу, брокер все равно получит свой процент.

«Если смотреть на акции трезво, — отмечает Анна Штуккерт, — то в большей степени на них хорошо зарабатывают именно брокеры, а инвесторы чаще теряют деньги».

2. Брокер заинтересован привлечь как можно больше денег клиента. Больше вложений ― больше его заработок. Поэтому он может обещать золотые горы при вложении в топ акций для инвестиций и «беспроигрышные инструменты». Но при этом нельзя терять голову и в погоне за мечтой сорвать куш вкладывать все сбережения до последнего рубля.

«Возможно, обещанный беспроигрышный вариант и сработает, ― уточняет эксперт. ― Но старайтесь не замораживать деньги на период более года и не превышайте сумму десять процентов от своего инвестиционного портфеля. Не поддавайтесь уговорам, так как в данном случае вложения больше похожи на игру в карты, а брокеры могут блефовать».

Если брокер указывает, что вот именно сейчас тот самый «лучший момент» и акции «взлетели», продайте их, получите живые деньги, оцените заработок и снова вложите ― но снова не более десяти процентов.

3. Брокер может не показывать потери клиента. Для посредника важно, чтобы клиент сохранял уверенность и спокойствие и не спешил выводить деньги, поэтому инвестор не всегда реально оценивает ситуацию на рынке.

«Брокер советует не выводить деньги, подождать, убеждает, что все будет хорошо, — отмечает Анна Штуккерт. — На самом деле, акции, возможно, уже давно рухнули, деньги вы уже потеряли, только об этом еще не знаете. Кроме того, нужно понимать, что когда вы выводите деньги, вы всегда часть теряете независимо от того, в какие акции их вкладывали».

Как правильно инвестировать в акции: алгоритм действий

Следуйте этим рекомендациям, чтобы опыт покупки акций не оказался плачевным.

- Не превышайте сумму вложений в размере 10% от своего инвестиционного портфеля. Речь идет не обо всех инвестициях, а только о деньгах, которыми вы располагаете. Инвестиции, сделанные ранее в драгоценные металлы и недвижимость, не учитывайте.

- Не работайте с одним брокером. Начните сотрудничество с пятью специалистами или компаниями и распределите между ними в равных долях сумму, которую планируете инвестировать. Оцените успешность и безопасность сотрудничества через полгода. Если брокер активно убеждает вкладывать больше денег, не делайте этого. Если утверждает, что вот сейчас настал самый подходящий момент ― не верьте. Брокер заинтересован исключительно в собственном заработке, а не в вашем.

- Не замораживайте деньги надолго. Акции ― это всегда риск, а чем дольше хранятся средства в таком рискованном инструменте, тем выше вероятность их потерять. Именно поэтому обещанные проценты на долгосрочные вложения (от 3–5 лет) всегда выше, чем краткосрочные. Выводите деньги спустя 12 месяцев после вложения.

- Не суетитесь. Это правило актуально для всех видов инвестиций и для акций. Если их стоимость «полезла» вверх спустя месяц после покупки, а брокер убеждает, что именно сейчас настал лучший момент для продажи, подождите и оцените ситуацию. Покупка и продажа ― это сделка, а от любой сделки брокер получает процент, поэтому он заинтересован в том, чтобы вы продавали и покупали как можно чаще. Держатель же акций всегда теряет деньги при продаже ценных бумаг и выводе средств, поэтому чем реже он это делает, тем больше средств сохраняет.

- Не вкладывайте в акции российских компаний. По мнению эксперта в сфере инвестиций Анны Штуккерт, сегодня среди них абсолютно надежных и перспективных «голубых фишек» просто нет. Рассматривайте зарубежные успешно растущие компании сферы онлайн-продаж, IT-сектора, мобильных технологий, инноваций. Вероятность заработка при инвестировании в них выше.

- Не верьте «умным» программам и роботам, которые рекомендуют брокерские агентства. Программных решений, которые смогли бы учесть все переменные рынка и спрогнозировать с высокой точностью «поведение» акций в перспективе, не существует. Иногда их прогнозы срабатывают, иногда ― нет. Вероятность «попадания в цель» таких помощников, по мнению Анны Штуккерт, не превышает 50 процентов.

И, наконец, относитесь к этому виду инвестиций как к игре ― азартной и очень заманчивой, но всегда рискованной, так как гарантированного результата у нее нет. Она может преумножить, но может и оставить ни с чем. А потому инвестируйте в акции лишь те деньги, с которыми изначально готовы расстаться. В этом случае здравый смысл поможет перевесить азарт, который опасен в сфере инвестиций не меньше, чем в игре в рулетку.

Источник https://habr.com/ru/company/ruvds/blog/508660/

Источник https://riafan.ru/1502141-kak-zarabatyvat-na-akciyakh-investiciyami-top-7-sovetov-eksperta-dlya-nachinayushikh

Источник

Источник