Содержание

Инвестиции, вся правда о них и стоит ли ими заниматься?

Для меня ответ на данный вопрос очевиден — «да, стоит». И сейчас объясню почему.

Во-первых , чтобы не показаться голословным отвечу, что сам я занимаюсь инвестициями чуть больше 2 лет. А именно портфельными инвестициями на рынке ценных бумаг Московской Биржи. Приносит ли это мне колоссальный доход — нет, могу ли я надеятся только на них и бросить свою работу — тоже нет. Вы, наверное, спросите зачем оно мне нужно и что мне это дает, да и почему вообще я склоняю вас к этой теме. Отвечу на этот вопрос чуть позже, а пока опишу как я сам к этому пришел и чего от этого хочу получить, не считая денег.

Меня всегда интересовала и интересует различная бизнес-литература, истории великих людей, предпринимателей и все в этом духе. Пока учился в университете очень грезил открытием собственного бизнеса, как и многие мои знакомые. Оглядываясь сейчас назад могу твердо сказать , что это были отголоски юношеского максимализма в моей голове. Так как ни денег, ни постоянной работы, ни какого-либо источника доходов у меня не было, мною двигали тольок идеалистические идеи. Это только позже я понял, что нужно сконцетрироваться на зарабатывании денег и неважно бизнес это или работа. Если хочется кушать нужно браться за то , что дают. Но тогда я так не считал и ждал когда на мою голову свалиться гениальная бизнес-идея , благодаря которой от инвесторов не будет отбоя=).

Ближе к окончанию университета стал получать неплохую стипендию, имел периодическую подработку. И тут стал понимать, что если сейчас не начну предпринимать что-то что приблизит меня к успеху( а в моем понимании успех помимо хорошей семьи это еще и успешный бизнес с доходностью в миллионы долларов(да, юношеский максимализм еще живет во мне, но выгонять его из моей головы я не собираюсь, это то что двигает меня вперед, если бы не он, то я бы даже свой блог вести не начал))), то так и останусь ни с чем. Так как часто смотрел РБК и читал другие порталы посвященные бизнесу и инвестициям, то не нашел ничего проще и доступнее чем заняться торговлей на рынке ценных бумаг. Для этого обратился к брокеру в лице одного из крупных российских частных банков и заключил договор, что он будет выступать моим посредником в сделках.

И тут же , в первые 4 — 5 месяцев просадил на сделках тысяч 5, учитывая что вложенный мною капитал был в размере 30 тысяч, это стало для меня серьзеным поводом для рассуждений.

Как это обычно бывает, размышлять как правильно вести сделки на рынке я стал только после того как начал терять деньги. Вы не поверите, но в начале пути я даже не вел отчетность по деньгам. Просто вел сделки и рассчитывал на молниеносную прибыль. Перечитал множество литературы , стал более фунаметально оценивать те акции , которые собирался купить или продать.

И это принесло свои плоды. Далее прибыльность моего портфеля в целом за год уже превышала 20 процентов. Одно из самых важных правил , которые я тогда извлек — «В первую очередь нужно попытаться сохранить капитал, лишь потом думать о небольшой прибыли и лишь после первых двух пунктов приниматься за третий — работать над увеличением прибыли».

На сегодняшний день, за текущий отчетный период(год) доходность моего портфеля ориентировачно составляет 55 — 57 % на вложенный капитал. Скажу честно за эти 2 года, учитывая потерянные пять тысяч рублей, заработал я раз в 5 -6 больше. В процентах это все конечно замечательно, но в цифрах я заработал не очень много, так как мой капитал составляет сейчас чуть более 100 тысяч рублей. И это с учетом прошлых прибылей . Деньги я вывел только один раз , тысяч — 20 -30, все остальное время и сейчас я продолжаю реинвистировать прибыль и вкладывать процентов 20-30 от заработанных на моей основной работе денег в это довольно рискованное дело.

А теперь мое мнение и объяснение зачем стоит заниматься инвестициями и что в этом полезного?

Напишу тезисами, чтобы было проще читать, без лишней воды

— Учит строгости в обращении с деньгами.

— При следовании определенным правилам можно обеспечивать себе небольшой дополнительный доход (ведь есть гос.облигации корпоративные облигации и др. фин. инструменты, которые имеют очень маленький риск и обеспечивают вас небольшим доходом (процентов 10-15)).

Отличный способ преумножать большие суммы денег с малым или средним риском, что отражается на доходности.. Но тут уж у кого какие цели

Если вы в этом совсем не разбираетесь и не хотите об этом думать, то существуют паевые фонды, где капиталы населения привлекают под управление брокера, а вы лишь получаете доходность в размере 20-30 процентов. Но скажу честно в России паевые фонды чаще приносят убытки клиентам, но прибыльные все же есть.

Зачем я это все писал? Хотел привнести немного пользы людям и быть может рассказать что-то новое о чем вы не знали. Никакого коммерческого мотива здесь не преследую. Буду очень рад если вас заинтересует более подробно эта тема, тогда опишу все детали и что к чему . без пафоса и все по-честному.

Спасибо большое за внимание.

а что вы хотите? я показал лишь как можно использовать этот инструмент. А то что мой опыт тут слишком жалок, ну уж а как вы хотели?

риск убытков при капитале в 30-100к рублей это совсем не то, что при капитале в 5кк и выше. так что мнить себя специалистом по инвестициям еще слишком рано. ныне это просто короткий фарт в долгосрочной перспективе.

да я даже не претендую на звание специалиста. Я просто рассказал о рынке. И несколько раз повторил , что рискованно. Ни слова не сказал, что мне нужно и можно верить, я рассказал свою историю. Выбрал тему и решил написать, а вы определяете стоит ли этот текст прочтения или нет. Вот и все.

добавлю. те же самые государственные долговые обязательства с прибыльностью в 10-15% по факту являются перекладкой денег из пустого в порожнее. у нас инфляция годовая инфляция ВЫШЕ 10% и при этом есть неиллюзорный шанс пролететь при инфляции выше 15%, оставшись в итоговом минусе. сделка как бы прибыльна, но фактически это убыточно получается вкладывать в долговые облигации номинированные в российском рубле.

вы рассказываете байки с точки зрения «побаловаться на торгах», а никак не инвестировать и заработать.

вы не применули упомянуть о вложениях и прибыли. кажется, что прибыль аховая — сделать 100к из 30к. но это на мелочи так — ибо вы толком не рискуете — разве только что копейками.

если бы вы вкладывали 30 миллионов рублей, то более половины ваших прибыльных сделок были бы отметены из-за риска и никаких 100 миллионов за тот же срок вы бы не сделали. это элементарно — с увеличением сумм оценка рисков идет совершенно по другому.

Своё производство, едва разменяв четверть века III

Привет, я Юра.

Я пишу о том, как я задумал, и потихоньку реализовываю своё дело.

Если вкратце — добыча, подъем, подготовка и розлив артезианской воды в 5-и галонные бутыли для кулера.

Чем, возможно, Вам будет интересен именно мой опыт?

— Я начинал со скромным бюджетом, да и продолжаю с ним же. Вот тут, в первом посту вы можете кратко и наиболее полно ознакомиться с синопсисом моей истории.

Прошло восемь месяцев с момента последней моей публикации, и вот что произошло с того момента

У меня действующей бизнес, который показывал рост на 5-10% протяжении 5 месяцев подряд (летних, сейчас небольшая стагнация).

Производственные мощности и парк тары позволяют запускать линию розлива несколько раз в месяц, покрывая текущую потребность моих клиентов. Это экономит электроэнергию на отопление производственных помещений.

Вопросы логистики, которые, отнимают львиную долю прибыли (из-за клиенториентированной политики доставки, а не из-за не правильного подбора транспорта) решаются по средством вот этого аппарата.

Отличный автомобиль для сельской местности, вместительность — вне всяких похвал, прост и дешев в обслуживании. Грузоподъемность так же пока позволяет мне покрыть дневную потребность и развести 15-20 бутылей одним рейсом.

Кадры. Постоянных наемных сотрудников у меня нет. Автоматизация розлива позволяет иметь производительность

100 бутылей/час следя за процессом самостоятельно. Развожу так же самостоятельно.

Теперь о клиентах. 85% клиентов, воспользовавшихся моими услугами становиться моими постоянными клиентами, 30% из них раньше пользовались услугами доставки воды у сторонних организаций. Тут, думаю больше заслуга воды, нежели моя.

О средствах продвижения и привлечения. С соц. сетями — беда, совершенно не остается сил на их ведение, ну нет во мне этакой легкости пера, слишком много душевных сил у меня отнимает каждая строчка графомании и подбор медиаконтента. Торговые агрегаторы: +/- бесплатные объявления на автопубликации изредка приводят клиентов. Яндекс Услуги/Бизнес: 5+, «пацаны- вообще ребята©» Спасибо вам, люблю, целую, молодцы. Чуть хуже работает для меня аналогичные сервисы от Гугла.

А это сверстанные мной листовки которые, мой брат с одноклассниками разносил по почтовым ящикам города

Чуть не забыл, сделал себе сайт, собсна вот он , да мб он выглядит пока неказисто, но я и не вебдизайнер. В ближайшее время задача вывести его на поисковые страницы поисковиков, чем я и занимаюсь)

Планы. Итоги. О деньгах.

Что я имею на данный момент? — Сейчас, как мне кажется, я нахожусь на неком плато, я уже имею действующую, со всех сторон легальную, приносящую прибыль модель с огромным заделом на рост в текущих рамках производственных мощностей и возможностей рынка.

Сколько я зарабатываю? — в данный момент, среднюю зарплату по городу, мб чуть больше, и делаю это с удовольствием и интересом, с гораздо большим контролем и пониманием процесса, нежели в найме.

Что дальше? Повторюсь, как мне кажется, я сейчас на плато, когда брать больше обязанностей на себя для увеличения оборота- вредно для здоровья. Мне нужен тендерный специалист, как воздух, нужны живые соцсети. Где мне найти деньги на зарплатный фонд и рекламный бюджет вопрос хороший, и открытый.

Ну, и немного лирических слов.

Стоило ли оно того? Я ни разу не усомнился в своём выборе. А если мои опыт добавит кому-то решимости- я рад, и готов помочь. Так же хочется отметить пикабушников, поблагодарить за слова поддержки, и за хейт тоже, ведь он по-сути возымел лишь обратный эффект и вызвал спортивную злость. А всем кто лишь задумывается о своём начинании, советую относиться так же, с благодарностью и сублимировать негативные мысли эмоции в продуктивное русло.

Спасибо. Думаю, через год напишу ещё)

Машина времени и будущая доходность акций

Так или иначе все частные инвесторы, которые поставили себе цель достичь финансовой независимости, рассчитывают на то, что фондовый рынок поможет сохранить и приумножить вложенные средства. Глядя на график индекса S&P500, как-то не очень верится в то, что какой-нибудь “черный лебедь” вообще может появиться и разрушить наши планы.

Как показал 2020 год, этот самый “черный лебедь” появляется оттуда, откуда совсем не ждешь. Потеря капитала не так страшна, как потеря здоровья или жизни. Заранее предугадать как поступить сегодня, чтобы через 20 лет оказаться “в шоколаде”, невозможно. Именно поэтому многие приверженцы FIRE по-прежнему продолжают использовать индексные фонды, как основной способ достижения своих целей. Это работало последние 100 лет, поэтому есть вера (но не уверенность) в то, что и в следующие десятилетия это окажется оптимальным способом накопления капитала.

Сегодня хочу поделиться переводом интересного поста из блога Джима Коллинза, который начал инвестировать в 1975 году и уже давно достиг финансовой независимости. Мне всегда интересно читать посты людей, которые не в теории, а на практике осуществили то, к чему я только стремлюсь.

Переводы других постов Джима Коллинза можно глянуть по ссылкам ниже:

Машина времени и будущая доходность акций (перевод поста, оригинал тут)

В наши дни распространено мнение, что в следующие несколько десятилетий нам следует ожидать более скромной доходности от акций, чем в предыдущие десятилетия. На самом деле это мнение моего личного героя, основателя Vanguard и создателя индексных фондов Джека Богла. Но давайте вместе проведем небольшой мысленный эксперимент.

Предположим, что мы все вместе собрались за пивом или кофе в далеком 1975 году. Я выбрал 1975 год, потому что именно в этом году я начал инвестировать и в этом же году мистер Богл учредил первый индексный фонд. К тому же временной период получается в 40 лет (1975-2015).

Предположим, что кто-то из вас вздыхает и говорит что-то вроде этого:

Так получилось, что я только что вернулся из 2015 года, воспользовавшись машиной времени. Интересно послушать что же произошло за эти 40 лет?

Как вы все знаете, президент Никсон отказался от привязки курса доллара к золоту, что увеличило рост инфляции. Оказывается, стало намного хуже, а в сочетании с застоем в экономике это привело к тому, что кто-то придумал новый термин: стагфляция. Ужасное название.

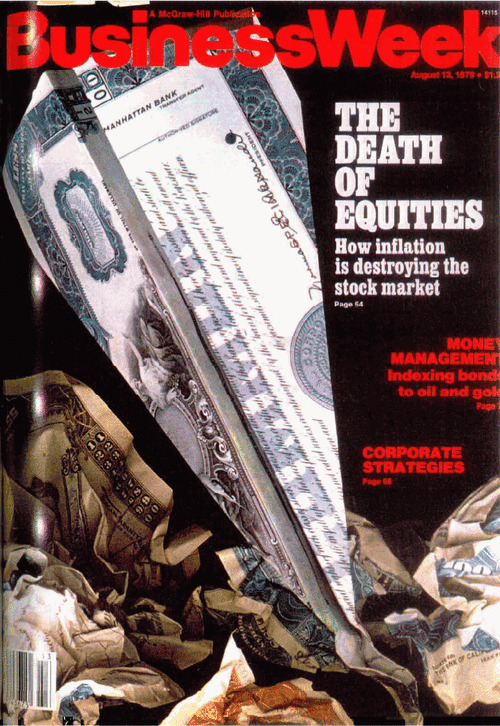

Состояние фондового рынка было настолько ужасным, что в 1979 году издание Business Week заявило о его крахе:

К началу 1980-х годов ставки по ипотеке превышали 15%.

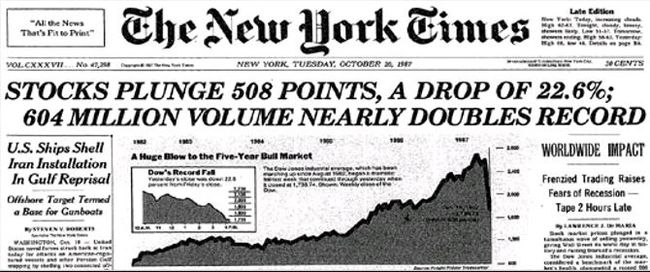

Но затем, примерно в 1982 году, рынок акций развернулся и начал довольно удивительную бычью гонку. По крайней мере, до осени 1987 года и Черного понедельника…

Это было одно из крупнейших процентных падений в истории рынка. Это привело к довольно неприятной рецессии, которая продлилась до 1990-х годов.

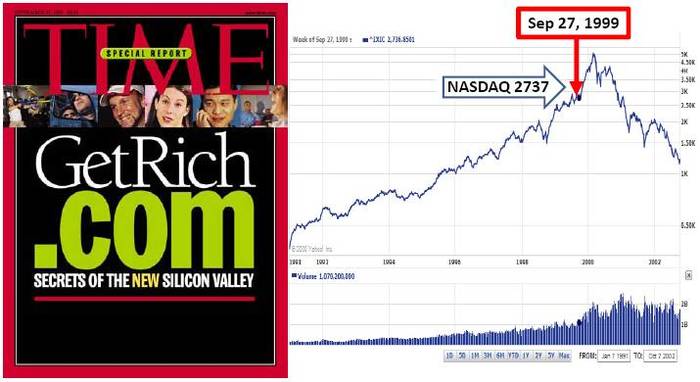

Далее на рынках начали происходить события, которые впоследствии привели к пузырю доткомов.

Как видите, это закончилось довольно плачевно.

Но все это было не так ужасно, как события 11 сентября 2001 г. (самое ужасное нападение на США со времен Перл-Харбора):

В свою очередь, это привело к тому, что США оказались втянутыми в две очень дорогостоящие (как в деньгах, так и в жертвах) войны – в Афганистане и Ираке, которые все еще продолжались, когда я сел в свою Машину времени в 2015 году.

В период между крахом доткомов, 11 сентября и последующими войнами экономика сильно пострадала. В ответ на это процентные ставки были снижены еще больше, и кредит стал еще более доступным.

Понадобится целая книга (или даже 12 книг), чтобы рассказать вам о том, что сделала со всем этим финансовая индустрия.

Достаточно сказать, что это привело к невероятному росту цен на жилье и ипотечному кризису 2008 года. Произошел крупнейший обвал фондового рынка со времен Великой депрессии…

Тогда рынок упал более чем на 50%, и казалось, что дна мы никогда не увидим. Но в 2009 году началось восстановление.

В 2015 году, когда я решил отправиться на Машине времени к вам, рынок снова растет.

Вы можете сказать:

Да, действительно это так.

Фактически, с 1975 по 2015 год он имел среднегодовую доходность чуть менее 12%.

Итак, прогнозирую ли я 12% доходности в следующие 40 лет? Нет, конечно нет. Но я полагаю, что 12% годовых не требуют идеального Золотого Века. Процветание возможно, даже если на этом пути будут различные потрясения, войны, горе и экономические кризисы.

Дополню Джима Коллинза и скажу, что за период с 2015 по 2021 средняя годовая доходность индекса S&P500 составила более 12% без реинвестирования дивидендов и более 14% с реинвестированием дивидендов, не смотря на коронакризис. Но эта доходность без учета инфляции, а реальная доходность окажется скромнее.

Также как и Джим, я не считаю, что нужно рассчитывать и строить свои планы, опираясь на доходность в 12% годовых. Но стоять в стороне и бояться покупать индекс сейчас из-за возможных кризисов в будущем — это очень неразумно, особенно если принять во внимание опыт за последние 45 лет, о котором написал Джим.

Лучшего способа для сохранения своих накоплений от инфляции, чем покупка акций или индексных фондов, я для не вижу. Способы может и есть, но тот риск, который в них заложен, меня не устраивает. Но для кого-то риск инвестиций даже в индексные фонды слишком велик (обычно эти люди приводят в пример индекс японского рынка Nikkei 225). Поэтому принимать решения и нести за них ответственность нужно каждому самостоятельно.

Взято из моего блога в Telegram, где я пишу о своем личном опыте достижения ранней пенсии и финансовой независимости в условиях нашей страны.

Про деньги-12. Измеряем в попугаях

Камрады недавно упрекнули, мол, чего это с серией «про деньги» завязал? Требуем продолжения.

По правде говоря, я думал, что данная серия себя исчерпала, но раз просят – продолжу. Тем более что и материал подошел, так сказать, «с пылу – с жару».

Итак, стучится старый клиент (участник № 1). Мы ему в самом начале псевдопандемийной истерии бизнес схематозили, чтоб не закрываться, а работать. Все ок, отработали, тяжелый период проскочили без потерь, и вот беда подкралась откуда не ждали — партнер (участник № 2) «вдруг» захотел бизнес распродать, деньги поделить и разбежаться. Варианты: выкупить у партнера его долю, но денег он хочет несколько больше, чем она стоит.

Ну запретить его партнеру «хотеть» мы не можем, он и сам запретить не может, а впрочем никто не может. Но понять, откуда эта «хотелка» взялась, было бы интересно. Одно дело – у него есть чем-то обоснованная позиция запрашиваемой суммы, и другое дело – просто произвольное «а мне надо».

Ок, взялись сопроводить сделку, ежели таковая таки случится, а перед сделкой надо сформировать цену. А вот как раз относительно её все разногласия и произошли.

Вводная: бизнес создан в 2011 году, двумя партнерами, 50/50, оба в бизнесе сами «трудоустроены» — получают зарплату управленцев честно ее отрабатывая и ведя разные направления, в отпуске с 2011 не были ни разу, дивиденды не выплачивались ни разу.

Позиция участника № 1: При создании в 2011 году в бизнес каждым участником была вложена сумма денег, на которую можно было купить новый Range Rover Sport и среднюю двушку в Подмосковье. В настоящиймомент бизнес успешный, показывает уверенный рост, денег дохренища – так что можно и дивиденды заплатить при желании, трудоустроено более 50 человек, в определенной среде создано имя и высокий рейтинг доверия. А значит, ничего продавать не надо, а надо продолжать данное предприятие развивать.

Позиция участника № 2: При создании в 2011 году в бизнес каждым участником была вложена сумма денег, на которую можно было купить новый Range Rover Sport и среднюю двушку в Подмосковье. Но если сейчас продать всё что есть в бизнесе, собрать все деньги и поделить, то каждому на новый Range Rover Sport и среднюю двушку в Подмосковье уже не хватит. А это значит, что бизнес просто прожирает изначально вложенные деньги и надо как можно быстрее это прекратить.

Согласитесь, с этого ракурса позиция участника №2 уже не выглядит каким-то безумием по утилизации собственного успешного предприятия и приближает нас к теме сегодняшнего повествования – покупательная способность денег и способы её измерения.

Нет, я не про инфляцию. И нет – я не про рубль, что он мол, деревянный. Я про то, что в современной экономике деньги перестали быть тем, что про них написано в разнообразных учебниках по экономике. Начиная от социалистического «всеобщий эквивалент труда» и заканчивая капиталистическим «средство измерения и сохранения стоимости».

Нихрена они не сохраняют. И уж тем более не измеряют. Точнее не так: деньги в современном мире способны измерять что-то «здесь и сейчас». Но чем больше проходит времени, тем в большей степени это измерение будет неверным.

Взрослый удав измеренный в попугаях – категория более точная, чем какие-либо инвестиции в любое начинание (собственный бизнес – не исключение) с шагом измерения год и более. Это – всегда удав, в котором всегда 38 попугаев. В отличии от инвестиции, измеренной в деньгах.

Вообще, вложения денег с целью сохранения их покупательной способности, тема сильно отдельная. Причем не всегда про бизнес. И не про банковские вклады (бррр….). И уж точно не про «хат накупить и сдавать» (это вообще самый хреновый способ). Ну это мы отвлеклись – давайте вернемся к поставленной изначально задаче.

Напомню: мы имеем два диаметрально противоположных подхода к оценке бизнеса.

Подход участника № 1, у которого бизнес прибыльный и перспективный, так как:

И подход участника № 2, у которого бизнес полное говно и срочно надо продать то что еще возможно, так как:

Чувствуете проблему? Согласитесь, проблема выходит за рамки «спора хозяйствующих субъектов» и является скорее проблемой мировоззренческой. Кто тут прав, а кто нет – решайте сами, ибо однозначного ответа здесь быть не может. Мне ближе – позиция участника № 2. Ибо он как раз исход из того, о чем я всю жизнь и говорю – деньги ради денег есть полная бессмыслица, а соответственно успех или не успех в них неизмеряем.

Данную же задачу решили просто: «развод» бизнес-партнеров все-таки состоялся, в ценах участника № 2, но на условиях участника № 1. То есть участник № 1 выплачивает участнику № 2 запрошенную им сумму, зафиксированную и сформированную из текущих цен на «Range Rover Sport и среднюю двушку в Подмосковье» и выплачивает её деньгами в течении полутора лет.

Заметим, оба участника хоть и согласились, но остались недовольны. Виной всему – упомянутая выше проблема мировоззренческого характера: для одного из них деньги самоценны, а для другого – только способ текущего измерения стоимости.

На этой ноте легкой недосказанности пожалуй закончу, всем не хворать, выводы делайте сами.

Оригинал статьи положил ТУТ.

Будете чего спрашивать — про @ по правилам пикабу не забывайте, иначе не вижу вопроса.

КТО ВЛАДЕЕТ РОССИЕЙ #1 СберБанк — самый дорогой российский бренд и самый сильный банковский бренд в мире по версии Brand Finance

Финансовые результаты Сбербанк за 8 мес. 2021г.

*Чистый процентный доход — 1 044 млрд руб.

*Выдано кредитов на 3,7 трлн руб. (в 1,7 раза больше, чем в 2020)/74% потребительских и 48% ипотечных кредитов/

*Выплачено дивидендов акционерам за 2020г — 422 млрд 375 млн рублей

Министерство финансов РФ 50% + 1 акция

Миноритарные акционеры 50% -1 акция (более 816 000 акционеров). Из них 44,37% юрлица нерезиденты.

Нерезиденты по примерным данным: 40% юрлица из США, 30% юрлица Великобритания, 15% и 10% — Европа и Азия и 5%другие)

(Если тема интересна — поддержите плюсом, запилим целую серию по ключевым объектам РФ)

Все статьи из серии «Кто владеет Россией» буду также собирать в телеграм

Вклады, недвижимость или фондовый рынок в России: 1997-2021

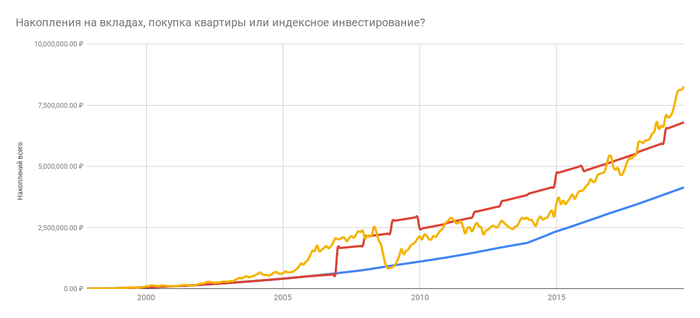

Два года назад я уже делал пост на эту тему. Суть поста заключалась в том, что я сравнивал три варианта возможных накоплений, начиная с 1997 года и до сентября 2019 года:

Сценарий 1, Ультраконсервативный. Деньги накапливаются на вкладах в банках с ежемесячным пополнением.

Сценарий 2, Прагматичный. Деньги сначала накапливаются на вкладах, а затем в самый удобный для этого момент подключается кредитное плечо — в 2006 году покупается квартира в Санкт-Петербурге под сдачу в ипотеку. Сдача квартиры производится на идеальных условиях: без простоев, без затрат на ремонт и без налогов — и так на протяжении 13 лет.

Сценарий 3, Инвестиционный. Деньги инвестируются в российский фондовый рынок — в индекс Мосбиржи. Данные о дивидендах есть только с 2008 года, так что посчитал будто бы до 2008 года никаких дивидендов не было вообще, после 2008 года они реинвестируются.

Тогда для многих читателей (и для меня в том числе) результат расчётов стал открытием:

Несмотря на то, что мы явно подсуживали недвижимости (мы знаем будущее и знаем время, когда лучше брать ипотеку, квартира сдается в идеальных обстоятельствах, и сопутствующих расходов на приобретение нет), недвижимость шла бок-о-бок с рынком акций, но акции немного обогнали недвижимость.

Прошло 2 года, и я обновил расчёты. Далее представлены результаты расчётов в период с 1997 по 2021 год включительно.

Сценарий 1, Ультраконсервативный

Наш герой начинает с 500 рублей в месяц в 1997 году. Правда, тогда до деноминации это были полмиллиона рублей, половина средней зарплаты. С каждым годом эта сумма повышается на 500 рублей. Так, в 2021 году сумма ежемесячных сбережений уже составила 12’500₽.

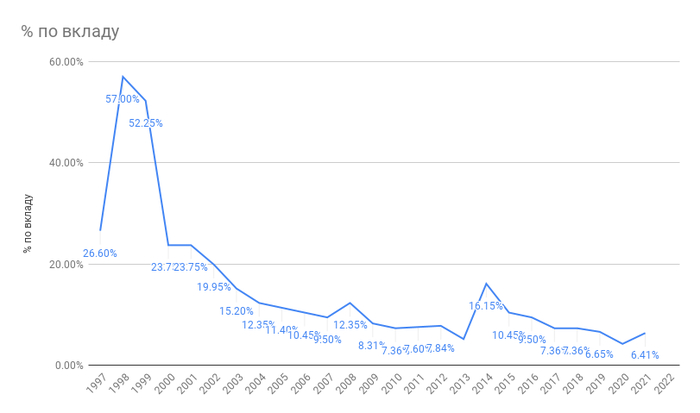

Наш герой нашёл неплохое предложение — % по вкладу почти равен ставке рефинансирования (ключевой ставке ЦБ).

В сумме в сбережения отправлено 1’908’500₽. Через 24 года его вклад принес ему 4’919’500₽ или 2,6х.

Сценарий 2, Прагматичный

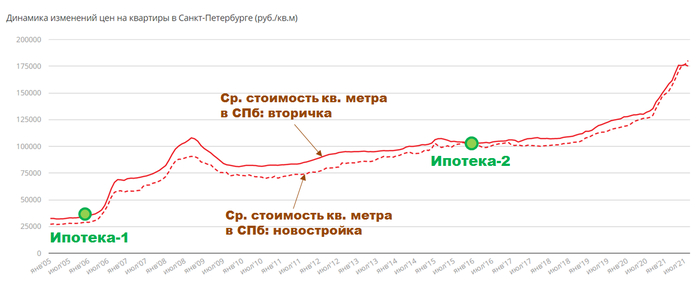

Самый интересный сценарий. Начав на тех же стартовых позициях и накапливая деньги на вкладе на протяжении 8 лет, второй герой берет ипотеку и покупает квартиру под сдачу в Санкт-Петербурге выбрав ИДЕАЛЬНОЕ время для покупки — начало 2006 года. Ипотеки только что стали доступны! Наш герой уже накопил понемногу 508 000 рублей, и берет по средней ставке в 14,9% годовых в ипотеку квартиру 30 кв. м за 1,05 млн ₽ с первоначальным взносом 50% от стоимости жилья. Ипотека успешно выплачивается через 5 лет, и мы уже знаем, что это было хорошей сделкой.

Начиная сдавать квартиру за 8000₽/мес в 2006, он пришел к 25000₽/мес в 2021. Он не тратится на ЖКХ. Он делает это «всерую», не платя налог с прибыли. Он уверен, что квартира вечная, и не страхует её. Квартира сдается всегда, ни месяца простоя за 15 лет. Он не делает в квартире ремонт, даже косметический. Никаких комиссионных расходов при покупке. Банк забыл о страховании жизни ипотечника и имущества в залоге. Не квартира, а золото! Владелец по-прежнему плюсом к арендным платежам откладывает всё те же ежемесячные сбережения.

Благодаря таким идеальным условиям, погашение ипотеки произошло за 5 лет, впоследствии все сбережения и платежи по аренде сверх ипотеки отправлялись на банковский вклад, где к 2016 году вновь накопилась приличная сумма.

Я добавил в расчёт ещё одну хорошую сделку: в 2016 году накопилась сумма, равная 50% от стоимости средней квартиры такого же размера — куплена квартира 30 кв. м за 3,2 млн ₽ в Санкт-Петербурге. Вновь ипотека, которая погашается за 5 лет. Мы снова знаем будущее, и знаем, какой скачок будет в стоимости недвижимости в 2020 году — так что решение оправданное.

И уже два арендных платежа, и оба идеальные — без простоя и без доп. расходов. И дополнительно всё те же сбережения с зарплаты плюсом.

В сумме в сбережения отправлены те же 1’908’500₽. Получены 3’021’000₽ с аренды двух квартир. Они тоже реинвестировались. Через 24 года его талантливое управление недвижимостью в идеальных условиях принесло ему 12’203’500₽ или 6,4х.

Сценарий 3, Инвестиционный

Третий герой придерживается инвестирования в акции из индекса Мосбиржи, докупая каждый месяц акции, несмотря ни на какие новости и кризисы. Начав со 100 пунктов, индекс схлопнулся на 80% (до 20 пунктов) во время дефолта в 1998 году. Во время Мирового Финансового кризиса индекс рухнул с 1900 до 600 пунктов в 2009 году, акции снизились в цене на 65%. Разные причины не давали индексу расти с 2012 до 2015 года, несмотря на бурный рост рынков других стран. Наш герой докупал, несмотря ни на что. 2020 год на фоне предыдущих сотрясений выглядел мягче — акции упали всего на 34%.

Все дивиденды, которые герой получил до 2008 года, он просто складировал и никуда не инвестировал, начав реинвестировать их только в 2008 году (просто у Мосбиржи данные по накопленным дивидендам публикуются с 2008 года). Я брал данные по индексу, который учитывает налоги с дивидендов. То есть, результат будет за вычетом налогов.

В сумме в сбережения отправлены те же 1’908’500₽. Но несмотря на все невзгоды, результат третьего героя составил 13’229’500₽ или 6,9х.

1. Недвижимость и акции по-прежнему показывают примерно одинаковую доходность при одинаковых вложениях на 24-летнем периоде.

2. При этом, акции показывают гораздо большую волатильность, что не есть хорошо.

3. Для недвижимости здесь избраны идеальные условия. Стоит помнить, что инвестиции в недвижимость помимо процентов по ипотеке и оплаты жилищно-коммунальных услуг (это учтено), влекут за собой множество доп. расходов: страховка (при ипотеке — неизбежно, но и без неё желательно); расходы на ремонт (косметический и капитальный — в расчёте за 15 лет сдачи квартиры не проводился ни один, ни другой); возможные простои; налоги (по сути, сейчас между властью и арендодателями заключен негласный пакт, по которому налог с этого дохода не платит почти никто) и иные мелкие расходы. Даже часть этих расходов значительно снизила бы результат.

4. В акциях тоже есть неучтённые моменты, но они могли повлиять на результат в обе стороны: до 2008 года нет официальных данных по индексу полной доходности с учётом дивидендов, поэтому в результате не учтены дивиденды за более чем 10 лет. Вместе с тем не учтены и комиссионные расходы на покупку ценных бумаг, а в начале срока они могли быть высокими — только с недавних пор мы имеем возможность покупать акции, платя мизерные комиссии.

5. Акции — не для слабонервных. Помните, что они сопряжены с повышенным риском, который вознаграждается повышенной доходностью на действительно длинных временных периодах.

6. Я ожидал увидеть более убедительный результат в акциях. Если бы тот же самый замер был сделан в 2020 году, мы бы увидели превосходство недвижимости.

Через пару лет вновь повторю расчёты.

ЦБ раскрыл статистику по физлицам на бирже. Отражение российской действительности в обзоре регулятора. Выжимка из документа

13 сентября вышел информационно-аналитический материал, который был подготовлен Центральным банком России и носит название «Обзор ключевых показателей профессиональных участников рынка ценных бумаг».

Он содержит в себе много статистики по физическим лицам. Я подготовил вам выжимку тех моментов, которые показались мне интересными.

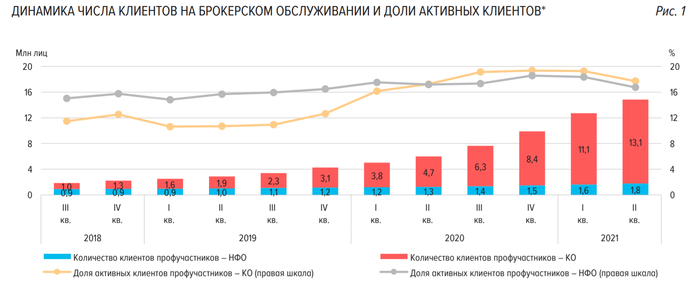

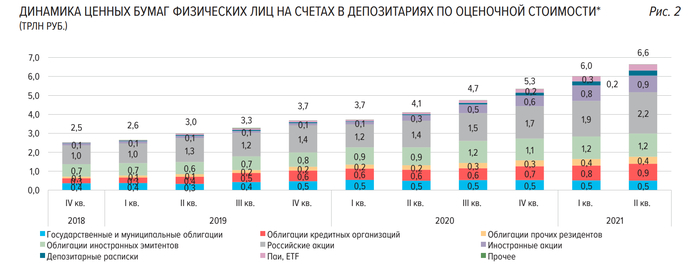

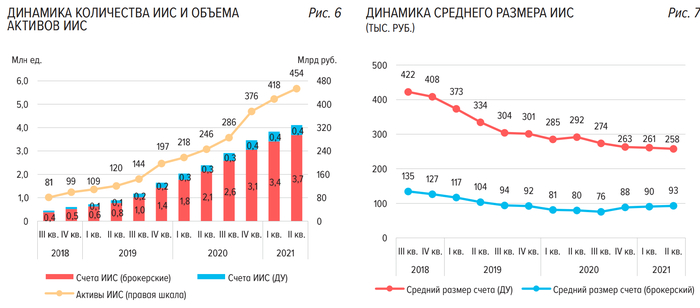

Динамика числа клиентов и объемов активов

Распределение по регионам

Сортировка в таблице по количеству клиентов с фондированными счетами на 1 тыс. населения

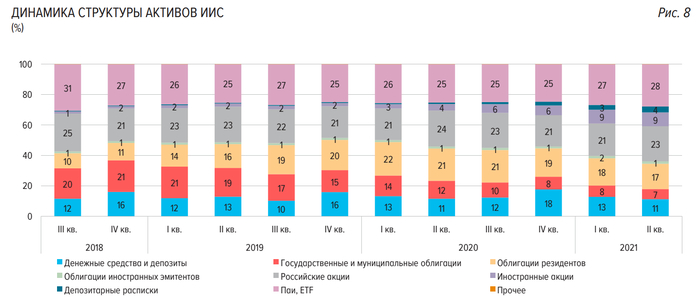

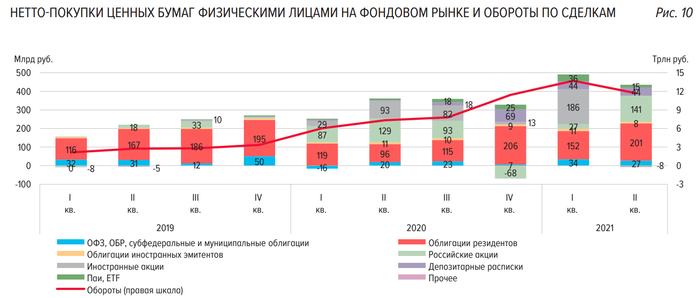

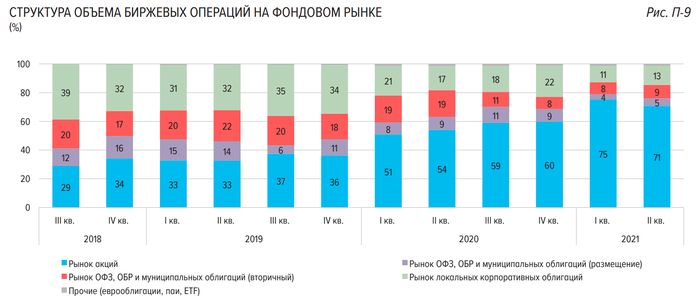

Про структуру торгов

Статистика оставляет двоякие впечатления. С одной стороны количество счетов, клиентов, объемов активов растет, что вроде бы хорошо. Но с другой стороны прослеживается насущная картина, которая проглядывается и без прочтения аналитики ЦБР: большая часть денег на счетах принадлежит клиентам из финансово благополучных регионов: Москва, Московская область, Санкт-Петербург. Что в целом логично и предсказуемо.

Кроме того, в материале ЦБ дает свое видение на дальнейшее развитие рынка брокерских услуг среди физических лиц:

Таким образом, периодическое сравнение вовлеченности российского населения в фондовый рынок (8% от всех проживающих в стране) с нашими заокеанскими партнерами (чуть ли не каждый второй в США) говорит нам о том, что в нашей стране есть еще непаханое поле и приличный потенциал. Но также стоит понимать, что на раскрытие данного потенциала потребуется немало времени, т.к. прежде всего должны повыситься доходы населения, а это процесс не быстрый. И если идти от обратного, то в США инвестирует каждый второй просто потому, что они — ведущая экономика мира и благосостояние среднестатистического «Джона» намного выше среднестатистического «Ивана».

На сем откланяюсь. Кому интересно ознакомиться с обзором ЦБ самостоятельно — прикрепляю ссылку на первоисточник.

О своих личных финансах и том, как я пытаюсь их сохранить и приумножить, рассказываю в своем авторском блоге. Вдруг кому интересно 🙂

Питер Тиль — лайфхакер столетия или Как заработать 5 миллиардов долларов, не заплатив ни цента налогов

Питер Тиль — выдающаяся личность. Он основал PayPal, его компания вскоре после основания поглотила стартап Илона Маска под названием X.соm и стала лидером в сфере онлайн-платежей, сохраняя свои позиции по сей день. Питер основал и другой бизнес, являющийся сейчас многомиллиардной публичной компанией, акции которой очень популярны сегодня среди российских частных инвесторов — Palantir. Питер также известен тем, что был первым венчурным инвестором в Facebook. В 2004 году он инвестировал в детище Цукерберга $500 тысяч, получив взамен долю 10,2% в Facebook. Доля была продана в 2012 году за $395.8 млн (сегодня такая доля стоила бы более $100 млрд).

Этим летом Питер Тиль стал героем множества заголовков бизнес-изданий — от самых уважаемых до откровенно жёлтых. Дело в том, что он, якобы, использовал дыру в пенсионной системе США, законным способом уйдя от налогов на прирост капитала со своим пакетом акций PayPal на сумму более $5 млрд! В этом посте я обращусь к источникам информации, разберу, что это за редкая законная схема, пользуется ли ей кто-либо ещё кроме Питера, а также проведу аналогии с российскими индивидуальными инвестиционными счетами, чтобы понять — возможно ли такое в России для всех граждан в целом и для основателей технологических стартапов в частности.

ProPublica: Lord of the Roths

Всё началось с расследования издания ProPublica. Журналисты получили доступ к утечке базы данных американской налоговой службы IRS, в которой были сведения о состоянии счетов Roth IRA множества американцев.

Пенсионный план Roth IRA начал действовать с 1998 года, и всегда имел лимит на внесение средств на счёт. Так, с 1998 по 2001 год можно было вносить не более $2000 в год, и сейчас лимит постепенно вырос до $6000 ($7000 для тех кто старше 50 лет) в год.

Питер Тиль умеет считать деньги и умеет читать законы! Этого достаточно, чтобы совершенно законным способом увести более $5 млрд из-под налогообложения совершенно законным способом. Ах да, я забыл ещё одно несущественное условие: надо ещё быть основателем стартапа, который будет стоить пару сотен миллиардов долларов через 20 лет. Так вот — Питер знал о том, что Roth IRA позволяет приобретать не только ценные бумаги, торгуемые на публичной секции биржи, но также производить сделки на внебиржевой секции.

Питер Тиль (слева) и Илон Маск (справа), 1999 год

1999 год: $1’700

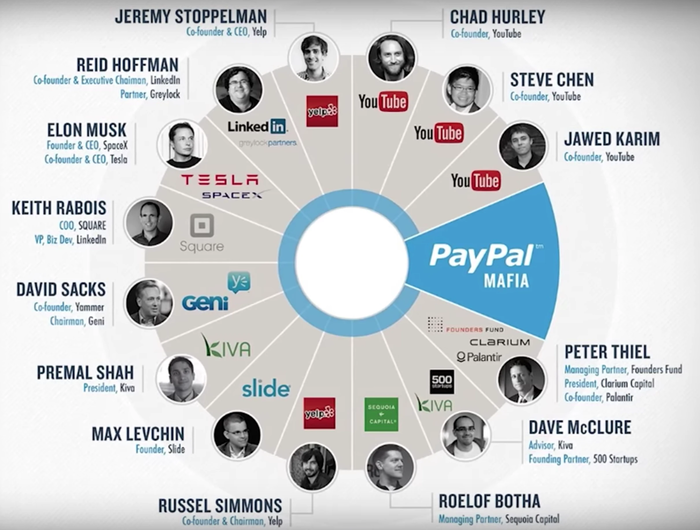

Так, ProPublica стало известно, что в январе 1999 года 32-летний Питер открыл счёт Roth IRA через брокера Pensco Pension Services, и приобрёл на внебиржевой секции 1,7 млн акций своего детища PayPal по $0.001 за штуку — то есть, на $1700. ProPublica удалось связаться с основателем и директором этого небольшого брокера из Калифорнии — Томом Андресоном. Тот подтвердил, что хорошо знает Питера Тиля и ещё нескольких людей, стоящих у основания PayPal (впоследствии ставших знаменитыми на всю Кремниевую долину венчурными инвесторами — в шутку названными «PayPal-мафия») и что в 1999 году именно он порекомендовал им для такой «схемы» нововведённый Roth IRA.

Довольно удачно сюда укладывалось стремление Питера ставить минимальные зарплаты себе и другим ключевым лицам стартапа. Ведь в то время Roth IRA имел ещё одно ключевое ограничение: такой счёт могли себе открыть только те, кто зарабатывал не более $110’000 в год. Питер зарабатывал в то время порядка $73’000 в год. Кстати, уже через много лет после описываемых событий и после того, как PayPal стал многомиллиардной корпорацией, а сам Питер стал знаменитым венчурным инвестором, он всегда отдавал приоритет в инвестициях тем компаниям, которые платили скромные зарплаты и бонусы своим директорам и управляющим. Многомиллионные бонусы, по его мнению, мешают настоящему стартапу, ведь они забираю жизненно важный ресурс. Здесь трудно с ним не согласиться.

15 февраля 2002 года PayPal стала публичной компанией, получив листинг на Nasdaq. Уже в июле того же 2002 года компанию поглотит eBay

2002 год: $28’500’000

В октябре 2002 года компания PayPal была поглощена корпорацией eBay за $1,5 млрд. По попавшим в руки журналистов «утекшим» данным, на конец 2002 года стоимость активов на Roth IRA Питера составляла $28,5 млн, преимущественно это были денежные средства. По тем же данным, Тиль провернул свой «схематоз» повторно в 2003 году — на этот раз с акциями основанного им стартапа Palantir. Напомню, что все сделки внутри этого счёта не предполагают уплаты налогов, каким бы значительным прирост капитала ни был.

Впоследствии, и инвестиции в Facebook в размере $500’000 в 2004 году (впоследствии Питер выручил $395.8 млн при продаже этих акций в 2012 году) также прошли с использованием Roth IRA.

PayPal-мафия: члены команды, стоящей у истоков PayPal, стали очень известны в Кремниевой долине как активные венчурные инвесторы и создатели множества технологических компаний

2008 год: $870’000’000

К концу 2008 года, несмотря на мировой финансовый кризис и глобальное падение акций почти на 50%, стоимость Roth IRA Питера Тиля составила 870 миллионов долларов. Согласно «утекшим» налоговым отчетам и документам Комиссии по ценным бумагам и биржам, к этому времени (конец 2008 года) было ещё трое основателей PayPal, которые на тот момент имели счета Roth IRA стоимостью более $80 миллионов каждый.

2011 год, на обложке Forbes Питер Тиль с заголовком «Жизнь после Facebook». Питер продал в 2011 большую часть купленных в 2004 году акций Facebook, продав долю полностью в 2012 г.

2011 год: $1’600’000’000

Были ли ребята из «PayPal-мафии» единственными, кто просек фишку с Roth IRA и покупкой акций стартапов на внебиржевой секции за копейки? Нет конечно!Согласно публичному отчету налоговой службы, по состоянию на 2011 год насчитывалось около 300 налогоплательщиков со стоимостью активов на IRA более $25 миллионов каждый. Эта новость разнеслась по СМИ, жарко обсуждалась. Мало кто знал, что большинство из этих счетов были ничтожными по сравнению со счётом Тиля, который в том году был оценен почти в 1,6 миллиарда долларов. Тогда же американская налоговая пыталась инициировать запрет на внебиржевые сделки на Roth IRA, оставив возможность доступа только к «честным», публичным сделкам. Однако, эта инициатива так и не прошла. Внебиржевая секция по-прежнему доступна всем владельцам счетов Roth IRA.

Питер Тиль с Дональдом Трампом. Злые языки часто припоминают Питеру открытую и активную поддержку экстравагантного президента

2019 год: $5’000’000’000

К 2019 году активы Тиля на этом счёте стали настолько обширными и разнообразными, что его объем превысил 5 миллиардов долларов, и на этом счёте было открыто аж 96 субсчетов. Данные о состоянии счёта Питера Тиля на 2020 и 2021 годы в «слитых» материалах отсутствуют. Индекс широкого рынка США S&P500 с конца 2019 года по сей день вырос на 40%. Если предположить, что доходность портфеля Питера за этот период близка к доходности рынка, то счёт уже подрос до $7 млрд. Через месяц, 11 октября, Питеру исполнится 54 года. А это значит, что уже через 5,5 лет, в апреле 2027 года, он сможет снимать со своего Roth IRA денежные средства и пользоваться ими без какого-либо налогообложения.

Слишком хорошо чтобы быть правдой

Питер Тиль после публикации расследования никаких комментариев журналистам не давал. Несмотря на то, что ProPublica занимается подобными журналистскими расследованиями вот уже более 10 лет и награждена 6 Пулитцеровскими премиями, вся история с Roth IRA Питера Тиля сводится к неким «утечкам» и данным, полученным нелегальным путём. Проверить на достоверность такие данные не представляется возможным. Журналисты неоднократно ссылаются на самые разные источники: на данные налоговой службы, на судебные документы, на заявление Питера для получения гражданства Новой Зеландии. То ли им действительно предоставили внутренние данные из разных ведомств и даже из разных юрисдикций, то ли правду немного приукрасили вымыслом (всё равно никто не сможет проверить). Так что я отношусь ко всему этому как к интересной около-инвестиционной байке. Правда, в ней раскрыта очень интересная «схема», которая в теории применима даже в России (об этом чуть ниже).

Кто ещё кроме Питера Тиля

Berkshire-мафия: Уоррен Баффетт и Тед Вешлер

Стоит отметить, что традиционные пенсионные счета в США — Traditional IRA — имеют гораздо более мягкие условия для пополнения, но имеют при этом менее интересные налоговые льготы. Примерно в 2010 году стало возможным трансформировать Traditional IRA в Roth IRA, уплатив единоразово некоторый налог на прибыль, но зато впоследствии получить возможность избегать последующих налогов на прибыль.

По информации, располагаемой ProPublica, многие именитые крупные инвесторы воспользовались такой возможностью:

* Уоррен Баффетт располагал активами стоимостью $20,2 млн на конец 2018 года на своем Roth IRA, трансформированном из Traditional IRA;

* Роберт Мерсер — один из менеджеров хедж-фонда Renaissance Technologies — также имеет Roth IRA с активами на $31,5 млн;

* Рэндалл Смит — один из рекордсменов, менеджер хедж-фонда Alden Global Capital — располагает активами стоимостью $252,6 млн на своем Roth IRA;

* Тед Вешлер — один из топов в Berkshire Hathaway Уоррена Баффетта — имеет одну из самых внушительных сумм на своем Roth IRA — $264,4 млн.

Как и в случае с Питером Тилем, остается верить на слово журналистам (или не верить), так как только лишь один Тед Вешлер прокомментировал данную публикацию. Вот его комментарий:

Возможно ли такое в современной России?

У пенсионного счёта Roth IRA есть аналог в России — ИИС второго типа (ИИС-Б).

Лимит пополнения ИИС-Б даже выше, чем его американский аналог — 1 млн ₽ в год (около $13-14 тысяч) против лимита для Roth IRA $6000 ($7000 для тех, кто старше 50 лет).

Если Roth IRA предполагает освобождение от налогов на прирост капитала после достижения человеком 59,5 лет , то ИИС-Б предполагает закрытие его с полным освобождением прироста капитала от налогов по истечении 3 лет после открытия счёта, что тоже своего рода чит по сравнению с американским аналогом.

Что касается «схематоза» Питера Тиля, то теоретически он доступен владельцам ИИС-Б в России! Дело в том, что нет никаких ограничений на сделки на внебиржевой секции Мосбиржи для владельцев ИИС-Б. Эта информация требует дополнительной проверки, так как на практике я это не проверял.

Так что теоретически, для «российского Питера Тиля» с ИИС-Б возможна такая схема:

* Внести на ИИС-Б 1 млн ₽;

* Купить на внебиржевой секции 10 млн акций своего технологического стартапа АО «Рога и Копыта» по 0,1₽ за штуку;

* Вывести АО «Рога и Копыта» на IPO на Мосбирже. Предположим, АО «Рога и Копыта» — невероятно классная и дорогостоящая компания, и за три года акции после IPO вырастут до 2000₽ за штуку;

* Вуаля, у владельца ИИС-Б есть 20 млрд ₽ не облагаемого никакими налогами дохода.

Другой вопрос — будет ли наш российский Питер Тиль свой многомиллиардный стартап оставлять под российской юрисдикцией. Это, конечно, самый маловероятный элемент данной «схемы». Хотя, нынешние владельцы и топ-менеджеры российских компаний могут вовсю эксплуатировать данную схему прямо сейчас, просто никто об этом не догадывается. Что мешало основателям Fix Price перед IPO закупиться за бесценок акциями на ИИС-Б? А что мешает, например, основателям «Красного и Белого» делать это прямо сейчас, в преддверии публичного размещения акций компании. Ничего не мешает, просто о таком развитии событий никто даже и не задумывался ранее. Я уже не говорю о «вариантах» для всяких яндексов и тиньковых в части вознаграждения своих топ-менеджеров через опционы с применением ИИС-Б. Додумайте там «схему» сами, это ведь у вас ресурсы триллионных корпораций, а не у меня 😉

Нам же, рядовым частным инвесторам, стоит сконцентрироваться на использовании общедоступных налоговых читов:

* Вычет на взнос для ИИС-А — до 52000₽ каждый год. Мы с женой пользуемся им уже третий год.

* Льгота долгосрочного владения на биржевые активы, которые находятся в собственности более трех лет. Такая льгота имеет огромный для обычного человека (практически недостижимый) лимит — 3 млн ₽ * количество лет удержания (т.е., при использовании льготы сразу по истечению 3 лет, лимит 9 млн ₽, при удержании активов лимит растет на 3 млн ₽ каждый год). На её использование я делаю основной акцент в своих долгосрочных инвестициях.

Переводил, обобщал и собирал из разных источников информацию я, тег моё.

Опубликовано в моем скромном блоге, пост взят оттуда.

Итоги 3х лет инвестиций. Закрытие ИИС

Подвожу итоги 3х лет инвестиций.

Постил год назад итоги второго года, и 2 года назад итоги первого года, кому интересно, почитайте:

Инвестиции в акции. Итоги года

ИИС я решил открыть в 2018 году, перенеся на него первую сумму денег с депозита.

Получал налоговый вычет 3 раза.

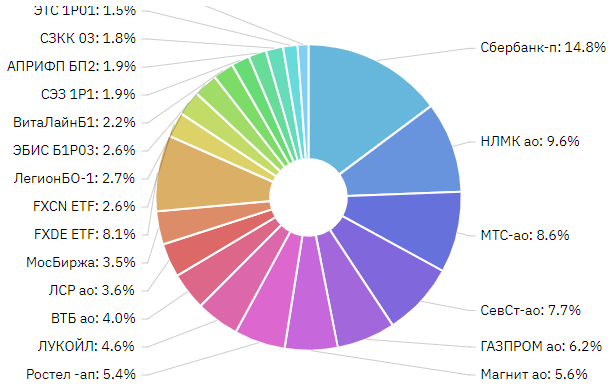

Покупаю только дивидендные российские акции и разбавляю портфель облигациями и парой фондов.

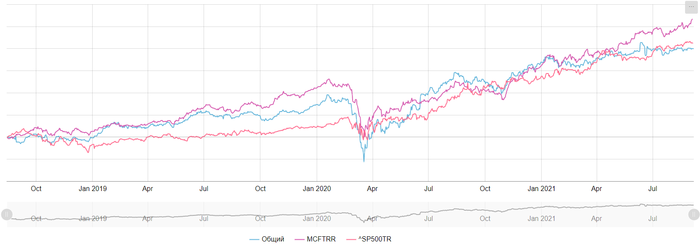

Если посчитать весь мой доход за 3 года с учётом всего, получится среднегодовая доходность 25,8% в рублях. Депозитов таких просто не существует, а значит относительно депозита, с которого я перешёл в ценные бумаги — я в огромном плюсе.

Стоит отметить, что для получения этого результата я вообще практически ни чего не делал. Просто пополнял баланс и покупал бумаги.

В прошлом посте уже писал, что пришёл к стратегии «купил и держи». Т.е. теперь я бумаги просто не продаю. Выбираю те, что приносят ежегодные дивиденды и просто держу их. При этом пополняю баланс и совершаю сделки примерно раз в 3-4 месяца. Т.е. практически не уделяю этому своё время. Просто придерживаюсь простых правил о которых уже сотню раз рассказано на пикабу (диверсифицируй, не спекулируй, имей подушку безопасности).

Состав портфеля у меня практически не изменился с прошлого года, только добавились облигации и фонды

В прошлом году я писал, что мой портфель на двухлетнем интервале обгоняет индексы, в этом году пишу, что индексы обгоняют мой портфель на трехлетнем интервале. Но не вижу в этом ничего страшного.

Далее про закрытие ИИС

Зачем закрывать ИИС?

Это нужно не всем. Каждый индивидуально решает нужно ли ему это.

Причина 1: Деньги, накопленные на ИИС нельзя тратить. А я хочу, чтоб они всегда были у меня под рукой. Легкодоступны.

Причина 2: Для получения максимальной выгоды от ИИС необходимо пополнять его на 400т.р. в год. А я не уверен, что каждый следующий год смогу выделять из своих доходов 400т.р. Поэтому, закрыв ИИС я могу использовать накопленные на нём деньги для последующих пополнений нового ИИС и получения максимально возможного налогового вычета.

Причина 3: На ИИС не действует льгота на долгосрочное владение (ЛДВ) бумагами. Т.е. если вы купили бумагу, а через 3 года продали её на ИИС — с вас удержат налог 13% от прибыли с этой бумаги. Если же вы продали эту же бумагу на обычном брокерском счёте — можно воспользоваться ЛДВ.

По третьей причине мне необходимо было не просто закрыть ИИС, а перенести с него все бумаги, которые дали доход на обычный брокерский счёт. Закрыть ИИС без переноса бумаг можно просто позвонив на номер 900. С переносом всё сложнее.

Как закрыть ИИС с переносом бумаг на обычный брокерский счёт?

У меня ИИС был открыт в сбере. Очень подробно процедуру закрытия в сбере написал @bibeo

Выгодное (для инвестора) закрытие ИИС — совмещаем в одном счете оба типа («А» и «В»)

За такие посты памятники ставить надо. Я не буду повторяться, опишу очень кратко свой опыт:

Перенос каждой бумаги (не количества, а тикера), у сбера стоит 465р. А это значит, что имеет смысл переносить только те бумаги, которые за счёт роста цены принесли больше 465/13*100=3 577р. Остальные бумаги лучше просто продать, а потом если надо докупить уже на обычном счёте.

Шаг 1: Записаться на приём в офис сбера (не любой, а конкретный, адреса здесь)

Шаг 2: Приехать в офис, подписать пару бумажек (анкету инвестора и заявление), там вам расскажут ваши дальнейшие действия.

Шаг 3: Самое сложное. Тут подробнее.

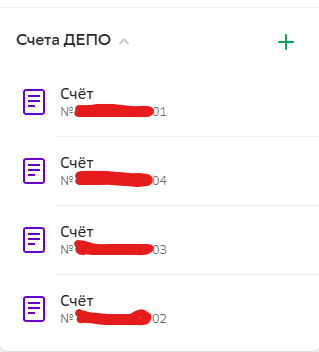

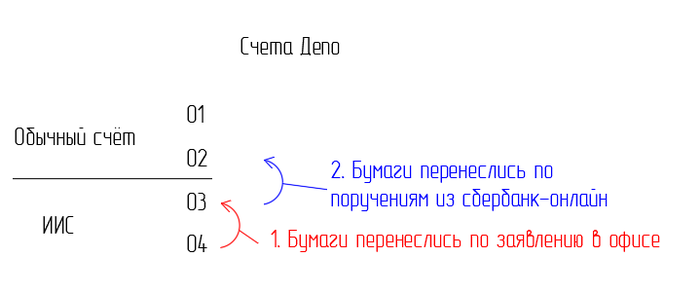

Изначально у вас имеется 4 счёта Депо. Вы можете увидеть их в Сбербанк-Онлайн.

Вначале они скрыты, чтоб отобразились, там в Сбербанк-онлайн нужно какую-то анкету подписать через СМС. И тогда список отображается.

Счета имеют одинаковые номера, отличается только последняя цифра (от 01 до 04)

Я не знаю всех тонкостей, зачем их 4, но суть в том, что 01 и 02 — относятся к вашему обычному брокерскому счёту, а 03 и 04 к ИИС. Бумаги которые вы видите у себя на балансе — отражены в счёте 02 и 04.

После подписания заявления на шаге 2, у меня в тот же день бумаги с счёта 04 переместились на счёт 03. Таким образом они всё ещё остались на ИИС, но в приложениях я их уже не видел. (Счета 01 и 03 не видны в приложениях). Теперь нужно составить поручения по каждой из бумаг, чтоб перенести их с счёта 03, который относится к ИИС на счёт 02, который относится к обычному брокерскому счёту. По рекомендации девушки из сбербанка я звонил в депозитарий сбера и там девушка мне по шагам объяснила куда нажимать, куда что писать. Таким образом я отправил 12 поручений. По одному на каждую бумагу.

Если запутались, вот картинку нарисовал:

Итак 12 поручений на перенос бумаг стоили мне 12*465=5580р

Это примерно на 35т.р. меньше, чем мне пришлось бы заплатить налогов, если бы я не переносил бумаги, а просто продал их и вывел деньги.

Шаг 4: Там же в сбербанк онлайн нужно получить выписки по операциям на счетах депо, которые относятся к ИИС, т.е. по счетам 03 и 04

@bibeo в своём посте писал, что

Но мне в депозитарии сказали, что нужно только по 03 и 04 за весь период существования ИИС. Каждая выписка стоила по 150р, за 2 выписки я заплатил 300р.

Эти выписки + отчёт об операциях по ИИС + чеки об оплате я отправил в офис сбера и записался на новое посещение офиса.

Шаг 5: Снова приехал в офис, подписал заявление на предоставление вычета. Всё.

Шаг 4 и 5 нужны, чтоб доход по бумагам, появившиеся на вашем обычном счёте не считались по их полной стоимости, а учитывались ваши расходы при покупке их на ИИС. А так же, чтоб по этим бумагам учитывалась дата их приобретения.

@bibeo потратил на закрытие ИИС и перенос бумаг 40 дней. Я уложился в 11 дней.

День 1 — утро. Подписал заявление, вечер — сформировал поручения, оплатил их.

День 2 — вечер. Бумаги с ИИС перенеслись на обычный счёт. Деньги с ИИС пришли на карту.

День 4 — сформировал выписки по движению бумаг.

День 8 — мне позвонили из сбера и сказали, что можно подъезжать, подписывать заявление

День 10 — приехал в офис, подписал заявление

День 11 — В сбербанк-инвестор отобразились корректные цены приобретения бумаг.

Наш офис принимает посетителей 2 раза в неделю (вторник, четверг), если бы принимали каждый день — уложился бы ещё быстрее.

Немного про мой сайт.

В прошлогоднем посте я писал, что сделал себе сайт для учёта инвестиций. Принцип работы такой: заводишь все свои сделки на сайт, он расчитывает портфель. Данные по стоимости бумаг сайт тянет автоматически с московской биржи. И всё было супер, пока мне не написали из московской биржи, что я получаю данные неправомерно. Услуга предоставления этих данных стоит 15т.р. в месяц. Я писал эту историю на vc.ru , кому интересно почитайте https://vc.ru/tribuna/216191-izi-invest-ru-besplatnyy-sayt-d.

Сайт теперь убыточный, но я считаю его перспективным.

Посещаемость растёт, а значит он будет окупаться рано или поздно.

Дальше я открою новый ИИС и продолжу инвестировать. В следующем году ожидаю получить налоговый вычет даже без подачи деклараций. Налоговая обещает, что всё будет учитываться автоматически и достаточно будет просто подать заявление через личный кабинет nalog.ru

Очевидно власти многое делают, чтоб оживить российский фондовый рынок. В новостях постоянно мелькают сообщения об ИИС. Ввод ИИС 3 типа, предложение увеличить налоговый вычет с 400т.р. до 1млн для тех, у кого ИИС открыт больше 3х лет. Может ещё что-то новое придумают. Буду следить за развитием событий и постараюсь не упускать возможностей.

Добавлю, в Сбербанке мне сказали, что при открытии нового ИИС автоматом откроется ещё один брокерский счёт. Т.е. у меня будет ИИС и два обычных счёта. По другому сделать нельзя.

В мобильном приложении Сбербанк-инвестор авторизация происходит по номеру счёта, т.е. там можно увидеть либо старый брокерский счёт, либо ИИС и новый счёт. Одновременно всё не видно.

Порекомендовали установить новое приложение Сбер-инвестор. Там авторизация через СберID и видны сразу все счета.

OZON, Я.Маркет, Aliexpress — взгляд изнутри

Недавно, разбирая отчёт Яндекса за 1 полугодие 2021 года и видя там "дыру" размером в десяток миллиардов рублей, я решил попробовать найти человека, который продает товары через подобные площадки, желательно через несколько таких площадок. Захотелось заглянуть вовнутрь, посмотреть на них с точки зрения не покупателя, но продавца. На мою просьбу откликнулся человек, который живёт в Челябинске, у него есть собственное производство одного специфического (но как оказалось — популярного в сегодняшние дни) товара, и он наладил продажи сразу через три площадки: OZON, Яндекс.Маркет и Aliexpress. Он любезно согласился дать мне интервью и ответить на ряд вопросов. Его ответы позволили чуть лучше разобраться в том, как устроены российские маркетплейсы изнутри. Знакомьтесь, это Виталий, и он продаёт самогонные аппараты.

Привет. Расскажи пожалуйста, что именно ты продаёшь? Товар пользуется спросом? Какими площадками пользуешься?

Привет! Я продаю товары для самогоноварения — аппараты, комплектующие и расходники. Эта тематика активно растёт в последние годы и пользуется спросом.

У меня два собственных сайта (ссылки не оставляю, дабы не оказаться заподозренным в рекламе — прим. авт.), но помимо них мы используем OZON, AliExpress, Яндекс.Маркет, СДЭК.Маркет. Ранее мы также использовали Авито и ТИУ, но они не показали хорошей отдачи, поэтому мы временно отказались от них.

Зачем в принципе продавцы используют такие площадки как OZON или Я.Маркет?

На маркетплейсы мы вышли для быстрого масштабирования и роста выручки. При этом в долгосрочной перспективе мы ставим на собственные сайты. Также в последнее время подорожал рекламный трафик, и на текущем этапе комиссии маркетплейсов выглядят привлекательно.

Верно ли утверждение, что современный маркетплейс типа Я.Маркета или Озона — это такой цифровой аналог базара из 90-х? Грубо говоря, есть рынок "Озон", и у него много-много павильонов, которые он сдаёт разным мелким продавцам, а сам занимается привлечением покупателей на эту площадку, сводя одних с другими?

Если очень грубо, то — да, похоже. Но кроме привлечения клиентов и предоставления палатки маркетплейсы умеют:

* Динамически менять место палатки поближе ко входу на рынок или к проходным местам для продавцов с качественными товарами и сервисом, хорошими отзывами, при этом не брать за это доплату;

* Продавать товары продавцов, которые сидят на окраине города и не платят за аренду палатки на рынке;

* Выступать «независимым» решателем проблем;

* Подсказывать что именно нужно продавать, что пользуется спросом.

Но есть и минусы:

* Долгое время тебя выручают твой хороший товар и твои хорошие отзывы, но рано или поздно придётся хорошенько заплатить для того чтобы до твоей палатки хоть кто-то дошёл;

* Каждый маркетплейс диктует свои условия. Например, Озон очень любит быть клиент-ориентированным за счёт продавца. Использовали товар, но не разобрались? Возврат без вопросов и за счёт продавца. Неисправна деталька за 100 рублей в товаре за 20 тысяч? Возврат за счёт продавца. При продажах напрямую мы помогаем клиенту разобраться, компенсируем затраты или досылаем бракованную деталь — в большинстве случаев, это решение проблемы даже более удобным для клиента способом, но Озону проще сделать возврат, не вникая. Так он повышает лояльность клиентов.

Насколько просто зарегистрироваться на такой площадке продавцу?

Регистрация, насколько я помню, везде весьма простая, занимает максимум 10 минут плюс время ожидания проверки документов. Я — ИП с подключенным электронным документооборотом. Возможно, для физлиц и ООО процесс может быть чуть сложнее. На Т—Ж есть статья со сравнением маркетплейсов по удобству работы.

Есть ли свои нюансы у каждой площадки, плюсы и минусы в части именно взаимодействия с продавцом?

Постараюсь перечислить наиболее важные нюансы площадок со стороны продавца:

1. Удобство наполнения ассортиментом:

* OZON — вручную, не очень быстро и удобно. С другой стороны, ты сразу оптимизируешь описание под площадку. Т.е. запуск дольше, но качество наполнения лучше.

* AliExpress — можно загрузить заранее сформированный YML-файл + есть некоторая внутренняя оптимизация для улучшения ранжирования товаров. Быстрый запуск, оптимизация в процессе.

* Я.Маркет — тоже YML-файл. Просто, быстро, если YML есть, а он чаще всего есть.

2. Удобство поставки товара:

* OZON — очень удобно. Всё автоматизировано, почти нет бюрократии. Нужно только внимательно изучить регламент, который весьма понятно написан, а если что непонятно — поддержка поможет.

* AliExpress — сильно зависит от модели работы. Если доставка осуществляется своими силами, никаких проблем нет. Али просто передаёт нам заказ и принимает от нас трек-номер после отправки. Если доставка осуществляется через Cainiao (логистический оператор Али) — это треш, адъ и содомия во всём. Начиная с документов и заканчивая спорными операциями и самой доставкой. Мы тестировали их на прошлой распродаже "11.11", и из 50 тестовых посылок они потеряли 20! Мы попробовали этот способ снова этим летом. Заказ из Челябинска в Москву ехал 7 дней, а в Красноярск — 14 дней (из Челябинска в Красноярск — через Москву). Почтой оба эти отправления идут 3-4 дня. Если использовать связку "Али + Почта России" — то вполне ок. Этот способ в AliExpress запустили недавно, и была огромная куча проблем, но подкупала очень низкая стоимость доставки. Постепенно латаются все дыры (очень медленно, но латаются), и становится удобно работать.

* Я.Маркет — доставка по модели DBS (Delivery by Seller) — это доставка силами продавца. Доставлять не в свой регион можно только указав вручную пункты выдачи. Сказать, что доставляю СДЭКом или почтой нельзя, предлагают вручную добавлять все пункты выдачи заказов в городе. Опыта в поставках по другим моделям пока нет, так как пункт приёма в Челябинске открылся недавно, мы просто не успели его протестировать.

3. Автоматизация работы с заказами / ценами / остатками:

* OZON — API, есть готовые интеграции;

* AliExpress — API, есть готовые интеграции;

* Я.Маркет — API, сыро, готовых интеграций нет.

4. Инструменты для аналитики и продвижения:

* OZON — обширные, понятные, полезные;

* AliExpress — обширные, понять и использовать не всегда просто, много странных ограничений;

* Я.Маркет — минимальные.

5. Качество поддержки:

* OZON — отличная поддержка, сильно улучшили в последние полгода, отвечают не быстро, но полноценно, есть тикетная система.

* AliExpress — только чат, средняя поддержка, необходимо быть в чате во время диалога и ждать пока оператор сообразит ответ. Отойдёшь от компьютера — через 10 минут инактива выбрасывает из чата. Сложные вопросы передают в тикетную поддержку, срок ответа от недели до нескольких месяцев.

* Я.Маркет — после расставания со Сбером и внутренней реструктуризации поддержка стала просто отвратительная, так как ребята совсем не справляются с нагрузкой. Чтобы начать работать по DBS, висел на телефоне пару часов, полтора из которых меня переключали с отдела на отдел. Чат и почта отвечают с рандомными задержками от пары дней до бесконечности. Я думаю, что у Я.Маркета сейчас переходный этап. Местами невозможно понять логику и то, через какое место были придуманы некоторые решения. Я так и не смог нормально поработать по модели DBS (отгрузка с моего склада), так как Яндекс предлагает добавить все пункты выдачи СДЭКа вручную, чтобы доставлять товары не только по домашнему региону. В итоге, пока они не приведут всё в порядок, я вернулся на модель ADV (платишь за клики-переходы на сайт, покупатель как бы ищет товар на Я.Маркете, но заказывает на нашем сайте), но Яндекс в июне порезал трафик для всех, кто продаёт по такой модели, а не на их площадке. Сейчас думаю, как быть.

6. Выплаты:

* OZON — автоматически, два раза в месяц. В выплату попадают врученные в предыдущий период заказ. Т.е., при самом неудачном для продавца стечении обстоятельств, OZON использует деньги в течение ≈25 дней.

* AliExpress — вручную, хоть каждый день. Доступны к выводу деньги за врученные заказы, получение которых подтвердил покупатель или истёк срок доставки, а покупатель не открыл спор. Срок удержания денег ≈30 дней.

* Я.Маркет — на следующий день после вручения.

В части документооборота проблем ни с кем нет, все работают через ЭДО, всё комфортно и удобно.

Расскажи пожалуйста, какие логистические процедуры за тебя выполняет площадка, а какие лежат на тебе?

Здесь тоже есть свои нюансы у каждой площадки:

* OZON — работает по системам FBS (продажа со своего склада) и FBO (продажа со склада OZON). Если мы используем FBS с логистикой OZON, то мы везём заказы в пункт приёма, далее OZON везёт до клиента (так часто дешевле чем через транспортные компании). Если мы используем FBS с логистикой продавца, то мы доставляем заказы своими силами или через прямые договоры с транспортными компаниями (иногда это быстрее, чем логистикой Озона). Если мы используем FBO, то мы поставляем товары на склад OZON, далее OZON сам собирает заказы и везёт до клиента (быстро и дешёво, но товар «морозится на складе»).

* AliExpress — доставка работает четырьмя основными способами. Доставка через склад Али работает как FBO у OZON: мы поставляем товары на склад Али, далее Али формирует заказы. Можно делать доставку заказов с нашего склада силами партнёрской логистики Али и Cainiao по очень низким ценам. Курьер приезжает прямо к нам на склад и забирает заказы. И третий способ — доставка связкой "Али + Почта России": мы доставляем заказ до отделения Почты, далее он едет до клиента, цены доставки очень низкие. И наконец, доставка силами продавца — как FBS OZON, мы полностью берём логистику на себя.

* Я.Маркет — логистика реализована тремя способами. DBS — аналог FBS OZON, т.е. логистика полностью ложится на плечи продавца. FBS — мы везём заказы в пункт приёма, далее Яндекс везёт до клиента. FBY — мы размещаем товары на складе Яндекса, откуда он осуществляет доставку до клиента.

Правильно ли я понял, что вам удобнее и выгоднее содержать собственный склад?

Со своего склада продавать эффективнее. Один и тот же товар показывается в наличии одновременно на всех площадках. Так я увеличиваю оборачиваемость и не замораживаю остатки на складах маркетплейсов.

При этом есть позиции которые продавать со склада маркетплейса нам выгодно. Это небольшие и лёгкие товары с высоким спросом. Мы уже начали продавать комплектующие со склада Озона. Дополнительным бонусом является ускорение доставки до клиента (что значительно повышает конверсию), а также оптимизация работы своего склада — нагрузка на упаковщика становится равномернее.

То есть, в некоторых случаях всё-таки выгодно и удобно использовать склад самой площадки?

Думаю модель отгрузки со склада маркетплейса подходит тем кто:

* везёт крупные партии импорта и не имеет собственного склада;

* не хочет заморачиваться с организацией работы собственного склада (это не так просто как кажется);

* имеет достаточно оборотных средств чтобы поставить товары на склады всех маркетплейсов;

* находится рядом с фулфилмент центрами маркетплейсов и может организовать комфортные для себя поставки (у нас ближайшие от Челябинска — в Екатеринбурге).

В общем, это подойдёт всем, кому математика покажет, что работа со склада маркетплейса выгоднее 🙂

Какие комиссии есть у каждой площадки для продавца?

Комиссии чаще всего состоят из платы за обработку платежа, платы за продажу, платы за логистику.

Озон в среднем забирает у нас ≈12%. Из них ≈7% — это комиссия за продажу + ≈5% — расходы на логистику. Алиэкспресс удерживает с нас 8% за продажу + 0-1% расходы на логистику. Я.Маркет удерживает ≈4% на заказ + расходы на логистику.

Ты чувствуешь конкуренцию за тебя как за продавца между маркетплейсами?

Сильной конкуренции за продавца я не ощущаю, разве что в постоянном улучшении интерфейсов или фишек в работе. Например, есть специальные цены на доставку от Али и Почты России. Ранее мы отправляли заказы с Али по прямому договору с почтой и с нас брали от ≈250 рублей за самый лёгкий заказ. Сейчас значительно дешевле, так что мы смогли поставить там цену пониже.

В целом, когда маркетплейс за свой счёт предлагает клиентам скидки, то это одновременно является элементом привлечения продавцов. Все эти промо и кешбэки — не за наш счёт, но повышают наши продажи. Вообще, я не вижу особого смысла выбирать только одну площадку, надо присутствовать на всех маркетплейсах.

Да, в этом есть логика. Однако, за весь разговор, мы ни разу не упомянули ещё одного гиганта — Wildberries. Нет ли здесь противоречия? Почему вы не используете Wildberries?

Подключение к Wildberries есть в наших планах. Как только освободятся ресурсы и появится возможность отгрузки с нашего склада, мы сделаем это. Сейчас не работаем с Wildberries, так как:

* нет модели FBS в Челябинске;

* ужасный интерфейс со стороны продавца, я потратил прилично времени чтобы понять что к чему, но думаю в боевом режиме будет ещё много сюрпризов;

* высокие ресурсные затраты на наполнение каталога — все товары надо будет загрузить руками;

сложная система комиссий, не могу спрогнозировать расходы;

* любит продавать дешевле за счёт продавца без учёта его мнения;

* пока нет недорогого способа автоматизации работы с заказами;

* ожидаю более низкого (относительно других площадок) процента выкупа, чисто по внутренним ощущениям и наблюдениям в пунктах выдачи.

Поговорим про "наблюдения в пунктах выдачи". Являешься ли ты сам активным покупателем на маркетплейсах? Каким пользуешься чаще?

Да, являюсь. В оффлайне не покупал ничего существенного уже несколько лет. А сейчас уже заказываю всякие мелочи и нескоропортящиеся продукты.

OZON — для домашних мелочей, продуктов, из-за скорости доставки и приятных курьеров. Али — китайские мелочи, иногда электроника. WB — одежда (так как удобно примерить в пункте выдачи). Я.Маркет — электроника, бытовая техника, удобный поиск по фильтрам, отзывы — делаю выбор и сравниваю цену именно на нём. А покупаю там, где выгоднее.

В целом, я уже привык сравнивать стоимость средних и крупных покупок на всех маркетплейсах и покупать там, где ценник дешевле.

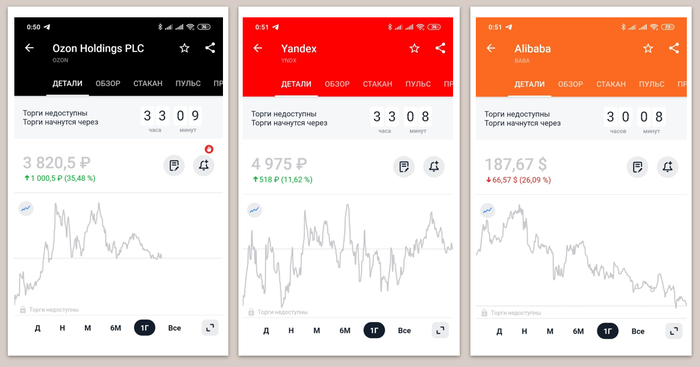

Есть ли у тебя инвестиционный портфель? Есть ли в нем акции компаний, на чьих площадках ты являешься продавцом?

Да, портфель есть. Я инвестирую с 2016 года. Из маркетплейсов в долгосрочной части портфеля есть Alibaba, сейчас думаю добавить Яндекс. В среднесрочной части портфеля, можно сказать, что есть OZON (через АФК Систему).

Если бы тебе подарили сейчас 100'000₽, но с условием купить на них акции только кого-то одного из этой тройки, какую компанию бы выбрал для долгосрочной инвестиции?

Я купил бы (в порядке приоритета): YNDX — из-за диверсификации по бизнесам; BABA — из-за диверсификации по странам (лучше небольшая, чем никакой вообще); OZON — в последнюю очередь, так как выше риск.

Забавно, но я только сейчас понял, что со стороны продавца мне эти компании нравятся в обратном порядке: OZON — больше всех, Али — средне, Яндекс — меньше всех. Возможно, тут есть какое-то когнитивное искажение 🤔

Есть ли у тебя пожелание/послание какому-либо маркетплейсу? Вдруг, люди оттуда тоже это прочитают.

Я думаю, они знают о своих проблемах, так как они весьма очевидные. Это и по их действиям видно, но вот ключевые моменты:

* AliExpress — пришло время обновлять интерфейсы, поиск товаров в ЛК, массовые операции с заказами. Прежде чем выкатить что-то на продакшен, протестируйте, попробуйте поработать сами и потом уже выкатывайте!

* OZON — адекватней работайте с комиссиями на аксессуары. В некоторых тематиках маржа на аксессуары такая же, как на основной товар. Из-за 15% комиссии приходится задирать цены.

* WB — пожалуйста, сделайте понятную и прозрачную визуализацию расходов как у Озон, упростите работу в личном кабинете.

* Я.Маркет — давайте уже поскорее приводите у себя всё в порядок. Главное — если я доставляю какой-то транспортной компанией, то вы должны сами получать список их ПВЗ и считать стоимость доставки. Иначе это беда. Ну и прозрачность тарифов бы повысить, чтобы было видно сразу в ЛК сколько и за что вы берёте.

Источник https://pikabu.ru/story/investitsii_vsya_pravda_o_nikh_i_stoit_li_imi_zanimatsya_4628002

Источник

Источник

Источник