Содержание

Инвестиции могут быть долгосрочными

Инвестиции для начинающих: с чего начать инвестировать, с какой суммы, ошибки инвесторов и портфель инвестиций

Здравствуй, дорогой читатель! На связи Елена Феоктистова.

В 2021 году реклама на ТВ и в Интернете каждый раз настойчиво напоминает нам о новом тренде — инвестициях. Одни говорят о разумном вложении накоплений и постепенном наращивании активов, а другие обещают доходность в 200% уже завтра при минимальных вложениях. В таком сумасшедшем инфопотоке можно легко ошибиться с выбором и потерять свои честно заработанные деньги. Поэтому у новичков сразу возникает куча вопросов: что такое инвестиции? что нужно знать начинающему инвестору? как начать зарабатывать на инвестициях? какие для этого есть способы? И подойдёт ли инвестирование конкретно мне?

Спокойно! Я здесь как раз для того, чтобы рассказать все про инвестиции с нуля: отвечу на вопросы, познакомлю с финансовыми инструментами, развею главные мифы и расскажу, как управлять рисками, чтобы не потерять все свои вложения.

Инвестирование для начинающих

Спойлер: если вы хотите заработать быстро и много, будьте готовы к риску потерять весь свой капитал. А если вы думаете о том, как увеличить сбережения и заработать на безбедную старость, то эта статья — то, что вам нужно. В ней я расскажу о том, что такое разумные инвестиции, с чего начать знакомство с ними и как выйти на стабильный пассивный доход.

Что такое разумные инвестиции, с чего начать знакомство с ними и как выйти на стабильный пассивный доход.

Чтобы не испугать неискушенных читателей потоком сложных терминов, я постараюсь на понятных примерах и статистических данных объяснить, как начать инвестировать с нуля. Например, по состоянию на июль 2021 года число частных инвесторов на московской бирже достигло 13,2 млн человек. Но большинство новичков теряют до 90% вложений уже на первых сделках. Все из-за недостатка знаний, а также выбора спекулятивных и сверхрисковых инструментов. Поэтому, прежде чем начать вкладывать свои сбережения, необходимо узнать всё об инвестициях с нуля и понять суть каждого инструмента в отдельности.

Что нужно знать об инвестициях

Давайте договоримся сразу, что 1000 рублей, спрятанные в ящике с постельным бельем – НЕ инвестиции, а капитал. Из-за быстрорастущей инфляции капитал обесценивается, поэтому в долгосрочном периоде хранить деньги в шкафу — не вариант.

Но если взять те же 1000 рублей и положить на депозит в банке под 2% годовых – это уже инвестиции, так как они принесут нам доход. Другими словами,

Инвестиции – это способ размещения капитала с целью получения прибыли или пассивного дохода.

Из-за инфляции капитал обесценивается, поэтому в долгосрочном периоде хранить деньги в шкафу — не вариант.

Вложить деньги можно в любой объект, который подлежит финансовой оценке и способен принести прибыль в перспективе. Доходность может составлять как 5%, так и 200%. Все зависит от выбранного объекта: самую низкую доходность имеют банковские вклады, а акции или опционы могут стать сверхприбыльными. Но, как правило, с ростом доходности растут и риски. Фондовый рынок для начинающих сначала может показаться «золотой жилой», где можно быстро обогатиться, пытаясь купить акции дешевле и продать дороже. Такие спекуляции могут привести к полной потере капитала. Поэтому я рекомендую подходить разумно к инвестированию личных денег. Если только вы не хотите стать трейдером. Но об этом позже.

Конечно, мир инвестиций для начинающих выглядит чем-то сложным. Но на деле – это эффективный способ спасти свои сбережения от инфляции, получать стабильный доход в перспективе и накопить на безбедную старость.

Поэтому, если перед вами все ещё стоит вопрос: стоит ли начинать инвестировать? То однозначный ответ – да! А я могу вам в этом помочь.

Отличие трейдера от инвестора

Давайте разберёмся, кто такие трейдеры и инвесторы, и чем они отличаются друг от друга. А также узнаем, какие риски в себе таит биржа ценных бумаг для начинающих.Предположим, у нас есть определённые накопления, и теперь мы хотим поскорее заработать на них. В таком случае подойдут самостоятельные спекуляции на бирже, или трейдинг, который может стать профессией.

Трейдеры спекулируют на торговле ценными бумагами. Их цель заработать на колебаниях фондового рынка. И чем быстрее они фиксируют прибыль, тем лучше.

Трейдинг – сложная и кропотливая работа, требующая анализа большого объема данных, контроля финансов и рисков. Трейдеры по 16-20 часов проводят перед компьютером в постоянной попытке угадать рынок. А поспешные или неправильные решения могут привести к колоссальным убыткам. Особенно у новичков.

Трейдинг не подойдёт эмоциональным и азартным людям, так как сделки должны совершаться с холодным расчётом. Только в таком случае можно получить сверхприбыль на удачной сделке. Если вы решили попробовать такой вид спекуляций, то достаточно открыть счёт у брокера и начать совершать первые шаги, одновременно набираясь опыта у знающих трейдеров. В основном, биржевая торговля ценными бумагами для начинающих сводится к обучению, анализу фондового рынка и постоянной практике.

Теперь рассмотрим другую ситуацию: у нас есть накопления, которые хочется сохранить от инфляции, приумножить и хорошо на них прожить в старости. Рисковать заработанным капиталом мы не готовы, поэтому выбираем инвестиции.

Инвесторы придерживаются стратегии «купи и держи» — покупают ценные бумаги на долгосрочный период. Риски инвесторов значительно меньше, чем у трейдеров. В долгосрочной перспективе акции крупных компаний растут и приносят прибыль, то есть дивиденды.

Профессиональные инвесторы изучают компанию по критериям надёжности и оценивают риски потери сбережений. Начинающие могут даже не вникать в финансовые документы, а просто инвестировать в «голубые фишки» — акции крупных проверенных компаний, или в уже готовые корзины акций, облигаций и сырья — биржевые фонды ( ETF).

Такой подход к сохранению сбережений подходит большинству инвесторов, которые не хотят ломать голову над тем, как торговать акциями на бирже для новичков и не готовы тратить на это много времени. Ведь для того, чтобы обеспечить себе пассивный доход в будущем не нужно пытаться угадать рынок. Достаточно уделить всего пару часов в месяц на увеличение вложений и покупку надёжных финансовых инструментов.

Где торгуются финансовые инструменты

Финансовые (или инвестиционные) инструменты – все виды активов, в которые инвесторы могут вложить деньги с целью получения прибыли. К ним относятся:

- банковские депозиты;

- накопительные программы в сфере страхования и пенсионного обеспечения;

- ценные бумаги, т. е. акции и облигации;

- ПИФы (паевые инвестиционные фонды)

- ETF (биржевые инвестиционные фонды);

- хедж-фонды;

- недвижимость;

- драгоценные металлы;

- валюта;

- предметы роскоши, антиквариат и так далее.

Эти инструменты делятся на надежные, ликвидные и доходные.

- Надежные помогают сохранить капитал, но не гарантируют стопроцентную защиту от инфляции (недвижимость, депозиты в крупных банках, страховые накопительные программы, облигации федерального займа – ОФЗ).

- Ликвидные позволяют зарабатывать на уровне с инфляцией или немного больше. А также дают возможность быстро обменять инструмент на деньги (депозиты в небольших банках, акции и облигации голубых фишек,, устойчивая валюта).

- Доходные могут принести доход в несколько раз превышающий уровень роста инфляции. Но при этом несут в себе высокий риск потери капитала (акции, облигации коммерческих компаний, ПИФы).

Где можно приобрести инвестиционные инструменты? Для банковских вкладов, недвижимости и страховых накопительных программ все предельно понятно – мы обращаемся в офис застройщика, банка или страховой компании. А для покупки акций, облигаций, ETF уже понадобится открытие брокерского счёта.

Брокерский счет — счет инвестора непосредственно у брокера, на котором ведётся учёт всех сделок по ценным бумагам и операциям на фондовом рынке.

Услуги и предложения у всех брокеров примерно одинаковы, различаются лишь тарифы и комиссии за совершение операций.

Где хранятся активы, и что будет, если посредник обанкротится?

Конечно, покупка активов на фондовом рынке не то же самое, что покупка продуктов в магазине. Мы не можем потрогать акции или облигации руками через монитор и ощутить их вес. Поэтому возникают опасения насчёт совершённой сделки. Если мы купили ценную бумагу через брокерский счёт, то где она хранится? Не ушли ли мои сбережения впустую и защищены ли они от банкротства брокера?

Если мы купили ценную бумагу через брокерский счёт, то где она хранится? Не ушли ли мои сбережения впустую

Если мы купили ценную бумагу через брокерский счёт, то где она хранится? Не ушли ли мои сбережения впустую

Итак, мы – начинающие инвесторы, которые открыли брокерский счёт и перевели на него деньги для покупки активов. Одновременно с этим в депозитарии брокера открывается так называемый депозитарный счёт, где и хранятся приобретённые нами активы.

Депозитарий – организация, в которой хранятся записи о владельцах ценных бумаг. Для выполнения своей работы депозитарии обязаны иметь лицензию Центробанка.

Крупные брокерские фирмы могут иметь личный депозитарий для хранения ценных бумаг. А более мелкие компании обычно используют частные депозитарии, которые передают данные о новых пользователях в центральный депозитарий. На территории Российской Федерации эту функцию выполняет Национальный расчетный депозитарий.

Если же брокерская компания, с которой мы работали, обанкротилась, то Центробанк аннулирует её лицензию и прекращает работу депозитария. За месяц до этого брокер обязан оповестить нас о сроках для смены компании, в которую мы хотим перевести свои активы. Как правило, все это происходит безболезненно и без потерь. Однако бывает и так, что брокер использует в своей работе нечестные схемы для вывода ценных бумаг. В результате клиенты теряют свои активы без возможности перевести их на счёт новой компании.

Поэтому важно правильно подойти к выбору брокерской компании. Узнать, как давно она на рынке, и с какого года имеет лицензию. Изучить отчёты об активности пользователей и активах в обороте фирмы. Работая с проверенной фирмой, у нас будет шанс на помощь от Центробанка при возникновении проблем.

Мифы об инвестировании

Когда новые ученики приходят в наш Центр с просьбой рассказать всё про инвестиции для новичков, то частенько мы сталкиваемся с разными заблуждениями. Кто-то думает, что нужно иметь миллион для того, чтобы инвестировать. Кто-то считает, что заработок на бирже через интернет для начинающих нереален. А некоторые уверены, что для этого нужно иметь высшее экономическое образование. В процессе обучения все эти сомнения прорабатываются и испаряются. Я собрала 5 самых популярных из них и теперь развею их для вас.

Частенько мы сталкиваемся с разными заблуждениями. Кто-то думает, что нужно иметь миллион для того, чтобы инвестировать.

Миф 1. Инвестиции требуют крупных вложений

Возможно, лет 30 назад так и было. Но в 2021 году открыть счёт у большинства брокеров можно совершенно бесплатно, а стоимость активов начинается всего с сотни рублей. Поэтому начать инвестировать можно и с 1000 рублей в месяц, постепенно наращивая активы.

Миф 2. Инвестирование доступно только людям, имеющим высшее экономическое образование

Мы с вами помним, что депозит в банке — это тоже инвестирование? Но для того, чтобы его открыть — надо нажать всего на пару кнопок, что доступно любому желающему. А для выхода на фондовый рынок достаточно знать несколько основных терминов и базовые принципы экономики. Почерпнуть необходимые знания о том, как правильно начать инвестировать можно, например, из этой статьи и книги «Инвестиции без риска».

Миф 3. Инвестирование — это высокие риски

Все мы ежедневно ездим на личном авто или общественном транспорте. А по статистике, за первое полугодие 2021 года на дорогах России было совершено свыше 70 000 ДТП, из которых около 7 000 — со смертельным исходом. Жуткие цифры, не правда ли? Но тем не менее, мы продолжаем ездить на авто, соблюдая ПДД и оценивая обстановку на дороге, чтобы снизить риск аварий. Так и в инвестировании. Выбирая, куда вложить деньги, мы должны учитывать возможные потери и тщательно анализировать активы. Здесь важно помнить: чем выше доходность, тем выше риски, и наоборот.

Миф 4. Инвестиции не могут быть источником стабильного дохода

Так говорят обычно те, кто уже обжегся на неудачных инвестициях и потерял все деньги. Действительно, если необдуманно вложиться в рискованные инструменты, то мы понесём убытки. Но разумные инвестиции, когда мы собираем диверсифицированный портфель из разных активов, позволяют не только сохранить сбережения, но и получать стабильный пассивный доход. За каждую акцию и облигацию в портфеле, инвесторы регулярно получают дивиденды и купоны. При правильной стратегии на эти выплаты можно спокойно прожить в сложной жизненной ситуации. Нужно только научиться управлять рисками.

Миф 5. Инвестировать следует в один крупный проект, который принесет большой доход

Какой бы соблазнительной не казалась эта идея, но нельзя вкладывать все накопления в один, пусть даже крупный и условно успешный проект. Обязательно нужно распределять свои деньги между разными компаниями и отраслями бизнеса. Мы не можем угадать рынок, потому что не знаем, как он будет себя вести и что вырастет, а что просядет. И, возможно, в случае кризиса придётся фиксировать убыток.

Финансовая и инвестиционная грамотность

С основными понятиями мы разобрались и наконец решили инвестировать. Однако у нас есть долги и кредиты, но нет накоплений и привычки откладывать. И даже если мы знаем все об инвестициях для начинающих — денег на покупку ценных бумаг все равно не хватает. В таком случае сначала нужно овладеть инвестиционной и финансовой грамотностью, наладить личный бюджет, и только после этого начинать вкладывать свои сбережения.

Сначала нужно овладеть финансовой и инвестиционной грамотностью

Основные правила инвестирования

Прежде всего, важно выучить и регулярно применять в жизни основные советы для начинающих инвесторов:

- Ведём учёт расходов и доходов. Все траты делим на категории: еда, одежда, ЖКХ, кредиты и так далее. Так мы поймем, сколько денег нам нужно для комфортной жизни, а на каких тратах можно сэкономить. Правильное ведение семейного бюджета поможет быстрее разобраться с долгами, и получить свободные деньги, на которые дальше можно инвестировать.

- Составляем личный финансовый план, где выписываем все свои цели. Минимум на 2 года вперед. А лучше на 20 лет. Кажется, что это сложно? Непонятно, как правильно оформить план? Кураторы Центра финансовой культуры помогут разобраться.

- Теперь надо подумать о своей финансовой безопасности. Из свободных и сэкономленных денег начинаем каждый месяц откладывать 10% на банковский вклад и формировать финансовый резерв — подушку безопасности. Она станет спасательным кругом в ситуациях, когда срочно нужны деньги. Тогда нам не придётся вытаскивать их из инвестиций и фиксировать убытки.

- Чтобы не переживать о тратах на врачей, анализы и дорогостоящие лекарства — оформляем полис накопительного (долгосрочного) страхования жизни. Этот вид инвестиций совмещает в себе накопления и страховку. Заключив договор, мы обязаны регулярно вносить взносы под процент, тем самым закрепляя привычку откладывать. В страховом случае — компания выплачивает нам сумму, положенную по полису. А когда срок страхования подойдёт к концу — мы получаем все накопления обратно.

И только теперь, освободившись от долгов и защитившись от непредвиденных обстоятельств, мы можем начинать инвестировать свободный капитал. Исходя из целей в плане, составляем подходящий инвестиционный портфель, диверсифицируем его и регулярно проводим его ребалансировку.

Инвестиционный портфель — совокупность вложений в разные инвестиционные инструменты, способных увеличить капитал.

А также на начальном этапе держим книги и статьи в духе «инвестиции для чайников» под рукой, чтобы в моменты сомнений обратиться к ним за помощью.

Что такое диверсификация

Как мы уже упомянули выше, вкладывать все сбережения в одну компанию или отрасль нецелесообразно. Слишком велик риск потерять все деньги при банкротстве компании или понести крупные убытки в случае просадки активов в отрасли. Разумный инвестор всегда формирует для себя диверсифицированный инвестиционный портфель.

Мы инвестируем сбережения в финансовые инструменты разных компаний из разных отраслей и стран.

Мы инвестируем сбережения в финансовые инструменты разных компаний из разных отраслей и стран.

Диверсификация — инвестирование капитала в активы нескольких компаний и отраслей с целью минимизации рисков.

Проще говоря, мы инвестируем сбережения в финансовые инструменты разных компаний из разных отраслей и стран. Так мы защищаем свои вложения от сильной просадки портфеля во время дефолта или экономического кризиса.

Как избежать инвестиционных рисков

Конечно, невозможно полностью защитить вложения от возможных потерь. Но можно существенно снизить инвестиционные риски, соблюдая ряд простых правил:

- Строго придерживаемся финансового плана и выбираем цель, для достижения которой будем инвестировать. Чего мы хотим добиться — накопить хорошую сумму к определенному сроку или получать пассивный доход?

- Определяемся со сроком и размером вложений. Будут это инвестиции на 5, 10 или 20 лет? И какой процент от наших доходов мы готовы инвестировать без ущерба для комфортной жизни?

- Исходя из наших целей и возможностей собираем инвестиционный портфель, то есть выбираем финансовые инструменты, в которые будем инвестировать.

- Обязательно диверсифицируем наш портфель, чтобы свести риски к минимуму.

- Строго следуем нашей стратегии и не спешим продавать активы в случае снижения их стоимости. Помним, что мы — разумные инвесторы, а потому не пытаемся угадать рынок и не поддаемся панике во время краткосрочных колебаний.

Частые ошибки начинающих инвесторов

Ошибаться, начиная новое дело — нормально. Это признак роста и развития. Однако просчёты в инвестировании могут привести к реальным денежным потерям. А мы этого не хотим. К счастью, самые частые ошибки начинающих инвесторов довольно однотипны. Я собрала самые популярные из них, и для каждой объяснила, почему не стоит так поступать.

Частые ошибки начинающих инвесторов довольно однотипны.

Частые ошибки начинающих инвесторов довольно однотипны.

Ожидание быстрой и большой прибыли за короткий срок

Желание получить много и сейчас приводит к полной потере вложений. Как говорил Уоррен Баффет:

Фондовый рынок — это механизм, который перераспределяет деньги от нетерпеливых к терпеливым

В погоне за быстрым ростом капитала мы начинаем вкладывать деньги в сверхрисковые и спекулятивные инструменты, пытаемся обыграть рынок, верим в сверхприбыльные активы с довольно низкой стоимостью. А на деле обещают высокую доходность чаще всего практически обанкротившиеся фирмы. Новичкам трудно понять, насколько правдивы обещания и прогнозы компаний. Поэтому выбирать стоит разумный доход в долгосрочной перспективе.

Использование кредитных или заемных средств для инвестиций

Новичкам на первых этапах кажется, что они могут угадать рынок. Достаточно просто вложить побольше денег в перспективный проект. Брокеры успешно пользуются этим заблуждением и предлагают краткосрочные кредиты для подобных инвестиций. В 95% случаев новички полностью теряют свои вложения из-за неспособности правильно оценить риски. Однако кредит вместе с процентами в любом случае придётся возвращать. Как результат, мы останемся без денег и с большими долгами. Поэтому разумный инвестор всегда будет инвестировать только на свободные деньги.

Страх ошибок и уход из инвестирования после первых промахов

Начинающие инвесторы часто пытаются найти объяснение всему, что происходит на фондовом рынке. Кажется, что все было сразу очевидно. Поэтому мы начинаем расстраиваться при первых просадках нашего портфеля. На эмоциях новички спешат вывести оставшийся капитал, фиксируют убытки и обещают себе больше никогда не инвестировать. Но рынок — непредсказуемый механизм, события в котором развиваются независимо от нас. Кроме того, мы инвестируем на долгий срок, а значит не переживаем из-за краткосрочных колебаний стоимости и следуем своему плану.

Недостаточное исследование перед инвестированием

Все мы немного ленивые по своей природе, а потому стараемся найти лёгкие пути в любом деле. Так и в инвестициях: новички часто выбирают активы исходя из своей любви к бренду или опираясь на советы знакомых. Но такой подход быстро приведёт к убыткам. Ведь не существует универсального инвестиционного портфеля, подходящего всем. Цели у инвесторов разные, соответственно, и инструменты у каждого будут свои. Выбирать активы в портфель нужно опираясь на свои потребности, сроки инвестирования и сумму капитала. Конечно, вложиться в любимый бренд можно, но заранее оценив его пригодность для себя.

Реагирование на краткосрочные колебания рынка

Как мы уже говорили ранее, инвестировать нужно с холодной головой. Стоимость ценных бумаг на фондовом рынке постоянно колеблется — и увидев рост стоимости ценных бумаг, новички обычно продают их, чтобы зафиксировать прибыль сейчас. А когда активы продолжают уверенно расти и дальше — расстраиваются и выкупают обратно по большей цене.

Но бывает и наоборот — падающая стоимость ценных бумаг может напугать начинающих инвесторов, и те поспешно продают их, фиксируя убыток. Но, как правило, в долгосрочной перспективе большинство активов вырастут в цене. Чтобы избежать таких ситуаций, строго следуем своей стратегии инвестирования и не реагируем на каждое колебание портфеля до конца срока.

Ожидание идеального времени для начала инвестирования

«Вот сменю работу и начну инвестировать!», «Куплю себе новый телефон, тогда точно начну откладывать!», «Сейчас такой бардак в стране — куда еще инвестировать? Надо дождаться, когда экономика придёт в норму!» Только она никогда не придёт в норму. Чем раньше мы начинаем инвестировать, причем на регулярной основе — тем больший капитал мы получим в будущем или тем раньше накопим нужную сумму. Ждать удачного момента — значит упустить его сейчас.

Недостаточная диверсификация

Разумный инвестиционный портфель обязательно диверсифицирован по классам финансовых инструментов, секторам экономики, странам и валютам. Только так мы сможем защитить свои накопления от неожиданного обвала. Например, инвестиции только в акции нефтяных компаний существенно повышают риски потери вложений. А что если завтра перейдут на альтернативное топливо и стоимость активов нефтяной отрасли упадет до 50%? Мы потеряем половину вложенного капитала. В то же время в диверсифицированном портфеле убыток составит всего несколько процентов.

С какой суммы можно начинать вкладывать деньги

Когда ученики Центра финансовой культуры интересуются, с какой суммы можно начать инвестировать, я всегда говорю, что начать инвестировать с 1000 рублей — вполне реально. В 2021 году стоимость ценных бумаг начинается от 100 рублей. То есть, на 1000 рублей мы уже можем приобрести 10 активов. В следующем месяце — ещё 10. Постепенно вложения будут расти, а мы — шаг за шагом двигаться к своей цели. И если вы ещё раздумываете о том, сколько нужно денег, чтобы начать инвестировать — приходите в наш Центр, где кураторы наглядно покажут, что для инвестиций не нужны миллионы.

Начать инвестировать с 1000 рублей — вполне реально.

Начать инвестировать с 1000 рублей — вполне реально.

Как научиться инвестировать с нуля

Обучение инвестированию с нуля — захватывающий процесс. Обычно ученики Центра финансовой культуры приходят с уверенностью, что никогда не разберутся с личными финансами, а уже через несколько месяцев закрывают свои долги, создают сбережения и собирают инвестиционный портфель.

Уже через несколько месяцев ученики ЦФК закрывают свои долги, создают сбережения и собирают инвестиционный портфель.

Уже через несколько месяцев ученики ЦФК закрывают свои долги, создают сбережения и собирают инвестиционный портфель.

Обучение в Центре построено так, что сначала наши кураторы проходят с учениками азы инвестирования для начинающих, объясняя сложные термины простыми словами и примерами. Когда новичкам удаётся разобраться с базовыми понятиями, мы переходим к вопросам о том, как начать вкладывать деньги в инвестиции и минимизировать риски. К концу обучения у каждого ученика уже сформирован финансовый план на 10-20 лет вперед с пошаговым алгоритмом достижения своих целей.

Отличие между брокерским счетом и ИИС

Когда речь заходит об инвестициях, то разговор не обходится без таких понятий, как брокерский счёт и индивидуальный инвестиционный счёт. И если про первый мы уже всё знаем, то второй вызывает ряд вопросов.

Индивидуальный инвестиционный счет (ИИС) — брокерский счёт, позволяющий получить дополнительный доход с помощью налоговых льгот.

На первый взгляд — это одно и то же, ведь на обоих счетах мы покупаем и продаём активы. Однако разница между ними все же существует. Открывая брокерский счет, мы платим комиссии за проведение операций брокеру и сами решаем, что купить, а что продать. Любой доход по сделкам облагается налогом в 13%, которые чаще всего удерживает сам брокер. Инвестировать можно в любой валюте без пределов, а также выводить деньги тогда, когда нам это необходимо. Кроме того, у одного человека может быть открыто несколько брокерских счетов.

У ИИС есть ряд некоторых ограничений: у одного человека может быть открыт только один счёт, инвестировать можно в рублях и не более 1 млн в год, а для получения налоговых льгот вложения со счета нельзя выводить минимум 3 года. Если вывести деньги раньше, то счет будет закрыт, а полученные ранее налоговые вычеты придётся возвращать.

Что по налогам на ИИС

Как мы уже выяснили, индивидуальный инвестиционный счёт позволяет инвесторам получить дополнительно налоговые льготы. И для нашего удобства существует два типа налогового вычета.

ИИС позволяет инвесторам получить дополнительные налоговые льготы.

ИИС позволяет инвесторам получить дополнительные налоговые льготы.

Вычет типа А

Вычет типа А позволяет вернуть из бюджета часть налогов за операции по ИИС. Главное условие: инвестор должен иметь другой официальный доход (например, зарплата на предприятии), облагаемый налогом. Размер вычета зависит от размера НДФЛ, но не может превышать 52000 рублей в год.

Вычет типа Б

Вычет типа Б полностью освобождает инвестора от уплаты налогов по операциями на ИИС, при условии, что деньги со счёта не будут сниматься в течение 3 лет. Размер льгот не ограничен и не зависит от уплаты НДФЛ.

Какой тип вычета выбрать для ИИС

Вычет типа А подойдёт тем, кто официально трудоустроен. Такой вариант позволяет инвестору ежегодно получать дополнительную прибыль с уплаты подоходного налога.

Вычет типа Б — удобный вариант для тех, кто не имеет официального заработка и в связи с этим не облагается подоходным налогом (например, студенты, индивидуальные предприниматели и пенсионеры).

Виды инвестиций: выбираем инструменты инвестирования

Когда встает вопрос о том, куда начать инвестировать новичку с маленькой суммой, то в голове начинается паника. Воспоминания о фильмах про Уолл Стрит, где инвестор активно совершает многомиллионные сделки по телефону, заставляют сомневаться в успехе самой идеи инвестирования для обычного человека. Но не стоит бояться торговли на фондовом рынке. Сотни тысяч людей, таких как мы с вами, регулярно инвестируют для достижения своих целей. И весьма успешно. Главное правильно выбрать финансовые инструменты, которые сохранят наши вложения и принесут доход в перспективе.

Главное правильно выбрать финансовые инструменты, которые сохранят наши вложения и принесут доход.

Главное правильно выбрать финансовые инструменты, которые сохранят наши вложения и принесут доход.

Как собрать портфель инвестиций для начинающих правильно

- Формируем цель, для которой собираем инвестиционный портфель и срок, за который хотим её достигнуть. Для разных целей будут и разные портфели.

- Определяемся с размером вложений. Какую сумму мы готовы вносить на счёт регулярно без потери качества жизни?

- Выбираем стратегию инвестирования и вид активов, в которые мы будем вкладываться.

- Обязательно диверсифицируем портфель и следуем своему плану.

Лучшие активы для инвестиций

Я рассказала уже все про инвестиции для начинающих без риска, кроме, пожалуй, самого важного — какие именно активы лучше использовать для инвестирования и как они работают.

Банковские вклады

Банковские вклады пожалуй, самый популярный вид инвестирования, не требующий никаких дополнительных усилий. Мы открываем депозит в банке и вносим туда деньги под процент. Доходность, как и риски — минимальная, так что это скорее способ сохранить капитал, чем заработать на нём.

Недвижимость

Вложения в недвижимость — самый выгодный вид долгосрочных инвестиций. Стоимость недвижимости стабильно растет, а купленной квартирой или офисом мы можем в любой момент воспользоваться сами. Конечно, не стоит ждать быструю прибыль. Такие вложения, как правило, окупаются за несколько лет. Но самый главный недостаток инвестирования в недвижимость — высокий порог входа. Нужно иметь достаточно большой начальный капитал, чтобы свободно купить недвижимость.

Жилая недвижимость

Жилая недвижимость может стать источником дохода в двух случаях:

1. Если перепродать квартиру через некоторое время, дождавшись роста цены. Чаще такой способ применяется в новостройках: инвестор покупает квартиру в ещё строящемся доме, а после сдачи объекта продаёт её по более высокой стоимости.

2. Если сдавать квартиру в долгосрочную или посуточную аренду. Второй вариант подойдёт, скорее, владельцам недвижимости в крупных городах с большим потоком туристов. Долгосрочная аренда — более универсальный инструмент для получения пассивного дохода независимо от региона.

Кстати, взять ипотеку, для того, чтобы сдавать квартиру в аренду — очень плохая идея. Арендаторов вы можете искать несколько лет, а платить по кредиту надо будет уже сейчас.

Коммерческая недвижимость

Купить коммерческую недвижимость сложнее, чем жилую. Покупку офиса необходимо оформить юридически и уладить вопросы с различными службами: налоговой, пожарной, санитарно-эпидемиологической и др.

Получить доход от коммерческой недвижимости можно также сдавая в аренду или перепродав через некоторое время. Этот вид инвестиции прибыльнее, но и затратнее. Обычным инвесторам сложно инвестировать в коммерческую недвижимость.

Ценные бумаги

В 2021 году одним из самых доступных способов вложения стали инвестиции в ценные бумаги, а для начинающих инвесторов это настоящая находка. Порог входа относительно невысокий, особых знаний и участия в деятельности фирмы не требуется. Поэтому мы сразу можем вложиться в несколько разных активов и получать прибыль от каждого. При этом может возникнуть портфельный эффект, то есть когда общая доходность портфеля при ребалансировке увеличивается, а риски уменьшаются.

Акции

Покупая акции на рынке, мы фактически становимся совладельцами компании и получаем право на часть ее прибыли. Доход может быть разный: дивиденды или разница в стоимости от перепродажи. Обычно первая покупка акций для начинающих становится пугающей операцией, ведь это рисковый инструмент. Но мы с вами уже знаем, как начать инвестировать в акции с нуля так, чтобы минимизировать все риски, а потому не боимся потерять свои вложения.

Облигации

При покупке облигации компании мы уже становимся не совладельцами, а кредиторами, то есть компания просит займ у частных инвесторов. В каждой облигации указан номинал (сумма займа) и купон (под какие проценты выдан займ). Через определённый срок, прописанный в облигации, займ возвращается инвестору вместе с процентами.

Паевые инвестиционные фонды

Паевой инвестиционный фонд (ПИФ) подразумевает доверительное управление капиталом. Наняли управляющего, который понимает в инвестициях и знает, что купить на эти деньги. И он купил акции разных компаний и выдал каждому участнику доли или паи — сколько вложили, столько и получили. Может вложить в облигации или в другие финансовые инструменты. Идея в том, что человек покупает не конкретный актив компании, а пай, где есть несколько компаний.

Драгоценные металлы

Драгоценные металлы в портфеле несут защитную функцию, потому что всегда идут в разрез с рынком. Если ценные бумаги летят вниз, то драгоценные металлы будут расти — в кризис все инвесторы вкладываются в этот инструмент с целью сохранить свои активы. Драгоценные металлы меняются в цене с течением времени и это даёт возможность сберечь деньги от инфляции, но не получать дополнительной прибыли. Самые популярные драгоценные металлы у инвесторов — золото, серебро, палладий и платина.

Валюта

Валюта — популярный способ сохранения сбережений в нашей стране, где рубль часто обесценивается. В основном инвесторы либо размещают валюту на депозите, либо покупают еврооблигации. Главный плюс такой инвестиции — высокая ликвидность. Мы можем за пару минут обменять валюту в любом банке. Своим ученикам я рекомендую хранить часть сбережений в двух-трёх разных валютах и не пытаться спекулировать на стоимости.

Страхование

Накопительное страхование жизни (НСЖ) — отличный способ накопить на цель и при этом застраховать себя от болезни или несчастного случая. В страховом случае компания выплачивает нам сумму, прописанную в договоре. Если ничего не произойдёт, то в конце срока мы получим обратно все вложения, иногда даже с процентами.

Куда не стоит вкладывать деньги новичкам

Как мы уже знаем, любые инвестиции для начинающих связаны с рисками, поэтому размышляя о том, с чего начать собирать портфель, стоит помнить о заведомо проигрышных инструментах, которые принесут нам только убытки.

Заведомо проигрышные инструменты принесут нам только убытки.

Заведомо проигрышные инструменты принесут нам только убытки.

Коллекционирование

Коллекционировать можно антиквариат, вина, предметы искусства, классические автомобили, монеты и др. Если это не наше хобби, то инвестировать в коллекционирование не стоит. Такие активы не имеют определённой цены, и продать их можно только настоящему ценителю, что будет трудно для обычных инвесторов. Кроме того, перед покупкой предметов коллекционирования нужно нанимать специалиста для оценки подлинной стоимости актива, ведь незнающему человеку легко нарваться на подделку.

Бизнес

К инвестициям в бизнес относятся как вложения в малый бизнес и стартапы, так и покупка активов крупных проверенных компаний. Но, в отличие от первых, известные фирмы дорожат своей репутацией и регулярно публикуют финансовые отчёты для своих инвесторов, чтобы те могли оценить перспективы. А инвестиции в малый бизнес несут с собой большие риски и не подойдут для тех, кто хочет сохранить свои сбережения.

Стартапы

Стартапы — молодые проекты с инновационными идеями и перспективой развития в крупный прибыльный бизнес. Обычно стартаперы — команда из нескольких человек, объединённых одной идеей и некоторыми знаниями, как её реализовать. Инвестируя в стартапы мы, фактически, играем в лотерею, так как 95% всех новых проектов заканчиваются провалом и полной потерей капитала.

Субаренда

Субаренда — это сдача в аренду недвижимости (жилой или коммерческой), которую мы в то же время арендуем у собственника. Мы, как субарендаторы, находим арендатора, заключаем с ним договор, следим за оплатой и соблюдением условий и получаем за это процент от прибыли.

Субаренда — рисковая инвестиция как для собственника, так и для субарендатора. Отдавая недвижимость в доверительное управление мы рискуем нарваться на мошенников, и в лучшем случае — не получим деньги за аренду, а в худшем — появится необходимость в срочном ремонте или возникнут проблемы с налоговыми органами.

Малый бизнес

Инвестиции в малый бизнес похожи на инвестиции в стартапы, только без претензий на выход на мировой рынок. Как правило, это небольшие компании и индивидуальные предприниматели, создавшие локальное предприятие (местная кофейня или небольшой магазинчик). Вкладывая в них свой капитал, мы рискуем остаться ни с чем, так как малый бизнес постоянно сталкивается с огромной конкуренцией со стороны крупных компаний и сетевых предприятий.

Онлайн проекты

В Интернете существует огромное количество онлайн-проектов, так называемых хайпов, которые обещают сверхприбыль за короткий срок, а через некоторое время просто перестают выплачивать инвесторам деньги и исчезают. Деятельность таких организаций похожа на финансовые пирамиды: доходность клиента зависит от привлечения новых инвесторов. Чаще всего организаторы регистрируют проект на имя другого человека и составляют пользовательское соглашение таким образом, что мы не имеем никаких прав требовать что-либо от проекта.

Инвестиции в трейдеров

По сути, инвестиции в трейдеров похожи на доверительное управление. Мы выбираем трейдера на фондовом рынке, договариваемся о торговле, передаём ему деньги и ждём. Основная сложность — найти опытного трейдера, которому мы сможем доверить свой капитал и не наткнуться на мошенника. Но даже в таком случае риски слишком велики: со временем 95% трейдеров теряют все деньги.

Инвестиции на рынке FOREX

В первую очередь FOREX — это международный валютный рынок, на котором совершаются сделки между компаниями, банками и крупными трейдерами. Обычного инвестора на FOREX можно сравнить с рыбёшкой в стае акул: чтобы торговать валютой приходится брать плечо (т.е. кредит у брокера для совершения сделки под большой процент), что делает такие инвестиции сверхрисковыми. А попытка угадать колебания валюты в 99% случаев приводит к полной потере вложений.

ПАММ-счета

ПАММ-счёт — управляемый счёт на FOREX, в который могут вкладываться другие инвесторы. Трейдер открывает такой счёт и начинает торговлю на личные деньги. Если инвесторам нравится результат, то они могут добавить свой капитал. В случае успешной сделки — прибыль делится пропорционально вложениям с учетом процентов трейдера. То же самое и с убытками.

Доходность зависит только от владельца ПАММ-счёта, а мы просто отдаём деньги наугад. Нет никакой гарантии на получение прибыли и, тем более, возврат средств.

Копирование сделок

Стратегия копирования сделок успешных трейдеров сегодня становится всё популярнее. Эта система даёт возможность попробовать свои силы в трейдинге тем, кто никогда не сталкивался с торговлей на бирже или не хочет в неё вникать. Но слепое копирование чужих сделок не гарантирует нам такого же результата, как у трейдера. Ведь кроме выбора и покупки активов, которые могли быть выбраны неразумно, важны еще время совершения сделки. Котировки на фондовом рынке меняются ежесекундно и то, что принесло прибыль одному сейчас, через несколько секунд может стать убыточным активом для того, кто решил скопировать сделку.

МФО

Микрофинансовые организации (МФО) — организации, которые специализируются на выдаче небольших займов под очень высокие проценты. К ним обращаются, как правило, люди в очень плачевной финансовой ситуации. Соответственно, уровень невозвратов по таким кредитам в несколько раз выше, чем в банках. МФО быстро банкротятся, а так как у них нет системы страхования вкладов, то при банкротстве вкладчики не получат свои деньги обратно.

Мошенники

«Только у нас Tesla с доходностью 40 % в месяц!» — как красиво это звучит. И ведь многие верят. Конечно, схемы мошенников сейчас тоньше и изящнее, но именно на желании заработать побольше и побыстрее брокеры-мошенники сажают нас на крючок.

Поэтому перед выбором брокера, нужно оценить его надёжность и не верить красивым обещаниям. Проверяем документы брокера и наличие лицензии на сайте ЦБ РФ на брокерскую деятельность. И, в конце концов, просто читаем отзывы. Возможно, кто-то уже попался на уловку мошенника.

Лучшие книги про инвестиции для начинающих

- Бэнджамин Грэм «Разумный инвестор»

- Генрих Эрдман «Инвестируй и богатей»

- Григорий Баршевский «Инвестиции в недвижимость»

- Джон Богл «Инвесторы против спекулянтов»

- Джон Богл «Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях»

- Карл Ричардс «Психология инвестиций» «Инвестиции в недвижимость»

- Уильям Бернстайн «Манифест инвестора»

- Уильям О’Нил «Как делать деньги на фондовом рынке»

Конечно, я рекомендую прочитать мою книгу «Инвестиции без риска». В ней я рассказываю всё про инвестиции настолько просто и подробно, что даже новички смогут шаг за шагом собрать свой первый инвестиционный портфель с минимальными рисками.

Всего в одной статье мы с вами проделали большой путь по миру инвестиций. Резюмируя всё вышесказанное, я хочу напомнить:

- Инвестиции — это, в первую очередь, грамотное и разумное распоряжение финансами. и с небольшими вложениями — вполне реально, нужны только регулярность и желание научиться.

- Чтобы не потерять все вложения, не забываем про правило «чем выше доходность — тем выше риски» и инвестируем в проверенные инструменты.

- Не ждём мгновенную сверхприбыль, если хотим сохранить сбережения и выйти на стабильный пассивный доход в перспективе.

А также, не стесняемся просить советов, учиться у профессионалов и изучать качественные материалы в нашей базе знаний. И тогда инвестирование довольно скоро принесёт свои плоды.

Инвестиции могут быть долгосрочными

Один из консервативных методов пассивного дохода, знакомый каждому — положить деньги в банк под процент. Однако даже у привычных нам вкладов есть свои тонкости.

- Заключить срочный договор

Вы сможете хранить деньги в банке от месяца до года. Если не хотите потерять часть прибыли, забрать средства лучше по истечении срока хранения. В некоторых случаях банки дают возможность частично снять средства без потери процентов.

- Положить средства до востребования

В этом случае снять деньги можно в любое время как частично, так и полностью, но из-за этого обычно процентная ставка по такому вкладу ниже, чем по срочному. Если вы захотите забрать часть средств, проценты будут дальше начисляться на остаток.

Пример. Вы положили 200 тыс. рублей под 4% годовых, а через полгода решили снять половину. За этот период вам выплатят четыре тыс. рублей. На оставшиеся средства на счете далее будут начисляться проценты по той же ставке — 4%, которые ещё через полгода составят уже две тыс. рублей (так как проценты будут начисляться уже на 100 тысяч).

- Хранить деньги с капитализацией

Банк не переводит начисленные проценты на отдельный счет, а добавляет их к изначальной сумме. В итоге в следующем периоде вам будут начислять проценты на большую сумму.

Пример. Вы положили те же 200 тыс. рублей под 4% годовых с ежемесячной капитализацией. Это значит, ежемесячно будет прибавляться около 0,33% от общей суммы. Через месяц вы увидите на счету 200 667 рублей, а через год — 208 148 рублей. Без капитализации сумма была бы 208 000 рублей.

На коротком промежутке времени разница между сложными и простыми процентами (с капитализацией и без) крайне мала, однако на многолетнем горизонте капитализация процентов влияет на результат очень драматически.

- Хранить в валюте

Положить средства можно в рублях или в иностранной валюте. Такой вклад ничем не отличается от любого другого — в конце срока вы получите назад вложенные средства с процентами в той же валюте.

Важно то, что с 2021 года с дохода по банковским вкладам нужно платить подоходный налог по ставке 13%. Раньше платить нужно было только если ставка превысила определенную величину: ключевую ставку ЦБ плюс пять процентных пунктов. С учетом нового налога, чистая доходность вкладов для крупных инвесторов заметно снижается.

Порог входа. От 1000 рублей.

Доходность. Процентные ставки зависят от конкретного банка. В среднем, это от 5% до 7% годовых.

Риски. Хотя депозиты являются наиболее надежным видом сохранения денег, ключевым риском является отсутствие какой-либо защиты от инфляции и девальвации. Если завтра цены вырастут в два раза и на 1000 рублей можно будет купить в два раза меньше товаров, то 1000 рублей на депозита потеряет свою ценность так же в два раза.

Как подстраховаться. Держать вклады в разных валютах. Также при сумме вклада более 1,4 млн рублей лучше распределить деньги по разным банкам, чтобы в одном лежало не более 1,4 млн рублей. В случае банкротства, агентство по страхованию вкладов выплатит эту сумму.

Облигации

Этот вид пассивного дохода работает аналогично вкладам с фиксированной доходностью.

В этом случае бизнес или государство с помощью облигаций берет у вас деньги в долг. За это вы можете получать проценты по долгу — купоны, которые компании платят раз в квартал или полгода. Обычно условия зависят от облигации и оговариваются заранее — на сколько лет компания берет деньги в долг, под какой процент и как часто будет их выплачивать.

Продать облигации можно в любое время, даже раньше оговоренного срока. Но по рыночной цене, которая может измениться. Иногда это даже «на руку» — можно выиграть на разнице покупок и продаж.

Порог входа. От 1000 рублей.

Доходность. Обычно доход по облигациям немного выше, чем по вкладам, — до 10% годовых. Бывают ставки и выше, но в этом случае высокий риск дефолта эмитента — можно как заработать, так и потерять вложенные средства.

Риски. Можно потерять как проценты так и тело инвестиции в случае банкротства компании, выпустившей ценные бумаги. Также если облигация непопулярна, ее будет сложно купить или продать по рыночной цене. Более того, большинство классических облигаций также как и вклады никак не защищены от инфляции.

Как подстраховаться. Чтобы избежать указанных рисков, лучше вложиться сразу в несколько облигаций и сформировать диверсифицированный портфель из ценных бумаг разных компаний в разных валютах. Лучше обращать внимание на облигации крупных компаний как российских, так и иностранных. И не гнаться за высокой доходностью — она может привести к потере денег.

Недвижимость

Инвестировать можно как в жилую недвижимость (квартиры и апартаменты), так и в коммерческую недвижимость вроде торговых помещений, офисов или даже складов. Оба варианта способны приносить доход как от сдачи в аренду, так и от роста стоимости самого объекта.

Жилая недвижимость

Это наиболее популярный способ сберечь свои средства. Наиболее популярных пути два:

- Купить квартиру для сдачи в аренду. Здесь все просто: покупаете жилье (как готовое так и строящееся), при необходимости делаете ремонт, покупаете мебель и затем сдаете в аренду. Чтобы не «прогореть», лучше выбирать небольшие квартиры (студии, однушки), которые располагаются в хорошей локации, рядом с метро. Такие объекты всегда пользуются высоким спросом.

- Вложиться в строительство с надеждой продать готовый объект дороже. В этом случае важно оценивать локацию, надежность застройщика, инфраструктуру и самое главное цену покупки и возможную цену продажи.

Порог входа. Обычно от 2-5 млн рублей в регионах. От 7 млн в Москве.

Доходность. При долгосрочной аренде — около 4-5% годовых за счет арендных платежей плюс постепенный рост стоимости. При продаже после сдачи дома — от 0 до 50% (хотя иногда можно уйти в существенный минус).

Риски. Ключевой риск в жилой недвижимости — купить неликвидный объект, который будет трудно сдать в аренду или продать по выгодной цене. Текущие цены на жилье настолько высоки, что вероятность их дальнейшего роста намного ниже чем риск снижения цены.

Кроме того, вместе с жилой недвижимостью на вас могут обрушится и сопутствующие проблемы. Например, придется делать ремонт, решать конфликты с соседями, покупать новую мебель в замен испорченной и постоянно искать новых арендаторов. И иногда эти расходы могут сильно превышать доходы.

Как подстраховаться. Выбрать локацию возле метро, присматриваться к небольшим объектам (студии и однушки) и всегда смотреть на цены и ставки аренды в конкретном районе, чтобы не купить слишком дорого.

Коммерческая недвижимость

При правильной стратегии инвестирования коммерческая недвижимость может быть более прибыльной, чем жилая. В 2020 году спрос на коммерческую недвижимость вырос: на небольшие торговые помещения (60-90 м²) на первых этажах домов в России вырос на 25–30%, на маленькие офисы (30-50 м²) — на 10–15%. Это означает, что постепенно рынок будет набирать обороты.

Начинающим инвесторам можно вкладываться в два типа недвижимости:

- Торговая недвижимость (Street Retail)

К ней относятся помещения на первых этажах жилого дома или отдельно стоящие здания торгового назначения. Их можно сдавать под магазины, кафе, рестораны, салоны красоты, аптеки и получать прибыль в виде арендной платы.

Большой плюс в том, что в этом сегменте есть крупные сетевые игроки вроде Пятерочки, Магнита, крупных аптечных сетей и так далее. Это надежные, стабильные арендаторы, которые будут регулярно платить, если их магазин приносит прибыль.

Еще один плюс — долгосрочные договоры аренды, вплоть до 10-15 лет (хотя очень важно обращать внимание на условия расторжения договора, так как обычно у сетей есть право отказаться от объекта с уведомлением за три-шесть месяцев).

Важным преимуществом является защита от инфляции, так как потенциальная арендная плата в конечном итоге напрямую зависит от выручки магазина. А значит, вместе с ростом цены, растет и арендная плата, которую готов платить арендатор торговой недвижимости. Кроме того, чаще всего договоры аренды подразумевают ежегодную индексацию арендной платы.

- Офисы

Вы можете приобрести помещение и сдавать его под офис. Однако, если раньше офисы пользовались высоким спросом и ликвидностью, сейчас из-за пандемии, проблем у малого бизнеса и перехода в онлайн, риски в офисном сегменте заметно увеличились. Поэтому лучше приобретать офис через коллективные инвестиции, чтобы выбором объекта занимались профессионалы. Это позволит снизить риски.

Порог входа. Если вы захотите в «одиночку» приобрести небольшое помещение, понадобится от 10 до 20 млн рублей. Можно также воспользоваться услугой коллективных инвестиций. В этом случае несколько инвесторов совместно покупают объект, что позволяет существенно снизить порог входа вплоть до 100 тыс. рублей.

Доходность. Если вложиться торговую недвижимость или офисы, средняя арендная доходность составит от 7% до 12% годовых плюс постепенный рост стоимости. Если выбрать коллективные инвестиции — доходность может возрасти до 10-15% за счет профессионального отбора наиболее качественных объектов.

Риски. Ключевой риск — уход текущего арендатора. Тогда можно потерять часть прибыли за счет простоя помещений или невозможности сдать объект новому арендатору по той же ставке аренды.

Также важна возможность быстро продать объект по выгодной цене в случае необходимости. Менее качественные и крупные объекты обычно продаются достаточно долго и по более низким ценам, чем небольшие качественные помещения.

Как подстраховаться. В случае со стрит-ритейлом стоит также смотреть на трафик, сопоставить аренду с выручкой магазина и узнать стоимость аренды в соседних магазинах, чтобы убедиться, что ставка рыночная. Также нужно не забыть про технические параметры — сколько входов, электрическая мощность, узаконена ли перепланировка, есть ли зона разгрузки (очень важно для продуктовых магазинов).

Если покупаете объект с арендатором, обязательно важно изучить договор аренды и оценить надежность самого арендатора. Чтобы вложиться в ликвидное помещение под офис, важно подыскать офис класса А или B+, поближе к деловым районам и с развитой инфраструктурой.

Акции

В этом случае вы покупаете долю в компании и становитесь её соучредителем. Получить прибыль можно двумя способами.

- За счет дивидендов

Компания раз в год (иногда чаще) распределяет часть прибыли между акционерами. Чтобы стабильно получать доход, нужно выбирать устойчивые компании, которые регулярно платят дивиденды. Например, рассматривать нефтегазовый, банковский, коммунальный сектор, телекоммуникационные компании или ритейл.

Нюанс в том, что решения по выплате дивидендов принимают крупные акционеры (мажоритарии), которым принадлежит основная часть акций компании. Поэтому частный инвестор находится в полной зависимости от них и вынужден довериться данным акционерам и надеяться, что его права как миноритария не будут ущемлены.

Чтобы избежать таких рисков, при покупке акций надо ориентироваться на дивидендных аристократов — компании, которые на протяжении нескольких лет стабильно выплачивают и увеличивают дивидендные выплаты. Также лучше обращаться внимания на компании, у которых нет крупных акционеров, которым принадлежит 20-50% компании.

- За счет постоянной торговли акциями (трейдинг)

В этом случае инвестор пытается купить акции дешевле, а продать дороже. Однако если на первый взгляд это кажется несложным, на практике более 90% начинающих инвесторов теряют свои деньги.

Стоимость акций постоянно меняется, поэтому этот способ более рискованный, чем просто получать дивиденды. Интернет пестрит от предложений от различных «гуру инвестиций», готовых научить любого желающего зарабатывать на трейдинге по 100% в день, но если бы это было правдой — самыми богатыми инвесторами в мире были бы именно они, а не Уоррен Баффет, зарабатывающий около 15% на протяжении нескольких десятков лет.

Бесплатный сыр бывает только в мышеловке, а в инвестициях нет доходности без риска, и чем выше возможная доходность, тем больше риски.

Порог входа. От десяти тыс. рублей.

Доходность. Если получать прибыль за счет дивидендов, в среднем, 5%. За последние десять лет в самых стабильных компаниях в секторах генерации, коммунальных услуг и телекоммуникаций — около 7-8% годовых. Если заниматься трейдингом, можно как заработать 100% прибыли, так и потерять почти всю сумму инвестиций.

Риски. С дивидендами риск один — иногда выплаты могут снизиться или вовсе исчезнуть из-за низких финансовых показателей компании или решения крупных акционеров. С трейдингом риск потерять свои инвестиции намного выше, так как цена акций может идти как вверх, так и вниз.

Как подстраховаться. Лучше купить диверсифицированный портфель стабильных надежных компаний, которые торгуются по адекватным ценам с точки зрения мультипликаторов. Не гнаться за рискованными бумагами вроде Tesla и не пытаться спекулировать. Еще один способ — купить индекс акций, содержащий в себе сразу множество акций, что позволяет получить мгновенную диверсификацию портфеля.

Альтернативные инвестиции

Альтернативные инвестиции – нетрадиционные вложения средств для более продвинутых инвесторов, которые хотят диверсифицировать портфель и заработать больше среднего по рынку.

Краудинвестинг

Краудинвестинг — коллективные инвестиции. В таком случае вы вместе с другими инвесторами можете вложить средства в частную компанию в обмен на долю в компании или выдать такой компании займ под высокий процент.

При покупке доли, если проект взлетел, инвесторы могут заработать намного больше, чем на фондовом рынке, но и риск таких инвестиций намного выше, так как вложения в небольшие компании не такие надежные, как инвестиции в крупные публичные компании.

Краудинвестинг делится на несколько видов.

В зависимости от участвующих лиц:

- P2P (peer to peer). Когда вкладчик и заемщик — физлица.

- P2B (peer to business). Когда частное лицо инвестирует в бизнес.

В зависимости от способа распределения дохода:

- Роялти. Инвестор получает доход в виде процентов от будущей прибыли.

- Народный займ. Физлица занимают деньги компаниям, а те возвращают их с процентами.

- Акционерный краудфандинг. Инвестор получает акции компании. В итоге становится совладельцем с правом на участие в управлении и дивиденды.

Порог входа. Зависит от площадки. Где-то минимальная сумма — 1000 рублей, где-то — от 100 тыс. рублей.

Доходность. От 10% до 20% годовых. Иногда компании могут обещать и 50% годовых, но вероятность такого результата скорее всего достаточно низкая.

Риски. Можно нарваться на мошенников и потерять деньги, нет гарантий, что проект будет успешным. В случае банкротства компании инвесторы могут потерять часть или все свои вложения.

Как подстраховаться. Лучше держать не более 10% от портфеля и диверсифицировать вложения между несколькими компаниями.

Криптовалюта

Криптовалюта — актив с высокой волатильностью и совершенно непонятной внутренней стоимостью, которую невозможно достоверно оценить. Это означает, что цены на нее могут измениться очень быстро и в любую сторону и никто не знает какая цена является справедливой.

Например, в 2017 году рекордная стоимость биткойна — около $20 тыс. В течение следующих трех лет она теряла в цене и в первом квартале 2020 года стоила около $4 тыс. В 2021 году курс дошел почти до $65 тыс.

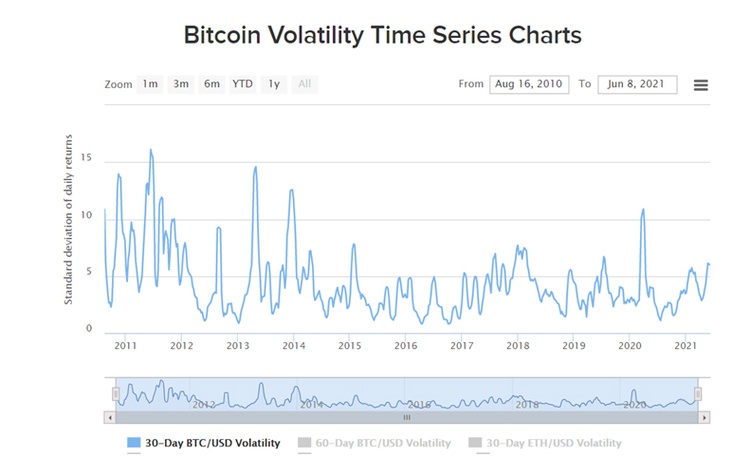

График показывает индекс волатильности биткоина. Источник

Приобрести валюту можно через крипто-биржи, p2p-площадки, обменники, кошельки. В этом случае также важно уточнять, берут ли системы какие-то комиссии. Хранить средства можно на специальных кошельках.

Порог входа. От нескольких тыс. рублей.

Доходность. Заработать можно и пять, и десять раз, но можно также потерять до 99% вложенных средств.

Риски. Так как никто не знает, какая цена является справедливой с фундаментальной точки зрения, цены могут меняться под действием новостей, настроений инвесторов или твитов Илона Маска.

Как подстраховаться. Поскольку криптовалюта — это альтернативный метод инвестирования, средства нужно диверсифицировать и держать в портфеле не более 5-10%.

Куда стоит вложиться в 2021 году

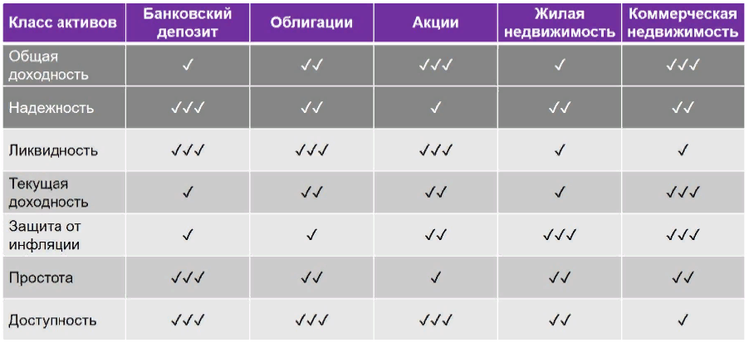

Выбирая, куда инвестировать средства, стоит обращать внимание на семь важных критериев. Их мы привели в таблице ниже:

Если ваша цель — долгосрочный рост капитала и получение регулярного дохода, то лучше всего выбрать акции и коммерческую недвижимость. Если хотите максимально застраховаться и получать хоть и низкий, но очень стабильный доход — облигации и жилая недвижимость.

Вкладывая средства в недвижимость, тем более в коммерческую (более доходный, но более сложный вариант), не стоит слепо доверять обещаниям брокеров или застройщиков. Важно досконально изучить выбранный объект, чтобы понимать все возможные риски. Наиболее надежным вариантом будет отдать все в руки профессионалов.

Однако и в этом случае следует сначала проверить организацию, которая занимается инвестициями в коммерческую недвижимость, и только потом доверять ей средства. Насколько грамотные специалисты работают в компании? Какой анализ проводится перед покупкой каждого объекта? На чем основаны прогнозы компании? Какие результаты показали уже купленные ранее объекты? Как структурируются инвестиции?

Не стесняйтесь задавать вопросы, «докапывайтесь» до истины. Начните инвестиции с небольшой суммы и увеличивайте чек только после положительных результатов. Опытный инвестор всегда идет в любую сделку «с открытыми глазами», имея максимум информации и понимая все риски.

Источник https://fincult.ru/stat-i/investicii-dlya-nachinajushhih-s-chego-nachat/

Источник https://rb.ru/opinion/7-passive-income/

Источник

Источник