Содержание

Фондовый рынок простыми словами (как он работает) — что нужно для торговли

Т орговля на фондовом рынке сегодня – это один из наиболее популярных видов вложения денежных средств, позволяющий получать высокую прибыль при умеренном риске.

Значение рынка ценных бумаг трудно переоценить, так как он является механизмом, который позволяет перемещать средства по разным экономическим секторам и привлекать огромные капиталы в государственные и частные компании.

- Что такое фондовый рынок простыми словами

- Устройство и функции фондового рынка (как он работает)

- Классификации фондового рынка

- Российский фондовый рынок

- Что продается на фондовом рынке

- Фондовые индексы

- Как зарабатывают на фондовом рынке

- Пример заработка на фондовом рынке

- Как выйти на фондовый рынок

- Российские фондовые брокеры

- Особенности торговли на фондовом рынке США

- Заключение

Что такое фондовый рынок простыми словами

Фондовый рынок (Stock Market) – это структура определенных правил, регламентов и механизмов, позволяющих торговать ценными бумагами.

Под этим понятием подразумеваются не только биржевые площадки для совершения торговых операций, но и главный инструмент привлечения денежных потоков в бизнес, с помощью которого предприятия приобретают реальную рыночную стоимость через выпущенные в свободное обращение акции.

Суть фондового рынка и его функции практически те же, что и у любого другого рынка – встреча продавцов с покупателями для заключения взаимовыгодных сделок.

Другой важной составляющей рынка ценных бумаг является привлечение свободных капиталов и финансовых накоплений. То есть фондовая торговая предоставляет множество вариантов инвестирования и концентрирует деньги на рынке.

Фондовый рынок простыми словами – это одна из областей финансового рынка, где в роли товара выступают ценные бумаги: акции, облигации, фьючерсы, опционы и другие. При этом каждая сделка совершается в соответствии со строгими правилами и при определенных условиях.

Международным фондовым рынком называют единое пространство всех мировых рынков, на которых ведется купля/продажа бумажных активов.

«Википедия» говорит, что фондовый рынок – это совокупность экономических отношений, касающихся эмитирования и обращения ценных бумаг между его участниками. Данный рынок, являясь составной частью рынка капитала в тандеме с денежным рынком, в сущности, и есть глобальная финансовая система.

Ввиду того, что активы фондового рынка – это бумаги, его еще называют рынком ценных бумаг (Equity Market, Bond Market).

Самые крупные представители фондового рынка расположены в Соединенных Штатах, Японии и России. Одна из известнейших бирж – это Нью-Йоркская фондовая биржа NYSE со средним оборотом порядка 16,5 трлн долларов.

Торговый зал NYSE

Второй по величине площадкой является NASDAQ, также расположенная в США. В список акций торгуемых в Штатах включено более 3,2 тыс. компаний, среди которых есть и Российские.

В числе лидеров также присутствует японская фондовая биржа TSE (Tokyo Stock Exchange) где имеют листинг 2414 представителей бизнеса.

Фондовый рынок России представлен Московской биржей, средний оборот площадки равен 23,8 трлн рублей, а список компаний-участников торгов включает 280 представителей.

Устройство и функции фондового рынка (как он работает)

Глобальный фондовый рынок является наднациональной структурой, к которой принадлежат все региональные рынки ценных бумаг. Внутренние рынки представлены физическими и юридическими лицами, а на международной площадке в роли участников торгов выступают целые государства. Доступ к торговле обеспечен практически для всех мировых экономик, поэтому данный рынок глобален и универсален.

Рынок ценных бумаг являет собой некое объединение кредитно-финансовых институтов, в числе которых биржи, брокеры фондового рынка, национальные агентства, дилеры. Также в функционировании рынка задействованы страховые компании, банки, государственные финансовые службы, которые влияют на рыночную динамику.

Любую операцию, производимую в рамках рынка, можно отнести либо к коммерческой манипуляции, либо к финансовой. В первом случае это взаиморасчет сторон по импорту и экспорту, а во втором – передвижение капитала между множеством отраслей экономики. Перераспределение денег между сферами фактически регулирует рыночную экономику. Кроме того, фондовый рынок через выпуск и продажу акций оказывает поддержку компаниям, которые испытывают затруднения с финансированием.

Важными функциями рынка ценных бумаг являются:

- Поддержка национальных экономик в преодолении финансовых трудностей.

- Уравновешенное распределение денежной массы между разными сферами экономики и компаниями.

- Предоставление возможности поиска инвесторов для предприятий и взаимовыгодное сотрудничество между ними.

- Рост денежной массы. Рынок создает свободные денежные потоки, при помощи которых инвесторы расширяют спектр возможностей для вложений.

- Регуляторная функция. Цены на бумаги в ходе торгов устанавливают предложение и спрос, что соответствует правилам открытого рынка. Свободные торги определяют капитализацию компаний через их акции, активы бюджетов – через казначейские гособлигации. Также торги оказывают влияние на денежные потоки через банковские учреждения и финансовые структуры.

Также отдельно можно выделить индикативную составляющую фондового рынка. Последний мировой финансовый кризис показал, что рыночные участники склонны реагировать на надвигающиеся экономические проблемы раньше, чем об этом начнут заводить речь политики. Поэтому наиболее развитые фондовые государственные структуры с большой капитализацией значительно устойчивей остальных и в состоянии привлекать более качественные инвестиции.

Работа фондового рынка осуществляется при участии следующих субъектов:

- Эмитенты. К таким участникам относят юр. лицо или госорган местной либо исполнительной власти. В сущности, эмитенты – это продавцы, которые занимаются выпуском ценных бумаг, обозначающих область их деятельности. Процесс выпуска бумаг называется эмиссией.

- Инвесторы. В качестве инвестора может выступать физлицо, фирма, предприятие или госорган. Эти участники применяют свои капиталы для приобретения акций и иных бумаг для последующего извлечения прибыли. Данные лица находятся в риске, поскольку в случае убыточности проекта будут потеряны деньги.

- Профессиональные рыночные участники. По факту, это третьи лица, представляющие непосредственно сам фондовый рынок, которые обеспечивают основной оборот. В эту категорию входят брокеры, инвестфонды, трейдеры, дилеры, которые являются посредниками, профессиональными представителями какой-либо из сторон. Данные лица зарабатывают на процентах от успешных сделок, поэтому они заинтересованы в максимальном количестве заключенных на куплю/продажу договоров.

Классификации фондового рынка

Рынок ценных бумаг имеет также разделение по некоторым критериям:

- По эмитентам – рынок акций частных предприятий, рынок гособлигаций и иных бумаг.

- По принадлежности к бирже – биржевой либо внебиржевой рынок.

- По срокам – торгуются бессрочные, долгосрочные, среднесрочные или краткосрочные ценные бумаги.

- По региональной принадлежности – международный рынок, региональный либо национальный.

- По экономическим отраслям.

- По разновидностям бумажных финансовых инструментов – акции, облигации, фьючерсы и прочие.

- По иным признакам.

Посредником между эмитентом и инвестором обычно выступает фондовая биржа, которая занимается созданием и предоставлением всей необходимой инфраструктуры для проведения полного цикла торгов. В рамках биржевой площадки функционируют несколько отделов, в числе которых:

- Система ведения торгов, обеспечивающая прием средств от продавцов и покупателей;

- Клиринговая палата, которая занимается учетом торговых объемов, а также денежными вопросами – переводами средств эмитентам, снятием денежных сумм со счетов инвесторов и т. д.;

- Депозитарный отдел, курирующий экономическую часть и контролирующий все безналичные операции.

Рынок ценных бумаг классифицируется по свойствам движения бумажных активов.

- Первичный (Primary Market). Так называется рынок, на котором первично размещаются новые выпущенные ценные бумаги. Размещение может происходить в публичной форме (IPO) либо в закрытой, при котором акции не предлагаются для приобретения любому желающему. Первичное размещение может осуществляться посредством биржи или иным способом.

- Вторичный (Secondary Market). На этом рынке происходит обращение бумаг, которые уже были выпущены ранее и проходили процесс первичного размещения. Основной оборот сделок по фондовым активам приходится на вторичный рынок, и именно с ним ближе всего знакомы начинающие инвесторы, так как биржи представляют его в первую очередь.

- Третий рынок (Third Market). На этом рынке совершаются сделки с незарегистрированными на биржевой площадке бумагами, то есть с теми, которые не проходили листинг. Другое его название – внебиржевой рынок (Over the Counter Market, OTC). Он имел большое значение в 50-х гг. прошлого века, в то время компании-инвесторы начали скупку обыкновенных акций, чтобы защититься от инфляции, а биржи удерживали фиксированную комиссию по сделкам. Проводя операции без участия биржевых площадок, они экономили на издержках и не создавали колебаний цен, которые были неизбежны на биржах при крупных сделках.

- Четвертый рынок (Fourth Market). Так называют электронные торговые системы для работы без посредников с большими пакетами бумаг между институциональными инвесторами. Среди популярных систем – InstiNet, POSIT, Crossing Network.

Российский фондовый рынок

Отечественный фондовый рынок сформировался сравнительно недавно (в начале 90-х гг.), поэтому большинство агентств рейтинга западных стран относят его к развивающимся. Молодые рынки характеризуются более высокой доходностью, которая всегда сопровождается повышенным риском.

С середины 2000-х рынок ценных бумаг РФ продемонстрировал многие позитивные перемены: вырос оборот средств, повысилась общая ликвидность, возросла информационная прозрачность участников, существенно развилась законодательная база, инвесторы приобрели большую защищенность. Данные обстоятельства вкупе с усилившейся ситуацией в политике и экономике позволили повысить кредитные рейтинги России международными агентствами Fitch Ratings, Moody`s, Standard & Poor`s.

Ключевые игроки на отечественном рынке ценных бумаг – Московская межбанковская валютная биржа (ММВБ) и Российская торговая система (РТС). На ММВБ преимущественно осуществляются сделки с акциями, а на РТС на первом месте стоят фьючерсные контракты и опционы.

Что продается на фондовом рынке

Торговля на фондовом рынке в первую очередь ведется ценными бумагами. Активы фондового рынка представлены несколькими видами бумаг.

- Акции (Stock). Покупка данных бумаг означает внесение собственного капитала в капитал предприятия-эмитента. Акции бывают двух видов – простые и привилегированные. Покупая бумаги, акционер получает право на получение части доходов компании в виде дивидендов. Кроме того, например, став обладателем половины акций фирмы, вы сможете претендовать на 50 % всего ее имущества в случае закрытия бизнеса.

- Векселя (Bill). Данная ценная бумага представляет собой закрепленное обязательство выплаты некоторой позаимствованной денежной суммы. Вексель содержит конкретную информацию о сумме и дате возврата средств. Они бывают переводными и простыми.

- Облигации (Obligation). Данные бумажные активы подразумевают выплату их держателям дивидендов, а также обязательство возврата ее полной стоимости по прошествии определенного срока. Облигации бывают трех типов: корпоративные, государственные (бонды – Bond) и частные. Отличие облигаций от других ценных бумаг – повышенная надежность и стабильность. Прибыли часто бывают небольшими, но строго фиксированными, не зависящими от колебаний рынка. Для вложения крупных средств зачастую используют облигации федерального займа. Гособлигации нередко освобождаются от налогов.

Также на фондовом рынке осуществляются сделки с производными ценными бумагами.

- Фьючерсы (Futures Contract). Данный инструмент – это срочный контракт на поставку какого-либо товара или сырья на определенную дату по определенной стоимости.

- Форвардные контракты (Forward Contract). Такой контракт является срочной договоренностью, утверждающей качество, объем какого-либо товара или день поступления валюты. Цена и валютный курс устанавливаются в момент заключения договора. Форвард не относится к ценным бумагам, но широко используется на рынках финансов.

- Биржевые опционы (Stock Option). Опционом называется вид контакта, который дает его обладателю право на продажу либо покупку некоего актива по заранее оговоренной стоимости. Опционы относят к широкому классу активов, которые называют условными требованиями, то есть выплаты по таким договорам происходят при наступлении некоторого события.

Фондовые индексы

Индекс фондового рынка (Stock Exchange Index) – это средневзвешенный курс акций по некоторому количеству бумаг разных экономических отраслей, банковских учреждений и иных кредитно-финансовых организаций. Данный инструмент позволяет получить представление о состоянии цен фондового рынка, то есть его общее направление. Его применяют для статистического измерения, анализа и прогнозирования состояния фондовой торговли в целом и ее отдельных областей.

Различные индексы рассчитываются по разному числу бумаг, это может быть и 10 акций, и 500 или более. Различные фондовые индексы одного рынка позволяют оценивать его с различных сторон. Самыми известными в мире индексами являются американский индекс Доу Джонса (Dow Jones Index), японский Никкей (Nikkei Stock Average), немецкий ДАКС (Deutsche Aktienindex, DAX), российские РТС и ММВБ.

Мировые биржи предлагают для торговли тысячи бумаг, однако для понимания состояния фондового рынка выбранной страны применяется соответствующий индекс, демонстрирующий средний показатель динамики многих акций, котируемых на этой бирже. Поскольку значения биржевых индексов – это просто цифры, их обозначают не валютой, а пунктами.

Как зарабатывают на фондовом рынке

Рынок ценных бумаг предоставляет широкие возможности для извлечения прибыли и получения пассивного дохода как для компаний, так и для частных участников. Для работы на рынке существует масса стратегий и тактических приемов, однако их применение укладывается в рамки трех направлений.

- Инвестиции в ценные бумаги.

- Спекуляции на ценных бумагах.

- Продажа облигаций и акций.

Отдельным пунктом можно отметить заработок на биржевых индексах. В отличие от акций, они не являются ценными бумагами. В большинстве случаев для работы с индексами применяются два инструмента: фьючерсные контракты и трастовые фонды.

В первом случае покупаются фьючерсы на индекс, а во втором – участие в фонде. К примеру, один из крупнейших американских индексов S&P500 можно купить через ETF. Корпорация Standart & Poor, разработавшая данный биржевой индекс, владеет трастовым фондом SPDR, акции которого отражают котировки индекса. Их можно приобрести на бирже, как любые другие бумаги. Биржевой тикер фонда – SPY. Для частного инвестора оба способа имеют мало различий, индекс и фонд покупаются через торговый терминал как любой другой актив.

Пример заработка на фондовом рынке

А сейчас мы покажем наш пример заработка на ценных бумагах. Так как мы уже очень давно работаем с профессиональным брокером Evotrade, то и здесь же будем открывать сделку.

Наверняка вы знаете автомобили RollsRoyce, но редко у кого есть возможность даже мысли, что можно заработать на их акциях.

Мы зашли на эту страницу, открыли торговую платформу и выбрав акции RollsRoyce нажали кнопку BUY (Покупка):

Уже на следующий день акции подорожали в цене. Наша прибыль тоже подросла:

Чтобы получить деньги на свой лицевой счет, необходимо обратно продать акции, или другими словами — закрыть сделку:

Итоговые результаты можно всегда узнать во вкладке Сделки, которая находится под основным графиком на этой же странице платформы:

Evotrade предлагает огромной количество акций и других активов не только фондового рынка, но и товарного, валютного.

Как выйти на фондовый рынок

Посредником между эмитентами и инвесторами выступают фондовые биржи, занимающиеся непосредственной организацией торгового процесса. Крупнейшей отечественной биржевой площадкой является Московская биржа, в штат которой в 2011 г. вошли РТС и ММВБ. В составе холдинга – Центральный депозитарий, а также крупнейший в России клиринговый центр – Банк НКЦ.

За пределами РФ купить и продать ценные бумаги можно на таких известных площадках:

Это главная биржа США с самым крупным мировым оборотом. Она расположена на Уолл-Стрит в Нью-Йорке. Индекс Доу-Джонса рассчитывается по курсам акций этой площадки вместе с индексами Composite, ARCA Tech 100 Index и другими.

Эта американская биржа сориентирована на сделки с бумагами компаний высокотехнологического сектора, к примеру Google, Intel, Facebook, Tesla.

Лондонская фондовая биржа – известнейшая и старейшая фондовая площадка в мире. Она считается также самой интернациональной, так как около половины ее оборота – международная торговля акциями. Представлены также и компании из России, например «Евраз», «Роснефть» и множество других.

Но купить акции или облигации напрямую частным лицам на бирже нельзя, для этого созданы специальные компании посредники — брокеры. Брокерское место на бирже может стоить несколько сотен тысяч долларов в год. Покупать активы напрямую на бирже могут лишь институциональные инвесторы в виде многомиллионных траст, хедж и других фондов.

Российские фондовые брокеры

Брокеры служат связующим звеном между биржей и инвесторами. Таких компаний на рынке имеется большое количество, и каждая из них предлагает свои условия и взимает свои особые комиссии.

Проблема российских брокеров в том, что через них практически невозможно купить акции иностранных компаний из-за закона о квалифицированных инвесторах.

Именно для этого брокеры делают европейскую регистрацию и выводят на более чем 40 мировых бирж.

Особенности торговли на фондовом рынке США

Чтобы иметь возможность совершать сделки на фондовом рынке США, необходимо открыть торговый счет у брокерской компании, которая ориентирована на работу с клиентами из России. У любой фирмы есть консультанты, которые готовы рассказать, что для этого нужно сделать, достаточно обратиться с соответствующим запросом в поддержку.

Выходить на американский рынок лучше через надежных брокеров.

Рынок ценных бумаг США сильно отличается от российского и имеет свою специфику.

- В рамках платформы можно совершать сделки между участниками торгов, поэтому потери на спредах не являются неизбежными.

- Рыночные игроки могут не только соглашаться либо отклонять стоимость, но и предлагать свою.

- В рамках биржевой площадки каждому трейдеру доступны данные, включающие график цен, «имбэлэнсы», объемы сделок, стакан котировок, ленту приказов.

Фондовая биржа располагает огромным списком инструментов, что сильно расширяет возможности диверсификации портфеля. Торговлю можно вести в любой день ввиду большого количества бумаг. Для начала торгов лучше иметь депозит от $1 тыс. Компании, предлагающие меньший стартовый депозит, как правило, имеют невыгодные торговые условия.

Капитализация фондового рынка США – это многие триллионы долларов, поэтому он имеет большую привлекательность для инвесторов всей планеты. На биржах продается очень много и переоцененных акций, и недооцененных, которые при грамотном подходе предоставляют широкие перспективы для извлечения стабильной прибыли. Профессионалы рынка советуют не нацеливаться на получение быстрых денег, а разрабатывать долгосрочные инвестиционные стратегии.

Заключение

Фондовый рынок является глобальной сложной системой, живущей по своим законам и правилам. Влияние рынка ценных бумаг на макроэкономику и экономику каждой страны в отдельности трудно переоценить.

Триллионные денежные обороты, совершаемые ежедневно на фондовых площадках, оказывают сильное влияние на цены финансовых инструментов и экономическое состояние мира в целом.

Также рынок имеет сильное влияние в периоды кризисов и финансовой нестабильности. Вложения в акции и другие бумаги придают большую устойчивость компаниям и частным инвесторам и применяются как защита от рисков и различных форс-мажоров.

Если у вас есть цель научиться управлять собственными деньгами и преумножать их, то нужно вырабатывать в себе понимание того, как они работают, как обращаются и при помощи каких методов могут расти.

Финансовые рынки являются лучшим местом для поступательного наращивания капитала, но важно помнить, что там нет и не может быть легких и быстрых денег.

/rating_on.png)

/rating_on.png)

/rating_on.png)

/rating_on.png)

/rating_half.png) (4 оценок, среднее: 4,50). Оцените, пожалуйста, мы очень старались!

(4 оценок, среднее: 4,50). Оцените, пожалуйста, мы очень старались! Особенности российского фондового рынка, или Что не так с российскими акциями

Инвестпривет, друзья! Россия – уникальная страна, и ее фондовый рынок – тоже уникален. Он коренным образом отличается и от рынков развитых, и развивающих стран. И эти отличия необходимо знать и учитывать при вложениях в акции российских компаний. Ведь когда понимаешь особенности процесса, инвестировать значительно проще. Об основных особенностях российского фондового рынка (главным образом – инвестирования в российские акции) я и расскажу дальше.

Сравнительно небольшая ликвидность и небольшое количество акций

Российский фондовый рынок очень молод – ему не исполнилось даже 30 лет. Причем всё «детство» рынка проходило в 90-е годы, когда капитал не преумножался, а, скорее, разграблялся.

С другой стороны, при создании российских бирж применялись самые передовые технологии, поэтому с точки зрения технологичности Московские и Санкт-Петербургские биржи самые продвинутые. Даже по сравнению с NYSE или LSE.

Однако по капитализации Мосбиржа не входит даже в ТОП-20 крупнейших бирж, находясь в третьем десятке (в 2018 году она занимала 22-е место). Сравните – капитализация всех компаний на Мосбирже по итогам 2019 года составляет порядка 45 трлн рублей (это примерно 692 млрд долларов США по текущему курсу). Количество эмитентов – около 230, количество акций – порядка 280.

А вот капитализация Нью-Йоркской биржи составляет 23 трлн долларов, число эмитентов – более 2290. Капитализация NASDAQ – 11 трлн долларов, число компаний в котировальном листе – 3000. Капитализация третьей по размеру бирже мира – Японской – составляет 6 трлн долларов, а в листинге 3628 компаний.

Низкая капитализация и небольшое количество акций для выбора не способствуют активному притоку инвесторов, а также увеличивает риски спекулятивного управления котировками. Тем более, что у достаточно большого количества акций очень низкий коэффициент free-float. Вообще, ликвидность российского фондового рынка по меркам крупных институциональных инвесторов оставляет желать лучшего.

Большая доля нерезидентов в акциях и облигациях

С другой стороны, в акциях и облигациях, особенно, государственных, «сидит» очень много иностранцев. Причина – в высокой доходности фондового рынка. Например, госдолг позволяет заработать до 6-7% годовых. А дивидендная доходность российского рынка по итогам 2019 года оказалась самой большой в мире (почти 20% годовых).

Россия считается развивающейся страной, поэтому интерес инвесторов понятен. Но и риски у развивающихся стран достаточно большие, поэтому при первых же признаках рецессии или кризиса иностранцы бегут из ценных бумаг. Так было в 2014 году после резкой девальвации рубля и введения санкций в отношении нашей страны. Доля иностранцев в ОФЗ на тот момент составляла почти 34%, и после их исхода цены на гособлигации рухнули. Те, кто захотели выйти в кэш, вынуждены были фиксировать убытки.

Таким образом, большое количество иностранцев в активах – это хорошо для притока капитала, но плохо, если начнутся неприятности – продажи усилят негативный эффект падения рынка.

Минимальное участие населения в инвестиционном процессе

Это еще одна особенность российского фондового рынка. Если в западных странах инвестирует почти 60% населения, а на совершеннолетие очередному американцу дедушка дарит акцию Coca-Cola в рамочке, то в России инвестициями от силы занимается 5% населения.

Но в последнее время благодаря ИИС и в целом повышению интереса к инвестициям (чему способствует падение доходности депозитов) число активных инвесторов растет. Это вынуждает брокеров и управляющие компании конкурировать друг с другом, снижая комиссии и предоставляя всё лучший сервис.

Даже были предложены БПИФы – альтернатива и ETF, и активно управляемым ПИФам. С их помощью можно инвестировать в мировые и российские индексы, причем по российскому праву, что очень удобно для тех россиян, которые в силу законодательного запрета не могут вкладываться в иностранные активы (госслужащие, военные и т.д.).

Но частных инвесторов на рынке всё еще очень мало. На депозитах лежат миллиарды рублей – а ведь их можно использовать гораздо эффективнее, даже если просто купить ОФЗ на ИИС.

Облигаций на Мосбирже на порядок выше, чем акций

Эмитентов акций всего 220, а акций – чуть меньше 300. В то время как корпоративных облигаций – почти 700, ОФЗ – под сотню, а муниципальных – около 200. Всего – более 1000 вариантов. Чувствуете разницу? А ведь есть еще внебиржевой рынок и еврооблигации.

В общем, если вы хотите собрать по-настоящему диверсифицированный по отраслям портфель, то одними российскими акциями вряд ли обойдется – для снижения рисков придется включить доходные корпоративные бонды. Ну, или выйти на иностранные рынки.

О том, как выбирать облигации — я писал подробную инструкцию.

Иностранные акции можно купить на Санкт-Петербургской бирже

Кстати, насчет «иностранщины». На Санкт-Петербургской бирже обращается более 500 акций и депозитарных расписок иностранных эмитентов, в том числе всемирно известные Apple, Microsoft, Visa, IBM, Cisco, Disney, Nokia, Telefonica и множество других компаний. Причем акции обращаются именно в виде акций, а не GDR, т.е. вы становитесь непосредственно владельцем акции равно так, как если бы купили ее на Нью-Йоркской или Лондонской бирже.

На самом деле россияне оказались в уникальном положении, так как законодательство многих стран запрещает напрямую иностранным эмитентам обращаться на отечественных биржах. Например, европейцам приходится либо искать выходы на зарубежных брокеров (американских или российских) или довольствоваться теми евро-GDR, которые обращаются на местных биржах.

Нам же достаточно открыть счет у любого российского брокера с выходом на Санкт-Петербургскую биржу – и можно покупать Coca-Cola, Tesla и Berkshire Hathaway, не выходя из дома.

Большая доля компаний с госучастием

На российском фондовом рынке, особенно в числе акций первого эшелона, достаточно много компаний, которые прямо или косвенно находятся под контролем государства или отдельных муниципальных образований. Например, Сбербанк, Газпром, Алроса, Аэрофлот, ВТБ, Башнефть, Интер РАО, Камаз, Иркут, НМТП, Татнефть, Роснефть и т.д.

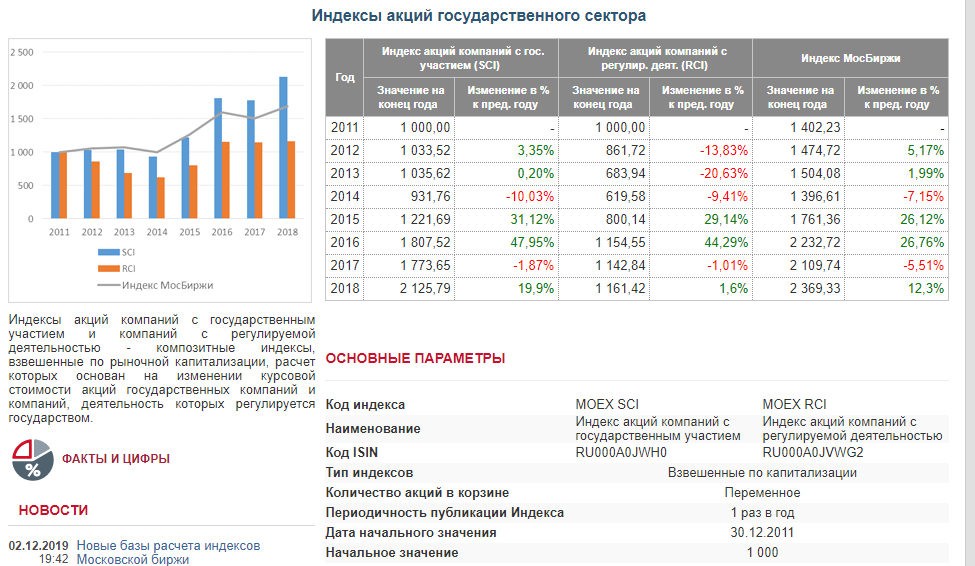

Есть даже специальный индекс для компании с государственным участием — MOEX SCI. В основе индекса лежат 16 акций: АЛРОСА, Ростелеком, Газпром, Россети, ВТБ, РусГидро, Роснефть, ФСК ЕЭС, Татнефть, Транснефть, Интер РАО, Башнефть, Аэрофлот, Сбербанк и НМТП.

Что интересно, за 2011-2018 год индекс Мосбиржи вырос на 68,68%, а MOEX SCI – 90,62%. Как говорится, комментарии излишни.

Отдельного ETF или БПИФа на индекс MOEX SCI нет, но можно самому собрать такой же индекс на своем брокерском счете – на это понадобится порядка 200 тысяч рублей.

Имеется официальный индекс «голубых фишек»

Если уж говорить об индексах, то нельзя не обойти внимание индекс «голубых фишек». Интересен тот факт, что этот индекс уникален – в целом названием «голубые фишки» обозначают наиболее ликвидные и доходные акции любого рынка, то только на Мосбирже додумались сделать отдельный индекс из них и еще запатентовать его название как отдельный торговый знак.

В общем, в остальных странах «голубые фишки» – это переносное наименование наиболее ликвидных и популярных инструментов, а в России – это официальный статус.

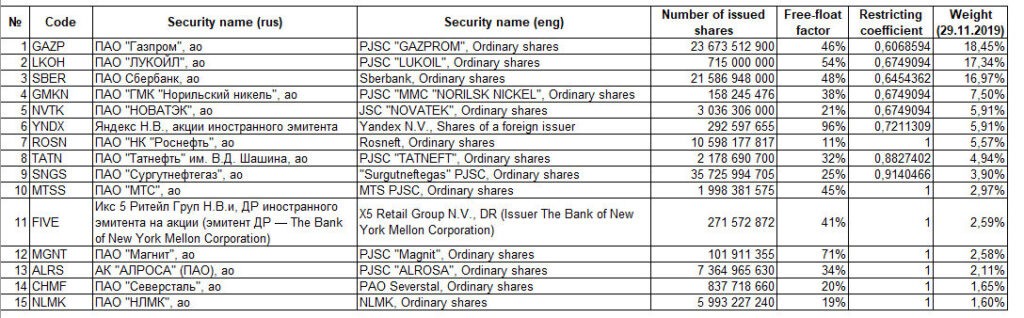

Сейчас в индекс входит 15 эмитентов, их список – на скриншоте.

Купить ETF на них нельзя, но можно собрать в такой же пропорции на брокерском счете. Нужно будет опять-таки порядка 200-250 тысяч рублей.

«Голубые фишки» формируют почти 60% оборота акций

Так как «голубые фишки» – это самый ликвидный инструмент, объема которых всегда достаточно для покупки и продажи, а спрэды – самые минимальные, неудивительно, что торгуют в основном именно ими.

По некоторым данным, «голубые фишки» делают до 60% от оборота общего количества акций. Причем в них активно инвестируют иностранные инвесторы. Особенно за рубежом любят Лукойл и Татнефть – за их хорошую дивидендную историю.

А еще за рубежом любят ГДР на российские акции. Особенно, ГДР-ки «голубых фишек».

Привилегированные акции стоят дешевле обыкновенных

Это еще одна особенность российского фондового рынка. Парадоксально, но во всем остальным мире всё с точностью до наоборот: именно префы стоят дороже обыкновенных акций и пользуются наибольшим спросом со стороны инвесторов.

Причина: по привилегированным акциям дивиденды гарантированы, и многие компании за рубежом платят по ним даже больше дивидендов, чем по обыкновенным. У нас в России же размер дивидендов по обыкновенным и привилегированным акциям обычно совпадает, за небольшим исключением, а в обороте находятся оба типа бумаг (опять-таки, за небольшим исключением).

Обыкновенные акции дают право голоса, а префы – нет. Поэтому крупные инвесторы, которым важно право голоса, покупают именно обыкновенные. А префы становятся уделом гораздо меньшего круга инвесторов, потому и стоят дешевле.

Поэтому для частного инвестора при прочих равных префы выгоднее – они стоят дешевле, дивиденды по ним гарантированы и либо равны по сумме обыкновенным, либо выше их. В общем, дивдоходность выходит выше. А право голоса… Ну не знаю, если у вас денег на 10 акций, это вам нужно?

В одном лоте нередко находится множество акций

Лот – это минимальный объем акций для покупки. На западных биржах обычно в одном лоте находится 100 акций. Кроме того, многие брокеры торгуют дробными лотами. На Мосбирже же нормой считается нахождение в одном лоте 10 акций. Например, лотами по 10 акций торгуются Сбербанк, Газпром, Алроса, МТС. При этом режим торговли дробными лотами открыт лишь в определенные промежутки времени, и ликвидности там почти никогда нет. Так что можно сказать, что дробные лоты на Мосбирже купить не удастся.

Кроме того, есть акции, которые из-за многочисленных сплитов, допэмиссий или копеечного номинала стоят реально копейки. В результате в одном лоте помещается 1000 или даже 10 000 акций. Например, у МРСК и ВТБ.

Простое правило, которым руководствуется Мосбиржа – чем меньше цена акции, тем больше акций в лоте. Дорогостоящие акций типа Башнефти, Лукойла, Новатэка и т.п. торгуются по одной акций в лоте.

Кроме того, по одной акции в лоте находится на Санкт-Петербургской бирже, так что можно обойти ограничение в 100 акций в 1 лоте, свойственное, к примеру, для Нью-Йоркской биржи.

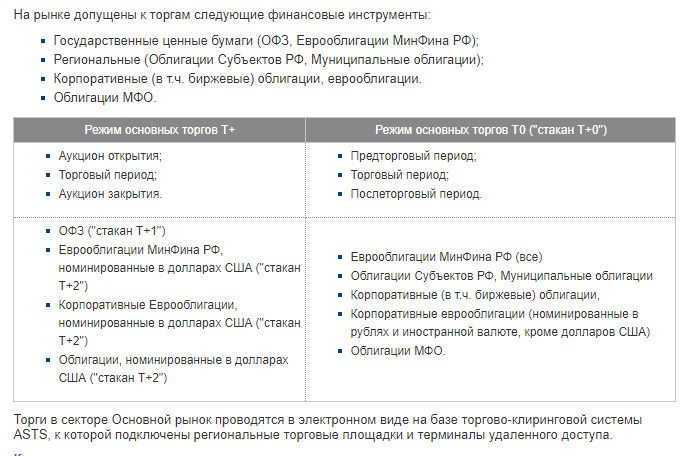

На Мосбирже установлен разные режимы торгов для акций и облигаций

Акции торгуются в режиме Т+2, т.е. расчет производится на второй день после покупки актива. Это сделано для удобства спекулянтов – такая практика вообще распространена по всему миру. Для долгосрочного инвестора особой разницы в режиме торгов Т+2, Т+1 или Т0 нет. Нужно только учитывать, что при покупке акции под дивиденды покупку нужно сделать минимум за 2 рабочих дня до закрытия реестра, так как фактически вы станете владельцем акции на второй день.

К примеру, если реестр закрывается 15 июля, то акцию нужно купить до 13 июля. Если совершить покупку 14 июля, то дивиденды вы не получите, так как станете хозяином акции только 16-го июля.

Корпоративные и муниципальные облигации, а также евробонды торгуются в режиме Т0, т.е. поставка актива производится в день покупки. При этом некоторые корпоративные облигации торгуются в режиме Т+1. ОФЗ торгуются в режиме Т+1.

На рынке почти нет стабильных дивидендных историй

В США, к примеру, есть официальные «дивидендные аристократы» – компании, которые регулярно платят дивиденды и при этом наращивают их объем.

Российскому рынку до такого еще далеко. Компании не то, что не наращивают дивиденды – многие вообще не научились платить их регулярно 🙂 Небольшие приятные исключения – это, пожалуй, Лукойл, Татнефть, МТС и еще пара-тройка компаний.

Ну и еще одно принципиальное отличие российского фондового рынка от американского – у нас дивиденды платятся преимущественно раз в год, реже – раз в полгода и буквально единицы платят промежуточные дивиденды каждый квартал или 3 раза в год. Чтобы лучше разбираться в дивидендных российских акциях и получать максимальный доход от вложения в них, советую пройти мой курс по грамотному инвестированию в дивитикеры.

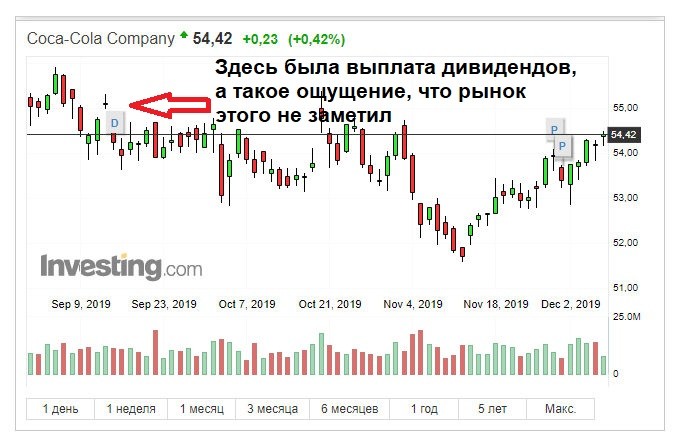

На американских и европейских площадках же принято платить дивиденды каждый квартал – за счет этого гэпы менее заметны и закрываются очень быстро.

Дивиденды влияют на котировки сильнее, чем фундаментальные показатели

Многие инвесторы, говоря откровенно, приходят на российский фондовый рынок за дивидендами. Поэтому новости о высоких дивидендах вызывают большой ажиотаж, и акция взлетает до небес.

При этом далеко не все инвесторы анализируют отчетность и не понимают, откуда взялись такие высокие дивиденды. А потом удивляются, почему после гэпа цена идет вниз и не хочет возвращаться назад.

Например, Центральный телеграф в этом году получил дополнительную прибыль за счет продажи своих зданий. Но это был разовый доход. Более того, фундаментальные показатели этой акции ухудшились, так как у компании стало меньше активов.

На графике видно, как взвинтилась цена на акции после объявления о дивидендах и как стремительно упала после их выплаты.

Котировки акций сильно зависят от новостей и слухов

Из-за сравнительно небольшой ликвидности практически любую акцию российского фондового рынка можно разогнать – как искусственно за счет продажи / покупки большого объема бумаг, так и с помощью новостей. Причем котировки разгоняют и негативные новости, и положительные.

Показателен в этом плане пример Яндекса. После слухов о возможном принятии закона об ограничениях для иностранных компаний (а Яндекс – иностранная компания) котировки рухнули вниз. Когда стало известно об отмене законопроекта, Яндекс устремился вверх.

Конечно, подобные истории есть на каждом фондовом рынке, в том числе на американском. Но там ликвидность избыточна, и чтобы серьезно повлиять на котировки, нужна по-настоящему громкая новость. Как, к примеру, в ситуации с Kraft Heinz, когда выяснился подлог в отчетности. А у нас в России акции буквально на каждый чих остро реагируют.

Рынок развивается циклично: весной-летом растет, осенью-зимой падает

Дело в том, что на весну-лето приходится пик выплаты дивидендов, поэтому понятно, что спекулянты разгонят цены именно в этот период. Осенью-зимой затишье – лишь некоторые эмитенты платят промежуточные дивиденды.

Но долгосрочный инвестор должен думать наперед. Для него падение котировок – отличный повод приобрести акции, на которые он давно облизывался. Поэтому основной период покупок для долгосрочника – это как раз осенние и зимние месяцы.

Российские акции по-прежнему фундаментально недооценены

Несмотря на то, что индекс Мосбиржи основательно подрос за последние годы, даже самые дорогие компании типа Сургутнефтегаза, Яндекса и Лукойла, остаются недооцененными по мультипликаторам, если сравнивать с компаниями аналогичного сектора из других стран. Так что они выглядят привлекательно для покупок даже на хаях, когда покупать-то страшно.

Другое дело, что на фондовом рынке США, возможно, надувается пузырь. И когда он лопнет, то все увидят, кто плавал голым в зоне прибоя. Но пока среднесрочная картина такова: российские акции по-прежнему недооценены.

Это далеко не все отличительные черты и особенности российского фондового рынка. Их нужно знать. И если вы хотите эффективно вкладывать в нашу фонду и зарабатывать на дивидендах, обязательно проходите мой курс. Если у вас есть что добавить – смело пишите в комментариях. Удачи, и да пребудут с вами деньги!

Источник https://finfocus.today/fondovyj-rynok-prostymi-slovami.html

Источник https://alfainvestor.ru/osobennosti-rossijskogo-fondovogo-rynka/

Источник

Источник