Содержание

2 способа, как рассчитать срок окупаемости инвестиций

Любой предприниматель, вкладывая свои деньги в инвестиционный проект, преследует одну, исключительную цель – приумножение собственного капитала. Но перед тем, как получить прибыль, необходимо полностью окупить затраченные на инвестиции средства.

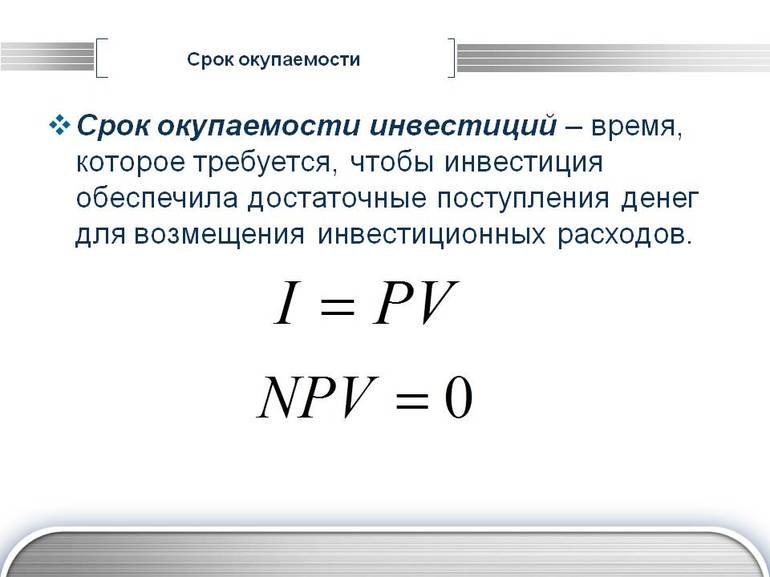

Из этого выходит, что РР, или срок окупаемости инвестиций – основной параметр, использующийся для расчёта того момента, когда бизнес-проект начнёт генерировать для предпринимателя стабильный денежный поток.

Сегодня мы поговорим о таком понятии, как рентабельность инвестиций, их сроки, как правильно их рассчитать, а также расскажем о ключевых параметрах и особенностях, проявляющихся в период прохождения бизнесом точки полной окупаемости.

Срок окупаемости инвестиций: что это такое?

Если говорить вкратце, то период возврата инвестированных средств (или же Payback Period, PP) – это заранее просчитанный и определённый временной отрезок, который нужен для того, чтобы прибыль от бизнеса, затраченная на инвестирование проекта, полностью окупилась и вернулась к инвесторам.

Для примера: если инвестиционный капитал бизнес-проекта составил 800 000 долларов, а его ежегодный расчётный прогноз прибыли составляет 120 000 долларов, то РР в среднем составит 6,6 лет. Важно учесть, что при этом ценность материальных ресурсов с учётом фактора времени не учитывается.

Важно: несмотря на то, что формула payback period считается одной из ключевых параметров для оценки инвестиционной привлекательности бизнес-проекта, сама формула активно используется и в других сферах предпринимательской деятельности, о которых мы и поговорим далее в статье.

1) Для закупки оснащения

В этом случае коэффициент окупаемости показывает, за какой временной промежуток то или иное оборудование полностью окупит затраты на свою покупку. Иными словами, данная формула будет отображать доход, который компания будет получать за счёт купленного оснащения.

При подсчётах часто используются формулы с несколькими показателями, к примеру:

- расходы на установку и обслуживание оборудования;

- различные форс-мажорные обстоятельства;

- затраты на обучение и содержание персонала, работающего на оборудовании;

- ремонтопригодность оснащения;

- коэффициент полезного действия.

2) Для капитальных вложений

В этом векторе период рентабельности инвестиций применяется для всеобщей модернизации всего бизнеса, включая все производственные процессы и средства доставки сырья и товара к покупателю.

При этом наибольшую важность приобретает заранее определённый временной отрезок, за который повышенная эффективность бизнес-процессов полностью перекроет расходы, затраченные на модернизацию и обновление производственных и бизнес-процессов.

Иными словами, РР для капиталовложения рассматривается в том случае, когда инвестор хочет понять, есть ли смысл вливать материальные и нематериальные ресурсы в модернизацию существующей бизнес-системы, и если да, то насколько эффективными будут данные инвестиции.

3) Для инвестирования

Это наиболее распространённая сфера применения PP, представляющая собой всё тот же отрезок времени, в период которого должна произойти полная окупаемость инвестиционного проекта, т.е. вся сумма, затраченная на развитие, полностью возвращается инвесторам.

Из этого выходит, что конечный срок отображает то количество времени, которое необходимо для прохождения полного круга рентабельности бизнес-проекта.

Для большинства инвесторов именно коэффициент окупаемости бизнеса является одним из ключевых показателей – чем меньше показатель, тем рентабельнее дело. Поэтому, при составлении бизнес-плана, для привлечения инвесторов рекомендуем обратить внимание на числа коэффициента.

Для примера инвестирования рассмотрим таблицу, в которой будут введены следующие условия:

- инвестиции в проект – 1 млн долларов

- денежные потоки представляют собой увеличивающуюся суму

Из таблицы выходит, что при первичных инвестициях в 1 миллион долларов, период полной рентабельности бизнес-проекта составит 4 года, так как уже к 4-му году функционирования бизнеса его кумулятивный (т.е. суммарный) кэш-флоу вышел в плюс, и превысил изначальную сумму на 10 000 долларов.

Как правильно рассчитать срок окупаемости инвестиций?

Вне зависимости от сферы применения, экономистами выделяются два главных варианта для подсчёта РР. При этом главным их отличием становится временное изменение ценности уже инвестированных ресурсов. Собственно, два существующих способа расчёта коэффициента:

- Простой способ (PP)

- Дисконтированный (или динамичный (DPP))

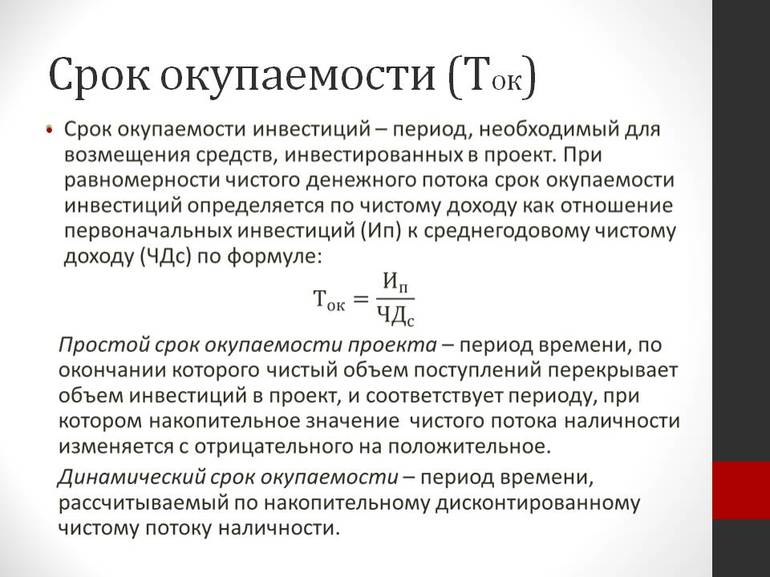

1. Простой способ расчёта

Такой способ применяется в том случае, когда ежемесячная прибыль предприятия находится примерно на одном и том же уровне, а общая погрешность прибыли не превышает 5%.

Однако же сейчас простой способ расчёта нигде не используется, кроме нескольких случаев:

- При анализе и сравнении нескольких бизнес-проектов, в расчётную формулу вносятся показатели только проектов с одинаковым сроком жизни;

- Простой способ расчёта рентабельности используется тогда, когда бизнес-проект требует только единоразового капиталовложения;

- Прибыль от предприятия будет поступать стабильными, одинаковыми частями с разницей до 5%.

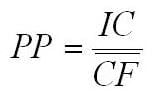

Формула срока возврата инвестиций, где:

- РР – срок возврата инвестиций;

- IC – изначальный проектный капитал;

- CF (кэш-флоу) – это общая годовая прибыль, которая генерируется благодаря вливаниям в уже запущенное предприятие.

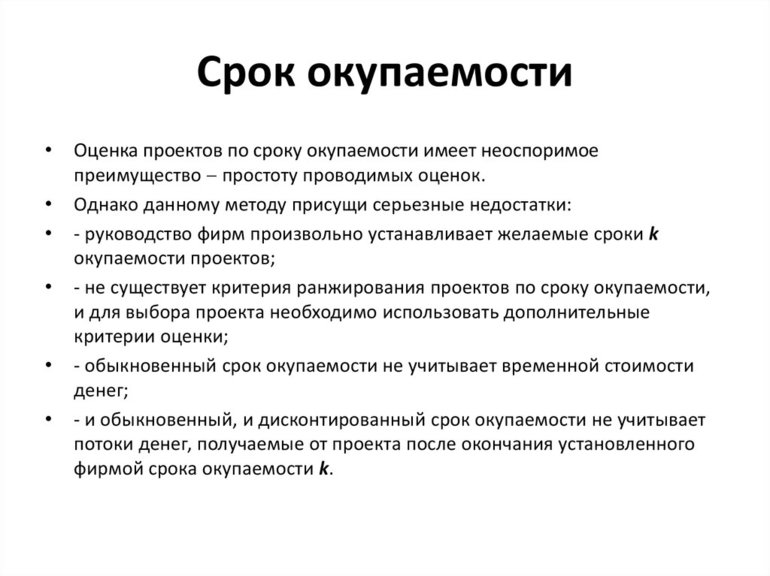

Несмотря на своё устаревание такой метод до сих пор не утратил своей популярности, главным образом из-за своей прозрачности и простоты в вычислениях. К тому же, он активно используется для поверхностной оценки и изучения инвестиционного проекта.

К сожалению, несмотря на всю свою простоту, такой метод не лишён своих недостатков:

- При расчёте не учитывается ценность вложенных средств, в особенности тогда, когда экономическая ситуация в государстве желает знать лучшего;

- Не учитывается прибыль от бизнеса, которая будет поступать в компанию после того, как предприятие перешло черту полной рентабельности;

- Отсутствие каких-либо дополнительных показателей, влияющих на точность предстартовых расчётов суммы для инвестирования.

При неравномерном поступлении денежных средств, экономистами используется следующая формула, где:

- n – минимальное значение временного периода;

- CFi – постоянный поток фиатных средств;

- IC – объем первоначальных вложений.

Как рассчитать срок окупаемости инвестиций в бизнес-плане?

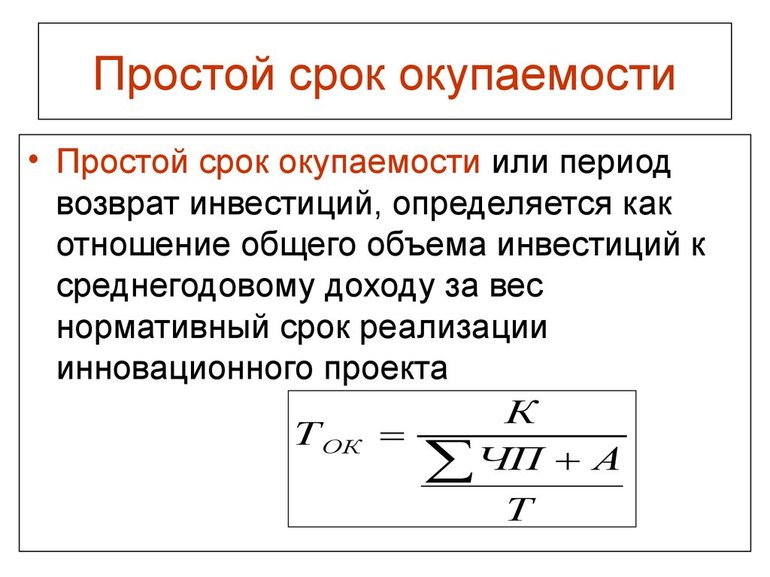

2. Дисконтированный метод анализа

Из названия понятно, что данный метод высчитывает те же показатели, что и простой способ, однако делает это с учётом дисконтирования средств, т.е. разницы денежных поступлений.

При использовании динамичного метода, речь пойдёт о случае, где чистая текущая стоимость (net present value или NPV) перестаёт быть в пределах отрицательных значений, и в дальнейшем такой и остаётся.

Из-за того, что дисконтированный коэффициент учитывает любые изменения в стоимости вложенных финансовых средств, окончательное число чистого коэффициента будет больше, чем при расчёте простым способом.

Обратите внимание: подсчёт накопленных денежных потоков начнётся с отрицательного значения из-за первоначальной стоимости инвестиций, но, поскольку денежные средства генерируются каждый год после изначальной инвестиции, дисконтированные денежные потоки за эти годы будут обозначаться как положительные, а кумулятивные дисконтированные PP будут прогрессировать в положительном направлении и стремиться к нулю.

Когда отрицательная сумма накопленных дисконтированных PP становятся положительной или достигает нуля, при подсчёте коэффициента возникает необходимость в использовании DPP.

При подсчёте дисконтированным методом, инвестору удаётся избежать искажения расчётных данных, но только в том случае, когда предприятие получает неравномерную прибыль.

Зачастую, при составлении бизнес-плана, этот нюанс упускается из виду, что влечёт за собой дальнейшие финансовые несостыковки, которые могут неправильно отображать генерацию фиатных средств, а это, в свою очередь, уменьшает вероятность найти успешных инвесторов.

Значения в формуле выглядят следующим образом:

- Discounted Pay-Back Period, или DPP – динамичный период возврата вкладов;

- Invest Capital, или IC – объём изначальных вложений;

- Cash Flow, или CF – постоянная прибыль, которую приносит бизнес-проект;

- r – динамичная ставка;

- n – время реализации бизнес-проекта.

Проще говоря, DPP считается по следующей упрощённой форме:

DPP = год до возникновения DPP + ежегодный накопленный дисконтированный PP до точки окупаемости ÷ годовой дисконтированный PP после прохождения точки рентабельности.

Дисконтированный метод подсчёта максимально раскрывается в том случае, когда ежемесячные поступления денежных средств непостоянны, различаются по своему объему и сроках поступления, в таком случае лучше всего рассчитывать динамичный коэффициент с использованием интерактивных таблиц и графиков Excel.

| Период, лет | Инвестиции в бизнес | PP-поток по бизнесу | DPP-поток по бизнесу | Кумул. DPP поток | Кумул. PP поток |

|---|---|---|---|---|---|

| 0 | 1 000 000 | — | — | — | — |

| 1 | — | 200 000 | 181 818 | 181 818 | 200 000 |

| 2 | — | 200 000 | 165 290 | 347 108 | 400 000 |

| 3 | — | 200 000 | 150 262 | 497 370 | 600 000 |

| 4 | — | 200 000 | 136 602 | 633 972 | 800 000 |

| 5 | — | 200 000 | 124 184 | 758 156 | 1 000 000 |

| 6 | — | 200 000 | 112 894 | 871 050 | 1 200 000 |

| 7 | — | 200 000 | 102 632 | 973 682 | 1 400 000 |

| 8 | — | 200 000 | 93 302 | 1 066 984 | 1 600 000 |

| 9 | — | 200 000 | 84 820 | 1 151 804 | 1 800 000 |

| 10 | — | 200 000 | 77 108 | 1 228 912 | 2 000 000 |

Из этой таблицы выходит, что при временном уменьшении ценности денег увеличивается и срок полной окупаемости инвестиций.

К примеру, если мы будем рассматривать не дисконтированные, т.е. простые денежные потоки, то кумулятивная рентабельность бизнес-проекта наступит спустя 5 лет после запуска предприятия. Используя дисконтированный подсчёт, полный возврат инвестированных средств наступит через 8 лет после запуска.

Однако же, как упоминалось ранее, дисконтированный способ подсчёта позволяет инвестору более точно определить не только окончательный срок окупаемости бизнеса, но и рассчитать дальнейшую прибыль компании после достижения точки полной рентабельности.

Оглядываясь на всемирный опыт инвестирования средств, можно сказать, что средний период полной окупаемости составляет от 7 до 10 лет.

На отечественном рынке большая часть бизнес-проектов имеют усреднённый срок окупаемости в 4-6 лет, а в периоды нестабильной экономической ситуации – от 3 до 5 лет.

Поэтому, при расчёте PP и DPP, рекомендуется обращать внимание на экономическую составляющую региона, учитывая всю его специфику и особенности.

Более длительные сроки опасны своей невозможностью точного подсчёта долгосрочных финансовых инвестиций, а более короткие – риском нарваться на откровенно мошеннические схемы работы проекта.

Срок окупаемости инвестиций – чрезвычайно важный для предпринимателя параметр, позволяющий не только оценить общую прибыльность проекта, но и точно рассчитать планируемую прибыль, при этом учитывая увеличение или уменьшение стоимости инвестированных валютных средств.

Что же касается способа подсчёта рентабельности инвестиций, то здесь каждый инвестор выбирает наиболее удобный для него вариант, простой или динамичный – зависит исключительно от пожеланий вкладчика.

Расчет срока окупаемости инвестиционного проекта

Прежде чем осуществить вложения денег в какой-либо проект, обязательно просчитывают срок окупаемости, то есть когда произойдёт возврат потраченной суммы. Существуют определённые виды деятельности, в отношении которых применяют этот критерий экономической эффективности финансирования. Для понимания сути вычислений возвратности следует ознакомиться с терминами, применяемыми в расчётах. Определяют показатель прибыльности по специальным формулам.

Применимость окупаемости к видам деятельности

Основным индикатором привлекательности инвестирования в любом направлении бизнеса является быстрота возвращения вложенного капитала. Срок окупаемости предоставляет предпринимателю возможность сравнить варианты создания или совершенствования производства и выбрать проект, в наибольшей степени соответствующий его устремлениям и денежным возможностям. Для оценки по критерию скорости возврата вложений подходят следующие сферы предпринимательской деятельности:

- Инвестирование долгосрочное: приобретение ценных бумаг, вложения в уставной капитал какого-то предприятия. Здесь срок окупаемости представлен отрезком времени, через которое отдача от проекта окажется равной сумме финансирования. Чем этот период меньше, тем привлекательнее вложения.

- Капитальные затраты в недвижимость, реконструкция и модернизация производства. Время, какое понадобится для достижения прибылью размера потраченных на развитие технологии средств, укажет на срок возвратности.

- Приобретение оборудования: машин, станков и механизмов, приборов осуществляют для обновления производственных фондов. Возврат затраченных на покупки денег произойдёт за счёт эксплуатации приобретённой компанией техники — всегда присутствует стремление предпринимателя к скорейшей компенсации расходов.

Не считаются инвестированием краткосрочные (сроком до 12 месяцев) вложения: выпуск облигаций, предоставление займов другим организациям — такая деятельность называется финансовой. Срок окупаемости исчисляется от начального шага проекта до полного возврата вложенных средств. Момент, когда денежные поступления становятся положительными в постоянном режиме, определяет точку окупаемости проекта.

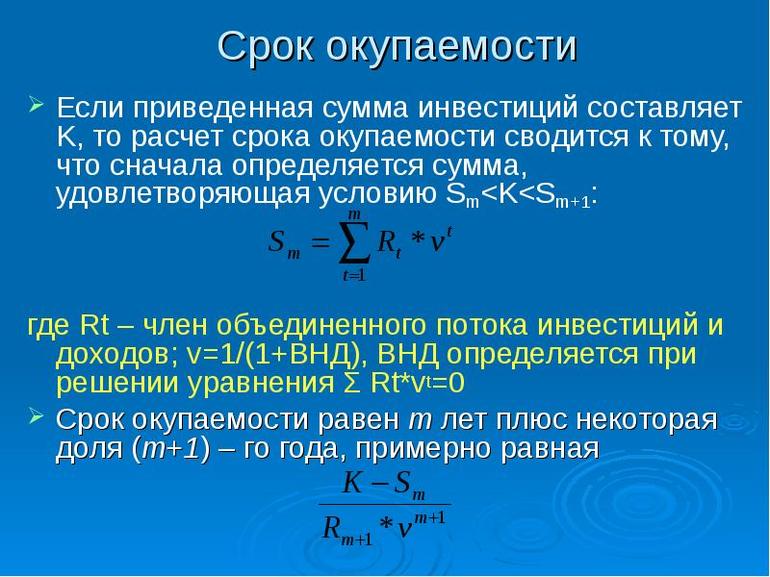

Понятие эффективности инвестиций

Получение экономического результата на рубль вложений означает действенность инвестиционного проекта. В зарубежной практике критерием для количественного нахождения эффективности вложений в основной капитал служит норма чистой прибыли за определенный срок. Определить показатель можно по формуле Нчп=(Пч-И)*100/И, где Пч — прибыль чистая от финансирования, И — размер инвестиций. В отечественной экономике эффективность рассчитывается из выражения Эи=П/К или Т=К/П, где:

- П — прибыль бухгалтерская чистая от вложений;

- К — капитальные затраты;

- Т — срок окупаемости.

Существуют и другие термины окупаемости, употребление которых связано со сроком возврата денег. Чистый эффект за несколько лет от финансовых вливаний, выраженный в современных денежных знаках, называют чистой приведённой стоимостью (Счп). Норма внутренней прибыли (Нвп) — процентная ставка или дисконт, служит для приведения Счп к нулю.

Смысл расчёта и исходные данные

Перед тем как посчитать окупаемость проекта, надо понять суть вычислений и собрать необходимые для этого сведения. Показатель возвратности используют при сравнительном анализе нескольких вариантов инвестиций как единственный параметр, или срок окупаемости учитывается в комплексе с другими факторами, раскрывающими эффективность вложений. Если нужна быстрая отдача от финансирования, ориентируются только на период возврата средств: примером могут быть инвестиции для оздоровления компании. Для расчёта окупаемости проекта потребуются следующие показатели:

- расходы, включающие все фининвестиции с начала финансирования;

- чистый годовой доход: выручка от результатов вложений за минусом налогов и всех затрат;

- амортизация — количество израсходованных в течение года финсредств на ремонт оборудования, его модернизацию и усовершенствование;

- срок инвестиционных затрат.

Чтобы рассчитать дисконтированный срок возвратности или окупаемости, потребуется также просуммировать приход всех денег за рассматриваемый отрезок времени, определить процентную ставку и срок дисконтирования, стартовый размер инвестиций. На период возврата вложений оказывают влияние и другие факторы, их разделяют на внешние и внутренние.

К первым относятся арендные платежи за производственные площади, расходы на обслуживание взятого кредита и непредвиденные траты. В отличие от внешних факторов, на которые предпринимателю повлиять сложно, внутренние расходы пребывают полностью под его контролем: стратегия развития предприятия зависит от владельца бизнеса.

Расчётные формулы возвратности

В английском языке показатель времени окупаемости обозначается аббревиатурой PBP — pay-back period. В зависимости от характера поступления дохода применяют один из методов вычислений. Их два: первый не учитывает временную стоимость денег и является более простым, другой принимает во внимание ставку дисконтирования.

Сравнение проектов одинаковой длительности

Иными условиями применения первой формулы для периода окупаемости считаются следующие посылы: во все инвестпроекты вложения выполняются однократно, поступление денег на всём протяжении действия предприятия каждый год будет одинаковым. Понять смысл методики поможет пример для расчёта окупаемости проекта по сроку через формулу Т=И/Д, где И — объём вложений в рублях, Д — полная ∑ прибыли, включая амортизацию, руб./мес. Исходные данные для вычислений:

- размер инвестиций 100 тыс. руб.;

- доход помесячно составил 25+35+45 т. руб.;

- всего за квартал Д=105 тысяч рублей.

Найти срок окупаемости можно, использовав вышеприведённую формулу срока окупаемости инвестиций: Т=100/105=1 кв. или 3 месяца. Метод применяется часто вследствие простоты и наглядности, возможности оценить риски проектов: существует прямая зависимость между этими показателями. С возрастанием периода окупаемости до предельных величин вложения могут стать невозвратными.

Дисконтированный метод вычислений

Предыдущий расчёт не учитывает фактора времени: в долгосрочном периоде стоимость денег может существенно изменяться, что приведёт к искажению оценки окупаемости проекта. Динамические методы вычислений дисконтируют потоки, и приводят стоимость денежных знаков к единому моменту времени. Такие способы расчётов применяются в следующих случаях:

- Есть уверенность или предположения о том, что срок будущих поступлений станет значительно отличаться от сегодняшних денег.

- Существует достоверная информация, посредством которой можно спрогнозировать размер грядущих платежей.

- Явно выражена сезонность срока зарабатывания денежных средств. крупного коммерческого проекта.

- Объект пребывает в стадии строительства или запуска в эксплуатацию.

Метод дисконтирования позволяет точно дать прогноз нестабильных и неравномерно поступающих денег с высокими рисками. Главное отличие от других способов вычислений — учитывается комплекс факторов, их взаимное соотношение: это срок поступления и оттока капитала, дебиторская задолженность и структурные перемены.

Дисконтированный период окупаемости вложений — срок возврата начальных затрат на осуществление проекта за счёт доходов, увеличенных по заданной норме прибыли в текущем времени. В формулу для определения окупаемости входит коэффициент дисконтирования k, он учитывает влияние времени на величину дохода, и находится из выражения k =1/(1+ d) n, где d — процентная ставка, n — порядковый номер года от начала проекта. Формула дисконтированного срока окупаемости имеет вид: Т=Д/(1+ d) n, где Д — чистый денежный поток.

Пример расчёта срока для проекта с начальными вложениями 100 т. р., периодом организации — освоения денег, 1 год. Прибыль предполагается в размере 40 тыс. р./год, ставка — 10%. Решение: денежный поток с учётом дисконта в первый период равен минус 100, второй — 40/(1+0,1) 1=36,4; третий 40/(1+0,1) 2=33,1; четвёртый 40/(1+0,1) 3=30,0; пятый 40/(1+0,1) 4=27,3. Результаты вычислений сводятся в таблицу.

| Показатели | 1 | 2 | 3 | 4 | 5 |

|---|---|---|---|---|---|

| Вложения, т. р. | 100 | — | — | — | — |

| Денежный поток, тыс. руб. | 0 | 40 | 40 | 40 | 40 |

| То же, с учётом дисконта | -100 | 36,4 | 33,1 | 33,0 | 27,3 |

| Итог | -100 | -63,6 | -30,5 | 2,5 | 29,8 |

Из таблицы понятно, что для рассмотренного проекта окупаемость обозначена в четвёртом году его реализации, а в следующем сроке дисконтированный денежный поток ожидается около 30 тысяч рублей. Достаточно ли полученного результата предпринимателю — неизвестно, решение будет приниматься в совокупности с другими оценочными показателями.

Источник https://b-mag.ru/2-sposoba-kak-rasschitat-srok-okupaemosti-investicij/

Источник https://vse-investicii.ru/beginner/otsenka-investitsij/srok-okupaemosti

Источник

Источник