Содержание

Как определить точку входа на бирже?

Точка входа в трейдинге – это точка открытия позиции по цене, заранее определенной или рассчитанной по торговой стратегии ( как создать торговую стратегию ). Наилучшая точка входа – это точка, которая обеспечивает низкий риск при высокой прибыли.

- Важность правильной точки входа.

- Четыре типа точек входа: по тренду, против тренда, в пробой и отбой от уровня.

- Инструментарий для поиска точек входа по тренду и против тренда.

- Инструментарий для поиска точке входа в пробой или отбой от уровня.

- Защитные стратегии после входа.

- Поиск точек выхода.

Начни пользоваться ATAS абсолютно бесплатно! Первые две недели использования платформы дают доступ к полному функционалу с ограничением истории в 7 дней.

Важность правильной точки входа

Точки входа на бирже могут определяться на основании:

- Технического или объемного анализа.

- Графического паттерна или события.

- Природного явления.

- Выхода статистики.

- Других значимых факторов.

В зависимости от используемой торговой системы точка входа может открывать позицию как по тренду, так и против тренда. Даже для опытного трейдера найти лучшую точку входа на “голом” графике без специальных индикаторов – сложная задача. Особенно тяжело определить момент разворота тренда.

Например, на представленном ниже рисунке мы отчетливо видим восходящий тренд с элементами ложного нарушения восходящей структуры:

Если торговая система предписывает работу на отбой от трендовой линии, то в точке 1 трейдер получит стоп-лосс на уровне предыдущего минимума. А сама ситуация в точке 1 говорила о том, что тренд сломлен, и приоритет сделок меняется в направлении нового нисходящего тренда. Поэтому в точке 2 трейдер откроет позицию на понижение и… получит очередной стоп лосс на уровне предыдущего максимума в точке 3:

На примере выше мы показали, что рынок изобилует ловушками, на которые будут попадаться трейдеры без использования специальных индикаторов – помощников.

В этой публикации мы расскажем о том, какие индикаторы платформы АТАС позволяют избегать ловушек и определять лучшие точки для входа в позицию.

Четыре типа точек входа

В тексте статьи рассматриваются основные типы точек входа на бирже. С некоторыми допущениями, мы выделяем 4 основных типа.

По работе относительно действующего тренда, могут быть сделки:

- по тренду;

- против тренда.

На рынках без тренда точки входа могут быть:

- в пробой горизонтального уровня;

- отбой от горизонтального уровня.

Самый популярный тип точки входа – открытие позиции в сторону продолжения тренда.

Работа по тренду является одной из самых популярных торговых стратегий, которая учитывает силу спроса и предложения на рынке. Если в рынке сильный спрос – то цена растет, если предложение – цена падает. Эти явления создают направленные движения по финансовым инструментам, будь то акция, товарный фьючерс, валютная пара или долговые бумаги. Однако у каждого тренда есть момент кульминации, в котором направленность тренда нарушается, и происходит разворот.

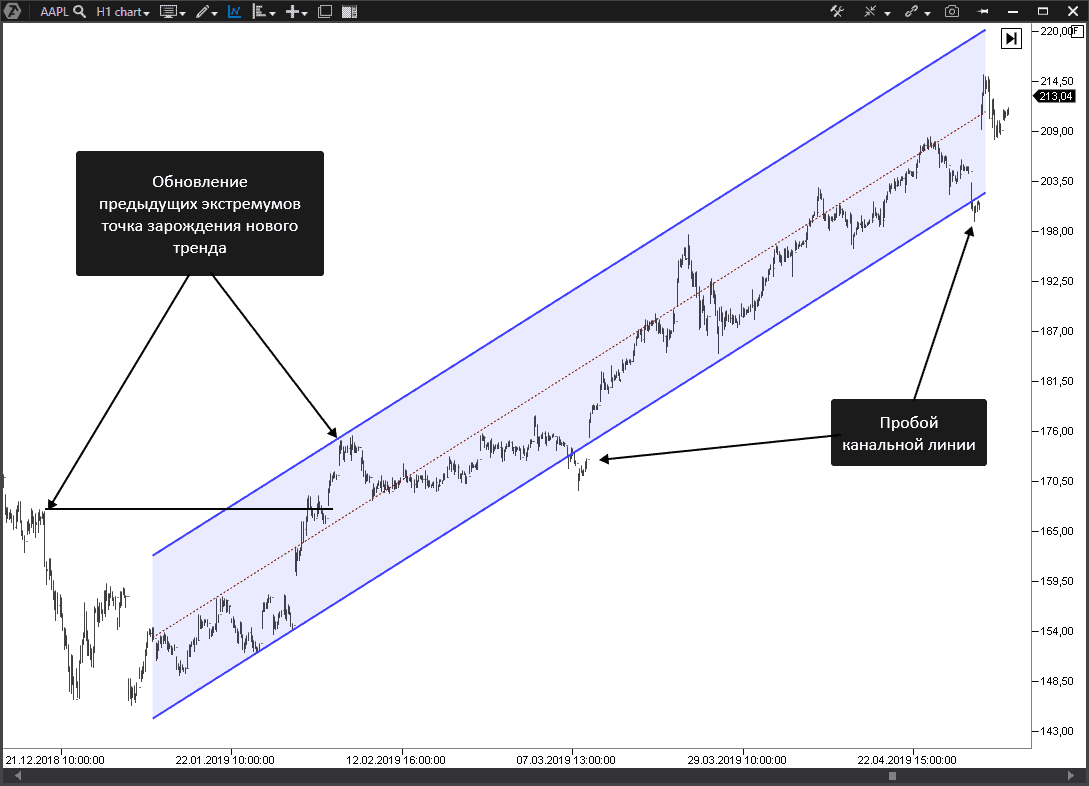

Просчитать силу тренда на этапе его зарождения практически невозможно. На длительность тренда влияют многие фундаментальные факторы, от которых зависят силы спроса и предложения. Двигаясь направленно, цена “рисует” канал, как на примере ниже, где продемонстрирован восходящий канал на акциях Apple:

Работая по тренду, лучшими точками входа считаются те, в которых цена тестирует нижнюю границу канала в случае восходящего тренда или верхнюю границу канала в случае нисходящего тренда. Как видите на графике AAPL, пробой канальной линии оказался ложным, график увлек трейдеров в неправильном направлении перед тем, как цена резко прыгнула вверх.

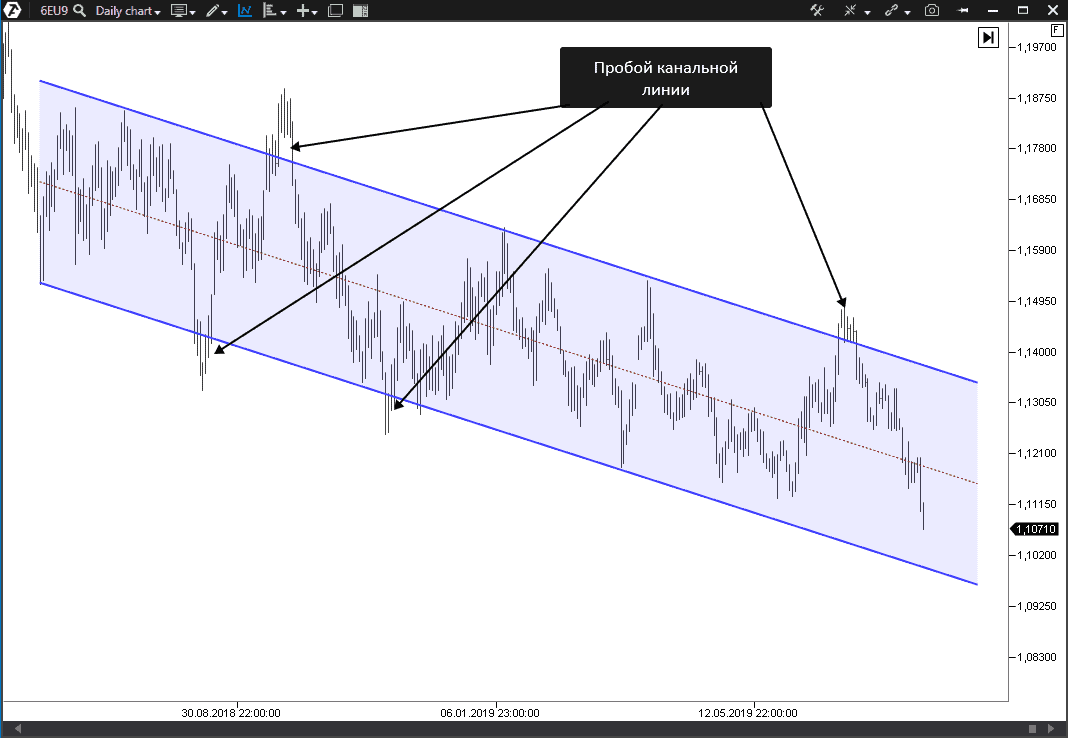

Пример длительного трендового движения на фьючерсе 6EU9:

Всплески, на которых цена демонстрирует пробой канальной линии, являются типичными рыночными ситуациями. Однако именно они заставляют трейдеров ошибаться. В таких случаях трейдер открывает позицию на участке, где цена тестирует канальную линию и оказывается в неприятной ситуации, когда цена пробивает канальную линию и демонстративно продолжает двигаться в сторону стоп-лосса.

Задачей трейдера в таком случае является определение истинности или ложности такого пробоя. На самом деле, определить характер пробоя достаточно сложно. Например, фундаментальный анализ может указывать на высокую вероятность продолжения движения, но цена поведет себя по другому.

Ложные пробои канальных линий изобилуют на всех временных интервалах и являются камнем преткновения многих трейдеров.

А что, если проблему обернуть в свою выгоду? Для этого необходимо действовать по системе, которая открывает позицию по тренду на возврат в канал после ложного пробоя уровня. Именно такие точки входа будут обеспечивать отличное соотношение риска к прибыли.

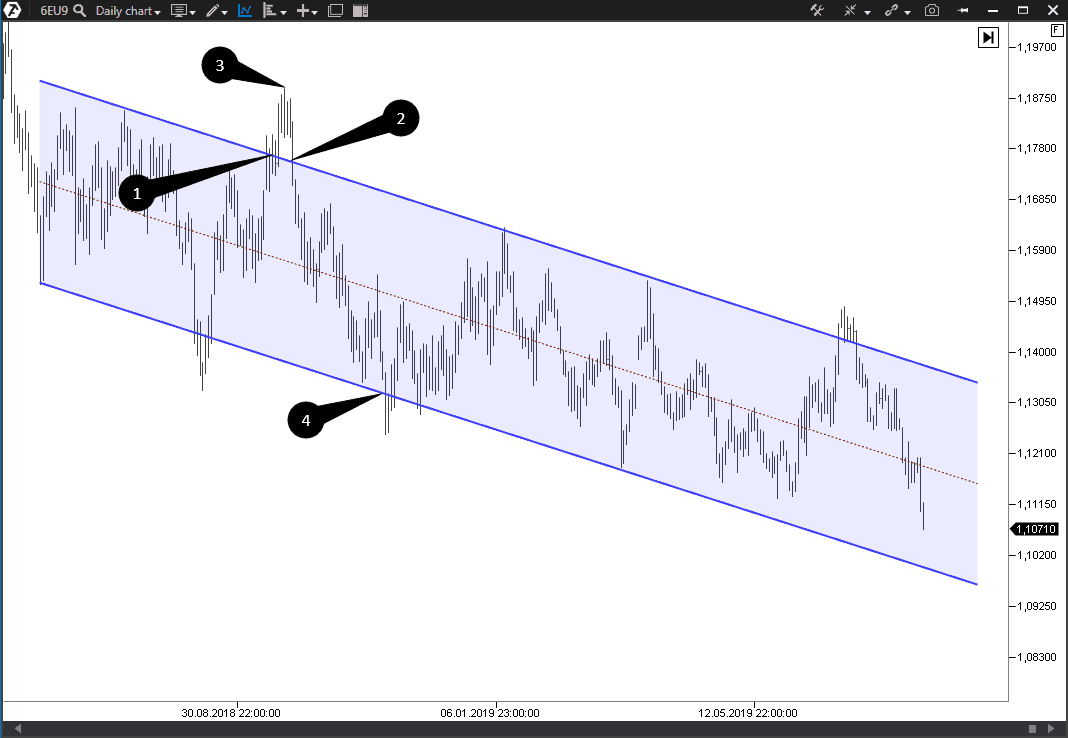

Разберем пример для поиска точки входа в short. На рисунке ниже – график фьючерса на евро ( что такое фьючерс ).

- В точке 1 зафиксирован пробой вверх нисходящего канала, цена несколько торговых сессий торговалась выше пробитой линии.

- В определенный момент цена вернулась в канал, что стало сигналом для открытия позиции на понижение.

- Точка 3 является вершиной, за которую необходимо установить стоп-лосс.

- Точка 4 является целевой для фиксации прибыли.

Какие преимущества точки входа, указанной на графике цифрой 2?

– не нарушает принципы торговли по общему тренду (показан синими линиями);

– лучше защищает себя от возможных убытков;

– получает хорошее соотношение риск к прибыли.

Поиск точек входа против тренда

Двигаясь направленно, цена часто совершает коррекции против основного движения. Часто это связано с угасанием импульса и промежуточными фиксациями прибыли от позиций по тренду. Коррекция не должна перекрывать движение основного импульсного движения.

Где же находятся точки входа в рынок против тренда?

- Несколько примеров точек входа – читайте в статье о стратегиях торговли по тренду и против тренда.

- С точки зрения каналов – точки входа в лонг против нисходящего тренда находятся у нижней границы канала, а точки входа в шорт против растущего тренда находятся у верхней границы канала.

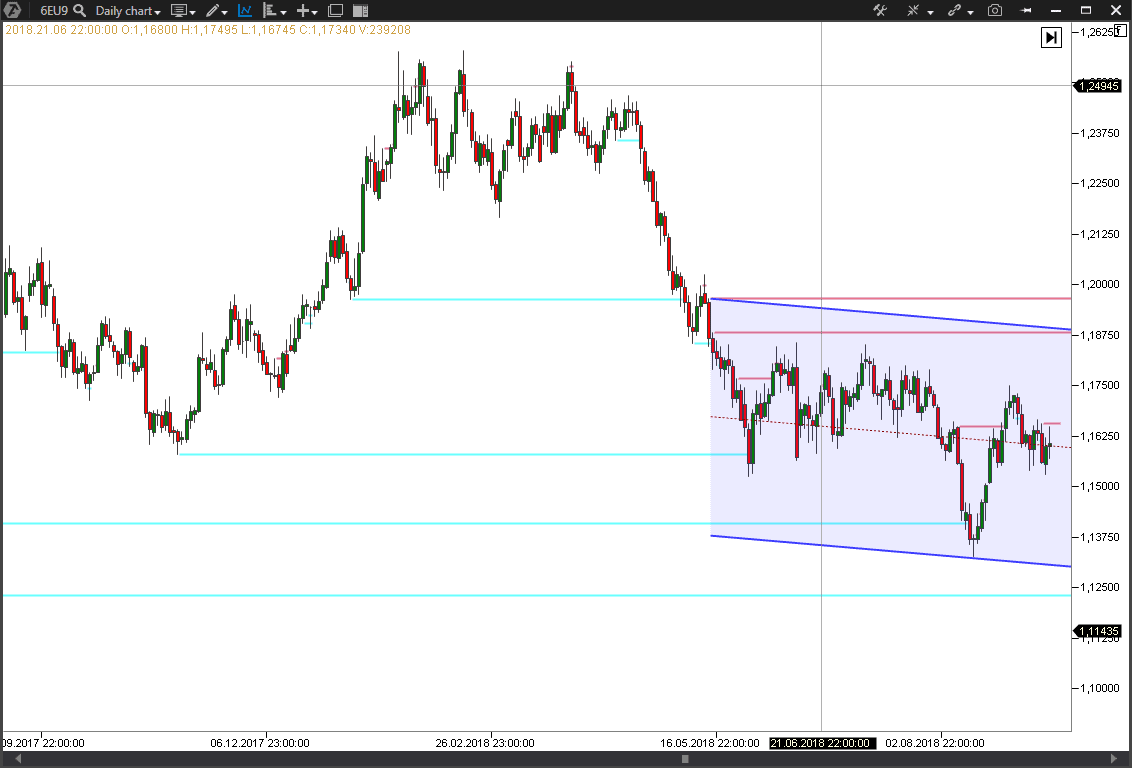

Но тут появляется важный нюанс. Кроме того, что контр-трендовый трейдер несет риск торгуя против тенденции, он еще может невольно ошибиться с построением линии канала.

Объясним, про что идет речь. Посмотрите на предыдущий график. Там мы показали завершенную модель трендового движения, где на график уже достаточно просто нанести канал по имеющимся верхним и нижним ценовым уровням. Однако распознать очертания трендового канала на этапе зарождения движения очень сложно.

Рассмотрим ситуацию, когда мы имеем всего несколько опорных точек, позволяющих нанести нисходящий канал.

А теперь посмотрите, как будет выглядеть полученный канал в будущем.

Теперь вы видите, что в будущем канал уже не ложится на график так красиво, как в первоначальном виде. И каждые новые отметки минимума или максимума заставляют корректировать сам канал, который принимает окончательный вид только к концу движения.

Так что построение каналов является “скользкой темой”. Рассмотрим, как индикаторы ATAS могут повысить шансы на успех при торговле с использованием трендовых каналов.

Инструментарий для поиска точек входа по тренду и против тренда

Добавим на часовой график фьючерса на евро индикатор Unfinished auction, который отмечает на графике места, где имеется неоконченный аукцион (о том, что это такое – читайте в этой статье ).

После добавления индикатора на графике появились горизонтальные линии, которые указывают на то, что на некоторых ценовых уровнях остались незавершенные аукционы. Вместе с тем на графике уже сформировалась часть трендового канала.

Становится заметно, что незавершенные аукционы расположились выше канальной линии, и тут появляется идея. Мы можем ожидать тестирование ценой первой и второй линии незавершенного аукциона. Это обстоятельство требует пересмотреть нанесенный графический канал в сторону уменьшения угла наклона.

Верхнюю границу канала устанавливаем на уровень первого неоконченного аукциона, нижняя граница канала следует за каждым новым минимумом цены.

Таким образом, верхняя граница канала будет окончательно выстроена при тестировании ценой линии незавершенного аукциона и примет окончательный вид как показано на рисунке ниже:

Но тогда в этом случае цена всего один раз за все движение предоставит возможность открыть позицию по направлению тренда, где же искать другие точки входа ?

На помощь нам приходит все тот же индикатор незавершенного аукциона. Продолжая свое движение внутри канала, цена (как мы можем заметить на графике выше) оставляет после себя “следы” незавершенного аукциона, которые впоследствии выступают уровнями сопротивления.

Вход в позицию на понижение от уровней незавершенного аукциона целесообразен, если их тестирование происходит в верхней части канала. Линии незавершенного аукциона на даунтренде находящиеся ниже центральной оси канала не рациональны для открытия позиции по причине слишком большого стоп-лосса, который необходимо прятать за верхнюю линию канала.

Поиск точек входа на разных рынках

Мы рассмотрели поиск точек входа с использованием линий канала и индикатора Unfinished Auction на часовом графике фьючерса на евро. Работает ли этот подход на других рынках/периодах? В целом, да. Но нужно учитывать нюансы.

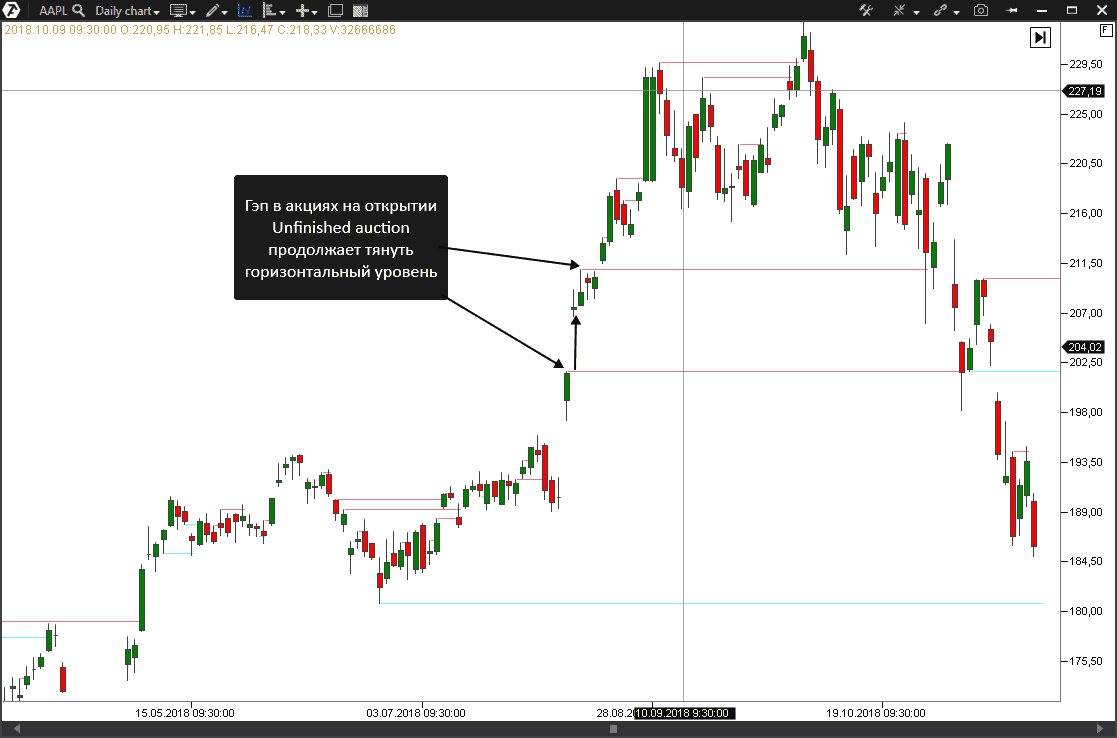

Например, при использовании индикатора Unfinished Auction на фондовом рынке следует быть внимательным при появлении ценовых разрывов.

Гэпы очень характерны для рынка акций на дневном периоде, как видно на графике цены акций AAPL. В случае гэпов индикатор будет считать, что цена до сих пор не протестировала ценовой уровень и будет продолжать тянуть горизонтальную линию. Такой незавершенный аукцион не следует учитывать в торговой системе.

Где фиксировать позицию?

Индикатор Unfinished Auction также поможет указать на точку для фиксации позиции (тейк-профит).

Наблюдения показывают, что точки незавершенного аукциона часто выступают уровнями, на которых цена разворачивается. Такая методика имеет преимущество, потому что позволяет точно просчитать потенциальную прибыль и ее отношение к возможным убыткам.

Рассмотрим пример на рынке фьючерсов на евро, дневной период.

В точке 1 цена тестирует нижнюю границу даунканала, от которой открывается контр-трендовая позиция на повышение. Выше имеется всего один незавершенный аукцион, который выступает целевым уровнем для фиксации позиции. Размер стоп-лосса в данном случае может составлять ⅓ от потенциальной прибыли, что удобно для расчета, так как точку для фиксации мы определяем заранее на основании индикатора.

Поиск точек входа в пробой или отбой от горизонтального уровня

Выше мы обсуждали поиск точек входа с использованием наклонных линий (или линий канала), далее обратимся к горизонтальным линиям.

Горизонтальные уровни, от которых происходят коррекции, называются уровнями поддержки и сопротивления. Определяются такие уровни при их последовательном тестировании ценой. Если цена неоднократно отбивается от уровня снизу вверх, то он определяется как поддержка. Если сверху вниз – сопротивление.

Больше про уровни поддержки и сопротивления можете почитать в статьях:

Определение уровней поддержки и сопротивления

Уровни поддержки и сопротивления можно определить просто визуально, глядя на график. На картинке ниже явно заметен уровень сопротивления на фьючерсном контракте на индекс РТС, который дважды давал сильные коррекционные движения после первого раза, когда он появился:

При визуальном определении уровней поддержки и сопротивления существует высокая вероятность допустить ошибку.

Если цена достигла определенного экстремума, мы не можем с большой уверенностью предполагать, что при повторном тестировании этот экстремум отправит цену на коррекцию. Более информативным становится такой уровень, который уже демонстрировал повторное тестирование и вызвал ту же реакцию, что и в первый раз, но многократное тестирование уровня может в итоге обернуться его пробоем. В связи с чем неопытный трейдер рискует потерять веру в торговую систему, основанную на уровнях поддержки и сопротивления. Как быть?

Поиск точек входа с индикаторами Delta и Open Interest

Мы хотим предложить вам методику определения сильных уровней с первого раза. Благодаря инструментарию платформы ATAS вы сможете определять сильные уровни не только на ценовых экстремумах, но и внутри различных диапазонов. Это существенно повысит количество хороших точек входа.

Вам потребуются индикаторы Delta ( что такое дельта ) и Open Interest ( Как работает индикатор Open Interest ).

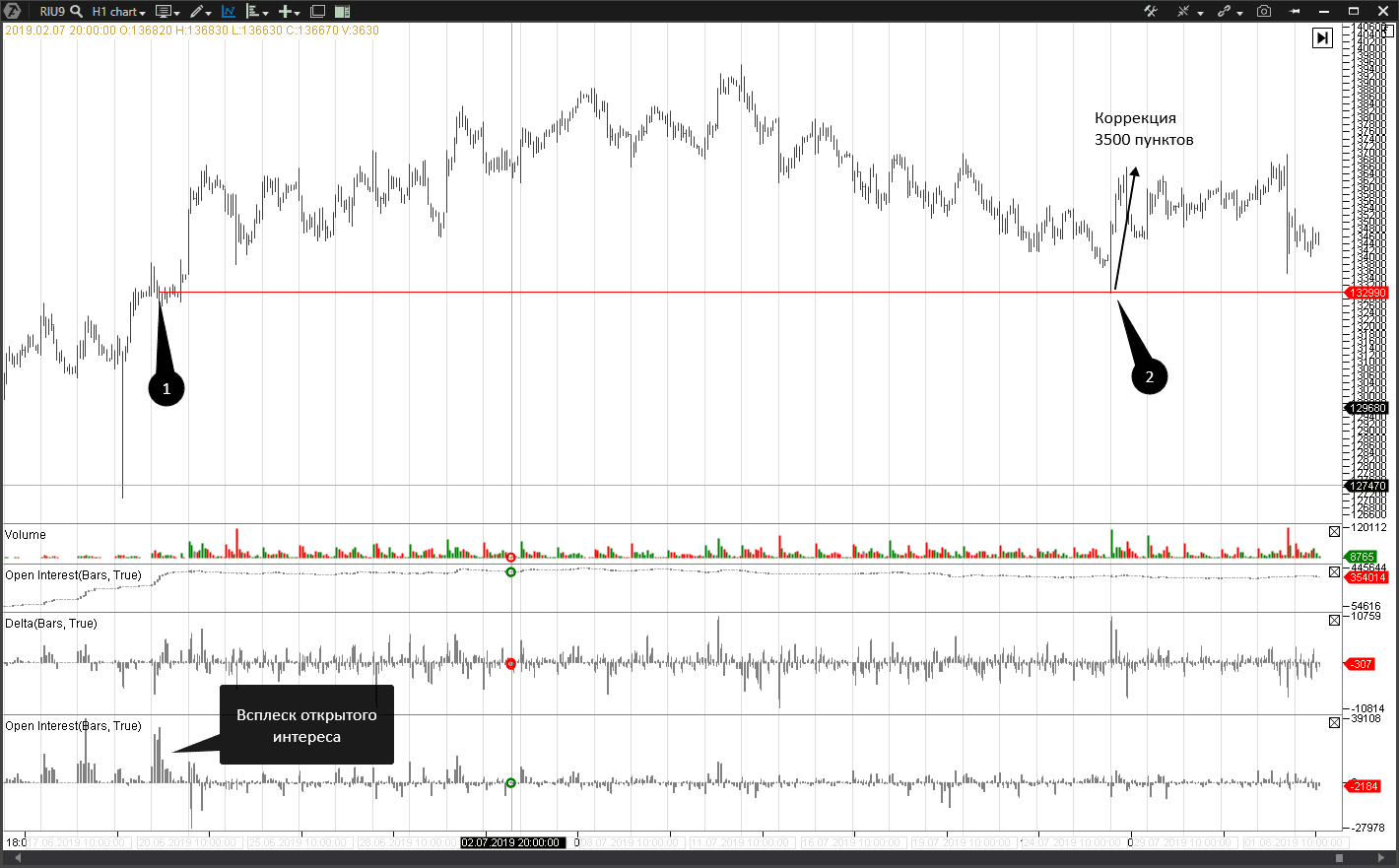

Теперь вернемся к нашему графику с индексом РТС. Рассмотрим его более детально с данными индикаторами.

Как мы уже определили, в точке 1 цена “нарисовала” некий экстремум на уровне 136970, который в дальнейшем неоднократно выступал уровнем сопротивления. Но, на самом деле, в точке 1 произошло тестирование уже существующего ранее уровня заинтересованности, который сформировался большим набором позиции продавцами в точке 2. Об этом нам говорит индикатор открытого интереса (Open Interest), который в точке 3 показал повышенный объем, а индикатор Delta в точке 4 указал на существенный перевес активных продаж.

Имея в арсенале такие индикаторы, вы раньше других узнаете о формировании уровня. И уже при первом тестировании можете использовать уровень 136970 в качестве уровня сопротивления, чтобы торговать отбой от сопротивления с постановкой короткого стоп-лосса выше за уровень.

Поиск точки входа от поддержки

Аналогичная ситуация – при формировании уровня поддержки. В точке 1 появился всплеск открытого интереса, который визуально не проявлял себя как уровень. Однако в точке 2 произошло тестирование этого уровня, и затем последовала сильная коррекция цены на 3500 пунктов в течение одной торговой сессии.

Открытый интерес в реальном времени в настоящее время транслируется только Московской биржей. Применительно к западным рынкам использование открытого интереса в платформе ATAS невозможно, однако индикатора Delta может быть достаточно для определения уровней поддержки и сопротивления.

Поиск точки входа на рынке нефти

Рассмотрим, как это работает на примере фьючерсного контракта на нефть с Чикагской товарной биржи CME.

В точке 1 зафиксирована повышенная положительная дельта, построение уровня поддержки необходимо начинать от нижней границы тела свечи в точке 2.

В дальнейшем выстроенный уровень демонстрировал сильнейшую поддержку. С учетом особенностей поставочного нефтяного фьючерса необходимо помнить, что в качестве продавцов нефти выступают производители, которые открывают большие позиции на продажу, но могут не защищать свои открытые позиции. Поэтому в данном инструменте больше предпочтения стоит отдавать именно дельте покупателей. Что важно знать про нефтяные фьючерсы .

Срок действия уровней

Некоторые уровни имеют определенный срок жизни, например уровни опционных концентраций действуют только до экспирации, после которой заинтересованность в удержании уровня исчезает. Дни экспирации опционов заранее известны, поэтому это также нужно учитывать в своей торговой системе при очередном тестировании уровня.

Более подробно что такое опционы можно почитать в этой статье.

Но если уровень не имеет определенного срока жизни, это не значит, что он будет действовать вечно. Пробой рано или поздно произойдет. После пробоя уровень становится “зеркальным”:

- поддержка превращается в сопротивление;

- пробитое сопротивление становится поддержкой.

Заранее определить пробой уровня сложно, однако существуют методики определения подготовки к пробою уровня. Если существует сильная заинтересованность в пробое уровня, то ее можно заметить. В этом помогут индикаторы платформы ATAS.

Поиск точек входа на пробой уровня

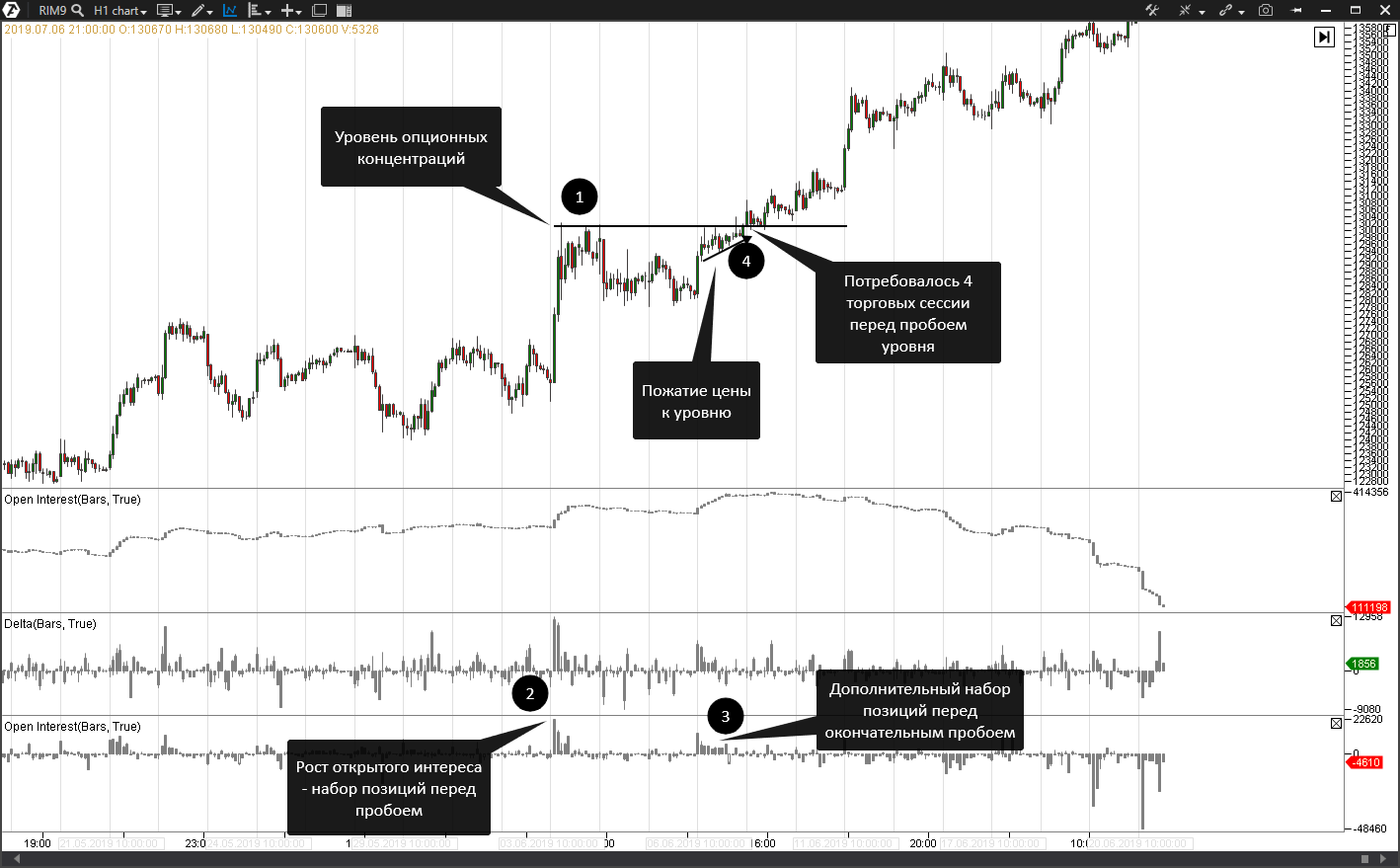

На следующем рисунке рассмотрена подготовка к пробою уровня на фьючерсном контракте на индекс РТС.

- Уровень 130000 (точка 1) выступал зоной, после которой проданные опционы Call начнут приносить убытки подписчику опционов и требовать повышенного гарантийного обеспечения.

- Неизбежность пробоя уровня на стремительном росте акций Газпром требовала от продавца опционов набор хеджирующих позиций на фьючерсном контракте, что мы и заметили в точке 2.

- В точке 3 зафиксирован дополнительный набор позиций в то время, как цена все ближе прижималась к уровню сопротивления.

- На пятый день уровень был пробит (точка 4).

Таким образом, индикаторы платформы ATAS указывали нам на явную заинтересованность в пробое данного уровня. Появление таких ситуаций позволяет нам открывать позицию после пробоя уровня в сторону продолжения основного движения. Стоп-лосс в таком случае выставляется за пробитый уровень.

Защитные стратегии после взятия лучшей точки входа

Итак, мы рассказали, как искать лучшие точки для входа на бирже. Сейчас же пришло время поговорить о защитных стратегиях , которые будут оберегать ваш депозит в случае развития нежелательного сценария.

После того, как открыта позиция, необходимо определить уровень, при достижении которого запланированный сценарий считается нарушенным. Такое может произойти благодаря политическим и экономическим событиям. Или по другим причинам – неважно, каким. Ждать и надеяться на то, что цена опять пойдет в нужную сторону становится опасным. Об этом сказано в статье о дисциплине трейдера АТАС (плюс еще 10 правил для повышения дисциплины ).

Чтобы ограничить возможные убытки, необходимо использовать стоп-лосс ордера. Но для корректной установки стопов нужно рассчитать такие ценовые уровни, которые не будут задеты случайными ценовыми движениями. Как это сделать?

Установка стопа с индикатором ATR

Для расчета уровня выставления стоп-лосс предлагаем применить индикатор ATR, который рассчитывает средний ход цены за указанный период времени. При использовании дневных баров индикатор ATR отобразит средний размер дневного бара. О том, как добавить и настроить такой индикатор – читайте здесь .

ATR измеряет текущую волатильность рынка ( что такое волатильность ). На картинке ниже показан график акции GAZP. В левой части – рынок относительно не волатильный, справа – волатильность возрастает.

Соответственно, если волатильность растет – то стопы должны быть шире. И в условиях спокойного рынка – стопы можно подтянуть поближе.

Внутридневной трейдер может использовать 10% от ATR. Это означает, что стоп размещается на расстоянии в 10% ATR от цены входа. Свинг-трейдер может использовать 50% или 100% ATR в качестве защитной дистанции.

Кроме постановки стоп-лосс ордера существует возможность хеджирования позиции опционами. Опционная позиция не зависит от стопа и поэтому не боится случайных ценовых движений.

Однако применение опционов накладывает определенные издержки на своего держателя, который постоянно терпит убыток от распада временной стоимости опциона. Такие убытки перекрываются только в том случае, если идет работа по тренду, который уменьшает влияние ценового распада тем сильней, чем цена дальше уходит в запланированную сторону. При работе в отсутствии явного тренда, такая стратегия может не принести желаемую прибыль, а ценовой распад опциона станет убытком. О том, какие существуют защитные опционные стратегии мы рассказывали вам в этой статье .

Итоги. Как искать точки входа и выхода

Найти точки входа/выхода в трендовых стратегиях относительно просто. Касание наклонной линии поддержки или сопротивления является ориентиром для открытия сделки. Касание с противоположной стороны – закрываемся.

Для контр-трендовых стратегий все гораздо сложнее, ведь тренд всегда стремится увести цену против такой позиции снижая противоположную линию канала. Поэтому для контр-трендовой стратегии необходимо использовать специальные индикаторы, такие как Big Trades , Cluster Search , Delta АТАС , Margin Zones или Unfinished Аuction (мы про него уже говорили выше).

Также эти индикаторы подходят и для поиска точек выхода при работе от горизонтальных уровней на рынках без тренда .

Появление крупных трейдов на индикаторе Big Trades , например на покупку, после которых цена не двигается выше, может говорить о том, что крупный покупатель оказался в ловушке, и рынок может двигаться против него до тех пор, пока терпеть убытки станет невозможным.

При использовании индикатора Margine Zones возможна частичная или полная фиксация позиции на маржинальном уровне, ведь цена может двигаться до определенной маржинальной зоны после которой вероятна остановка движения и/или разворот. Об особенностях использования индикатора Margin Zones читайте в этой стратегии .

Появление аномальных значений индикатора Delta также может указывать на кульминацию на рынке и начала разворота. В таком случае появление аномально больших значений в индикаторе Delta будет являться поводом для фиксации позиции как полностью, так и частично.

Как мы уже рассматривали в этой статье , при тестировании горизонтальных линий незавершенного аукциона цена также может развернуться. Поэтому эти уровни целесообразно рассматривать, как уровни для фиксации позиции (полностью или частично).

Надеемся, эта информация была полезной для Вас. Скачайте бесплатную версию АТАС сейчас , чтобы проверить, как работают описанные техники на текущем рынке.

Глава 12. Точки безошибочного для трейдера открытия сделок по форексу

Начнем с того, чему учит классическая литература по форексу в данном вопросе. Прочтешь, посмотришь на многочисленные рисунки и графики, которые авторы в них приводят, и удивляешься: почему же 90% трейдеров проигралось? Ясно же вроде бы все.

Профессионал трейдер улыбнется и скажет: ясно на рисунках в тех книгах, а во время реальных торгов, все это правильно бывает в 50% случаев. Поэтому я приведу примеры про другие 50% случаев о которых в тех же книгах почему то авторы почему-то стыдливо умолчали или забыли.

А после этого поговорим о действительно безошибочных точках входа для трейдеров во время реальных торгов.

Какие точки входа в рынок дают на курсах обучения форекс?

Практически все курсы "обучения форекс" (Телетрейда, Форекс Клуба, Фибо групп и др.) пересказывают методику "чартистов" (Мэрфи, Элдера, Швагера, Луки, Наймана и др.) по поиску точек входа в рынок на основе фигур разворота тренда. Суть этих "сигналов входа в рынок" проста: находите "Голову и плечи" (или "Двойную / тройную вершину") и от нее открываете сделку sell, как на рисунке из книги Джон Дж. Мэрфи «Технический анализ фьючерсных рынков: теория и практика».

Такую фигуру нужно искать на крупных таймфремах от д1 и w1. Зачем? Потому, что если вы найдете те же фигуры "входа в рынок" на м5 или м30 сразу всплывет неопровержимый факт, что этот "индикатор" по поиску точек входа работает лишь в 40%-50% случаев и "уважаемым преподавателям" придется отвечать на очень неприятные вопросы. А при работе на старших ТФ ошибочность эти точек всплывет лишь после окончания вами подобных "курсов".

Где искать "точку выхода" и закрывать сделку? Оказывается, открытый ордер нужно держать "долго", "позволить прибыли течь", дождавшись одной из фигур "продолжения тренда" ("прямоугольник" или "симметричный треугольник") и только после этого, увидев дивергенцию, закрыть эту сделку.

Почему я с иронией рассказываю об этом методе "поиска точек входа в рынок forex"? Потому, что по ней проигрываются 100% новичков рынка уже нескольких поколений трейдеров форекс, фондовых и товарных рынков. В главе "Собака баскервилей Элдера / Masterforex-V" объяснено, что эта авторская фигура МФ примерно в 60% случаях не дает сработать "Голове и плечам".

VSA: точки входа от скопления объемов фьючерсного рынка

Данные по объемам передаются с Чикагской Товарной Биржи — СМЕ (Chicago Mercantile Exchange), где в числе прочих инструментов торгуются валютные фьючерсы. Принцип анализа VSA очень простой: находятся скопления крупных ордеров рынка и при закрепление цены НАД или ПОД сильным уровнем открываются сделки buy или sell.

Так горизонтальный срез объемов валютных фьючерсов CME выглядит в виде паттерна МФ:

Точки входа по VSA находятся довольно просто:

- цена закрепляется, например, НАД сильным уровнем объемов;

- откат вниз и пробитие предыдущей вершины и является точкой входа по VSA;

- закрыть сделку необходимо при достижении следующего уровня скопления ордеров;

- stop-loss ставится под основанием волны ПОД сильным уровнем при открытии сделки buy.

Так объемы валютных фьючерсов CME выглядят в реальности.

"В чем проблемы по точкам входа VSA"? — спросите вы. Прочтите отзыв Masterforex-V о недостатках анализа объемов на рынке Форекс через фьючерсы СМЕ (Chicago Mercantile Exchange) и вы поймете почему эти "точки входа и выхода" давным давно учтены рынком и ни как не меняют статистику 3% успешных и 97% проигравшихся трейдеров форекс.

"Учителей" по точкам входа VSA в интернете в тысячи раз больше, чем успешных трейдеров по VSA. В Академии Masterforex-V была закрыта кафедра "анализа объемов VSA", после того, как

а) на протяжении 3-х лет ни один ее ученик не смог попасть в ТОП-20 лучший трейдеров Академии по нашим счетам автокопирования;

б) даже преподаватель отказался давать ученикам свой счет для автокопирования. Удивлены? Я нет. VSA стала "игрушкой" аналитиков, которые с серьезным видом рассуждают, что "Любой рынок двигают "большие деньги" (это правда) и что эти "умные деньги" можно отследить через. ИХ анализ VSA (полный бред! Подробности ниже в разделе "Уровни скопления ордеров МФ, отличные от VSA").

Точки входа в рынок по волновому анализу трейдинга

Волновая теория Эллиотта дает алгоритм движения рынка, разделяя его движение на волны импульса и коррекции. Подробнее в Основах классического волнового анализа Эллиотта и ноу-хау MasterForex-V

Значение волн Эллиотта для поиска "точек входа"

- Чтобы работать по тренду, необходимо видеть НАПРАВЛЕНИЕ тренда — волны импульса, которые длиннее волн коррекции.

- Волновой анализ позволяет видеть, в какой точке движения находятся валютные пары с точки зрения структуры волнового движения (начинается тренд или уже заканчивается).

- Цели движения волн тренда (если пробита вершина 1-й волны, тогда 3-я волна дойдет как минимум до 162%).

Точки входа по волновому анализу трейдинга находятся

- при окончании а-в-с коррекции;

- при пробитии предыдущих пиков ПОДволн на волнах импульса, как показано на графике ниже;

Именно благодаря поиску точек входа по волновому анализу трейдинга Билл Вильямс сумел увеличить свой торговый депозит в 19.8 раз за 2 года.

Точки входа в рынок Билла Вильямса: достижения и лукавство, которое никто не заметил

Они описаны Биллом Вильямсом в его книгах

Парадоксы точек входа по Биллу Вильямсу заключаются в том, что ЕДИНСТВЕННЫЙ задокументированный факт ЕГО успешной торговли дан им НЕ по его ТС, а по. классическому волновому анализу (описанному выше). Смотрите сами на график из его книги. Билл Вильямс, как волновик, прекрасно:

- нашел 1-ю волну нового "импульса" (открыл buy на 3 лота при депозите в $10 тыс.);

- на 2-й волне купил еще 5 лотов;

- на 3-й волне докупил еще 4 лота.

На 4-й волне закрыл сделку по 7 лотам из 12, зафиксировав профит, получив на депозит $198 тыс. из первоначальных $10 тыс. на его торговом счету. Великолепное нахождение точек входа по волновой теории Эллиотта.

А как же точки входа по ТС Билла Вильямса через "Аллигатор", фракталы, "чудесные осцилляторы" АО и АС? — спросите вы. Именно ОНИ, якобы, должны давать успешные и прибыльные точки входа в рынок по Биллу Вильямсу.

Нет этих "чудо-индикаторов" на ЕДИНСТВЕННОМ задокументированном факте успешной торговли самого Билла Вильямса (надеюсь вы сами это уже заметили на графике). Далее Билл Вильямс, как фокусник, объясняет свой успех именно ЭТОЙ сделки. СВОИМ новым методом анализа рынка благодаря "Аллигатору", "чудо-фракталам", "волшебным индикаторам АО и АС", его ноу-хау в психологии трейдинга. и волновому анализу, который идет через "запятую" в таком длинном списке.

Так может работают "точки входа" по Биллу Вильямсу через "Аллигатор", фракталы и осцилляторы АО и АС?

Точки входа в рынок через "Аллигатор" и фракталы Билла Вильямса: почему они верны лишь в 50% случаев?

По мнению Masterforex-V "Аллигатор", индикаторы АО и АС и фракталы Билла Вильямса дают правильно лишь 50%-55% успешных точек вхождения в форекс. При такой статистике вместо всех перечисленных и широко разрекламированных индикаторов Билла Вильямса, при каждом "раскрытии пасти Аллигатора" на бычьем движении можно просто подбрасывать монетку и открывать buy (если выпал "орел") или sell, если выпала "решка". Факты и доказательства по ссылке "неудачи последователей Билла Вильямса", как на этом примере, когда ВСЕ инструменты Билла Вильямса абсолютно не верно дают сигналы по точкам входа.

Знаете, как Билл Вильямс выкрутился в ситуации, когда мы написали, что его точки входа через "Аллигатор" не работают на рынке форекс + предложили свои ноу-хау? Он написал трейдерам Академии Masterforex-V 10.07.2006г. , что он "не рекомендует торговать с его стратегией на рынке форекс". Оказывается, причины неудач "Аллигатора" и фракталов по точкам входа на форексе лежит на "брокерах-мошенниках", которые транслируют "не те котировки", "не выводят сделки на рынок", "берут разорительные комиссии" и т.д. Кто нибудь объяснит,

а) как "разорительный спред" форекс брокеров влияет на сигналы по точкам входа "Аллигатора" Билла Вильямса? Правильно, ни как не влияет;

б) зачем форекс-брокеры до сих пор впихивают "Аллигатор" Билла Вильямса в МТ-4 и МТ-5, если автор сам утверждает, что его "точки входа" на форексе не работают"? А про "обучение форексу" по "Аллигатору Билла Вильямса" я вообще промолчу. Сами найдете сколько мошенников берут деньги за обучение торговым сигналам по открытию сделок на форексе через Аллигатор и фракталы Билла Вильямса;

в) что отверг Билл Вильямс из ноу-хау Masterforex-V, чтобы его "Аллигатор" стал, наконец, давать правильные точки входа для открытия сделок на форексе?

Что нужно добавить от Masterforex-V, чтобы получать профит от сигналов "Аллигатора" и фракталов Билла Вильямса.

1. Добавить от МФ 233МА к "Аллигатору Билла Вильямса". Зачем? Чтобы "отсеять" абсолютно не верные сигналы "Алигатора" против более крупного тренда. Подробнее, "Веер скользящих средних MF": ноу-хау ТС Masterforex-V для получения профита.

Что это дает? Отсеивает сигналы к открытию сделок "Аллигатора" против тренда. Согласитесь,

- с 233МА сразу понятно, какие сделки бай Аллигатора станут ошибочными

- как путает трейдеров индикатор АС

2. Заменить абсолютно бесполезные на мой взгляд "чудесные осцилляторы АО и АС" на авторский индикатор Зотика Академии Masterforex-V. Та же ситуация на рынке через ТС МФ. Обратите внимание, как АО Зотик

- слева за 2-е суток ранее показал дивергенцию и скорое МОЩНОЕ, но кратковременное движение вверх;

- как уровни скопление ордеров МФ показали мощный отскок;

- как при движении вверх были выполнены цели №1 и №2;

- как цена закрепилась ПОД сильным уровнем скопления ордеров МФ и нет ни одного сигнала на buy, кроме пипсовки (скальпинга) при отскоке от нижнего сильного уровня.

На сильном тренде. Посмотрите, сравните веер средних МФ и АО Зотиком. и все сами поймете какой индикатор лучше показывает

- дивергенцию;

- коррекционные волны старшего ТФ

3. Добавлены неизвестные рынку критерии 5-й волны тренда СТАРШЕГО таймфрема. Если бы их знал Билл Вильямс, он бы на графике нашел бы 5-ю усеченную волну и закрыл бы все сделки, а не 7 из 12. Бычий тренд ведь закончился.

А что такое 5 незакрытых ордеров на buy? Цена опустилась с 8065 до 6300, значит депозит Билла Вильямса с 198.9 тыс. долларов уменьшился до $110 тысяч (1765 пипсов падения х 5 лотов х 10 долларов за пункт). Об этом тоже умолчал Билл Вильямс.

Подробнее ТОРГОВАЯ СТРАТЕГИЯ БИЛЛА ВИЛЬЯМСА и исправление ее ошибок в ТС Masterforex-V

Точки входа в рынок чемпиона мира по трейдингу Ларри Вильямса.

Точки входа описаны в книге Ларри Вильямс «Долгосрочные секреты краткосрочной торговли». За основу взяты разворотные фигуры, пробитие основания волн которых на м15 приводят в открытию сделок buy или sell.

Как эти точки входа в рынок Ларри Вильямса выглядит на реальных торгах.

— Неужели все так просто?? — недоумевают новички.

— "Так это же золотое дно", — потирают руки программисты "средней руки" в ожидании профита с десятком нулей. Вставляем индикатор зиг-заг в "точки входа в рынок по Ларри Вильямсу". автоматический советник "накосит зеленой капусты" больше, чем чемпион мира, имея такие простые точки входа на форексе или бирже.

Как бы не так, — поясняю каждый раз "горячим предпринимателям" их стремление обыграть ВСЮ мировую финансовую систему через простенький автоматический советник. На моей памяти четыре поколения трейдеров-программистов пытались в лучших традициях алхимиков открыть подобный "философский камень" и у всех он заканчивался. сливом торгового депозита. Что они только не "оптимизировали" ("подстраивали "под историю рынка"): и данные зиг-зага, и таймфремы рынка, и валютные пары (??), и "скрещивали" зигзаги с осцилляторами и трендовыми индикаторами. Нет, на мощном тренде "советник" работает великолепно, но как только тренд переходит во флет наступает "капут" вашему депозиту.

Вы еще не поняли, что Ларри Вильямс НЕ все рассказал читателям о точках входа в рынок в своей книге-бестселлере?

* для начала разгадайте "ловушку специалистов" Ларри Вильямса / Masterforex-V (думаю, чемпион мира сам знает ответ по одному из фильтров его "точек входа", просто не пишет ответ). затем еще, как минимум один фильтр.

* далее примените его мани менеджмент (там так же не все рассказано, зато добавлено 7 ноу-хау МФ).

* после этого найдите неизвестные рынку критерии перехода тренда во флет и обратно (они есть только в торговой системе Masterforex-V) и вы приблизитесь к реальному пониманию "точек входа в рынок" и выхода их него владельца Кубка Роббинса 1987 г.

Что общего между форексом и волейболом в поиске безошибочных точек входа / ударов?

Вся эта ситуация на форексе мне напомнила яркий пример с истории отечественного волейбола. Ставить блок в волейболе — одно из главных составляющих победы команды. Возможно три варианта: соперник может нанести мощный удар влево, вправо или перекинуть мяч через блок (ситуация как и в форексе — тренд вверх, вниз или флейт). Естественно этой проблеме посвящены десятки методик обучения тренеров и игроков.

Но. правильно ВСЕГДА ставил блок долгое время лишь один волейболист в мире — олимпийский чемпион(1964г) Юрий Чесноков, предугадывая ВСЕГДА, по какому из трех вариантов соперник нанесет свой мощный удар. А у остальных ситуация была как на форексе в настоящее время: 50 на 50. Хотя и опыт был, и теоретическая подготовка, и работа опытных тренеров, психологов и т.д. В чем секрет Чеснокова? А он открыл для себя один лишь секрет, который действует безошибочно всегда в волейболе. Удар волейболист наносит всегда туда, куда поворачивается его нос в момент нанесения удара им по мячу.

Просто? Конечно, когда дать готовый ответ.

А когда он стал известен все профессионалам волейболистам, скажите, он всегда будет действовать? конечно нет. На любой яд можно найти противоядие. На любое наступление — новый метод обороны. Что должны делать тренеры волейболисты сейчас — искать новые стопроцентные способы обнаружения направления удара по мячу на том пути, который интуитивно открыл Чесноков: угол наклона и поворота головы, локтя, плеч, таза, ног, глаз и т.д. , когда на основе просмотра тысяч случаев нанесения удара сквозь блок составляется статистическая таблица расположения органов тела человека. Это анализ только первого порядка. Затем идет анализ второго, третьего, четвертого уровня (я не буду о них, сайт не о волейболе), в результате чего выдается очень простые, понятные и ясные рекомендации, типа того открытия, которое чисто интуитивно на основе опыта открыл для себя Чесноков. И врядле кто из волейболистов, узнав о выводах аналитика, подумает о том, что на это ушли месяцы напряженной работы. И чем проще будут выводы для волейболистов, тем лучше аналитик справился со своею задачей (как у А.Элдера о правилах форекса — если это правило можно написать на обратной стороне почтовой марки — значит открытие верно).

И второе обязательное условие для аналитика тренера: НЕ ОТКРЫВАТЬ широкой публике свои открытия. Иначе противоядие будет найдено очень быстро.

- Уровни сопротивления равны уровням Фибоначчи. Брокеры что не знают об этом? Конечно же, знают и так прекрасно ловят трейдеров на пробитии этих уровней постоянно.

- Аллигатор Вилльямса — раскрытие пасти аллигатора + один пункт выше фрактала — замечательно, пока Вилльямс не опубликовал это миллионными тиражами. В итоге лишь в половине случаев в настоящее время брокеры дают возможность трейдерам заработать при помощи этого индикатора.

- Дивергенция — а что есть брокер, который о ней не слышал? Поэтому вы и не найдете ответ ни в одной из книг в какой же точке дивергенции надо открыть сделку, а в какой точке эту сделку закрыть.

Вы поняли,надеюсь мою логику. Вернемся к форексу.

Сколько безошибочных точек входа в рынок у Masterforex-V? Почему их больше, чем во всей остальной литературе о форексе вместе взятой?

Как находить точки входа на форекс по МФ? Есть 30 авторских методик МФ определения точек входа (МСФ, МФ зона, усС, пологий и стандарный НК, волновые уровни МФ, веер средних МФ, пивоты МФ-1, МФ-2, МФ-3, крупные и обычные уровни скопления ордеров МФ, Собака баскервилей Элдера/МФ, скрытый, полноценный и НЕполноценный ФЗРы МФ, АО Зотик, индексы валют, валюты-союзники и др.).

Пересечение минимум 5 сигналов МФ дают точку входа на buy или sell. Сколько точек входа в рынок у Masterforex-V? Получается 30 в 30 степени / 5 сигналов пересечения х 50 финансовых инструментов, которые мы ежедневно мониторинг командой. Сколько в итоге? Намного больше, чем во всей остальной литературе о форексе вместе взятой.

Masterforex-V это торговая система нового поколения. У каждого из классиков форекса их по одному, два или 5-7 от силы. У нас их потенциально получается. миллиарды. Отсюда мы ЧАСТЬЮ делимся даже в открытом доступе (как добавление 233МА к Аллигатору Билла Вильямса, хотя зачем нужен его Аллигатор, когда есть веер средних МФ?).

Подсказки по торгам даются только на закрытом форуме Академии и чате в скайпе в режиме онлайн. Как выглядят подсказки? Как пересечение нескольких инструментов, которые МОГУТ дать сильный сигнал.

Еще раз посмотрите на все тот же график GBPCHF уже н4

- есть цели — уровни, к которым идет валютная пара;

- на одном из них цена отскочет и начнет закрепляться НАД уровнем, а не под ним;

- есть НК до пробития которого не может быть разворота СРЕДНЕсрочного тренда, но. пивоты МФ могут подсказать разворот значительно ранее;

- как АО Зотик показывает, что разворот вверх может быть СИЛЬНЫМ.

Когда именно нужно закрыть sell по GBPCHF и открыть buy? Когда пересекутся минимум 5 инструментов и мы подскажем. своим трейдерам на закрытом форуме Академии.

Источник https://atas.net/ru/obemnyj-analiz/strategii-i-torgovye-patterny/tochku-vkhoda-na-birzhe/

Источник https://www.masterforex-v.org/mf_books/book1/section2/chapter12.html

Источник

Источник