Содержание

Где и как открыть вклад под большие проценты: 10 программ

В наше непредсказуемое время каждый человек старается сделать запас на «черный день». Финансовые кризисы же остро ставят вопрос о сохранении ликвидности денежных средств. Наиболее известный способ не потерять и даже несколько преумножить накопленную сумму – открыть вклад в банковском учреждении.

Вклад под проценты: понятие, преимущества и недостатки

Банковский вклад подразумевает вложение средств на специальный счет с целью получения процентов, которые «набегают» после проведения банковских операций.

Проценты начисляются за определенный временной промежуток и начисляются на момент возвраты суммы клиенту. По истечении времени вкладчик может снять и распорядиться полученной суммой по своему усмотрению, либо увеличить изначальную сумму, осуществив капитализацию процентов.

Программы вкладов от Совкомбанка можно посмотреть по ссылке.

Существует несколько преимуществ банковского вклада, делающих его привлекательными по сравнению с другими способами хранения сбережений.

Во-вторых, прирост процента представляет собой гарантированный, пусть и небольшой, заработок. Тем более, что сумма го прозрачна – расчет осуществляется автоматически. Третьим преимуществом выступает небольшая стартовая цена, например, 10 тысяч рублей.

Именно невысокая доходность является самым крупным недостатком вклада по процентам – самая крупная прибыль выражена в 9-11% от стартового вложения.

Виды процентных вкладов

В банковской системе существует несколько видов вкладов, в зависимости от срока и возможности пополнения:

- срочные пополняемые;

- срочные не пополняемые;

- до востребования.

Срок вложения оговаривается заранее и составляет обычно 3 месяца, полгода или год, при этом размер ставки будет увеличиваться пропорционально сроку.

Ставки по вкладам от 700 тысяч рублей.

При выборе в пользу срочного вклада следует обратить внимание на условии по капитализации процентов, которое подразумевает, что причисленные доходы будут дочисляться к сумме основного вклада.

Выбор вклада: чем руководствоваться

Опытные эксперты при выборе вклада рекомендуют обращать внимание на срок, размер и капитализацию процентов, возможность продления действия договора.

Отдельно стоит рассмотреть такой немаловажный аспект как величина доходности, зависящую таких факторов, как инфляция национальной валюты, конкуренции банков, размера ключевой ставки, процессом инвестирования иностранного капитала и государственная политика.

Взяли кредит в банке Тинькофф, а платить его нечем….что же делать? Здесь вы найдете подробную инструкцию, как действовать.

Отдельно стоит отметить, что Центральный банк самостоятельно формирует список из наиболее 10 крупных банков, лидирующих по объему вкладываемых средств. В «десятку» входят такие кредитные учреждения, как «Сбербанк», «ВТБ», «Россельхозбанк», «Газпромбанк» и др.

Наилучшим выбором специалисты признают пополняемый вклад сроком на год, поскольку это поможет планомерно накопить приличную сумму, однако депозиты, которые нельзя пополнить, наиболее выгодны для банков, поэтому условия по ним лучше.

Приведем рейтинг банков согласно размеру годового процента:

| Название банка | Рублевый | Долларовый | Евровалюта | |

| «Промсвязьбанк» | 9.75 | 2.35 | 0.75 | |

| «Бинбанк» | 9.50 | 2.00 | 1.00 | |

| «Открытие» | 8.85 | 1.90 | 0.50 | |

| «Открытие Ханты-Мансийск» | 8.75 | 1.90 | 0.50 | |

| «ВТБ Москвы» | 8.55 | 1.60 | 0.10 | |

| «ВТБ24» | 8.40 | 1.60 | 0.10 | |

| «Россельхоз» | 8.35 | 1.25 | 0.35 | |

| «Газпромбанк» | 8.20 | 1.30 | 0.10 | |

| «Альфа-Банк» | 8.00 | 1.75 | 0.40 | |

| «Сбербанк» | 8.00 | 1.25 | 0.25 | |

Ставки в региональных банках могут быть на порядок выше, однако не все клиенты считают их надежными. Недавно открытый «Почта банк» предоставляет максимальный процент по вкладу в размере 9,5%, но принимает лишь российскую валюту.

Накопительный счет как альтернатива срочному вкладу под проценты

Вклад по востребованию больше подходит тем, кто не собирается совершать особо крупные покупки и имеет возможность регулярно пополнять счет. При этом, в отличие от срочных вкладов, накопительный депозит не ограничен по расходным операциям, что очень неудобно – порою деньги нужны срочно, а вывести их нельзя.

Что предлагает Сбербанк?

Таким образом, счет по востребованию позволяет без каких-либо препонов производить расходные и приходные операции, получать начисленные по минимальному остатку процентные выплаты.

Татфондбанк тоже предлагает различные программы вкладов, с которыми можно ознакомиться по ссылке.

Почти каждая кредитная организация предлагает услугу по созданию и содержанию накопительного счета.

Онлайн-вклады и Интернет-банки

Доступ к онлайн-банкингу предоставляется после открытия счета и привязки номера мобильного телефона, что займет буквально несколько минут.

Как снимать наличные с карты Тинькофф, вы узнаете из этой статьи.

Услуги онлайн-вкладов предоставляется «Сбербанком», банком «Тинькофф», даже через специальные приложения для Android, iOS.

Наиболее выгодные предложения:

Долларовый вклад под проценты или депозит– где лучше открыть

Если вкладчик хочет подзаработать на процентах от вклада, то выгодно вложиться в валюту, поскольку по прогнозам её цена будет повышаться. Многие аналитики рекомендуют разбивать вклады на рублевые и долларовые, открывая их в одном из системообразующих банков вроде «Сбербанка», которому государство вряд ли позволит обанкротиться.

При этом ставки у таких кредитных организаций невысоки, именно из-за их репутации. Как уже говорилось, ЦБ предоставляет список наиболее значимых для отрасли банков. Это, в первую очередь, «Сбербанк», «ВТБ», «Россельхозбанк», «Альфа», «Промсвязьбанк» и др.

| Название вклада | На какой срок (кол-во дней) | Размер ставки | Наименьший размер вклада | ||

| «Промсвязьбанк» | |||||

| «Моя копилка» | От 181 | 0,45-1,71% | 300 | ||

| «Моя выгода» | 181-1095 | 0,7-1,8% | 300 | ||

| «Мои возможности» | 181 до 731 | 0,35-1,47% | 1000 | ||

| «Моя пенсия» | 181 до 731 | 0,60-1,62% | 500 | ||

| «Райффайзенбанк» | |||||

| «Личный выбор» | 31-730 | 0,10-0,50% | 3000 | ||

| «Тройная выгода» | 181-366 | 1,50-2,02% | 1 | ||

| «Свобода действий» | 31-730 | 0,10-0,20% | 3000 | ||

| «Газпромбанк» | |||||

| «Сезонный максимум» | 91-367 | 0,21-1,21 | 500 | ||

| «Перспективный» | 91-1096 | 0,20-1,30% | 500 | ||

| «Накопительный» | 91-1097 | 0,10-1,20% | 500 | ||

| «Рантье» | 91-1096 | 0,05-0,65% | 500 | ||

| «Динамичный» | 91-1096 | 0,10-1,10% | 500 | ||

| «До востребования» | бессрочно | 0,01% | любая | ||

Продукт «До востребования» от «Газпромнефтьбанка» можно открыть и в евро, и в фунтах и в франках, однако он по существу является бесплатным расчетным счетом, а не вкладом.

Предложение по вкладам от банка Тинькофф.

Как можно оформить дебетовую карту в Альфа-банке, узнайте тут.

Некоторые, не столь крупные кредитные организации, предоставляют клиентам хорошие ставки. При этом надо интересоваться, сотрудничает ли банк с АСВ или нет. Не рекомендуется вкладывать больше 1400 000 рублей и их эквиваленту в долларах (страховое возмещение).

| Название вклада | На какой срок (кол-во дней) | Размер ставки | Наименьший размер вклада |

| «Инвестторгбанк» | |||

| «Максимальный» | 31-1101 | 1,60-2,50% | 300 |

| «Оптимальный» | 31-367 | 0,50-2,40 | 100 |

| «ИТБ Бизнес» | 181-367 | 0,60-1,70% | 2000 |

| «Реннесанс кредит» | |||

| «Доходный» | 91-731 | 1,0-2, 0% | 500 |

| «Накопительный» | 91-731 | 0,50-1,5% | 500 |

| «Удобный» | 91-367 | 0,25-1,25% | 1000 |

Отзывы вкладчиков

На сайте «Банки.ру» можно найти отзывы на отдельные кредитные организации, в том числе касаемо вкладов — с помощью легкой формы можно ознакомиться с мнением реальных потребителей о разных направлениях работы банка. К примеру, таков народный рейтинг вкладчиков:

| Банк | Рейтинг | |

| 1 | «Авангард» | 72,5 |

| 2 | «Тинькофф» | 63,4 |

| 3 | «Модульбанк» | 62,7 |

| 4 | «Дельтакредит» | 60,4 |

| 5 | «ТКБ» | 49,5 |

| 6 | «СМП» | 41,7 |

| 7 | «Альфа» | 41,1 |

| 8 | «ЮниКредит» | 39,2 |

| 9 | «Сетелем» | 38,7 |

| 10 | «ВТБ» | 38,6 |

На сайте «Банки.ру» можно найти отзывы на отдельные кредитные организации, в том числе касаемо вкладов — с помощью легкой формы можно ознакомиться с мнением реальных потребителей о разных направлениях работы банка. К примеру, таков народный рейтинг вкладчиков:

Потеря банковской карты больше не является проблемой, а почему — вы узнаете из статьи Инструкция по блокировке и разблокировке банковских карт Сбербанка.

В целом рейтинг банка невысок – лишь 41 место, несмотря на то, что эта кредитная организация является одной из системообразующих. Таким образом, завести счет в банке в современных реалиях – незатруднительная задача. Важно лишь правильно оценить риски, плюсы и минусы такого шага.

Как открыть вклад в банке — смотрите в этом видео:

Что такое накопительный счет

Накопительные счета удобнее пользователю тем, что в любой момент и без проблем можно снять денежные средства. Но банк может менять условия, и они могут вас не устроить, и даже это уже заставляет задуматься… А что лучше, вклад или счет? В данной статье мы рассмотрим важные аспекты связанные с открытием счета, как могут меняться условия и на что стоит обратить внимание.

Накопительные счета

Накопительные счета прежде предлагали немногие крупные банки. Такие продукты до нынешнего года были в линейке Промсвязьбанка, Альфа-банка и некоторых других.

Весной такой счет предложили клиентам Райффайзенбанк и банк «Открытие», летом – «Юникредит» и Бинбанк. В сентябре Альфа-банк представил клиентам свой седьмой, на этот раз сезонный (можно открыть до конца года) накопительный счет «Высокий сезон». Каждый из счетов этого банка предназначен для определенной категории клиентов. К примеру, «Мой сейф» – для тех, кто только начинает копить (ежемесячный процент начисляется даже на 1 руб.), а «Ценное время» выгоднее тем, кто начинает с 300 000 руб., поясняет представитель банка.

«Для банка стоимость таких ресурсов существенно ниже, чем, например, срочных вкладов», – объясняет начальник департамента пассивных и страховых продуктов банка «Открытие» Александр Ефремов. По словам директора департамента розничных сегментов и маркетинга «Юникредит банка» Светланы Пирожковой, банки реагируют на поведение клиентов, которые в этом году предпочитают краткосрочные либо бессрочные вложения, чтобы иметь возможность быстро отреагировать на меняющуюся ситуацию.

Плюс на плюсе

Дело в том, что накопительный счет представляет собой обычный текущий счет (чаще рублевый) с ежемесячным начислением и капитализацией существенно большего дохода, чем на вклады до востребования: 3-8% годовых в рублях против 0,01-0,1%.

«Этот инструмент совмещает преимущества обычных текущих (карточных) счетов и срочных депозитов. У клиента есть возможность без ограничений и потери процентов снимать деньги и пополнять счет при повышенной ставке на остаток по счету, зарабатывая даже на небольших суммах, – перечисляет достоинства продукта директор по продуктам Альфа-банка Станислав Исмагилов. – Мы рекомендуем клиентам делить накопления: часть средств, которые точно не пригодятся в ближайшее время, размещать на депозиты, а часть обязательно оставлять на накопительных счетах, чтобы в случае необходимости иметь возможность снять их».

Накопительными счетами удобно управлять через интернет-банк. Такую возможность сегодня предоставляют практически все банки. А при открытии счетов через интернет банки, как правило, добавляют к ставке 0,3-0,5% годовых.

Ловушки для рассеянных

Как правило, для открытия накопительного счета банки не требуют внесения даже минимальной суммы, но для получения повышенного (по сравнению с вкладом до востребования) дохода почти всегда необходимо в течение всего месяца держать на счете установленный минимум средств. Это может быть и 10 000, и 100 000 руб. (см. таблицу). Если сумма ниже установленного минимума, доход начисляется по ставке до востребования.

Повышенную ставку, по которой будет начисляться ежемесячный доход, банки также обычно привязывают к величине суммы на счете. У Альфа-банка начисление процентов по счету «Ценное время» сложнее: ставка зависит от минимальных остатков на счете в течение предыдущих 1, 3, 6 и 12 месяцев.

Некоторые банки ограничивают не только минимальную, но и максимальную сумму, на которую будут начислять повышенный доход. У «Юникредит банка» это 8 млн руб., у Бинбанка – 30 млн, у «Открытия» – 50 млн. Суммы сверх этих пределов будут храниться на накопительных счетах в этих банках с начислением ставки до востребования.

Кроме того, большинство банков начисляют доход только на минимальную сумму, которая была на счете в течение месяца. То есть можно почти весь месяц держать на счете миллион, отозвав деньги лишь на 1-2 дня, а в итоге не получить ни рубля дохода. Иначе выплачивают проценты по накопительным счетам Райффайзенбанк и Бинбанк: доход рассчитывается, исходя из ежедневного остатка средств на счете на начало каждого дня (зачисляется на счет, как у всех, раз в месяц).

«Поскольку речь идет о бессрочном счете, банки могут корректировать ставку в зависимости от рыночных тенденций», – объясняет директор департамента разработки розничных продуктов Бинбанка Антон Маслий, но клиент обязательно будет уведомлен об этом минимум за 15 дней – по электронной почте, sms, на сайте и в офисах.

Что такое накопительный счет и в чем его отличие от обычного вклада?

Срочный банковский вклад имеет ряд существенных ограничений на снятие средств. Его альтернативой является накопительный счет в банке, более удобный в повседневном использовании, поскольку его можно свободнее использовать, снимая или переводя на него деньги без потери процентов. Им можно пользоваться не только для накоплений, но и для текущих денежных операций — важно только помнить о правилах начисления процентов, которые у каждого банка свои.

Большинство банков предлагают следующие стандартные условия по договору открытия накопительного счета:

- беспрепятственное снятие денежных средств без снижения процентной ставки;

- пополнение счета в произвольном объеме (обычно с ограничением: сумма после пополнения не должна более чем в 10 раз превышать первоначальную);

- процентные выплаты по минимальному остатку на счету за оговоренный в договоре период.

Открытие накопительного счета. Порядок, условия и правила.

Некоторые банки (например ЮниКредит Банк, позволяют открывать вклады через мобильный банкинг). Для физических лиц достаточно предъявления паспорта, другие документы для открытия накопительного счета им не потребуются. Средства помимо минимального остатка могут сниматься с накопительного счета без ограничений, в удобной вам валюте. Минимальный остаток обычно является «порогом входа» — суммой, которую необходимо внести для открытия накопительного счета.

Возможны несколько вариантов:

- Процент от минимальной суммы, находившейся на счету в течение месяца. Если в конце месяца вам пришлось снять со счета крупную сумму, вы можете потерять ощутимую часть дохода.

- Начисление на заданный минимальный остаток, вне зависимости от суммы на счету.

- Начисление на ежедневный остаток. В этом случае расчет идет от минимальной суммы, которая была на счету в течение одного дня. Это самый выгодный для вкладчика вариант.

Доходность по накопительному счету

Более крупные ставки можно поискать, но каждое предложение должно рассматриваться очень тщательно.

Следует помнить, что страховое возмещение на случай отзыва у банка лицензии составляет не более 1 400 000 рублей в сумме по всем открытым в этом банке счетам. В этой связи размещать более крупные суммы денег целесообразно только в надежных системообразующих банках с практически нулевой вероятностью отзыва лицензии.

Накопительный счет — реальная альтернатива вкладу в банке, имеющая несомненные преимущества: возможность постоянного пополнения и снятия средств, ежедневный перерасчет процентов, легкость мониторинга и управления.

Главное — открывайте счет в надежном банке.

Счета в разных банках

Так, Сбербанк предлагает следующие ставки по накопительному счету: при размещении до 30 тыс. р. — 1,5%, до 100 тыс. р. — 1,6%, до 300 тыс. р. — 1,7%, до 700 тыс. р. — 1,8%, до 2 млн р. — 2%, до 1 млрд р. — 2,3%. При этом самая высокая ставка по вкладу в банке сегодня составляет 7% годовых.

В ВТБ 24 по накопительному счету следующие ставки в зависимости от срока размещения и суммы от 0,01% до 7,5% годовых (самый высокий процент можно получить при размещении на счете от 350 тыс. р. до 500 млн р.).

Банк «Открытие» предлагает клиентам размещать средства под следующие проценты в зависимости от суммы: от 0,1% до 7,15% годовых. Максимальная ставка по вкладу же в банке составляет 8,5% годовых. Кстати, проект, находящийся под крылом банка «Открытия» — Рокетбанк, также имеет в своем арсенале накопительный счет. По нему вы сможете получать до 8% годовых ежемесячно, сумма не имеет значения. Если захотите открыть в приложении вклад — ставка составит до 9,5% годовых (но все вклады непополняемые).

В Альфа-банке появилась целая линейка «копилок» с разными условиями. Так, в рамках условий счета «Ценное время» ставка будет расти каждые 3 месяца от 5,25% до 7,5% годовых. А в рамках счета «Накопилка» можно получать фиксированную ставку в 7% годовых на минимальный остаток. Однако, тут тоже есть свой подвох — пополнение только с помощью услуг «Копилка для сдачи» (пополнение происходит после оплаты покупок) и «Копилка для зарплаты» (в день поступления зарплаты часть денег переводятся на накопительный счет).

Ставка по вкладу без возможности снятия и пополнения составляет 7,8% годовых, что также не сильно выше ставки по накопительному счету.

В чем подвох

Представитель банковского рынка, Вадим Погосьян, директор департамента пассивных, страховых и инвестиционных продуктов банка «Открытие», отметил, что, так как накопительные счета являются текущими счетами, а не вкладами, банк может в любой день изменить ставку по уже открытому накопительному счету (в отличие от вклада).

Наталья Волошина также подчеркнула, что на доходность по накопительным счетам влияет как сумма размещенных денежных средств, так и категория клиента, зависящая от продуктов Банка, используемых клиентом.

«Так, например, самая высокая доходность по накопительному счету „Простые правила“ предоставляется владельцам программ банковского обслуживания „Твой ПСБ Премиум“ и „Orange Premium Club“»

Следует также обратить внимание на схему начисления процентов по счету. Она может отличаться не только от банка к банку, но даже и внутри одного банка, считает Вадим Погосьян.

«Как правило, по накопительным счетам доход начисляется либо на минимальный остаток за месяц, либо на средний остаток за месяц. При первом подходе банк смотрит, какая была минимальная сумма на счете за отчетный период, и только на нее начисляет повышенные проценты. В этой связи, если клиент, допустим, снимал какую-либо сумму со счета и на следующий день вернул ее обратно, то по итогам месяца начисления процентов на нее не будет».

Какой вклад самый выгодный? Выбираем на примере Сбербанка. Выгодно открыть вклад

Если у вас нет денег, вы ищите способы их заработать. Если у вас есть деньги, вы ищите способ заработать с их помощью. Самый простой вариант – вклад в банке. Но вот вопрос: вклад в какой валюте выгоднее? Как правило, выбор валюты вклада колеблется между тремя основными: рублями, долларами США и евро. Другие валюты рассматриваются гораздо реже. Итак, рассмотрим основные плюсы и минусы каждой валюты.

Открываем вклад в рублях РФ

Депозит в национальной валюте Российской Федерации – самый распространенный и популярный способ сохранения и приумножения средств. По статистике, в зависимости от банка и региона, в рублях хранят свои средства от 60 до 80% граждан.

Плюсы вклада в рублях

- Процентные ставки по вкладам в рублях намного выше, чем по вкладам в валюте. Если в марте 2016 года ставка по годовому депозиту в рублях составляла в среднем 9,5-10% (причем можно было найти вклады и под 11,5-12% годовых), то в тот же период средняя ставка по вкладам в долларах США и евро составляла 2,2-2,75 годовых (наиболее привлекательные предложения – до 4% годовых).

- При открытии депозита в рублях на вклад поступает вся сумма. То есть, если вы хотите разместить 100 тысяч рублей, то на вклад попадут как раз 100 рублей. Но если вы захотите открыть вклад в тех же долларах США, а на руках только рубли, то вам придется обменять их либо в том же банке, где вы хотите открыть вклад, или в другом, где обмен более выгоден. В зависимости от банка и валюты потеря может составить от 1 до 3% процентов. А это равно как раз годовой доходности по валютным депозитам.

Минусы вкладов в рублях

- Ослабление рубля. В 2014, 2015 и начале 2016 года ослабление рубля – когда постепенное, а когда-то и резкое (декабрь 2014, январь 2016) стало бичом для вкладов в рублях. Когда национальная валюта каждый день теряет по 1-2%, про какую-то доходность в депозитах и говорить неудобно. По официальной статистике, годовая инфляция в 2015 году составила 12,9%. Это выше, чем средняя процентная ставка по рублевым депозитам, открывавшимся в декабре 2014 – январе 2015 гг.

Открываем вклад в валюте

Задавая себе вопрос, в чем открыть вклад – в рублях, долларах США или евро, многие наши соотечественник отдают предпочтение иностранной валюте. При этом абсолютное большинство вкладов открывается именно в «вечнозеленых» или «евриках». Другие валюты – швейцарский франк, фунт стерлингов, китайский юань и японская иена используются значительно реже.

Плюсы вкладов в валюте

- Вы можете получить доход не только от процентной ставки (весьма скромной), но и от роста курса валюты (если, конечно, он будет). К примеру, вкладчик, открывший в декабре вклад в размере одной тысячи долларов США по курсу 49,8 рублей мог через год забрать вклад уже по курсу 66,7 рублей. Итого, включая доходы по вкладу (в размере 3%) получался солидной плюс в размере 18900 рублей. Доход по вкладу составил 27.5% — однозначно больше как доходности по рублевым депозитам, так и инфляции.

- Если вы планируете поездку за границу, и копите деньги как раз для этой цели, то целесообразнее хранить их именно в валюте. Так вам не придется тратить средства на обмен валюты.

Минусы вкладов в валюте

- Колебания курсов валюты. Чтобы гарантированно получить доход от депозита в валюте, нужно не только внимательно следить за курсами валюты (как раз, когда до закрытия вклада остается еще много времени, следить за курсами и не нужно), но и уметь их прогнозировать, что умеют лишь единицы.

- Разница на курсах валюты при обмене. Срок вклада закончился, вы получили его из банка, разумеется, деньги в той валюте, в которой его вложили. Если планируете тратить деньги в рублях, валюту необходимо обменять с соответствующей потерей на курсе.

Стоит ли открывать вклад в экзотической валюте?

Ответ на этот вопрос, скорее, отрицательный, чем положительный. Да, неизвестная или менее популярная валюта может «выстрелить» посильнее, чем раскрученный доллар США (хотя такие случаи очень редки). Но отрицательных моментов больше. Во-первых, спред на курсах экзотической валюты всегда больше, чем у долларов и евро. Просто потому, что востребованность этой валюты невелика, а расходы на одну операцию – большие. Во-вторых, следить за курсами этой валюты и получать информацию от специалистов также сложнее. Есть только одно оправдание вклада в иенах, юанях или, к примеру, израильских шекелях: вы часто ездите в эту страну, и вам удобнее тратить деньги именно в этой валюте. Это же касается и жителей приграничных регионов: здесь больше шансов, что вы потратите средства в валюте соседнего государства, да и банки чаще предлагают вклады в этой валюте.

Победила дружба

Так в какой открывать вклад: в рублях, долларах или евро? Пусть это звучит банально, но истина лежит посередине — открывать нужно во всех трех. Иными словами, вам нужно разделить имеющуюся сумму денег на три части: 40% — оставить в рублях (хотя многие эксперты рекомендуют оставлять в национальной валюте не менее 60-70% от средств), а по 30 – вложить в доллары и евро. Так вы, во-первых, обезопасите себя от колебания курсов валют и, во-вторых, выиграете на процентах по вкладам. Ряд банков предлагают для своих клиентов мультивалютные вклады, позволяющие оперативно переводить средства из одной валюты в другую в зависимости от желания владельца. Если такого вклада в вашем банке нет или он недоступен (часто мультивалютный депозит предлагается только для так называемых VIP-клиентов), то открывайте сразу три вклада в разной валюте (правда, здесь необходимо учитывать, хватит ли у вас денег для минимального вклада). Что касается опасений в том, что рубль может обвалиться, то сейчас такие риски значительно меньшие, чем были год назад.

В каком банке открыть вклад

Желая приумножить сбережения, люди открывают вклады. Но многие из них не приносят дохода, обозначенного в рекламных роликах. Так как же открыть вклад, какие есть выгодные предложения на данный момент и в каком банке открыть вклад?

Предложения банков

- Ханты-Мансийский банк предлагает гражданам открыть вклад под 10,7% годовых. Минимальная сумма вклада от 50 тысяч рублей. Открывается депозит на максимальный срок 367 дней. Выплата процентов производится после окончания срока, при этом пополнения и частичного снятия у депозита нет.

- Сбербанк. Процентная ставка там по вкладу 9,25%, при открытии его онлайн. Частичное снятие и пополнение недоступно, но вот автоматическая пролонгация при невостребованности оправдывает выгодность.

- ВТБ 24. Хоть процентная ставка там на порядок выше 10%, его нестабильная работа в кризисные времена дает о себе знать, и клиенты уходят в более стабильные учреждения. Частичного изъятия нет, и пополнение не разрешено.

- Альфа банк. Туда вкладывают деньги молодые люди, желающие этими средствами воспользоваться при оплате биржевой игры, так как депозит предполагает открытие дебетовой карты. Процентная ставка по депозиту 9,5%, пополнение разрешается, но частичное снятие – нет. Автоматическая пролонгация для тех, кто не успел востребовать депозит.

- Кредит Москва. Предлагает оформить депозит под 12, 5% годовых. Минимальная сумма вложения 100 тысяч рублей. Срок – 9 месяцев. Депозит не предполагает частичное снятие и пополнение.

- Промсвязьбанк оформляет депозиты с минимальной суммой до 1 миллиона рублей. Выплата процентов происходит в конце срока. При этом капитализации банк не предлагает. Но зато есть возможность частичного снятия и пополнения.

- Авангард дает возможность открыть депозит от 100 000рублей с начислением процентов в конце срока. Но частичного снятия и пополнения не подразумевает. Никаких опций и услуг не предлагает.

- Банк Русский Стандарт дает клиентам шанс получить выгоду в 11,5% при размещении суммы от 30 тысяч рублей. Выплата процентов происходит в конце срока. Частичное расходование и пополнение не разрешимо.

- Транскапиталбанк позволяет увеличить сумму депозита в 50 тысяч рублей при процентной ставке в 11,25%. Выплата процентов происходит ежеквартально на текущий счет или банковскую карту. Автопролонгация, частичное снятие или пополнение невозможно.

- Авангард принимает вклад от 10 тысяч рублей на срок 367 дней, при процентной ставке в 11% годовых. При невостребовании вклада после окончания договора, он пролонгируется. Вклад непополняемый и не имеет возможности частичного расходования.

- Юниаструм приглашает всех граждан для открытия депозита в отделении на сумму 20 тысяч рублей на 1 год, при процентной ставке в 11% годовых. Капитализация процентов здесь не предусмотрено, пополнение и частичное расходование тоже.

- Военно-промышленный банк предлагает оформить депозит под 11% годовых при минимальной сумме в 50 тысяч рублей. Выгодный вклад, так как при расторжении договора в досрочном порядке, проценты не теряются и выплачиваются.

- МТС банк открывает вклад при минимальной сумме в 10 тысяч рублей под процентную ставку 10,95% годовых. Сроки составляют 1 год и 1 день. Открыть депозит через Интернет, не выходя из дома. Частичное снятие запрещено, как и пополнение.

Как правильно выбрать

Где лучше заключить выгодный договор стало понятно, а как же сделать правильный выбор в пользу вклада?

- Выбирая место, куда вложить свои денежные средства, обращайте внимание на:

- наличие лицензии у данного финансового учреждения. Остерегайтесь тех банков, о которых в Интернете очень много плохих отзывов. Скорее всего, он скоро будет иметь дело с Центробанком, что может плохо сказаться на ваших сбережениях;

- наличие страхования вкладов. Немаловажный фактор, так как те, что не имеет данного сертификата, не смогут вернуть при форс-мажорных обстоятельствах ваши денежные средства. Если банк не сотрудничает со страховой компанией, это вас должно навести на некоторые мысли. Например, на то, что он, скорее всего, знает о своих проблемах и хочет заработать деньги перед закрытием.

- При выборе продукта старайтесь изначально зайти в Интернет и посмотреть все продуктовые линейки банков. Не нужно идти в самое ближайшее отделение и вкладывать денежные средства. Скорее всего, прибыль такого заведения будет минимальна, и ваши деньги обесценятся.

- Определившись с финансовым учреждением, обратитесь в отделение и просмотрите условия каждого вклада. Подумайте, будут ли вам нужны эти денежные средства в скором будущем? Есть ли возможность пополнять вклад с каждой заработной платы? Если да, то выбирайте пополняемый вклад. Если вы не планируйте снимать и пополнять депозит, то вы можете выбрать срочный вклад, который, как правило, дороже.

- Всегда прочитывайте условия договора и при возникновении вопросов обращайтесь к специалисту. Он обязан вам объяснить все пункты договора.

- Обратите внимание на наличие капитализации и выплату процентов. Капитализация – это прибавка к основному телу депозита начисленных процентов. Соответственно, следующие проценты будут начисляться на большую сумму.

- Пролонгация договора. Тоже немаловажный пункт при выборе вклада. Позволяет после окончания действия договора продлить срок депозита на такое же время. Это выгодно для тех, кто своевременно не пришел за вкладом или забыл. Автопролонгация осуществляется, как правило, на такой же срок и на таких же условиях. Но сумма, на которую начисляются проценты, будет уже та, которая осталась на конец действия предыдущего договора.

- Конвертация. Если вы оформляете вклад в отличной от рубля валюте, вы вправе конвертировать ее в течение всего времени действия договора. Если, конечно, договором это предусмотрено. Именно поэтому стоит обращать внимание на это.

- Старайтесь выбирать выплату процентов на пластиковую карту. Так, вы сможете получать гарантированный доход и тратить его до того, как получите свои сбережения обратно.

- Не выбирайте депозит, исходя из процентной ставки. Это очень ошибочный вариант, о котором пишут журналисты. Выбирая таковой, вы подписываете себе договор, о том, что изъять эти денежные средства не сможете до конца действия договора, а также не сможете пополнить вклад и воспользоваться процентами.

Если накоплений больше, то рекомендуется диверсифицировать их – разбить на доли в пределах страховки и разместить в различных банках. Учитывая частоту аннулирования лицензий, причем даже у крупных кредитных организаций, надеяться, что «эта банковская структура большая, поэтому с ней точно ничего не случится», не стоит.

К примеру, в конце 2015-го регулятор изъял лицензию у Внешпромбанка, входившего в первую полусотню банков по активам, а совсем недавно – у «Интеркоммерца» (67-го по величине активов).Если следовать данному простому правилу, то депозит однозначно выгоднее и безопаснее наличных. Для сомневающихся подойдет смешанный вариант: деньги на крупные цели и резервный фонд держать на депозите, а те средства, что на черный день – на карточке. Кстати, деньги на банковском пластике застрахованы точно на таких же условиях, что и на депозитах.

Банковский вклад – выгодный инструмент для инвестирования. Но, заключая договор, вы должны диктовать свои условия банкам.

Что такое банковский вклад

Виды вкладов в банках

Где лучше открыть накопительный вклад и как выбрать его в банке?

Понять суть накопительного вклада можно исходя из названия – он нужен для того, чтобы накопить определенную сумму. Такие вклады можно пополнять в период их хранения в банке, но изымать сумму нельзя. Как правило, для таких вкладов характерна автоматическая пролонгация, что оговаривается до его открытия.

Накопительные вклады выгодны для вкладчика и для банка. Это очевидно. Банк выигрывает за счет временного пользования денежными средствами вкладчика. А последний, в свою очередь, имеет преимущества и в психологическом плане, и в экономическом. Во-первых, накопление суммы происходит за счет процентов, а во-вторых, запрет на снятие денежных средств не дает возможности потратить их ранее оговоренного срока. В противном случае вкладчик теряет проценты.

Но разные банки предлагают разные накопительные программы: где-то выше проценты, где-то выгоднее условия. Не лишним будет рассмотреть не только предложения по накопительным вкладам, но и основные моменты, на которые нужно сделать особый упор при выборе и банка, и вклада.

Алгоритм выбора банка и накопительного вклада

Первое, на что нужно обратить внимание, — это процентная ставка. По накопительному вкладу она не такая большая, как по обычному депозиту. Как правило, она зависит от того, как часто происходят процентные выплаты: если редко, то ставка выше, если часто, то ниже.

Второе – величина процента на сумму пополнения. Нередки случаи, когда пополнение вклада грозит уменьшением процента. Например, первоначально ставка составляла 13%, а на новую внесенную сумму составит 9%. Такой момент обязательно нужно уточнить, чтобы не ввести себя в заблуждение.

Третье – ограничения. К наиболее частым ограничительным правилам относят лимитированный размер пополняемой суммы. То есть дополнительно вносить деньги можно лишь до поры до времени, пока установленный банком лимит позволяет это делать. Например, некоторые банки не позволяют вкладчикам увеличивать свой вклад более чем в два раза.

Существует еще одно ограничение – минимальная сумма пополнения. Например, может оказаться так, что менее чем пять тысяч вносить нельзя. То же касается и сроков: как вариант, возможно пополнение только в первые несколько месяцев или запрет на внесение денежных средств в последний месяц. Такие условия вполне обоснованы, так как банки не видят выгоды в том, чтобы начислять (иногда повышенные) проценты на денежные средства, которые хранились у них не более месяца.

И еще одно условие, не ключевое, но все же, — дальность расположения банковского отделения. Это никак не повлияет на размер накопленной суммы, но, выбирая между несколькими банками, лучше остановиться на том, что расположен ближе или к дому, или к месту работы.

Накопительные вклады – это очень хороший способ не только сохранить определенную сумму денег на конкретные цели, но и приумножить ее. В конце концов, именно с этой целью они и создавались изначально.

Где лучше открыть накопительный вклад?

Рассмотрим предложения от трех ведущих банков страны:

- Сбербанка,

- ВТБ24,

- Россельхозбанка.

Сбербанк

Сбербанк предлагает вклад «Пополняй». Его можно открыть в российских рублях, евро и долларах США. Процентная ставка разная и зависит от типа валюты:

- рубли — от 4,60 до 7,28%,

- евро — от 0,40 до 2,11%,

- доллары США — от 0,40 до 2,11%.

Открывать вклад в валюте всегда выгоднее. Срок – до трех лет. Есть возможность пополнения, но снимать деньги нельзя. Минимальная сумма вклада:

- тысяча рублей,

- сто евро,

- сто долларов.

Проценты для вкладчика начисляются каждый месяц. Их можно снимать. Также проценты суммируются с основной суммой, и на них начисляется процент в дальнейшем. Действует автоматическая пролонгация, количество ее не ограничено.

ВТБ24

ВТБ24 предлагает вклад «Специальный». Он доступен только клиентам банка. Его условия:

- вклад в рублях,

- срок до пяти лет,

- минимальная сумма от 15 000 рублей,

- максимальная ставка по вкладу 7%,

- есть возможность пополнения,

- автоматическая пролонгация.

Россельхозбанк

Вклад «Накопительный» от Россельхозбанка предусматривает следующие условия:

- рублевый и валютный вклад,

- максимальная ставка по рублевому – 7,50%, по валютному – 2,40% (проценты нужно уточнять, так как они зависят от того, посредством чего был открыт вклад),

- минимальный взнос – 100 долларов США, или 100 евро, или 3000 рублей,

- возможность пополнения (но пополнять нельзя в последний месяц),

- минимальное пополнение равняется взносу,

- автоматическая пролонгация.

Из рассмотренных вариантов, можно остановиться лишь на Сбербанке и Россельхозбанке, предлагающих похожие условия накопительных вкладов. Хотя Россельхозбанк применяет описанные выше ограничения в отношении пополнения и вносимой суммы. В целом, остановиться лучше не на том банке, где максимальная ставка, а на том, где не самая низкая ставка соотносится с умеренными условиями вклада.

Как выбрать выгодный вклад? Выбираем среди вкладов Cбербанка

Как не крути, а основным источником финансов для пополнения кредитного портфеля банка являются вклады и сбережения других клиентов этой банковской организации. Благодаря этому, разнообразие видов этого банковского продукта просто поражает воображение. Порой не каждый вкладчик может определиться, какой вклад самый выгодный именно для него. Если посмотреть с одной стороны, то ответ на этот вопрос очевиден: тот, который имеет минимальные риски и максимальную «отдачу». С другой стороны, найти и выбрать выгодный депозит не так-то просто, особенно в реалиях сегодняшнего дня.

Как выбрать выгодный вклад?

Для того чтобы найти выгодный депозит нужно сначала определить, а что для вас значит это определение? Только ли хорошая ставка или дополнительные возможности, надежность банка или оптимальные условия досрочного снятия, а может быть все вместе?

Надежный банк, оптимальные условия по временным срокам, максимальная процентная ставка, капитализация % и возможность пополнения — вот вариант идеального вклада. Однако к каждому пункту есть некоторые вопросы. Во-первых, кидаться на высокие проценты как минимум опасно. Лучше выбирать среднюю процентную ставку, которую можно посмотреть на официальном сайте главного регулятора — ЦБ РФ. Почему, спросите вы? А потому что за чрезмерно высокими % по вкладам зачастую стоят финансовые проблемы банковской организации, которая из последних сил пытается привлечь деньги вкладчиков, завышая ставку.

Надежный банк, оптимальные условия по временным срокам, максимальная процентная ставка, капитализация % и возможность пополнения — вот вариант идеального вклада. Однако к каждому пункту есть некоторые вопросы. Во-первых, кидаться на высокие проценты как минимум опасно. Лучше выбирать среднюю процентную ставку, которую можно посмотреть на официальном сайте главного регулятора — ЦБ РФ. Почему, спросите вы? А потому что за чрезмерно высокими % по вкладам зачастую стоят финансовые проблемы банковской организации, которая из последних сил пытается привлечь деньги вкладчиков, завышая ставку.

Немаловажным пунктом при выборе выгодного депозита являются условия открытия и ведения депозитного счета, а именно такие пункты, как:

- Возможность пополнения. Если вы хотите накопить на определенную покупку или цель, при этом рассчитываете откладывать ежемесячно/ежеквартально небольшие суммы, то этот пункт жизненно необходим.

- Капитализация процентов — это всегда выгодно. При обычных депозитах процент начисляется исключительно на первоначальную сумму при открытии вклада, а уже начисленные проценты бесхозно лежат в сторонке. С капитализацией, ежемесячно начисляемые проценты будут прибавляться к основной сумме вклада, а ставка будет начисляться на суммарный размер депозита.

- Выплата процентов. В случае, если вы хотите снимать и пользоваться процентами по депозиту, выгоднее будет открыть депозит с ежемесячной/ежеквартальной/годовой выплатой процентов. Хотя с другой стороны, даже при наличии на счету суммы в 100 тысяч, на проценты особо не проживешь, поэтому стоит ли их снимать?! Вопрос открытый.

- Снятие наличных. Если ваша жизнь полна неожиданных событий и поворотов, лучше выбирать вклад с возможностью частичного или полного снятия без потери начисленных процентов. Таких депозитов немного, но они есть.

- Обратите внимание на тип начисления процентной ставки. Она может быть плавающей или повышающейся в зависимости от срока депозита и других факторов. В этом случае, заявленные в рекламном буклете цифры могут не совпадать с действительностью.

- Не забывайте про валютные и мультивалютные вклады. Если разбираться в специфике, можно очень выгодно разместить деньги, заработав приличные дивиденды за короткий срок.

- Ну и конечно, при выборе идеального депозита обращайте внимание на банк. Если уж вы решили купиться на высокие проценты, выбранная банковская организация обязательно должна быть участником государственной ССВ, по которой предусмотрена выплата страховки в размере, не превышающем 700 тысяч.

Читайте также: Для чего нужны банки?

Какой вклад Сбербанка самый выгодный?

Наиболее развернуто ответить на этот вопрос поможет таблица с названиями и параметрами самых популярных депозитных продуктов Сбербанка России.

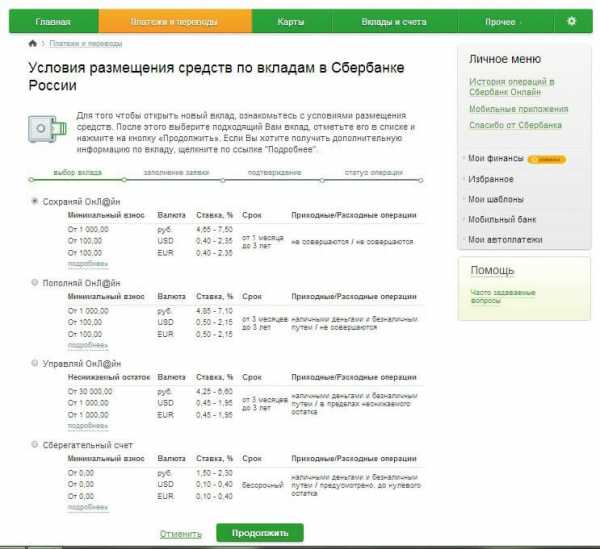

Как видно из таблицы, самыми высокодоходными являются онлайн-депозиты, а именно депозит «Сохраняй Онлайн» с процентной ставкой 7.55% годовых. В зависимости от срока и суммы максимальная ставка по этому депозитному продукту составляет 9.2% годовых с учетом капитализации процентов. В Сбербанке вообще очень странная трактовка капитализации, банк просто повышает итоговую процентную ставку на несколько пунктов, в случае если клиент выбирает вклад с капитализацией. Для обычных депозитов действуют другие ставки, наименее выгодные, вот и вся разница. Если вам нужна функция пополнения вклада, то самым выгодным станет депозит «Пополняй Онлайн» со ставкой в размере 7.23% в год.

Читайте также: Резервный фонд РФ

Подытожим

Однако, как мы уже поняли, понятие «выгодный вклад» слишком размыто и зависит исключительно от возможностей и пожеланий конкретного вкладчика. Некоторые могут закрыть глаза на высокий процент, отдав предпочтение менее доходному вкладу, но с возможностью пополнения. Некоторым важна возможность частичного снятия наличных, а другим интересны исключительно проценты. И все-таки, какой вклад самый выгодный?

В этом плане отдельного внимания заслуживает Сберегательный Сертификат Сбербанка, который сравним с обычным депозитом. Если приобрести сертификат номиналом 100 000 рублей на 1 год, итоговая ставка составит 9.25% годовых, а доход в рублях – 9.300.68 рублей. Завышенные ставки объясняются тем, что подобные сертификаты не подлежат обязательному государственному страхованию. Хотя банкротство Сбербанку в ближайшие 10 лет точно не грозит.

Материалы по теме

Оцените нас

Примите участие в жизни нашего проекта. Оцените статью(продукт). Поставьте лайк, если вам была полезна статья. Ваши комментарии нужны нам!

В каком банке лучше открыть депозит (вклад)

Открыть депозитный счет можно в любом банке РФ. А вот выбрать одно из лучших кредитно-финансовых учреждений, не так уж просто, как может показаться на первый взгляд. Вкладчику необходимо остановить свой выбор на стабильном, ликвидном банке, который обладает безупречной репутацией и сможет не только сохранить, но и приумножить сбережения клиента.

Многие эксперты отзываются положительно о Сбербанке, Россельхозбанке, ВТБ 24, Альфа Банке. Данные финансовые учреждения всегда предлагают широкую линейку депозитных программ с разнообразными и достаточно выгодными условиями.

Самостоятельно открыть вклад может дееспособный гражданин либо нерезидент РФ при предоставлении паспорта или иного документа удостоверяющего личность.

Если потенциальному вкладчику не исполнилось 18 лет, необходимо письменное согласие опекуна или одного из родителей.

Открыть депозит можно от 1 000 – 10 000 рублей, минимальный период вклада – 1 месяц. Максимальные процентные 10-14% годовых.

Все вклады для физических лиц застрахованы.

Для открытия депозитного счета, потенциальный клиент должен:

-

обратиться в офис банка к ответственному сотруднику и предоставить документы;

ознакомиться с депозитной линейкой и при необходимости получить исчерпывающую информацию по каждому виду вклада;

Сегодня многие банки предлагают пользоваться онлайн-ресурсами и открывать депозитные вклады дистанционно.

Такой способ имеет несколько весомых преимуществ, главные из которых – увеличенная процентная ставка в сравнении с вкладами, которые открываются в офисе банка, а также возможность управления счетом из любой точки мира, без посещения кредитного учреждения.

Для открытия вклада дистанционно необходима карта банка, в котором вкладчик будет открывать вклад, а также мобильный телефон.

В таблице представлены актуальные предложения от крупных и средних банков РФ с основными условиями:

| Банк | Ставка | Период | Минимальный вклад |

| Сбербанк | 9,07-10,0% | От 1 месяца | 1 000 |

| ВТБ 24 | 9,48% | 3 месяца – 5 лет | 200 000 |

| Газпромбанк | 9,5% | 91день – 3 года и 1 день | 15 000 |

| Россельхозбанк | 13,0% | 540 дней | 3 000 |

| Банк Москвы | 12,0% | 380 дней | 100 000 |

| Альфа Банк | 10,61% | 92 дня – 3 года | 10 000 |

| Русский Стандарт | 14,0% | 360 дней | 100 000 |

| Траст Банк | 14,0% | 360 дней | 30 000 |

| Хоум Кредит | 11,33% | 18 месяцев | 1 000 |

| Бин Банк | 10,25% | 31-1095 дней | 10 000 |

Пополняемые вклады – это депозиты, которые можно на протяжении всего срока (если иное не предусмотрено депозитным договором) пополнять.

Но прежде чем остановиться на таком виде вклада, необходимо уточнить все детали такой сделки. Очень часто договором регламентируется минимальная сумма довложения, что не всегда удобно вкладчику.

В некоторых случаях, может прописываться период, когда именно можно осуществлять пополнение, что также не всегда устраивает клиента.

Ищите ответ на вопрос — что такое страховой депозит при займе? Мы готовы вам помочь! В нашей статье, вы найдете подробную и полную информацию о страховом депозите.

А узнать, какой ежемесячный процент по вкладам в Сбербанке, вы сможете по ссылке.

Накопительные вклады обычно ничем не отличаются от вкладов, которые могут пополняться.

Единственное, что по накопительным вкладам нет требований касательно минимального пополнения.

Некоторые программы предусматривают растущую процентную ставку: чем больше сумма депозита, тем выше ставка по вкладу.

Открытие вкладов через клиент-банк имеет несколько преимуществ. Обычно по таким вкладам ставки выше, чем при открытии в офисе банка.

Клиент может дистанционно просматривать и контролировать свой депозит, заявка на расторжение, частичный отзыв, просмотр выписки подается в онлайн режиме, без посещения банка.

Мы подобрали лучшие предложения 2018 года, которые имеются на финансовом рынке. В таблице представлены основные условия по вкладам в долларах (при открытии вклада в отделении банка).

| Банк | Ставка | Период | Минимальный вклад |

| Бин Банк | 3,2% | 31-1095 дней | 300 |

| Сбербанк | 2,15% | От 1 месяца | 100 |

| Альфа Банк | 2,59% | 92 дня – 3 года | 500 |

| Россельхозбанк | 4,5% | От 1 месяца | 100 |

| ВТБ 24 | 2,39% | 3 месяца – 5 лет | 3 000 |

| Газпромбанк | 2,05% | 3 месяца – 3 года | 500 |

| Русский Стандарт | 3,5% | 91 – 720 дней | 5 000 |

Многие банки акцентируют внимание на том, что при заключении депозитного вклада дистанционно ставка может быть увеличена.

Для регистрации в онлайн сервисе достаточно пройти идентификацию клиента в любом отделении, если вы уже являетесь клиентом банка (получаете заработную плату, пенсию, оформляли кредит или депозит), то данная манипуляция не потребуется.

Для регистрации в клиент-банке достаточно иметь карту банка и мобильный телефон.

Ставка по вкладу будет зависеть в первую очередь от условий, на которые претендует клиент (капитализация, начисление простых процентов, ежемесячная выплата, частичное снятие, довложение, льготное расторжение, открытие вклада через клиент-банк и многое другое).

Также ставка зависит от банка, в который обращается клиент. Если говорить о максимальной выгоде, на которую может рассчитывать потенциальный вкладчик, то:

- Русский Стандарт, Траст Банк – 14,0%;

- Россельхозбанк – 13,0%;

- Банк Москвы – 12,0%.

- Россельхозбанк – до 4,5%;

- Русский Стандарт – до 3,5%;

- БинБанк – до 3,2%.

На самом деле требований, которые бы касались потенциальных вкладчиков, в банках не существует.

Вкладчиком может стать как резидент страны, так и гражданин иностранного государства, которому на момент обращения в банк исполнилось 18 лет. Для заключения договора необходимо лишь личное присутствие в банке и документы удостоверяющие личность.

Но вместе с тем, открыть депозит можно и на несовершеннолетнее лицо.

Что касается данной категории вкладчиков, то существуют некоторые ограничения по управлению счетом:

- лица, которым не исполнилось 14 лет, не имеют права распоряжаться депозитными вкладами, управление счетами возложено на опекуна или родителя;

- лица, которым 14-18 лет, могут открыть депозитные счета и распоряжаться ними только с письменного согласия опекуна или родителя.

Для открытия депозитного счета вкладчик должен обратиться в ближайшее отделение от места проживания или работы и представить ответственному сотруднику кредитного учреждения документ удостоверяющий личность.

Чаще всего банки просят паспорт гражданина РФ. Если депозит открывается на несовершеннолетнее лицо, у которого еще нет гражданского паспорта, то понадобится свидетельство о рождении.

Если в банк обращается пенсионер, желательно предоставить и пенсионное удостоверение. Некоторые банки увеличивают ставку по стандартным депозитам либо предлагают отдельные условия такой категории вкладчиков.

Обращаем внимание, что клиентами банков РФ часто становятся и нерезиденты страны.

Чтобы разместить деньги на депозитном счете им необходимо подготовить более расширенный список документов, который состоит из:

- национального паспорта, который в обязательном порядке должен быть переведен на русский язык и заверен у нотариуса;

- миграционной карты;

- документов подтверждающих законное пребывание в стране.

Какие процентные ставки по вкладам в Белагропромбанке, читайте в нашей статье.

А если вы хотите узнать больше о вкладах Хоум Кредит Банка для физических лиц в 2018 году, то вам стоит обратиться к статье, расположенной по ссылке.

Правильный и грамотный выбор банка – это залог спокойствия вкладчика. Но довольно часто выбирая кредитно-финансовое учреждение, вкладчики останавливаются на банках, которые предлагают одни из самых высоких процентных ставок.

Однако следует смотреть и на другие аспекты, ведь чаще банки устанавливают высокие ставки для привлечения дополнительных инвестиций, а причина тому – недостаточная ликвидность, что чревато для потенциальных вкладчиков.

Мы рекомендуем выбрать крупные либо средние банки, которые предлагают «средние» ставки по депозитам.

Это может быть Сбербанк, ВТБ 24, Альфа-Банк, Россельхозбанк и др. В данных банках депозиты застрахованы государством.

В таких учреждениях предлагают великолепные условия, у вкладчика всегда есть выбор на каком вкладе ему остановиться (с ежемесячным получением дохода, с капитализацией, с льготными условиями расторжения, с возможностью частичного отзыва и др.).

Выгодно ли открыть вклад онлайн? Анализ выгоды депозитов через интернет.

Вклад онлайн – это не просто удобный способ общения вкладчика с банком, но и возможность использовать другие выгоды. Что именно получает клиент, размещая свои средства через интернет? Какой вклад выгодней: дистанционный или лично положенный на депозит в банке?

Для того, чтобы доверить свои деньги банку в наше время необязательно идти в отделение финансового отделения лично, нести все свои сбережения в пакете и стоять в очереди, прижимая накопления к груди. Достаточно перевести их в безналичную форму, например, на карту банка, а потом через интернет открыть вклад и переместить туда средства для получения дохода.

Отличия продукта

Выгода при использовании дистанционного варианта взаимодействия с банком в основном заключается в солидной экономии времени на формальности. Итак, преимущества онлайн-вклада:

- Быстрее открыть – за несколько секунд в сервисе интернет-банкинга можно открыть вклад, не приближаясь к отделению, не общаясь с кассиром и не подписывая договор.

- Удобней управлять – онлайн вклад можно не только открыть удаленно, но также через интернет пополнять его или снимать часть средств, либо вовсе закрывать.

- Бонусы для вкладчиков – при размещении средств с помощью интернета банк может предложить повышенную депозитную ставку, либо другие привилегии для клиентов – меньший взнос при оформлении, отсутствие ограничений на суммы пополнения и т.д.

Еще один плюс – любые действия с ним можно производить в удобное время, а деньгами управлять удается мгновенно, несмотря на выходные или праздничные дни.

Сравнение депозитов через интернет и традиционных вкладов

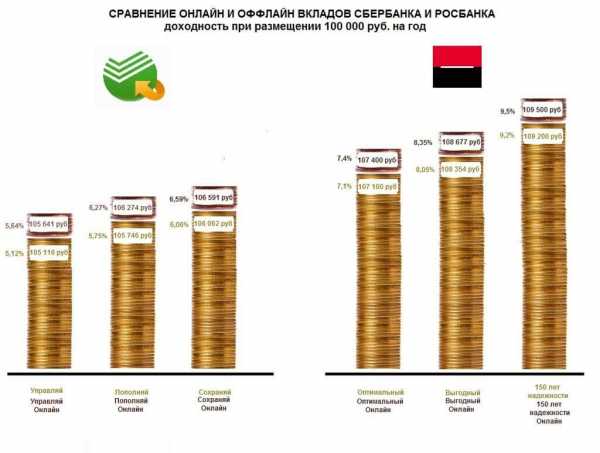

Во многих банках линейка депозитных продуктов включает сразу онлайн и оффлайн вариант. Чем они отличаются между собой в Сбербанке и Росбанке?

Между собой оффлайн и онлайн варианты депозитных продуктов отличаются зачастую только размером процентной ставки. Во всяком случае в Сбербанке и Росбанке именно такая ситуация – открыть вклад дистанционно выгодней на 0,25-0,3 процентных пункта. Однако в других финансовых учреждениях могут быть и другие отличия, так, в банке Русский Стандарт минимальная сумма при открытии вклада онлайн ниже, чем при личном визите в отделение банка – вкладчику понадобится 10 000 или 30 000 рублей соответственно. Остальные параметры обычно вовсе не зависят от способов открытия депозита.

Более наглядно можно понять разницу между оформлением лично и размещением средств через интернет, если сравнить доходность разных вкладов. Посмотрим, сколько денег способна принести сумма в 100 000 рублей, размещенная на 1 год, на каждый из этих вкладов. Где есть возможность капитализации, там она учтена. Доходность по предложениям от Росбанка выше по сравнению с продуктами от Сбербанка. Соответственно, самыми «дорогими» вкладами оказались те, которые клиент «разместил и забыл», причем разместил онлайн – через систему интернет-банкинга.

В каком банке выгоднее открыть вклад

Когда у человека есть пусть даже и не значительная сумма денег, которую он хочет выгодно использовать он начинает думать — в каком банке выгоднее открыть вклад. Увы, на сегодняшний день целью открытия денежного вклада в банке является прежде всего даже не получение какой-либо прибыли и выгоды от этого, а хотя бы сохранение средств и компенсация процентами довольно высокого уровня инфляции. Получать реальный ощутимый доход от вклада можно лишь в том случае, если изначально на счет была внесена достаточно большая сумма.

В любом случае при выборе банка, в котором планируется открытие вклада, стоит прежде всего ориентироваться на имидж и надежность банка. Да, получение более высокой процентной ставки конечно же привлекательно, но при этом вкладывать крупную сумму средств в банк с сомнительной репутацией пусть даже и на привлекательных условиях настоятельно не рекомендуется.

Кроме того стоит помнить, что даже выбрав банк, нужно подумать и о том, какой именно вариант вклада будет предпочтительней. Это зависит прежде всего от суммы, которую планируется вкладывать, планируемого срока вклада, а также возможности пополнения.

Основные виды вкладов

- Сберегательные. Данный вариант является оптимальным в том случае, если сумма не планируется изменяться в течении долгого периода времени. Такие вклады чаще всего автоматически продлеваются на следующий срок, если клиент не изъявил желания ее снять.

- Вклады до востребования. Так как снять с такого счета деньги клиент может в любое время, то для банка такие вклады не являются особо привлекательными, поэтому и проценты по ним существенно ниже, чем по остальным видам.

- С капитализацией. Такой тип лучше всего подходит при размещении в банке достаточно крупной суммы. В таком случае очень удобно то, что клиент может периодически снимать со счета начисленные проценты. Сумма самого вклада при этом остается фиксированной.,

- Накопительные. Они подойдут тем, кто хочет на протяжении всего срока, на который оформлен вклад, пополнять счет для увеличения суммы.

Особенности начисления процентов

Стоит понимать, что чем более рискованный вклад — тем выше по нему процент. Наибольший процент всегда предлагается, когда вкладчик даже точно не может знать получит он прибыль или нет. Если во всех, описанных выше, вариантах в договоре указывается четкая процентная ставка, то в рискованных ставка будет зависеть от того, принесет ли прибыль проект, в который инвестируются такие деньги, или нет. Чем больше прибыль — тем выше процент получат вкладчики-инвесторы.

Также начисление процентов напрямую зависит от:

- возможности досрочного снятия вклада либо же частичного снятия;

- капитализации процентов;

- возможности пополнения счета на протяжении всего действия договора.

Чем больше из этих факторов присутствует в договоре — тем ниже будет процентная ставка по ним. Банку наиболее выгодно, чтобы на счет вносилась большая сумма на длительный срок. При этом лучше всего, если счет будет так сказать «замораживаться» — не пополняться и не обналичивать.

Рискованным вкладам можно отдавать предпочтение лишь в тех случаях, если клиент хоть немного разбирается в проекте, в который будут вложены деньги. При этом стоит заранее ознакомиться с особенностями и выбрать из предложенного наиболее выгодный вариант. В остальных случаях лучше выбрать не рискованный вклад с гарантированной процентной ставкой.

Кроме того, стоит понимать, что если вклад открыт в иностранной валюте (особенно доллар и евро), то ставка по нему будет существенно ниже, чем если он в национальной валюте.

Многих интересует открытие вклада просто как обычного расчетного счета. В таком случае при выборе банка стоит основываться еще и на стоимости обслуживания такого счета.

Основные рекомендации будущим вкладчикам

При открытии счета стоит прежде всего:

- внимательно изучить все условия договора;

- уточнить наличие возможности досрочного расторжения договора;

- узнать о наличии дополнительных комиссий за открытие счета, снятие, пополнение и т. д;

- стоит обратить внимание непосредственно на саму сеть банка — где именно располагаются банкоматы, отделения банка. Увы, отделений многих банков нет в маленьких городах и соответственно для проведения любой денежной операции в таком случае необходимо будет ехать в другой город;

- узнать входит ли банк в перечень финансовых учреждений, страхование вкладов в которых осуществляется государством. В таком случае, даже при банкротстве, вкладчику будет в любом случае компенсирован его счет.

Кроме того у многих банков на сегодняшний день существует услуга онлайн управления своим счетом. В таком случае рекомендуется зарегистрироваться на сайте банка, чтобы иметь возможность контролировать состояние счета, начисление процентов. Особенно важно это для тех вкладов, которые могут пополняться или обналичиваться на протяжении всего срока действия договора.

Наиболее популярные банки среди вкладчиков

На сегодняшний день рейтинг наиболее надежных банков по размещению вкладов включает в себя:

- Сбербанк России. В отличии от многих других банков Сбербанк предлагает программы, по которым нет минимальной суммы взноса — вклад может быть открыт на любую сумму;

- Росинтербанк;

- Россельхозбанк;

- ВТБ Банк;

- Райффайзен Банк Аваль.

Если человек только планирует открывать вклад, то стоит просто внимательно следить за информацией, которая размещается данными банками на сайтах либо же озвучивается в рекламных роликах. Очень часто проводятся различные акции, которые позволяют открыть вклад на более выгодных условиях или под более высокий процент.

«Подводные камни»

Ситуации в жизни бывают разные и поэтому иногда планы нужно уметь корректировать. Увы, бывают случаи, когда вклад необходимо бывает снять раньше срока. В такой ситуации клиент может быть готов даже к частичной потере процентов, но важно при подписании договора заранее уточнить существует ли такая возможность как таковая.

Необходимо уточнять за сколько именно нужно проинформировать банк о своем желании снять средства со счета.

Увы, во многих банках наблюдается тенденция, когда на снятие средств со счета отводится буквально пара дней. Если не уложиться в этот период времени, то вклад автоматически пролонгируется. Более того — в таких ситуациях можно услышать объяснение, что даже при таких условиях необходимо было заранее (около 10 дней) проинформировать о том, что вклад будет сниматься, а иначе средства были просто не подготовлены. Вот почему нужно заранее уточнить все эти нюансы.

Также важно узнать, можно ли будет снять вклад в отделении банка, расположенном в другом городе. Даже если вероятность переезда и не велика, все равно это не помешает знать.

Основные итоги

Напоследок стоит еще раз отметить, что при выборе банка для открытия вклада прежде всего стоит определиться с тем, какой именно вид счета будет наиболее предпочтительным, а уже затем просматривать соответствующие программы, предлагаемые банками. И все же настоятельно при этом рекомендуется отдавать предпочтение проверенным и надежным финансовым учреждениям, особенно если сумма вклада будет достаточно велика.

Источник http://phg.ru/finansy/vklady/dlya-fizicheskikh-lic/vklad-pod-bolshie-procenti.html

Источник http://bogkreditov.ru/scheta/chto-takoe-nakopitelnyj/

Источник http://rv-mo.ru/raznoe/vygodno-otkryt-vklad.html

Источник