Содержание

Карты Росгосстрах банка

Росгосстрах предлагает населению большой ассортимент банковских карточек платежных систем Visa и MasterCard. В зависимости от личных предпочтений вы сможете выбрать универсальную Карту Клиента, расчетный, зарплатный или пенсионный продукт. Подробнее об условиях и принципах действия банковских карт вы узнаете из статьи.*

Кредитная карта Росгосстрах банка

Банковское учреждение разработало следующие виды кредитных продуктов:

- Карта Клиента – выдается физическим лицам при оформлении или расторжении страхового полиса, а также выплате компенсации по страховке в Росгосстрахе или партнерских компаниях.

- Сотрудникам компании – предназначена для работников страховой организации и предусматривает льготные условия.

Универсальный продукт Карта Клиента имеет следующие функции:

- кредитки;

- расчетного «пластика»;

- карты для размещения страховой выплаты.

К преимуществам Карты Клиента относятся:

- бесплатные выпуск и обслуживание счета;

- различные тарифы на снятие кредитных и собственных денег;

- бесплатный сервис интернет-банкинг;

- скидки в партнерских компаниях банка;

- возобновляемый кредитный лимит;

- быстрое поступление денежной компенсации по страховке.

Тарифный план Карты Клиента включает условия кредитования:

- максимальная сумма займа – 300 тыс. р.; – 50 дней;

- процентная ставка – 0% при возврате всей суммы в течение льготного срока, 34,5% – в случае нарушения условий беспроцентного периода;

- обязательный ежемесячный взнос – не менее 10% от суммы долга;

- гашение раньше срока – в любой день без штрафных санкций.

Дебетовая карта Росгосстрах банка

Для повседневных расчетов предназначены следующие дебетовые карточки Visa и MasterCard:

- Клиента;

- Зарплатная;

- Расчетная;

- Пенсионная.

Они позволяют держателям рассчитываться за покупки и снимать наличные практически по всему миру. Преимущества расчетных карт банка Росгосстрах следующие:

- начисление процентов на остаточную сумму – по тарифу Пенсионный;

- смс-информирование;

- льготное управление счетом в системе интернет-банка;

- скидки от партнерских компаний;

- обслуживание в сети собственных и партнерских банкоматах и кассовых отделениях;

- круглосуточная поддержка контактным центром;

- оплата покупок в интернете.

Экспресс карта Росгосстрах банк

Продукт для зачисления выплат, разработанный совместно страховой компанией и банком Росгосстрах, называется Экспресс-карта РГС Банк-Росгосстрах. Основное преимущество карты для ее держателя – это быстрое получение страховки.

- При наступлении страхового случая клиент обращается с соответствующими документами в офис компании-страховщика.

- Сотрудник оформляет все бумаги и выдает не именную карту.

- Страховая выплата поступает на карту. Вы сможете снять средства в банкомате или оплатить карточкой покупку в магазине.

- эмиссия и обслуживание бесплатные;

- снятие средств и пополнение в банкомате Росгосстраха, а также партнерских финучреждениях без комиссий;

- бесплатные переводы со счета карты;

- на среднемесячный остаток начисляется 0,01% годовых.

Росгосстрах банк зарплатная карта

Финучреждение выпускает расчетные продукты Visa и MasterCard:

-

;

- классические;

- премиальные.

Такие карты оформляют работодатели для зачисления зарплаты сотрудникам. Владельцы подобных продуктов от Росгосстрах могут воспользоваться:

- бесплатным сервисом интернет-банк;

- кредитом в виде овердрафта;

- смс-оповещением;

- скидками партнерских сетей.

- дополнительными карточками.

По зарплатному «пластику» предусмотрены условия:

- стоимость обслуживания зависит от типа продукта;

- пополнение и снятие денег без комиссий в банкоматах Росгосстрах и партнерских финучреждениях;

- на среднемесячный остаток счета начисляется 0,1% годовых;

- ежемесячные выписки по счету предоставляются бесплатно;

- стоимость смс-информирования составляет 30 р. в месяц;

- условия выдачи ссуды зависят от программы кредитования.

Заявка на карту Росгосстрах банк

Чтобы оформить карточку Росгосстрах, вам следует:

- Определиться, для каких целей она нужна.

- Дополнительно проконсультироваться с сотрудником контактной службы по номеру 8 800 700 40 40.

- Посетить ближайшее отделение банка и заполнить анкету на выпуск карты, где следует указать:

- личные данные;

- контактные сведения;

- реквизиты паспорта;

- информацию о доходе;

- адрес и место работы;

- величину кредитного лимита – при необходимости;

- категорию карточки.

4. Дождаться выпуска и доставки в филиал банка платежного инструмента. Изготовление карты занимает максимум 10 дней. О возможности ее получения сотрудник сообщит вам по телефону.

5. Посетить банковское учреждение и забрать «пластик».

Если вы получили моментальную карточку, то при желании вправе обменять ее на именную. Для этого обратитесь в финучреждение и оформите соответствующее заявление.

Как пользоваться картой Росгосстрах банка

При наличии достаточной суммы на счете карточки вам доступны операции:

- расчет за покупки в торговых сетях в РФ и за рубежом, а также платежи в интернет-магазинах;

- оплата сотовой связи, ЖКХ, интернета и других услуг в дистанционном режиме;

- получение наличных в банкоматах и кассах Росгосстраха и партнерских финучреждений;

- моментальные переводы на сайте финучреждения по номеру карты;

- онлайн-платежи по технологии 3-DSecure.

Проверять расходы и счета доступно с помощью дистанционных сервисов банка:

-

;

- смс-информирования;

- банкоматов Россгостраха и партнерских организаций;

- круглосуточного контактного центра.

Держателям карточек доступны скидки от компаний партнерского клуба банка Росгосстрах. Для получения подробной информации о льготах откройте на сайте учреждения страницу «Скидки и специальные предложения» и укажите свой регион.

Как активировать карту Росгосстрах банка

Карточка автоматически становится рабочей на следующий день после выдачи. Дополнительно обращаться в контактный центр и выполнять какие-либо действия не нужно. Вместе с «пластиком» банк выдает специальный конверт с пин-кодом. При желании его можно изменить в банкомате следующим образом:

- Вставьте карточку в приемник.

- Введите старый пин-код.

- Выберите в главном меню функцию «Изменение пин-кода».

- Укажите новый пин-код и подтвердите его, введя повторно.

- Получите чек с данными о проведенной операции.

Стоимость данной услуги составляет 50 р.

Как узнать баланс карты Росгосстрах банка

Контролировать остаток карточного счета и движение средств вы можете при помощи:

- Банкомата Росгосстрах или партнерского финучреждения:

- вставьте карту в приемник;

- введите пин-код;

- в главном меню выберите «Баланс счета»;

- ознакомьтесь с информацией, если нужно распечатайте чек.

2. Интернет или мобильного банка при условии, что вы являетесь его абонентом:

- войдите в систему с помощью логина и пароля;

- откройте в главном меню раздел «Мои карты» и выберите продукт для получения детальной информации;

- для просмотра операций откройте «Получить выписку по картам» и задайте нужные параметры.

3. Контактного центра, который предоставляет информацию круглосуточно. Номер для Москвы: +7 (495) 925 80 60, для других регионов: 8 800 700 40 40.

4. Смс-информирования – услуга доступна всем владельцам банковских карточек. Для ее подключения обратитесь в контактный центр или заполните заявку в офисе банка. Стоимость сервиса зависит от тарифного плана карты. Сведения о транзакциях и остатке на счете банк высылает на мобильный телефон по смс.

5. Филиала банка Росгосстрах – при обращении предъявите паспорт и карточку.

Как снять деньги с карты Росгосстрах банка

При получении наличных в устройствах самообслуживания и кассах Росгосстрах взимается комиссия, размер которой зависит от тарифного плана карты:

- По Карте Клиента за снятие собственных средств комиссии нет, а при обналичивании кредита берется 4,9% от суммы.

- По зарплатной карте комиссия в банке-эмитенте отсутствует, в сторонних финучреждениях – 1,5% от суммы.

- По расчетной карте – 0,5% в банке Росгосстрах и 1,5% – в сторонних организациях.

Льготные условия при выдаче денег в устройствах самообслуживания и кассах предлагают партнерские организации:

-

; .

Также банк установил ограничения на снятие ежедневно и ежемесячно:

- Карта Клиента – 150 тыс. и 550 тыс. р.

- Зарплатная – 300 тыс. и 1 млн р.

- Расчетная – 150 тыс. и 550 тыс. р.

- Экспресс-карта – 150 тыс. и 250 тыс. р.

С комиссиями по остальным тарифным планам можно ознакомиться на официальном сайте финучреждения.

Перевод с карты на карту Росгосстрах банка

- Через интернет-банкинг:

- в главном меню откройте раздел «Платежи и переводы»;

- выберите вид перевода;

- обозначьте карты отправителя и получателя, при необходимости укажите реквизиты;

- введите сумму перевода;

- нажмите «Продолжить»;

- перепроверьте данные и отправьте их в банк.

2. На сайте Росгосстрах с помощью сервиса перевода денежных средств. Укажите в виртуальных полях:

- реквизиты карты-отправителя;

- номер карточки получателя;

- переводимую сумму;

Отметьте согласия с условиями операции и нажмите «Перевести».

3. В любом филиале Росгосстрах.

Как пополнить карту Росгосстрах банка

- Обратиться в кассу банка, предъявив паспорт.

- Воспользоваться банкоматом с функцией приема купюр.

- Посредством платежных сервисов Город, Киви и КиберПлат. Вам потребуется указать номер договора, счета или карточки. За перевод предусмотрена комиссия.

- В интернет-банкинге путем переброса с другого счета. Учтите, что с кредитки переводить деньги в сервисе невозможно.

- Через пункты обслуживания сетей:

- МТС;

- Евросеть;

- Билайн;

- Ноу-Хау;

- Кари.

Потребуется паспорт и номер карточки, комиссия составит 1% от переводимой суммы.

6. При помощи сервиса Золотая Корона. Комиссия – 1%, деньги поступят на следующие сутки.

7. В любом финучреждении РФ, оформив квитанцию на перевод. Укажите реквизиты карточного счета получателя и отправителя и их ФИО. Комиссия зависит от тарифов банка.

Дорожная карта от Росгосстрах банка — почему так дорого?

Карта «Дорожная» от РГС банка

Всем привет. Давно меня не было. Этому есть свое небольшое оправдание — я болел, впрочем не сказать что я выздоровел, но сейчас полегче. Сперва был бронхит, потом ангина… Я на ковид-19 анализы я не сдавал, даже не пытался, потому что сами знаете, как все устроено. Но сегодня не об этом…

Кто еще меня не знает, вы находитесь на сайте Блога Кредитного Бомжа, а читаете статью под моим авторством. И сегодня на повестке кредитная карта от Росгосстрах банка. Чудеса просто.

Раньше я удивлялся, когда видел что не профильные компании начинают вливаться в банковскую тему, а сегодня это норма. Один МТС банк чего стоит и предложений уже большое количество, что назвать очередной игрушкой владельцев бизнеса язык не поворачивается. То ли дело РГС банк, выпустивший сперва ряд дебетовых карт и позже добрался до кредитной. Но если с дебетовыми более или менее понятно, ведь выплаты по страховым проще делать в свой же банк, то вот на счет кредитки у меня сомнения. И сомнения не сколько в целом, а в частности. Странные условия, непонятный или даже неправильный подход к подаче. Это на мой взгляд.

Но у меня, как обычно это бывает, возник вопрос: Если банк будучи по факту новым для многих клиентов их сервисов, собирается врываться на рынок банковских услуг, то почему делает кредитную карту с такими невыгодными условиями? В чем плюс? Почему люди должны захотеть ее оформить и пользоваться? Вы посмотрите на конкурентов, посмотрите какие у них условия! Но я решил сделать обзор не потому, что это такая плохая или хорошая карта, а потому что это достаточно новый продукт для многих людей. И читатели моего сайта, хотят знать, что такого в ней интересного? Где можно или нужно искать подводные камни?

Карта выпускается, как дебетовая, так и кредитная. Но мы начнем обзор с кредитной, ведь именно она стала решающим фактором при выборе темы для статьи.

И так поехали. Обзор на карту от банка, который еще и страховая компания. Вообще РГС банка на самом деле предлагает уже несколько продуктов по кредитования, вкладам. Безусловно, основное направление это услуги для владельцев авто. Собственно и карта называется «Дорожная». Но такой подход вполне оправдан и заслуживает, как мне кажется своего внимания

Условия кредитной карты «Дорожная» от РГС банка

Как вы знаете, прежде чем начинать что-то писать, я делаю некий ресерч: изучаю информацию с различных источников, читаю тарифы и сравниваю у себя в голове с другими картами. У меня некая профдеформация, когда ты уже знаешь, что та или иная карта должна вот такой или такой. И когда очередная кредитная карта отличается от моих заданных дефолтных параметров, я начинаю сомневаться. Тут в принципе произошло тоже самое. И не то, чтобы все плохо или наоборот. Нет, все средне, все как-то тихо и без громких речей, шумных рекламных компаний. Может так и задумывалось? Может банк имея всего лишь единственный продукт в линей кредитных карт, решил протестировать нишу и уже позже объявить о чем-то грандиозном? Не знаю, может быть.

Как уже на то предполагает традиция, любой обзор начинается с условий стоимости обслуживания. Ведь кредитная карта должна быть в первую очередь вам помощником, а не грузом над душой.

Стоимость обслуживания Дорожной кредитки

Томить не буду и скажу сразу — это кредитка дорогая. Причем реально. Не то чтобы это какая-то шокирующая информация, но определенно точно совершенно не конкурентная. Возьмите в расчет ту же кредитку Драйв от Тинькофф банка и вы поймете, что она на фоне нее это выглядит как очередная статья расходов.

Стоимость кредитной карты в месяц составляет 349 рублей или 4 188 рублей в год. Безусловно, есть условия бесплатного обслуживания и пугают по большой части именно они, а не стоимость самой кредитной карты. Выпуск карты, кстати бесплатный.

И это много. Это не то, чтобы много. Больше половины людей в России столько в месяц зарабатывают. Какой смысл было делать вот такие условия? Очевидно только для того, чтобы на этом и зарабатывать. Это сразу минус. То есть такую карту могут позволить себе в целом только те, кто может столько и потратить. И круг целевой аудитории банка сильно сужается до жителей Москвы и Питера. Но у жителей этих городов выбор сильно больше. Понятнее о выгоде, конечно, станет после обсуждения условия бонусной программы. Пока это….

Стоимость обслуживания кредитной карты «Дорожная»

Льготный период Дорожной кредитной карты

После того, как мы с вами немного обсудили условия стоимости обслуживания, стоит перейти к тому, за что же такие бабки отваливать банку? А поговорим о льготном периоде.

На сегодняшний день, наглядным примером, в плане стоимости обслуживания на мой взгляд является банк УбРиР. Этот банк говорит всем, что мол если хотите большой льготный период, то платите, если нет то счет придет маленький. Имея кредитную карту со стоимостью обслуживания свыше 4 тысяч рублей, хочется и льготного периода не менее 100 дней, но увы нет.

Отдавая такие большие деньги в вашем распоряжении будет всего лишь 62 дня. Привет из 2008 года. К сожалению, это сложно прокомментировать, как-то адекватно, как более объективно. Это как купить, Ладу Гранту за 1.5 миллиона в базовой комплектации. Тут ощущение примерное такое же. На дворе 2020 год, а тут такое.

Я честно, не могу даже представить тех, кто готов пользоваться такой картой за такие деньги.

И да забыл, добавить, льготного периода на снятие наличных нет.

Минимальный платеж

Минимальный платеж составляет для этой карты 5% + начисленные по процентам сверху комиссия за пользование кредитом. Для тех, кто не знает как считается минимальный платеж, советую прочитать статью вот тут.

Процентная ставка

На первый взгляд, все кажется достаточно интересным. 19,9% процентов по кредитной карте может предложить далеко не каждый банк, что является безусловно плюсов. Но давайте на секундочку представим ситуацию в которой…

Снятие наличных с кредитной карты Дорожная от РГС банка

В которой вам придется(или сами захотите) снимать наличные. Для того, чтобы понимать на какие проценты вы попадаете я перед все наглядно посчитаю. Для удобства подсчетов, возьму сумму 100 000 рублей. Итак поехали…

Первым делом комиссия за снятие кредитных средств составит — 5,9% (минимум 590 рублей). За снятие собственных средств комиссия не взимается. Со 100 000 рублей набегает комиссия в 5900 рублей. Не мало я скажу… Процентная ставка в 19,9%. Итого уже 19 900 рублей + 5 900 рублей, также не стоит забывать и о 4 188 рублей за обслуживание карты. Итого мы получаем 29 998 рублей. Процентная ставка пусть и фиксированная, вырастает с 19,9% до 29,9%. Безусловно, те кто скажет, что процент набегает на остаток и там будет меньше, будут правы.

Но, всеми этими расчетами, я хотел показать вам, что стоимость обслуживания прибавляет к вашему кредиту чуть более 4%, при сумме снятий 100 000 рублей.

Кстати, очень надеюсь, что после выпуска рейтинга кредитных карт(общего), я смогу заняться и специальным калькулятор для подсчета платежей по кредитных картам.

Лимиты по снятию наличных

Чему я безусловно был удивлен, так это тому, что вы собственные средства можете без комиссии снимать в банкоматах Сбербанка и банка Открытие. Если последних не так много, то банкоматы Сбера на каждом углу, что снимает вопрос удобства использования.

Что касается лимитов, то выглядит картина вот так:

- до 200 000 руб. в день

- до 1 000 000 руб. в месяц

В целом достаточно неплохо, с учетом того, что это кредитная карта.

Банки партнеры РГС банка для снятия наличных без комиссии

Банками партнерами Россгострах банка на сегодняшний день является 3 банка. Для снятия наличных без комиссии, как с кредитной так и с дебетовой карты, вы можете воспользоваться банкоматами банков:

- Сбербанк

- ВТБ

- Банк Открытие

Кредитный лимит карты Дорожная

Безусловно, у кредитной карты большой кредитный лимит и вроде как даже не нужно подтверждать доходы. Но я по опыту скажу, что банки все равно на первый раз как правило больше 100-150 000 рублей не дают. Да позже, у вас будет больше. Кстати, вот статья, как я увеличивал свой кредитный лимит.

Кредитный лимит в совокупности составляет 500 000 рублей. Но не стоит полагать, что даже при идеальной кредитной истории вам достанется вся сумма сразу.

Дебетовая карта «Дорожная» от Госгосстрах банка

Не могу сказать, что карта лучшая в своем роде. Могу с уверенностью сказать, что карта дорогая в обслуживании. Если кредитная карта, хоть как-то являлась более или менее конкурентным игроков на рынке, то с дебетовой у банка все достаточно плохо. Это на мой взгляд. Подробностей нет, но я подозреваю, именно дебетовые карты будут оформляться клиентам страховой компании РГС, для получения выплат по ОСАГО или КАСКО. Но, стоит ли говорить о том, какие после этого будут последствия? Хотя опять же могу ошибаться.

Стоимость обслуживания дебетовой Дорожной карты

Вообще, когда банки говорят, что стоимость обслуживания будет больше 1000 рублей в год, то они предлагают более широкий профиль услуг. И не только услуг, там расширенная бонусная программа, ну как-то веселее что-ли.

А тут ну совершенно нет ничего сверх интересного. Мы еще дойдем до бонусной программы, то вы вообще будете в шоке. Ее по факту нет.

Что касается стоимости обслуживания, то она составляет 259 рублей в месяц, но может быть бесплатной, если вы

- Тратите в месяц от 30 000 рублей в месяц

- Или у вас неснижаемый остаток на сумму от 50 000 рублей.

- Ну нет никакой мотивации, тратить столько денег и иметь на счету столько. Вот какой смысл держать мертвым грузом 50 тысяч, если даже нет программы «процентов на остаток»? Я к сожалению, не могу понять. Для меня такой вариант дебетовой карты, ну совсем не в какие рамки не входит. Это какой-то бред.

Если меня прочитает хоть один сотрудник банка РГС, то объясните пожалуйста, вот зачем так? За что клиенты платить по 3108 рублей за каждый год. Есть куча других карт, где при таких тратах сумма кэшбэка будет больше. И я сейчас даже не буду упоминать карту, которой сам пользуюсь.

Снятие наличных с дебетовой карты Дорожная

Единственное за что действительно я готов поставить 5 баллов банку это то что они решили заключить договор с 3 достаточно крупными банками, чтобы у клиентов не возникало проблем с доступом к наличным. Но будет ли это перекрывать все остальное? Решать вам.

Наличные снять вы сможете без комиссии в банкоматах самого банка, а также в партнерских. В остальных же случаях, комиссия составит 1.5% (минимум 300 рублей).

Лимиты точно такие же, как у и кредитной карты: до 200 000 в сутки и до 1 000 000 рублей в месяц.

Ну а сейчас, мы перейдем к самому интересному — бонусной программе.

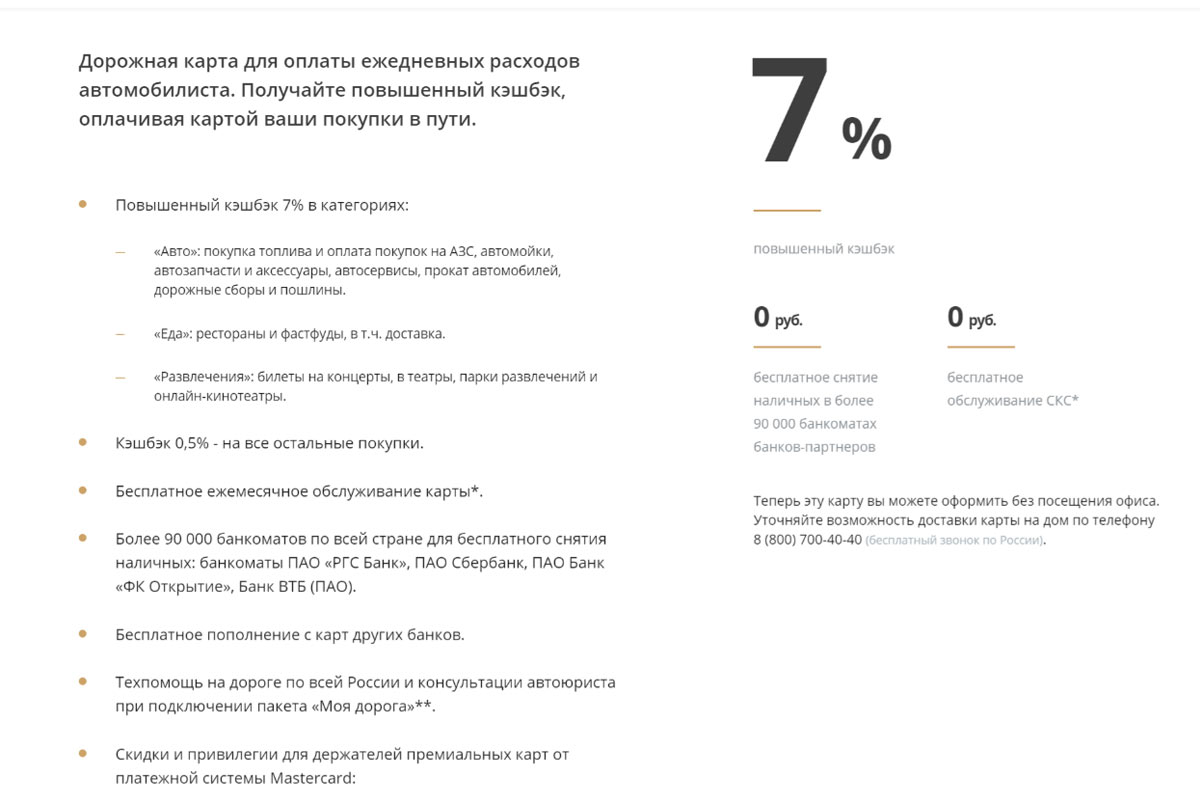

Кэшбэк по карте «Дорожная»

Как вы все знаете, я всегда стараюсь изучить всю тарифную сетку тех или иных карт и в этот раз тоже не обошлось. Изучая тарифы по бонусной программе, я сперва был в небольшом замешательстве, но позже стало все на свои места. И я понял, что даже бонусная программа по идее не сможет перекрыть стоимость обслуживания, так как это хотелось бы мне.

Кэшбэк карты «Дорожная»

Итак. Бонусная программа делится на 2 типа:

- Повышенный кэшбэк — 7%

- Базовая ставка — 0,5%

И все бы ничего, но такого я еще за свою историю обзоров не видел.

Повышенный кэшбэк

Во-первых стоит сказать, что любой кэшбэк выплачивается только при условии того, что вы в месяц потратили как минимум 5 000 рублей. Максимально, что вы можете получить это 3 000 рублей.

Что относится к повышенной ставке 7%? Так как это дорожная карта, то понятно, что это будут заправки, кафе и рестораны. Но не все, ниже представлен список МСС-кодов, по которым вам будут выплачивать бонусы.

- АЗС и Авто (МСС 4784, 5533, 5541, 5542, 5983, 7512, 7523, 7538, 7542)

- Рестораны/Фаст-фуд (5811, 5812, 5814)

- Развлечения (7832, 7922,7996)

Как вы видите, список небольшой и это будете доставлять неудобства. Вы же не будете подходить на кассу и спрашивать МСС-код у кассира? Она может даже не знать, что это такое. Так что…

Базовая ставка

Вот что меня больше всего удивило, что базовая ставка не 1%, как у остальных, а 0,5%. Одного то процента было мало, тут еще меньше. Но это пол беды. За МСС-коды торговых точек, которые занимаются продажей продуктовых товаров, кэшбэк начисляться не будет. Весело, да?

Ну можно, каждую неделю покупать что-то другое, чтобы забрать свои 0,5% кэшбэка….

Нет тут кэшбэка, я вижу это так.

Оформить карту Дорожная

- Зайти на официальный сайт

- Заполнить заявку

- Ожидать звонка с одобрением

- Получить карту

Итог…. Почему так дорого то?

Не знаю, банк по мне не сделал домашнюю работу и выкатил сырой продукт. Это точно касается дебетовой карты. Чего пока не могу сказать о кредитной карте. Большим ее преимуществом является отсутствие подтверждения дохода, но в остальных она сильно не дотягивает даже до средней карты.

Безусловно, кто-то найдет в них свои плюсы, но на мой взгляд большого внимания карты не достойны. Но каждый решает сам.

Карты банка Росгосстрах

Окончила ФУпПРФ, финансово-экономический факультет. 3 года проработала в Финпромбанке на должности «специалист отдела взыскания».

Росгосстрах банк предлагает к оформлению 5 дебетовых карт, отвечающих требованиям разных категорий клиентов: для пенсионеров, путешественников, зарплатных клиентов, людей, ищущих пассивного дополнительного дохода, а также лиц, которым просто нужен обычный платежный пластик. В соответствии с назначением карты, разнятся и условия ее предоставления. Обратите внимание, что кредитных карт в Росгосстрахе нет — если нужны заемные средства, в компании можно оформить только потребительский кредит.

Доходная карта

Оформляется бесплатно. Комиссия за ведение счета также не взимается. Доходная карта Росгосстрах банка предусматривает только начисление процентов на остаток — других привилегий, в том числе кешбэка, здесь нет. Процент начисляется на минимальную сумму, которая находилась на счете в течение месяца. То есть, если в начале июля на карте было 30 тыс. рублей, к середине месяца осталось 10 тыс., а к концу клиент пополнил счет до 50 тыс. рублей, то процент будет начислен только на 10 тыс.

Дополнительный доход можно потратить или оставить на накопительном счету — в таком случае будет происходить капитализация процентов, увеличивая тем самым размер следующего начисления. Карточный счет открывается в рублях или в долларах. Процентная ставка зависит от валюты, суммы и срока владения картой:

- Рубли — от 4,5 до 7,25% . Максимальный доход можно получить, имея минимальный остаток в 750 тыс. на десятый месяц владения пластиком.

- Доллары — от 0,1 до 1,25% . Самый высокий доход достигается при остатке от 20 001 до 48 тыс. долларов в период владения картой с 1 по 12 месяц. Начиная с 13 месяца, доход составит 0,1% независимо от суммы.

Минимальная сумма для начисления процентов – 3 тыс. рублей или 50$. Так как компания является участником системы страхования вкладов, сбережения клиентов в сумме до 1,4 млн рублей будут застрахованы.

Пенсионная карта

Еще одна полностью бесплатная карта от Росгосстрах банка — «Пенсионная». Она доступна к оформлению не только тем, кто уже вышел на пенсию, но также и людям, которым до заслуженного отдыха осталось менее 3 месяцев. Специальные льготы для пенсионеров — кешбэк 3% при совершении покупок в аптеках и начисление до 5,5% на остаток .

В отличие от «Доходной», здесь процент начисляется не на минимальную, а на среднемесячную сумму. Для того, чтобы получать пенсию на карту, нужно написать заявление в ПФР на перевод и принести реквизиты вашего СКС — специального карточного счета.

Важно: максимальный доход начисляется на сумму, превышающую среднемесячный остаток в 20 тыс. рублей. То есть, если в среднем на карте находилось 38 тыс. рублей, то 5,5% будет начислено на 18 тыс.

Пластик поддерживает платежную систему МИР и открывается только в отечественной валюте — рассчитываться за границей «Пенсионной» картой нельзя.

Карта Путешественника

Выпуск и ежегодное обслуживание карты обойдется клиентам в 750 рублей . Основное отличие от других пластиковых продуктов Росгосстрах банка — все начисления возвращаются не деньгами, а бонусами, которые клиенты могут потратить на сайте rgs.onetwotrip.com. После первой покупки клиент получит в подарок 500 приветственных баллов. Помимо этого, программа лояльности включает:

- 10% годовых на среднемесячный остаток по карте;

- кешбэк 8% за оплату ж/д билетов и 5% – за авиабилеты;

- 1,5% за остальные покупки.

Карта работает на ПС MasterCard и привязывается к счету, открытому в рублях. За рубежом ей рассчитываться можно, но не очень выгодно, т.к. валютные счета пластик не поддерживает.

Зарплатная карта

Выпускается и обслуживается бесплатно. Поддерживает 3 платежные системы — Виза, МастерКард и МИР. Дополнительными бонусами является кешбэк до 3% с покупок по всему миру и 3,5% на среднемесячный остаток .

Важно: 3,5% начисляются на среднемесячную сумму, превышающую 20 тыс. рублей. При этом максимальный размер среднемесячного остатка для начисления процентов не должен превышать 50 000 рублей.

Расчетная карта

Особых привилегий по расчетному пластику не предусмотрено. Клиентам предлагается только процент на среднемесячный остаток в размере всего 0,01% годовых. При этом выпуск и обслуживание пластика платные. Стоимость зависит от тарифа:

- Unembossed – 100 рублей;

- Classic / Standard – 500 рублей;

- GOLD – 2 тыс. рублей.

Карточка привязывается к платежным системам Виза и МастерКард. Открывается в долларах, рублях или евро, но не является мультивалютной.

Отличная карта

Это архивный продукт, который Росгосстрах прекратил выпускать в феврале 2019 года. Первоначальными условиями были — кешбэк 5% за покупку продуктов и 5% на среднемесячный остаток. Позже последний пункт был отменен, а требования для получения максимального кешбэка ужесточены. Так, клиенты могли получать 5% только, совершив в течение календарного месяца покупки на 10 000 рублей, при этом среднемесячный остаток не должен опускаться ниже 20 тыс. рублей.

Если верить отзывам клиентов, многие изменения в условия банк вносил задним числом, не уведомляя об этом. К февралю Росгосстрах банк прекратил выпуск пластика, но оставил программу лояльности для тех, кто уже владеет «Отличной» картой. К марту все тарифы даже для действующих клиентов были отменены.

Преимущества и недостатки предложений банка

Карточные продукты банка весьма противоречивы. С одной стороны, здесь предлагаются выгодные условия:

- повышенный кешбэк — до 3,5% при соблюдении требований банка;

- высокий процент на остаток — до 7,25%, что сравнимо с полноценными вкладами;

- начисления на сумму, находящуюся на карте в течение месяца, рассчитывается по среднему остатку, что гораздо выгоднее, чем на минимальный (кроме «Доходной» карты);

- возврат на карту поступает деньгами, которые можно тратить в обычном режиме (кроме карты «Путешественника»);

- большинство продуктов выдаются и обслуживаются бесплатно.

С другой стороны, есть существенные минусы, которые в большинстве своем связаны с политикой банка и самим обслуживанием. Так, к основном недостаткам относятся:

- неразвитая сеть отделений и банкоматов банка, что вызывает трудности при пополнении и снятии наличных без комиссии;

- высокие требования для получения дополнительных бонусов;

- неудобные сервисы дистанционного обслуживания — мобильный и интернет-банк;

- условия программы лояльности постоянно изменяются, без уведомления клиентов;

- за технический овердрафт предусмотрена комиссия в размере 0,15% за каждый день.

Помимо этого, клиенты жалуются на низкое качество обслуживания. Например, когда консультанты обманом заставляют клиента оформить пластик премиального уровня вместо базового, за которым он обращался.

Требования и порядок оформления

Банк выдает карты лицам, достигшим 18 лет. Для оформления нужен паспорт. Дополнительного может пригодиться:

- пенсионное удостоверение, СНИЛС — для получения «Пенсионной» карты;

- оригинал трудового договора — для «Зарплатного» продукта.

Онлайн-заявка на оформление пластика предусмотрена только по «Пенсионной» и «Доходной» карте. Для этого нужно зайти на официальный сайт Росгосстраха (https://www.rgs.ru/), выбрать интересующий вас продукт и заполнить мини-анкету. После этого сотрудники свяжутся с вами для уточнения деталей и расскажут о дальнейших действиях. Курьерская доставка карточек не предусмотрена — клиенту в любом случае нужно будет прийти в банк, даже если заявка оставлялась на сайте.

Все остальные продукты заказываются непосредственно в отделении. Возьмите с собой паспорт, дополнительные документы и напишите заявление. В этот же день вам выдадут неименную временную карту, которую можно заменить на именную через 7–10 дней.

Инструкция по использованию

В целом дебетовые карты Росгосстрах банка используются так же, как и карточные продукты любых других банков. Однако, здесь несколько нюансов, о которых необходимо узнать, прежде чем начать пользоваться пластиком.

Как активировать

Активация карточки происходит автоматически после ее получения. Пин-код задается самой организацией и выдается клиенту в конверте. При желании, код можно изменить в банкомате. Стоимость услуги составит 50 рублей.

Как проверить баланс

Проверить баланс можно несколькими способами:

- в банкоматах Росгосстрах банка или партнерских организаций;

- через дистанционные сервисы — мобильный и интернет-банк;

- позвонив в call-центр по номеру 8 800 700 40 40 .

Также можно подключить услугу смс-информирования. Тогда вся актуальная информация по вашему счету будет регулярно приходить на телефон в виде сообщений.

Условия и лимиты снятия

За снятие наличных в отделениях и банкоматах банка и его партнеров (Сбербанк, Открытие) комиссия не предусмотрена. Исключением является «Расчетная» карта. Здесь с клиентов снимается 0,5% от суммы обналичивания. Если получать деньги в других банкоматах и терминалах, спишется дополнительно 1,5%, но не менее 300 рублей — это условие касается всех дебетовых карточек.

Росгосстрах устанавливает лимиты на ежедневное и ежемесячное снятие. Размер ограничений зависит от типа пластика:

- Доходная. В день — до 350 тыс. рублей (6 тыс. долларов), в месяц — до 1 млн рублей (16 тыс. долларов).

- Пенсионная. В день — до 50 тыс. рублей, а месяц — до 200 тыс.

- Зарплатная карта и карта Путешественника. В день — до 200 тыс. рублей, в месяц — до 500 тыс.

- Расчетная. В день – 50 тыс. рублей (800 долларов / 700 евро), в месяц – 200 тыс. рублей (3 тыс. долларов / 2750 евро).

Как заблокировать и разблокировать

Банк может заблокировать карту, если заподозрит подозрительную активность по счету. Также пластик становится недоступным, если ввести неверный пин-код более трех раз. В таком случае, для того, чтобы разблокировать карту, нужно обратиться на горячую линию Росгосстраха или лично в офис.

Если же, напротив, карту нужно заблокировать, то сделать это можно либо также по телефону горячей линии, либо через личный кабинет банка.

Важно: если пластик заблокирован по просьбе клиента, то снять блокировку можно в личном кабинете. Стоимость услуги зависит от тарифа.

Клиенты, которые решили совсем отказаться от пластика до истечения срока договора, должны прийти в отделение с паспортом и карточкой. После подписания заявления, сотрудник должен уничтожить карточку на ваших глазах. Обратите внимание, за досрочное расторжение договора Росгосстрах банк может снимать комиссию, поэтому, перед тем как закрыть карту, ознакомьтесь с тарифами вашего пластика.

Как лучше всего переводить деньги с карты на карту

Переводы с карты на карту внутри банка комиссией не облагаются. Если одна из сторон является клиентом стороннего учреждения, то комиссия будет начислена в соответствии с оформленным тарифом — от 0,5% до 1,2%.

Чтобы отправить деньги на другую карту, зайдите на официальный сайт компании и поочередно откройте разделы: «Оплатить и перевести» — «С карты на карту». В открывшуюся форму введите данные получателя, отправителя и размер перевода. Комиссия рассчитается автоматически.

Источник https://cbkg.ru/articles/karty_rosgosstrakh_banka.html

Источник https://alex-d.ru/dorozhnaja-karta-ot-rosgosstrah-banka-pochemu-tak-dorogo/

Источник https://vkreditbe.ru/karty-banka-rosgosstrah/

Источник