Содержание

ВТБ онлайн — кредит наличными без посещения банка

Все знают, что в ВТБ можно взять денег взаймы. Но мало кому хочется проходить долгую процедуру. Потому мы посмотрим, есть ли в ВТБ онлайн кредит наличными без посещения офиса банка? Такая процедура сегодня не распространена. В основном кредиты выдают полуонлайн. То есть, вы заполняете заявление в интернете. А потом идёте в банк. В ВТБ тоже так, но есть и некие исключения. На них мы остановимся подробно. Но пока рассмотрим условия в целом.

Условия кредита ВТБ

Заявка на кредит наличными Заполнить онлайн

Заявка на кредит наличными Заполнить онлайн

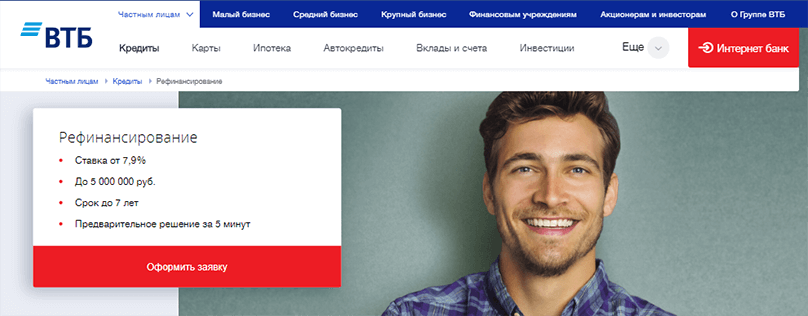

Это большой, крупный банк. Условия тут самые средние для рынка, без каких либо перекосов. А именно:

- Ставка от 10,9% минимум (по факту больше);

- Сумма до 5 000 000 рублей;

- Срок до 7 лет;

- Предварительное решение за 5 минут;

- Имеется опция кредитных каникул, нет лишних комиссий.

Как всегда, тут есть малые послабления для зарплатных клиентов. Для работающих пенсионеров и военных условия немного иные.

Надо сказать, что ставка завит от вашей кандидатуры, от суммы займа, от интересов банка. Максимальный размер ставки тут достигает 19% годовых, о чем у казано на сайте компании. Примерно так, во вех банках. Так что не думайте, что это много.

Требования к заёмщикам

Чтобы взять кредит ВТБ без посещения офиса, вам надо соответствовать таким критериям:

- Гражданство РФ;

- Доход от 15 000 рублей в месяц, желательно;

- Общий стаж от 1 года. При этом требования к последнему месту работы не предъявляются;

- Прописка в регионе присутствия банка.

Последний пункт самый простой. Так как ВТБ присутствует по всей стране. Возрастных критериев не указано, но можно предложить, что кредиты выдаются лет с 18-20. При этом глубоким пенсионерам (от 70 лет) взять деньги будет сложно. Это распространённая практика рынка.

Пакет документов

Среди требуемых документов тут есть:

- Паспорт;

- СНИЛС;

- Подтверждение дохода справкой 2НДФЛ или по форме банка;

- Заверенная копия трудовой книжки, если сумма кредита более 500 000 рублей.

Если вы пенсионер, то желательно это тоже подтвердить документально. Если вы оформляете рефинансирование, то стоит показать реквизиты другого банка, куда платится кредит.

Зарплатным клиентам доход подтверждать не стоит. Так как данные об их достатке и так известны.

Как подать заявку онлайн?

Заявку на кредит в ВТБ онлайн можно подать на сайте компании, перейдя туда по рекламе или напрямую.

Здесь имеется кредитный калькулятор, который позволит рассчитать ваш долг. После чего, можно приступить к заполнению анкеты. В ней предстоит указать:

- Желаемую сумму и срок;

- ФИО;

- Паспортные данные;

- Электронную почту и телефон;

- Семейное положение;

- Место работы;

- И прочее.

Анкета состоит из нескольких шагов. Чем больше шагов вы пройдете, тем лучше. После заполнения с вами в течение 5 минут свяжутся представители банка. И вы получите предварительное решение.

Для полного решения предстоит идти в офис банка. Там вы уже представите документы в бумажном виде и получите деньги удобным способом.

Выдает ли ВТБ кредит без посещения офиса?

Кредит в ВТБ без похода в офис привлекает многих. Но если вы неизвестный клиент, то такая опция вам не доступна.

Так как на официальном сайте компании сказано, что заемщик должен лично прийти в фирму с оригиналами документации. Только так банк может полностью вас проверить.

Если еж вы сотрудничали банком ранее и ваша персона известна, то есть вариант получить средства на карту, не приходя в банк.

Иногда ВТБ даже сам предлагает такую услугу проверенным клиентам. Но здесь все весьма расплывчато.

Кредит без похода в офис через приложение ВТБ

Если вы используете приложение ВТБ банка, то вам могут предложить через него кредит, который выдается на мастер счет или на карточку.

При этом, подтвердить свое действие можно онлайн, не выходя из дома. Такая опция весьма удобна. Но она действует на небольшие суммы, когда компания мало рискует.

На банковских сайтах есть отзывы, где сказано, что технология еще не совсем работает. И иногда средства не перечисляются. За ними надо все равно идти в офис или как-то тормошить сотрудников.

Также данный вариант почти всегда идет со страховкой, от которой отказаться почти невозможно.

Но это не главное. Важно то, что опция постепенно развивается, что позволяет постоянным клиентам крупного бренда значительно экономить время.

Когда в офис точно идти не надо?

Кредиты от ВТБ без похода в банк доступны тогда, когда сама компания вас знает. То есть, вы являетесь:

- Постоянным клиентом;

- Зарплатным клиентом;

- У вас открыт счет или вклад в ВТБ;

- Вы ранее брали кредиты ВТБ.

То есть, основные данные о вас уже имеются. И риск мошенничества с вашей стороны минимален.

В такой ситуации банк может сам написать типовое письмо с предложением взять кредит на самых простых условиях. Подтвердив такое предложение, вы уже оформляете сделку. Деньги приходят на счет или на карту.

Если вы реально не желаете идти в компанию, то узнайте все об этой опции у консультантов. Так как подробности банк не пишет.

Какие бывают проблемы?

Проблемы в такой ситуации могут заключаться в дезинформации. Многие финансовые сайты пишут, что ВТБ всем подряд дает миллионы рублей без походов по офисам, чуть ли не за 5 минут.

Потом для пользователей становится сюрпризом то, что все гораздо сложнее. Потому не стоит рассматривать рекламные предложения слишком буквально.

Иногда сотрудники банка все равно заставляют идти лично за деньгами. У них там свои алгоритмы. Может быть так, что вы зарплатный клиент. Но все равно будете терять время, потому что так сказано.

Уже упоминалось, что именно легкая возможность получения средств может давать сбои. Об этом есть отзывы на многих сайтах. Но со временем такая проблема полностью решится.

В остальном же больших проблем нет. Не стоит бояться. Подавайте заявку, получайте необходимую помощь.

Ваши преимущества

Преимущества при работе с данным банком заключаются в следующем:

- Вы можете понизить ставку по кредиту, если оформите мультикарту и подключите опцию «Заемщик»;

- Бесплатные каникулы позволяют пропустить 1 платёж раз в полгода;

- Справка по форме банка принимается без проблем;

- Большая сумма кредитования;

- Возможность сразу взять и рефинансирование;

- Если вы тратите много по карте ВТБ, то ставка по кредиту снижается.

Ярких акций тут нет. Но зато вы точно не запутаетесь. Основные условия рассказаны относительно подробно. Многие люди доверяют этому банку.

Особенности оплаты кредита

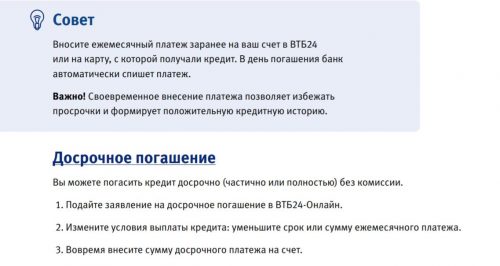

Если дата платежа по кредиту выпадает на праздничный или выходной день, то она переносится на рабочее время.

Деньги можно вносить до даты платежа в любое время. Менять дату платежа нельзя, она зафиксирована в графике.

Через ВТБ онлайн вы можете оплачивать кредит в любом месте, лишь бы был интернет.

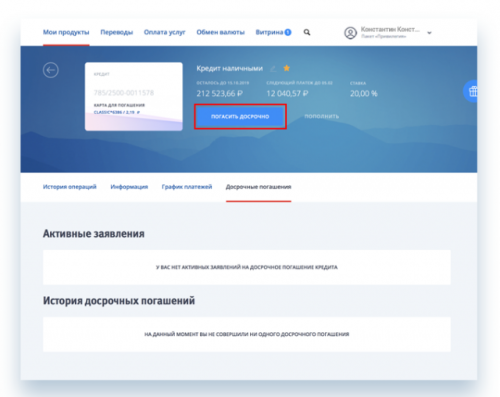

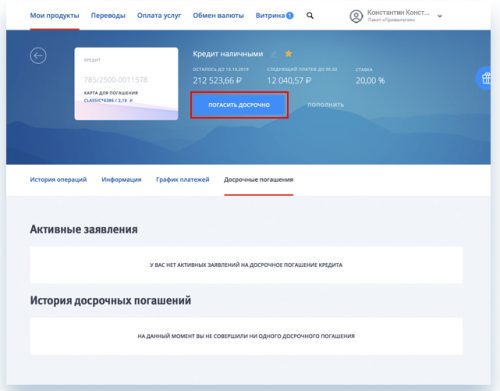

Досрочное погашение можно оформлять даже онлайн, выбрав в личном кабинете специальную опцию. Это весьма удобно.

Стоит ли брать?

Как мы видим, кредит онлайн от банка ВТБ без посещения офиса взять не всегда удается. Но эта опция активно развивается. И это уже плюс.

В остальном же, все не плохо отлажено. Потому что есть все необходимые сервисы для получения информации и реализации многих операций.

Процентная ставка средняя, как и все остальные условия. Вы не проигрываете, но и не выигрываете в конечном итоге.

ВТБ один из самых известных банков. Потому здесь маловероятно наткнуться на конкретный обман или серьезные проблемы.

Конечно, в сети есть и негативные отзывы. Но весь банковский сектор сегодня подвергается гонениям народа. Так что это даже нормально.

Потому брать, конечно же, стоит. Только перед этим надо все тщательно взвесить. Финансовые дела требуют максимальной собранности.

В дополнение темы:

В качестве бонуса, вы можете прямо сейчас:

ВЗЯТЬ ДЕНЬГИ В ДОЛГ БЕЗ ПРОЦЕНТОВ

Кредиты с минимальной ставкой в 2021 году

Узнать кредитную историю по фамилии онлайн

Онлайн заявка на потребительский кредит наличными в банке ВТБ

Банк ВТБ изменил виды предлагаемых кредитов на потребительские нужды, оставив только две действующие: «кредит наличными» и «рефинансирование». При оформлении по программе «кредит наличными» учитываются разные особенности, влияющие на условия предоставления ссуды: кредитоспособность, способ оформления заявки (онлайн или в отделении), сумма и срок кредитования. Допускается, также, предоставление кредита в ВТБ 24 без справок и поручителей.

Виды кредитов от банка ВТБ

Компания предлагает несколько разновидностей кредитных программ, различающихся по статусу клиента и процентным ставкам:

- Для неработающих пенсионеров, включая военных — под 12,2-19,2 %;

- Для держателей Мультикарты ВТБ — от 7,9 %;

- Для клиентов, имеющих зарплатный счет в банке — от 10,9 %;

- Для всех остальных — от 11,2 %.

Для каждой категории заемщиков кредитная организация устанавливает определенную сумму и максимальный срок действия договора. Владельцы зарплатных карт ВТБ пользуются целым рядом привилегий, в том числе льготными условиями получения денежных средств.

Потребительский кредит в ПАО ВТБ Банке без справок и поручителей

Дождавшемуся одобрения претенденту необходимо явиться в офис, предъявить оригиналы документов и подписать нужные бумаги. Заемная сумма зачисляется на банковский счет.

Привлекательные потребительские кредиты на неотложные нужды без справок и поручителей в ПАО ВТБ Банке отличаются положительными характеристиками:

- Небольшим размером процентных ставок;

- Внушительными лимитами заемных средств;

- Необременительными платежами;

- Самостоятельным решением заемщика о целесообразности приобретения страхового полиса;

- Возможностью распоряжения выданными деньгами без отчетов перед кредитором;

- Экономией на процентах при досрочном погашении долга.

Льготные предложения ожидают держателей зарплатных карт, корпоративных клиентов, сотрудников бюджетных организаций, пенсионеров.

Как подать заявку

Решение по кредиту для физических лиц ВТБ Банк может принимать в течение нескольких дней. Поэтому рекомендовано предварительно оставить онлайн заявку на официальном сайте, чтобы сократить срок рассмотрения запроса и получения предварительного решения до 1 дня.

Как это сделать:

- Введите желаемые сумму кредита и его срок в таблицу калькулятора на главной странице (предварительно выполните вход в Интернет банк ВТБ).

- Если желаемая сумма составляет менее ста тысяч рублей, будет предложено оформление кредитки.

- Нажмите красную кнопку «Оформить заявку».

- Дождитесь переадресации и введите свои данные, включая номер телефона и адрес электронной почты, в соответствующие поля онлайн-формы.

- При подаче заявки на карту также необходимо сразу указать город и отделение банка. Именно в него будет отправлена выпущенная именная карта в случае одобрения займа.

- В течение максимум часа (для кредита наличными) или одних календарных суток (для кредита на пластик) на указанный телефонный номер придет сообщение о согласии или отказе.

Что делать дальше?

- При положительном решении, необходимо собрать пакет документов и подойти в ближайшее отделение ВТБ Банка.

- В течение от одного до трех календарных дней придет сообщение об окончательном подтверждении или отказе в займе.

- При согласовании кредита, следует вновь прийти в банк, подписать договор и получить наличные средства.

- При положительном решении о выдаче карты необходимо дождаться сообщения об изготовлении карты и подойти с полным пакетом документов в указанное при заполнении онлайн заявки отделение банка для ее получения.

При возникновении сложностей с оформлением заявки следует нажать на кнопку «Чат с оператором» в правой части экрана и сообщить о своей проблеме.

Заявки на оформление кредита через ВТБ-Онлайн

Чтобы оформить кредит, совсем необязательно выходить из дома. Для этого нужно:

- Зайти в программу.

- Выбрать нужную опцию и внимательно ознакомиться с условиями кредитования. При появлении каких-либо вопросов лучше позвонить на горячую линию для уточнения интересующей информации.

- Заполнить онлайн-заявку. Для этого надо указать запрашиваемые данные, переходя на следующие страницы путем нажатия кнопки «Следующий шаг».

- Получить предварительное одобрение на оформление кредита в виде смс. Оно придет в течение нескольких минут.

После этого заявителю нужно собрать пакет документов (их перечень представлен на сайте банка) и предъявить его в банковское отделение, которое было указано при заполнении заявки.

После их рассмотрения (обычно эта процедура занимает около 3 рабочих дней) потенциальный заемщик получит по смс окончательное решение банка.

Мгновенные займы и кредиты онлайн на карту ВТБ

Чтобы получить денежные средства на карту ВТБ, можно обратиться в сам банк с онлайн-заявкой. Для этого нужно:

- Быть клиентом ВТБ (иметь счет);

- Предоставить необходимый пакет документов;

- Отвечать требованиям банка, предъявляемым к платежеспособности заемщика.

Не только ВТБ, но и микрофинансовые организации могут предоставить денежные средства в кредит на карту. При этом такая операция не требует присутствия в офисе компании. Достаточно лишь онлайн-заявки.

Как правило, общество с ограниченной ответственностью получает статус микрофинансовой организации. Для этого фирма должна подать соответствующую заявку, и ее заносят в специальный реестр. Реестр размещается на официальном сайте ЦБ РФ.

Для безопасности сделки заключайте договор только с микрофинансовыми организациями, занесенными в реестр.

Микрофинансовая организация не является банком. Она не может выдавать кредиты, а заключает только договоры займа. В таблице ниже описаны преимущества и недостатки займов, предоставляемых такими организациями.

Преимущества и недостатки:

| Необходим минимальный комплект документов | Ограничение по сумме: займ не может превышать 100000 рублей |

| Микрофинансовая организация не вправе начислять штрафы или пени за просрочку | Денежные средства предоставляются только в рублях, а не в иностранной валюте |

| Оперативность и удобство получения займа | Большие проценты |

| Большой перечень организаций на рынке, которые могут предоставить подобные услуги | Микрофинансовые организации — ненадежные кредиторы по сравнению с банками |

Условия обслуживания и тарифы

Кредит наличными от ВТБ предоставляется на достаточно выгодных условиях.

- 5 млн. руб. – для заемщиков, получающих зарплату в ВТБ;

- 3 млн. руб. – для остальных.

Как уменьшить ставку по кредиту на 3%

Чтобы уменьшить процентную ставку по займу наличными, необходимо выполнить несколько обязательных условий:

- Подайте заявку на оформление Мультикарты VTB, льготный период которой составляет 101 день.

- Подключите опцию «Заемщик» с помощью службы поддержки по номеру телефона 8 800 100 24 24 или в приложении.

- Старайтесь оплачивать картой все текущие покупки – это позволит сэкономить на месячных платежах. Снижение процентной ставки осуществляется на следующих условиях:

- 5-15 тыс. RUB в месяц – 0,5% от ставки кредита;

- 15-75 тыс. RUB – 1%;

- Больше 75 тыс. RUB – 3%.

Страховка

Важной частью одобрения заявки в ПАО ВТБ станет оформление страховки. Формально, каждый клиент соглашается оформить её добровольно, но в реальности рассчитывать на положительное решение без заключения данного соглашения невозможно. Всего банк предлагает 2 основных варианта страхования:

- Первый включает в себя страховку здоровья и жизни;

- Второй состоит из финансовых гарантий не только при возникновении проблем со здоровьем или смертью должника, но и при потере им трудоспособности или работы.

При желании можно предложить банку свой вариант страховки или стороннюю компанию.

Если она соответствует предъявляемым требованиям, предложение будет одобрено.

Дополнительно следует указать, что желающие отказаться от страховки способны сделать это практически в любой момент, но следует быть готовым к повышению процентной ставки. Чтобы избежать подобных неожиданностей, следует внимательно изучать договор перед его подписанием и обращать внимание на пункты, позволяющие в одностороннем порядке менять условия соглашения.

Страховая программа «Финансовый резерв»

При подаче заявки на получение наличных от ВТБ вы можете подключить особую страховую программу, которая оформляется одновременно с кредитным соглашением и действует тот же срок (подключить позже нельзя!). По условиям программы при наступлении страхового случая заемщик может рассчитывать на погашение кредита страховой компанией.

- Присвоение заемщику инвалидности I, II группы, полученной в результате болезни или несчастного случая;

- Смерть в результате болезни или несчастного случая (вашим родственникам не придется выплачивать долг за вас).

- Госпитализация на срок от 7 дней;

- Получение травмы – в том числе и во время любительских занятий экстремальными видами спорта.

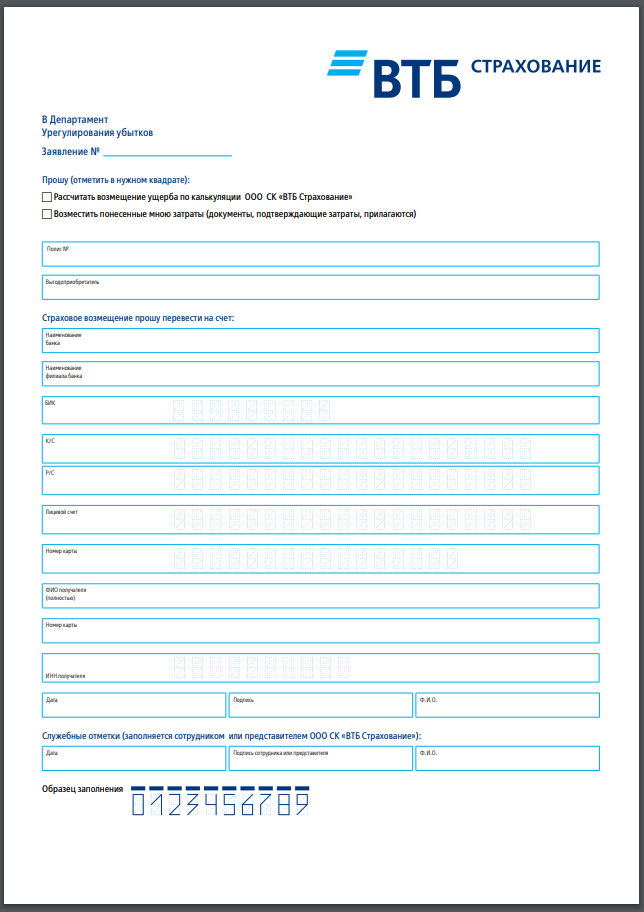

Как написать заявление о наступлении страхового случая

Существует определенный порядок для получения выплаты по полису или коллективному договору. Он предполагает незамедлительное извещение СК. При наступлении страхового случая необходимо позвонить и сообщить детали произошедшего, а затем заполнить заявление о наступлении страхового случая и предоставить в СК втб страхование. Бланк можно скачать на официальном сайте или обратиться в филиал, где выдадут соответующую бумагу.

Дополнительно потребуется предоставить письменные доказательства. Комплект документов зависит от того, что случилось. Обязательными являются следующие:

- Заявление;

- Полис;

- Паспорт гражданина РФ

- Справка ОВД или постановление об отказе возбуждения уголовного дела либо акт по форме Н1 о несчастном случае на производстве.

При госпитализации, травме потребуется выписка (заверенная) из медицинского учреждения с диагнозом, результатами обследования, подробным описанием лечения. Она необходима и в случае получения инвалидности, но еще потребуется подтверждение о присвоении I либо II группы.

Чтобы получить страховку после смерти владельца полиса, необходимо иметь на руках свидетельство либо завещание о наследстве, а также все документы, подтверждающие летальный исход. Кроме того, в СК передается протокол судебно-медицинской экспертизы или патологоанатомического обследвания.

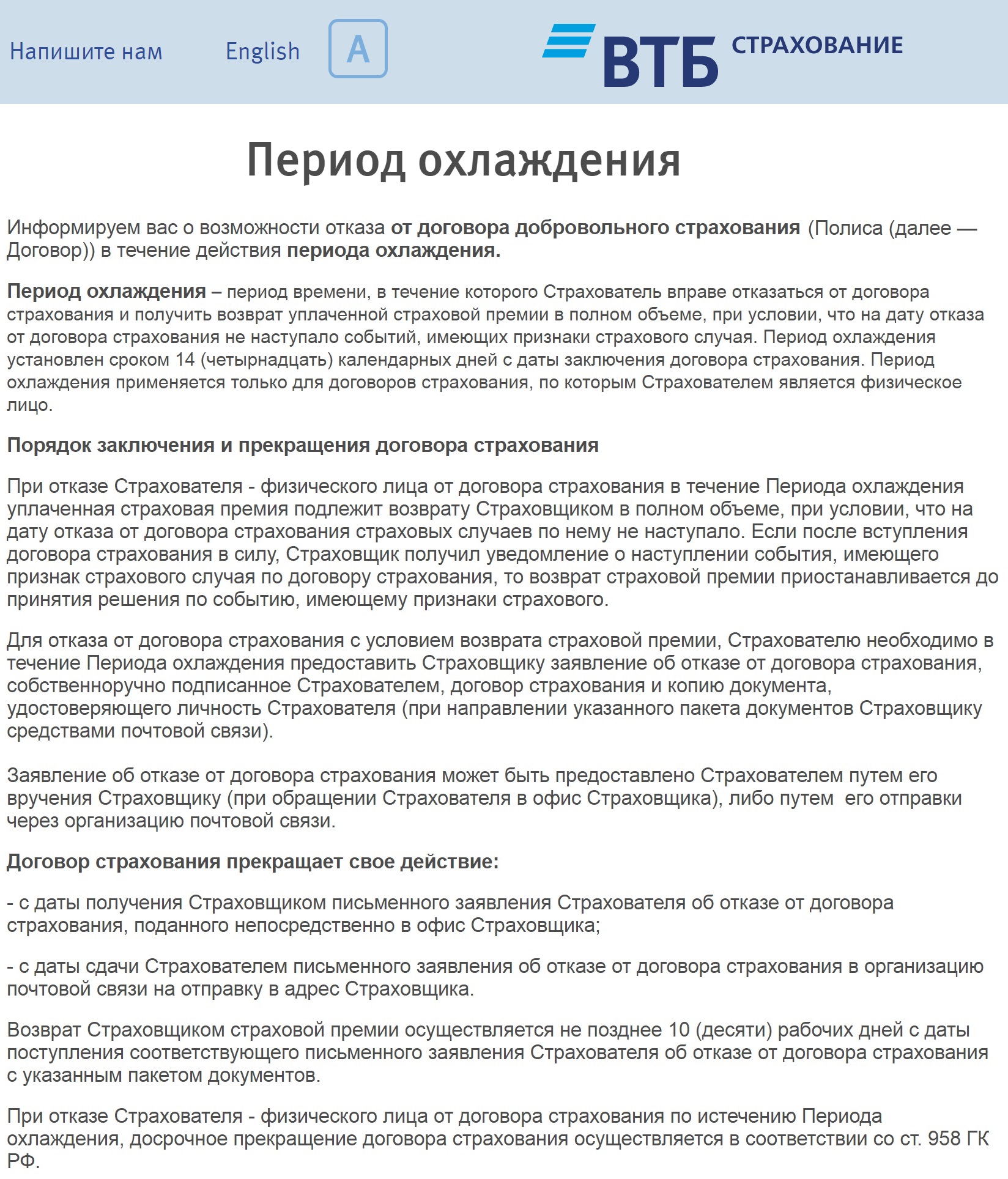

Условия для возврата страховки по кредиту в банке ВТБ

Рассмотрим более подробно две ситуации, при которых происходит отказ от страхования ВТБ. Поделим его на период «охлаждения» и временной отрезок после этого срока.

То есть, отказ до 14 календарных дней с момента вступления в действие кредитного договора и страхового полиса и после 14 дней.

- Для возврата страховой премии в период «охлаждения» достаточно обратиться лично со своим паспортом в любой офис ВТБ. Далее следует подписание бланка отказа от страховки в ВТБ24, которое направляется Страховщику. На основании этого заявления договор досрочно прекращает свое действие, и страховая премия возвращается на счет заемщика в полном объеме в течение 10 рабочих дней. Здесь можно опираться на статью 958 Гражданского Кодекса РФ.

- При отказе после окончания период «охлаждения» процедура аналогична. Исключение составляет лишь тот факт, что ответ от страховой компании может быть положительным (в вашу пользу), тогда возврат будет осуществлен уже не в полном объеме, а за минусом определенной суммы, так и отрицательным. В этом случае можно воспользоваться досрочным погашение кредита в ВТБ и вернуть страховку.

Отказ в возврате от Страховщика совсем нередкий случай, если отказ происходит после 14 дней или страховка было оформлено в качестве коллективной финансовой защиты кредита.

Возврат страховки в «период охлаждения» ВТБ страхование

Оформить отказ от страховки по кредиту ВТБ можно непосредственно на этапе заключения кредитного договора. Приобретение страхового продукта осуществляется только на добровольной основе. Это закреплено во всех нормативных актах РФ.

Если так произошло, что вы по тем или иным причинам оформили страховку, но решили от нее отказаться, то у вас есть для этого законных 14 календарных дней с момента подписания обязательств перед Кредитором. Этот временной отрезок называется «период охлаждения».

Еще совсем недавно у заемщиков было 5 рабочих дней, чтобы прийти в офис Банка и написать заявление об отказе. То теперь, с 1 января, срок был продлен до 14 календарных дней (10 рабочих дней).

При этом возврат осуществляется в 100% объеме, без каких-либо удержаний или издержек со стороны страховой компании.

Но должны быть выполнены следующие условия:

- Случаев, на которые распространяется страховой полис не возникало;

- Оформлена персональная страховка, а не коллективная.

Данным правом нельзя воспользоваться, если в течение двух недель с момента заключения договора страхования произошел страховой случай. Если же никаких неприятностей не было, можно оформить бланк отказа от страховки в ВТБ 24, и получить денежные средства. Компания обязана их вернуть в течение 10 дней.

С момента рассмотрения страховой компанией вашего заявления не должно пройти более двух недель. Страховая премия вернется на ссудный счет, который был открыт в момент получения кредита.

Немного иначе обстоят дела у заемщиков, которые обратились в офис Банка по истечении «периода охлаждения». Во-первых, при подписании документов, вы выразили свое согласие со всеми условиями и обязательствами перед Банком. Во-вторых, истек тот период, когда у вас была возможность размышлять нуждаетесь вы в ней или нет.

Будьте готовы, что ответ может быть как отрицательным, так и положительным. В последнем случае выплата будет осуществлена за минусом удержанной комиссии.

Как взять кредит без страховки в ВТБ онлайн

Получить кредит в банке ВТБ 24 без страховки можно онлайн. Для этого потребуется на нашем портале воспользоваться удобным сервисом получения денег.

Чтобы взять кредит через ВТБ необходимо:

- Выбрать условия. Для этого банк разработал удобный калькулятор. Вам следует просто выбрать лимит по договору, срок. После кликнуть «Получить», перейти к заполнению заявки.

- Указать личные данные. Запрашивается фамилия, имя, отчество. Дополнительно прописываются координаты для связи, а именно номер сотового телефона, адрес электронной почты.

- Ввести паспортные сведения. После следует указать все паспортные данные, так же, как они прописаны в самом документе. Категорически нельзя сокращать сведения.

- Адрес. После паспортных сведений кредитор просит указать адрес по прописке и реальному проживанию. После ввода сведений кликнуть «Далее».

- Далее предстоит войти в почту, получить письмо от кредитора и подтвердить заявку.

На этом процедура заполнения заявки заканчивается. Вам останется дождаться итогов проверки и, взяв с собой положительное решение, обратиться к кредитору с целью подписания договора и получения денег.

Решение о предоставление кредита становится известно спустя 5 минут. Это сделано для экономии времени клиента.

Если банк отказал, не стоит расстраиваться. После внесения данных вашему вниманию будут все актуальные для вас предложения от других банков. Вам просто потребуется сделать выбор и отправить заявку.

Автокредиты от ВТБ

Автокредитование — одно из направлений деятельности ВТБ. При этом у банка одна из самых широких линеек предложений в России. Действующие программы:

- Покупка нового автомобиля.

- Покупка подержанного автомобиля у частного лица.

- Покупка подержанного автомобиля в автосалоне.

- Покупка коммерческого автотранспорта.

- Покупка новой мотоциклетной техники.

По каждой из этих программ следует выполнить определенные требования кредитной организации. Вместе с этим, есть общие требования, которые распространяются на все указанные предложения.

Требования к заемщикам

Потенциальным заемщиком может выступать только гражданин РФ, постоянно проживающий в регионе фактического присутствия кредитной организации. Возраст заемщика — 18-70 лет. Максимальный возраст наступает к моменту полного погашения задолженности. Если заемщику на момент оформления договора 65 лет, то он сможет оформить договор максимум на 4-5 лет.

Доход заемщика, независимо от выбранной им программы, должен составлять не менее 30 000 рублей (для Москвы и МО) и не менее 20 000 рублей (для остальных регионов страны). Общий стаж трудовой деятельности — не менее 3 лет, и не менее 3 месяцев на последнем месте работы. При оформлении договора клиент предоставляет не менее 2 дополнительных телефонов — мобильный и стационарный.

Необходимые документы

Для получения кредита клиент должен предоставить в банк пакет обязательных и дополнительных документов. По каждой из указанных программ для успешного завершения оформления потребуются следующие документы:

- Паспорт гражданина РФ.

- Справка по форме банка.

- Выписка по личному банковскому счету (при наличии).

При сумме кредита от 1 500 000 рублей, заемщик предоставляет в банк копию трудовой книжки. Документ должен быть заверен работодателем. По автокредиту в банке ВТБ может предусматриваться первоначальный взнос в размере до 50% от стоимости автомобиля. Зарплатные клиенты имеют ряд привилегий.

Страховка при автокредитовании

Здесь у заемщика больше шансов сэкономить на покупке страхового полиса. Законодательство обязывает оформлять два документа:

- Полис ОСАГО;

- Полис КАСКО.

Однако доказать факт нарушения, навязанной страховки непросто, хотя возможно. Об этом в следующем разделе статьи.

Рефинансирование кредитов

Программа «Рефинансирование» от ВТБ – это возможность объединить сразу 6 кредитов (кредитных карточек), чтобы снизить размер окончательной переплаты и существенно сократить сумму ежемесячного платежа.

Объединяться могут разные кредиты, даже если они взяты в других банках.

Условия займа «Рефинансирование» от ВТБ:

| Процентная ставка (% годовых) | Кредитный лимит | Срок кредитования |

| 7,9% — для владельцев Мультикарты, 10,9% — для займов размером до 5 миллионов рублей,11,7% — для кредитов до 500 тысяч рублей. | От 100 000 до 5 000 000 млн рублей | От 5 до 7 лет |

Кредит выдается без специального обеспечения: без залога или поручителей. Потратить дополнительные средства, выданные в рамках программы, вы можете абсолютно на разные цели – ВТБ не контролирует расходы.

Деньги, предназначенные для погашения займов, взятых в сторонних банках, переводятся с вашего счета либо карточки в ВТБ бесплатно, дополнительная комиссия не взимается. Дополнительные бонусы активируются для зарплатных клиентов.

Перекредитование ипотеки

Параметры перекредитования ипотеки в ВТБ:

- Стоимость кредита – от 8,8% годовых, ставка фиксированная на весь период договора;

- Максимальная сумма – 30 млн р.;

- Ограничения по размеру ссуды – до 80% от цены залога – кредитной недвижимости.

Рефинансировать ипотеку смогут лица, официально трудоустроенные в РФ. Жестких требований к прописке, гражданству ВТБ не предъявляет. Важно: заявители с плохой финансовой репутацией получают стопроцентный отказ.

Более скрупулезно банк подходит к оценке платежеспособности. В качестве подтверждения дохода рассматривается выписка 2-НДФЛ, справка по форме кредитора. Для повышения шансов на перекредитование ипотеки допустимо привлечение созаемщиков. Рефинансироваться в ВТБ не могут пенсионеры.

Перекредитование ипотеки возможно без подтверждения финансовой состоятельности по программе «Победа над формальностями». Ставка – от 10%, первоначальный взнос – от 30-40%.

Порядок рефинансирования ипотеки:

- Предварительный расчет, оформление заявки онлайн.

- Встреча с сотрудником банка в Ипотечном центре для согласования условий.

- Подача документов.

- Получение результата – принятие решения занимает до 5 дней.

- Оформить сделку в отделении.

Выплата кредита любым удобным способом: касса, интернет-банк, денежным переводом, через Почту России.

Способы погашения кредита от ВТБ

После того, как взят кредит наличными, потребуется своевременно и в полной мере вносить платежи по прописанному графику. На имя заемщика открывается кредитный счет и выдается карта (по желанию), по реквизитам которых нужно вносить оплату наличными или безналичным способом.

Выполнять платежи можно несколькими вариантами:

- Через онлайн банк ВТБ 24. акже можно настроить автоплатежи с имеющейся карты, например, зарплатной;

- В банкомате;

- Через посредников: Золотая Корона;

- Онлайн с карты любого банка;

- Переводом по Почте России.

Воспользуйтесь услугой льготный платеж или кредитные каникулы, если у вас возникли проблемы с совершением ежемесячных платежей в нужном объеме

При получении кредита можно оформить Льготный платеж. Этот сервис позволяет первые платежи выплачивать без суммы основного долга (только проценты). При возникновении трудностей допустимо пропустить одну выплату, активировав Каникулы. Ими можно воспользоваться раз в полгода. При этом оплата отодвигается на месяц от первичного срока действия договора. Стоимость активации составляет 2000 рублей.

Как оплатить кредит через ВТБ онлайн

Если вы не желаете привязывать карты другого банка и подключать услугу автоплатежа, то вам необходимо самостоятельно и ежемесячно пополнять счет в банке ВТБ, с которого списываются средства в счет покрытия финансовых обязательств по кредиту.

Это может быть как бесплатная привязанная карта (о которой мы говорили), так и стандартный мастер-счет в банке.

В обоих случаях вы должны организовать поступление денежных средств до 19:00 по МСК.

ВТБ Онлайн предоставляет возможность перевода денежных средств на привязанный счет или карту без комиссии.

- Пройдите авторизацию;

- В личном кабинете откройте вкладку «Мои Продукты»;

- Найдите соответствующую ссылку «Пополнить».

На данной странице вы найдете всю необходимую информацию по вашему кредиту: остаток задолженности, сумма и дата ежемесячного платежа, процентную ставку.

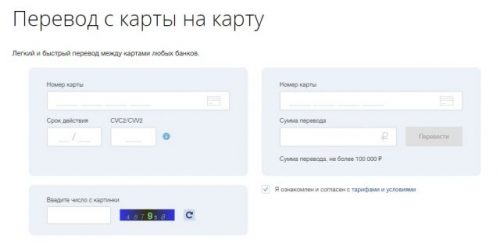

Для онлайн перевода без использования личного кабинета доступен официальный сервис переводов от банка ВТБ.

Вы можете совершить перевод с карты любого банка на свою карту ВТБ (и обратно). Никаких ограничений в используемых картах — нет.

При совершении операции перевода на мастер-счет или карту, привязанную к нему (для оплаты кредита), необходимо учитывать максимальный срок зачисления денежных средств — до 3 рабочих дней.

Зачастую поступление мгновенное, но в случае технических проблем между банками срок может увеличиться.

Для перевода необходимо указать следующие данные:

- Номер карты с которой вы будете совершать перевод;

- Срок действия;

- Защитный код (который напечатан на обратной стороне карты);

- Номер карты получателя (в вашем случае — той, с которой банк списывает ежемесячный платеж);

- Сумму к оплате.

Предусмотрены лимиты на переводы:

- Одна операция — до 100000 рублей;

- Лимит на карту отправителя и получателя — 1 миллион рублей.

Обратите внимание, что сервис предусматривает взимание комиссии:

- Переводы между картами ВТБ платежной системы МИР — 1 рубль;

- Карты платежной системы МИР любых банков — 1%;

- Переводы между картами ВТБ международных платежных систем — 30 рублей/операция;

- Карты любых платежных систем (межбанковские переводы) — 1,4% (минимум 45 рублей)/операция.

Ознакомиться с полным списком лимитов вы можете на официальном сайте платежного сервиса ВТБ.

Через мобильное приложение

Мобильное приложение ВТБ – удаленный сервис, разработанный по аналогии «Телебанка», но осуществляет деятельность со смартфона.

Клиенты банковского учреждения с помощью мобильного телефона могут совершать разные транзакции по лицевому счету, включая оплату займов онлайн.

Перевод средств осуществляется исключительно с дебетовой либо зарплатной карты.

Для возможности оплатить кредит через приложение необходимо:

- Перейти в приложение.

- Выбрать категорию «Платежи и переводы».

- В предложенном перечне услуг выбрать «Операции».

- Выбрать услугу «Погашение кредита».

Во вкладе «Шаблоны» допускается возможность указания информации по кредитным платежам. После этого пользователю можно пользоваться быстрым доступом.

Для настройки автоплатежа нужно перейти в одноименную вкладку и указать сроки совершения транзакции и размер списываемых средств.

Оплата кредита в ВТБ через системы переводов и сторонние банки

Перевести деньги в счет оплаты кредита в ВТБ можно с помощью:

- Системы Contact – можно погашать любые долговые обязательства. Для совершения транзакции нужно обратиться в один из пунктов. Адрес месторасположения по месту проживания можно узнать на сайте contact-sys.com;

- Системы «Золотая Корона» – дает возможность существенно расширить перечень организаций, в которых можно погашать кредиторскую задолженность.

Для оплаты через «Контакт» требуется:

- Обратиться в одно из представительств компании.

- Предоставить паспорт для идентификации личности и сказать реквизиты договора о кредитовании.

- Внести оплату.

- Получить квитанцию о перечислении средств.

Период зачисления средств в большинстве случаев мгновенно. Максимальный срок ожидания – 1 день.

При выборе системы переводов «Золотая Корона» деньги можно оплатить путем обращения в ближайший пункт. Как правило, они находятся в отделениях:

- Евросети;

- МТС;

- Билайн.

Оплата осуществляется после указания номера договора, при себе обязательно нужно иметь удостоверение личности.

Допускается возможность внесения средств с помощью специально разработанного мобильного приложения либо официального сайта «Золотая Корона».

Для этого потребуется:

- Скачать приложение на свой смартфон.

- Перейти в категорию «Погашение кредитов».

- Из предложенного перечня выбрать ВТБ.

- Указать информацию о платеже и размер списания с карты.

Подтвердив транзакцию, деньги зачисляются на указанный счет мгновенно.

Банк ВТБ своим клиентам дает возможность оплаты кредита путем списания денег с карты сторонних финансовых учреждений. Однако в таком случае начисляется дополнительная комиссия.

Провести оплату кредита ВТБ через Сбербанк можно следующим образом:

- Открыть приложение Сбербанк Онлайн.

- Из предложенного перечня выбрать категорию «Платежи и переводы».

- Перейти в подраздел «Погашение кредита в стороннем банке».

- Выбирается ВТБ.

- Указываются реквизиты для оплаты кредита – не имеет значения, ипотека либо иная разновидность займа.

Подтвердить намерения совершить транзакцию можно, указав присланный в виде СМС-сообщения код на мобильный телефон.

ВТБ предоставляет возможность своим клиентам оплачивать кредиты многочисленными способами. Каждый из них содержит четкую инструкцию. В зависимости от выбранного варианта, может начисляться комиссия.

Особенности досрочного погашения кредита

Согласно правилам кредитования финансовой компании размер ежемесячного платежа рассчитывается в зависимости от срока займа, суммы долга и годовой процентной ставки.

При помощи простых расчетов, можно определить, что чем меньше размер ссуды, тем меньше придется платить каждый месяц. Таким образом, досрочное погашение автокредита в ВТБ 24, потребительского займа или ипотеки – это выгодное решение для всех категорий граждан.

Банк предлагает два вида досрочного погашения:

- Частично-досрочное.

- Полное досрочное.

Каждый из способов имеет свои особенности, с которыми важно ознакомиться перед обращением в офис.

Полное досрочное

Вне зависимости от того, какого числа заемщику необходимо внести очередной платеж, он может воспользоваться услугой досрочного погашения займа.

В таком случае происходит перерасчёт основной сумму долга с прибавлением процентов за фактическое использование кредита. При этом договор с заемщиком закрывается, и никаких обязательств перед банком он больше не имеет.

Согласно действующим правилам программы, ВТБ 24 не облагает клиентов штрафами и комиссиями за досрочное полное или частичное внесение денежных средств на счёт.

Частичное досрочное

Как становится понятно из названия, частичный взнос предполагает, что заемщик выплачивает не весь долг, а лишь его часть. Эти деньги засчитываются в размер основного долга, без уплаты процентов.

При этом клиент может самостоятельно выбрать, как ВТБ 24 произведет перерасчет в связи с новым поступлением. В настоящее время доступны два варианта:

- Компания проводит подсчёты, и в соответствии с полученной суммой, уменьшает размер средств, которые необходимо ежемесячно вносить на счёт. Но срок кредита в таком случае не изменится.

- Обязательный платёж остаётся без изменений, за счет понижения сроков кредитования.

Рассматривая оба варианта, можно сказать, что первый подходит больше для тех, кто имеет постоянный невысокий доход, и кому обременительно платить крупную сумму ежемесячно. Второй – тому, кто хочет побыстрее вернуть долг.

Мультикарта ВТБ

Идеальным вариантом для заемщика станет оформление Мультикарты ВТБ, что позволит снизить стандартную процентную ставку по кредиту на 3 %. Для этого необходимо выполнить несколько условий:

- Оформить Мультикарту.

- Подключить опцию «Заемщик».

- Пользоваться «пластиком» при совершении покупок.

Примечательно, что компания готова предоставить держателям Мультикарты беспроцентный период длительностью в 101 день. После этого рекомендуется подключить услугу «Заемщик», связавшись с менеджером либо воспользовавшись онлайн-банком ВТБ. Теперь необходимо платить этой картой за покупки и тратить при этом не менее 5 тыс. рублей в месяц.

Компания проводит ежемесячный перерасчет ставки и платежей по кредиту в зависимости от общей суммы совершенных покупок. Другими словами — чем больше затраты, тем меньше процент. Заемщики с подпорченной кредитной историей вероятнее всего смогут воспользоваться именно картой, а не наличными деньгами от ВТБ.

Источник https://jcredit-online.ru/info/vtb_onlain_kredit_nalichnimi_bez_posesheniya_banka

Источник https://moy-kabinet.ru/kredit-v-vtb-24

Источник

Источник