Как правильно выбрать надёжного брокера Форекс — торговля, инвестиции + с хорошими условиями. Топ-5 рейтинг лучших брокерских компаний по версии «Markelov FX»

Правильно выбрать брокера — это важно . Так получилось, что когда я только начинал интересоваться форексом, мой первый брокер, зарегистрировался у которого абсолютно случайным образом, перейдя по одному из рекламных объявлений, оказался лидером отрасли, клиенты которого составляли около трети всего рынка Форекс в странах СНГ. Соответственно, это избавило от разного рода проблем. В том числе и на текущий момент компания (здесь ранее делал обзор) сохраняет, на мой взгляд, бесспорное лидерство по большинству параметров.

Почему лучше работать с «правильными» брокерами? Они обеспечивают наибольшую надёжность, которая при использовании крупных депозитов, конечно же, играет главную роль.

Далее интересуют выгодность торговых условий и качество предоставляемых услуг. Причём, качество услуг первостепенно, поскольку, если компания предлагает относительно несколько более выгодные торговые условия, но при этом, например, плохо исполняет ордера (с частыми «проскальзываниями» и прочее) , то, несомненно, торговать с плохим качеством сервиса в большинстве случаев будет менее выгодно в плане общего результата.

В сегодняшней статье хочу подробно рассмотреть параметры, которые в первую очередь говорят о надёжности брокерской компании и наиболее важные критерии выбора по торговым условиям и качеству сервисов.

Плюс дополнительно поговорим о менее важных, но также вполне значимых аспектах выбора брокеров и, помимо предлагаемых основных услуг для трейдеров, — о дополнительных сервисах для инвесторов и прочем.

В заключении попробую составить свой личный топ брокерских компаний. Кроме этого, (а если точнее, то прежде всего, поскольку там мнение большинства, а здесь лишь моё единоличное) рекомендую обратить внимание на рейтинг брокеров текущего сайта, который формируется читателями.

Надёжность брокера

Продолжительность работы брокера с момента основания — очень важный параметр для оценки надёжности компании: чем дольше осуществляемая деятельность (конечно же, при условии, что компания постоянно развивается), тем больше присутствует опыт, а для клиента, соответственно, — меньше вероятность возникновения возможных проблем .

К старейшим брокерам Форекс можно отнести компании, которые начали активную деятельность в 1990-х годах на заре бурного развития онлайн торговли на форексе. Наиболее известны русскоязычным клиентам и являющиеся крупнейшими мировыми брендами — это «Alpari» (как уже выше упомянул, — это мой первый брокер; год основания — 1998), «ForexClub» (работает с 1997 года).

Так скажем, «вторая волна» развития брокерских компаний — это 2000–2010-е. Здесь, думаю, справедливо будет выделить таких брокеров, как: «FXTM», «RoboForex», «AMarkets», «FXOpen», «Exness», «FXPro», «Forex4You», «GKFX», «InstaForex» и другие (детальнее ниже).

Более «молодые», относительно перечисленных, компании, которые, как появляются, так и закрываются достаточно часто, на мой взгляд, рассматривать, как минимум, для размещения крупных депозитов, не стоит.

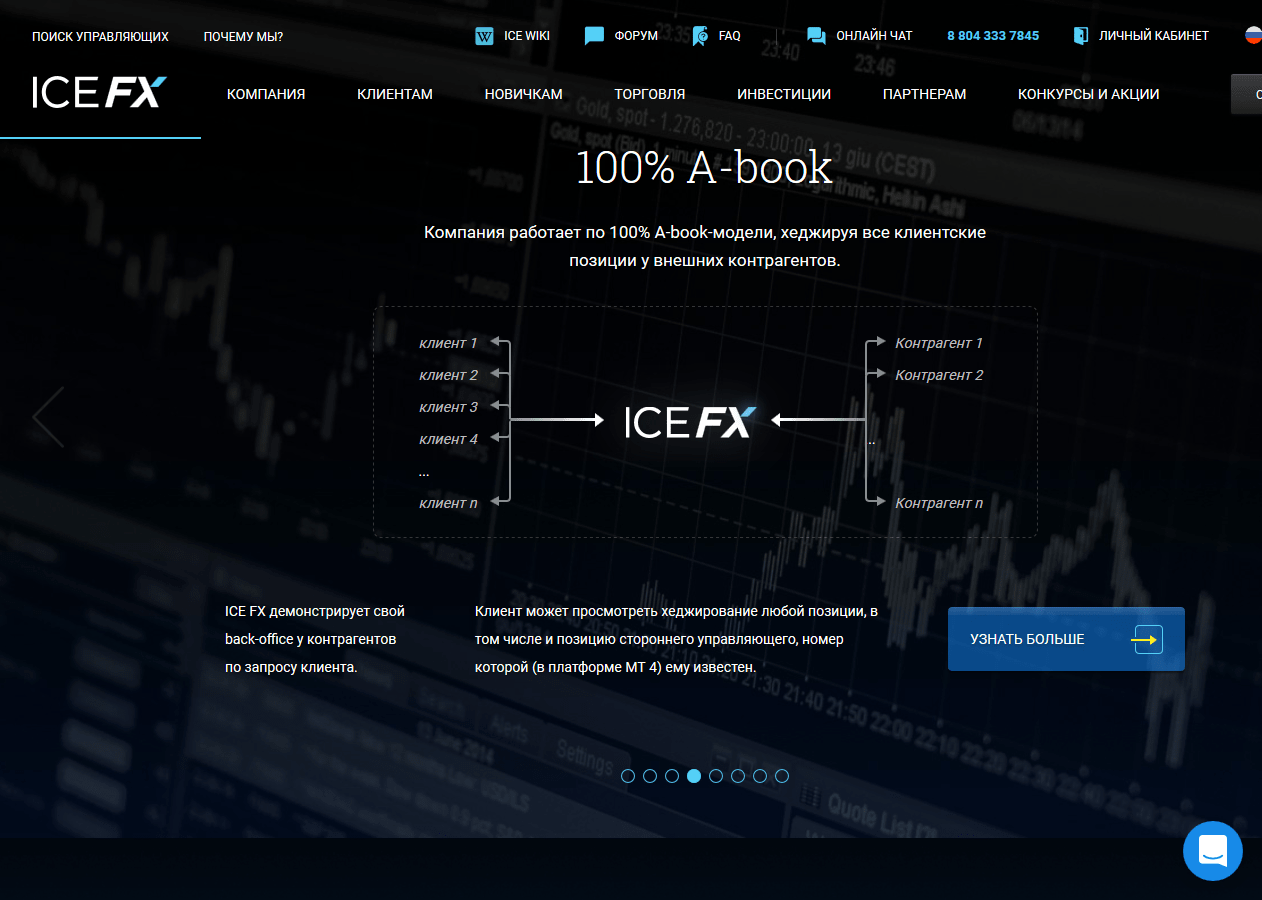

Единственно, хотел бы отметить перспективную «Ice-FX» (которые в том числе имеют и авторитетную британскую регуляцию «FCA») в виду их нестандартно максимальной открытости перед клиентами и хороший сервис ПАММ-счетов с их индексами и относительно грамотно подбираемыми в них трейдерами. Индексы в том числе являются и, так скажем, — «лицом сервиса» (кстати, обратите внимание, что вознаграждение инвесторами трейдеров-управляющих в основном меньше, чем на самом популярном подобном сервисе от «Альпари», причём часть популярных управляющих присутствует на обоих сервисах)).

Репутация среди клиентов. Помимо компаний с сомнительной репутацией, также для торговли не рассматриваю брокеров, про которых говорят: «начинали они «не очень», но вроде исправились» . Рекомендую выбирать только брокеров, которые с самого начала деятельности заботятся о своей репутации, стараясь работать честно и желательно, насколько это возможно, открыто.

Если самостоятельно сложно оценить репутацию той или иной компании, обратите внимание на рейтинг брокеров от текущего сайта, в котором используются понижающие фильтры для компаний, в репутации которых есть достаточные сомнения, — чтобы они не могли занимать высокие позиции.

Наличие сегрегированных счетов — хранение брокером средств клиентов не вместе со своими средствами, а на отдельных счетах в банках, с которыми компания заключает определённые договоры. Соответственно, в этом случае каждая транзакция документируется в банке, что клиенту обеспечивает гарантии против возможных мошеннических действий со стороны брокеров и подразумевает соответствующий уровень безопасности.

Большинство топовых компаний («Alpari», «FXTM», «AMarkets», «RoboForex», «FXPro» и прочие) отдельные счета используют. При желании, данный вопрос можно уточнять в тех. поддержке.

Регуляции: чем обширнее список лицензий брокера в разных странах, тем компания выглядит надёжнее — с одной стороны; с другой — совсем не обязательно работать, например, с европейским подразделением брокера, когда при работе с юрисдикцией её оффшора условия для клиентов зачастую могут быть гораздо выгоднее, а список предлагаемых сервисов шире.

Основные регуляции обычно перечисляется внизу любой страницы сайта («в подвале») : указываются наименования, адреса, номера лицензий. По номеру лицензии на сайтах регуляторов можно убедиться в наличии указанных данных. С какой именно регуляцией вы работаете можно посмотреть в клиентском соглашении.

Техническая поддержка. Насколько «плохая» тех. служба свидетельствует о ненадёжности брокера сказать сложно, но хотел бы это также отметить, поскольку «хорошая» компания, на мой взгляд, уделяет достаточное внимание подбору персонала. Это не технические сотрудники, но ведь они напрямую взаимодействует с клиентом и своим профессионализмом, тактичностью (или недостаточности таковых) в значительной мере формирует у клиента в том числе и общее впечатление о брокере.

Навязчивый маркетинг. В основном топовые брокеры не занимаются «названиванием» клиентам с предложением услуг. Обычно позвонит 1 раз менеджер после регистрации уточнить, не нужна ли какая-либо помощь или вовсе не звонят. Также могут позвонить при первом выводе средств, чтобы убедиться, действительно ли это вы производите вывод. Навязывание услуг не производят.

«Середняки» или аутсайдеры часто могут периодически звонить с каким-либо акциями, предложениями выгодно войти в рынок на ожидаемых новостях и прочим, «обрабатывая» на то, чтобы клиент пополнил свой счёт. Работать с такими компаниями читателям не рекомендую, особенно учитывая то, что выбор профессиональных брокеров достаточен (см. рейтинг).

Торговые условия

Прежде чем приступить к рассмотрению оценки важных параметров торговли, давайте рассмотрим: какие счета для торговли чаще всего предлагаются, встречающиеся дилинговую (так называемую «кухонную») или брокерскую модели обслуживания и методы исполнения ордеров.

Типы счетов

Счета в основном подразделяются на следующие:

-

— тренировочные счета на виртуальные деньги: тот же самый рынок, но торговля производится на виртуальный депозит, то есть — не на реальные деньги. Можно выбрать любой размер депозита. — в основном используются клиентами для тренировки, но уже, хоть и на мизерные, но реальные деньги. Данные счета позволяют открывать лоты в 10 раз меньше, чем минимальный лот на стандартном счёте, то есть — это центовые счета, позволяющие торговать с наиболее возможными минимальными рисками. В основном доступ не ограничивается каким-либо минимальным порогом имеющихся средств, то есть можно начать торговать и на $1–10. — самые распространённые счета; обычно их выбирают большинство — это трейдеры с небольшими и средними депозитами. Часто доступны с балансом от $20–100. — обычно подразумевают вывод сделок на межбанковский рынок и, соответственно, межбанковскую ликвидность; выбор профессиональных трейдеров и клиентов, имеющих определённый опыт трейдинга. Необходимый минимальный депозит в основном составляет $200–1 000.

Далее, с учётом моделей обслуживания и методов исполнения ордеров, рассмотрим особенности, которые присутствуют на перечисленных счетах и позже перейдём к описанию отдельных параметров, на которые прежде всего можно обратить внимание.

Брокерская или дилинговая модель обслуживания

Дилинговая модель (Dealing Desk (DD) или ещё называют, как «B-book») — это так называемое «кухонное» обслуживание, когда сделки трейдеров совершаются внутри компании (не выводятся на межбанковский рынок) , как говорят на жаргоне: «варятся внутри кухни» .

Здесь компания выступает в качестве дилингового центра (ДЦ) и заинтересована в том, чтобы клиенты теряли , поскольку все прибыли трейдеров при такой модели — это прямые убытки ДЦ.

Несмотря на растущую образованность трейдеров, подавляющее большинство теряет — часто из-за азарта, жадности и прочих человеческих качеств. Дилинговая модель наиболее выгодна — позволяет компании зарабатывать, как на спреде, так и на убытках большинства клиентов.

Кроме того, обслуживание в качестве ДЦ для компаний подразумевает дополнительные риски (вплоть до банкротства) , так как не исключаются ситуации, когда клиенты могут внезапно заработать критически много (крупные ДЦ здесь, конечно, всячески страхуются на любые форс-мажорные ситуации, но мелкие компании в самых сложных для себя случаях вполне могут оказаться неплатежеспособными).

Брокерская модель (No Dealing Desk (NDD) или ещё называют, как «A-book») — сделки напрямую выводятся на межбанк. В этом случае компания выступает исключительно в качестве посредника между трейдерами и контрагентами (банками, обеспечивающими ликвидность) (STP-счета) или кроме этого, могут подключаться, помимо контрагентов, например, отложенные ордера собственных клиентов (или трейдеров других брокеров) (ECN).

Образуя из контрагентов и клиентов одну общую сеть, в которой на сделку выбирается наилучшая цена из имеющихся, брокер может предоставить максимально выгодные условия торговли (ECN-счета) . Например, Альпари свой ECN-сервер образует по следующей схеме.

При NDD-модели брокер зарабатывает исключительно на наценке к спреду или комиссии от сделок и заинтересован в том, чтобы клиенты зарабатывали, поскольку, чем больше трейдер зарабатывает, тем больший в конечном итоге совершает торговый оборот.

Не рекомендую работать с компаниями, которые предлагают только «B-book» модель. Это будет «мелкий» ДЦ, который скорее всего даже не страхует себя от банкротства хеджированием позиций на реальном рынке. В случае существенных прибылей, перед клиентам могут всячески искать поводы для невыплаты средств. В случаях глобальных форс-мажоров на рынке, когда достаточная часть клиентов может резко заработать, такой ДЦ имеет вполне реальные риски стать неплатежеспособным и совсем не факт, что получится вернуть хотя бы свои средства, не говоря уже о прибыли.

Не думаю, что стоит работать с брокерами, которые в рейтинге занимают позиции ниже топ-30; от топ-15 до топ-30 — с осторожностью, а наиболее крупные счета, несомненно, лучше открывать в наиболее популярных и топовых компаниях.

Крупные брокеры часто используют обе модели:

-

— на микро- и стандартных (классических) счетах — на профессиональных NDD-счетах (STP/ECN)

Распространена гибридная модель, когда часть клиентов выводится на межбанковский рынок ( например, общим определённым пулом), а часть «исполняются» по дилинговой модели (это направлено не против трейдеров, а для оптимизации работы брокера) ; для минимизации рисков позиции хеджируют и прочее.

Есть компании, которые используют только исключительно модель «A-book» ( например, Айс FX (подробнее брокера рассмотрим ниже) пропагандирует прозрачность — вплоть до того, что даёт возможность клиентам самостоятельно в этом убедиться, предоставляя информацию со своего бек-офиса контрагентов о любой запрошенной сделке). Также использует только брокерскую модель, например, «NPBFX».

Компании, одновременно предлагающие, как DD-, так и NDD-счета, более популярны, больше зарабатывают, поскольку вход в «классику» несколько ниже (в основном, от $100) , а такие счета привлекают основной поток мелких клиентов + по прибыльности, как уже отметил выше, для брокера они более выгодны.

При всех остальных равных, считаю, что компании, которые на всех счетах используют исключительно брокерскую модель обслуживания более интересны, но поскольку брокеры, использующие обе модели, обычно популярнее в массах и, соответственно, «богаче» (по крайней мере всегда так было) , они обычно могут предложить и более выгодные условия и сервисы.

Я в основном торгую в «Alpari» (по большей части), «FXTM», «RoboForex» и в меньшей степени в «Ice FX» и «NPBFX». Ниже по тексту подробнее опишу данных брокеров и сформирую из них свой топ-5.

Методы исполнения ордеров (сделок)

Существуют следующие методы исполнения ордеров (открытия/закрытия сделок):

«Instant Execution» — исполнение ордеров по точно заданной цене. Несмотря на то, что в переводе «Instant» — это мгновенный, сделки открываются в большинстве случаев в 2 и более раз медленнее, чем при методе «Market Execution», который рассмотрим в следующем пункте.

Данный способ открытия сделок подразумевает частые так называемые «реквоты».

Реквоты («re-quote» — повторная котировка) — ситуации, когда при открытии ордера трейдер задаёт точную цену, по которой должна открыться сделка, но в промежуток времени между отправкой приказа на открытие позиции и его исполнением текущая цена успевает измениться. Соответственно, сделка не открывается и приходит повторный запрос на подтверждение новой котировки.

Чтобы в активные периоды рынка «нервные» трейдеры не «сошли с ума» от большого количества реквот, существует возможность задать диапазон, на который цена открытия может отличаться (в худшую для трейдера сторону) от заданной.

«Market Execution» — обязательное исполнение по наилучшей имеющейся цене. Скорость исполнения гораздо выше, чем при «Instant Execution» (у популярных брокеров можно сказать — мгновенная) .

Реквот нет (даже если и образовалось «проскальзывание»), поскольку данный метод подразумевает моментальное открытие по наилучшей доступной цене.

Проскальзывание — отмечается, когда происходит рыночное исполнение ордера (сделки) по цене, отличающейся от заданной в виду изменившейся котировки в мгновенье между открытием сделки и до момента, пока она осуществилась.

Отложенные ордера могут скользить из-за недостаточности ликвидности, когда они исполняются частями по рядом стоящим в «стакане» ценам ( на некоторых счетах есть преимущество: учитываются «проскальзывания» не только в минус трейдеру, но и положительные, когда сделка закрывается по более лучшей цене, чем значение, заданное в ордере).

Стакан цен — заявки на покупку/продажу валюты, обеспечивающие ликвидность рынка (выстроены по наилучшим ценам).

На STP/ECN-счетах в основном используется «Market Execution» (как исключение — брокер «NPBFX» (у них на STP также можно использовать и «Instant Excution») ). Если по какой-то причине нет необходимости использовать именно «Instant», то рекомендую использовать «Market». В большинстве своём — это будет выгоднее.

На какие торговые условия обращать внимание прежде всего

Спред (что это такое) — оплачивается трейдером в каждой сделке; как уже выше рассмотрели: может быть фиксированным (чаще на начальных типах счетов) и плавающим (чаще на профессиональных). Если торговля трейдера средне- или тем более долгосрочная, то спред не оказывает существенного влияния на конечный результат, поскольку сделки с длинными целями редки.

Если же планируется более частое открытие сделок ( например, от 5–10 в день) или тем более высокочастотная торговля (иногда это может быть и от 100 сделок в день: скальпинг (чаше осуществляется автоматически с помощью советников)), то здесь размер спреда (конечно, в совокупности с качеством исполнения сделок — с небольшими и нечастыми «проскальзываниями») имеет решающее значение.

Представьте, если средняя цель торговли краткосрочна и составляет, например, 20 пунктов (пункт («pips», «point») — размер минимально возможного изменения котировки (например: 0,0001); часто за пункт для удобства определения по умолчанию может условно считаться минимальное изменение 4-х значной котировки (на 5-ти значных парах) и 2-х значной (на 3-х значных парах)) .

Если на счёте спреды большие, например, 2 пункта, то это затраты в размере 10% от цели.

Если же используется профессиональный счёт с минимальными спредами ( например, в Альпари на ECN-счетах на мажорной паре EURUSD средний спред около 0,6 пунктов («четырёхзнак»)) — это уже всего 3% от цели.

Если основа вашей торговли — это скальпинг, то лучше даже подобрать брокеров с ещё более низкими спредами (см. рейтинг с сортировкой по соответствующей колонке: выбирайте компании с пометкой по спреду «Отлично» , а из них уже путём тестирования — наиболее подходящие).

На ряде профессиональных счетов с каждой сделки может взиматься, помимо самого спреда, ещё и комиссия — это не обязательно более затратно, наоборот, чаще может быть даже выгоднее, по сравнению с тем, когда взимается только спред. Если есть комиссия, то плавающие спреды минимальны насколько это возможно (вплоть до 0, то есть — их отсутствия) .

Кредитное плечо (чем больше кредитное плечо, тем больший лот можно открыть с одним и тем же депозитом). Если у вас консервативная торговля, а стопы не являются мизерными (в этом случае бы требовался больший объём для соблюдения заложенного риска на сделку), то плеча до 1:50 (и даже может быть до 1:30) вполне хватит (это могут предложить все брокеры).

Если торговля агрессивная, то плечи нужны гораздо выше: до 1:100 или даже выше (до 1:300).

Если вы в торговле используете метод Мартингейла, то, чтобы депозит выдерживал глубокие просадки, плечи нужны максимальные (топовые брокеры обычно предлагают 1:1000, а некоторые на счетах с исполнением «Instant Execution» позволяют торговать и с плечом 1:2000 (в упомянутом выше рейтинге можно оценить размер плеча в соответствующей колонке: если отмечено «Отлично» , значит в компании можно торговать с максимально высокими плечами от 1:1000). При работе мартингейлом также важен размер стоп аута (чем меньше, тем более счёт может выдержать глубину просадки) (на счетах с «кухонным» исполнением «stop aut» в основном меньше (20%, например); на проф. счетах распространён 30–40%) ).

Остальные параметры, на мой взгляд, менее важны и если между собой сравнивать топовые компании, то обычно остальное ориентировочно одинаково включено в комплекты соответствующих счетов ( максимальный объём открытых позиций, количество одновременно открытых сделок, минимальный лот, доступный широкий список инструментов, размеры свопов (оплата за перенос открытой позиции на следующий день) и прочее ).

Единственно, хотел бы отметить:

Криптовалютные пары. Торговать криптовалютой лучше через специализированные биржи ( лучшая для этого, на мой взгляд, «Binance»); если необходима торговля с кредитным плечом, то наиболее подходит «BitMex» (биржа несколько нестандартна и потребуется разобраться с используемыми инструментами и терминологией (русскоязычная справка присутствует)) (подробно о криптовалютах писал в данной статье, а здесь пошагово для начинающих «как зарегистрироваться на бирже и, при необходимости, пройти верификацию») .

Если всё-таки для торговли криптовалютой выбор падает на брокеров Форекс, то стоит отметить, что даже у топовых компаний торговый спред по одним и тем же парам может существенно отличаться; также некоторые компании могут предлагать для доступа к торговле небольшой список криптовалют ( например, только несколько самых основных). Выбрать можно в рейтинге брокеров по соответствующей колонке); а так, в общем, для работы с криптовалютами рекомендую обратить внимание на «AMarkets» и «FXOpen».

Качество оказываемых услуг, в частности — исполнение ордеров

Как уже отметил вначале статьи, помимо надёжности и предлагаемых выгодных условий торговли по тем или иным счетам, очень важным является качество исполнения ордеров прежде всего, да и в общем — оказываемых услуг и сервисов.

Самая простая ситуация. Чтобы сравнить качество исполнения, размеры расширяющихся спредов, частоту и величину проскальзываний, можно, например, поставить на 5 одинаковых счетов разных брокеров одного и того же советника с одними и теми же настройками и посмотреть через какое-то время результаты.

Скорее всего 1–2 брокера на фоне остальных в плане результативности будут значимо выделяться в лучшую сторону. Для торговли роботами рекомендую обратить внимание на «Exness», «Alpari», «RoboForex», «AMarkets», «Forex4You» и «FXTM».

В большинстве случаев, компании, занимающие верхние строчки независимых рейтингов, будут наиболее интересны.

В сети честных рейтингов не много, наверное, даже можно сказать — единицы. Часто на верхних строчках могут быть обозначены брокеры, которые, на мой взгляд, мягко говоря, занимают «странные» позиции: условия торговли и репутация оставляют желать лучшего, но занимают топовые места.

Разные сервисы тоже могут сильно различаться. Например, для инвесторов ПАММ-счета от «Alpari» ( самый популярный подобный сервис (здесь ранее писал детальную статью о нём)) или от «Ice-FX» с первого взгляда можно выделить, как гораздо более интересные, по сравнению с таковыми от конкурентов, как по детализации предоставляемой информации — «прозрачности», удобству использования, так и по количеству доступных счетов для вкладов инвест. средств.

Если вы надолго в Форекс, то, конечно, лучше потестировать различные компании, чтобы подобрать для себя под определённые задачи 3–5 наиболее подходящие.

Дополнительные сервисы помимо форекс-трейдинга

Рассмотрим основные сервисы и услуги, которые брокеры могут предлагать клиентам, кроме непосредственно трейдинга на Форекс.

ПАММ-счета — предназначены для доверительного управления. Трейдер создаёт свой управляемый ПАММ и попадает в рейтинг; инвесторы, в свою очередь, могут выбирать понравившиеся счета и вкладывать средства.

Трейдер торгует совокупным балансом счёта (свои средства + вложения инвесторов) . Если счёт растёт, из прибыли инвесторов он получает определённое процентное вознаграждение. Как выше отметил, — лучшие компании, предлагающие подобный сервис — это Альпари (наибольшее количество ПАММов для выбора) и Айс FX ( более молодой сервис, но более выгодный для инвесторов (среднее вознаграждение управляющим ниже) ; также есть хорошо сбалансированные ПАММ-индексы ) (подробно об инвестировании в ПАММ-счета).

Аналитические и обучающие материалы.

Видеоаналитику от брокеров можно оценить в рейтинге сторонней аналитики.

В плане обучающих материалов опять выделю Альпари (по сравнению с остальными компаниями, на мой взгляд, значительно выделяется в положительную сторону своей академией трейдинга и инвестиций на Форекс) (здесь писал об этом подробную обзорную статью).

Бинарные опционы (БО). Брокеров Форекс, которые также предлагают БО не много. По разновидности опционов, да и в общем по качеству сервиса и удобству тоже здесь выделяется Альпари (некоторое время назад опционы у них стали называться «Fix-Contracts» (фиксированные контракты). Есть разные виды фикс-контрактов: «Выше/ниже», «Касание», «Диапазон», «Спред», «Турбо», «Экспресс» .

Например, «Выше/ниже» разыгрывается следующим образом:

- Имеем текущую цену по любой выбранной торговой паре.

- Выбираем желаемый промежуток времени, в течение которого будет разыгрываться контракт (минимальный — 30 сек; максимальный — сутки) .

- Указываем ставку (от $1) .

- Если считаем что через выбранный промежуток времени цена пары будет выше текущей цены, то открываем контракт «Buy» (покупка).

- Если считаем, что цена будет ниже, то, соответственно, продаём (контракт «Sell»).

- По истечение выбранного промежутка времени, если цена «отработала» в нашу сторону, то результат — выигрыш, против нас — проигрыш.

Итоговые выводы по выбору брокера

Что ж, вроде бы всё, что имеет достаточную важность, рассмотрели. Теперь подытожим вышесказанное.

При выборе брокера, если планируется торговать крупными депозитами, целесообразно прежде всего оценивать надёжность. После этого важным считаю выбирать по необходимым условиям торговли и в конечном итоге сравнивать выбранные компании по качеству исполнения ордеров и в целом предоставления услуг.

Выбирать, конечно же, стоит только топовые компании — это избавит от множества возможных проблем и рисков. Из рейтингов могу порекомендовать только свой, поскольку определённо знаю, что он является независимым (формируется читателями блога с учётом моих фильтров, направленных на понижение компаний, в репутации которых, на мой взгляд, есть достаточный повод сомневаться; также используются автофильтры против возможных накруток позиций).

Кроме того, вы можете ознакомиться с моим выбором компаний в текущей статье ниже (основные (топ-5) + дополнительные).

Если нужен брокер для каких-либо конкретных целей, например:

- Для скальпинга — с минимальными спредами и мгновенным исполнением

- Для агрессивной торговли — с большим кредитным плечом (от 1:100, а лучше не менее 1:500); для торговли с мартингейлом — максимальное плечо (от 1:1000)

- Для инвестиций в ПАММ-счета или управления средствами, соответственно, — с подобным удобным и популярным сервисом

- Если интересны конкурсы, акции и бонусы — также соответствующие

- И так далее, в зависимости от необходимости.

Для конкретных целей опять же рекомендую рейтинг текущего сайта, в котором можно сортировать компании по нужным столбцам.

Мой рейтинг брокеров

Попробую составить свой личный топ брокеров. Сравнивать детально каждую «мелочь» не буду, поскольку каких-либо критичных различий у популярных компаний нет и тогда по каждой из них по одним и тем же пунктам придётся повторяться. Отмечу то, что прежде всего хочется выделить.

Всех перечисленных далее по тексту брокеров (насколько это предоставляется возможным) считаю достаточно надёжными (риски есть всегда, но варьируются в разных вероятностных пределах) , предлагающими клиентам условия и сервисы на высоком или приемлемо хорошем уровне, соответствующем компаниям, в той или иной степени являющимися ведущими в отрасли.

Основные компании: топ-5

«Alpari». Как уже упоминал выше — это брокер, через которого мной была открыта первая сделка на Форекс, но в своём топе хочу его поставить лидером не из-за ностальгии.

С остальными позициями в рейтинге определиться довольно сложно, так как топовые брокеры приблизительно одинаковы (каждый в чём-то чуть лучше, в чём-то чуть хуже. ) , но в качестве первого места определённо отдал бы голос данной компании.

По большинству параметров, на мой взгляд, — это лучший выбор:

- За всё время работы не возникло ни одной существенно значимой проблемы .

- С задержками выводов средств не сталкивался .

- Не «названивают» с какими-либо предложениями или акциями. Не знаю, как сейчас новым клиентам, но сколько здесь зарегистрирован, не считая случаев, когда я сам обращался, позвонили только один раз при первом выводе на «WebMoney» для подтверждения кошелька — убедиться, что вывод действительно делаю я, а не кто-либо другой.

- Брокер «взрослый» (на рынке с 1998 года), популярный (насколько могу судить, — занимает наибольшую часть всего рынка Форекс в странах СНГ, со значимым отрывом опережая ближайших конкурентов).

- В трейдерских сообществах имеет положительную репутацию , причём на протяжении всего периода своей работы.

- На сайте есть «живой» форум с постоянной аудиторией. Клиенты в том числе на форуме участвуют в обсуждении брокера (предлагают свои варианты развития, высказывают пожелания/критику), то есть компания имеет диалог с клиентами .

- По торговым условиям (спреды минимальные, плечо на всех типов счетов — 1:1000) и качеству исполнения — также всё на высоком уровне (по общей совокупности в основном — лучше остальных компаний) . — самый популярный в отрасли и, соответственно, наиболее привлекателен, как для трейдеров-управляющих (поскольку относительно подобных сервисов, инвесторов гораздо больше) , так и для инвесторов (соответственно, поскольку большой выбор ПАММ-счетов) .

- И прочее.

Если вы начинающий трейдер (или инвестор), то на Форекс рекомендую обратить внимание на Альпари. Это поможет избежать множества проблем, связанных с менее успешными брокерами (в том числе, мягко говоря, и не самыми порядочными. ) — с одной стороны .

С другой, идеальных компаний не бывает, да и как говорят: «не стоит хранить яйца в одной корзине», поэтому лично я стараюсь придерживаться диверсификации и «раскладывать» свой капитал на 3–5 компаний.

«FXTM». Брокер стартовал в 2011 году (основатель тот же, что и владелец бренда Альпари) . С учётом того, кто основатель, компания достаточно быстро набрала популярность и, соответственно, большую базу клиентов. Данный брокер больше ориентирован на англоязычную аудиторию, но есть русскоязычная версия сайта. В тех. поддержку можно писать на русском (отвечают по-русски через переводчик) .

Качество исполнения ордеров отличное. Спреды на счетах с брокерской моделью исполнения приблизительно, как у Альпари (иногда лучше) ; на счетах с дилинговой моделью — чуть хуже (плечо также, как на классических, так и проф. счетах — 1:1000).

Мне интересны прежде всего брокеры с наличием ПАММ-счетов (выгоднее торговать на совокупный капитал (свой + инвесторский) и получать дополнительное вознаграждение с прибыли, чем если бы торговля велась только на свои) (в данной статье для начинающих показан пример расчёта заработка на ПАММ-счёте в сравнении с «обычным») , поэтому наличие у компании популярного сервиса с ПАММами (а здесь он, насколько могу судить, второй по популярности после подобного от Альпари) рассматриваю, как приоритет.

«RoboForex». Популярная компания, которая начала свою деятельность в 2009 году и очень быстро набрала популярность и множество активных клиентов.

Из положительных особенностей можно выделить:

- Отличное качество исполнения ордеров. Спреды ориентировочно такие же, как в Альпари.

- Плечо на классических счетах до 1:2000 ( соответственно, можно использовать максимально возможную из предложений на валютных рынках классическую агрессивную торговлю или «максимальный» мартингейл); на ECN-счетах плечо до 1:300.

В зависимости от объёма торгов, дополнительно начисляют:

- До 10% от суммарного баланса открытых счетов в виде процента годовых

- При оборотах более 10 лотов в месяц — кешбек (Rebates) ( возврат в размере от 5 до 15% от прибыли компании, полученной со спредов или комиссий от вашей торговли)

У двух вышеперечисленных брокеров («Alpari», «FXTM») тоже есть кешбек за различные действия, но нет начислений на суммарный баланс в виде годового процента.

Сложность с верификацией. Много жалоб на то, что не принимают фото паспорта, если его качество небезупречное. Например, когда я регистрировался в данной компании, фото не приняли и предложили прислать селфи с паспортом в руках рядом с лицом.

Отсылать не стал. Несмотря на это, в течение около 4-х месяцев раза 3 звонил личный менеджер с предложениями помочь с торговлей. 3 раза приходилось объяснять, что помощь не требуется, а к торговле их же компания и не допускает без селфи в руках с паспортом.

Из-за «названиваний» компанию тогда всерьёз не воспринял, но года через полтора, почитав отзывы, решил всё же потестировать торговлю. Обратился к ним и получается уже со второй попытки верифицировали без селфи.

В конечном итоге, из-за относительно выгодных условий и плюса в виде годового процента от баланса, хочу добавить брокера в свой топ-5, но, так скажем, с некоторым «осадком» из-за неоднократных предложений помощи, которые направлены на мотивацию клиента к торговле.

«Ice-FX». Относительно первых трёх — это «молодой» брокер (основан в 2015 году) , но из-за работы только по 100%-ой модели «A-book» (то есть рыночное исполнение всех ордеров: только счета с брокерской моделью (без «кухонных»)) и максимальной «прозрачности» (более открытых перед клиентом компаний я не встречал) , а также в виду конкурентного сервиса ПАММ-счетов и в том числе собственных индексов ПАММов с известными в трейдерских кругах управляющими, достаточно быстро набрал популярность и ассоциации c достаточно надёжной компанией.

«Прозрачность» заключается в следующем:

Можно запросить подтверждение модели «A-book» (то есть вывода на реального контрагента любой сделки) (здесь подробности) — это также подтверждает отсутствие конфликта интересов между клиентом и брокером, который возникает при использовании модели «B-book» (описание данных моделей рассматривали выше) .

«Прозрачность» для инвесторов:

- Любой инвестор, вкладывая в управляющих, входящих в составы ПАММ-индексов, имеет право в течение 6-ти месяцев сотрудничества запросить у них инвест. пароль от ПАММов, в которые он инвестировал. Привилегированные инвесторы могут это сделать и после истечения полугода.

- Все управляющие, входящие в «рейтинг A» обязаны открывать мониторинги своих счетов в независимых сервисах статистики и предоставлять к ним доступ всем инвесторам.

- Подтверждение любой из сделок управляющих того или иного ПАММ-счёта с указанием контрагента инвестор может запросить в компании. История совершённых сделок управляющих из «рейтинга A» сохраняется и публична.

Сервис ПАММов Айс FX, конечно, менее популярен подобного старейшего и самого популярного от Альпари, но для инвесторов скорее будет выгоднее, поскольку вознаграждение управляющих существенно ниже, но при этом выбор хороших трейдеров есть. Для управляющих — Альпари выгоднее, но оба сервиса от этих двух брокеров по большей части, на мой взгляд, наиболее интересны, чем предложения конкурентов.

«NPBFX». Данная компания одна из старейших. С 1996 года частные форекс-клиенты обслуживались банком «Нефтепромбанк» с российской лицензией. С 2016 года после ребрендинга, обслуживание частных клиентов стало производиться международной компанией «NPBFX Limited», а корпоративных упомянутым банком. До 2006 года обслуживались преимущественно более состоятельные клиенты (сегмент HNWI/UHNWI) . С 2006 брокером была выпущена своя платформа «NPBTrader» и добавлены к преимущественному направлению и розничные клиенты. С 2011 года для торговли также стал доступен всем известный терминал «MetaTrader».

Брокер не имеет классических типов счетов (так называемых «кухонных») — то есть, также, как и вышерассмотренный Ice FX, не выступает, как ДЦ (дилинговый центр). На всех счетах работает по брокерской модели «STP» — то есть все сделки трейдеров выводятся на контрагентов на межбанк, а брокер — только посредник, зарабатывающий на комиссии.

При этом стоит отметить, что на счетах имеется выбор между исполнением «Instant Execution» и «Marcet Excution». Как многие привыкли, «Instant» обычно используется на классических «кухонных» счетах, а на профессиональных — «Market». Здесь счета с выводом на межбанк, но может использоваться любой из этих двух вариантов исполнения (объяснение данных методов рассматривали выше) .

Торговать здесь приятно, хорошее качество исполнения; «проскальзываний» не много. Спреды хорошие, но наиболее минимальные, соответствующие спредам вышеприведённой тройки (Альпари, FXTM и РобоФорекс) — только для крупных клиентов с депозитом от $50 000. Соответственно, для некрупных клиентов скальпинг здесь менее интересен .

Ввод средств почти по всем способам осуществляется без комиссии. Также есть небольшая маркетинговая «фишка» (удобно для теста брокера новым клиентам): первый вывод также без комиссии . То есть, можно пополнить счёт без дополнительных расходов и, если торговля не понравится, первый раз единоразово вывести весь депозит также без затрат на комиссию.

Доверительное управление. Есть сервис алгоритмического автоматического копирования стратегий трейдеров «RoboX» , а также доступ к социальному трейдингу и копированию сделок трейдеров через «ZuluTrade» . ПАММ-счетов нет.

Для средне- или долгосрочной торговли или работы с крупными депозитами , а также, как брокера для диверсификации считаю NPBFX более подходящим, чем остальные компании из списка, который также хочу рассмотреть ниже.

| Параметр | Alpari | FXTM | RoboForex | Ice FX | NPBFX | |

|---|---|---|---|---|---|---|

| Год основания | 1998 | 2011 | 2009 | 2015 | 1996 | |

| Хорошая репутация | Да | Да | Да | Да | Да | |

| Регуляции | IFSA, IFSC, НАФД, Financial Commission | FCA, CySEC, IFSC | CySEC, IFSC, Financial Commission | FCA, Labuan IBFC | SVGFSA, Financial Commission | |

| Сегрегированные счета | Да | Да | Да | Да | Нет (собственный банк) |

|

| Спред | Дилинговая модель | от 0,3 пунктов | от 1,3 пунктов | от 1,3 пунктов | X | X |

| Брокерская модель | от 0,0 пунктов | от 0,0 пунктов | от 0,0 пунктов | от 0,01% | от 0,4 пункта | |

| Плечо | Дилинговая модель | 1:1000 | 1:1000 | 1:2000 | X | X |

| Брокерская модель | 1:1000 | 1:1000 | 1:300 | 1:500 | 1:1000 | |

| Криптовалюты | Да | Да | Да | Да | Да | |

| Счёт «Swap-Free» | Дилинговая модель | Нет | Да | Да | X | X |

| Брокерская модель | Нет | Да | Нет | Нет | Да | |

| Инвестиционные сервисы | ПАММ-счета, ПАММ-портфели, структурированные продукты, золотые монеты | ПАММ-счета | CopyFX, RAMM | ПАММ-счета, ПАММ-индексы | RoboX, ZuluTrade | |

| Разное | Академия трейдинга и инвестиций, Fix-Contracts | Торговые сигналы, VPS, вебинары | Конструктор стратегий, VPS | Дополнительный риск-менеджмент, VPS | Аналитический портал | |

| Ссылка на сайт | Перейти | Перейти | Перейти | Перейти | Перейти | |

Дополнительный список брокерских компаний

Более кратко хочу отметить брокеров, которые, по моему мнению, также в той или иной степени интересны (тоже назову их ведущими):

«FXPro». Хороший, на мой взгляд, брокер — основным не использую, но вполне подходит для средне- или долгосрочной торговли; надёжен для крупных депозитов. Для высокочастотной — спреды выше, чем хотелось бы. Есть такие высокорепутационные лицензии, как: «FCA», «MiFID». Также есть регуляции: «CySEC», «DFSA», «SCB», «FSCA». Состоит в компенсационном фонде для инвесторов.

Из инструментов предлагает генератор стратегий «FXPro Quant», а также приложение «cAlgo» (оно в том числе позволяет загружать алгоритмы и индикаторы из сети разработчиков «cTrader»).

В качестве сервиса доверительного управления есть ПАММ-счета, но он менее популярен подобных у рассмотренных выше основных компаний.

«InstaForex». Очень популярный брокер с самым известным сообществом трейдеров и инвесторов (форум имеет оплату за сообщения и привлекает этим огромное количество мелких клиентов) . Также очень часто проводятся разные акции, разыгрываются бонусы и прочее.

Есть ПАММы. Брокер называют себя №1 в Азии. Сейчас торговать вполне можно, а ранее, когда только начинали, — первое, с чем у меня ассоциировались — это с сильно зависающим терминалом во время открытия сделок.

И ещё совсем кратко — 4 компании, работу с которыми хочется отметить положительной:

Как выбрать надежного форекс-брокера в 2020 году: основные критерии

Трейдинг на Forex становится все более заманчивым, так как это возможность неплохо заработать даже в условиях финансовой нестабильности в стране. Однако нужно понимать, что для успешного трейдинга важно выбрать брокера с высоким рейтингом, который будет стабильно выплачивать заработанные деньги. Кроме того, следует ознакомиться с профессиональной терминологией и потренироваться на учебном счете (как правило, такой есть на сайте почти каждой уважающей себя компании).

В этом материале мы расскажем, на что обращать внимание при выборе форекс-брокера, рассмотрим рейтинги и подскажем основные критерии, которыми стоит руководствоваться, определяясь с компанией-посредником. Это позволит успешно стартовать в трейдинге и добиться финансового успеха, а не просто слить депозит.

Что такое Форекс?

Forex – это один из видов финансового рынка, где торгуют валютами. Самостоятельно на него выйти не получится, торговлю можно вести исключительно через форекс-брокера. Он становится связующим звеном между продавцами и покупателями. Посредник открывает доступ к котировкам, предлагает обучение, леверидж и весь необходимый софт.

Для справки: Наиболее популярной валютной парой на Форексе считается евро/доллар (EUR/USD).

Важно понимать, что на валютном рынке «ворочают» крупными суммами. Естественно, далеко не у каждого трейдера есть большие деньги. В этом случае пригодится кредитное плечо (по сути, это дополнительные средства для совершения сделок). К примеру, леверидж на уровне 1:100 означает, что на каждый доллар спекулянт может открыть сделку в размере 100 USD. Это открывает широкие возможности для инвесторов, у которых пока нет значительных сумм на руках.

По словам финансовых аналитиков, лишь 1 из 10 трейдеров-новичков успешно торгует на Форексе. Как правило, доходность достигает 10-15% от вложенных на депозитный счет средств. Именно поэтому рекомендуется стартовать максимально осторожно, не рискуя крупными суммами.

Торговля на Forex позволит защитить капитал от инфляции и получать стабильный доход. При этом торговец несет пропорциональные риски благодаря надежному посреднику. Остается дело «за малым» — выбрать надежного форекс-брокера. В этом вопросе вам помогут авторитетные рейтинги, экспертные обзоры и отзывы реальных клиентов, которые делятся опытом сотрудничества с брокерскими компаниями на тематических форумах.

Как работают форекс-брокеры?

Чтобы начать работу с брокерской компанией, необходимо зарегистрироваться на ее сайте и пополнить депозитный счет. Предварительно важно ознакомиться с пользовательским соглашением, в котором прописаны права и обязанности сторон. Это позволит избежать конфликтных ситуаций в процессе торговли.

Для справки: Заработок форекс-брокеры получают в виде процента от совершенных трейдерами сделок.

Что касается вопросов регулирования, то в каждой стране своя законодательная база, регламентирующая работу форекс-брокеров. Если говорить о Российской Федерации, то еще в 2014 году был принят № 460-ФЗ «О внесении изменений в отдельные законодательные акты РФ». Он определяет требования к брокерским компаниям, которые хотят работать в законном поле на территории страны.

У брокера должен быть уставной капитал в размере от 100 млн рублей. Организация обязана входить в состав саморегулируемой организации, которая прошла аккредитацию Центробанка (минимальный взнос составляет около 2 млн рублей).

Кроме того, брокерская контора должна регулярно подавать отчетность и следовать требованиям Центрального банка РФ. Это касается используемых инструментов, приемов торговли и размера левериджа. Если говорить про кредитное плечо, то оно не должно быть больше 1:50. В исключительных случаях возможно повышение планки до 1:100.

Что касается брокеров с зарубежной юрисдикцией, то они не обязаны получать разрешение регулятора РФ. Даже тогда, когда иностранная брокерская компания осталась без лицензии Центробанка, она может продолжить работу в Российской Федерации. На данный момент нет запрета, поэтому трейдеры из постсоветского пространства могут самостоятельно принимать решение — работать с форекс-брокером из иностранной юрисдикции или нет.

Рекомендованные для вас статьи:

Какой форекс-брокер лучше?

Сложно сказать, какой брокер лучше, так как у любой компании есть свои плюсы и минусы. Но мы можем подсказать основные критерии, на которые стоит ориентироваться при выборе посредника. В первую очередь важно ознакомиться с авторитетными рейтингами, предоставляемыми крупными аналитическими агентствами.

Также есть пользовательские рейтинги, при формировании которых реальные клиенты форекс-брокеров высказывали свое мнение. Наличие большого количества негативных отзывов свидетельствует о том, что с брокерской конторой лучше не связываться.

Рейтинг надежности НРА

Сегодня Национальное рейтинговое агентство Российской Федерации считается одним из самых авторитетных на территории страны. НРА ведет деятельность почти 15 лет. При оценке форекс-брокеров аналитики учитывают различные факторы. В их числе:

- финансовые показатели. Оценивается около 16 критериев, среди которых абсолютный размер активов, доходность, капитал;

- нефинансовые показатели. 6 критериев. В частности, история брокера, его стратегия и время работы на рынке;

- общие позиции компании. 9 критериев. В их числе динамика биржевых оборотов, диверсификация клиентской базы, рэнкинги и пр.

Рейтинг брокерской компании присваивают с учетом всех вышеизложенных факторов. Используется такая шкала:

- С – компании не стоит доверять;

- СС – низкий уровень надежности;

- В – удовлетворительная оценка;

- ВВ – средний уровень надежности;

- ВВВ – достаточный уровень надежности;

- А – высокая надежность;

- АА – очень высокий уровень надежности;

- ААА – максимальный уровень надежности.

Рейтинг основан на анализе стабильности компании, тенденции ее работы, качественных факторов. Найти оценки различных форекс-брокеров можно в индивидуальном рейтинге надежности.

Вы можете зайти на платформу НРА и посмотреть, какой рейтинг у интересующей вас компании. Данные на веб-ресурсе агентства регулярно обновляются, для многих форекс-брокеров информация актуальна на сегодняшний день. Если есть недоверие к информации на веб-ресурсе НРА, вы можете высказать его (рейтинг будет отозван, о чем сообщается в общей таблице).

Помимо этого рейтинга, рекомендуется ознакомиться с рэнкингами форекс-брокера, с которым вы планируете сотрудничество. НРА дает информацию об активах, количестве клиентов и общем обороте организации. К примеру:

- рейтинг «Ренессанс Брокер» отозван. У компании нет клиентов на данный момент, размер капитала – 16 млрд рублей, активов – более 3 млрд рублей;

- у брокера «ЦЕРИХ Кэпитал Менеджмент» есть капитал в размере 2 млн рублей, около 300 000 активов и 16 000 клиентов (сейчас активные депозиты есть у 700 человек). Компании присвоен рейтинг АА, прогноз стабильный;

- «Открытие Брокер» обладает капиталом в размере 40 млрд рублей, объем активов – более 2,3 млрд рублей. У компании 141 500 клиентов. Форекс-брокеру присвоен рейтинг ААА, прогноз стабильный.

В целом мы можем сказать, что рейтинг НРА неплохой, но в нем представлены исключительно те форекс-брокеры, которые зарегистрированы на территории Российской Федерации. Иностранные компании в этом списке отсутствуют.

Рейтинг Financial One

С сентября 2010 года журнал Financial One ведет свой рейтинг российских форекс-брокеров. Выставляется оценка деятельности организаций, которые торгуют на ключевых платформах РФ («Фортс», RTS Standard и прочие):

Наибольшее количество баллов, согласно Financial One, набрали:

- Finam;

- BCS Forex;

- «Открытие».

Рейтинг составляли с учетом общего оборота брокерской компании, количества открытых сделок и клиентской базы.

Пользовательские рейтинги

Не стоит полагаться исключительно на пользовательские рейтинги, так как в большинстве случаев там дана субъективная оценка. Правда, благодаря им, можно найти лучших форекс-брокеров (как российских, так и иностранных). Такие рейтинги основаны на комментариях реальных клиентов. Недочет у этого подхода единственный — при желании оценку можно повысить или понизить.

Например, на сайте LikeToTrade представлен независимый рейтинг, где основным критерием оценки считается стоимость одной сделки. Получается, что самые высокие оценки получили те брокеры, которые предлагают низкие комиссии. Учитывайте то, что рейтинг авторский, то есть его составлял один трейдер. Доверять ему или нет — исключительно ваше решение.

В числе ресурсов, которые публикуют независимые рейтинги, находятся fxratings.ru и forex-ratings.ru. Тут каждый посетитель может отдать свой голос за определенную компанию и открыть на ее веб-ресурсе реальный счет. В ТОП-10 входят следующие брокеры:

- FX CLUB. Минимальный депозит – 5 000 долларов, леверидж – до 1:600. Деятельность организации регулируется CySEC и АФД;

- HYCM. Минимальный депозит – 100 долларов, леверидж – до 1:200. Деятельность организации регулируется CySEC, SFC, FCA, DFSA, MiFID;

- Alpari. Минимальный депозит – 100 долларов, леверидж – до 1:1000. Деятельность организации регулируется FCA;

- FxPro. Минимальный депозит – 100 долларов, леверидж – до 1:500. Деятельность организации регулируется FSB, FCA, CySEC;

- FIBO Group. Минимальный депозит – 100 долларов, леверидж – до 1:500. Деятельность организации регулируется FSC, FCA, CySEC.

Интерес вызывает рейтинг форекс-брокеров от brokertribunal.com. В черном списке на этом сайте можно ознакомиться со списком посредников, которым не стоит доверять. Проект «Брокер Трибунал» запустили в 2018 году и сегодня он пользуется достаточно большой популярностью. На сайте регулярно публикуют отзывы. Трейдеры делятся печальным опытом сотрудничества с компаниями, которые отказываются выполнять свои обязательства. Оставлять комментарии на площадке может любой пользователь, который достиг совершеннолетия.

Учитывайте то, что на сайте есть предупреждение относительно того, что «Брокер Трибунал» не несет ответственности за достоверность указанной информации.

Критерии для выбора брокера

Благодаря рейтингам, вы можете понять, кто из брокеров — лидер Форекса, а кто — аутсайдер. Но профессионалы прекрасно знают, что учитывать только экспертную оценку не стоит. Важно также обращать внимание на определенные специфические критерии. В их определении вам поможет только практический опыт.

Репутация

На репутацию брокерских компаний во многом влияют отзывы клиентов. Чтобы увидеть реальную оценку, стоит обратиться к пользовательским рейтингам, о которых мы упоминали выше. Хотя помните о том, что они не всегда дают полноценную картину, так как отзывы иногда бывают заказными. При изучении комментариев обращайте внимание на шаблонность фраз, наличие цифр и эмоциональную окраску.

Надежность компании и уровень безопасности

Понять, что перед вами проверенный брокер, поможет срок работы на международном валютном рынке. Кроме того, важно учитывать финансовые показатели компании, удобство пополнения счета, вывода средств и наличие известных поставщиков ликвидности. Хорошо, если клиентские активы сберегаются на сегрегированных счетах (отдельно от капитала брокерской компании).

В профессиональных рейтингах предлагается ограниченная информация о форекс-брокерах, потому что большинство посредников располагаются в оффшорной зоне. При этом трейдеры из постсоветского пространства готовы работать с ними из-за высокого уровня сервиса и приемлемых условий торговли.

Качество работы

Для обработки сделок брокеры используют такие технологии, как Market Execution и Instant Execution. В первом случае трансакции проводят по стоимости на момент исполнения ордера. Эту технологию автоматической передачи котировок и запросов относят к NDD. Обеспечивается оперативность обработки запросов, поэтому разница между реальной и указанной трейдером ценой минимальна. Многие эксперты считают, что при NDD фактически отсутствуют проскальзывания, а исполнение фактически моментальное.

Что касается Instant Execution, то сделка проводится строго по указанной цене. Если стоимость меняется до исполнения ордера, он автоматически аннулируется. Судя по опыту пользователей, лучше всего выбирать такого брокера, который предоставляет возможность работы по обеим технологиям.

Условия торговли

Для опытных трейдеров этот показатель считается одним из самых важных. Большую роль играют леверидж, порог входа, размер комиссионных издержек и минимальный лот. К примеру, начинающие торговцы в первую очередь обращают внимание на размер стартового депозита. Далеко не у всех форекс-брокеров порог входа менее 100 долларов. Это касается и минимальной стоимости лота (очень редко бывает показатель на уровне 0,1, а еще реже – 0,01). Взять, к примеру, Grand Capital. У этой компании порог входа – 100 долларов, а лот – от 0,0001.

Редко встречается и кредитное плечо 1:500, что повышает риск потери средств, но вместе с этим открывает широкие возможности для заработка. Важно обратить внимание и на комиссионные издержки. Чем они ниже, тем выгоднее трейдеру работать с форекс-брокером.

Саппорт

Профессионализм и оперативность работы службы технической поддержки играют большую роль для успешного трейдинга на Forex. Если возникнут проблемные вопросы с торговым терминалом или пополнением счета, их нужно будет разрешить максимально быстро. В противном случае можно упустить выгодный момент.

Программное обеспечение

Качественный софт для трейдинга на рынках — главный инструмент в руках торговца. Каждая уважающая себя брокерская организация уделяет большое внимание выбору торговых терминалов, чтобы удовлетворить запросы своих клиентов. Можно найти подходящую платформу для различных операционных систем.

В современных условиях актуально и наличие мобильных платформ. Активные трейдеры хотят знать об изменениях котировок, поэтому стоит выбирать такого брокера, который обеспечит доступ к различному ПО для гаджетов на Android и iOS.

Отметим, что в большинстве терминалов нового поколения предусмотрена возможность торговли с использованием советников и ботов. Благодаря автотрейдингу, жизнь трейдеров становится проще. Не нужно сидеть часами за монитором, чтобы зарабатывать на Форексе.

Аналитика

В хорошей брокерской компании трейдерам обязательно предложат качественную аналитическую информацию, что позволит проще ориентироваться на рынке. Настроения участников торговли, влияние политических событий, изменений в экономической сфере, фундаментальный и технический анализы — благодаря этому, инвестор сможет разработать верную стратегию и спрогнозировать изменение цен.

Обучение

Честные и надежные форекс-брокеры заинтересованы в успехе трейдеров. Поэтому многие посредники предлагают обучающие материалы для новичков, вебинары, бесплатные консультации и участие в мастер-классах. Помимо этого, начинающим игрокам рекомендуется начинать сотрудничество с открытия демо-счета.

Итоги

Выбор надежного форекс-брокера – первоочередное условие для достижения финансового успеха на валютном рынке. В этом вам помогут независимые рейтинги, критерии оценки и, конечно, собственный опыт. Лучше всего изначально открыть демо-счет, чтобы потренироваться без риска для собственного бюджета, а уже потом открывать реальные сделки.

Руководство по выбору брокера Форекс.

Вопрос выбора брокера Форекс является основным в начале трейдерской деятельности каждого участника рынка. От правильного решения будет зависеть эффективность торговли с учётом интересов и возможностей трейдера, сохранность средств в рамках неторговой деятельность и риски их потерь.

Конечно, первым делом при выборе брокера необходимо тщательно ознакомиться с независимыми рейтингами и отзывами о нем, дабы не попасть в сети недобросовестного контрагента. Но судить о качестве услуг только по отзывам — нельзя, зачастую отзывы, как хорошие, так и плохие, могут быть «заказаны» самой компанией. Здесь важно провести свой собственный сравнительный анализ компаний по различным критериям, проверить легальность и правомерность их деятельности, уровень сервиса. Правило Думай своей головой! ещё никто не отменял!

Важные нюансы при выборе Форекс брокера.

Выбор брокера Форекс следует осуществлять, придерживаясь несложного плана:

- — ознакомившись с представленным ниже руководством, провести анализ брокеров и полученных результатов;

- — открыть демо-счёт в компании для тестирования технической стороны торговли;

- — после этого можно открывать реальный счёт и начинать зарабатывать.

На сегодняшний день существуют десятки и даже сотни брокерских компаний, отличающихся по уровню и качеству сервиса, по набору услуг. Каждый стремится предоставить более привлекательные условия, чтобы привлечь клиентов. Но перед тем как внести на счёт выбранной компании реальные средства, необходимо убедиться в компетентности организации, её надёжности. А руководствоваться во время выбора следует своими потребностями, целями и возможностями, выявляя у того или иного брокера подходящие характеристики.

Определяя для себя подходящую компанию, тщательно изучите такие вопросы, как:

- — является ли деятельности брокера регулируемой , и в какой стране он зарегистрирован ?

- — надёжность торговой платформы;

- — вопрос капитализации ;

- — к какой категории относится компания: брокер, дилинговый центр или брокер ECN?

- — качество работы клиентской поддержки;

- — расходы в процессе торговой деятельности;

- — типы счетов , предлагаемые брокером;

- — дополнительные услуги, предоставляемые брокером;

- — размер кредитного плеча и тип маржин-кола.

Регулирование деятельности брокера или дилингового центра.

Если деятельность брокера является регулируемой, об этом будет представлена информация на его сайте. В зависимости от того, в какой стране зарегистрирована компания и где осуществляется регулирование, зависят требования по финансовой регистрации. Так, к регистрации компании в оффшорной зоне требования более лояльны, и это следует учитывать. Строгие требования предъявляют такие страны как Швейцария (регулятор FINMA ), Япония ( FSA Japan ), Великобритания ( FSA ), США ( SEC , NFA , FINRA , CFTC ), Еврозона ( ESMA , MiFID ), Австралия ( ASIC ). Кроме страны, где осуществляется регулирование, следует узнать и о регуляторе торговли, который функционирует в юрисдикции рассматриваемой компании.

К слову — официальных регуляторов в России на данный момент нет. К неофициальным организациям, деятельность которых носит лишь рекомендательный характер, относятся КРОУФР , РАУФР , НАУФОР .

Надёжность и удобство торговой платформы брокера или ДЦ.

Некоторые брокеры помимо торговой платформы в виде приложения, устанавливаемого на компьютер (например, МетаТрейдер 4-5), предлагают своим клиентам он-лайн платформу, торговля с которой ведётся прямо в браузере. Но функционал её ограничен, поэтому не каждому трейдеру и не под каждую тактику торговли она может подойти.

Стабильность платформы определяется бесперебойностью работы. Данный параметр куда важнее, чем удобство интерфейса. Во время выхода важных новостей терминалы некоторых брокеров начинают подвисать из-за активизации торгов. Удостовериться в отсутствии зависаний можно по отзывам (хотя, напомним — не стоит верить всем отзывам!), либо лично протестировать работу программы на небольшом депозите. Особое внимание данному моменту должны уделить трейдеры, ведущие активную торговлю, совершающие крупные сделки, и в чьих стратегиях на результат торговли влияет каждая секунда. Трейдеры, ведущие торговлю на больших тайм-фреймах, в частности — долгосрочники, имеют большую свободу в выборе платформы, так как требования к торговому терминалу у них значительно ниже.

Удобство же торговли зависит от скорости открытия и закрытия ордеров, других характеристик ордера, таких как настройка стоп-лосса, торговля в один клик, виды ордеров. Функционал платформы должен быть интуитивно понятен, а поиск и пользование необходимыми инструментами не вызывать затруднений.

Капитализация брокера или дилингового центра.

О надёжности, а точнее — о платежеспособности брокера будет свидетельствовать уровень его капитализации. От размера акционерного капитала зависит количество кредитных отношений, которые могут быть созданы с поставщиками ликвидности. В свою очередь, чем больше контрагентов у компании — маркетмейкера, тем более интересные цены он может получить для себя и предложить их своим клиентам. Чем больше размер собственного капитала, тем выше показатель конкурентоспособности компании. Минимальный уровень капитализации задается государством, как главным регулятором деятельности любых экономических субъектов. К примеру, в США минимальная сумма капитала брокерской компании должна составлять 20 миллионов долларов, в Австралии — 500 миллионов, даже на Кипре, считающимся либеральным местом — этот уровень достигает 280 миллионов. В России же норматив достаточности собственных средств — всего 350 миллионов рублей.

Каждый брокер должен публиковать на своём сайте информацию о капитализации, которая будет подтверждать его платежеспособность.

В чем разница между брокером и дилинговым центром?

При выборе компании, с которой можно начать сотрудничество, важно понимать, что брокер и дилинговый центр — это не одно и то же. На первый взгляд может показаться, что брокер и дилинговый центр — это «две стороны одной медали». Но это не так. И те и другие используют одинаковую терминологию, предлагают доступ к одинаковым платформам, инструментам анализа и графикам. И там и там трейдер уплачивает своему посреднику комиссию в виде спреда. Общим является и то, что ни брокер, ни дилинговый центр не страхуют счета своих клиентов, а это значит, что в случае банкротства компании, вклады возвращены не будут.

Так в чем же различие между дилинговым центром и брокером? Отличительной характеристикой является то, что брокер выводит сделки своих клиентов на межбанковский рынок, а у дилингового центра такой возможности нет. И если дилинговый центр, в случае крупной удачной сделки трейдера, выплачивает ему прибыль из своего бюджета, то брокер нет. Впрочем, не всегда и брокеры выводят сделки на межбанковский рынок.

Модифицированный брокерский метод вывода сделок представлен в формате ECN. Значение понятия ECN во внебиржевой торговле означает, что компания функционирует в качестве брокера с различными дилинговыми центрами. ECN связывает между собой отдельных брокеров и трейдеров, минуя посредников. Дилинговый центр отправляет в ECN цену и величину объёма, подходящие под котировку, а ECN эту цену передает клиенту. ECN отвечает за передачу в дилинговый центр ордера, но не за исполнение операции. ECN брокеры дают возможность ордерам своих клиентов взаимодействовать с ордерами участников других ECN, а это и банки, обычные трейдеры, другие брокеры, хеджевые фонды. То есть торговля ведётся друг против друга при сопоставлении лучших цен покупки и продажи.

Участники видят глубину рынка, которая отображает ордера других участников. Спред в рамках системы ECN будет уже определяться в виде разницы между лучшим спросом и предложением.

Клиентская поддержка.

Очередной критерий, который повлияет на то, как выбрать брокера Форекс — это работа клиентской службы поддержки. Так как валютный рынок работает 24 часа в сутки, в идеале будет, чтобы и служба поддержки работала 24 часа в сутки. И ещё одно немаловажное обстоятельство — работа поддержки должна осуществляться и на вашем родном языке.

Способы связи с техподдержкой бывают разные. Электронная почта онлайн чат или Скайп — наиболее распространенные варианты. Также важна налаженная связь по телефону — по просьбе клиента сотрудник центра должен перезванивать и помогать при решении тех или иных вопросов. Проверить компетентность службы поддержки для клиентов можно в процессе работы на демо-счёте, когда моделируются реальные торговые или технические ситуации, вызывающие вопросы, которые в свою очередь требуют ответа от техподдержки. И насколько быстро и эффективно решаются эти вопросы сейчас, можно судить о том, как они будут решаться во время торговли на реальном счёте.

Расходы за услуги брокера или ДЦ.

За свои услуги Форекс брокеры, так или иначе, берут оплату. И даже если они и привлекают клиента тем, что обещают торговлю без процентов, комиссий, отчислений, следует понимать, что на самом деле это не совсем так. Каждым брокером применяется тот или иной тип комиссионных:

- — фиксированный спред;

- — «плавающий» спред;

- — комиссия, рассчитанная на процентном значении спреда.

Мы знаем, что спред — это разница между ценой покупки и продажи торгового инструмента. Фиксированный спред является оптимальным вариантом, так как участник торгов всегда знает, какой результат ему ожидать от своих сделок с учётом спреда. С другой стороны, «плавающий» спред может быть гораздо ниже фиксированного. А может быть и гораздо выше — например, во время большой активности рынка (выход важных экономических новостей), плавающий спред может съесть большую часть прибыли в момент закрытия ордера. Перед выбором брокера в зависимости от вида спреда следует определить, когда результат торговли по предлагаемым выплатам будет наилучшим, а условия — наиболее благоприятными.

К дополнительным расходам, помимо «плавающего» спреда, которые могут повлиять на торговый результат, относятся реквоты. Реквот имеет место быть, когда сделка проводится, но по цене, отличающейся от той, которую задавал трейдер. Это результат проскальзывания ценового значения на фоне сильной волатильности рынка или недостатка ликвидности. Некоторые стратегии, в частности по которым осуществляются сверхкраткосрочные сделки, не приемлют подобных дополнительных расходов. Поэтому трейдеру следует узнать у брокера о возможности защиты от проскальзываний. Как вариант — можно выбрать счёт с фиксированным спредом (пусть немного и выше), при котором все сделки исполняются моментально и по указанной цене. Некоторые брокеры предоставляют возможность выбора типа спреда — этот момент так же нужно учитывать при выборе компании для торговой деятельности на Форекс.

Небольшая комиссия взымается ECN брокерами. Это не спред, а особая выплата, размер которой зависит от услуги, осуществляемой брокером — к примеру, при пересылке ордера в крупный конгломерат маркетмейкеров.

Типы счетов.

При регистрации на сайте у брокера (или дилингового центра) клиент может выбрать один из предложенных типов счетов. Компании предлагают различные типы счетов: это мини-счета, микро, стандартные. Их различие в минимальном объеме сделки, которая может совершаться по счету. Микро лот предполагает возможность совершения сделки объёмом лота в 1000 базовых единиц, мини лот — 10000 единиц, и стандартный лот — 100000 единиц базовой валюты. Первые два типа счета позволяют вести торговлю с небольшим депозитом, что очень удобно для начинающих трейдеров, которые ещё не готовы вкладывать крупные суммы в торговлю на Форекс. Следовательно, выбор счета зависит от имеющегося в распоряжении объёма денежных средств, целей трейдера, его торговой стратегии. Определиться с выбором типа счета полностью можно будет тогда, когда будут уяснены такие понятия, как мани-менеджмент на Форекс и кредитное плечо.

Дополнительные услуги.

Помимо основной услуги — доступа к трейдингу, брокер может предоставить и другие, дополнительны услуги. А это — календари новостей, графики в реальном времени, Форекс аналитика и др. Но эти все моменты является второстепенными при выборе брокера.

Леверидж и маржин-коллы.

Чтобы вы ни пугались, возможно, незнакомых вам слов, переведем понятия значений слов леверидж и маржин-колл на человеческий язык. Леверидж — это не очень распространенное в русскоязычном Форексе слово, а обозначает оно кредитное плечо. Понятие маржин-колл также связано с кредитным плечом, а узнать подробнее, что оно обозначает можно в статье «Что такое кредитное плечо на Форекс?». В этой же статье подробнее рассмотрено и понятие маржин-колла.

На рынке Форекс заметна тенденция, когда трейдеры отдают предпочтение более высокому кредитному плечу, мотивируя тем, что это позволяет больше заработать. Но стоит помнить, что чем больше кредитное плечо — тем выше риски. Поэтому выбор в пользу большого кредитного плеча в основном делают агрессивные трейдеры, а консервативные отдают предпочтение средним уровням кредитного плеча. Некоторые компании изменяют леверидж в зависимости от торгуемого инструмента, другие же предлагают фиксированные уровни плеча.

Не последнюю роль играет практикуемая брокером политика по маржин-коллам. Возможны такие варианты закрытия сделок при недостаточной марже:

- — по принципу FIFO first in first out — сделка первой открыта, первой закрыта;

- — по принципу LIFO last in first out — сделка последней открыта, первой закрыта;

- — закрытие всех сделок одновременно.

Такой момент, как маржин-колл, может повлиять на сохранность депозита клиента, поэтому всю информацию в данном направлении следует чётко уяснить ещё до открытия счета.

Заключение.

Своевременно позаботившись о выборе компании для осуществления торговой деятельности на рынке Форекс, вы обезопасите себя от множества рисков, как торговых, так и не торговых. Уделите время на тщательный анализ, который поможет выбрать дилинговый центр или брокера наиболее стабильного и надёжного, соответствующего вашим торговым целям и возможностям.

Источник https://markelovfx.ru/nachinajushhim/bazovoe/kak-vybrat-brokera

Источник https://otziv-broker.com/obuchenie/kak-vybrat-nadezhnogo-foreks-brokera-v-2020-godu-osnovnye-kriterii

Источник https://avtoforex.ru/registracija/277-rukovodstvo-po-vyboru-brokera-foreks.html

Источник