Содержание

Взять кредит и положить под проценты

Заработать деньги без каких-либо вложений хотят многие. Именно на этом стремлении построены все финансовые пирамиды. Но если рассматривать легальные варианты, можно найти несколько вариантов, когда будет выгодно взять кредит и положить под проценты.

- Куда вложить кредитные деньги

- Расчеты по взятому кредиту и депозиту

- Аннуитетный способ погашения

- Дифференцированный способ погашения

- Кредитка и накопительная карта

- Паевые фонды

- Микрофинансовые организации

- Кредитные кооперативы

- Оформление доверительного управления

Бробанк рассмотрел несколько схем заработка на заемных деньгах, когда вкладчику удастся получить определенную прибыль.

Куда вложить кредитные деньги

Кредитные деньги заемщик может использовать на свое усмотрение. Не обязательно тратить всю сумму на покупки, ее можно вложить и попытаться на этом заработать. В этом случае заемщик платит по кредиту и при этом получает прибыль от инвестирования.

Наиболее традиционный способ вложения, который рассматривают в первую очередь – банковский вклад. Это наиболее безопасный вариант, который не требует никаких специальных знаний от вкладчика. Кроме того деньги на вкладах застрахованы на сумму до 1,4 млн рублей, поэтому даже при банкротстве государство компенсирует клиенту вклад до этой суммы. Но кроме вкладов деньги, взятые в кредит, можно инвестировать в паевые фонды, МФО, кредитные кооперативы. Заемщик также может оформить доверительное управление своими финансами.

Расчеты по взятому кредиту и депозиту

Чтобы понять, можно ли заработать деньги, если оформить одновременно кредит и депозит, понадобится провести несколько расчетов. При этом самую значимую роль оказывают два фактора:

- способ погашения;

- какие средства идут на погашается кредит.

Также на расчет влияет сумма и срок. Более выгодным депозитом будет вариант с капитализацией процентов.

Аннуитетный способ погашения

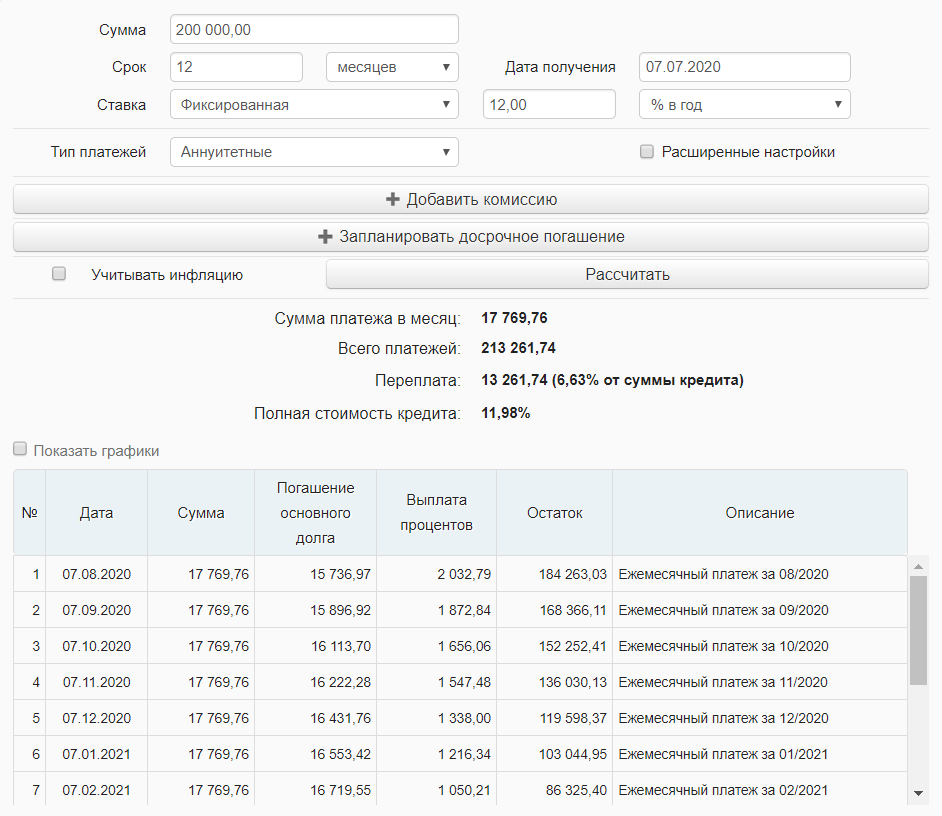

Установим такие данные по кредиту:

- Сумма – 200 тысяч рублей.

- Срок погашения – 1 год.

- Ставка – 12%.

- Аннуитетный способ погашения.

С помощью онлайн-калькулятора рассчитаем ежемесячный платеж – он будет равен 17 769,76 рублей. Переплата по задолженности составит 13 261,74 руб., это равняется 6,63% от всей кредитной суммы.

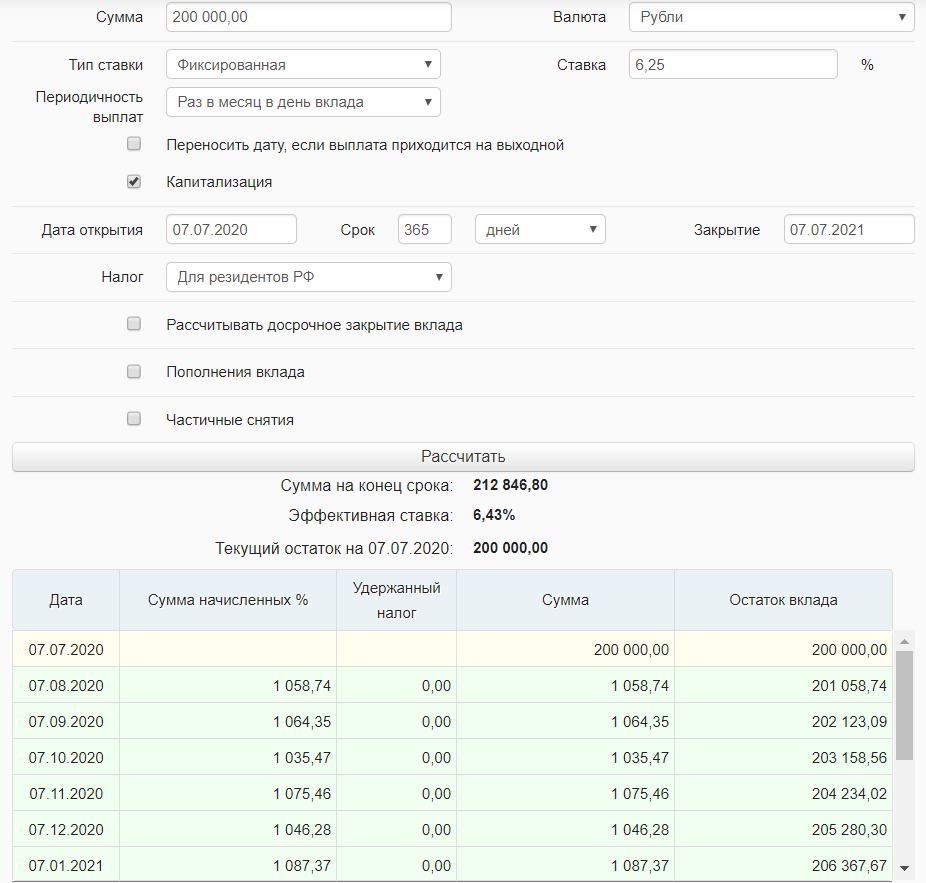

Оформленные в кредит деньги вложим на вклад со ставкой 6,25% годовых с возможностью частичного снятия. Производим расчет так же в онлайн-калькуляторе.

При таких условиях годовая прибыль составит 12 846,80 рублей. Но этот расчет не учитывает, что нужно снимать средства для погашения ежемесячного платежа. То есть на вкладе не будут лежать 200 тысяч рублей в течение всего срока действия.

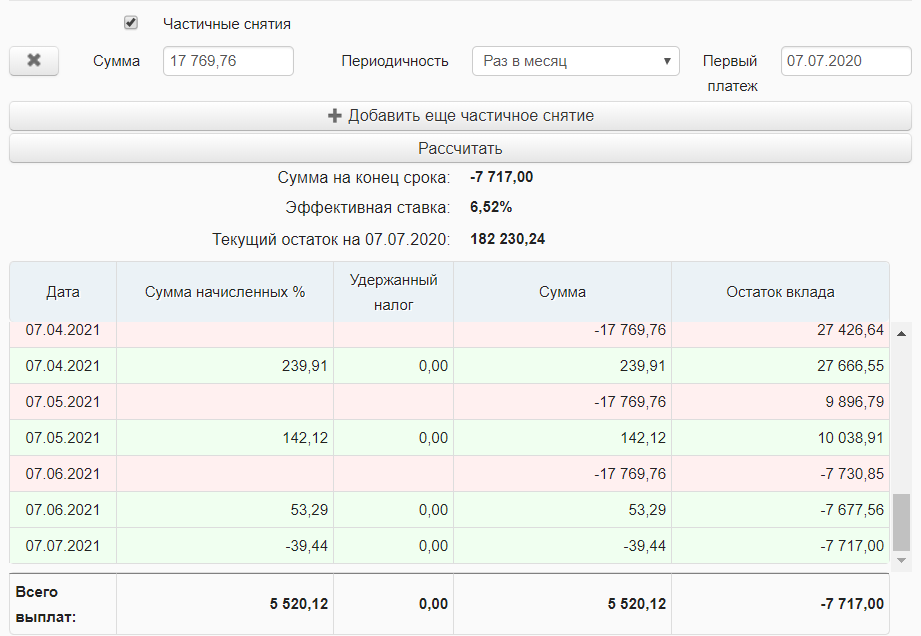

Получаем результат, при котором к концу действия вклада на счету не останется денег. Кредит придется погашать собственными средствами. Убыток составит 7717 рублей. Таким образом заработать на оформлении кредита и вложении денег под проценты в банке не получится. Этот способ будет действовать, только если годовая прибыль будет выше 6,25%.

Более интересный вариант получится, если гасить кредит не за счет денег на вкладе, а из других поступлений, например из заработной платы. В этом случае убыток окажется меньше. Он составит всего 12846,8 — 13261,74 = -414,94 рублей.

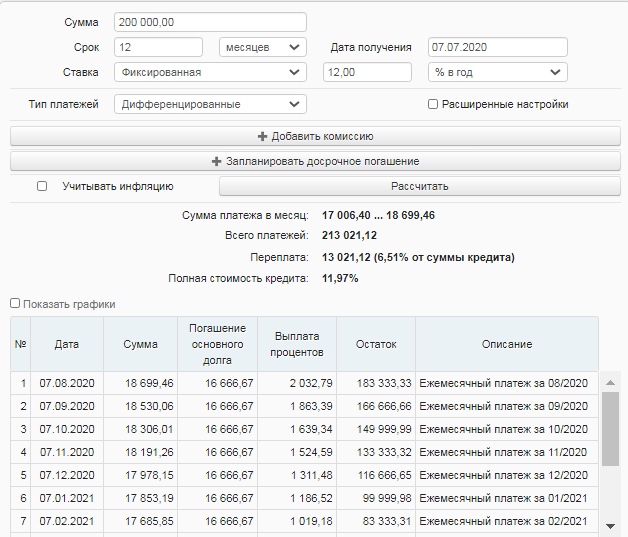

Дифференцированный способ погашения

Все условия по кредиту оставляем прежние, меняем только способ погашения на дифференцированный. Также оставим допущение, что кредит закрывают за счет посторонних поступлений, а не из денег вклада. Итоговая переплата в этом случае будет меньше – 13 021,12 рублей, это 6,51% от суммы кредита. Убыток составит 12 846,8 — 13 021,12 = -174,32 рубля.

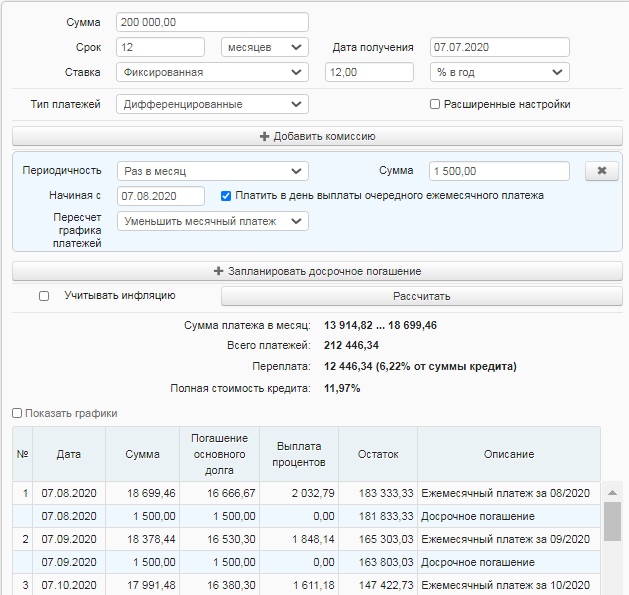

Если получится гасить кредит с опережением графика, можно выйти на прибыль. Для этого достаточно вносить ежемесячно на 1 500 рублей больше, чем установлено по графику. Итоговая переплата окажется еще ниже – 12446,34 рубля, это 6,22% от суммы кредита. При таких условиях прибыль за год составит 12846,8 — 12446,34 = 400,46 рублей.

В любом случае сложно назвать такое вложение выгодным. Инфляция уменьшает реальный прирост. Поэтому такая стратегия может оказаться подходящей только для накопления и сбережения, например на первоначальный взнос по ипотеке или на финансовую подушку безопасности.

На самом деле выгоднее открыть пополняемый вклад или карту с начислением процентов на остаток средств и вносить деньги с зарплаты без расходов на обслуживание кредита. Можно настроить автоматический платеж в интернет-банке, когда при поступлении зарплаты деньги будут автоматически переводиться на вклад или карту с процентом на остаток. Такой вариант подойдет тем, кому сложно удержаться от излишних трат, то есть для наработки финансовой дисциплины.

Кредитка и накопительная карта

Более выгодный вариант получения прибыли – оформить не потребительский кредит и вклад, а кредитную и накопительную карты. В этом случае подойдут кредитки с беспроцентным или льготным периодом, когда взять заемные деньги можно, но платить за это не нужно.

В этом случае можно использовать только деньги с кредитки и не расходовать заработную плату. Например:

- Оформить карту УБРиР банка с льготным периодом в 240 дней или кредитку Тинькофф Платинум, у которого льготный период длится до 12 месяцев.

- Взять 200 000 рублей в кредит.

- Оформить накопительную карту с процентом на остаток, к примеру, дебетовую карту «Польза» от Хоум Кредит Банка с 10% на остаток или ЛокоБанка «Максимальный доход» с таким же процентом. Положить на нее деньги.

- В течение беспроцентного срока вносить минимальный платеж максимально близко ко дню погашения в банк, который выпустил кредитку, не допуская просрочки.

Если качественно соблюсти все условия по минимальному платежу и сроку, за кредитку вообще не придется платить, а по накопительной карте будут начисляться проценты. В этом способе все зависит от дисциплины заемщика и умения соблюдать все условия.

Из прибыли придется вычитать:

- расходы на обслуживание карт;

- возможные проценты при снятии средств с накопительной карты для погашения минимального платежа по кредитке;

- расходы за обналичивание суммы займа с кредитки, бесплатно деньги можно снять в очень редких случаях;

- проценты, которые снимают при зачислении средств на списание минимального платежа.

Если проводить операции через интернет-банк или пользоваться системой быстрых платежей, можно уменьшить затраты. Все платежи и комиссии лучше узнать заранее, чтобы максимально снизить все сопутствующие расходы. Если появятся вопросы, удобнее всего их уточнить по горячей линии обслуживающего банка.

Паевые фонды

Паевые фонды – другой способ вложения денег под проценты, который рискованнее банковского вклада, средства пайщиков не защищены государством. Однако доходность по ПИФам может доходить до 40% в год, а вкладов с такими ставками не бывает. Чтобы получить такую высокую прибыль, нужно грамотно подходить к выбору фонда. Если вложить деньги в неэффективный фонд, можно уйти в убыток.

Крупные банки предлагают клиентам инвестировать в свои паевые фонды. Перед тем как вложить деньги обратите внимание на:

- Уровень прибыльности фонда в последние 3 года.

- Во что инвестируют деньги вкладчиков – акции, облигации, драгметаллы.

- Условия входа в паевой фонд и выхода из него.

- Риски, которые несет вкладчик.

После изучения этой информации выбирайте фонд, который подходит по уровню риска и доходности. Самыми неэффективными и нестабильными на данный момент стали фонды, которые инвестируют в сырьевые ресурсы и высокоточную технику. Цены на драгоценные металлы тоже не постоянные. Выгоднее всего вкладывать в фонды, связанные с недвижимостью или высоколиквидными акциями.

| Преимущества | Недостатки |

| Деньгами управляют грамотные специалисты, которые обладают навыками для работы с финансами | Если фонд не получает доход, пайщик несет убытки |

| Условия для входа в паевой фонд приемлемы для всех: от 100 до 50 000 рублей | Если захотите выйти из фонда до истечения 3 лет, с вложенных средств снимут комиссию в размере 0,5-1,5% |

| Высокая прибыль | С полученной прибыли обязательно платить подоходный налог |

Принцип оплаты налога такой: например, в фонд вложено 50 тысяч рублей и за год получена прибыль в размере 30%. То есть заработано 15 тысяч рублей. Налог взимают именно с этой суммы. Для граждан РФ подоходный налог 13%, нужно заплатить 15000 * 13% = 1950 рублей.

Часто организация, в которую инвестируют деньги, самостоятельно выплачивает НДФЛ за своих вкладчиков. Но в условиях договора это может быть не указано. В таком случае платить в бюджет придется самому.

Микрофинансовые организации

Можно взять кредит и вложить деньги под проценты, инвестируя в микрофинансовую организацию. Некоторые МФО могут установить процентную ставку в размере 15-25%. Те деньги, которые вкладчик инвестирует в организацию, уходят на предоставление займов клиентам МФО.

Рискованно сотрудничество с малоизвестными или сомнительными микрофинансовыми компаниями. У них может быть плохо организована работа с проблемными кредитными портфелями, поэтому высока вероятность потерять вложенные деньги. Узнайте, как выбрать МФО для инвестирования, и какие риски возникают для вкладчика. Узнайте список лучших МФО для инвестиций в 2020 году.

Не все граждане смогут инвестировать в МФО деньги, взятые в кредит. Для этого потребуется:

- быть гражданином РФ.

- инвестировать минимум 1,5 миллиона рублей.

Для того чтобы вложить деньги в МФО, не обязательно посещать отделение компании. Договор можно заключить дистанционно. Для этого понадобится:

- Связаться с сотрудниками МФО и обсудить условия инвестирования.

- Подписать договор и отсканировать его. Электронную версию документа прислать сотрудникам МФО.

- Внести установленную по договору сумму.

Перед тем как подписать договор, внимательно его изучите. Недобросовестные микрофинансовые компании могут попытаться переложить часть проблемного кредитного портфеля на вкладчика. Если процент просрочки с момента вложения денег увеличился на 5%, то инвестор получит не обещанные 25%, а только 20%.

Обязательно проверяйте, включена ли микрофинансовая организация в госреестр ЦБ РФ, который дает право на осуществление деятельности. Если компании в списке нет, она работает нелегально. Соответственно, если вдруг МФО перестанет существовать, вернуть деньги будет очень сложно. Бробанк еженедельно обновляет перечень закрытых МФО, заранее проверьте, нет ли в нем той организации, которая выбрана для инвестирования.

Помните, что инвестиции в МФО не застрахованы и с полученной прибыли необходимо оплатить НДФЛ. Высокий порог в 1,5 млн рублей установлен для того, чтобы уменьшить число инвесторов, у которых низкая финансовая грамотность.

Кредитные кооперативы

Можно взять кредит и положить под проценты в кредитные кооперативы. Доходность от сотрудничества с ними доходит до 30% годовых. В целом прибыль зависит от количества заемщиков и качества кредитного портфеля. Перед тем как вложить деньги в кредитный кооператив, изучите:

- учредительные документы кредитного кооператива;

- данные о членстве в СРО;

- сумму капитала;

- срок работы.

На основании полученной информации принимайте решение, стоит ли вкладывать деньги в кооператив.

Кредитные кооперативы и МФО слабо конкурируют с банками. Условия и требования к клиентам в МФО минимальные, открыть вклад можно моментально. Банки предоставляют заемные средства под относительно небольшую процентную ставку, поэтому большой прибыли не будет. Кредитные кооперативы, как и МФО, не запрашивают большое количество документов у вкладчика, но инвестор сам отвечает за все свои риски.

Деньги вкладчика не застрахованы государством. Кроме того с полученной прибыли также придется платить подоходный налог в размере 13%, если эта функция не возложена на кредитный кооператив.

Оформление доверительного управления

Еще один способ – взять кредит и перевести деньги в компанию, которая занимается доверительным управлением, так называемый private banking. Сумма первого взноса зависит от размера компании. Обычно платеж составляет около 15 тысяч рублей.

По способу получения прибыли доверительное управление похоже на паевые фонды. Но у вкладчика больше прав:

- Можно забрать вложенные деньги вместе с прибылью без оплаты комиссии.

- Вкладчик сам определяет, какую сумму допустимо потерять во время торгов. Рекомендуют устанавливать около 10%.

- Можно контролировать биржевую торговлю онлайн.

- Деньги вкладчика инвестируют в разные фонды, чтобы снизить риски.

Компании, которые занимаются доверительным управлением могут оплачивать налоги за клиентов. Если нет, придется оплачивать 13% НДФЛ самостоятельно. За услуги компания берет около 15% от инвестиционной прибыли вкладчика.

Как и везде, нужно тщательно изучить уставные документы компании, проанализировать эффективность инвестирования. Лучше выбирать надежных брокеров, но первый взнос у них достаточно большой – около 100 тысяч рублей. Поэтому новички в инвестировании сотрудничают с менее крупными компаниями. Риски при таком вложении высокие, деньги не застрахованы государством, но и доход можно получить выше, чем по банковскому вкладу.

Средства можно выводить в полном или частичном размере для оплаты ежемесячного платежа по кредиту. Например, при вложении 50 тысяч заемных рублей в надежную компанию, можно получать ежедневный доход. Если ежемесячная прибыль дойдет 20%, вкладчик получит 10 тыс. рублей. Эти деньги можно снять и оплатить ими кредит. Примерно за полгода задолженность получится полностью погасить, при этом первоначальная сумма инвестирования останется неизменной. Получать доход даже после закрытия кредита.

Новичку рассчитывать на сверхприбыль достаточно сложно. Предварительно придется изучить сферу. Как и любое инвестирование с высокой прибылью вложение может принести убытки, к этому надо быть готовым. А платить по кредиту все равно придется.

Дополнительный вариант заработка – внести кредитные деньги на ИИС. Узнайте о том, как работают индивидуальные инвестиционные счета и за счет чего формируется прибыль вкладчика.

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. treskova@brobank.ru

Комментарии: 3

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Не отразится ли подобное использование средств на кредитной истории. Если снять деньги с кредитной карты и положить их на вклад до конца льготного периода.

Уважаемая Олеся, нет, на вашей кредитной истории это никак не отразится.

Разве не очевидно без расчетов, что кредит, полученный под 12% не может быть погашен депозитом под 6.25% при любых условиях погашения? А если к сумме кредита прибавить страховку, которую навязывают почти всегда? Это по определению убыточный вариант. Для чего тогда нужны были эти расчеты?

Про микрозаймы вообще не было смысла упоминать — откровенный грабеж населения при попустительстве государства и банков.

Вариант с кредитками заслуживает внимания для дисциплинированных вкладчиков.

Инвестиции: во что вложить деньги?

Инвестирование позволяет эффективно распределять собственные ресурсы и приумножать благосостояние. Однако вложение денежных средств, которое сулит высокий уровень доходности, нередко является рискованным мероприятием. Оно способно повлечь за собой серьезные финансовые потери и даже уголовную ответственность в случае использования денежных средств в незаконных целях.

Часто человеку крайне сложно определить, куда вложить деньги, а инвестиционные инструменты для граждан ограничены. Именно поэтому так важно оценить доступные инвестиционные продукты с точки зрения их надежности, прибыльности и потенциальной применимости для инвестирования различных сумм.

Банковский вклад: надежно, но малоприбыльно?

Самым простым, надежным и привычным способом инвестирования для граждан является банковский вклад. Развитие банковских технологий позволило открывать вклады дистанционно, отслеживать собственный капитал и переводить денежные средства с депозита на счет и обратно.

Но в нынешних условиях банковский вклад не обещает быть сверхприбыльным вложением. Так, например, по информации портала Banki.ru, ставки по срочным вкладам достигают 8–9% годовых. Это обусловлено размером ключевой ставки – 7,75%. Под такой процент банки могут брать кредиты у ЦБ РФ, а значит, уплачивать проценты по вкладам, превышающие данную величину, становится невыгодно. И, пока размер ключевой ставки остается неизменным, серьезных изменений ждать не приходится. Последнее заседание Совета директоров Банка России по вопросам денежно-кредитной политики состоялось 22 марта. На нем было принято решение о сохранении размера ключевой ставки. Следующее заседание состоится 26 апреля. Подробнее о ключевой ставке и о том, чего ждать, если она изменится, можно прочитать в публикации «Как изменение ключевой ставки ЦБ влияет на сбережения населения».

Итак, банковский вклад является надежным способом инвестирования, так как денежные средства, размещенные во вкладах и на счетах в банках на территории РФ, подлежат обязательному страхованию на сумму 1,4 млн руб. Она будет выплачена вкладчику в случае отзыва (аннулирования) лицензии у банка или введения Банком России моратория на удовлетворение требований кредиторов банка 1 . Возмещение начинает осуществляться по прошествии 14 дней с момента наступления страхового случая, что гарантирует быстрый возврат денежных средств. Более того, с 2019 г. обязательному страхованию также подлежат денежные средства юридических лиц, признанных малыми и микропредприятиями.

Вместе с тем, по информации на сайте Банка России, уровень инфляции в стране за февраль этого года составил 5,2% годовых, а целевым значением годовой инфляции является показатель 4%. Отсюда можно сделать вывод: инвестиционная привлекательность вклада заключается в том, что это позволит не потерять денежные средства. О серьезном приумножении благосостояния речи не идет. Поэтому нужно помнить, что для крупных сумм до 1,4 млн руб. банковский вклад является наиболее оптимальным способом инвестирования, но стоит обратить внимание и на более прибыльные инструменты.

Сберегательный счет и ПИФы: как покупать и продавать ценные бумаги выгодно?

Многие кредитные организации предлагают своим клиентам открытие индивидуальных инвестиционных счетов (особый вид брокерского счета), прибыль по которым значительно превышает проценты по вкладам. Возможность их открытия сейчас предусмотрена во многих банковских мобильных приложениях. С помощью таких счетов клиент может торговать на бирже через банк или профессионального участника рынка ценных бумаг – брокера. То есть, пополняя инвестиционный счет, вы предоставляете в доверительное управление банку или брокеру деньги, которые он инвестирует в ценные бумаги.

Стоит обратить внимание на то, что, хотя многие брокеры функционируют совместно с кредитными организациями, а управляющие компании, которые занимаются управлением инвестиционными средствами, нередко являются дочерними организациями банков, осуществляемая ими инвестиционная деятельность с вашими денежными средствами не подлежит обязательному страхованию.

Как и любой доход, выручка от инвестиций подлежит налогообложению. В целях стимулирования инвестиционной деятельности граждан государство установило налоговые льготы по НДФЛ для таких доходов, а именно налоговый вычет по двум моделям: первый – в размере 13% от вложенной суммы, но не более уплаченного НДФЛ и не больше 52 тыс. руб. в год; второй – освобождение дохода от инвестиций от 13-процентного налога. Таким образом, первая модель позволяет получить от государства налоговый вычет из уплаченного по другим доходам налога вне зависимости от успешности инвестиционной деятельности, а вторая более подходит для инвесторов, чья деятельность приносит значительный доход.

Налоговые льготы предоставляются только плательщикам НДФЛ, т.е. работающим гражданам. Для их получения срок инвестирования должен составлять не менее трех лет, а максимальный размер взноса ограничен 1 млн руб. в год. Также нельзя забывать, что деньги на инвестиционных счетах не подлежат обязательному страхованию, а неэффективные решения, касающиеся купли-продажи ценных бумаг, могут привести к потере накоплений.

Получается, без специальных знаний о рынке ценных бумаг можно получить доход в размере 13% годовых лишь при помощи использования налоговой льготы. Такой способ инвестирования выгоднее открытия обычного вклада или простого брокерского счета, так как последний функционирует по тем же правилам, но не предусматривает налоговые льготы.

Кроме того, многие кредитные организации и брокеры предлагают уже готовые «пакетные» инвестиционные решения, с которыми можно ознакомиться на сайтах банков или в мобильном приложении. Их доходность может составлять 20–30% при покупке низкорисковых ценных бумаг, которые обычно выпускают государство или крупные организации, и от 40% при инвестировании в высокорисковые активы.

Похожие инвестиционные решения предлагают и паевые инвестиционные фонды (ПИФы), которые используют денежные средства инвесторов для покупки ценных бумаг или инвестиций в недвижимость. В таких фондах инвесторы являются собственниками долей (паев), а управляющая компания распоряжается их денежными средствами и инвестирует в ценные бумаги, стоимость которых может увеличиваться или уменьшаться, а также в недвижимость и иные активы. Но доход в данном случае можно получить лишь при реализации собственного пая, если его стоимость за время владения возросла. Денежные средства в ПИФах не подлежат страхованию, а налоговые льготы действуют лишь в случае владения ценными бумагами более пяти лет.

Облигации федерального займа: как стать кредитором государства?

Облигации – это долговые ценные бумаги. Государство и компании, которые их выпускают, называют эмитентами. С помощью таких ценных бумаг эмитент занимает деньги у покупателей облигаций и обязуется вернуть их с процентами. В результате человек получает купонный доход, т.е. проценты по облигациям. Также можно выиграть на разнице между ценой покупки и последующей продажи облигаций. Цена в свою очередь может вырасти ввиду изменения рыночных факторов, например, при снижении ставок по аналогичным облигациям ваша облигация будет выгоднее, так как будет приносить больший доход.

Наиболее надежными представляются гособлигации. Их покупатель фактически становится кредитором государства. Облигации федерального займа выпускает Министерство финансов РФ. Среди них выделяется эмитируемая с апреля 2017 г. ОФЗ-Н. Она распространяется среди физических лиц по номиналу в 1 тыс. руб. со сроком размещения в три года. Минимальный пакет – 30 штук.

Популярными сейчас являются еврооблигации, которые выпускают российские эмитенты на рынках стран Европы в иностранной валюте. Но необходимо учитывать, что извлечение «валютной выручки» с еврооблигаций (при росте ее курса к рублю) тоже облагается 13-процентным налогом.

Наконец, нужно иметь в виду, что реальная доходность облигаций падает с повышением инфляции или, например, снижением ключевой ставки, однако стоимость самой облигации при этом возрастает. Это объясняется тем, что с повышением инфляции покупательная способность денег падает, а если темпы роста инфляции превысят доходность по облигации, то ваши инвестиции будут в фактическом убытке, несмотря на формальное получение процентов.

Как избежать потери денег при инвестировании?

1. Внимательно читайте договор, который вам предлагают подписать. Особенно важно следить за корректностью формулировок. Если вы подписываете договор банковского вклада, то в нем не должно быть таких терминов, как «инвестиционный счет», «инвестиционный доход». Их наличие может означать, что подписываемое вами соглашение является договором об инвестиционной деятельности, которая не подлежит обязательному страхованию. Такая продажа сотрудниками банка одних финансовых продуктов под видом других именуется мисселингом. Банк России предпринимает активные шаги по борьбе с подобным недобросовестным поведением банковских работников, в том числе планирует запретить им указывать на страхование операций, если речь не идет о классических вкладах.

2. Помните, что необходимо проверять все документы, включая приходные кассовые ордеры при внесении денежных средств в кассу. Нередки случаи отражения недостоверных сумм при оформлении документов об открытии вклада. В частности, одним из видов мошенничества являются «тетрадочные вклады». Они не отражаются должным образом в балансе банка. Например, в договоре банковского вклада клиента отражена одна сумма, а в отчетности банка – другая, или операция вовсе не учтена. Такие вклады не порождают обязанности по выплате страхового возмещения в случае отзыва у банка лицензии. Для борьбы с подобного рода махинациями в декабре 2018 г. в Уголовный кодекс была внесена ст. 172.3 «Невнесение в финансовые документы учета и отчетности кредитной организации сведений о размещенных физическими лицами и индивидуальными предпринимателями денежных средствах». Эта статья предусматривает для нарушителей наказание в виде лишения свободы на срок до 4 лет, а в некоторых случаях – и до 7 лет.

Имейте в виду: доказать факт заключения договора с банком и получить полагающееся возмещение от Агентства по страхованию вкладов позволят документы.

3. Следует избегать процентов по вкладам, которые значительно превышают среднерыночные. Готовность кредитной организации выплачивать беспрецедентно высокие проценты может указывать на то, что у нее есть проблемы. Такие банки заинтересованы в привлечении максимального объема денежных средств клиентов для их последующего вывода или использования в целях покрытия собственных нужд, поэтому предлагают выгодные условия по вкладам. После того как они лишаются лицензии, ранее привлеченных денежных средств для возмещения клиентам уже не остается, так как они были использованы для финансирования учредителей или покрытия расходов банка. В таких кредитных организациях не стоит размещать суммы, превышающие величину страхового возмещения.

4. Особое внимание следует уделить проверке полномочий лица, с которым вы заключаете договор. Есть ли у организации лицензия (любая деятельность на рынке ценных бумаг и по привлечению вкладов подлежит лицензированию); уполномочен ли сотрудник подписывать договор; является ли кредитная организация участником системы страхования вкладов и т.д.

5. Нельзя инвестировать все денежные средства в один источник. Также важно просчитывать риски дефолта облигаций, т.е. невозможности заемщика средств выполнить свои обязательства в срок. Например, чем выше доходность и ниже цена облигации, тем больше риск, что эмитент не выполнит свои обязательства перед инвестором.

Вовремя реализовать ценные бумаги без серьезных потерь позволит отслеживание рыночных изменений вроде размера ключевой ставки ЦБ, уровня инфляции и других индикаторов.

1 Федеральный закон от 23 декабря 2003 г. № 177-ФЗ «О страховании вкладов в банках Российской Федерации».

Источник https://brobank.ru/vzyat-kredit-i-polozhit-pod-procenty/

Источник https://www.advgazeta.ru/ag-expert/advices/investitsii-vo-chto-vlozhit-dengi/

Источник

Источник