Содержание

Как и где вложить деньги под проценты в банк с ежемесячным доходом

Многих людей интересует, в какой банк лучше вложить деньги под проценты , чтобы ежемесячно получать доход. Лучше всего сотрудничать с крупными финансовыми организациями, которые предлагают выгодные условия.

Условия вкладов

Банковские вклады характеризуются низкими рисками . Вероятность потери денег сведена к минимуму, поэтому многие люди предпочитают передавать деньги в банк под проценты. Но каждый вклад имеет свои условия, их следует внимательно изучать перед тем, как подписывать договор.

Выгодно вложить деньги под проценты в банк с ежемесячным доходом. Вклады, по которым доход начисляется ежемесячно, относятся к наиболее выгодным предложениям. При рассмотрении вариантов нужно обращать внимание на доходность, она зависит от процентной ставки и возможности капитализации процентов.

Имеет значение размер минимального взноса , а также то, с какой периодичностью будут выплачиваться проценты. Нужно узнать и срок размещения средств.

Выгодны депозиты с ежемесячной выплатой процентов . Чем период больше, тем более высокую процентную ставку предлагает финансовая компания, из-за этого повышается уровень дохода. Ежемесячные начисления процентов еще более ускоряют процедуры накопления. В этом случае максимальный доход можно получить, размещая как можно больше сумму на длительный срок.

Лучше всего выбирать вклады с ежемесячным доходом или ежедневной выплатой процентов, открывая их на срок от 6 месяцев до 2 лет.

С выплатой каждый месяц

Вклады с ежемесячной выплатой процентов могут открыть частные лица , такие предложения доступны и организациям. Вариант, когда проценты начисляются каждый месяц, интересен тем, что вкладчик при необходимости может снимать деньги со счета. При этом ему не нужно расторгать договор.

Есть несколько способов открыть депозит. Можно обратиться в банковское отделение , но большая часть финансовых организаций предлагает совершить процедуру онлайн. Банки продвигают онлайн-сервисы , поэтому при заключении договора дистанционным методом повышают процентную ставку.

Условия соглашения между клиентом и финансовой организацией прозрачные, никаких подводных камней нет, поэтому банковские вклады можно назвать безопасным финансовым инструментом.

Прибыль рассчитывается каждый месяц, при этом учитывается процентная ставка.

Если говорить о способе распоряжения заработанными средствами, есть следующие варианты:

- капитализация;

- ежемесячное снятие.

Если они понадобятся, их можно снять следующими способами:

- вывести на банковскую карту;

- перевести на счет;

- получить наличными в кассе банка.

Перед подписанием договора нужно обратить внимание на другие предложения, существующие на рынке. Часто финансовые организации предлагают более высокий процент на вклады, доход по которым рассчитывается в конце периода.

С ежедневной капитализацией

Чаще всего банки предлагают вклады с квартальной капитализацией , но есть финансовые учреждения, которые устанавливают ежедневную периодичность начисления процентов.

В этом случае доход рассчитывается ежедневно , прибавка к основной сумме происходит каждый день. Если процентная ставка высокая, такие финансовые продукты отличаются повышенной доходностью, но банки предлагают их редко.

С частичным снятием

Такие депозиты пользуются популярностью из-за того, что вкладчики могут частично снимать с них деньги . На процентной ставке это не отражается, на оставшиеся сбережения продолжают начисляться проценты.

Процентная ставка по таким депозитам выше средней по рынку, но условия хранения средств гибче.

В каком банке лучше открыть вклады с выплатой каждый месяц — краткое сравнение условий

Потенциальных вкладчиков часто интересует, где выгодные условия, в каком банке можно открыть самый хороший вклад.

Для этого стоит обратить внимание на топ-5 депозитов в Москве:

Тинькофф предлагает оформить «Смартвклад» через интернет. Пластиковая карта и документы будут доставлены клиенту курьером. Программа предусматривает пополнение. Есть капитализация процентов, полученный доход можно переводить на карту. Минимальный взнос составляет 50000 руб., максимальная сумма — 30 млн руб. Возможно вложение в национальной валюте, долларах и евро. Вклад — на 6 месяцев, ставка — до 6,5%.

Открыв в Альфа-банке счет «Накопилка» , вкладчик получит доход в размере 6% годовых. Проценты начисляются на любую сумму, но воспользоваться предложением можно только после подключения услуги «Копилка для зарплаты» или «Копилка для сдачи». Начисление процентов происходит ежемесячно.

Как принять верное решение при выборе вклада

Перед тем как передать банку деньги под процент, нужно определиться с величиной дохода , она зависит от ставки. После этого следует перейти к выбору финансового учреждения, оценить удобство сотрудничества с ним.

В текущий момент вложенные в банки средства застрахованы , государственная защита установлена на сумму до 1,4 млн руб. Даже если ЦБ отзовет у финансовых учреждений лицензии, вкладчик получит назад свои деньги. Поэтому перед тем как подписывать договор, нужно уточнить, участвует ли банк в программе страхования средств вкладчиков.

Большая часть банков снижает процентные ставки у вкладов с капитализацией , разница со срочными депозитами может составлять 1-1,5%. Так финансовые учреждения уравнивают доходность депозитов.

Чтобы определить, какой вариант вложений более выгоден, нужно сравнивать эффективные ставки . Они отражают прибыльность депозита, тогда как рекламируемую ставку можно назвать номинальной.

При выборе вкладов с капитализацией нужно учитывать, что банки редко допускают, чтобы вкладчик частично снимал деньги. Нужно уточнить, есть ли пролонгация договора.

Такие депозиты стоит выбирать тем людям, которые обладают большой суммой и могут передать ее в финансовое учреждение на несколько лет. При длительном сроке хранения вклад с капитализацией может быть выгоднее срочного депозита.

Важен этап выбора банка. Перейдя на сайт ЦБ РФ, можно узнать список финансовых организаций, которые испытывают трудности. С ними не нужно работать.

Если гражданин желает разместить в банке сумму меньше 1,4 млн руб. , то при выборе депозита он может обращать внимание только на доходность. Риски не стоит учитывать, государство гарантирует сохранность их и начисленных процентов.

Но в случаях, когда сумма превышает 1,4 млн руб. , лучше раздробить ее на несколько частей или положить деньги на счет в одном надежном финансовом учреждении.

Страшный сон российского вкладчика: чего стоит бояться, принося деньги в банк

В 2020 году уровень доверия россиян к банкам упал в три раза, выяснили в НАФИ. 34% жителей страны не доверяют деньги финансовым организациям. Между открытием вклада и человеком стоят пугающие вопросы: смогу ли я забрать деньги? Как безопасно открыть депозит через интернет? Что будет, если банк «лопнет»? Какой налог нужно платить? Почему ставки такие низкие? Об этом чаще всего менеджеров спрашивают клиенты, рассказали в Новикомбанке.

Давайте разберемся, где действительно есть риск потерять деньги, а где против инвестиций работают заблуждения.

1. Банк не отдаст деньги

Финансовая организация возвращает сумму вклада вместе с процентами, когда истекает срок действия договора. Формат возврата может отличаться: некоторые банки зачисляют деньги на карточный счёт. Другие – продлевают срок действия, если это предусмотрено договором.

Вкладчики боятся, что банк не отдаст деньги по требованию. Фото: temabankov.ru.

Банк возвращает деньги по первому требованию клиента, даже если срок действия вклада не закончился. Другое дело, что вкладчик потеряет проценты. Это условие тоже зависит от договора. Например, некоторые банки выплачивают проценты по ставке «до востребования» при досрочном расторжении. Обычно это около 0,01-0,1%. Бывают вклады с льготными условиями досрочного расторжения: эффективная ставка 5%, а при досрочном расторжении с 90 дня – 3%.

Совет: внимательно читайте условия продления срока действия договора и досрочного расторжения.

2. Онлайн-вклады опасны

Это так, если открывать депозит в непроверенном месте. Или отдавать деньги первому попавшемуся брокеру, который обещает доходность 50% годовых.

На самом деле онлайн-депозит ничем не отличается от открытия вклада в отделении банка. За тем исключением, что в это самое отделение не придётся идти. К тому же ставки онлайн-депозитов во многих банках выше, чем в базовой линейке, на 0,2-0,5%.

Но свои риски здесь тоже есть. Например, человеческий фактор – менеджер банка может ошибиться при вводе реквизитов. Другой риск – системные сбои.

Открывая вклад в интернете, будьте внимательны — проверяйте реквизиты. Фото: fxklavuz.com.

Совет: открывайте онлайн-вклады через сайты и мобильные приложения банков. Или через надёжного посредника, например, «Выберу.ру». Внимательно проверяйте данные договора онлайн-вклада и сохраняйте документы.

3. Банкиры исчезнут вместе с деньгами

Эксперты каждый год предрекают крах банковской системы или до 100 отозванных лицензий. Учитывая, что в пятницу, 12 марта, Центробанк отозвал 4 лицензии, негативные прогнозы могут исполниться. Поэтому перед открытием депозита убедитесь, что банк участвует в системе страхования вкладов.

Некоторые вкладчики не знают о том, что вклады застрахованы в большинстве банков, отмечается в исследовании. Если организация, которой вы передали на хранение деньги, «лопнет», Агентство по страхованию вкладов компенсирует 100% сумму счетов и депозитов до 1,4 млн рублей. Вкладчикам, которые хранят большие суммы, придётся дожидаться реализации имущества банка и выплат через ликвидирующее предприятие.

Совет: перед открытием вклада в новом банке убедитесь, что он участвует в системе страхования вкладов и имеет генеральную лицензию Центробанка.

4. Со вкладов нужно платить налог!

Налог нужно платить не с самой суммы вклада, а начисленных процентов. С 1 января 2021 года 13% заплатят владельцы депозитов, которые за год заработают на процентах свыше 42,5 тыс. рублей: размер ключевой ставки ЦБ в начале года (4,25%) * 1 000 000.

Налог нужно платить не с суммы вклада, а с начисленных процентов. Фото: lawecon.ru.

ФНС самостоятельно соберёт информацию о вкладах граждан, рассчитает сумму налога и отправит уведомление. Оплачивать налог можно через интернет или отделение банка.

Совет: не обязательно открывать депозит, есть другие способы получения дохода. Например, акции компаний. Но помните, что доход от торговли на бирже тоже облагается налогом. Лучше диверсифицировать накопления: часть держать на вкладе, другую – в валюте, третью – в ценных бумагах, четвёртую – в обезличенных металлических счетах. А о том, как не платить «налог с вклада», читайте в нашем материале.

5. Почему ставки такие маленькие?

Наверное, самый болезненный пункт в списке: хочется сберечь деньги от инфляции, на биржу соваться страшно, достаточных средств для покупки квартиры нет. Допустим, есть 100 тыс. рублей, которые хочется «заначить» на чёрный день. Но если 100 тыс. лежат под матрасом, через полгода, с учётом инфляции 5%, это будут уже 70 тыс. рублей.

Самый простой способ – открыть вклад. Низкие ставки пугают, поэтому летом люди активно снимали деньги с депозитов. В первую очередь те, у кого заканчивался срок договора, а продлевать вклад по более низкой ставке не хотелось.

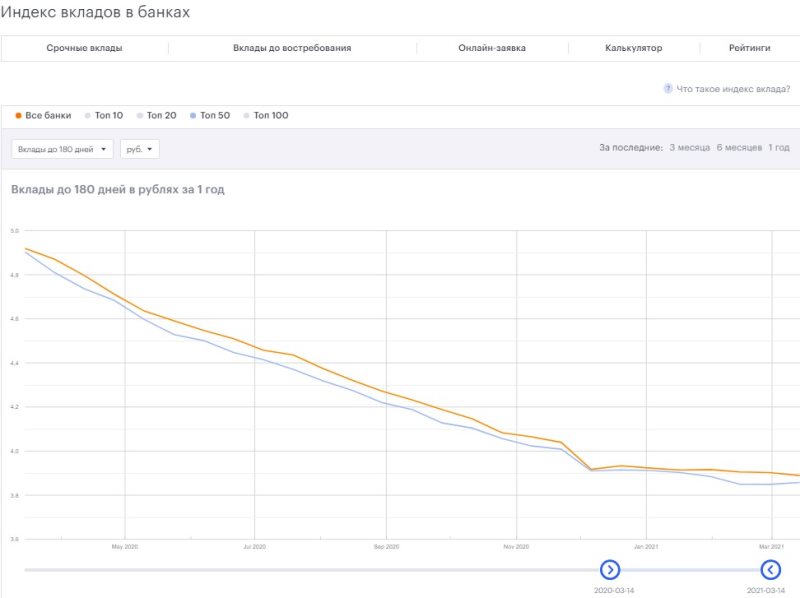

Индекс вкладов «Выберу.ру». Фото: «Выберу.ру».

Сейчас средняя ставка по вкладам до 180 дней в банках топ-50 – 3,86% годовых, отмечает индекс «Выберу.ру». Доходность вкладов упала вслед за ключевой ставкой Банка России – 4,25%. Если инфляция продолжит расти, ЦБ повысит ставку, соответственно, увеличится доходность депозитов.

Следующее заседание по КС назначено на 19 марта. После решения совета директоров ЦБ будет ясна судьба доходности по вкладам.

Источник https://strategy4you.ru/vklad/vlozhit-dengi-pod-procenty-v-bank-s-ezhemesyachnym-doxodom.html

Источник https://www.vbr.ru/banki/novosti/2021/03/16/ppk-strashno/

Источник

Источник