Кредитные карты без процентов в 2021 году

Кредитными картами сегодня пользуются многие россияне. Схема их использования проста: человек рассчитывается банковскими деньгами, а затем в установленный срок погашает образовавшуюся задолженность и оплачивает услуги банка. Это всем понятно, однако немногие знают, что в 2021 году есть возможность использовать кредитные карты без уплаты процентов.

Фото: bankiclub.ru

Беспроцентные кредитные карты

Кредитная карта без процентов — это уникальная возможность использовать деньги банка бесплатно. Разумеется, в руководстве финансовых учреждений глупых людей нет, и полностью беспроцентных карт, на которых банк ничего не зарабатывает, не бывает. Но тарифы многих кредиток подразумевают, что использовать деньги банка без уплаты процентов можно в течение так называемого льготного периода. И чем он дольше, тем выгоднее становится конкретная кредитка конкретного банка.

Обычно правила расчета льготного периода подразумевают, что у держателя карты по окончании календарного месяца остается некоторое количество дней в следующем месяце, когда он может вернуть взятые в кредит средства, не уплачивая проценты.

К примеру, льготный период составляет 55 дней. Деньги с кредитки расходовались начиная с 1 января. Сам январь длится 31 день. Соответственно, от 55 дней льготного периода в феврале остается 24 дня. Так что если погасить январскую задолженность до 24 февраля включительно, банк никакие проценты не возьмет.

На самом деле, 55 дней грейс-периода (другое название льготного периода) для 2021 года — это немного. Скорее это минимальный срок, а многие банки предлагают 100 дней беспроцентного использования своих кредиток и больше. А значит, на погашение задолженности остается намного больше времени, чем несколько дней следующего календарного месяца.

Преимущества кредитных карт без процентов

Многие из нас оказывались в ситуации, когда деньги нужны срочно, причем на какие-то первоочередные нужды. Чтобы не тревожить постоянными просьбами одолжить немного “до зарплаты” своих друзей или родственников, имеет смысл держать в кошельке кредитную карту.

Даже если тарифы кредитки подразумевают комиссию за снятие наличных в банкомате, картой можно оплачивать ежедневные покупки в магазине. За это никакой комиссии не будет, а по описанной выше схеме использовать деньги с кредитки можно бесплатно.

Более того, на грейс-периоде кредитной карты можно даже зарабатывать реальные деньги. Схема, которую используют некоторые продвинутые в финансовом отношении россияне, предельно проста и понятна.

Чтобы зарабатывать на кредитке с длительным грейс-периодом, нужно открыть банковский вклад с возможностью пополнения. Желательно с хорошими для 2021 года процентами. На этот вклад вносится ваш регулярный доход — например, зарплата.

В то время, пока на вкладе лежит ваш заработок и постепенно приносит проценты, вы пользуетесь кредиткой.

В следующем месяце, получив свой доход, вы погашаете задолженность по кредитной карте без уплаты процентов. Если от зарплаты после этого что-то осталось — нужно внести деньги на вклад, пополнив его сумму. И продолжить пользоваться кредиткой.

Таким образом вы регулярно пользуетесь деньгами банка, не уплачивая за это проценты. А на вашем вкладе лежит некоторая сумма, которая приносит доход. Как много при этом получится заработать — зависит только от суммы на вкладе и процентов капитализации.

Собираясь открыть кредитку, не стоит обращаться в первый попавшийся банк. Изучите предложения разных финансовых учреждений и выберите из самых выгодных вариантов. Заказывать карту в 2021 году лучше онлайн — это и удобнее, и безопаснее в период пандемии. Ответ от большинства банков приходит в течение нескольких минут. Если кредитка для вас одобрена, многие финансовые организации доставляют готовую карту курьером. Обычно — уже на следующий день.

Топ-10 лучших беспроцентных карт в 2021 году

Длительность грейс-периода — только один из важных признаков хорошей кредитки с выгодными условиями. Имеет значение наличие или отсутствие комиссии за использование карты, ее сумма, процентная ставка при выходе за пределы льготного периода и т.д.

Мы выбрали десять кредиток с лучшим набором таких условий. При этом какого-то специального рейтинга наша подборка не подразумевает и по каким-то позициям кредитки не расставлены. Все эти карты достаточно хорошо, чтобы претендовать на первое место в этом топ-10.

| Банк | Карта | Ставка, годовых | Лимит, руб. | Грейс-период | Комиссия за обслуживание |

| Райффайзенбанк | «110 дней» | от 19% до 49% | до 600 000 | 110 дней | от 0 до 150 руб./месяц |

| Тинькофф | «Платинум» | от 12% до 49,9% | до 700 000 | 55 дней | от 0 до 590 руб./год |

| Открытие | «120 дней» | от 13,9% до 29,9% | до 500 000 | 120 дней | от 0 до 1 200 руб./год |

| Альфа-Банк | «100 дней без %» | от 11,99% до 23,99% | до 500 000 | 100 дней | от 590 до 1 490 руб./год |

| МТС-Банк | Zero | от 0% до 10% | до 150 000 | нет | 30 руб./день при наличии задолженности |

| ВТБ | «Карта возможностей» | от 14,9% до 34,9% | до 1 000 000 | 110 дней | 0 руб. |

| Газпромбанк | «Удобная карта» | от 11,9% до 29,9% | до 600 000 | 90-180 дней | от 0 до 199 руб./месяц |

| CitiBank | «Просто кредитная карта» | от 7% до 28% | до 450 000 | 180 дней | 0 руб. |

| УБРиР | «Хочу больше» | от 12% до 27,7% | до 700 000 | 120 дней | 99 руб./месяц |

| Почта Банк | «Вездедоход» | от 10,9% до 39,9% | до 1 500 000 | 120 дней | от 0 до 99 руб./месяц |

Райффайзенбанк «110 дней»

- Ставка — от 19% до 49% годовых

- Сумма — до 600 000 руб.

- Возраст — от 21 года до 67 лет

- Беспроцентный период — до 110 дней

- Стоимость — от 0 до 150 руб./месяц

Кредитка Райффайзенбанка отличается неплохими сбалансированными условиями. Важное ее преимущество — операции снятия наличных здесь входят в беспроцентный период. В месяц открытия карты и следующий за ним период снимать можно сколько угодно без ограничений. Начиная с третьего месяца лимит есть, но он вполне неплохой — до 50 000 рублей ежемесячно. Если вернуть деньги в течение 110-дневного грейс-периода, проценты начислены не будут. Комиссия за сам факт снятия денег также не начисляется.

Второе преимущество — за расходы с использованием карты начисляется кэшбэк — всего можно заработать до 4 000 рублей в месяц.

Для того, чтобы карта была бесплатной, ей нужно пользоваться достаточно активно — расходуя в течение месяца сумму от 8 000 рублей. Если условие не выполняется, банк спишет 150 рублей.

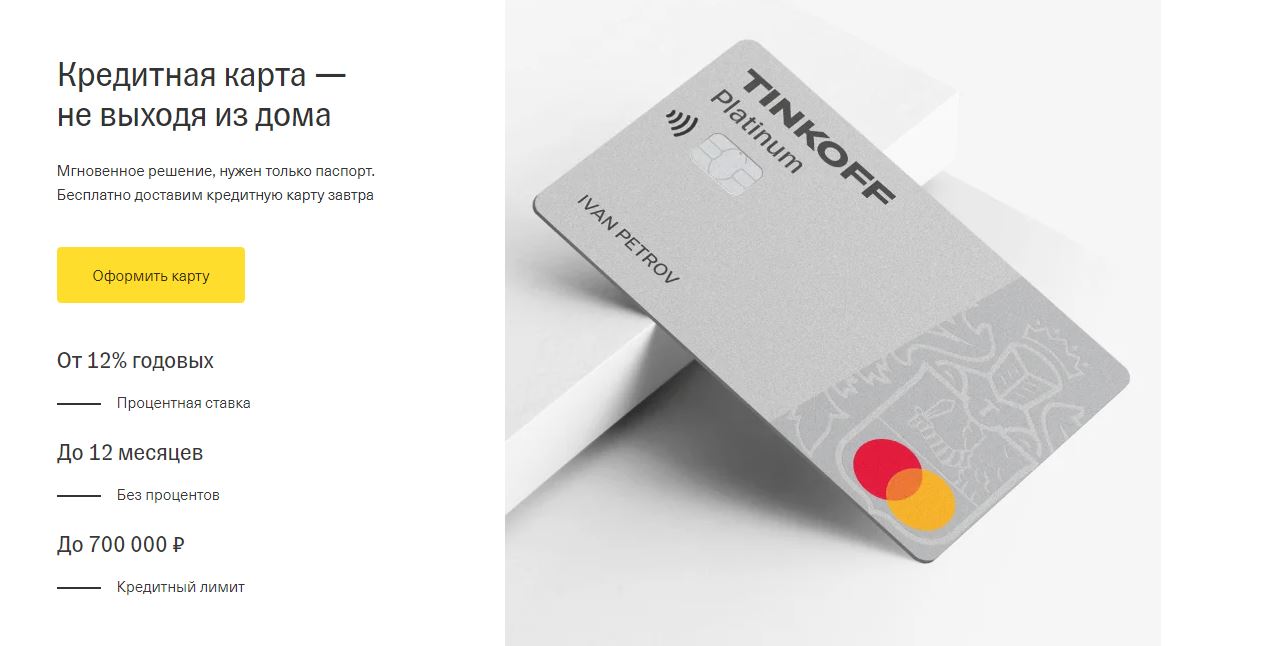

Тинькофф «Платинум»

- Ставка — от 12% до 49,9% годовых

- Сумма — до 700 000 руб.

- Возраст — от 18 до 70 лет

- Беспроцентный период — до 55 дней

- Стоимость — от 0 до 590 руб./год

Беспроцентный период в Тинькофф Банке на стандартные покупки не самый большой — это обычные для большинства финансовых учреждений 55 дней. Но полный набор условий и тарифов делает эту карту одной из лучших в России.

- Во-первых, здесь предусмотрен длительный грейс-период за погашение картой других кредитов — 120 дней. Это поможет с выплатой взятых ранее займов.

- Во-вторых, кредитка «Платинум» может использоваться как карта рассрочки — технику, одежду и прочие товары в магазинах-партнерах можно приобретать с беспроцентной рассрочкой сроком до 12 месяцев.

Наконец, Тинькофф начисляет кэшбэк за расходы по кредитке. Накопленные бонусы можно перевести в рубли по курсу 1 бонус = 1 рубль.

Годовая комиссия за использование этой кредитки — 590 рублей. Но банк не будет взимать эту сумму, если карта не используется.

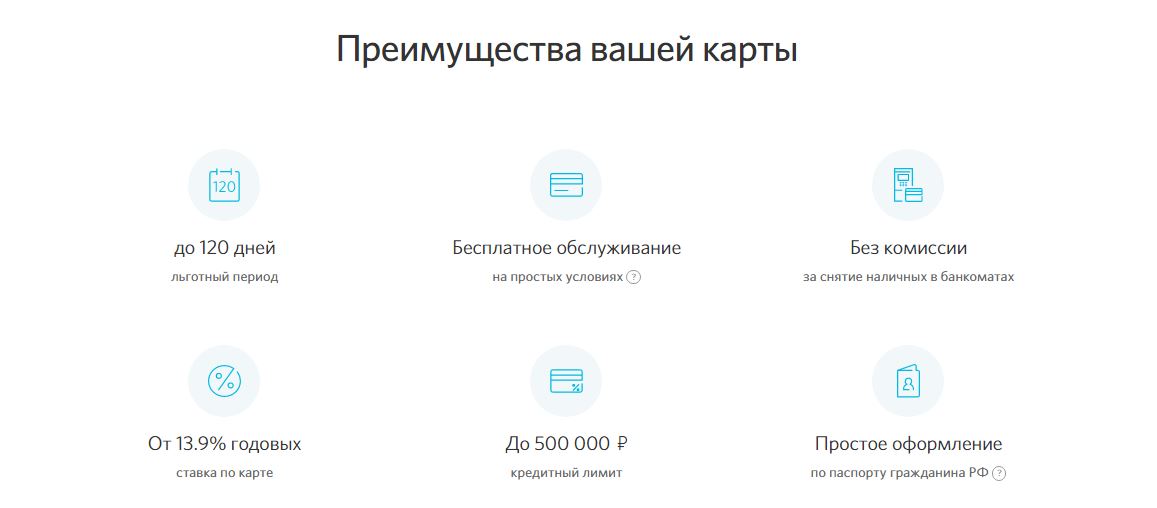

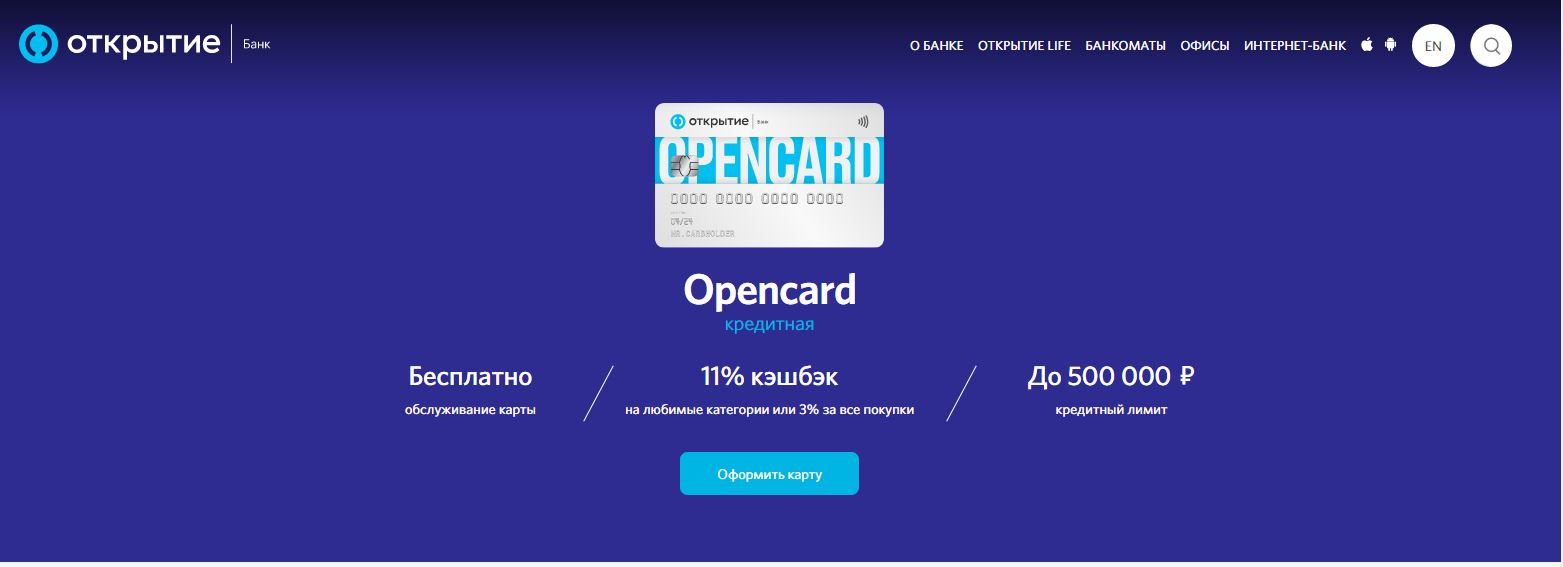

Открытие «120 дней»

- Ставка — от 13,9% до 29,9% годовых

- Сумма — от 20 000 до 500 000 руб.

- Возраст — от 21 до 75 лет

- Беспроцентный период — до 120 дней

- Стоимость — от 0 до 1 200 руб./год

Беспроцентный период здесь один из самых больших — 120 дней, практически четыре месяца. Максимальный кредитный лимит по карте — 500 000 рублей. Но чтобы его получить, кроме паспорта нужно приложить справку о доходах. Без такой справки лимит ограничен суммой в 100 000 рублей, что тоже неплохо.

Чтобы вернуть комиссию за использование карты (это 1 200 рублей в год), нужно каждый месяц совершать покупки по кредитке на сумму от 5 000 рублей и выше. За каждый такой месяц банк будет возвращать на баланс по 100 рублей, и в конце концов карта может стать полностью бесплатной.

Снимать наличные с этой кредитки (причем даже в банкоматах других банков) можно без уплаты комиссии, и это одно из важных ее преимуществ.

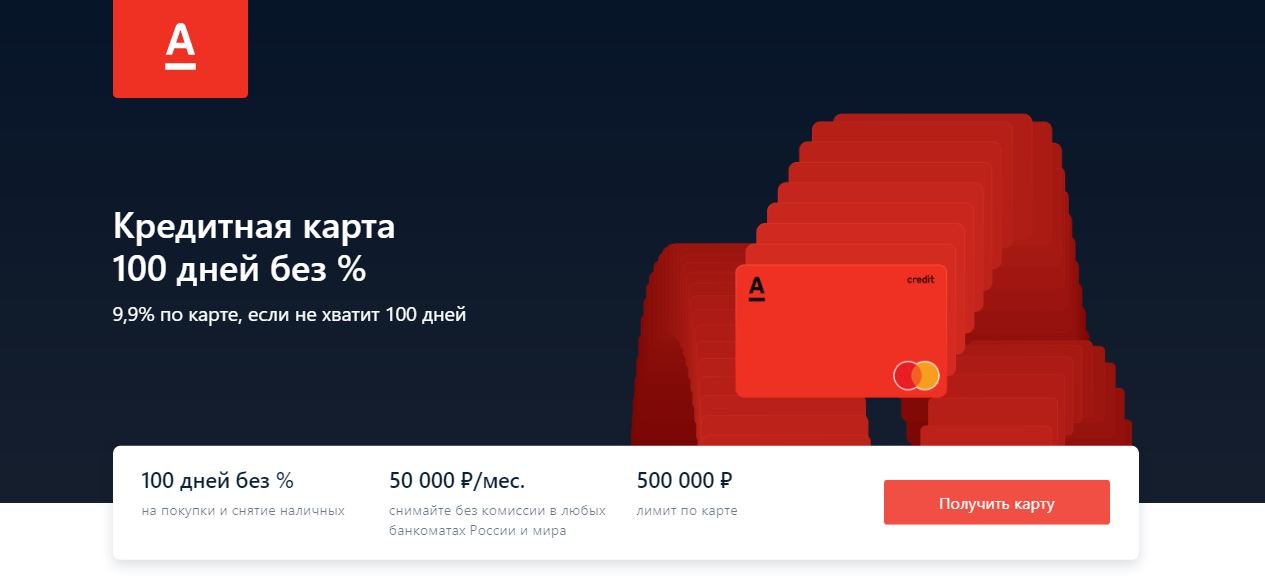

Альфа-Банк «100 дней без %»

- Ставка — от 11,99% до 23,99% годовых

- Сумма — до 500 000 руб.

- Возраст — от 18 лет

- Беспроцентный период — до 100 дней

- Стоимость — от 590 до 1 490 руб./год

Продолжительный и при этом честный грейс-период — 100 дней. Если в течение этого времени вернуть банку потраченные средства, никакие проценты начисляться не будут.

Снимать наличные без комиссии можно в пределах 50 000 рублей в месяц, причем в любых банкоматах России и мира. Искать устройство Альфа-Банка вовсе не обязательно.

Комиссия составляет от 590 до 1 490 рублей в год. Точная сумма зависит от наличия у держателя пакета услуг или дебетовой карты Альфа-Банка.

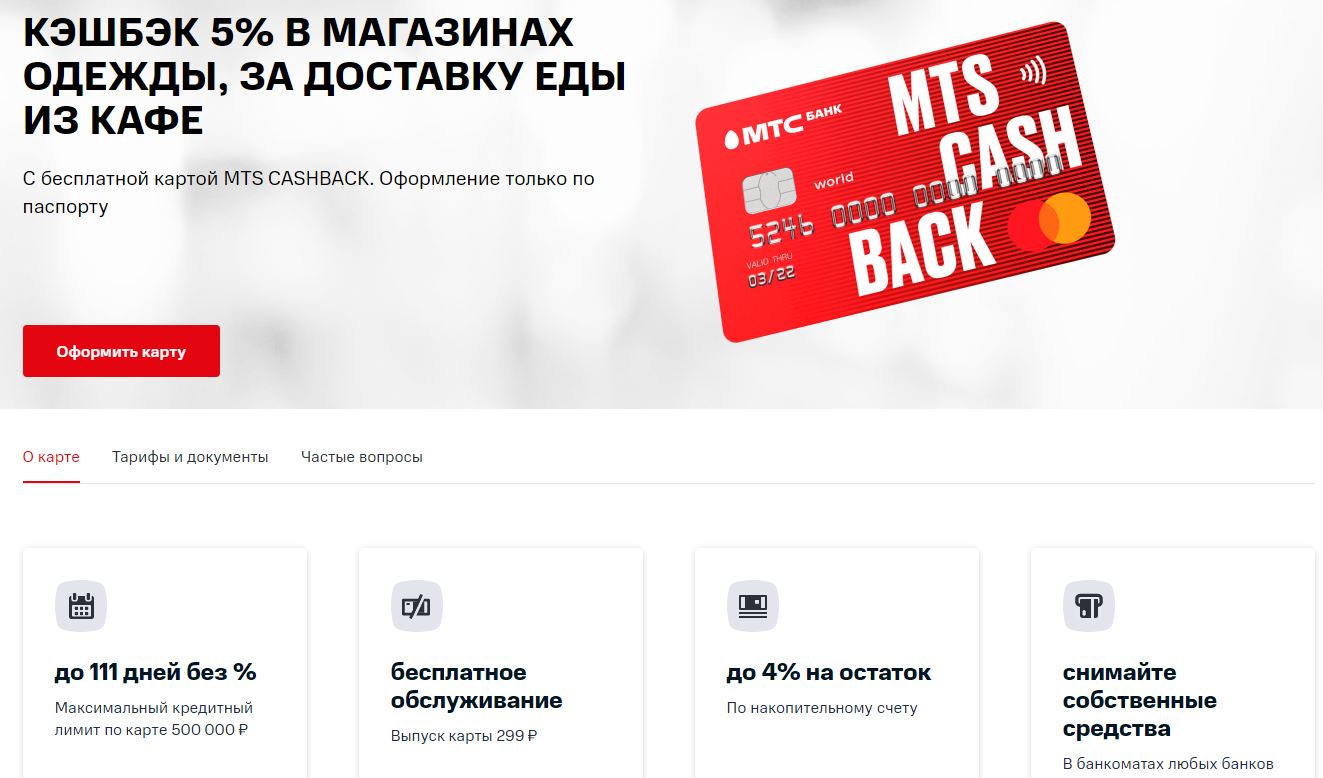

МТС Деньги Zero

- Ставка — от 0% до 10% годовых

- Сумма — до 150 000 руб.

- Возраст — от 20 до 70 лет

- Беспроцентный период — нет

- Стоимость — 299 руб. за выпуск, 30 руб./день при наличии задолженности

Условия использования этой кредитки — самые необычные в нашей подборке. Проценты за использование денег банка как таковые здесь не начисляются почти никогда. Кредит сам по себе беспроцентный. Но банк берет комиссию 30 рублей в день при наличии любой задолженности.

Соответственно, пользоваться картой Zero от МТС-Банка имеет смысл, если вы расходуете сумму, близкую к лимиту (он равен 150 000 руб.), но при этом возвращаете деньги достаточно быстро. В таком случае 30 рублей в день станут приемлемой платой — возможно, более выгодной, чем обычный кредит, а тем более микрозайм. Для расходования небольших сумм эта карта подходит в меньшей степени.

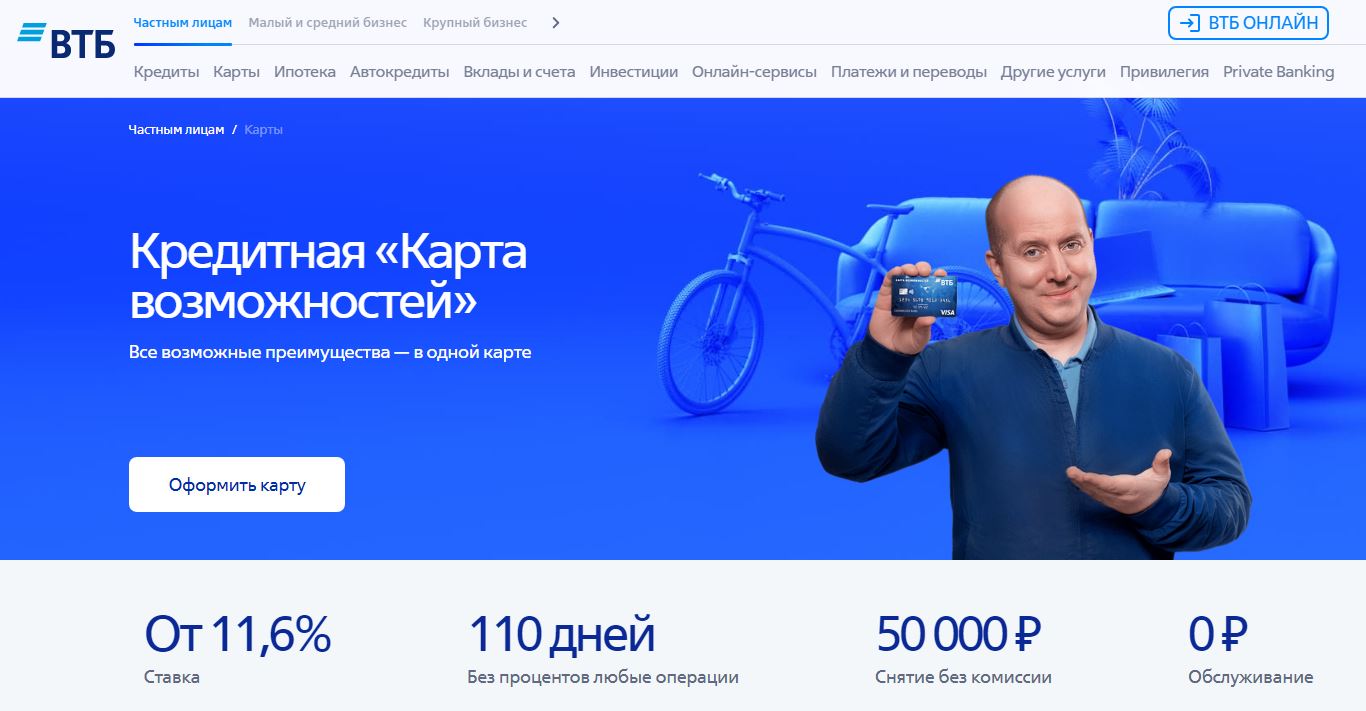

ВТБ «Карта возможностей»

- Ставка — от 14,9% до 34,9% годовых

- Сумма — до 1 000 000 руб.

- Возраст — от 21 года до 70 лет

- Беспроцентный период — до 110 дней

- Стоимость — 0 руб.

Государственный банк ВТБ предлагает очень неплохую кредитку «Карта возможностей» с целым рядом преимуществ.

Во-первых, здесь неплохой грейс-период — до 110 дней. Во-вторых, карта полностью бесплатна в обслуживании всегда — независимо от суммы покупок и выполнения каких-то других условий. В-третьих, здесь умеренный на фоне многих других банков процент за использование наличных вне рамок грейс-периода — 34,9% годовых. В то время, как в большинстве финансовых учреждений это практически 50% в год.

К сожалению, льготный период для операций обналичивания в ВТБ распространяется только на снятие денег в течение первых двух месяцев после выпуска карты. Это — небольшой минус данной кредитки.

Газпромбанк «Удобная карта»

- Ставка — от 11,9% до 29,9% годовых

- Сумма — до 600 000 руб.

- Возраст — от 20 до 62 лет

- Беспроцентный период — до 180 дней

- Стоимость — от 0 до 199 руб./месяц

Еще одна интересная кредитка от другого государственного банка. Здесь на операции снятия наличных распространяется умеренный процент — 29,9% годовых. Комиссии за снятие денег в банкомате нет, если обналичивать до 100 000 рублей в течение месяца.

Интересная особенность этой карты — плавающий грейс-период. Его продолжительность зависит от суммы расходов держателя. Если траты по карте в течение двух месяцев меньше 60 000 рублей, грейс-период составит три месяца. Если же расходы больше — банк позволит пользоваться деньгами без начисления процентов вдвое дольше — до шести месяцев.

Что касается комиссии за обслуживание, Газпромбанк не взимает ее при расходах свыше 5 000 рублей в месяц. Если условие не выполнено, за месяц спишется 199 рублей.

CitiBank «Просто кредитная карта»

- Ставка — от 7% до 28% годовых

- Сумма — до 450 000 руб.

- Возраст — от 20 лет

- Беспроцентный период — до 180 дней

- Стоимость — 0 руб.

Бесплатная кредитная карта от Ситибанка доступна не во всех российских регионах. На это стоит обратить внимание в первую очередь — желающий оформить ее человек должен проживать и работать в Москве или Московской области, Санкт-Петербурге или Ленинградской области, Екатеринбурге, Самаре, Ростове-на-Дону, Уфе, Волгограде, Новосибирске, Казани, Нижнем Новгороде, Краснодаре.

Сама карта довольно неплохая — минимальный процент при выходе за рамки грейс-периода здесь всего 7% годовых. А сам льготный период составляет целые 180 дней.

Первоначальный кредитный лимит — до 450 тысяч рублей. Однако для действующих клиентов банка он может быть увеличен вплоть до 3 млн рублей.

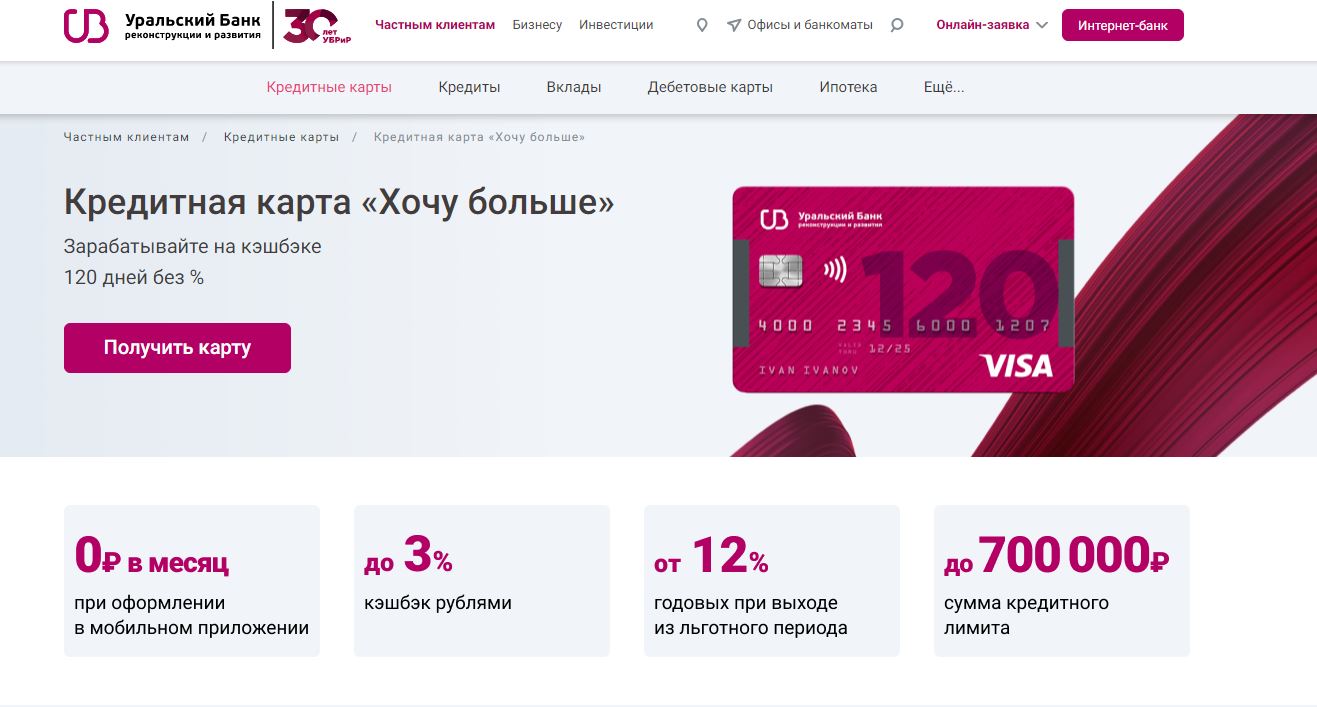

УБРиР «Хочу больше»

- Ставка — от 12% до 27,7% годовых

- Сумма — до 700 000 руб.

- Возраст — от 19 до 75 лет

- Беспроцентный период — до 120 дней

- Стоимость — 99 руб./месяц

Минусом карты можно считать комиссию 99 рублей в месяц, которая начисляется всегда. Однако компенсируется этот недостаток кэшбэк-программой УБРиР — если расходовать с карты более 10 000 рублей в месяц, будет приходить от 1% до 3% кэшбэка в зависимости от категории расходов. Этого уже достаточно, чтобы компенсировать комиссию. При этом лимит кэшбэка — 2 500 рублей в месяц.

Процентная ставка рассчитывается индивидуально, но не превышает 27,7% в год даже для операций снятия наличных. Правда, сами эти операции облагаются довольно внушительной комиссией.

Беспроцентный период за безналичные расходы по карте — до 120 дней. Это самый длительный грейс-период в линейке кредитных карт “Уральского банка реконструкции и развития”.

Почта Банк «Вездедоход»

- Ставка — от 10,9% до 39,9% годовых

- Сумма — до 1 500 000 руб.

- Возраст — от 18 лет

- Беспроцентный период — до 120 дней

- Стоимость — от 0 до 99 руб./месяц

Почта Банк предлагает самый большой кредитный лимит по карте среди всех вариантов, что мы рассматриваем — 1,5 млн рублей. Конечно, доступна такая сумма будет не каждому.

Кэшбэк-программа для держателей кредитки «Вездедоход» позволяет получать 1% за любую покупку и 3% — за покупки в категориях одежда, обувь, кафе и рестораны. Однако если потратить с карты более 30 000 рублей в месяц, эти проценты удвоятся. Также во всех случаях можно получать до 20% кэшбэка за покупки у партнеров Почта Банка.

Держателям стоит помнить — для того, чтобы карта была бесплатной, необходимо расходовать с нее от 5 000 рублей в месяц. Иначе банк будет снимет с баланса 99 рублей комиссии.

Какую карту выбрать

Универсального ответа на такой вопрос нет и быть не может. Все зависит от того, для чего вам нужна кредитка и как часто вы планируете ей пользоваться. Одни банки не взимают комиссию за использование кредитки, если ей пользоваться достаточно активно. Другие наоборот — берут годовую комиссию, если вы пользуетесь их картой, но не берут ничего, если она просто лежит в вашем бумажнике.

Выбирая кредитную карту, стоит внимательно изучить все условия и особенности каждой карты. Возможно, один из банков привлечет ваше внимание тем, что предлагает хороший кэшбэк именно в тех категориях, по которым вы часто расходуете деньги. А другой порадует максимально прозрачными условиями расчета льготного периода.

Рейтинг лучших кредитных карт 2021, какую выбрать

Текущий рейтинг кредитных карт обновил состав участников в сравнении с прошлым годом. Новый список содержит актуальные предложения банков с обновленными условиями.

До перехода к обзору я хочу остановиться на таком ключевом моменте, как льготный период. Его не следует нарушать и необходимо в указанные сроки совершать минимальные платежи. Иначе вам придется платить проценту кредитодателю, и кредитная карта станет невыгодной в использовании.

Срок оплаты по кредиту строго зависит от того честный или нечестный беспроцентный период у вашей карты.

Карты, не вошедшие в обзор:

Вам также будет интересно

Помощь в получении кредита

Tinkoff Platinum

- Кредитный лимит – до 700 000 рублей

- Беспроцентный период – до 55 дней

- Рассрочка – до 12 месяцев у партнеров

- Процентная ставка – от 12.9% до 29.9% годовых

- Кэшбэк – от 1% до 30%

- Снятие наличных – 2.9% плюс 290 рублей

- СМС-оповещение – 59 руб/мес

- Обслуживание карты – 590 рублей в год

- Погашение кредитов сторонних банков – ставка 0% и 120 дней льготного периода

Возглавляет Топ-10 продукт банка Tinkoff. Карта Platinum позволяет рефинансировать кредит, оформленный в другом финансовом учреждении. Вы можете погасить его и 120 дней не платить проценты. Грейс-период кредитки длится 55 дней, а длительность рассрочки в партнерских организациях может достигать 12 месяцев.

Если оформлена рассрочка в партнерских магазинах или сделана стандартная покупка, до возврата долга необходимо ежемесячно вносить платежи. Максимальный размер – 8% и он устанавливается банком индивидуально для каждого клиента.

За любые приобретения по карте пользователь получает возврат в 1%. Если будет спец. предложение Тинькофф, максимальный размер кэшбэка вырастает до 30%! Возврат начисляется баллами (1б. =1 руб.). На накопленную сумму владелец пластика имеет право приобрести билеты, расплатиться в кафе и пр.

Есть возможность для бесконтактных платежей. Можно использовать не только карту, но и смартфон. За СМС оповещения в месяц надо заплатить 59 руб., а за страховую защиту – 0,89% от задолженности.

Платежный инструмент доставляется клиенту курьером со всеми мерами предосторожности, применяемыми в текущей ситуации.

Карта Платинум не подойдет для потребителей, предпочитающих оплачивать покупки наличными. Обналичить деньги без комиссии не получится.

Альфа-Банк 100 дней без процентов

- Кредитный лимит – до 1 000 000 рублей

- Беспроцентный период – до 100 дней

- Процентная ставка – от 11.99% годовых (9,9% в первые 100 дней)

- Снятие наличных:

- Бесплатно – 50 000 рублей в месяц

- Выше 50 000 руб – от 3.9%, мин. 300 рублей

Любителям наличных денег я рекомендую платежный инструмент Альфа-Банка. Он позволяет ежемесячно снимать до 50 тыс. без комиссий. Можно и больше, до 300 тыс., но тогда придется заплатить дополнительную сумму в размере от 3,9%, но минимум, 300 руб (зависит от типа вашей карты)

Грейс-период длится 100 дней и в это время необходимо вносить минимальный платеж. Его размер – до 10% от долга.

Кэшбэк отсутствует. Дополнительные ежемесячные расходы:

- СМС оповещение — 99 руб./мес

- Страхование жизни/здоровья — 1.2408% от размера долга. Услуга добровольная

- Оплата услуг ЖКХ — 29 руб./операция

Карта «100 дней без%» дает возможность погашать задолженность другому кредитору без комиссии. Осуществляется один платеж. Платежный инструмент заказывается в онлайн-режиме (смотрите ссылку в описании к ролику) и он доставляется заказчику в указанное место в оговоренное время.

120 дней от банка Открытие

- Кредитный лимит – до 500 000 рублей

- Беспроцентный период – до 120 дней

- Процентная ставка – от 13,9 до 29,9%

- Снятие наличных – без комиссии

- СМС-оповещение – 59 руб/мес

- Обслуживание – бесплатно (при выполнении условий)

Кредитная карта «120 дней без %» имеет 120-дневный грейс-период. В это время размер минимальных платежей составляет 3% от долга. За обслуживание платежного инструмента кредитодатель сразу забирает 1 200 руб. Если владелец пластика желает вернуть эту сумму, надо ежемесячно выполнять банка Открытие: расходы по карте обязаны превышать 5 тыс./мес. Тогда ежемесячно финансовое учреждение будет возвращать 100 руб.

Разрешается обналичивание средств в любых банкоматах. Кэшбэк отсутствует. Если этот факт вас огорчает, но вы хотите быть клиентом именно банка Открытие, рекомендую кредитную карту Opencard.

Плата за обслуживание карты и её выпуск отсутствует. Не надо платить и за перевыпуск платежного инструмента даже при его утере и другим причинам, произошедшим по инициативе владельца пластика.

В банкоматах банка разрешается каждый месяц без комиссии снимать с карты до 50 тыс. Однако при обналичивании грейс-период теряет силу, а держателю банковского продукта придется возвращать обналиченную сумму по годовой ставке в 34,9%!

Это слишком много. Поэтому я рекомендую обналичивать небольшую сумму на короткий промежуток времени. Допустим, 30 тыс. на 7 дней. Тогда через неделю надо будет дополнительно вернуть банку всего 200 руб.

Карта Возможностей от ВТБ

- Лимит – 1 млн. руб.

- Обслуживание – бесплатное

- Минимальная ставка – 11,6 на покупки и 31,9% на обналичивание (расходы по карте за месяц обязаны превышать 5 тыс.)

- Грейс период – до 110 дней на покупки и первые 60 дней на переводы/обналичивание средств

- Минимальный платеж – 3% от долга + проценты, если не удалось выполнить погашение в 110 дней

- Кэшбэк – от 1,5 до 15%

- Обналичивание: без комиссии — до 50 000 руб. в месяц в банкоматах банка ВТБ

- Переводы – 5,5% за безналичные операции , но минимальная сумма не должна быть меньше 300 руб.

Максимальный лимит по «Карте Возможностей» ВТБ 1 млн. Сумма внушительная, но эту сумму получат только клиенты с безупречной кредитной историей (КИ) и хорошим официальным ежемесячным доходом.

Кредит в 100 тыс. банк может предложить неработающим пенсионерам.

Грейс период длится 110 дней и он имеет силу на любые операции. Однако он разделен на два временных отрезка. Первые 90 дней держатель карты имеет право приобретать товары, в оставшиеся 20 дней — возвращать долг.

Льготный период всегда стартует 1-го числа месяца, в котором осуществлена покупка. Два следующих месяца необходимо выплачивать 3% от размера долга, в третий месяц – полностью погашать задолженность. Поэтому приобретения я рекомендую делать в начале месяца.

К ставке учреждение предлагает дисконт, снимая с нее 3 пункта в первый месяц. Если держатель банковского продукта ежемесячно будет тратить 30 тыс., ВТБ сохранит пониженную ставку.

Стандартный кэшбэк — 1,5% от цены товара. При покупках в партнерских магазинах бонусы могут подняться до 10 раз.

Минимальный рабочий стаж – 30 дней. Чем он выше, тем на большую сумму может рассчитывать кредитополучатель.

Система 3D- Secure гарантирует безопасность бесконтактных платежей по технологиям:

- Visa — PayWave;

- MasterCard — PayPass;

- МИР — Бесконтакт.

- При превышении ежемесячного лимита в 50 тыс. удерживается сбор в размере 5,5%;

- Процентная ставка не фиксированная. Все зависит от ВТБ. Один заемщик может получить минимальную ставку, другой – максимальную;

- Не каждый кредитополучатель получит максимальный кредит в 1 млн. Нужно работать официально и подтверждать доход справкой. Исключение делается только для клиентов банка, получающих в ВТБ зарплату/пенсию;

- Кэшбэк начисляется баллами (1б. = 1 руб.), но его разрешается использовать в партнерских магазинах и только на российской территории. Исключение делается лишь интернет-магазинам.

МТС Cashback

- Кредитный лимит – до 500 000 рублей

- Беспроцентный период – до 111 дней

- Процентная ставка – от 11,9 до 25,9%

- Кэшбэк – от 1% до 25%

- Снятие наличных – свои средства без комиссии, заемные 1.9% , мин. 699 рублей

- СМС-оповещение – 59 руб/мес

- Выпуск карты – 299 рублей

- Обслуживание – бесплатно

В одном из своих обзоров я уже рассказывала про карту Cashback от МТС. Тогда речь шла о дебетовом варианте. Однако это универсальный продукт можно использовать в качестве кредитной карты с грейс-периодом до 111 дней. Минимальный платеж – 5% от задолженности, однако сумма обязана превышать 100 руб.

Выпуск платежного инструмента обойдется его держателю в 299 руб., но обслуживание бесплатное.

Обналичивать средства не разрешается. Программа лояльности предполагает кэшбэк:

- 1% — с любых приобретений;

- 5% — категории Одежда, Еда и Дети;

- 25% — в партнерских организациях.

Заработанные бонусы владельцы карты имеют право использовать в системе МТС:

- Мобильная связь;

- Салоны оператора;

- Интернет-услуги.

Ежемесячное СМС-информирование стоит 59 руб.

«Opencard» от банка Открытие

- Кредитный лимит – до 300 000 рублей

- Беспроцентный период – до 55 дней

- Процентная ставка – от 13,9 до 29,9%

- Снятие наличных – 3,9% + 390 руб

- Кэшбэк — до 11%

- СМС-оповещение – 59 руб/мес

- Обслуживание – бесплатно

Выпуск карты Opencard обойдется её владельцу в 500 руб. Однако он её сразу вернет. Достаточно провести одну безналичную операцию. Если сумма покупок составит 10 тыс. руб., 500 руб. банк перечислит на бонусный счет.

Грейс-период карты Opencard длится 55 дней. Предлагается кэшбэк в 3/11% за приобретения любые/в определенной категории. Ежемесячно их можно менять.

Возврат до 3% выполняется банком, если держатель карты ежемесячно:

- Совершает платежи в мобильном/интернет банке. Сумма не имеет значения;

- Осуществляет внешние переводы в мобильном/интернет банке. Сумма не имеет значения;

- Сохраняет на счетах банка от 500 тыс. руб.

Для получения кэшбэка в 11% в выбранной категории плюс 1% на прочие приобретения, необходимо выполнять первые два пункта, указанные выше, а также выбрать категорию:

- Транспорт;

- Кафе/рестораны;

- Путешествия;

- Красота и здоровье.

За обналичивание средств предполагается комиссия.

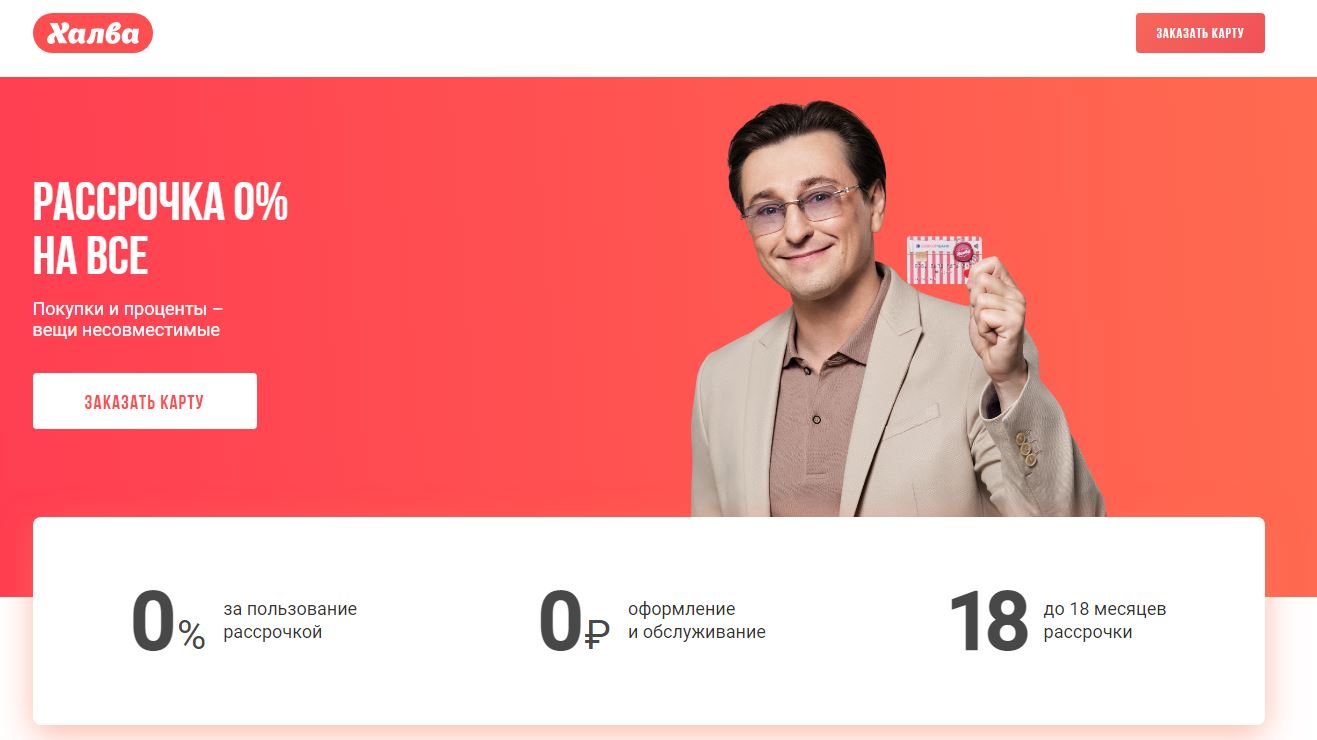

Карта рассрочки Халва

- Кредитный лимит – до 350 000 рублей

- Беспроцентный период – до 36 месяцев

- Процентная ставка (после льготного периода) – 10% годовых

- Снятие наличных – 2.9% плюс 290 рублей

- СМС-информирование – бесплатно

- Обслуживание карты – бесплатно

Халва – карта рассрочки. Её владелец имеет право оплачивать товары/услуги в определенных магазинах. Однако их количество с каждым годом увеличивается. Отметим такие крупные торговые сети, как:

- Пятерочка;

- Эльдорадо;

- Перекресток;

- Рив Гош и пр.

Беспроцентный период – до 3 лет. При наличии задолженности требуется внесение ежемесячных платежей. Долг в равных долях делится на количества месяцев рассрочки.

Халва является кредиткой, однако её держателю разрешается вносить на счет свои деньги и использовать банковский продукт как дебетовую карту. Это позволит получать кэшбэк до 6% и 5% годовых на остаток.Платежный инструмент не требует оплаты за обслуживание, и он доставляется в любую точку РФ.

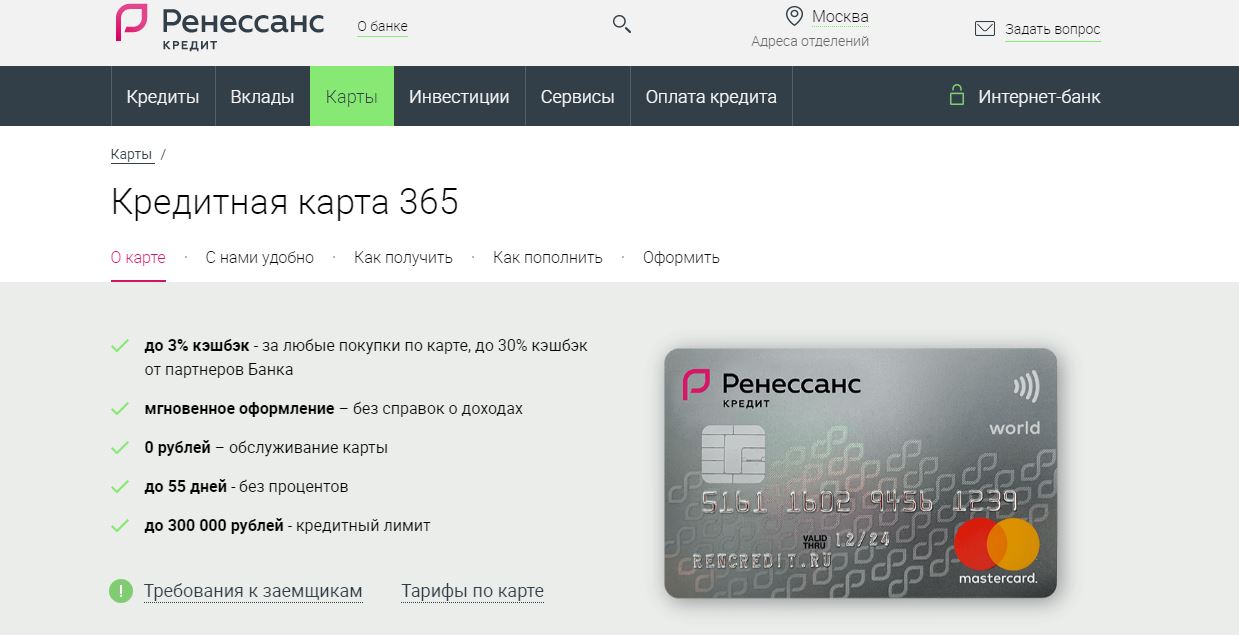

Карта 365 от банка Ренессанс Кредит

- Кредитный лимит – до 300 000 рублей;

- Беспроцентный период – до 55 дней;

- Процентная ставка – от 23,9%;

- Кэшбэк – до 3%;

- Снятие наличных – 2.9% + 290 руб;

- СМС-оповещение – 59 руб/мес

- Выпуск карты – бесплатно

- Обслуживание – бесплатно в первый год. Далее — при выполнении условий

Кредитную карту «365» могут оформить россияне в возрасте 24-65 лет, имеющие квартальный стаж на последнем рабочем месте.

В первый год банк Ренессанс не берет плату за обслуживание. Начиная со второго года, придется платить 99 руб. Расходов можно избежать, совершая расходы в месяц на сумму от 10 тыс. руб.

Размер кэшбэка зависит от суммы ежемесячных покупок:

- 1%: до 15 тыс.

- 1.5%: 15 – 75 тыс.

- 3%: от 76 тыс

Грейс-период длится 56 дней.

#МОЖНОВСЁ от Росбанка

- Кредитный лимит – до 1 000 000 рублей

- Беспроцентный период – до 62 дней

- Процентная ставка – от 25,9% годовых

- Кэшбэк – до 10%

- СМС-оповещение об операциях – 60 руб/мес

- Снятие наличных – 4,9% + 290 рублей

- Обслуживание карты – бесплатно (при соблюдении условий)

Росбанк предлагает потребителям карту #МОЖНОВСЁ. Её льготный период составляет 62 дня. Первый месяц платежный инструмент не требует платы за обслуживание. Начиная со второго месяца, нужно ежемесячно платить 99 руб. либо совершать покупки на сумму от 15 тыс., чтобы избежать расходов.

Владельцам карты Росбанк предлагает два варианта кэшбэка:

- До 10% — в выбранной категории плюс 1% на покупки в прочих категориях;

- Оплата стоимости билетов и номеров в отелях Travel-бонусами. Операцию необходимо совершать с помощью приложения Росбанка на сайте OneTwoTrip.

УБРиР «Хочу Больше»

- Кредитный лимит – до 300 000 рублей

- Беспроцентный период – до 120 дней

- Процентная ставка – от 12 до 28,8%

- Кэшбэк – до 3%

- Снятие наличных: 3,9% + 390 руб

- СМС-оповещение – 50 руб/мес

- Обслуживание – 99 руб/мес

За обслуживание УБРиР берет в месяц 99 руб. Право на возврат держатель банковского продукта получает при безналичных платежах на сумму 10 тыс./мес. Кэшбэк зависит от категории. Он составит:

- 3% — «Авиабилеты, аэропорты», «Гостиницы»;

- 2% — «Салоны сотовой связи, кабельные услуги», «Дом, ремонт», «Бытовая электроника»;

- 1% — прочие приобретения.

Начисление производится на каждые 100 руб. покупки. Что плохо, округление идет в пользу банка. Если сумма вашей покупки составит 199 руб., кэшбэк будет не 2, а 1 руб.

Есть и ограничение в месяц. Максимальная сумма кэшбэка не может превышать 2 500 руб.

Банковский продукт УБРиР «Хочу Больше» имеет 120 дней грейс-периода. Схема минимальных платежей, а это 1% от долга плюс сбор на обслуживание, показана на странице платежного инструмента. Для перехода на неё достаточно нажать на ссылку в описании.

Нужно обязательно вернуть долг банку за 4 месяца. Иначе минимальная ставка на задолженность вырастет на 12%.

В завершении перечислим дополнительные карты, условия которых могут вам подойти:

Источник https://bankiclub.ru/bankovskie-karty/kreditnye-karty/kreditnye-karty-bez-protsentov/

Источник https://prosto-eto.ru/rejting-luchshih-kreditnyh-kart-kakuyu-vybrat/

Источник

Источник