Содержание

Какой банк выбрать для открытия вклада

Есть несколько вариантов того, куда вложить деньги и получать за них проценты. Например, можно приобрести валюту и зарабатывать на курсовой разнице, играть на бирже, торговать бинарными опциями, покупать акции и другие варианты. Однако эти способы заработка связаны с определенным риском. А вклад или депозит в банке – традиционный надежный способ сохранить свои сбережения.

- Виды вкладов для физических лиц

- В какой банк вложить деньги под проценты

- Основные параметры при выборе программы

- Наиболее выгодные процентные ставки

- Рейтинг банков, которым можно доверить деньги под проценты

- Плюсы и минусы сотрудничества с банком для размещения денег

- Страхование вкладов физических лиц

Открыть такой депозит можно практически в любом банке в день обращения. Кроме того, для такого пассивного заработка не требуется наличие специальных знаний или навыков. Главное – не ошибиться в выборе банка. Даже планируя разместить на депозите небольшую сумму, стоит отнестись к выбору банка максимально ответственно. Инструкция от Brobank поможет сделать правильный выбор.

Виды вкладов для физических лиц

Банки предлагают своим клиентом различные программы по вкладам и депозитам. Есть несколько категорий:

- вклады с частичным снятием денег. У таких депозитов самые низкие процентные ставки, однако есть и плюс – возможность снимать деньги со счета раньше, чем наступил срок окончания действия договора. На сумму остатка средств начисляются проценты.

- пополняемые вклады. На таком счету можно копить деньги. Условия вклада предусматривают возможность пополнения счета в любой момент, а проценты при этом начисляются на общую сумму по вкладку. Снимать деньги с такого счета нельзя.

- срочные вклады. Предусматривают самые высокие проценты, которые банк платит за возможность использовать средства вкладчика в течение действия договора.

Самые выгодные – срочные вклады. Но у них есть и главный минус – деньги нельзя снимать в течение всего срока депозита.

В какой банк вложить деньги под проценты

При выборе банка, которому можно доверить свои деньги, необходимо опираться на два самых важных критерия:

- Размер процентной ставки для получения максимально возможного дохода.

- Надежность самой банковской организации, чтобы не беспокоиться за сохранение своих сбережений даже в тяжелые экономические времена.

В случае крайней необходимости, клиент имеет право снять деньги с любого вида вклада – в большинстве случаев он теряет при этом выгоду в виде процентов.

Основные параметры при выборе программы

Любая программа вкладов или депозитов имеет свои параметры. Прежде чем заключить с банком договор и вложить свои деньги, необходимо уточнить каждый из них:

- срок действия договора, в течение которого деньги находятся на счету;

- минимально возможный взнос по вкладу;

- процентная ставка;

- валюта;

- периодичность выплат накопленных процентов – 1 раз в неделю, месяц, квартал или год. Возможна выплата в конце срока;

- дополнительные опции – снятие, пополнение, досрочное расторжение договора.

Невозможно установить единые комфортные решения по всем этим параметрам. У каждого человека есть свое представление о выгоде, кому-то важнее процентная ставка, а другому – возможность пополнять или снимать деньги. Поэтому программу нужно подбирать индивидуально под свои личные запросы. Некоторые банки предлагают свои программы для конкретной категории лиц, например, для пенсионеров. По этим программам можно разместить на счету небольшую сумму, снимать и пополнять счет, а также получать ежемесячный стабильный доход в виде процентов.

Наиболее выгодные процентные ставки

В 2019 году самыми выгодными считаются срочные вклады, оформленные на небольшой срок, например, 6 или 12 месяцев. Каждый банк предлагает свою линейку продуктов для физических лиц. Выбор банка или компании можно провести по нескольким факторам:

- узнать предложения большого числа банковских организаций;

- уточнить про страховку АСВ;

- собрать информацию об опыте и сроке работы банка на рынке.

Также рекомендуется ознакомиться с отзывами клиентов в интернете на форумах или специализированных финансовых сайтах.

Рейтинг банков, которым можно доверить деньги под проценты

Самые надежные банки в России – это структуры, которые много лет работают на рынке, и имеют крупный капитал, либо участие государства. К ним относятся такие банки:

- Сбербанк.

- ВТБ.

- Россельхозбанк.

- Газпромбанк.

- Альфа-Банк.

Созданные не так давно банки гораздо менее надежны, они могут завлекать клиентов своей рекламой и большими процентными ставками. Однако в этом случае есть риск их исчезновения с рынка и долгого дальнейшего возврата денег клиенту. Кроме этого, существует масса разных кооперативов, которые предлагают вложить деньги под высокие проценты. Доверять свои средства таким организациям крайне опасно, так как эти вклады не бывают застрахованы государством.

Плюсы и минусы сотрудничества с банком для размещения денег

Основное преимущество хранения денег в банке с получением процентов:

- гарантия сохранности денег и безопасность их хранения;

- невозможность потратить деньги из-за отсутствия доступа к финансам (по срочным вкладам);

- стабильный небольшой доход;

- уверенность в получении прибыли, так как при размещении депозита убыток возникнуть не может;

- нулевой или минимальный доход на получение прибыли. Если процентная ставка по вкладу не превышает ставку рефинансирования более чем на 5%, то налог платить не нужно. Если процент высокий, то держатель вклада платит налог 35%, но не от всей суммы прибыли, а от части, превышающей действующее ограничение.

К минусам размещения средств в банке можно отнести только риск обесценивания денег из-за инфляции.

Страхование вкладов физических лиц

Согласно действующему законодательству, деньги, которые размещаются на вкладах и счета, подлежат обязательному страхованию. Это делается на случай возможного банкротства или потери лицензии банковским учреждением. Максимально возможная сумма возмещения – 1 400 000 рублей. В случае если вклад оформлен в иностранной валюте, сумма возмещения считается по действующему курсу на момент наступления страхового случая. Список всех банковских учреждений, участвующих в программе страхования вкладов, можно уточнить на сайте «АСВ» (Агентства по страхованию вкладов).

Евгений Никитин Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Как выбрать надежный банк для депозита?

Одним из самых классических способов сохранения и приумножения денег, пускай и на уровне инфляции, является банковский депозит. По сравнению с другими инвестиционными инструментами, описанными на ленивом блоге, банковские вклады являются наименее рискованным способом куда можно вложить деньги в 2017 году. Разумеется, речь не идет о банках с сомнительной репутацией или находящихся на грани банкротства. Как выбрать банк для вклада? Как проверить надежность банка, не обладая инсайдерской информацией с помощью общедоступных источников информации? Обо всем об этом поговорим в этой статье.

- Как формируется ставки по депозитам;

- Выбор банка для вклада: критерии оценки;

- Гарантии Агентства по страхованию вкладов;

- Где самые выгодные ставки по вкладам.

Как формируются ставки по депозитам и почему они такие низкие

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Все люди, у которых образовываются некие излишки денег, задумываются о том, чтобы сохранить их и приумножить. Если говорить о банковских депозитах, то это скорее способ сберечь свои накопления от инфляции. О каких-либо значительных заработках речь не идет, если, конечно, вы не держите в банке миллионы. Человек, который намерен за небольшой срок значительно нарастить свои активы, скорее предпочтет банковскому депозиту другие инвестиционные инструменты.

До конца 2015 года ЦБ России установил максимальную необлагаемую налогом ставку по вкладам 18,25%. Если какой-либо банк предлагает вам более 18,25% (без учета капитализации), то следует учитывать, что прибыль по вкладу будет облагаться НДФЛ по ставке 35%.

От чего же зависят ставки по вкладам? Ставки по депозитам в значительной степени зависят от текущего значения ключевой ставки. Ключевая ставка — это ставка, под которую ЦБ РФ кредитует коммерческие банки. Многие путают ключевую ставку (сейчас 14%) со ставкой рефинансирования (сейчас 8%). На сегодняшний день ставка рефинансирования существует скорее для справки, по ней рассчитывают размер штрафов, пеней. Ключевая же ставка отражает денежно-кредитную политику ЦБ РФ, а значит и реальное положение дел в экономике страны. Помимо ограничений в виде налогообложения ставок по вкладу свыше 18,25%, ЦБ РФ рекомендует банкам не превышать ключевую ставку более, чем на 3,5 процентных пункта. Банки, предлагающие высокие проценты рискуют попасть под санкции со стороны ЦБ РФ.

ТОП 10 крупнейших банков РФ традиционно устанавливают ставки по депозитам ниже среднего уровня по рынку. Благодаря этому менее крупные банки имеют возможность привлекать значительные объемы средств у граждан под более высокие проценты. Высокая ставка по вкладу может означать следующее:

- банк входит на рынок нового для него региона и таким образом нарабатывает клиентуру;

- депозиты привлекаются для финансирования какого-то проекта;

- банк открывает новую кредитную линию или развивает уже работающую, и привлекает под это средства;

- у банка недостаточно денег для выполнения своих обязательств перед вкладчиками и он привлекает новых для того, чтобы отдавать старым;

- банк умышленно завышает процентные ставки для привлечения средств и последующего скама. В таких случаях обычно меняются учредители банка, а деньги вкладчиков перетекают по кредитным линиям подставным фирмам.

Что такое ребалансировка портфеля и почему она так важна

Ребалансировка портфеля: когда нужна и как её провести

Первые три причины не таят в себе ничего опасного для владельца депозита, а вот последние могут грозить полной или частичной потерей накоплений. Сравнить процентные ставки несложно, информация об актуальных предложениях банков есть в сети на официальных порталах или специализированных банковских ресурсах. Однако, выбор банка исключительно на основании размера процентной ставки в большинстве случаев ведет к увеличению рисков потери денег.

Для начала логично будет выбрать несколько банков по таким факторам:

- присутствие отделений банка в вашем городе (районе, деревне и т.п.), многие банки предлагают выгодные и привлекательные условия, но если для заключения договора, получения консультации или каких-либо сопутствующих услуг вам нужно ехать за несколько десятков километров, то это будет не самый лучший выбор;

- наличие достаточного количества банкоматов, филиалов банка или других точек, где смогли бы быстро и беспрепятственно забрать начисленные по депозиту проценты и сам депозит;

- наличие интернет-банкинга и возможность совершать максимум манипуляций со своим счетом без необходимости посещать отделение банка.

Выбор банка для вклада: критерии оценки

После того как вы выберете несколько банков, присутствующих в вашем регионе, и обеспечивающих достаточный уровень комфорта своим клиентам, вам следует оценить такие критерии:

- дата появления банка, его филиальная сеть и финансовые показатели;

- наличие информации о владельцах и их жизненном пути;

- позиции банка в отечественных и заграничных рейтингах и отзывы клиентов.

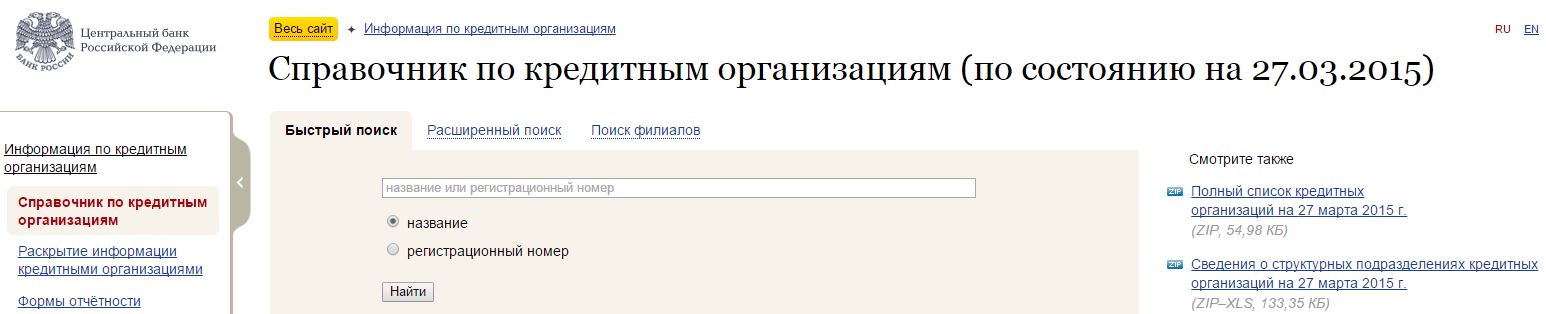

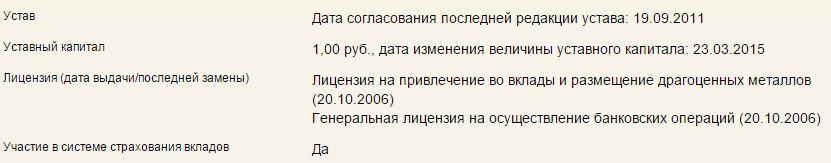

Данные о том, когда банк был зарегистрирован, какие имеет лицензии и разрешения, а также его финансовая отчетность за минувший отчетный период можно найти на официальном сайте Центрального банка (cbr.ru), в разделе «Информация по кредитным организациям». В строке поиска необходимо набрать наименование интересующего вас банка и перейти по найденной ссылке, перед вами откроется карточка организации.

Здесь для оценки важны такие показатели:

-

- срок действия лицензий и разрешений;

- размеры уставного капитала (чем он больше, тем надежнее банк);

- участие в системе страхования вкладов;

- объемы оборотных средств и прибыли из финансовой отчетности.

Для примера приведу данные по банку Траст, который сейчас проходит процедуру санации (оздоровления). На сайте ЦБ РФ уставной капитал банка 1 рубль, тем не менее люди продолжают нести туда деньги.

Рентабельность активов ROA: о чём она говорит инвестору

Как использовать рентабельность активов ROA при выборе акций

При выборе банка важно также обращать внимание на личности учредителей. Если найти информацию о составе учредителей не составляет труда, то это хороший знак, поскольку что-либо скрывать есть смысл только тем, кто имеет криминальное прошлое и запятнанную репутацию. Если среди учредителей значатся крупные отечественные и зарубежные корпорации или банковские группы, то это большой плюс к надежности банка. Логика здесь проста: в случае кризиса крупная корпорация сможет поддержать банк на плаву. А вот банки, которые не имеют серьезного тыла, могут оказаться ненадежными, даже если они входят в ТОП50 крупнейших банков страны.

Ярким примером может служить Судостроительный банк, который по размеру активов занимал 84-е место по РФ. В декабре 2014 года у СБ банка появились проблемы с переводами платежей юридических лиц и чуть позже с выплатой вкладов физических лиц. Далее банк ввел ограничение на выдачу наличных в размере не более 50 тысяч рублей в день. В феврале этого года руководство Центробанка приняло решение об отзыве лицензии кредитно-финансовой организации и отключении ее от всех систем банковских электронных срочных платежей. Регулятор мотивировал свое решение тем, что Судостроительный банк нарушал действующее банковское законодательство, указывал в финансовой отчетности недостоверные данные и стал неспособен исполнять свои кредитные обязательства. Насколько мне известно, сейчас формируется реестр вкладчиков для АСВ. Общая сумма страхового возмещения от АСВ составит около 16,9 млрд рублей, к слову, общий объём фонда обязательного страхования АСВ на конец 2014 года 83,6 млрд. рублей. Таким образом объёма средств страхового фонда хватит не более чем на 5 банков, аналогичных по масштабу СБ Банку.

Что касается международных рейтингов, то позиции банка в них, как правило, указываются на официальном сайте кредитно-финансового учреждения. А отечественные рейтинги для анализа стоит выбирать максимально независимые и не ангажированные. Лично я для анализа климата внутри банка использую:

- banki.ru;

- РБК.Рейтинг;

- rbcdaily.ru.

На портале banki.ru есть раздел с отзывами реальных клиентов о работе банков и их отдельных представительств. Отзывы по достаточно крупным организациям там исчисляются сотнями. Если у кого-то из читателей есть проблемы с банками, то рекомендую оставлять жалобу в первую очередь на banki.ru. Информацию о текущем состоянии дел также можно брать из интервью топ-менеджеров (читая между строк), публикаций ведущих аналитиков-экономистов, новостей о тех или иных событиях вокруг банка.

Гарантии Агенства по страхованию вкладов

В 2003 году из-за массового банкротства некоторых банков в правительстве было принято решение о создании Агентства по страхованию вкладов (АСВ). Идея не нова, в мире уже более 100 государств успешно реализуют подобные программы. Цель Агентства – защитить население от потери сбережений и повысить уровень доверия к банковской системе. В АСВ имеется определенная сумма средств, которая выделена на возмещение депозитов вкладчикам обанкротившихся банков. Агентство ведет реестр организаций-участников, чьи клиенты при наступлении страхового случая получат возмещение. Страховых случая всего два: отзыв у банка лицензии и банкротство.

Ответы на тесты для неквалифицированных инвесторов с 1 октября 2021 г.

Ответы на тесты для неквалифицированных инвесторов: учимся и инвестируем

Стоит учитывать, что к выплате подлежат депозиты в пределах 1,4 миллиона рублей. Такой размер страхового возмещения был установлен в декабре 2014 года, превысив предыдущий страховой объём в два раза (было 700к ). Это было сделано для того чтобы повысить доверие граждан к банкам на фоне сложной ситуации в отечественной экономике. Соответственно есть смысл вкладывать деньги в пределах 1,2-1,3 миллиона для того, чтобы при наступлении страхового случая вы могли вернуть весь вклад с процентами за счет АСВ.

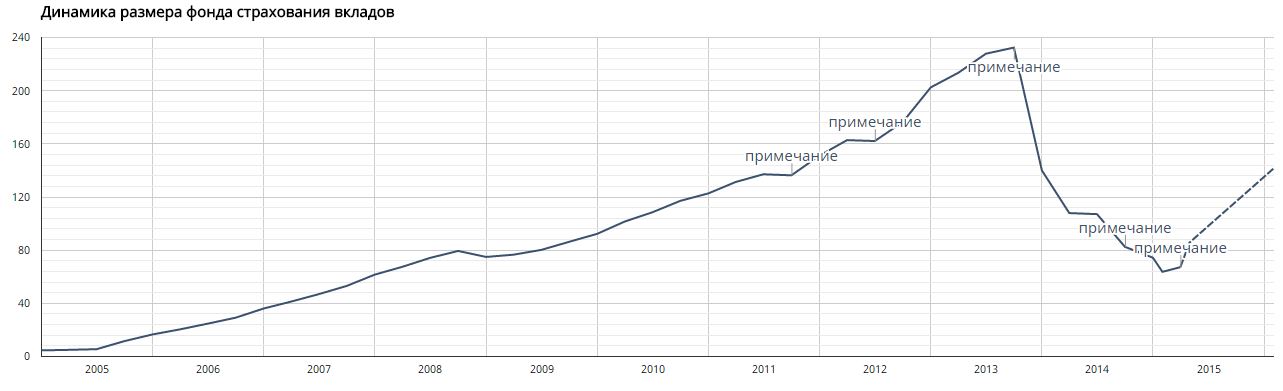

Фонд АСВ формируется из страховых взносов в размере 0,1% от страховой суммы (ежеквартально). По графику размера фонда страхования вкладов видно, что банкротство или отзыв лицензии у нескольких более-менее крупных банков может обанкротить фонд АСВ. Это нужно учитывать при хранении на вкладах значительных сумм. Если рухнет АСВ, пострадает вся банковская система. Для снижения нагрузки на АСВ сейчас в правительстве РФ активно обсуждается снижение страхового покрытия вкладов до 90%. Думаю, что это будет далеко не единственный шаг для стабилизации ситуации в АСВ.

Самые выгодные ставки по вкладам

Как видим процесс подбора надежного банка не так уж и прост, и может занять какое-то время. Однако взамен вы получите уверенность в том, что ваши сбережения не пропадут. Обращайте внимание на акции и специальные предложения выбранных банков. Довольно часто можно вложить деньги в надежный банк на весьма выгодных акционных условиях.

Предлагаю в комментариях обсудить самые выгодные ставки банков по вкладам. Начну с моего любимого банка Тиньков:

- Рублевый депозит: 17% до 12 месяцев (с 15 апреля уменьшение до 16%) + 1% при пополнении;

- Долларовый депозит: 5,5% от 12 месяцев;

- На остаток до 500к рублей начисляется 14% годовых при совершении 1 операции в месяц (с 6 апреля уменьшение ставки до 12% годовых).

Открыть вклад у Тинькова можно не выходя из дома, достаточно оформить заявку по телефону или на сайте. Мне курьер привез карту на следующий день после заполнения формы заявки.

Источник https://brobank.ru/banki-dlya-vklada/

Источник https://smfanton.ru/nuzhno-znat/vybiraem-bank.html

Источник

Источник