Депозит (депозитный счет, вклад) — что это такое простыми словами, как открыть, виды

Депозитный счет предназначен для безопасного хранения денежных сбережений и получения стабильного дохода. Популярные виды депозитов представлены денежными и блокированными счетами, ячейками в банках. Депозиты могут быть срочными, сберегательными, валютными, целевыми, мультивалютными, до востребования и т.д.

Депозиты в банках для физических лиц — что это такое простыми словами и как работает

При решении вопроса, что такое депозит в банке , требуется учитывать, что это денежные сбережения, которые клиент передает финансовой компании на хранение на заданный отрезок времени для получения прибыли. Банки во время хранения сбережений граждан могут получать прибыль от совершения финансовых операций . Метод приобретения пассивного дохода прибылен, безопасен и надежен.

Депозит — это также более обобщенные понятия:

-

;

- подтверждение участия в аукционах;

- взносы в судебные инстанции для выполнения судебных производств;

- взносы таможенникам для обеспечения оплаты за пошлины и т.д.

Депозитный вклад позволяет решить следующие задачи:

- обеспечение сохранения денег на счете ;

- получение регулярного дохода посредством начисления процентов.

Признаки и преимущества

При определении, что такое банковские депозитные счета, учитывают следующие признаки:

- вклад оформляют с помощью письменного соглашения , бумага подписывается 2 сторонами;

- необходимо открытие специального счета для банковского депозита;

- средства возвратные , т.к. принадлежат клиенту организации на основании права собственности; вклад имеет срок использования , даты прописываются в договоре;

- банковская организация переводит клиенту проценты за возможность выполнять финансовые операции с его средствами;

- банки получают прибыль от вкладов клиентов.

- деньги на счете позволяют получать пассивный доход стабильно ;

- для открытия счета нет необходимости в получении специальных знаний;

- счет можно открыть онлайн либо в офисе банка;

- разрешена невысокая сумма вложений;

- вклады страхуются .

История возникновения

С латинского определение депозита простыми словами переводится как имущество, которое передается для сохранения . Историки определили появление данного понятия в период Эллады. Эпоха признается важным этапом в формировании банковской сферы. Храмы получали прибыль от приношений, взыскания штрафов, перевода земельных наделов в использование.

С латинского определение депозита простыми словами переводится как имущество, которое передается для сохранения . Историки определили появление данного понятия в период Эллады. Эпоха признается важным этапом в формировании банковской сферы. Храмы получали прибыль от приношений, взыскания штрафов, перевода земельных наделов в использование.

Для приумножения денег жрецы давали прихожанам деньги в долг под проценты. Впоследствии для увеличения капитала жрецы стали привлекать депозитные средства. Полученные деньги могли передаваться в долг. Разница от процентов за обороты средств составляла прибыль храмов.

В России первый банк со структурой коммерческого типа открылся в 1864 г. в виде акционерного общества. Характеристики депозита сохранились и в современной банковской сфере.

Отличие депозита от вклада в банке

При планировании использования денежных средств важно учитывать что значит банковский вклад и депозит, а также различия в определениях.

Вкладом называются деньги, которые размещаются владельцем в банке для получения прибыли.

Депозит является более широким понятием, включающим любой вид имущества, и передаваемым владельцем на сохранение в банковскую структуру. Задача депозита — обеспечить сохранность имущества.

В качестве депозита могут применяться:

- деньги;

- ценные бумаги (акционные пакеты, облигации, опционы и т.д.), передаваемые банку;

- средства, переведенные таможенникам для выполнения гарантий; взносы в суды и другие инстанции.

Получение прибыли по депозитам гарантируется не всегда. При подписании соглашения о заказе ячейки в банке для сохранения ценных вещей, драгоценностей владелец не имеет прибыли. При этом потребуются расходы на аренду.

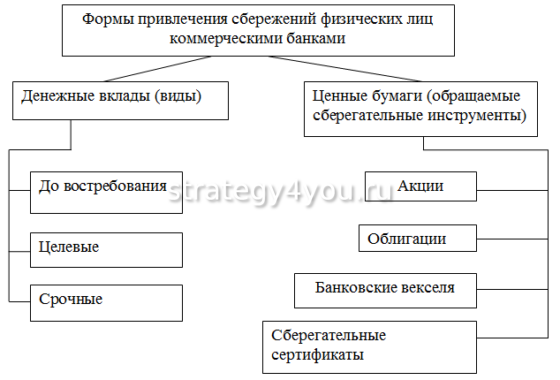

Основные формы депозитов и как ими пользоваться — какой лучше открыть и что каждый из них означает

В соответствии с особенностями использования выделяют несколько разновидностей депозитов:

- счета (обезличенные, блокированные и т.д.);

- ячейки в банках; .

Денежный счет

При оформлении депозитного счета потребуется открыть денежный счет . Для физлиц открывают депозитный либо текущий счет.

Текущие счета граждане могут использовать для личных целей , не связанных с ведением предпринимательского дела:

- получение пенсионных переводов;

- перевод зарплаты;

- перечисление пособий и иных бюджетных платежей;

- обналичивание накоплений;

- выполнение переводов, платежей разного назначения.

Преимущества открытия счета:

При использовании счета рекомендуется учитывать следующие нюансы:

- Некоторые банковские предприятия могут снимать комиссионную выплату за обслуживание , обязателен платеж для юрлиц, для физлиц могут быть исключения.

- При открытии счета рекомендуется изучить тарифы и нюансы обслуживания . С физлиц кредитные компании могут снимать ежемесячный платеж за использования онлайн-кабинета, а также выполнение операций на счете. Комиссия за перевод денег может быть до 5%. На некоторых счетах, привязанных к карте, может образоваться задолженность при списании комиссионных плат за услуги SMS-оповещения и других банковских услуг. При неиспользовании счета важно отключить услуги, обратившись к специалистам банка.

Счет можно открыть депозитный , в данном случае ресурс используется для сохранения денег на заданный промежуток времени.

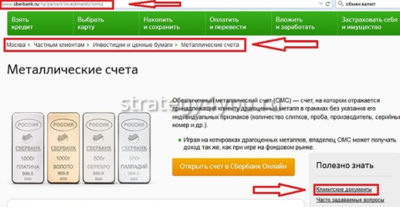

Металлический счет

Металлические счета открывают владельцы капитала для проведения финансовых операций с драгоценными металлами . Транзакции по хранению, размещению и снятию со счета в банке производят не в валютных единицах, а граммах драгметаллов.

Данный тип счета может быть 2 видов:

- блокированный;

- обезличенный.

Блокированный или металлический счет ответственного хранения

Блокированный счет (счет для ответственного хранения) по определению предполагает передачу банковской организации для сохранения слитков из сплавов дорогих металлов. Слитки должны быть по документам в собственности гражданина. Имущество в форме украшений из дорогих сплавов на счет не принимают. Для хранения данных вещей из драгоценных металлов рекомендуют заказать ячейку в банке.

Блокированные счета позволяют обеспечить сохранность слитков . Данный договор оформляется для необходимости сохранения переданных слитков.

Слитки из сплавов дорогих металлов имеют следующие признаки для идентификации:

- название сплава;

- масса;

- проба;

- фирма-производитель.

Данные счета не предусматривают получения прибыли от процентов , клиентам потребуется вносить плату за хранение драгметаллов. Однако собственник может получить прибыль от повышения цены драгметаллов на рынке.

Согласно банковским условиям, собственникам данного счета потребуется вносить оплату за некоторые услуги:

- открытие и закрытие счета;

- тарифная регулярная выплата за обслуживание блокированного счета; перевод слитков на хранение в другую финансовую организацию;

- зачисление поступивших драгметаллов на счет;

- выдача драгметаллов, которые оформлены на счете.

По мнению специалистов, на счетах ответственного хранения не получится приобрести большую прибыль , т.к. обязательны комиссии за обслуживание.

ОМС, или обезличенный металлический счет

При необходимости обеспечить прибыль от драгметаллов специалисты рекомендуют оформить обезличенный металлический счет , который по характеристикам сходен со стандартными денежными. Различием является эквивалент для финансовых операций — это металл в граммах, а не валюта. При выполнении операции по пополнению счета деньги будут конвертированы в массу драгметалла по действующему курсу.

Необходимо учитывать, что при создании обезличенного счета драгоценные металлы будут существовать лишь в виртуальном эквиваленте. Индивидуальных характеристик у данного продукта нет.

ОМС может быть нескольких видов:

- срочный;

- в иностранной валюте;

- в рублях и т.д.

В официальном соглашении могут быть прописаны условия возможного пополнения либо частичного снятия накоплений . Доходность по данному счету получают за счет возрастания цены слитков и установленному банковской организацией начислению процентов.

Необходимо учитывать, что вклады в драгметаллы могут из-за изменений по курсу не принести большой доходности при срочном снятии. Однако при долгосрочных вложениях стоимость дорогих металлов вырастет. При определении выгодных дат закрытия счета и снятия сбережений можно получить прибыль.

Банковская ячейка

Банковская ячейка признается надежным с высокой степенью защиты сейфом со специальным замочным механизмом. Располагается ячейка в спецхранилище в банковской компании. Сейфы изготавливаются из прочных сплавов, выдерживающих возгорание и взрывы.

Для обеспечения доступа к системе клиент заключает договор аренды и выплачивает комиссионные. Доступ к хранилищу имеют специалисты банка, однако открыть ячейку не имеют полномочий,

Банковские ячейки арендуются для решения следующих задач:

- Сохранение активов (деньги, слитки дорогих металлов, украшения из драгоценных металлов, пакеты акций, документы). Для решения этих целей ячейки арендуются часто в летний период на время отпусков. Ячейка в банке имеет двойную защиту. Взлом сейфа невозможен, здание защищается специализированной охраной.

- Поддержание безопасности при выполнении расчетов во время совершения операций по продаже или покупке машины, недвижимости. При продаже квартиры необходимо оформить дополнительное соглашение к основному договору.

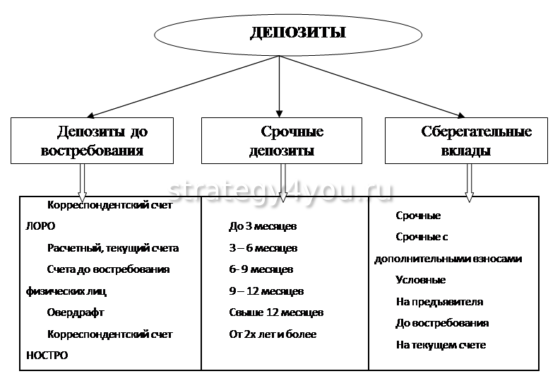

Основные виды депозитов

Основные виды депозитных счетов:

- срочный;

- сберегательный;

- целевой;

- накопительный;

- валютный;

- мультивалютный;

- до востребования.

До востребования

Депозит до востребования является вкладом без указания точного срока снятия сбережений . Накопления выдают клиенту банка при необходимости. Капитал охраняется на текущем счете.

Открыть счет до востребования можно для решения следующих задач:

- сохранение финансового актива;

- возможность снять средства в необходимый момент.

Срочный

При определении, что такое депозитный счет в банке срочный, необходимо учитывать правила работы с данным сбережениями. Вклад вносится в финансовую организацию на заданный период . Данный вид вкладов наиболее востребован, предлагается с разными вариантами условий.

Сберегательный и накопительный

Сберегательный вклад — это депозит, который выдается на неограниченный срок, предусмотрена возможность пополнять счет, частично снимать деньги или все накопления. Счет можно привязать к пластиковой карте для удобного перевода части зарплаты на накопления. Действующая ставка — от 1,5%. Вид вклада приносит небольшой доход, решая задачу сбережения денежных накоплений.

Накопительный счет относится к подвиду срочного. Однако условия предоставления более гибкие. Некоторые организации рассчитывают проценты согласно ежедневному остатку. В других банках учитывается полный месяц. Необходимо знать, что организация может сменить годовую ставку в одностороннем порядке. Данный вклад оптимален для накопления денег на дорогую покупку. Годовая ставка составляет 5-8%.

Целевой

При решении вопроса, целевой депозит — это что такое, необходимо учитывать задачи вида сбережений денежных средств. Вклад открывается для решения цели и на заданный период. Популярны детские вклады , данные средства сохраняются до взросления ребенка и затем переходят в его собственность.

Популярны сбережения средств для пожилых людей и т.д. Предложений по целевым накоплениям в банке немного, т.к. этот вид вклада не гибкий, усложняет возможность проведения банковских операций при изменениях курса валюты.

Валютный

Эта разновидность сбережений позволяет сохранять накопления в любой иностранной валюте.

Валютный вклад — это депозит, позволяющий получить следующие разновидности дохода:

- проценты на сумму сбережений;

- прибыль от увеличения цены иностранной валюты.

Процентная ставка на валютные счета ниже стандартной , однако при большом росте курса недостаток не повлияет на прибыль.

Мультивалютный

Мультивалютный депозит, согласно правилам, позволяет вложить деньги одновременно в 3 типа валюты (₽, €, $) . Соотношение валют определяется клиентом. При необходимости можно переводить деньги в другую валюту, количество переводов не ограничивается.

Мультивалютный депозит, согласно правилам, позволяет вложить деньги одновременно в 3 типа валюты (₽, €, $) . Соотношение валют определяется клиентом. При необходимости можно переводить деньги в другую валюту, количество переводов не ограничивается.

Открытие депозита — 4 основных этапа

Открытие депозита происходит в несколько этапов:

- подбор банка или другой финансовой организации;

- определение программы;

- заключение соглашения;

- внесение средств на счет и подтверждение об его открытии.

Выбор кредитной организации

Финансовое учреждение выбирается с учетом следующих критериев:

- Уровень доступности компании . Оптимально выбрать банк с офисами в пешей доступности. В организации должна быть предусмотрена возможность совершать операции по вложенным накоплениям в режиме онлайн.

- Степень надежности банка . Рейтинг финансовой компании проверяется в открытых источниках.

- Рекомендуется ознакомиться с отзывами клиентов в интернет-источниках.

Выбор программы депозитного вклада

На следующем этапе подбирается программа . Банки предлагают ознакомиться с условиями на официальных сайтах, выполнить расчеты с помощью специальных калькуляторов.

Основные параметры для анализа:

- годовой процент;

- наличие капитализации;

- периодичность начислений;

- возможности пополнять и снимать сбережения;

- условия при прекращении соглашения раньше указанного срока.

Важно оценить параметры комплексно и проконсультироваться со специалистами банка.

Заключение договора

Договор заключается по стандартной схеме . Потребуется предъявить паспорт и заполнить карточку с образцами подписей. Специалисты могут потребовать другие бумаги (свидетельства, справки о доходах, пенсионное удостоверение и т.д.). Перед подписанием договора требуется изучить текст соглашения с банком.

- сумму;

- период действия;

- годовую ставку;

- дополнительные условия.

Пополнение и получение подтверждения об открытии

После подписания соглашения клиент перечисляет деньги в кассу банка и получает приходный ордер со штампом организации и подписью специалиста. К депозиту будет выдана карточка, после подключения онлайн-банка можно выполнять финансовые операции без посещения отделения.

Самые выгодные депозита на сегодня — топ-3 лучших банка

Депозитом можно воспользоваться в проверенных банках:

- Сбербанк;

- УБРиР;

- Россельхозбанк.

Сбербанк

Сбербанк считается крупнейшим банком , отделения представлены в Москве, Санкт-Петербурге и других городах страны. Ознакомиться с предлагаемыми программами можно на сайте, предоставляется возможность открыть счет онлайн.

Преимущества Сбербанка заключаются в наличии бонусных баллов, скидок, предоставляемых клиентам, стабильной деятельности и государственной поддержке.

Уральский банк реконструкции и развития

УБРиР является крупнейшим в Свердловской области в сферах вкладов и депозитов. Офисы компании открыты в других регионах страны (отделений более 40). Вклады банка застрахованы, организация отличается высокой кредитоспособностью. Годовые ставки по вкладам достигают 10%. Организация предоставляет услуги онлайн-банкинга.

Россельхозбанк

В Россельхозбанке представлены разные кредитные программы , которые предлагаются жителям сельских территорий. Однако управлять средствами, оставленными на депозитах, могут и другие граждане страны. Банк предлагает сезонные акции на услуги. Подписание соглашения о хранении на депозите сбережений и оплата услуг возможны онлайн.

Расчет доходности — пошаговая инструкция

Перед использованием программы специалисты рекомендуют провести предварительные расчеты доходности . На сайтах банков предлагаются специальные калькуляторы.

Можно выполнить расчеты с помощью такой последовательности действий:

- определение схемы при формировании годовой ставки;

- умножение первоначальной суммы взноса на процент;

- подсчет прибыли от капитализации;

- определение выгодной годовой ставки;

- расчет прибыли.

Схема при начислении процентов

В банках применяются 2 схемы расчета процентов:

- Простая — рассчитывается прибавлением годовой ставки к депозитной сумме.

- Схема с капитализацией — более сложная в расчете. После начисления стандартных процентов размер вклада увеличивается, и проценты потребуется начислять на проценты.

Умножение начальной суммы депозита на процентную ставку

На данном этапе расчеты выполняются с помощью калькулятора. Для определения годовой прибыли требуется умножить сумму вклада на процентную ставку. При пополнении счета на 100 тыс. руб. и годовой ставке в 12% доходность составит 12 000 руб.

Доход от капитализации

При наличии капитализации начисленная прибыль увеличивает размер вклада , проценты начисляются на депозит и прибавленные к сумме проценты.

Расчет капитализации выполняется по следующим шагам:

- определяется периодичность причисления процентов к общему вкладу;

- проценты за первый депозит требуется прибавить к изначальной сумме;

- затем определяется доходность за 2 период и складывается с суммой за предыдущий этап;

- расчеты требуется выполнить поэтапно до конца года .

Эффективная процентная ставка

Определение эффективной ставки требуется при использовании схемы с капитализацией, когда клиент банка не забирает проценты. Требуется определить число капитализаций. В такую степень потребуется возвести процентную ставку за период капитализации для определения доходности.

Расчет прибыли

На завершающем этапе рассчитывается итоговая прибыль , для этого требуется определить количество средств на счете при завершении действия договора.

Потребуется финансовая формула: S=N*(1+(Y*J/100*T))А.

В формуле используются следующие понятия:

- S — итоговая депозитная сумма;

- N — первоначальный вклад;

- Y — процентная ставка годовая;

- T — период сбережений (в днях);

- J — количество дней на период капитализации;

- A — количество капитализаций за период.

Как выгодно открыть вклад — 5 советов

Вклад — это депозит, имеющий некоторые финансовые риски . «Чайникам» в финансовых операциях рекомендуется учитывать советы профессионалов.

Не ориентируйтесь исключительно на размер ставки

При выборе финансовой программы ориентируются на получение высокого дохода . Однако необходимо учитывать, что на прибыль влияет не только процентная ставка, но и другие параметры вклада. При анализе варианта определяются условия начисления дохода и параметры капитализации. Некоторые банковские организации изменяют ставку во время действия соглашения.

Распределите капитал между несколькими депозитами в различных валютах

Капитал рекомендуется распределять между несколькими счетами и размещать средства в разных валютах либо заключить мультивалютный договор на депозит.

При открытии счетов в разных валютах учитываются следующие нюансы:

- при изучении условий в банках обращают внимание на минимальную сумму вклада ;

- капитал сначала разделяется на равные доли , затем выполняется конвертация;

- договоры важно вовремя пролонгировать при отсутствии в соглашении соответствующей информации.

Отдавайте предпочтение самым простым и прозрачным программам

При выборе программы рекомендуется выбирать простые пакеты услуг банка , прибыльность которых стабильная и прогнозируемая. Наличие множества схем на начальном этапе может не привести к получению большой доходности от сбережений.

Выбирайте кредитные организации с иностранным капиталом

При определении банка более надежны организации, имеющие иностранный капитал . Данные компании действуют на международном уровне. Наличие валютных резервов увеличивает стабильность финансовых организаций и снижает риски инфляции и других изменений на экономическом рынке. Наличие большого капитала позволяет банкам предлагать выгодные условия клиентам.

Открывайте депозиты только в банках

Рекомендуется открывать вклад только в банках . Другие финансовые компании, частные лица и кредитные союзы менее надежны, т.к. данная деятельность не регулируется законодательством и есть риск потери сбережений. Проценты по депозитам в банках невысокие, но стабильные, позволяющие сохранять средства клиентов.

Часто задаваемые вопросы

В перечне вопросов от новичков для получения прибыли от депозитов:

- как открыть счет в банке физлицу;

- особенности валютного депозита;

- выгоды инвестиционных депозитов и т.д.

Что такое счет в банке для физического лица

Депозитный счет для физлица ограничивает использование остатка в заданный отрезок времени . Банк может совершать финансовые операции по своему выбору. По окончании указанного в соглашении периода клиент может получить вложенные деньги и начисленные проценты. Размещение средств на счете позволяет снизить влияние инфляции на сбережения.

Что такое валютный депозит в USD/евро

Валютный депозит обеспечивает физическому лицу получение большей доходности . Валюта определяется на этапе заключения договора. Бивалютный вклад предлагается по высокой ставке и предоставляет возможность банку получать доход от разницы в курсах $ и €.

Что такое инвестиционные депозиты

Инвестиционные вклады состоят из 2 частей:

- стандартный депозит в банке;

- вторая часть вкладывается в паевые инвестиционные фонды.

Часть сбережений страхуется государственными программами защиты. Вторая часть средств не имеет данной защиты, однако позволяет получить повышенную прибыль.

Депо нотариуса — что это такое

Для нотариуса вклад — это депозит, позволяющий выполнить финансовые обязательства перед кредитором и увеличивающий безопасность сделок. При совершении крупных операций (продажа квартиры, дома) инструмент снизит риски, которые возникают при передаче крупных сумм.

Что такое депо при аренде квартиры

При заключении договора об аренде жилого помещения часто применяется страховой депозит . Денежные средства передаются арендодателю для обеспечения обязательств по соглашению. При составлении договора можно вносить пункты для решения общих задач арендатора и лица, предоставляющего жилье. Бумага должна быть составлена в письменной форме. Обязательно прописать условия возврата депозита.

Что такое депо в ресторане / кафе

В некоторых ресторанах, клубах предоставляется услуга депозита . Клиент вносит средства на счет организации и впоследствии совершает расчет из сбережений. Депозит в ресторане удобно использовать при организации торжественных мероприятий, семейных встреч на юбилейную дату.

Депозит на финансовых рынках

При торговле на: форекс, фондовых биржах и криптобиржах, трейдер для осуществления торговли на международных рынках, должен открыть торговый счет и пополнить его — добавить деньги на депозит брокера форекс, только после этого он сможет осуществлять финансовые операции.

Заключение

Депозитный счет используется для решения задач клиентов и востребован в разных сферах. Это надежный способ инвестирования, простой в использовании. Однако необходимо учитывать небольшую процентную ставку на сбережения.

Депозитный счет

Депозитный счет — это самый простой способ инвестирования за счет размещения в банке активов. Многие полагают, что депозит — синоним слову “вклад”, однако это не совсем так. Разница в том, что является объектом получения прибыли. В этой статье мы разобрались, что такое депозитный счет, чем он отличается от привычного нам вклада, какие виды депозитов существуют и что нужно знать, чтобы его открыть.

Что такое депозитный счет и чем он отличается от обычного вклада

Депозит — это банковская услуга, доступная для физических и юридических лиц. Если говорить простым языком, клиент приносит в банк активы, для размещения их на счету, а организация выплачивает ему проценты. Когда мы говорим о депозитных счетах, чаще имеем в виду денежные вклады. На самом деле на депозите, помимо денег, можно размещать ценные бумаги и драгоценные металлы.

Основная причина открытия депозитов — получение прибыли с начисления процентов. Однако депозитные счета считаются самым невыгодным способом инвестирования, поскольку средняя процентная ставка по ним составляет порядка 5%, чего с учетом ежегодной инфляции критически мало для того, чтобы зарабатывать на вложенных активах. Поэтому фактически депозиты необходимы для сохранения средств.

Виды депозитных счетов

Банками разработано несколько программ депозитов зависимо от потребностей. Так, их делят на виды по следующим характеристикам:

- По сроку, то есть срочные и до востребования. Первые счета открывают на определенное время и без возможности снятия. Здесь действует правило: чем больше срок хранения, тем выше ставка. Второй вид депозитов — до востребования. Отозвать их можно в любой момент, а потому процент в таком случае минимальный.

- По возможностям управления. Сюда входят отзывные и безотзывные депозиты, с возможностью пополнения или без нее.

- По форме ценности. Соответственно здесь депозиты классифицируются в зависимости от расположенных на счету активов: денег, драгоценных металлов (через обезличенные металлические счета или в виде металлических слитков), ценных бумаг.

- По выгодоприобретателю. Вы можете оформить депозит на себя или на третье лицо (как правило, в качестве него выступает несовершеннолетний ребенок).

Система страхования вкладов

В 2004 году государство позаботилось о том, чтобы при банкротстве банков или отзыве у него лицензии вкладчики не теряли свои активы, и создали агентство по страхованию вкладов — АСВ. Сегодня в задачи корпорации входит не только финансовая защита держателей депозитов, а еще и “оздоровление” кредитных организаций, управление несостоятельными банками, страховыми компаниями. негосударственными пенсионными фондами.

С 2014 года сумма страхования составляет 1,4 млн рублей. То есть, даже если на депозитном счету клиента хранятся 3 млн рублей личных денег, сумма страховой выплаты от АСВ не превысит 1,4 млн. Все оставшиеся средства вкладчику придется взыскивать через суд.

Итак, страхованию на сумму до 1,4 млн рублей подлежат деньги на счетах и вкладах:

- физических лиц, в том числе открытых и в связи с деятельностью ИП;

- малых предприятий, включенных в реестр субъектов малого и среднего предпринимательства;

- некоммерческих организаций и объединений граждан социальной направленности (то есть потребительских кооперативов, ТСЖ, СНТ и др, религиозных организаций, благотворительных фондов и т.д.).

Поскольку максимальная сумма страхования составляет 1,4 млн рублей, хранить крупные суммы лучше сразу в нескольких организациях — так вы сможете уберечь себя от потери денег.

Какие дополнительные опции можно подключить к депозитному счету

Открывая депозит, клиент получает возможность дополнительно подключить к нему опции, которые позволяют управлять продуктом по своему усмотрению. К таким функциям относятся:

- Возможность пополнения счета. Периодическое внесение средств на депозит позволяет клиентам получать больший доход. Поэтому, если вы собираетесь пополнять счет, советуем выбирать вклад с такой возможностью, поскольку такая опция доступна не на всех программах.

- Возможность досрочного снятия. Условия некоторых депозитов не позволяют клиентам снимать деньги со счета до его окончания. Условиями же других возможно снятие не ниже минимального остатка. Имейте в виду, что чем меньше денег на счету, тем меньше будет доходность с депозита.

- Капитализация. Суть капитализации заключается в том, что периодически (чаще раз в месяц) банк начисляет проценты по депозиту и присоединяет их к телу вклада, тем самым позволяя вкладчику заработать немного больше.

- Льготные условия для досрочного закрытия вклада. Такая функция доступна не для всех программ. Чаще вкладчик теряет начисленные проценты, если закрывает депозит раньше указанного в договоре срока. Однако условия некоторых программ позволяют сохранить полученную прибыль. Например, это можно наблюдать у вкладов для пенсионеров.

Налогообложение депозитных счетов

Согласно действующему законодательству, любой доход должен облагаться налогом. В теории не исключение и прибыль с размещенных на депозите средств. На практике же клиенты обязаны платить налог только с тех вкладов, процент по которым превышает необлагаемый процентный доход. Рассчитывается он как ключевая ставка Центробанка, умноженная на 1 млн рублей. А поскольку банки не предлагают вкладчикам такой большой доход по депозитам, чаще клиенты по умолчанию освобождаются от взносов в ФНС.

Как открыть депозитный счет

Открыть депозитный счет может любой россиянин, достигший возраста 14 лет. Сделать это он может либо в интернет-банка, либо в офисе организации. В первом случае потребуется выбрать программу, указать условия депозита (сумму и срок), внести деньги и подписать электронный договор. При оформлении в офисе банка при себе потребуется иметь паспорт и активы для перечисления их на счет.

Лучшие предложения от Finabank

В дальнейшем пополнять депозит можно любым удобным способом: через онлайн-банк, банкоматы, кассы организации или через сервис по купле-продаже финансовых ценностей, если речь идет о драгоценных металлах и ценных бумагах.

Депозитные счета — это хорошая возможность сохранить свои активы и получить с них небольшую прибыль. Периодически банки предлагают выгодные сезонные предложения и дополнительные опции, позволяющие клиентам немного увеличить доход с размещенных средств.

Специалист по финансовым продуктам. Опыт работы в профильных коммерческих структурах на должности кредитного эксперта.

Источник https://strategy4you.ru/vklad/depozit-eto.html

Источник https://finabank.ru/depozitnyy-schet/

Источник

Источник