Содержание

Что выгодней ипотека или потребительский кредит?

Другое

Что лучше ипотека или кредит в 2021 году? Этот вопрос интересует многих заемщиков, которые собираются брать заемные средства в банке.

Заемщик должен определиться для себя с ключевыми моментами:

- Целевое назначение взятых средств в долг.

- Размер требуемой суммы.

- Желаемый срок кредитования.

Основные различия между ипотекой и потребительским кредитом

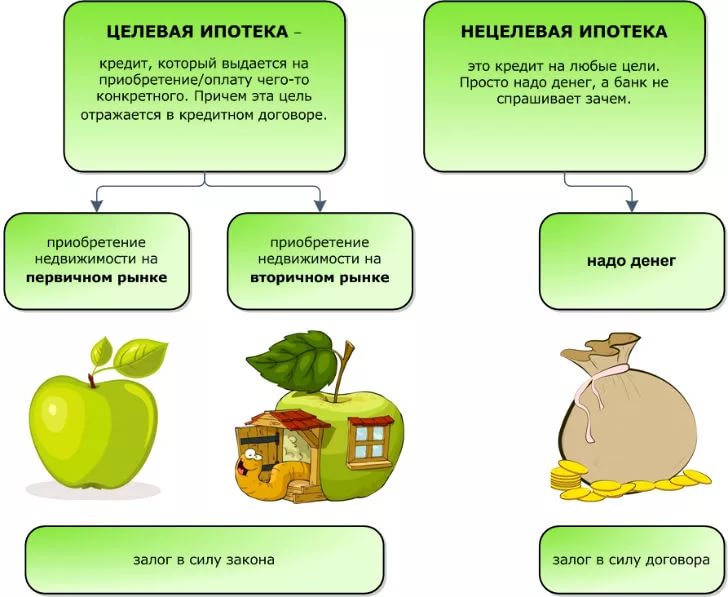

Прежде чем решать, как выгодно оформить договор, нужно знать отличия между кредитом и ипотекой. Потенциальные клиенты банков желают приобрести квартиру или другое жилье с наименьшей потерей для себя, поэтому и интересуются всевозможными подходами для решения этого вопроса. При оформлении любого объекта недвижимости предусмотрена специальная программа – ипотека, которая по сравнению с нецелевым кредитом является более надежной. Залог квартиры по сравнению с автомобилем или другим имуществом – это хорошая гарантия на случай, если средства не будут возвращены заемщиком.

Относительно ежемесячной суммы платежа за пользование заемными средствами – размер в идеале не должен быть больше 30 %. Потребительские кредиты ограничиваются годами (не более 5-7 лет), а ссуда по ипотеке оформляется и к граничной отметке в 30 лет. Для сравнения кредита и ипотеки можно использовать и другие требования, которые клиент считает для себя важными.

Отличия в покупке недвижимости по ипотеке и потребительскому кредиту.

Плюсы и минусы ипотеки

Негативные стороны у ипотеки следующие:

- Долгая процедура.

- Требуется большой пакет документов.

- Могут отказать в предоставлении заемных средств.

- Имущество обременено залогом.

- Есть минимальный размер и взнос.

- Официальная сделка не может быть заключена без процедуры оценки недвижимости.

- Есть ограниченный выбор будущего жилья.

- Негативное отношение к небольшим официальным доходам.

Положительные моменты при оформлении ипотеки такие:

- Относительно невысокая процентная ставка.

- Размер ежемесячного платежа снижен за счет расширенного срока кредитования.

- Оформленная страховка может оказаться полезной.

- Для уменьшения кредитных сумм можно использовать маткапитал или другие жилищные сертификаты.

- Заемщик может использовать сумму кредита для налогового вычета.

Плюсы и минусы кредита

Вне зависимости от того, в каком банке заемщик решит оформить кредит, плюсы и минусы повсюду будут идентичными.

Плюсы:

- Самый обычный пакет документов.

- Быстрое оформление и рассмотрение заявки.

- Не требуется обязательное страхование и другие расходы такого плана.

- Можно купить жилье, которое не подходит под жесткие условия банка.

- В залог не нужно предоставлять приобретаемую недвижимость.

- Оформляется на короткий срок, поэтому и переплачивает клиент меньше.

Минусы:

- Срок кредитования небольшой.

- Процентные ставки завышены.

- Немалый ежемесячный платеж.

- Ограниченная сумма, которая обычно не превышает полумиллиона рублей.

Оформление такого займа создает меньше проблем, но доступно ограниченному кругу клиентов. Потребительский кредит оформляется на короткий срок и сумма предлагается банком небольшая (может поступать на кредитную карту), которая способна погасить лишь малую часть стоимости квартиры.

Рекомендуем видео к просмотру:

Что лучше ипотека или кредит?

Путем сравнения можно самостоятельно разобраться в этом вопросе. Стоит рассчитывать свои расходы и доходы, срок и условия предоставления. Спешить получить кредитные средства не стоит, так как сначала нужно выяснить, как купить квартиру в городе и что оформить в банке.

Прежде чем брать кредит , взвесьте все «За» и «Против».

Прежде чем брать кредит , взвесьте все «За» и «Против».

| Условия кредитования | Потребительский кредит | Ипотека |

|---|---|---|

| Ставка, % | От 13,9 | Не менее 10,25 |

| Срок | 5 | 30 |

| Расходы при оформлении | Документы для подтверждения личности, справка для подтверждения доходов | Документы на объект недвижимости, паспорт, трудовая книга и справка по форме, где указаны доходы заемщика |

| Обременение | При сумме от 500-700 тысяч нужно предоставить залог, а также может рассматриваться поручительство | Приобретаемая недвижимость в залог |

| Период рассмотрения банком заявки | от одного часа | от одного рабочего дня |

| Дополнительные условия | Сумма кредита ограничена | Предоставление созаемщика |

Сравниваем требования банков

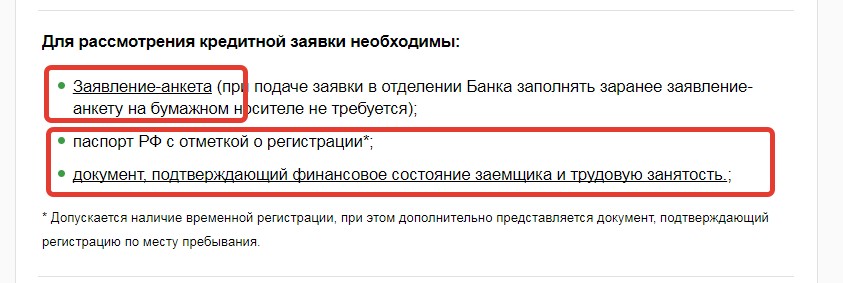

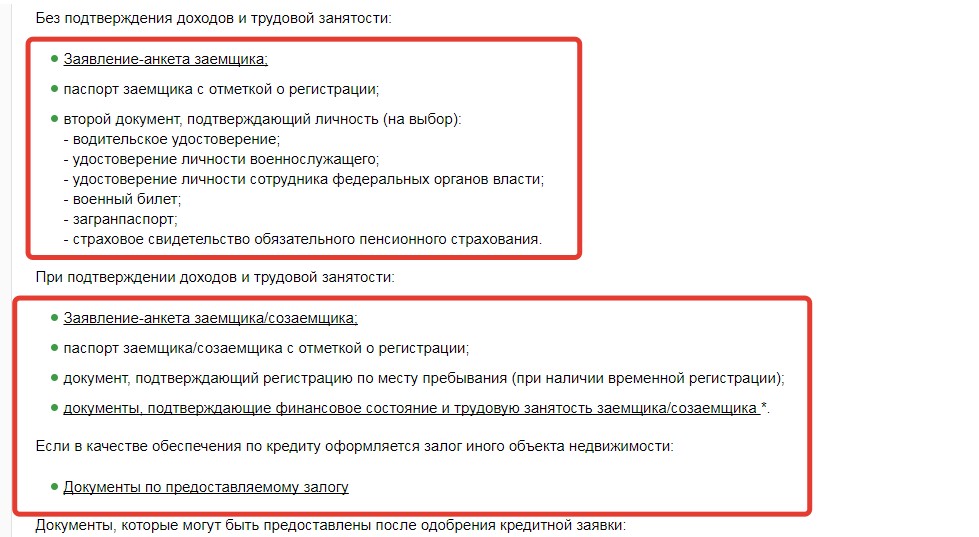

Список документов, требуемых Банками для оформления кредита на любые цели.

Потребительский кредит можно оформить и при наличии минимума документов, в числе которых должна присутствовать справка о доходах и привлечение поручителя. При одобрении ипотеки банк проводит более тщательные проверки, включая и документацию на объект недвижимости.

Список документов, необходимых для оформления ипотеки.

Выставляют банки и разные требования на сбор документов, количество которых отличается в зависимости от ситуации. По времени и вложениям кредит и ипотека отличаются, какую б кредитную организацию заемщик не выбрал.

Договор – это главный документ, в котором выставляются все требования как по ипотеке, так и по потребительскому кредиту. Но прежде чем клиент дойдет до заключительного этапа, он должен подтвердить свою финансовую состоятельность документами, а также иметь на руках некую часть стоимости жилья.

Сравниваем процентную ставку

Банковские кредитные продукты постоянно совершенствуются – это предусмотрено соответствующим законным постановлением.

Банки постоянно предлагают своим Клиентам специальные условия кредитования.

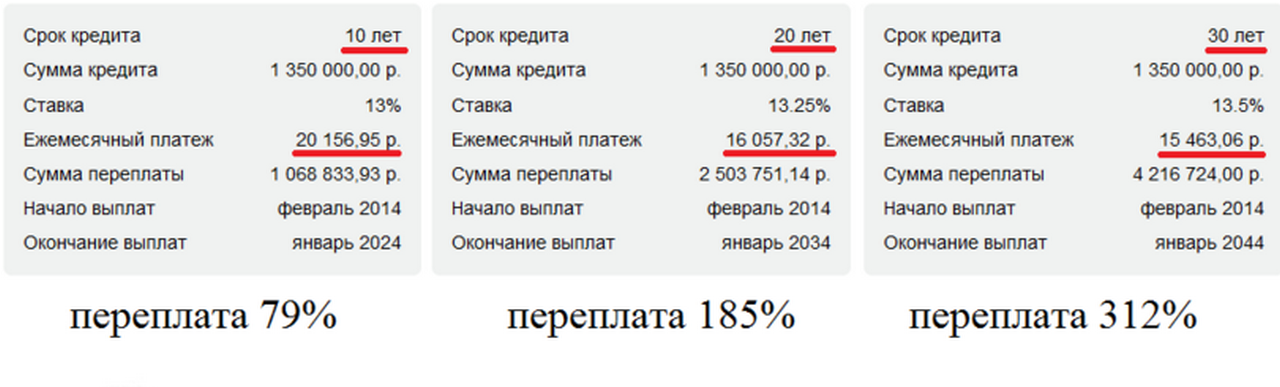

Переплата по кредитным срокам может составлять и 100 %, и 200 % при оформлении долгосрочных займов, а при пользовании потребительским кредитом – не более 50 %.

Пример размера переплаты по ипотеке.

Сравниваем условия

Приятным моментом при оформлении ипотеки является то, что кредитные средства можно вычитать из налоговых документов, а вместо первоначального взноса можно использовать маткапитал. Дополнительные гарантии дает обязательное страхование, а потенциальный объект недвижимости проходит проверку на юридическую чистоту.

Но в выборе будущего жилья заемщик является ограниченным как по вторичке, так и по первичке. Банку придется пересмотреть множество вариантов, а клиенту рекомендуют выбирать из списка аккредитованных объектов.

Приобретаемая квартира имеет обременение по договору, поэтому если заемщик не сможет больше платить за нее, то ему придется продать жилье (даже если оно и является единственным).

Сравниваем дополнительные расходы

Дополнительные расходы возможны из-за двух показателей:

- Страховка.

- Экспертная оценка жилья.

Помимо этого нужно будет сделать и другие вложения, чтобы привести весь пакет документов в порядок. Также клиент должен будет внести взнос в виде своих собственных средств, который стартует от 15 %.

Считаем затраты и выбираем более выгодный вариант

Разницу между кредитом и ипотекой можно заметить, если рассмотреть все на конкретном примере и рассчитать сумму ежемесячного платежа. Итоговая переплата по кредиту выходит меньше по сравнению с выплатами по ипотеке, а размеры платежей отличаются почти в два раза.

Разницу между кредитом и ипотекой можно заметить, если рассмотреть все на конкретном примере и рассчитать сумму ежемесячного платежа. Итоговая переплата по кредиту выходит меньше по сравнению с выплатами по ипотеке, а размеры платежей отличаются почти в два раза.

Ипотека несет большую нагрузку на бюджет, но она предлагает реальную возможность покупки квартиры, даже если заемщик хочет взять ее с 300 тысячами рублей на руках. При досрочном погашении ипотеки выгода ее будет очевидна на уровне с потребительским кредитом, поэтому оформлять деньги в долг нужно в банках с лояльными условиями.

Заемщик должен найти для себя компромисс, учитывая важное:

- Если ипотека, то она должна быть без лишних комиссий и с возможностью досрочного погашения.

- Если потребительский кредит, то с максимально выгодными условиями.

При покупке жилья найти однозначный ответ не получится, так как выгодный вариант найдется на основе индивидуального анализа.

Когда имеет смысл брать потребительский кредит на жилье?

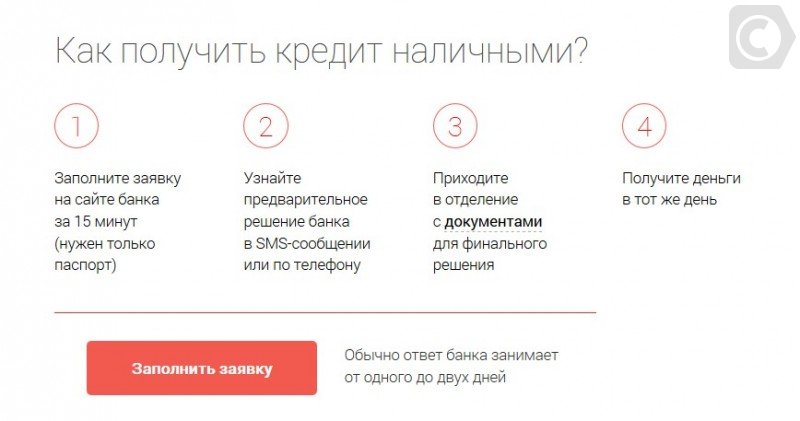

Брать потребительский кредит рекомендуют в одном случае – заемщику не хватает небольшой суммы. Оплатить из собственных средств можно 60-90 %, а остальные покрыть с помощью оформления кредитного договора. Оформляется все быстро и по схеме «двух документов», поэтому заемщик может обратиться за потребительским кредитом даже за неделю до сделки.

Выдается такой займ без обязательного составления отчета о расходовании средств, поэтому заемщик не должен иметь строго указанной цели (на машину или квартиру).

Подводим итоги

Универсального ответа, на вопрос по кредитованию нет. Заемщик должен сам выбирать, что ему выгодно, а для этого стоит объективно учесть свои доходы, период и сумму займа. Если вы прекрасно понимаете, что даже в ближайшем будущем не сможете накопить и половины стоимости квартиры или дома, то не стоит долго тянуть с раздумьями и оформлять ипотеку, которая не станет бременем при своевременной оплате.

Рекомендуем видео к просмотру:

Быстрее осуществить мечты о собственной квартире поможет ипотека, но оформляя ее, клиент должен понимать, что срок 10 или 20 лет является существенным периодом, за который может случиться многое. Условия и ситуации у заемщиков бывают разные, разобраться в которых он должен сам, сделав для себя оптимальный выбор.

Не лишним будет тщательно проанализировать все и просчитать – сделать это совершенно не сложно, так как на сайтах предлагаются специальные калькуляторы, показывающие суммы с минимальной погрешностью.

Покупаем квартиру или дом: отличие ипотеки от потребительского кредита

В случае, если на приобретение недвижимости недостаточно сбережений, есть вариант взять деньги в долг у финансового учреждения при помощи ипотеки либо займа наличных средств. Давайте определимся, каким вариантом лучше воспользоваться: ипотечным либо традиционным займом для приобретения недвижимого имущества.

Что лучше при покупке жилья: ипотека или кредит?

Не все люди могут позволить себе покупку недвижимого имущества, используя только собственные сбережения. Большая часть граждан РФ, при покупке жилья, прибегают к помощи кредитных средств. Во время рассмотрения различных кредитных программ, будущему заемщику хочется точно понимать, в чем заключаются отличия ипотечного займа от традиционного, и каким вариантом лучше воспользоваться для приобретения недвижимости.

Плюсы и минусы ипотеки

Самый большой минус ипотечного кредита заключается в том, что можно потерять постоянную прибыль и недвижимость, которая выступает в качестве залога. Соглашение подписывается на большой период, во время него могут случиться различные сложности – экономический спад, увольнение, наступление нетрудоспособности, заболевание и прочее. Далеко не все случаи поддаются страхованию.

Справка! Все разновидности займов имеют свои плюсы и минусы. В первую очередь рассмотрим ипотечную программу: ее достоинства и подводные камни, которые могут повстречаться.

- процент ниже (10-14%), который дает возможность снизить финансовую нагрузку. Низкий процент связан с приобретаемой жилплощадью, которую финансовое учреждение может забрать в трудных ситуациях;

- помощь государства в виде компенсирования и субсидий, которыми имеют возможность воспользоваться некоторые заемщики и значительно понизить годовой процент;

- можно получить кредит на период до 30 лет, благодаря чему недвижимость могут приобрести даже люди с небольшой зарплатой;

- финансовое учреждение само проверяет недвижимости, благодаря чему заемщик не рискует потерять жилплощадь.

- до того, как займ будет выплачен, купленная недвижимость принадлежит финансовому учреждению, и заемщик не может ею распоряжаться в полной мере, к примеру, глобально перестраивать;

- нужно оформить большое количество программ по страхованию, которые помогают банковскому учреждению меньше рисковать, но заемщику придется потратить на них свои средства;

- финансовое учреждение может не дать согласие на приобретение недвижимого имущества, которое понравится заемщику, и значительно уменьшить выбор жилья;

- несмотря на то, что процентная ставка невысокая, однако за долгое время погашения может быть равна стоимости второго жилья, то есть желательно погасить долг как можно быстрее;

- не все финансовые учреждения разрешают закрывать кредит раньше срока и могут наложить штрафные санкции ( банковские учреждения не желают расставаться с деньгами, которые они планировали получить);

- долго проверяется документация, которая подтверждает способность заемщика выплачивать кредит, и документы с перечнем рисков.

Плюсы и минусы потребительского кредита

У традиционного займа также имеются плюсы и минусы. Если брать во внимание то, что кредит берется для приобретения жилья, то следует тщательно обдумать все за и против, прежде чем брать такой кредит.

Плюсы данной кредитной программы:

-

намного проще и быстрее (меньшее количество времени уходит на рассмотрение и банк меньше придирается к деталям);

- условий, которым должен соответствовать клиент банка, не такое большое количество, и правил для оформления документации также;

- если уже имеются некоторые сбережения на приобретение жилья, но недостает пары миллионов, есть вариант оформить займ в любом банковском учреждении;

- если нет средств на взнос, то все равно есть возможность оформить кредит;

- если нет возможности предоставить недвижимость под залог, можно воспользоваться поручительством;

- если найти финансовое учреждение с низкой процентной ставкой, то предстоит переплачивать намного меньше;

- приобретенную недвижимость можно выставить на продажу или заселить жильцов, если вынудят обстоятельства;

- не нужно обязательно страховать покупку и можно таким образом сэкономить пару процентов за год.

Минусы потребительского займа:

- процент больше по сравнению с ипотечным займом и полагаться на государственную субсидию не стоит;

- меньший период закрытия задолженности;

- если не получится предоставить залог либо воспользоваться поручительством, то займ более 650 тыс. вряд ли удастся получить;

- большая загруженность семейного бюджета из-за большой суммы ежемесячной выплаты;

- не удастся оформить большой кредит, если у заемщика недостаточный уровень платежеспособности, также это зависит от количества человек в его семье.

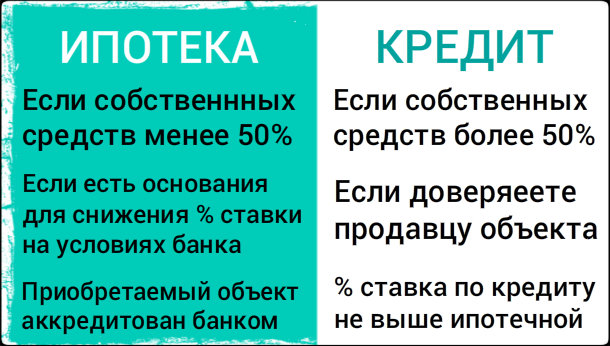

В каких ситуациях лучше брать ипотеку, а в каких – потребительский кредит

Если рассматривать ипотечный и традиционный кредит для приобретения жилья, то следует остановиться на ипотеке если:

- имеет большое значение сумма ежемесячной выплаты, так как прибыль невысокая и на необходимые растраты нужно оставлять некоторое количество средств;

- вы хотите взять крупный займ и выплачивать его длительный период;

- вы частично закроете кредит при помощи маткапитала.

Когда лучше оформлять потребительский займ:

- у вас есть накопления, составляющие 75-85% от цены покупаемого жилья;

- средства понадобятся на короткий период времени, во время которого вы накопите деньги на закрытие задолженности;

- финансовое учреждение дает вам возможность воспользоваться персональными требованиями по займу, которые окажутся более выгодными;

- вы хотите в скором времени выставить на продажу или поменять жилье, на которое оформляете займ.

Иногда стоит оформлять не ипотечный кредит, а потребительский. К примеру, в случае если ставка понизилась, а финансовое учреждение не дает согласия на рефинансирование. Тогда есть возможность оформить потребительский кредит и погасить оставшуюся задолженность.

В чем отличия требований банка?

Когда вы выбираете разновидность займа, обратите внимание на условия, которые выдвигает финансовое учреждение. При оформлении обычного кредита банковское учреждение тщательно ознакомится с личностью заемщика и тем, насколько он в состоянии оплачивать кредит, изучит его прошлые кредиты и текущую прибыль. В принципе, на этом все. Условия, которым должен соответствовать заемщик, нежесткие, часто финансовые учреждения дают согласие на получение кредита даже людям пенсионного возраста.

С ипотечным кредитованием дела обстоят не так просто. Учреждение устраивает проверку самому заемщику, а если в кредит берется крупная сумма денег, то в качестве партнера привлекается муж или жена и речь уже идет о совместной семейной прибыли. Кроме данных о заемщике, банковское учреждение тщательно рассматривает жилплощадь, которую собирается приобретать. Таким образом, клиент банка должен подготовить большое количество документации для финансового учреждения, потратив на это очень много своего времени и средств.

Справка! Банк также обращает внимание на возраст клиента и с осторожностью выдает ипотечный кредит заемщикам пожилого возраста, и если планируется получение субсидии от государства, то финансовое учреждение выдвинет большое количество условий, а также будет все проверять очень досконально.

Дополнительные расходы при ипотеке и кредите

Если сравнивать с ипотечным кредитом, традиционный займ обычно оформляется без лишних растрат, помимо страховки в добровольном порядке, которую можно и не приобретать. С ипотечным кредитом так не получится. Если вы все же решили брать ипотечный кредит из-за небольшой процентной ставки, обратите внимание на все растраты, вполне может получиться, что ставка 2-3% у традиционного займа не сравнится с заключением ипотечного договора.

Обратите внимание на то, что вам предстоит оплатить:

- обязательная страховка залога, собственной жизнедеятельности и здоровья;

- во время приобретения жилплощади с вторичного рынка понадобится титульная страховка (если будет утеряно право распоряжаться жильем);

- в обязательном порядке будет оцениваться покупаемая недвижимость;

- подготовка документации на жилье, а регистрирование во всех инстанциях стоит достаточно больших денег;

- если не получится самому подготовить документацию, то нужно будет оплатить нотариальные услуги и услуги брокера по ипотечным кредитам;

- иногда финансовые учреждения снимают не только проценты, но и комиссию за ознакомление с заявлением и выдачу кредита, на что придется потратить немало средств.

Важно! Таким образом, желательно рассмотреть все варианты перед приобретением жилплощади. Не следует делать необдуманных шагов, если финансовое учреждение предлагает небольшую процентную ставку без переплаты. Приобретение жилплощади – это очень важный шаг, требующий больших растрат. Хорошо думайте перед принятием каждого решения.

Источник https://ob-ipoteke.info/drugoe/chto-luchshe-ipoteka-ili-kredit

Источник https://finanso.com/ru/blog/ipoteka/vidy-kreditov-dlya-priobreteniya-doma-ili-kvartiry/

Источник

Источник