Содержание

Когда лучше делать вклад в банке

Один из консервативных методов пассивного дохода, знакомый каждому — положить деньги в банк под процент. Однако даже у привычных нам вкладов есть свои тонкости.

- Заключить срочный договор

Вы сможете хранить деньги в банке от месяца до года. Если не хотите потерять часть прибыли, забрать средства лучше по истечении срока хранения. В некоторых случаях банки дают возможность частично снять средства без потери процентов.

- Положить средства до востребования

В этом случае снять деньги можно в любое время как частично, так и полностью, но из-за этого обычно процентная ставка по такому вкладу ниже, чем по срочному. Если вы захотите забрать часть средств, проценты будут дальше начисляться на остаток.

Пример. Вы положили 200 тыс. рублей под 4% годовых, а через полгода решили снять половину. За этот период вам выплатят четыре тыс. рублей. На оставшиеся средства на счете далее будут начисляться проценты по той же ставке — 4%, которые ещё через полгода составят уже две тыс. рублей (так как проценты будут начисляться уже на 100 тысяч).

- Хранить деньги с капитализацией

Банк не переводит начисленные проценты на отдельный счет, а добавляет их к изначальной сумме. В итоге в следующем периоде вам будут начислять проценты на большую сумму.

Пример. Вы положили те же 200 тыс. рублей под 4% годовых с ежемесячной капитализацией. Это значит, ежемесячно будет прибавляться около 0,33% от общей суммы. Через месяц вы увидите на счету 200 667 рублей, а через год — 208 148 рублей. Без капитализации сумма была бы 208 000 рублей.

На коротком промежутке времени разница между сложными и простыми процентами (с капитализацией и без) крайне мала, однако на многолетнем горизонте капитализация процентов влияет на результат очень драматически.

- Хранить в валюте

Положить средства можно в рублях или в иностранной валюте. Такой вклад ничем не отличается от любого другого — в конце срока вы получите назад вложенные средства с процентами в той же валюте.

Важно то, что с 2021 года с дохода по банковским вкладам нужно платить подоходный налог по ставке 13%. Раньше платить нужно было только если ставка превысила определенную величину: ключевую ставку ЦБ плюс пять процентных пунктов. С учетом нового налога, чистая доходность вкладов для крупных инвесторов заметно снижается.

Порог входа. От 1000 рублей.

Доходность. Процентные ставки зависят от конкретного банка. В среднем, это от 5% до 7% годовых.

Риски. Хотя депозиты являются наиболее надежным видом сохранения денег, ключевым риском является отсутствие какой-либо защиты от инфляции и девальвации. Если завтра цены вырастут в два раза и на 1000 рублей можно будет купить в два раза меньше товаров, то 1000 рублей на депозита потеряет свою ценность так же в два раза.

Как подстраховаться. Держать вклады в разных валютах. Также при сумме вклада более 1,4 млн рублей лучше распределить деньги по разным банкам, чтобы в одном лежало не более 1,4 млн рублей. В случае банкротства, агентство по страхованию вкладов выплатит эту сумму.

Облигации

Этот вид пассивного дохода работает аналогично вкладам с фиксированной доходностью.

В этом случае бизнес или государство с помощью облигаций берет у вас деньги в долг. За это вы можете получать проценты по долгу — купоны, которые компании платят раз в квартал или полгода. Обычно условия зависят от облигации и оговариваются заранее — на сколько лет компания берет деньги в долг, под какой процент и как часто будет их выплачивать.

Продать облигации можно в любое время, даже раньше оговоренного срока. Но по рыночной цене, которая может измениться. Иногда это даже «на руку» — можно выиграть на разнице покупок и продаж.

Порог входа. От 1000 рублей.

Доходность. Обычно доход по облигациям немного выше, чем по вкладам, — до 10% годовых. Бывают ставки и выше, но в этом случае высокий риск дефолта эмитента — можно как заработать, так и потерять вложенные средства.

Риски. Можно потерять как проценты так и тело инвестиции в случае банкротства компании, выпустившей ценные бумаги. Также если облигация непопулярна, ее будет сложно купить или продать по рыночной цене. Более того, большинство классических облигаций также как и вклады никак не защищены от инфляции.

Как подстраховаться. Чтобы избежать указанных рисков, лучше вложиться сразу в несколько облигаций и сформировать диверсифицированный портфель из ценных бумаг разных компаний в разных валютах. Лучше обращать внимание на облигации крупных компаний как российских, так и иностранных. И не гнаться за высокой доходностью — она может привести к потере денег.

Недвижимость

Инвестировать можно как в жилую недвижимость (квартиры и апартаменты), так и в коммерческую недвижимость вроде торговых помещений, офисов или даже складов. Оба варианта способны приносить доход как от сдачи в аренду, так и от роста стоимости самого объекта.

Жилая недвижимость

Это наиболее популярный способ сберечь свои средства. Наиболее популярных пути два:

- Купить квартиру для сдачи в аренду. Здесь все просто: покупаете жилье (как готовое так и строящееся), при необходимости делаете ремонт, покупаете мебель и затем сдаете в аренду. Чтобы не «прогореть», лучше выбирать небольшие квартиры (студии, однушки), которые располагаются в хорошей локации, рядом с метро. Такие объекты всегда пользуются высоким спросом.

- Вложиться в строительство с надеждой продать готовый объект дороже. В этом случае важно оценивать локацию, надежность застройщика, инфраструктуру и самое главное цену покупки и возможную цену продажи.

Порог входа. Обычно от 2-5 млн рублей в регионах. От 7 млн в Москве.

Доходность. При долгосрочной аренде — около 4-5% годовых за счет арендных платежей плюс постепенный рост стоимости. При продаже после сдачи дома — от 0 до 50% (хотя иногда можно уйти в существенный минус).

Риски. Ключевой риск в жилой недвижимости — купить неликвидный объект, который будет трудно сдать в аренду или продать по выгодной цене. Текущие цены на жилье настолько высоки, что вероятность их дальнейшего роста намного ниже чем риск снижения цены.

Кроме того, вместе с жилой недвижимостью на вас могут обрушится и сопутствующие проблемы. Например, придется делать ремонт, решать конфликты с соседями, покупать новую мебель в замен испорченной и постоянно искать новых арендаторов. И иногда эти расходы могут сильно превышать доходы.

Как подстраховаться. Выбрать локацию возле метро, присматриваться к небольшим объектам (студии и однушки) и всегда смотреть на цены и ставки аренды в конкретном районе, чтобы не купить слишком дорого.

Коммерческая недвижимость

При правильной стратегии инвестирования коммерческая недвижимость может быть более прибыльной, чем жилая. В 2020 году спрос на коммерческую недвижимость вырос: на небольшие торговые помещения (60-90 м²) на первых этажах домов в России вырос на 25–30%, на маленькие офисы (30-50 м²) — на 10–15%. Это означает, что постепенно рынок будет набирать обороты.

Начинающим инвесторам можно вкладываться в два типа недвижимости:

- Торговая недвижимость (Street Retail)

К ней относятся помещения на первых этажах жилого дома или отдельно стоящие здания торгового назначения. Их можно сдавать под магазины, кафе, рестораны, салоны красоты, аптеки и получать прибыль в виде арендной платы.

Большой плюс в том, что в этом сегменте есть крупные сетевые игроки вроде Пятерочки, Магнита, крупных аптечных сетей и так далее. Это надежные, стабильные арендаторы, которые будут регулярно платить, если их магазин приносит прибыль.

Еще один плюс — долгосрочные договоры аренды, вплоть до 10-15 лет (хотя очень важно обращать внимание на условия расторжения договора, так как обычно у сетей есть право отказаться от объекта с уведомлением за три-шесть месяцев).

Важным преимуществом является защита от инфляции, так как потенциальная арендная плата в конечном итоге напрямую зависит от выручки магазина. А значит, вместе с ростом цены, растет и арендная плата, которую готов платить арендатор торговой недвижимости. Кроме того, чаще всего договоры аренды подразумевают ежегодную индексацию арендной платы.

- Офисы

Вы можете приобрести помещение и сдавать его под офис. Однако, если раньше офисы пользовались высоким спросом и ликвидностью, сейчас из-за пандемии, проблем у малого бизнеса и перехода в онлайн, риски в офисном сегменте заметно увеличились. Поэтому лучше приобретать офис через коллективные инвестиции, чтобы выбором объекта занимались профессионалы. Это позволит снизить риски.

Порог входа. Если вы захотите в «одиночку» приобрести небольшое помещение, понадобится от 10 до 20 млн рублей. Можно также воспользоваться услугой коллективных инвестиций. В этом случае несколько инвесторов совместно покупают объект, что позволяет существенно снизить порог входа вплоть до 100 тыс. рублей.

Доходность. Если вложиться торговую недвижимость или офисы, средняя арендная доходность составит от 7% до 12% годовых плюс постепенный рост стоимости. Если выбрать коллективные инвестиции — доходность может возрасти до 10-15% за счет профессионального отбора наиболее качественных объектов.

Риски. Ключевой риск — уход текущего арендатора. Тогда можно потерять часть прибыли за счет простоя помещений или невозможности сдать объект новому арендатору по той же ставке аренды.

Также важна возможность быстро продать объект по выгодной цене в случае необходимости. Менее качественные и крупные объекты обычно продаются достаточно долго и по более низким ценам, чем небольшие качественные помещения.

Как подстраховаться. В случае со стрит-ритейлом стоит также смотреть на трафик, сопоставить аренду с выручкой магазина и узнать стоимость аренды в соседних магазинах, чтобы убедиться, что ставка рыночная. Также нужно не забыть про технические параметры — сколько входов, электрическая мощность, узаконена ли перепланировка, есть ли зона разгрузки (очень важно для продуктовых магазинов).

Если покупаете объект с арендатором, обязательно важно изучить договор аренды и оценить надежность самого арендатора. Чтобы вложиться в ликвидное помещение под офис, важно подыскать офис класса А или B+, поближе к деловым районам и с развитой инфраструктурой.

Акции

В этом случае вы покупаете долю в компании и становитесь её соучредителем. Получить прибыль можно двумя способами.

- За счет дивидендов

Компания раз в год (иногда чаще) распределяет часть прибыли между акционерами. Чтобы стабильно получать доход, нужно выбирать устойчивые компании, которые регулярно платят дивиденды. Например, рассматривать нефтегазовый, банковский, коммунальный сектор, телекоммуникационные компании или ритейл.

Нюанс в том, что решения по выплате дивидендов принимают крупные акционеры (мажоритарии), которым принадлежит основная часть акций компании. Поэтому частный инвестор находится в полной зависимости от них и вынужден довериться данным акционерам и надеяться, что его права как миноритария не будут ущемлены.

Чтобы избежать таких рисков, при покупке акций надо ориентироваться на дивидендных аристократов — компании, которые на протяжении нескольких лет стабильно выплачивают и увеличивают дивидендные выплаты. Также лучше обращаться внимания на компании, у которых нет крупных акционеров, которым принадлежит 20-50% компании.

- За счет постоянной торговли акциями (трейдинг)

В этом случае инвестор пытается купить акции дешевле, а продать дороже. Однако если на первый взгляд это кажется несложным, на практике более 90% начинающих инвесторов теряют свои деньги.

Стоимость акций постоянно меняется, поэтому этот способ более рискованный, чем просто получать дивиденды. Интернет пестрит от предложений от различных «гуру инвестиций», готовых научить любого желающего зарабатывать на трейдинге по 100% в день, но если бы это было правдой — самыми богатыми инвесторами в мире были бы именно они, а не Уоррен Баффет, зарабатывающий около 15% на протяжении нескольких десятков лет.

Бесплатный сыр бывает только в мышеловке, а в инвестициях нет доходности без риска, и чем выше возможная доходность, тем больше риски.

Порог входа. От десяти тыс. рублей.

Доходность. Если получать прибыль за счет дивидендов, в среднем, 5%. За последние десять лет в самых стабильных компаниях в секторах генерации, коммунальных услуг и телекоммуникаций — около 7-8% годовых. Если заниматься трейдингом, можно как заработать 100% прибыли, так и потерять почти всю сумму инвестиций.

Риски. С дивидендами риск один — иногда выплаты могут снизиться или вовсе исчезнуть из-за низких финансовых показателей компании или решения крупных акционеров. С трейдингом риск потерять свои инвестиции намного выше, так как цена акций может идти как вверх, так и вниз.

Как подстраховаться. Лучше купить диверсифицированный портфель стабильных надежных компаний, которые торгуются по адекватным ценам с точки зрения мультипликаторов. Не гнаться за рискованными бумагами вроде Tesla и не пытаться спекулировать. Еще один способ — купить индекс акций, содержащий в себе сразу множество акций, что позволяет получить мгновенную диверсификацию портфеля.

Альтернативные инвестиции

Альтернативные инвестиции – нетрадиционные вложения средств для более продвинутых инвесторов, которые хотят диверсифицировать портфель и заработать больше среднего по рынку.

Краудинвестинг

Краудинвестинг — коллективные инвестиции. В таком случае вы вместе с другими инвесторами можете вложить средства в частную компанию в обмен на долю в компании или выдать такой компании займ под высокий процент.

При покупке доли, если проект взлетел, инвесторы могут заработать намного больше, чем на фондовом рынке, но и риск таких инвестиций намного выше, так как вложения в небольшие компании не такие надежные, как инвестиции в крупные публичные компании.

Краудинвестинг делится на несколько видов.

В зависимости от участвующих лиц:

- P2P (peer to peer). Когда вкладчик и заемщик — физлица.

- P2B (peer to business). Когда частное лицо инвестирует в бизнес.

В зависимости от способа распределения дохода:

- Роялти. Инвестор получает доход в виде процентов от будущей прибыли.

- Народный займ. Физлица занимают деньги компаниям, а те возвращают их с процентами.

- Акционерный краудфандинг. Инвестор получает акции компании. В итоге становится совладельцем с правом на участие в управлении и дивиденды.

Порог входа. Зависит от площадки. Где-то минимальная сумма — 1000 рублей, где-то — от 100 тыс. рублей.

Доходность. От 10% до 20% годовых. Иногда компании могут обещать и 50% годовых, но вероятность такого результата скорее всего достаточно низкая.

Риски. Можно нарваться на мошенников и потерять деньги, нет гарантий, что проект будет успешным. В случае банкротства компании инвесторы могут потерять часть или все свои вложения.

Как подстраховаться. Лучше держать не более 10% от портфеля и диверсифицировать вложения между несколькими компаниями.

Криптовалюта

Криптовалюта — актив с высокой волатильностью и совершенно непонятной внутренней стоимостью, которую невозможно достоверно оценить. Это означает, что цены на нее могут измениться очень быстро и в любую сторону и никто не знает какая цена является справедливой.

Например, в 2017 году рекордная стоимость биткойна — около $20 тыс. В течение следующих трех лет она теряла в цене и в первом квартале 2020 года стоила около $4 тыс. В 2021 году курс дошел почти до $65 тыс.

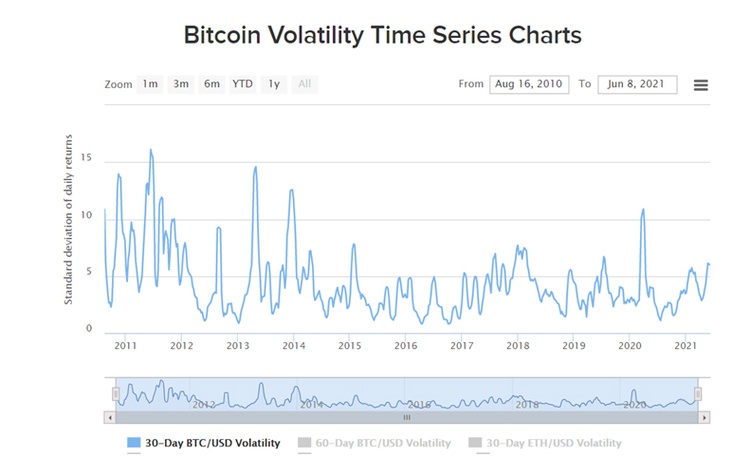

График показывает индекс волатильности биткоина. Источник

Приобрести валюту можно через крипто-биржи, p2p-площадки, обменники, кошельки. В этом случае также важно уточнять, берут ли системы какие-то комиссии. Хранить средства можно на специальных кошельках.

Порог входа. От нескольких тыс. рублей.

Доходность. Заработать можно и пять, и десять раз, но можно также потерять до 99% вложенных средств.

Риски. Так как никто не знает, какая цена является справедливой с фундаментальной точки зрения, цены могут меняться под действием новостей, настроений инвесторов или твитов Илона Маска.

Как подстраховаться. Поскольку криптовалюта — это альтернативный метод инвестирования, средства нужно диверсифицировать и держать в портфеле не более 5-10%.

Куда стоит вложиться в 2021 году

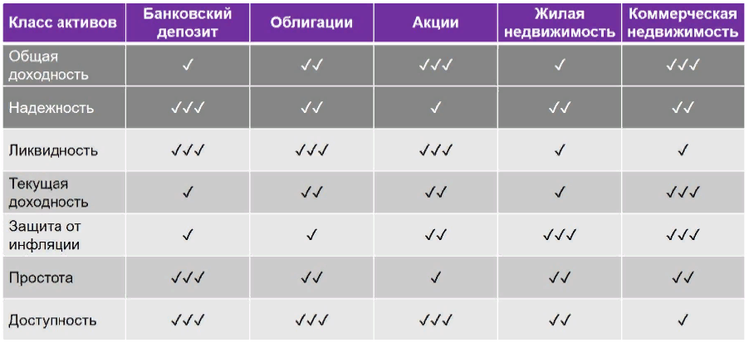

Выбирая, куда инвестировать средства, стоит обращать внимание на семь важных критериев. Их мы привели в таблице ниже:

Если ваша цель — долгосрочный рост капитала и получение регулярного дохода, то лучше всего выбрать акции и коммерческую недвижимость. Если хотите максимально застраховаться и получать хоть и низкий, но очень стабильный доход — облигации и жилая недвижимость.

Вкладывая средства в недвижимость, тем более в коммерческую (более доходный, но более сложный вариант), не стоит слепо доверять обещаниям брокеров или застройщиков. Важно досконально изучить выбранный объект, чтобы понимать все возможные риски. Наиболее надежным вариантом будет отдать все в руки профессионалов.

Однако и в этом случае следует сначала проверить организацию, которая занимается инвестициями в коммерческую недвижимость, и только потом доверять ей средства. Насколько грамотные специалисты работают в компании? Какой анализ проводится перед покупкой каждого объекта? На чем основаны прогнозы компании? Какие результаты показали уже купленные ранее объекты? Как структурируются инвестиции?

Не стесняйтесь задавать вопросы, «докапывайтесь» до истины. Начните инвестиции с небольшой суммы и увеличивайте чек только после положительных результатов. Опытный инвестор всегда идет в любую сделку «с открытыми глазами», имея максимум информации и понимая все риски.

Денежные дни: когда финансовая удача сама пойдет к вам в руки

В каждом месяце есть дни, благоприятные для любых финансовых операций. Астрологи называют их денежными. В эти дни денежная удача будет сама идти к вам в руки. Определить их можно с помощью лунного календаря.

Денежные дни по лунному календарю

Всего существует два самых удачных дня — это 14 и 20 лунные сутки. В эти дни можно смело покупать, продавать, подписывать деловые договоры, инвестировать, вкладывать, выигрывать.

Если вы просто хотите привлечь удачу на долгое время, то в эти денежные дни лучше отправиться в парикмахерскую и подстричь волосы. Луна, как известно, взаимодействует с человеком посредством его волос, и чтобы принять все дары этой планеты, достаточно подстричь волосы в благоприятные лунные сутки. Эти дни называют еще днями денежной стрижки.

Какой день недели самый денежный

В неделе есть тоже денежный день. Это четверг. Он управляется Юпитером, планетой-покровителем бизнеса, денег, работы. В четверг можно решать любые материальные вопросы, направленные на приумножение богатства.

В четверг можно повернуть любые обстоятельств себе не пользу. Юпитер поможет активным, деятельным, амбициозным и решительным людям.

Самые опасные денежные дни по лунному календарю

Есть дни, когда лучше вообще не держаться от финансовых дел подальше. В лунному календаре это 3, 5, 12, 15 и 29 лунные сутки. Астрологи не рекомендуют приниматься за важные дела, совершать покупки, продавать, вкладывать деньги и давать в долг. Эти опасны для вашего кошелька, так что лучше держать его при себе.

Самый опасный денежный день недели

В неделе самым неблагоприятным днем для финансовых операций считается воскресенье. Этот день не направлен на материальные блага, поэтому все дела, которые будут касаться денег, пойдут не так.

Планируйте свои дела с учетом рекомендаций календаря лунных суток, и тогда никакие финансовые неудачи вас не постигнут!

Как открыть вклад в банке?

Многие из нас стараются выбрать самый выгодный способ сбережения собственных финансовых средств.

Открыть вклад в банке – это один из них. Но, перед тем как поместить свои деньги в одном из финансовых учреждений, нужно знать, как и когда лучше открывать счет, да и какой вариант депозита выбрать.

Это убережет от возможных финансовых потерь и убытков, поможет справиться в период инфляции и жить на проценты, не боясь за будущее своей семьи.

Необходимые документы

Чтобы открыть счет на свое имя, вам обязательно нужно представить документ, удостоверяющий вашу личность. Для граждан РФ это:

- Паспорт гражданина Российской Федерации;

- военный билет или же удостоверение личности военнослужащего, если вы пребываете в это время на службе;

- временное удостоверение личности в случае утери паспорта (форма №2П, выдаваемая миграционной службой);

- идентификационный номер налогоплательщика (не всегда).

Для иностранных граждан таким удостоверением личности послужит паспорт иностранного гражданина и миграционная карта – основной документ, подтверждающий законность пребывания гражданина другой страны на территории России.

Если вы постоянно прописаны в одном регионе, а открываете счет в другом, вы можете не представлять справку о временной регистрации. Это не предвидено ни законодательством РФ, ни системой работы финансового учреждения.

Предприятие не имеет оснований отказывать частному лицу в открытии счета, а также осуществлении ряда других финансовых операций. Единственный повод для отказа – это отсутствие возможности осуществления деятельности и предоставления услуг у самого банка. Как правило, случается это очень редко.

Надежный банк

Вы цените надежность учреждения? Вы заинтересованы в удобстве управления вашим вкладом? Вы можете позволить себе пожертвовать до 2% годовых?

Тогда вы должны обратиться в государственные предприятия (Газпромбанк, Сбербанк, Россельхозбанк, ВТБ 24 и др.).

Также обратите особое внимание на частные предприятия, которые попали под контроль ВЭБа в период кризиса (Связь-Банк, ГЛОБЭКС). Ставки тут не самые высокие, но выбор вкладов достаточно велик. Среди их числа вы сможете выбрать самый подходящий и открыть выгодный вклад в структуре.

Виды счетов и их функции

Если вы знаете о видах предлагаемых услуг, вы можете открыть максимально выгодный депозит. Например, счета могут быть до востребования или срочными, сберегательными, валютными или рублевыми. Давайте рассмотрим самые распространенные варианты.

- До востребования – вариант, предполагающий возможность снять деньги со своего счета в любое нужное время. Сумма также включает все накопившиеся проценты. Как правило, доход начисляется по низким ставкам, но даже это не останавливает клиентов.

- Срочные вложения бывают сберегательными, накопительными и расчетными. Например, сберегательные варианты являются самыми доходными, потому что деньги, которые поступают на счет, сберегаются в учреждении до окончания срока вашего договора.

Вы забираете и первоначальный взнос, и накопившиеся проценты. Здесь не предусмотрены операции со средствами. Зато в конце срока договора вы получаете полную сумму и можете купить то, на что откладывали.

- Накопительные варианты были и остаются самыми востребованными из-за предоставления вкладчику возможности оперирования своими средствами. В данном случае возможность пополнения или снятия всей суммы вместе с процентами предусмотрена всегда.

Вот расчетный счет можно назвать более функциональным, потому что он гарантирует возможность снятия восстановления основных средств, что находятся на счету. Для этого прописывается специальный договор, который четко описывает рамки и условия, при которых можно снимать и пополнять депозит.

Риски вкладов

Вы выбрали банк, определились с самым выгодным депозитом, а теперь нужно решить, выбрать рублевый депозит или валютный.

Начнем с рублей. Тут есть свои преимущества, как и свои риски. При открытии счета действует наименьшая процентная ставка, поэтому и ваш заработок будет небольшим.

Преимущество в том, что он подкрепляется гарантиями со стороны сразу нескольких государственных программ.

Если вы, например, открываете счет на сумму не больше 700 000 рублей, все риски сводятся до минимума, потому что эта сумма подлежит страхованию, и в случае банкротства она будет возвращена вам в полном объеме.

Продолжаем долларами. Известно, что доллар США – мировая валюта, внушающая самое большое доверие. Но, были в истории времена, когда резкие скачки валютных курсов приводи к мировому финансовому кризису.

Сегодня такая ситуация уже стала настолько стандартной, что это явление не считается чем-то необычным.

За последний год мы наблюдали увеличение стоимости доллара, а также рост его ликвидности, поэтому вклады в такой валюте считаются достаточно стабильными.

Процентная ставка

Многих не устраивает процентная ставка, которая даже не дотягивает до уровня инфляции.

- Первое, что мы посоветуем вам, так это не покупаться на слишком высокие проценты, потому что они служат первыми признаками существенных финансовых проблем предприятия.

- Второе, если вы все же не хотите размениваться на минимальные проценты, поищите в Интернете самые привлекательные для вас банковские условия, удостоверьтесь, что учреждение есть в реестре АСВ, а в вашем городе есть его отделение.

Теперь сравните реальную доходность депозита. Для этого обязательно воспользуйтесь разработанным калькулятором доходности, который также можно найти в сети.

Введите цифры и получите ваш результат. Как бы там ни было, мы настоятельно советуем вам избегать сотрудничества с теми предприятиями, которые готовы предложить вам доход значительно выше среднего на современном финансовом рынке.

Будьте внимательны, когда доходность намерена превышать ставку рефинансирования в 1,5 раза. В случае банкротства такого учреждения вы получите назад только 1 400 000 рублей через АСВ, а что если на счету будет намного больше? Эти деньги просто «сгорят».

Вот именно поэтому, когда вы собираетесь подписывать договор, внимательно изучите его, обращая внимания на особенные условия хранения депозита. Все должно быть прописано, а не «гарантировано» в устной форме.

Чаще всего оказывается, что тщательно разрекламированный вклад с большими процентами – не более чем приманка, наносящая ущерб не предприятию, а именно его клиенту.

И, конечно же, если вы не уверены на счет банковских депозитов, подумайте о капиталовложении в:

- ПАММ-счета;

- акции и облигации;

- бумаги фондового рынка;

- паевые фонды;

- драгоценные металлы.

Учтите, что вам всегда могут быть предложены специальные условия – пенсионные вложения, мультивалютные, детские или сезонные депозиты. Учитывая специфику вашей ситуации, вы всегда можете выбрать одно из специальных условий такого рода.

И последнее, перед тем как открыть вклад в учреждение, сначала подумайте о своих финансах: если у вас больше 1 400 000 рублей, доверьте равные суммы (в рамках 700 000 рублей) разным банкам, чтобы в случае краха или лишение лицензии одного из учреждений, вы не потеряли все.

Источник https://rb.ru/opinion/7-passive-income/

Источник https://dailyhoro.ru/article/2235/

Источник https://moneybrain.ru/banki/kak-otkryt-vklad/

Источник