Содержание

Кем является вкладчик, его права и обязанности

Большинство граждан Российской Федерации имеет финансовые накопления. Для того чтобы денежные средства не обесценивались, а еще и приносили доход, можно воспользоваться банковским вкладом. Эксперты Zarabativaem.com рассказывают, кто такой вкладчик, какими правами он обладает и на какие моменты стоит обратить внимание при подписании депозитного соглашения.

Кто такой банковский вкладчик: определение, виды, договор вклада

Любой человек может заключить с банком договор и разместить денежные средства на депозите. Согласно статье 37 закона «О банках и банковской деятельности» №351-1 от 02.12.1990 вкладчиками могут стать:

- граждане Российской Федерации;

- лица без гражданства;

- граждане других государств.

Вкладчиком является любое физическое лицо, в пользу которого открыт депозитный счет. В соответствии с законодательством он имеет возможность выбрать любое финучреждение для размещения денежных средств на вкладе. Также разрешается иметь открытые депозитные счета в нескольких финансовых структурах.

Вкладчики могут быть новыми по отношению к банку, то есть впервые обратившимися. В таком случае финансовая организация вносит их паспортные данные в систему и подписывает соглашение об обработке персональных данных. У действующих или ранее сотрудничавших с банком клиентов менеджеры запрашивают удостоверяющий личность документ только для идентификации вкладчика и проверки актуальности имеющихся у организации сведений.

Затем заключается договор банковского вклада. Это соглашение, по которому банк получает от инвестора или на его имя определенную сумму средств, обязуясь в указанный срок выплачивать доход в виде процентов. К тому же по соглашению организация должна вернуть вклад в конкретную дату. ГК Российской Федерации устанавливает, что участниками депозитного соглашения являются:

- инвестор (физическое или юридическое лицо, на которое будет оформлен депозитный счет);

- финансовое учреждение.

Согласно законодательству РФ, для оказания депозитных услуг банк должен получить лицензию (выдается Центральным банком РФ), которая дает право работать с вкладчиками.

Права вкладчиков и их защита

Интересы российских граждан защищает закон «О банках и банковской деятельности». Вкладчик имеет следующие права:

- оформить соглашение на открытие депозитного счета;

- получить прибыль с размещенных денежных активов на счете банка;

- по первому требованию получить депозит в наличной или безналичной форме;

- закрывать вклад ранее установленного срока;

- вносить средства и частично снимать, если это прописано в соглашении;

- открывать неограниченное количество вкладов;

- оформить завещание и передать денежные средства третьему лицу;

- сотрудничать с неограниченным количеством финучреждений.

Условия по договору срочного депозита банк без уведомления клиента менять не может. А в договор по открытию бессрочного счета банк может вносить корректировки в одностороннем порядке. Но он обязан предупредить клиента.

Если часто меняются условия по сопутствующим услугам без уведомления вкладчика (комиссионные сборы за снятие или пополнение, снижение процента по депозиту и др.). В таком случае вкладчик имеет право подать иск в суд.

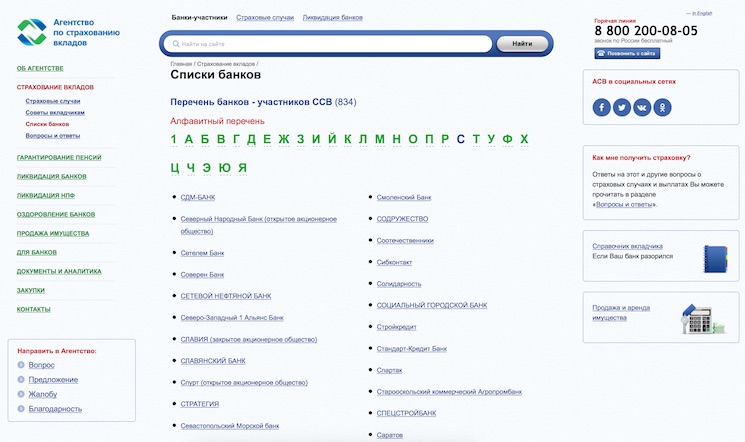

Обеспечить надежное хранение средств инвесторам помогает страхование депозитных вложений. Решением этого вопроса занимается Агентство по страхованию вкладов (АСВ) при участии Системы страхования вкладов. Оно обеспечивает эффективную работу ССВ, а также занимается санацией неплатежеспособных финучреждений.

АСВ является посредником между вкладчиком и банком. При наступлении страхового случая из Фонда обязательного страхования, которым управляет АСВ, выделяются денежные средства по возмещению депозитов. Практика страхования вложений является довольно эффективной, так как жесткий контроль за «истощенными» финучреждениями дает возможность предупредить наступление страхового случая.

Клиент может рассчитывать на гарантированное получение полной суммы застрахованного вклада, но не больше 1,4 млн рублей по всем счетам в одном банке. На сайте АСВ после отзыва лицензии финансовой организации выкладывается список адресов банков, куда клиент может обратиться для получения возмещения вложений.

Обязанности вкладчиков

Помимо прав, вкладчик имеет обязанности по депозитному соглашению. В том числе он должен:

- передать денежные средства в счет вклада;

- распоряжаться активами только согласно условиям договора и правилам банка;

- без ошибок указывать все реквизиты при внесении данных и сообщать об их изменении;

- следить за поступлением денег на открытый депозитный счет согласно подписанному расчетному документу;

- предупреждать о досрочном истребовании вклада;

- вносить плату за услуги, оказанные финучреждением при сопровождении каждой операции.

Выполнение вкладчиком своих обязанностей по договору позволяет предотвратить возникновение споров между сторонами.

Рекомендации для вкладчиков

На первый взгляд, сохранить и приумножить деньги очень просто – нужно прийти в банк и открыть вклад. Но чтобы успешно вложить средства, стоит:

- Обозначить для себя цель вклада (долгосрочные накопления, временное вложение средств, получение ежемесячного дохода).

- Сравнить предложения разных банков по условиям.

- Проверить, что финансовая организация – участник Системы страхования вкладов.

- Можно провести краткий анализ надежности банка: чистые активы, прибыль и капитал должны быть положительными величинами.

- Узнать отзывы друзей, знакомых и реальных вкладчиков финучреждения.

- Ознакомиться с новостями в интернете о конкретном банке (проведение обысков и выемки документации, понижение кредитного рейтинга и т. д.).

- Внимательно прочитать все пункты договора, особое внимание уделить ставке, сумме, дате окончания вклада. Кроме того, проверить, предусмотрена ли автоматическая пролонгация депозита и капитализация процентов.

Выполнение рекомендаций позволит выбрать подходящий банк для осуществления вложений или вовремя отказаться от сотрудничества.

Банковский депозит у граждан Российской Федерации остается самым популярным и востребованным видом инвестирования своих сбережений. Четкое понимание обязанностей и возможностей вкладчика по защите своих прав позволит получать стабильный доход от размещения собственных средств на депозит.

Договор банковского вклада — права и обязанности вкладчика и банка

Вклады и депозиты

Для большинства граждан России, да и других стран, имеющих финансовые накопления, единственным способом уберечь капитал от инфляции, то есть от обесценивания и попытаться при этом получить прибыль, является депозит, то есть банковский вклад на определенный срок, либо вклад до востребования. В этой публикации мы рассмотрим важные аспекты заключения договора банковского вклада, вы узнаете, что представляет собой этот документ, каковы права и обязанности вкладчика и банка.

Договор банковского вклада — это определенный тип гражданско-правового соглашения, год за годом не теряющий своей популярности, позволяющий гражданам защитить свои денежные средства от инфляционных процессов, риска кражи наличных, позволяющий получить доступ к финансам из разных мест, и при этом еще и получить определенную прибыль.

Что такое договор банковского вклада согласно гражданского права?

Давайте заострим внимание на том, что же представляет собой договор банковского вклада — это своего рода правоведческая доверенность, оформленная документально, на основании которой банковская организация получает от вкладчика или на его имя денежную сумму, принимая на себя обязательства определенный период времени, уплачивать доход по вкладу в виде процентов. При этом банк обязан возвратить вклад в срок, прописанный договорным соглашением, не нарушая указанных в нем условий.

Если обратиться к Гражданскому кодексу России, то в главе 44 (со статьи 834 по ст. 844) можно ознакомиться с важными нюансами правового регулирования прав и обязанностей сторон по договору банковского вклада. Данная глава так и называется — «Банковский вклад». Определенные законодательные нормы содержат отсылки к главе 45 Гражданского кодекса, которая регламентирует вопросы, связанные с банковским счетом.

Согласно озвученному Гражданским кодексом понятию банковского вклада, участниками данного договора выступают:

- Вкладчик, то есть сторона-инвестор, которой может быть организация или физическое лицо (гражданин), на имя которого оформляется вклад.

- Кредитная организация, например банк.

Если говорить о гражданах, выступающих инвесторами по договору банковского вклада, то согласно ст. 37 законодательного акта №395-1, ими могут выступать:

- Российские граждане;

- Лица, не имеющие гражданства;

- Граждане иностранных государств.

Эти категории граждан обладают свободным волеизъявлением в выборе банка, и при желании размещают свои денежные сбережения сразу в нескольких банковских организациях.

Следует знать, что граждане подросткового возраста, достигшие 14 лет, имеют право лично управлять своими денежными вкладами, а младшие дети, не имеющие паспорта, вправе оперировать сбережениями через законных опекунов и представителей.

Вдобавок, если в качестве инвестора выступает физическое лицо, договор банковского вклада будет публичным, то есть это будет документ, который подписывается с каждым обратившимся в банк гражданином.

Какие обязательства и полномочия согласно договору и закону есть у банка

Учитывая ситуацию, что на конкретный временной период (срок действия документа) банк по факту является владельцем денежных сбережений вкладчика по договору банковского вклада, область обязательств у данной стороны сделки несколько больше, чем у инвестора. Вот список обязанностей банковской организации на время действия договора:

- Согласно процентной ставке, прописанной в договоре, уплачивать прибыли на размещенный вклад. Данная обязанность банковской организации берет начало из законодательного обозначения договора банковского вклада. Период и нормы выплат процентов по вкладу прописаны в договоре – они обсуждаются между контрагентами перед подписанием документа. В ситуациях, когда процентная ставка не прописана, она складывается, исходя из норм рефинансирования, а выплата денег осуществляется раз в квартал по заявке вкладчика.

- Возвратить в положенный срок денежные средства вкладчика в порядке и на условиях, оговоренных договором. Если обратиться к Гражданскому кодексу России, то там прописана данная обязанность банка.

- Банк должен принять меры обеспечительного характера с целью возвращения предоставленных вкладчиком денежных средств. Причем этот пункт тесно переплетается с его главным обязательством перед инвестором – возвратом вклада. Это дает инвестору гарантию страхования вклада от неблагонадежных партнеров и неблагоприятного стечения обстоятельств. Важный нюанс: физическим лицам, являющимся вкладчиками, предоставляется обеспечительная мера возврата вкладов – это страховка вложенных сбережений в рамках Федерального закона «О страховании вкладов физлиц в банках РФ» от 23.12. 2003 года «177-ФЗ. Согласование обеспечительных мер по вкладам юридических лиц должно происходить посредством договора банковского вклада.

Кредитные учреждения в рамках договора банковского вклада имеют право привлекать финансовые активы граждан, имея соответствующую лицензию. К по закону банки имеют право уменьшить проценты по срочному вкладу, но такие детали должны быть оговорены в договоре с вкладчиком.

Обязательства и права вкладчика-инвестора

По своей природе договор банковского вклада является односторонним, поэтому у инвестора не имеется ответных обязательств. К вкладчику по договору банковского вклада можно применить единственное требование – исполнять прописанные договором условия.

На законодательном уровне и в рамках договора банковского вклада инвестор обладает следующими правомочиями:

- Правом получения прибыли с денежных средств, переданных банку на установленных договором банковского вклада (или на законодательном уровне) условиях.

- Правом оформления договора банковского вклада (этот момент работает относительно физического лица-инвестора).

- Правом истребовать, чтобы денежный вклад был возвращен. Этот пункт переплетается с правом получить обеспечительные меры по возврату вклада.

Помимо выше озвученного вкладчик обладает правом истребовать в срочном порядке процентную прибыль, сам вклад и погасить убытки в том случае, если финансовые средства были переданы организации, у которой не имеется соответствующей лицензии на работу по договорам банковского вклада.

Виды и типы банковских вкладов

Выбирая какой договор на банковских депозит/вклад заключить с банков вы должны знать, что вклады бывают разных типов, отличаются они срокам размещения, назначению финансовых продуктов, по функциональности.

Когда мы говорим о разделении по срокам, необходимо знать, что все банковские вклады делятся на вклады до востребования и срочные депозиты.

Вклад до востребования — банк берет на себя обязанность вернуть вложенные денежные средства (валюту) клиенту по первому его требованию в любое время. Данный банковский продукт представляет для кредитной организации неопределенный доход, что не позволяет банку планировать свои доходы и привлекать деньги на длительный срок, поэтому доходность для клиента в данном виде вклада минимальна, как правило от 0,1-1%%

Срочный вклад — наименование данного вида депозитов может сбить с толку, оно не означает, что деньги вкладываются в банк в какой-то суматохе, речь о СРОКЕ размещения депозита. Такие вклады позволяют банку строго по договору привлечь деньги вкладчика на определенный срок, например на несколько месяцев, год или несколько лет.

Чаще всего договор содержит пункт, по которому вкладчик имеет возможность забрать свои деньги из банка раньше срока, но тогда потери клиента будут ощутимы, грубо говоря, проценты при досрочном снятии будут такие же минимальные как при депозитах до востребования, то есть на порядок менее выгодны. Таким образом банки мотивируют клиентов держать деньги на вкладе не меньше, чем прописано по договору банковского вклада.

Отдельно стоить упомянуть, что срочные банковские вклады подразделяются по назначению:

- сберегательный,

- накопительный,

- расчетный.

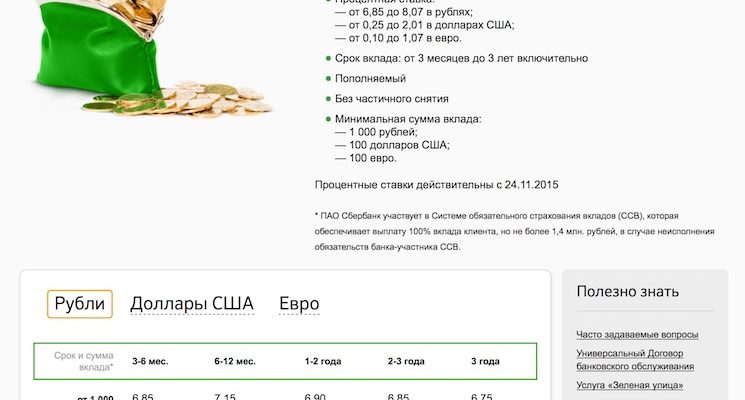

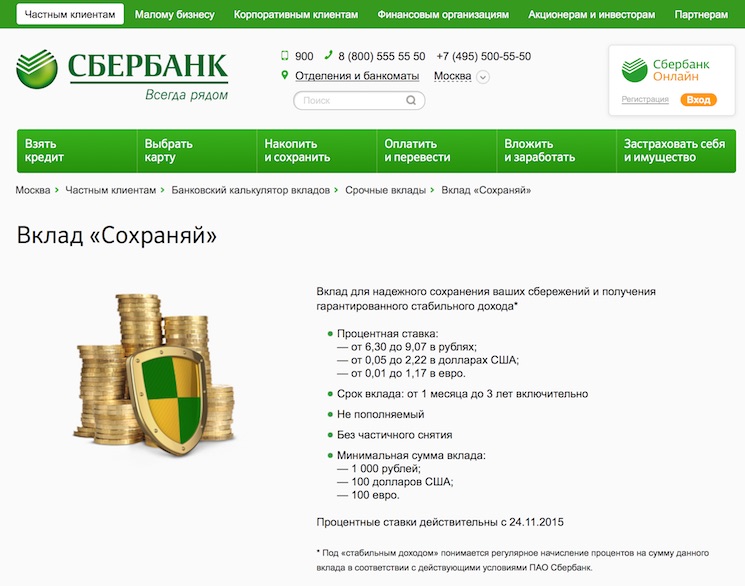

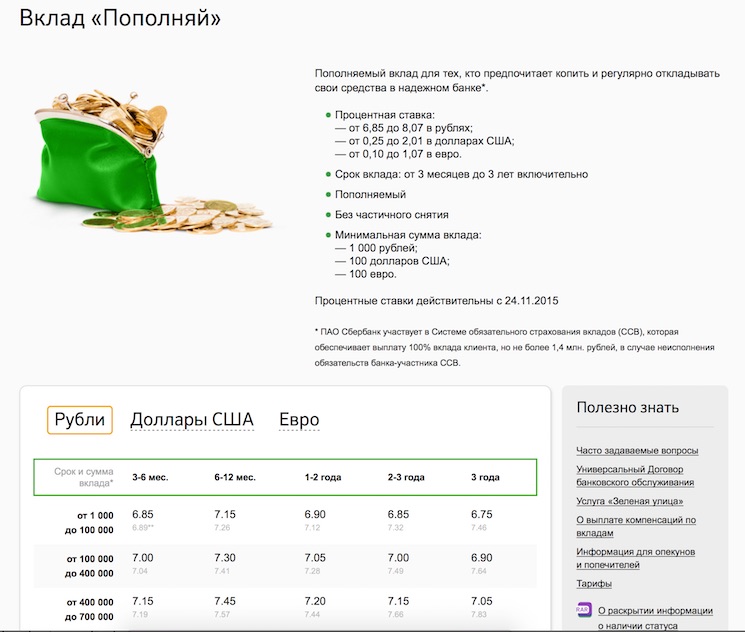

Самым распространенным из срочных является сберегательный вклад, чаще всего банки в договорах ограничивают возможность пополнения или частичного снятия с таких вкладов, но и процентные ставки по таким депозитам самые высокие и выгодные для вкладчиков.

Накопительные вклады имеют более гибкие условия и позволяют клиенту пополнять депозит на протяжении всего срока договора с банком. Такое размещение финансовых средств весьма удобно тем, кто планирует саккумулировать крупную сумму планомерно добавляя на депозит денежные средства получая еще и процент по вкладу. Такого рода банковские накопительные депозиты удобны для тех, кто хочет приобрести недвижимость или дорогое авто, например.

Расчетные вклады могут быть расходно-пополняемыми и расходными. Данный вид депозита позволяет вкладчику в полной мере управлять деньгами на своём вкладе, совершая расходные или приходные операции.

Обратите ваше внимание, что банковские вклады по договору с физическими лицами защищены системой страхования вкладов (ССВ), гарантом по этой системе выступает Агентство по страхованию вкладов (АСВ) в соответствии с Федеральным законом № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» от 23 декабря 2003.

Имейте в виду, что банковские вклады юридических лиц не подпадают под государственную систему страхования вкладов.

Депозиты в банках для физических лиц — какие бывают + сохранность денег

Финансовая грамотность – это основной принцип правильных вложений. Именно поэтому требуется полноценное изучение банковских терминов перед осуществлением вкладов в организацию. Данный принцип сотрудничества позволит выбрать наиболее выгодный вариант, изучить полноценно какие депозиты есть сейчас в банках, а также какие продукты предлагаются вообще финансовыми организациями.

- Оглавление

История депозита

Депозитом называют не обычный вклад в банковскую организацию, данное понятие подразумевает более широкое представление. Оно отличается богатой историей, наличием особенностей, которые значительно расширяют понятие депозита.

Еще в Древней Греции стали известны первые случаи депозитов. Они заключались в передаче натуральных сокровищах, недвижимом имуществе, золоте. В качестве первых банков можно было считать храмы, куда относились вещи богатыми людьми на сохранность. Данная манипуляция осуществлялась не для получения прибыли, а для обеспечения целостности изделий или имущества на определенный период времени. Церковь считалась мощным инструментом.

Затем данная манипуляция стала осуществляться уже в Древнем Риме. Именно там и появился источник истинного названия «депозит», которое переводится как вещь, которая была отдана на хранение. Именно там депозит уже был переквалифицирован в деньги. Банкиры того времени стали уже использовать полученные денежные средства для получения процентов.

Начиная с 808 года нашей эры еврейскими торговцами были созданы объединения, которые стали формировать первый европейский банк с возможностью хранения депозитов, в качестве них выступали наличные денежные средства. Свое развитие данная система получила уже в конце двенадцатого века. Начались географические открытия, а промышленность стала активно развиваться. Интересным нововведением стали чеки, применяемые в то время в качестве оплаты в счет депозита.

Депозит – это вклад?

Зачатую финансовая неграмотность заключается в путанице между понятиями. Суть операции достаточно проста – это возможность отнести определенную сумму денежных средств на выбранный период времени на хранение, чтобы по окончании срока вернуть их с процентом. Данная ставка выплачивается кредитной организацией за использование денежных средств вкладчика.

Между депозитом и вкладом имеются определенные различия. Второй вариант предлагает свои услуги для использования только наличных. В качестве депозита могут быть использованы ценные бумаги, драгоценности или недвижимое имущество. Именно поэтому понятие депозита – это не просто вклад, а предоставление банковской организацией более широких возможностей получения дополнительного заработка. Депозит может быть отдан и на хранения без прибыли, в каждом предложении устанавливаются определенные условия.

Открытие вклада возможно исключительно в той банковской организации, которая обеспечена официальным разрешением, соответственно, у нее имеется банковская организация, также такая компания предлагает страховку на государственном уровне. Сегодня уровень гарантированного вклада составляет не более 1,4 миллионов рублей, сегодня в финансовом мире предлагается повышение данного размера.

Что касается депозита, то его есть возможность открыть в любой финансовой структуре, предлагающей услуги по кредитованию. Но здесь имеется нюанс того, что возврат денежных средств не гарантируется государственными структурами. Также на основании составленного соглашение, возврат денежных средств, вложенных в депозит, возможен только по истечении срока договора. Вклад же возвращается банком по первому требованию инвестора с условием потери процентов.

На основании данных заключений можно сказать, что вклад является узкоспециализированной разновидностью депозита. То есть, человек отдает деньги в банк на хранение и получает свою прибыль.

Условия банков по депозитам

Суть сотрудничества достаточно проста, клиент банковской организации получает установленную процентную ставку. Кредитная компания получает свою выгоду от данного соглашения, так как привлечение денежных средств позволяет совершать максимально выгодные инвестиции в высокодоходные проекты, например, предлагая кредитование клиентам под более высокий процент, чем имеющийся вклад.

При нормальном развитии экономической ситуации в стране, банковский депозит считается наиболее безопасным вариантом инвестиции, но, к сожалению, для получения оптимальной прибыли потребуется предпринимать другие финансовые манипуляции. Депозит позволяет скорее просто сохранить вложенные денежные средства в течение определенного периода времени, установленного подписанным соглашением. В качестве прибыли, инвестор сможет получить доход, который будет чуть больше, чем уровень официальной инфляции в стране.

В финансовой сфере выделяется два типа инвестиций данной разновидности – это срочный вариант и до востребования. Если выбирается второй вариант, то в качестве дохода банковской организацией предлагается 1 процент. Деньги в данном случае можно снять в любой момент. Если вклад является срочным, то в данном случае банковской организацией предлагается определенный период времени, в течение которого пользователь не может снять деньги без потери наработанной процентной ставки. Доход в этом варианте получается несколько выше, но начисляется он только после установленного периода времени согласно подписанному соглашению.

Вклады срочного направления отличаются о своим договоренностям – они квалифицируются на накопительные и сберегательные. Первый вариант пополняется в течение срока соглашения. Чтобы понять то, на какой срок можно на депозит положить деньги, следует предварительно ознакомиться с понятием вклада. Он также квалифицируется по сроку хранения денежных средств физического лица на краткосрочный, средний срок или долгосрочный вариант. Выгоднее выбирать вариант, где срок составляет не более одного года, так можно будет гарантированно получить хоть какую-то прибыль.

Ищем свою выгоду

Каждый инвестор старается подобрать максимально выгодное предложение, поэтому он рассматривает множество предложений от банковских организаций. Для россиян имеется возможность открытия вклада за рубежом. Инвесторы считают, что данный вариант вложения гарантирует безопасность денежных средств, при этом имеется страховая гарантия на полную сумму от государства.

В качестве минусов выделяется стоимость сервисного обслуживания и наличие достаточно высокого денежного порога, он может составлять 10000 долларов, при этом процентная ставка будет достаточно низкой. Некоторые страны берут дополнительную плату за хранение ежегодно. Зарубежные банки очень тщательно относятся к проверке инвесторов, а именно происхождение у них установленной суммы денежных средств.

Финансовыми консультантами предлагается открытие долларовых вкладов в таких странах как США, Балтия или Кипр. Именно они предлагают процентную ставку выше, чем в Российской Федерации. Но есть и свой минус – это достаточно высокий налог, который составляет около 35 процентов.

Крупными банковскими организациями предлагается вариант вложений в золото. А именно открытие обезличенных металлических счетов. Для этого инвестором приобретается виртуальное золото, далее отслеживается его стоимость, а при определении более высокой стоимости, данная валюта продается обратно банковской организации. Прибыль от депозита такого типа может быть выше, чем при покупке реальных слитков, такая манипуляция подвергается налогообложению.

Разновидности депозитов, предлагаемых банками

Финансовая грамотность человека заключается в знании основных определений, используемых инвесторами. Однако, не многие разбираются в страховании депозита или процессе капитализации процентов, начисляемых кредитной организацией. Именно поэтому, предварительно требуется полноценное изучение терминологии, а также разбор в понятиях, чтобы изучить все подводные камни выбранного банковского продукта.

Вклады классифицируются на срочные, открываемые на строго определенный период времени и бессрочные. Второй вариант отличается низким уровнем доходности. Срочный вариант предлагается потребителю в том случае, если нужно будет получить более высокий уровень дохода. Отзывать вклад можно в любой момент, но в данном случае возможна потеря процентов.

Также все депозиты подразделяются на валютные и рублевые, а также мультивалютные разновидности. Экспертами рекомендуется изначально осуществлять вложение именно в той валюте, в которой будут осуществляться будущие затраты.

Для долгосрочных вкладов имеется возможность создания финансового портфеля, состоящего из различного рода валют. При этом можно использовать и резервные варианты, такие как фунт, франк. Если же имеется интерес к изучению экономических ситуаций, тогда можно использовать вариант мультивалютного депозита, где могут перемещаться денежные средства, при этом начисленная прибыль не будет потеряна.

Подробнее о капитализации

Важно понимать, что выбирая депозит с капитализацией процентов, инвестор делает выгодное вложение денежных средств с последующим получением дополнительного дохода. Выгода заключается именно в капитализации начисленных процентов, соответственно, начисленный доход прибавляется к общему телу депозита, а на следующий месяц осуществляется начисление процентной ставки уже на обновленную сумму депозита. Если же капитализация не имеет место быть согласно договору, тогда начисленный доход перечисляется на отдельный счет.

Процесс капитализации может проводиться:

- Каждый месяц;

- Ежеквартально;

- По окончании срока вклада.

Разновидность временного промежутка для проведения данной манипуляции определяется изначально условиями договора, заключенного между инвестором и банковской организацией. Выгода данного вклада зависит исключительно от размера начисляемой процентной ставки.

Имеются ли гарантии

Каждому инвестору также важно понимать, что его деньги в течение периода вклада останутся в сохранности и по истечении срока будут возвращены в должном размере. Сохранность денег физического лица в банке гарантируется государством.

На основании данного заявления, требуется понимать, что имеется система государственного страхования вкладов. Она распространяется на кредитные организации, предлагающие свои услуги на официальном уровне, то есть, при наличии лицензии, выдаваемой Центральным банком Российской Федерации. При отзыве лицензии у банка, вкладчик имеет право на получение страховой выплаты, размер которой составляет сумму вклада вместе с начисленными процентами. Важно понимать, что общая сумма страховой выплаты не должна превышать порог в 1400000 рублей.

Выплата осуществляется государственной структурой «АСВ». Денежные средства выделяются из специализированного фонда, который создан именно для гарантии вкладов. Формирование его осуществляется также за счет официальных отчислений от банковских организаций. Соответственно, надежная сохранность денег осуществляется за счет кредитных компаний, а не физических лиц. Именно поэтому, для инвестора формально страховка ничего не стоит.

Ликвидация банка – как быть?

Многие кредитные структуры лишаются лицензии после несоответствующего выполнения своих финансовых обязанностей перед вкладчиком. Инвесторы зачастую интересуются, как им быть, если у банка отозвали лицензию. Важно понимать, если вкладчик попал в такую ситуацию, то его вклад защищен и будет выплачен в течение 14 рабочих дней, нередко данная манипуляция занимает не более одной недели. Возмещение депозитов – это обязательное условие для банка, поэтому стремительное снятие вкладов при лишении лицензии кредитной организации не является лучшим вариантом для инвестора.

Для получения личных средств, клиенту банка требуется написать обращение в кредитную организацию, назначенную агентом государственной структуры. Список таких компаний можно изучить на официальном сайте структуры, изучив информацию подраздела страховые случаи.

Пострадавший вкладчик обязан предоставить установленный список документации:

- Заявление, которое должно соответствовать установленному образцу;

- Удостоверение личности, согласно которому осуществлялось открытие вклада в кредитной организации.

Перечисление денежных средств может быть на счет, который предварительно был указан вкладчиком, также инвестор может получить сумму наличными средствами. Для предпринимателей в приоритете перечисления по безналу.

Выбор банка и доходность

Одним из главных шагов в правильной инвестиции является выбор банковской организации. Для осуществления данной манипуляции, потребуется провести немалую работу, которая заключается в следующих действиях:

- Изучение документации компании, требуется обратить внимание на наличие официальной лицензии;

- Изучение реальных отзывов от вкладчиков;

- Проведение финансового анализа;

- Подтверждение положительной репутации банка путем анализа информации о компании.

Также важно понимать, что денежные средства требуется распределять свои денежные средства по небольшим суммам. Главное, чтобы общая сумма депозита не превышала максимальный порог суммы, выплачиваемой в страховом случае.

Немаловажным фактором в получении прибыли является доходность , одним из его оснований считается валюта, в которой был переведен вклад в банковскую организацию. Для определения оптимального варианта потребуется предварительное изучение ситуации на финансовом рынке. Зарубежные представители кредитных организаций предлагают более высокий процент, а в Российской Федерации начисление дохода выше на рублевых счетах. Льготные условия также понижают процентную ставку.

При выявлении подорожания денежных средств на рынке, банкира увеличивается доходность. Ориентируются финансовые структуры на базовой ставке Центрального банка Российской Федерации. При повышении ключевой ставки, кредитными организациями предлагается делать вложения под более высокий процент.

Получение прибыли, а именно, ее суммы напрямую зависит от финансовой сферы работы кредитной компании. Именно поэтому требуется предварительное полноценное изучение финансовой сферы, в противном случае, можно сделать невыгодное вложение и потерять личные средства.

Налоговые вычеты с дохода

Налогообложение – это главный аспект, который следует учитывать при получении дохода. Но здесь имеют свои ограничения, налогообложению подвергаются только те полученные средства, которые были получены в результате вклада под более высокий процент, то есть, ставка депозита должна составлять не менее 18 процентов. Если же вклад был осуществлен в валюте, тогда данный порог понижается до 9%. Важно понимать, что все проценты по налогам отчисляются банковской организацией самостоятельно. Соответственно, вкладчику не потребуется суетиться по поводу выплаты налогов.

Важно понимать, что вклад требуется выбирать очень тщательно, учитывая цель инвестиций. Если требуется сберечь денежные средства, то лучше подобрать вариант депозита, где возможна манипуляция по частичному снятию денег. Если же нужно использовать вклад для накопления, тогда лучше выбрать разновидность депозита, который может быть пополнен. Для заработка требуется депозит без дополнительных опций, снижающих максимальную ставку.

Вывод

Выбор банковской организации должен основываться на полноценном изучении финансового состояния компании, рыночной устойчивости и анализе экономической ситуации в стране. В противном случае, вместо заработка и накоплений инвестор потеряет личные средства.

Важно! По всем вопросам, если не знаете, что делать и куда обращаться:

Источник https://ostrovrusa.ru/kto-takoj-vkladcik

Источник https://www.papabankir.ru/vklady/dogovor-bankovskogo-vklada-prava-i-obyazannosti/

Источник https://bankis.ru/depozity-v-bankakh-dlya-fizicheskikh-lits-kakie-byvayut-sokhrannost-deneg/

Источник