Содержание

Как открыть вклад для физических лиц. ТОП 20 банков для выгодного вложения денег

О бизнесе

Актуальная на сегодняшний день тема открытия вкладов для физических лиц в 2017 году. В статье затронем положительные и отрицательные моменты открытия банковских вкладов и о том, как выбрать удобный для вас вклад. Расскажем о ставках по вкладам, действующим на данный момент. Какая валюта выгоднее для вклада и как обезопасить свои сбережения.

Статья получилась довольно объемная, поэтому для удобства пользуйтесь содержанием.

Что такое банковский вклад?

Вклад – это сумма средств, передаваемая банку под определенный процент. Для граждан хороший и удобный способ сохранения накоплений, а также возможность получить доход.

Кто такие вкладчики?

Вкладчиками — граждане РФ, а также граждане других государств и лица, не имеющие гражданства. Они не ограничены в праве выборе банка, подходящего по условиям и могут размещать свои деньги в нескольких банках. Вкладчики, полностью распоряжаются своими средствами, получают по ним доход и могут совершать операции в соответствии с условиями вклада.

Классификация вкладов

Условно можно разделить на 2 группы:

- Срочные — открытые на определенный период времени;

- До востребования — без срока хранения средств.

Срочные вклады можно разделить на сберегательные и накопительные. Есть третий вид – универсальные вклады. Разберем каждый вид детально.

Ошибочно полагать, что вклад из категории срочных подразумевает кратковременное хранение средств. Срочный вклад потому, что открывается на конкретный период времени. Вкладчик размещает средства в банке сроком на месяц, год, 3-5 лет. В свою очередь, банк выплачивает вкладчику повышенный процент.

Вложенные средства можно забрать раньше завершения срока вклада, но тогда повышенные проценты будут потеряны.

Некоторые банки делают специальные предложения, открыть срочный вклад, который позволит сохранить повышенный процент при снятии денег раньше срока.

Обычно банки просят вкладчиков заранее уведомлять о том, что клиент хочет закрыть вклад. Такая мера необходима для заказа денег на дату закрытия счета.

Сберегательные вклады — Чаще всего открывают, для хранения денежных средств в течение некоторого промежутка времени. Накопительные счета открываютСЯ, Чтобы собрать деньги на определенную цель.

Существует особый вид вклада – металлический счет. Для его открытия, клиенту потребуется приобрести некоторое количество драгоценных металлов, с последующим их хранением в банке. Доход по такому вкладу будет зависеть стоимости выбранного металла на рынке. Металлические счета подходят в том случае, если вклад открывается на длительный срок.

Стоит выделить так называемые универсальные вклады. Это долгосрочные вклады с возможностью совершать по ним расходные операции (оплачивать ЖКХ, интернет и прочее). Открытие такого вклада не займет много времени и не потребуется предоставлять расширенный пакет документов.

Валютные вклады – средства, размещенные в банке в валюте других государств и на которые также начисляются проценты

Помимо уже стандартных долларов и евро, многие банки могу предложить открыть вклад в фунтах стерлингов, юанях, швейцарских франках и других валютах. Но обычно спрос на альтернативные валюты невелик.

Минимальны срок валютных вкладов, как и у рублевых, 1 месяц, максимум 5 лет. При этом процентная ставка по валютным вкладам значительно меньше, чем по рублевым. Связано это с тем, что рубль более нестабильная и слабая валюта, в отличии от евро или доллара. Несмотря на низкий процент владельцы валютных накоплений в некоторой мере ничего не теряют, даже с учетом низкой доходности.

Еще один вид вклада – мультивалютный. Данный вклад позволяет переводить деньги из одной валюты в другую, при этом сохраняются начисленные ранее проценты. Конвертацию можно совершать неограниченное число раз.

Проценты по мультивалютному вкладу чаще начисляют отдельно для каждой валюты отдельно. Можно выбрать любое соотношение валют. Однако, некоторые банки требуют, чтобы определенный процент оставался в рублях.

Существует ограничение по минимально вносимой сумме. Чаще всего это 3000 рублей, 100 евро или 100 долларов. В некоторых случаях может отсутствовать возможность пополнения вклада. Но в том случае, если возможность пополнения есть, то, чаще всего, он действует в рамках определенного срока. Касательно частичного снятия, у каждого банка свои условия, которые лучше узнать заранее.

Принимая решение об открытии валютного вклада, необходимо помнить, что он подходит только тем, кто разбирается в валютных операциях и следит за их курсами, иначе высокой доходности не получится.

Специализированные вклады – зарплатные, вклады для получения образования, жилищные, сезонные и другие.

Рассмотрим подробнее каждый вид вклада:

- Зарплатный вклад – открывается только если заработная плата перечисляется в банк, в котором планируется открыть вклад. Если зарплатный счет совместить с депозитным, то на остаток по счету будут начисляться проценты;

- Вклады для получения образования – средства на счете накапливают с целью получения образования. Отличительной чертой является высокая ставка, а в случае необходимости — выгодные условия кредитования;

- Жилищный вклад – требуется для накопления средств на улучшение жилищных условий. Банки чаще всего делают выгодные предложения по ипотеке для владельцев таких вкладов. К сожалению доходность жилищного вклада относительно низкая;

- Сезонный вклад – открывается в конкретное время года или к праздникам (Новый год). Процентные ставки по таким вкладам можно считать достаточно высокими.

Промежуточный вывод: у специализированных вкладов, по отношению к обычным, есть некоторые выгоды. Благодаря такому вкладу, можно получить более высокий доход или выгодные бонусы от банка.

На какие нюансы стоит обратить внимание перед открытием вклада, поговорим далее.

Как выбрать банк для открытия вклада?

Выбор подходящего банка занимает много времени, требует старания и усидчивости.

Вот несколько полезных рекомендаций, которые упростят ваш выбор:

- изучите рейтинги банка;

- на официальном сайте Центробанка публикуется отчетность банков по кредитным операциям. Однако, чтобы в них разобраться, могут потребоваться знания в экономике;

- воспользуйтесь порталом Банки.ру, где собранная информация изложена доступным для непрофессионалов языком;

- немаловажный показатель надежности банка – это увеличение его активов по сравнению с прошлыми периодами;

- размер уставного капитала также является одним из важных показателей;

- изучайте отзывы клиентов, уже воспользовавшихся услугами данного банка;

- стоит обратить внимание на размер банка (филиалы, отделения);

- изучите упоминания в СМИ на предмет негативной информации о выбранном банке;

- уточните размер ставки по открываемым вкладам? Слишком высокие ставки должны насторожить вас;

- если банк сокращает персонал, это косвенно может указывать на наличие у банка проблем;

- обязательно уточните, есть ли банк в системе страхования вкладов. Данную информацию легко проверить в Интернете.

Подходите к выбору банка тщательно, неторопливо и осмысленно. Но и цените свои деньги и время, не затягивайте с принятием решения.

Как открыть вклад?

Для заключения договора с банком, вам потребуется паспорт. Сейчас процесс открытия вклада сильно упрощен, что позволяет экономить время как клиентам, так и сотрудникам банка. Если клиент определился с видом вклада, необходимо лично посетить отделение банка где планируется открыть вклад, сообщить о своем намерении специалисту, который подготовит договор.

Перед подписанием договора обязательно внимательно прочитайте его.

Обратите особое внимание на:

- ставку по вкладу;

- срок размещения вклада;

- можно ли пополнять вклад и снимать деньги досрочно;

- личные данные в договоре: проверить правильность заполнения.

Если договор составлен правильно и условия вас устроили, подписывайте договор, вносите необходимую сумму средств в кассу банка. В том случае, если вклад открыт во второй половине дня, действовать он начнет только со следующего дня.

Почему могут отказать и не открыть вклад

В открытии вклада отказывают не часто, отказы возможны.

- клиент не может предъявить паспорт или другое удостоверение личности;

- иностранный гражданин, открывающий вклад, не может подтвердить право нахождения на территории России;

- в паспорте присутствуют отметки, наличие которых не предусмотрено;

- человеку, открывающему вклад меньше 14 лет.

Банк вправе не озвучивать причину отказа в открытии вклада!

ТОП 20 банков для вкладов в рублях

В этой части статьи расскажем, какие условия предлагают известные банки России для открытия вкладов.

ВАЖНО! Информация об условиях открытия вкладов и процентных ставках, получена с официальных сайтов, представленных в обзоре банков. Условия могут отличаться в случае внесения банками изменений!

Рассмотрим представленные ниже банки по следующим характеристикам:

- максимальный процент;

- минимальная сумма первоначального взноса;

- периодичность начисления процентов;

- способ открытия вклада;

- возможность пополнения вклада;

- возможность частичного снятия средств;

- участие в системе страхования вкладов;

- наличие бонусов от банка.

Вклады от Сбербанка для физических лиц

- Максимальный процент – 5,63% (зависит от срока вклада);

- Минимальная сумма первого взноса – зависит от выбранного вида вклада (от 1 рубля до 30000 рублей);

- Периодичность начисления процентов – от ежемесячного до начисления в конце срока вклада;

- Способ открытия вклада – при личном обращении, через систему Сбербанк онлайн, через устройства самообслуживания;

- Возможность пополнения вклада – имеется;

- Возможность частичного снятия средств – имеется, но не по всем видам вкладов;

- Участие в системе гос. страхования – все вклады до 1 млн. 400 тыс. рублей застрахованы государством;

- Наличие бонусов от банка для вкладчика – льготные условия по ипотечному и потребительскому кредитованию.

ВНИМАНИЕ!: неоспоримое преимущество банка — стабильность и устойчивость на рынке, льготы для вкладчиков при оформлении кредита.

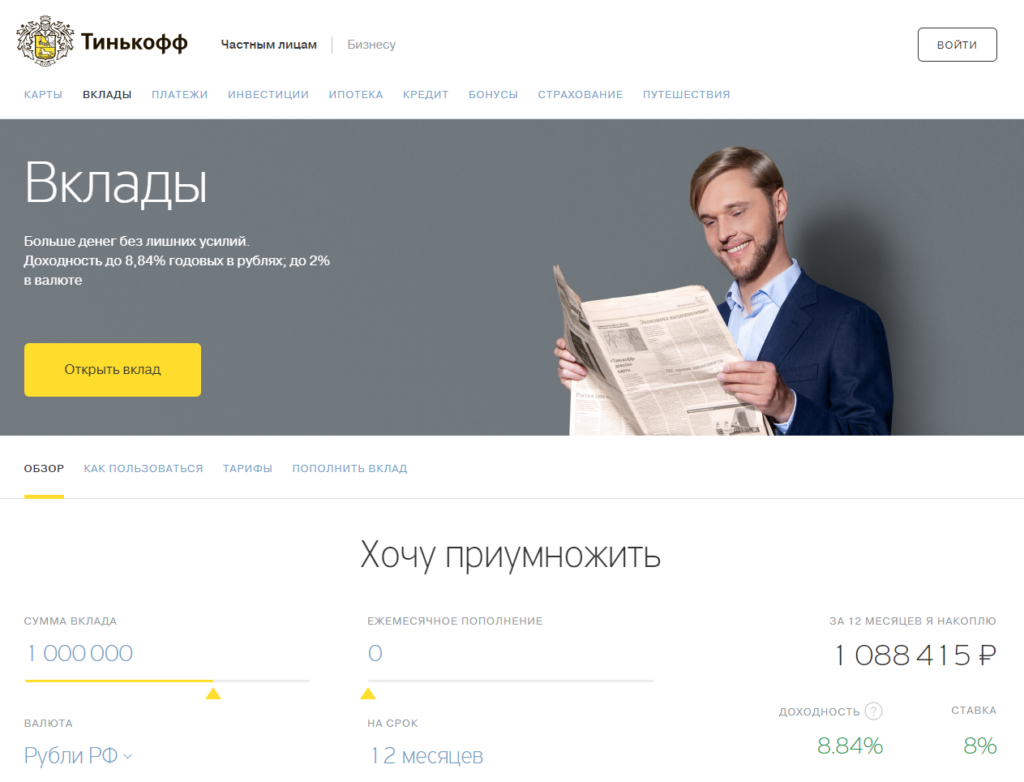

Вклады от Тинькофф банка

- Максимальный процент – 8,84% годовых;

- Минимальная сумма первого взноса – 50000 рублей;

- Периодичность начисления процентов – начисляются каждый месяц на счет вклада или на карту клиента (по выбору);

- Способ открытия вклада – онлайн, через мобильное приложение, компьютер или планшет;

- Возможность пополнения вклада – да, в режиме онлайн;

- Возможность частичного снятия средств – да, любым способом, удобным клиенту (можно получить деньги переводом через Почту России);

- Участие в системе гос. страхования – да, вклады до 1 млн. 400 тыс. рублей застрахованы государством;

- Наличие бонусов от банка для вкладчика – да, вкладчики получают в подарок дебетовую карту банка.

ВНИМАНИЕ!: к плюсам можно отнести возможность управлять счетами и вкладами в режиме онлайн, закрыть вклад можно в любое время без потери начисленных процентов.

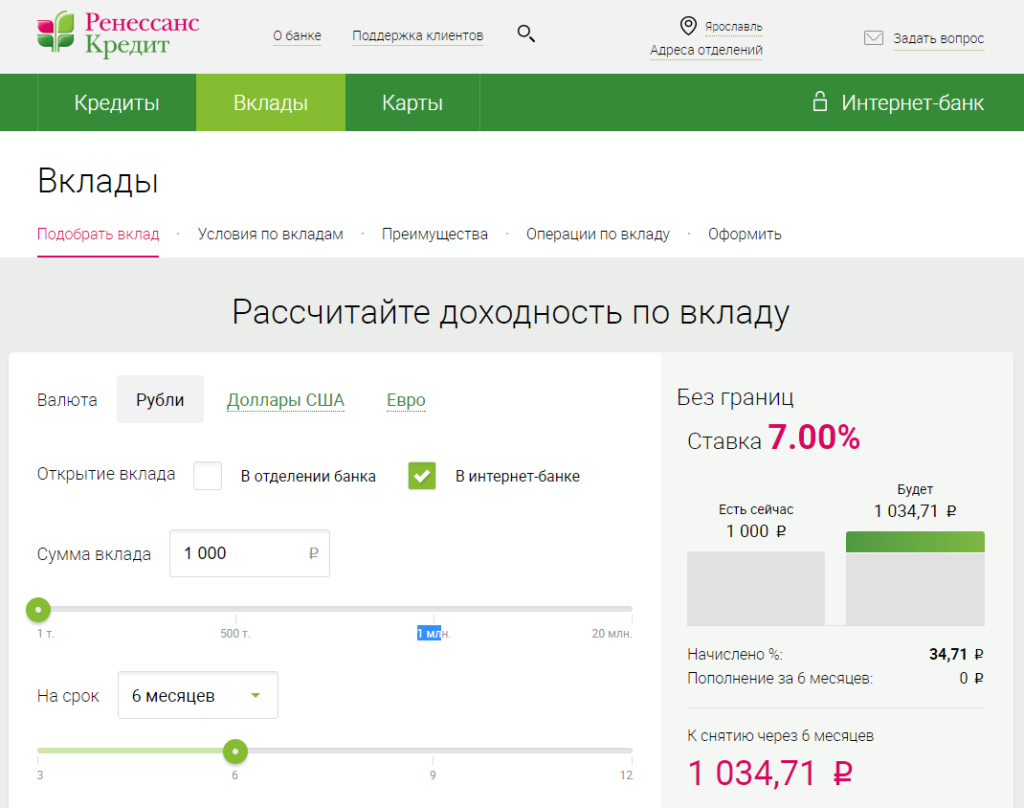

Вклады от Ренессанс кредит

- Максимальный процент – 8,3% (зависит от вида вклада);

- Минимальная сумма первого взноса – 1000 рублей;

- Периодичность начисления процентов – в зависимости от вида вклада. Предусмотрено ежемесячное начисление и начисление в конце срока;

- Способ открытия вклада – в офисе, интернет-банк;

- Возможность пополнения вклада – зависит от вида вклада. Например, вклад «Ренессанс Доходный» пополнить нельзя, а другие можно и несколькими способами. Можно внести деньги в кассе банка, осуществить перевод через интернет-банк, через терминал самообслуживания;

- Возможность частичного снятия средств – имеется, но не для всех видов вкладов. Возможно при личном обращении в банк (наличными) либо через интернет (переводом на другой счет или банковскую карту). Эти условия действительны только для рублевых вкладов. Кроме того, если снять нужно сумму до 100000 рублей, нужно заказывать сумму за один день до даты снятия, если сумма снятия более полумиллиона рублей – за 3 дня до даты снятия, если вклад в валюте – за 4 дня до даты снятия.

- Участие в системе гос. страхования – да, вклады до 1 млн. 400 тыс. рублей застрахованы государством;

- Наличие бонусов от банка для вкладчика – не предусмотрено.

ВНИМАНИЕ!: управлять своими средствами можно без посещения банка, для открытия вклада достаточно паспорта (для граждан России). Есть нюансы, которые устроят не всех: некоторые вклады нельзя пополнять, наличные необходимо заказывать заранее.

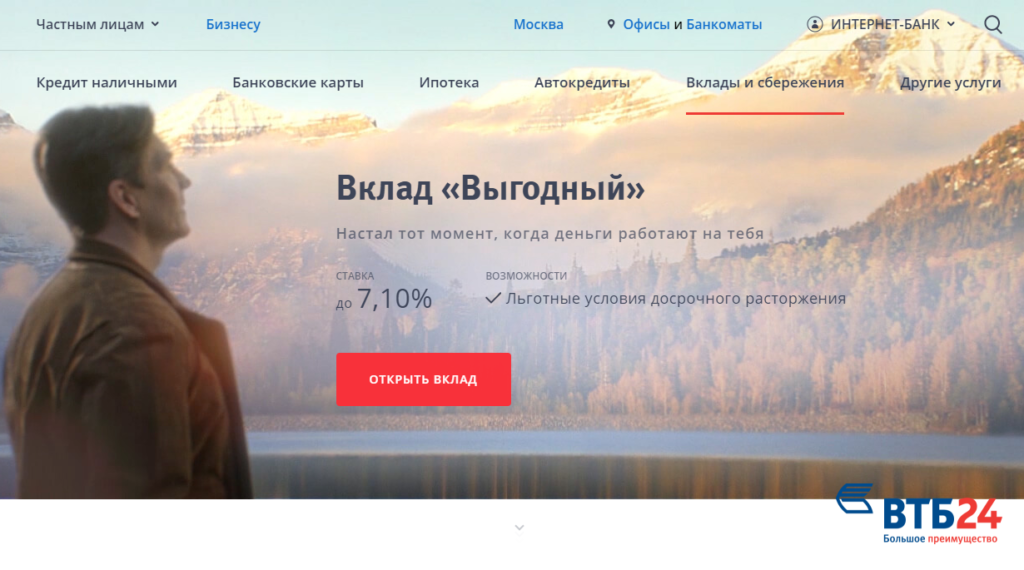

Вклады для физически лиц от ВТБ24

- Максимальный процент – 7,85% годовых, но он зависит и от суммы, которая была внесена при открытии вклада;

- Минимальная сумма первого взноса – 100000 рублей;

- Периодичность начисления процентов – ежемесячно (на счет клиента для использования, либо для капитализации);

- Способ открытия вклада – в отделении банка, в режиме онлайн через интернет;

- Возможность пополнения вклада – зависит от выбора вида вклада (вклад «Накопительный» и «Комфортный» можно пополнять);

- Возможность частичного снятия средств – да, на условиях банка;

- Участие в системе гос. страхования – да, все вклады до 1 млн. 400 тыс. рублей застрахованы государством;

- Наличие бонусов от банка для вкладчика – да, при подключении через интернет, также имеются премиальные пакеты услуг для клиентов.

ВНИМАНИЕ!: большая сумма первого взноса и всего три вида. Есть программы лояльности для клиентов, удобный интернет-банк.

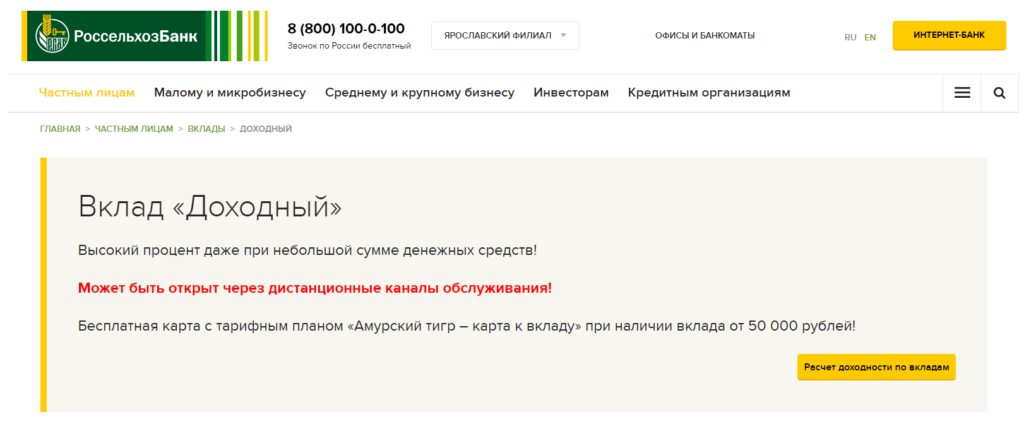

Вклады от Россельхозбанка

Банк предлагает своим клиента большой выбор вкладов — 11.

- Максимальный процент – 7,55%;

- Минимальная сумма первого взноса – зависит от выбранного вида вклада, минимум от 10 рублей;

- Периодичность начисления процентов – ежеквартально, ежемесячно, в конце срока вклада;

- Способ открытия вклада – в отделениях банка, дистанционно;

- Возможность пополнения вклада – да, кроме вкладов «Доходный», «Инвестиционный» и «Амурский тигр»;

- Возможность частичного снятия средств – да;

- Участие в системе гос. страхования – да, все вклады до 1 млн. 400 тыс. рублей застрахованы государством;

- Наличие бонусов от банка для вкладчика – да, можно получить бесплатно карту «Амурский тигр», доходность которой – 7% годовых.

ВНИМАНИЕ!: у банка доступная сумма первого взноса, есть возможность управлять денежным средствами не выходя из дома.

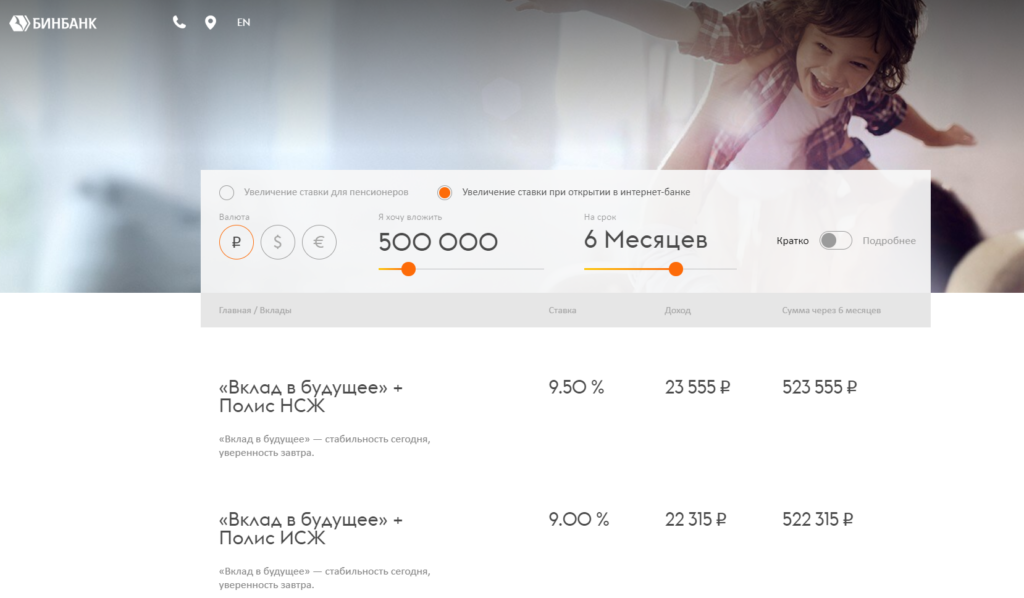

Вклады от Бинбанк

- Максимальный процент – до 9.5%;

- Минимальная сумма первого взноса – от 10 000 рублей;

- Периодичность начисления процентов – ежедневно, ежемесячно,по окончании срока;

- Способ открытия вклада – интернет-банк, отделение банка;

- Возможность пополнения вклада – да;

- Возможность частичного снятия средств – да, в зависимости от вклада;

- Участие в системе гос. страхования –да;

- Наличие бонусов от банка для вкладчика – возможность бесплатно пользоваться услугами персонального консультанта.

ВНИМАНИЕ!: есть возможность получать начисленные проценты ежедневно, сумма первого взноса сравнительно небольшая.

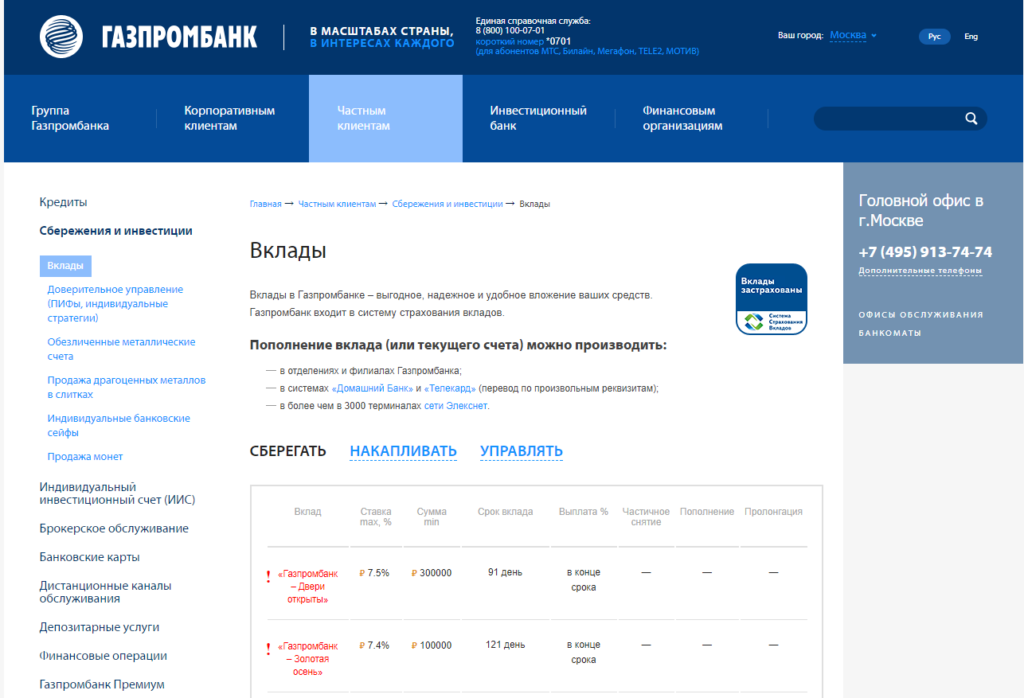

Вклады от Газпромбанка

- Максимальный процент – до 7,5%;

- Минимальная сумма первого взноса – 15000 рублей по основной линейке вкладов и от 100 рублей до 50000 по специальным вкладам;

- Периодичность начисления процентов – ежемесячно, либо в конце срока по базовым вкладам, каждый квартал и в конце срока по специальным;

- Способ открытия вклада – в отделении или филиале банка, через терминалы самообслуживания;

- Возможность пополнения вклада – да, по части базовых и специальных вкладов;

- Возможность частичного снятия средств – в зависимости от вида вклада;

- Участие в системе гос. страхования – да;

- Наличие бонусов от банка для вкладчика – нет.

ВНИМАНИЕ!: есть варианты вкладов с минимальным первым взносом.

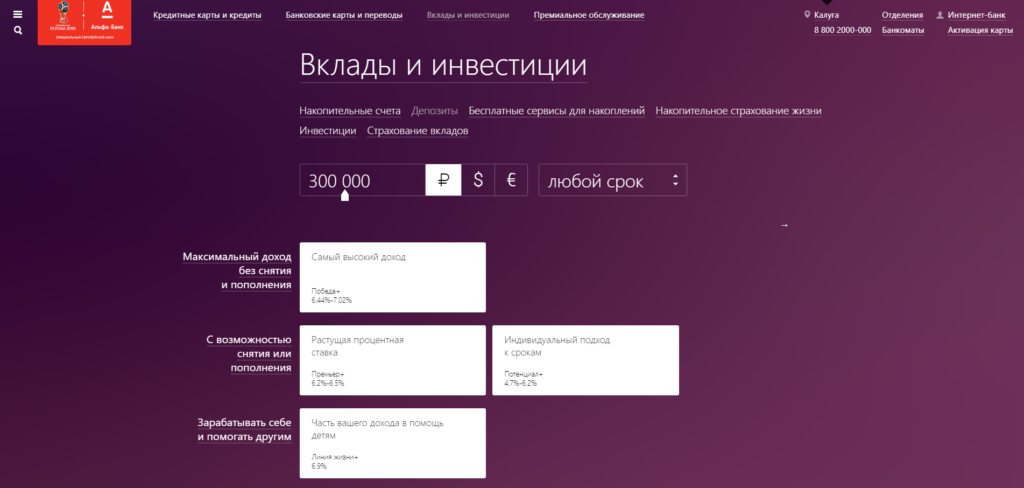

Вклады от Альфа-банка

Крупный банк с отделениями в большинстве городов России. 5 млн. клиентов физических лиц, не говоря о юридических. Банк занимает принципиальную позицию в отношении неплательщиков, что объясняет большое количество негативных отзывов.

- Максимальный процент – 7.1%;

- Минимальная сумма первого взноса – от 10000 рублей до 3 млн. рублей;

- Периодичность начисления процентов – по большинству вкладов – в конце срока;

- Способ открытия вклада – в отделении банка, через интернет-банк;

- Возможность пополнения вклада – в зависимости от вида вклада;

- Возможность частичного снятия средств – в зависимости от вида вклада;

- Участие в системе гос. страхования – да;

- Наличие бонусов от банка для вкладчика – акция «Чем дольше деньги лежат на счете, тем выше процент по вкладу» (для тех кто выбрал вклад «Ценное время»).

ВНИМАНИЕ!: возможно получить высокий доход по определенным видам вкладов, например, вклад «Победа+» – 7.12%, но сумма взноса – от 3 млн. рублей.

Вклады от Банка Открытие

- Максимальный процент – до 10% (зависит от суммы и срока вложения);

- Минимальная сумма первого взноса – 50000 рублей;

- Периодичность начисления процентов – ежемесячно (на счет клиента, либо как капитализация);

- Способ открытия вклада – в отделении банка, в режиме онлайн;

- Возможность пополнения вклада – да (зависит от вида вклада);

- Возможность частичного снятия средств – да (зависит от вида вклада);

- Участие в системе гос. страхования – да;

- Наличие бонусов от банка для вкладчика – при открытии через интернет проценты по вкладу выше.

ВНИМАНИЕ: более высокий процент, если открыть вклад через интернет, возможность пополнения вклада, выплата процентов на счет.

Вклады от Промсвязьбанка

- Максимальный процент – до 8,45% годовых;

- Минимальная сумма первого взноса – 10000 рублей;

- Периодичность начисления процентов – ежемесячно;

- Способ открытия вклада – через интернет, в офисе банка;

- Возможность пополнения вклада – да, за исключением некоторых видов вклада;

- Возможность частичного снятия средств – да;

- Участие в системе гос. страхования – да;

- Наличие бонусов от банка для вкладчика – для премиальных клиентов имеется надбавка к основному проценту – 0,25%.

ВНИМАНИЕ!: есть возможность частичного снятия средств без потери начисленных процентов.

Вклады от Совкомбанк

- Максимальный процент – до 7,5% годовых;

- Минимальная сумма первого взноса – 30000 рублей (причем внести их допустимо не сразу, а в течение 10 дней);

- Периодичность начисления процентов – ежемесячно, либо в конце срока действия;

- Способ открытия вклада – через интернет, лично в офисе банка;

- Возможность пополнения вклада – да;

- Возможность частичного снятия средств – предусмотрено, зависит от вида вклада;

- Участие в системе гос. страхования – да;

- Наличие бонусов от банка для вкладчика – повышенный процент при открытии вклада через интернет.

ВНИМАНИЕ!: есть возможность ежемесячного пополнения всех видов вкладов, плюс – возможность внесения первого взноса в несколько этапов.

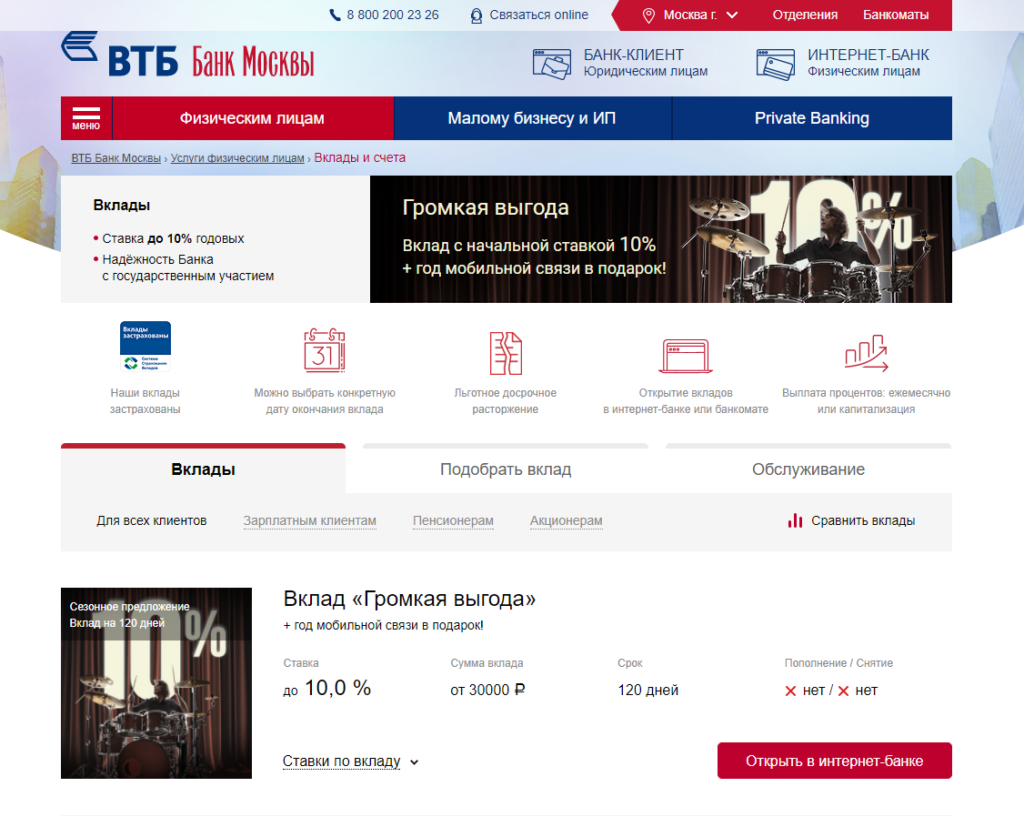

Вклады от Банка Москвы (группа ВТБ)

- Максимальный процент – до 10% годовых;

- Минимальная сумма первого взноса – зависит от вклада;

- Периодичность начисления процентов – каждый месяц/капитализация (на выбор клиента);

- Способ открытия вклада – через интернет-банк, в офисе банка, либо через банкомат;

- Возможность пополнения вклада – да, зависит от вклада;

- Возможность частичного снятия средств – да;

- Участие в системе гос. страхования – да;

- Наличие бонусов от банка для вкладчика – повышенный процент при открытии через интернет, а также для зарплатных клиентов и пенсионеров.

ВНИМАНИЕ!: банк предлагает повышенные ставки по вкладам для держателей зарплатных карт, для людей пенсионного возраста. Есит возможность открыть вклад в пользу другого лица. Потребуется, кроме паспорта клиента, предоставить необходимые данные о лице, на чье имя открывается вклад.

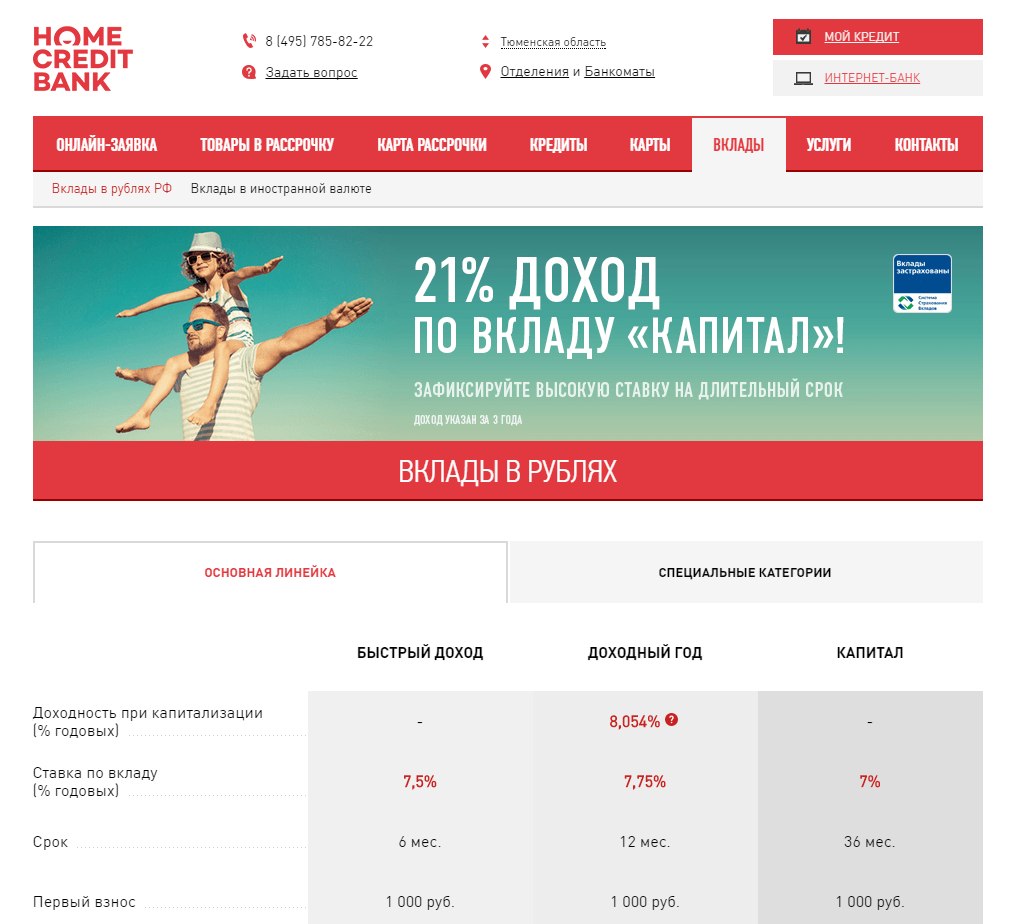

Вклады от Хоум Кредит банк

- Максимальный процент – 8,054%;

- Минимальная сумма первого взноса – 1000 рублей по всем видам вкладов;

- Периодичность начисления процентов – ежемесячно либо в конце срока;

- Способ открытия вклада – в отделении банка, через интернет-банк;

- Возможность пополнения вклада – да;

- Возможность частичного снятия средств – нет;

- Участие в системе гос. страхования – да;

- Наличие бонусов от банка для вкладчика – да

ВНИМАНИЕ!: Нет возможности частичного снятия средств, но вся линейка вкладов – пополняемая.

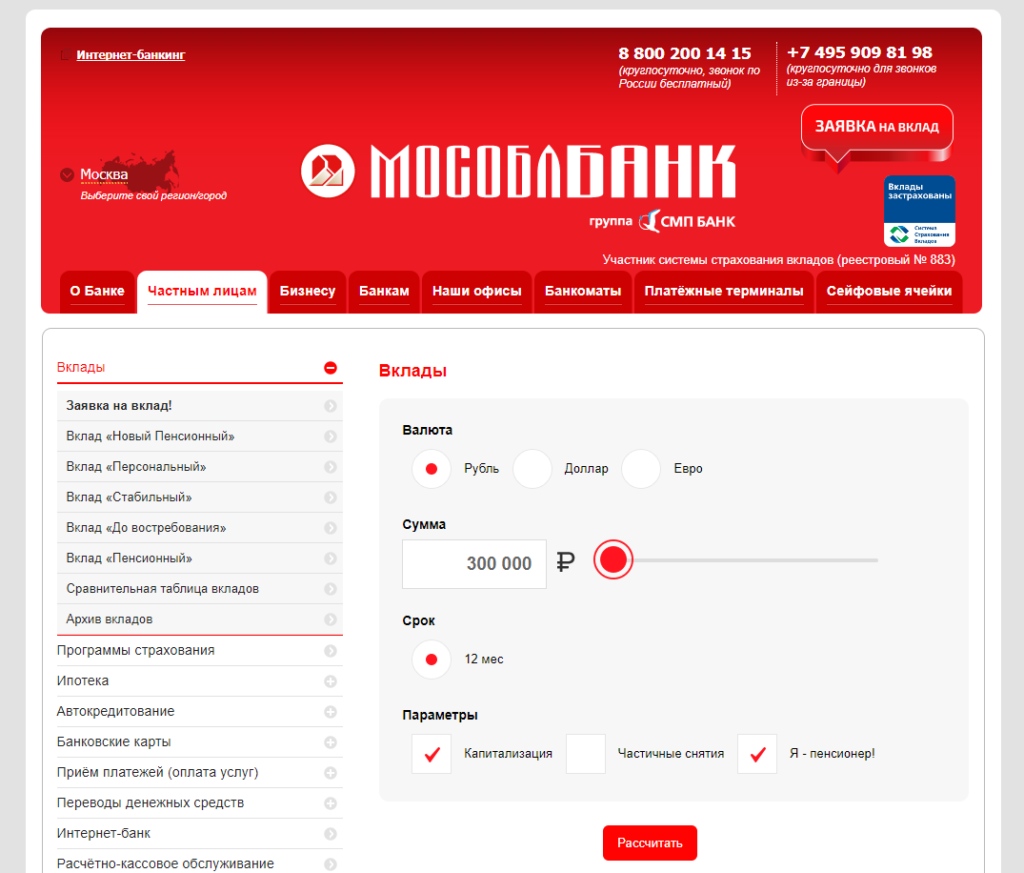

Вклады от Мособлбанк

- Максимальный процент – 7,85 % (по вкладу «Новый пенсионный»);

- Минимальная сумма первого взноса – от 10000 до 300000 рублей;

- Периодичность начисления процентов – ежемесячно;

- Способ открытия вклада – в офисах банка лично, возможность подать заявку на открытие через интернет;

- Возможность пополнения вклада – да;

- Возможность частичного снятия средств – да, кроме вклада «Персональный»;

- Участие в системе гос. страхования – да;

- Наличие бонусов от банка для вкладчика – имеется возможность не терять высокие проценты и получать ежемесячные выплаты на счет по вкладу «Персональный».

ВНИМАНИЕ!: имеется 3 вида вкладов на выбор и возможность получать выплаты ежемесячно.

Вклады от Барс банк

- Максимальный процент – 8,25%;

- Минимальная сумма первого взноса – от 1000 до 1 млн. рублей;

- Периодичность начисления процентов – ежедневно (по вкладам до востребования);

- Способ открытия вклада – в отделении банка или онлайн;

- Возможность пополнения вклада – в любое время (по вкладам до востребования);

- Возможность частичного снятия средств – в любое время (по вкладам до востребования);

- Участие в системе гос. страхования – да;

- Наличие бонусов от банка для вкладчика – можно открыть вклад на имя несовершеннолетнего, а также недееспособного человека.

ВНИМАНИЕ!: основные преимущества: возможность пополнения и частичного снятия средств, открытие вклада на имя третьего лица.

Вклады в Почта банк (группа ВТБ)

- Максимальный процент – до 7,35 % годовых;

- Минимальная сумма первого взноса – от 5 до 500000 рублей;

- Периодичность начисления процентов – ежемесячно, ежеквартально;

- Способ открытия вклада – через мобильный банк, интернет-банк, лично;

- Возможность пополнения вклада – да;

- Возможность частичного снятия средств – да;

- Участие в системе гос. страхования – да;

- Наличие бонусов от банка для вкладчика – +0.25% за открытие вклада лицам пенсионного возраста и за открытие через интернет, также бесплатно открывается сберегательный счет и выдается бесплатно карта Visa.

ВНИМАНИЕ!: банк предоставляет бонусы вкладчикам. Вклады можно закрывать досрочно, не теряя проценты.

Вклады от банка Русский Стандарт

- Максимальный процент – 8,25%;

- Минимальная сумма первого взноса – 10000 рублей;

- Периодичность начисления процентов – ежемесячно, ежеквартально, либо по истечении срока вклада;

- Способ открытия вклада – лично, через интернет-банк;

- Возможность пополнения вклада – да;

- Возможность частичного снятия средств – да;

- Участие в системе гос. страхования – да;

- Наличие бонусов от банка для вкладчика – информация не отражена.

Вклады от банка Уралсиб

- Максимальный процент – до 9,4%;

- Минимальная сумма первого взноса – 100 рублей (зависит от вида вклада);

- Периодичность начисления процентов – ежемесячно ;

- Способ открытия вклада – через интернет, в офисе банка;

- Возможность пополнения вклада – да (зависит от вида вклада);

- Возможность частичного снятия средств – да (зависит от вида вклада);

- Участие в системе гос.страхования – да;

- Наличие бонусов от банка для вкладчика – информация не отражена.

Предприниматель с 10-летним стажем. Люблю делиться бизнес-идеями с другими предпринимателями. Много читаю, много пишу.

Банковский вклад: что это, классификация, преимущества и недостатки

Вклад в банке – это один из способов вложения своих денежных средств. Несмотря на простоту, лёгкость и доступность, этот финансовый инструмент имеет некоторые особенности, о которых должен иметь представление каждый, кто открывает банковский вклад.

Суть понятия

Вклады – это денежные средства, которые граждане отдают в банк для получения прибыли. Они являются одним из инструментов, позволяющим надёжно защищать, хранить и копить свои деньги. Процентная ставка является доходом, который выражается в процентах и прибавляется к основной сумме. Финансовые организации мотивируют клиентов к размещению своих средств на длительное время: чем длительнее время вложения, тем выше процентная ставка.

В настоящее время граждане имеют возможность открыть любой вклад, который может быть рублёвым, валютным, мультивалютным, пополняемым, с капитализацией и т. д. Но надо учитывать, что чем больше опций предусматривается условиями договора, тем ниже процентная ставка.

Цели банковских вкладов:

- Накопить и сберечь свои денежные средства.

- Получить доход в форме процентов с вложения.

Доходность рублёвых вкладов, как правило, выше, чем у сбережений в евро и долларах. Но если клиенту нужна валюта или он хочет защитить свои вложения на длительное время, целесообразно открыть мультивалютный вклад, который поможет распределить риски, а снижение стоимости одной валюты компенсируется ростом цены другой. Сезонные, то есть вклады, которые банки предлагают открыть во время праздников или в определённый сезон, приносят наибольшую выгоду. Обычно процентные ставки по ним максимальные.

Клиент может в любое время частично или полностью снимать средства. Но необходимо помнить, что это может понизить доходность вложения. Если не хочется терять доход, нужно размещать деньги на вкладе, условия которого позволяют частично снимать средства.

Государство страхует любые вклады до 1,4 млн. р. Это значит, что при выборе не стоит руководствоваться, как основным критерием, надёжностью банка. Следует акцентировать внимание на процентной ставке, то есть размере дохода, который выплатит банк. Если вложенные средства превышают сумму 1,4 млн. р., их можно разделить и положить в несколько банков.

Преимущества и недостатки

Банковские вклады имеют как преимущества, так и недостатки:

| Преимущества | Недостатки |

| Не нужно собирать большое количество документов | Низкая доходность, которая часто не может покрыть уровень инфляции |

| Лёгкость и простота процедуры открытия | |

| Можно заранее рассчитывать доходность вложения | |

| Страхуются государством и имеют государственные гарантии | |

| Возможно открытие на небольшую сумму. Этим достигается доступность для людей, имеющих маленький доход | При досрочном снятии средств, процентная ставка будет ничтожно мала |

| Для открытия не нужны обширные специальные знания | |

| Предоставляются льготы по налогообложению |

Исходя из всего вышеописанного, можно резюмировать, что лучше открывать вклад на конкретную цель (образование и т. п.), чтобы накопить денег на крупные приобретения (автомобиль, дом и т. д.) или создать финансовую подушку безопасности.

Сегодня банки предлагают большое разнообразие продуктов, имеющих свои нюансы и особенности, зная которые любой клиент может легко выбрать наиболее подходящий для себя. Существует несколько видов вкладов:

Сегодня банки предлагают большое разнообразие продуктов, имеющих свои нюансы и особенности, зная которые любой клиент может легко выбрать наиболее подходящий для себя. Существует несколько видов вкладов:

Классификация

Вклады в банках классифицируются по ряду признаков и отличаются:

- Порядком изъятия средств, то есть, условиями снятия денежных средств:

- до востребования – самый распространённый вариант, условия которого дают возможность клиенту в любой момент снять всю сумму или пополнить. При этом банк начисляет самый низкий процент;

- срочные – открываются на определённый период времени (не меньше года). Невозможно пополнение, а при досрочном закрытии клиент потеряет проценты;

- бессрочные – имеют похожие условия с вкладами до востребования. Разница заключается в бессрочном сроке действия. Чаще используется, как средство оплаты услуг ЖКХ, налогов, штрафов и т. п.

- Видом валюты. Начисление процентов производится в той валюте, в которой открыли вклад. Процентные ставки рублёвых вложений зависят от ставки рефинансирования Центробанка РФ. В случае, когда условия договора твёрдо не установлены, для предотвращения потери дохода нужно отслеживать малейшие колебания экономической ситуации в стране.

Вклады в зарубежной валюте открывают для осуществления расчётов за границей. Они отличаются меньшей доходностью, то есть низкими процентными ставками, но большей стабильностью. Когда вклады открываются в свободно конвертируемой валюте, чаще всего они предназначаются для приобретения недвижимости или обучения детей за границей и т. п. Мультивалютные вклады можно открыть в нескольких валютах, проценты в этом случае начисляются отдельно по каждому виду валюты.

- Периодом размещения. По этому признаку банковские вклады классифицируются на краткосрочные и долгосрочные. Долгосрочные считаются наиболее выгодными и могут принести большой доход. Когда условия предусматривают капитализацию процентов, это может принести наибольшую прибыль.

Краткосрочные вклады открываются на срок от 3 до 9 месяцев. Чаще всего они менее прибыльные по сравнению с долгосрочными. Обычно их открывают, чтобы защитить свои средства в период кризиса в экономике или застоя в производстве.

- Типом клиентов. Могут предназначаться для юридических или для физических лиц. Вклады физических лиц могут открыть обычные граждане, как местные, так и иностранцы, и лица, не имеющие гражданства.

Вклады юридических лиц могут открыть местные и зарубежные юрлица. Подобные вложения государство не страхует. В случае банкротства банка юридические лица смогут вернуть свои средства только после того, как деньги выплатят физическим лицам.

Порядок начисления процентов

Различные виды вкладов предусматривают разные варианты начисления процентов. В настоящее время применяется три способа:

- К концу срока.

- В сроки, указанные в договоре.

- Проводится капитализация.

От способа начисления процентов зависит прибыльность вложения. Если проценты начисляются к концу срока договора, доход прибавится к основной сумме только по окончании срока договора.

Когда используется периодическая система начисления процентов, выплаты производятся в сроки, указанные в договоре (месяц, квартал, полугодие). Начисленную сумму банк перечисляет на карту клиента или другой банковский счёт.

Если условиями договора предусмотрена капитализация процентов, начисление и причисление к основной сумме вложения осуществляется через указанное в договоре время. В дальнейшем начисление производится на сумму вклада и ранее начисленные проценты. Это считается самым выгодным вариантом.

Если появилось желание открыть банковский вклад, нужно поинтересоваться такой услугой, как пролонгация, то есть продление срока. Это поспособствует действительно правильному выбору.

Процедура открытия

Для того, чтобы открыть банковский вклад, необходимы следующие действия:

- выбор максимально подходящего банка. Следует ознакомиться с рейтингом финансовых учреждений в интернете, зайти на официальный сайт и прочитать информацию, находящуюся в открытом доступе. Кроме того, нужно поинтересоваться отзывами клиентов этого банка в сети. Стоит также уточнить, страхует ли вклады, размещённые в этом банке, государство;

- посещение банка. Клиент должен посетить отделение банка лично. Сотрудник банковской организации примет заявление и предложит несколько вариантов, из которых клиент выберет наиболее подходящий. Не нужно стесняться консультироваться со специалистом по любому возникшему вопросу. Ведь правильный выбор повлияет на условия и доходность вложения;

- нужен единственный документ, который подтверждает личность – российский паспорт. Кроме того, заполняется бланк заявления с указанием выбранного вида вклада. Через несколько минут банковским сотрудником будет оформлен депозитный счёт. Клиент получит оригинал договора с банком.

Договор с банком составляется в двух экземплярах. Один передаётся клиенту, а второй хранится в офисе финансового учреждения. В договоре содержится подробная информация и все условия.

Отличие вклада от депозита

Вклад в банке – более узкое понятие, означающее определённый вид какого-либо вложения. Депозит – обобщающий термин, объединяющий все эти понятия. Помимо вложений в денежных средствах, депозит можно открыть в ценных бумагах, драгоценных металлах (платине, золоте, серебре) и других активах.

Ещё одно немаловажное отличие – депозит открывается только в банке, имеющем лицензию, разрешающую такие действия. Вклад открывается в любом финансовом учреждении. Следует учитывать, что открытие вклада в организации, не имеющей лицензию, сопровождается большими рисками. Можно не только не получить доход, но и потерять все свои деньги.

Права вкладчиков

Даже при заключении договора с банком, имеющем хорошую репутацию, нужно внимательно читать все пункты соглашения. Каждый банк имеет собственный шаблон договора. Но все финансовые организации должны обязательно указывать следующие пункты:

- срок длительности договора;

- индивидуальную процентную ставку;

- систему начисления и выплаты процентов;

- условия досрочного прекращения договора или его пролонгации;

- возможность управления своими средствами.

Клиенту, заключившему договор с банком, предоставляется право:

- Пополнения счёта (если это указано в договоре).

- Получения дохода по процентной ставке, соответствующей условиям договора.

- Возврата своих денежных средств по истечении срока.

- Досрочного расторжения договора.

- Управления денежными средствами в соответствии с договором.

Банковские организации не могут самостоятельно понижать процентные ставки по вкладам. Права вкладчиков в России регулирует законодательство.

Видео по теме:

Страхование

Любой банковский вклад застрахован государством на сумму 1,4 млн. р. Так защищаются сбережения граждан по всей территории РФ. Подобная система применяется и в других странах. Система обязательного страхования – часть государственной программы, способствующей защите финансовых интересов граждан. Для страхования вложений человек не заключает отдельные договора, страховка осуществляется в соответствии с законом. Если вкладчик открыл несколько вкладов в разных банках, то компенсируется каждый из них.

В некоторых случаях страховка не действует:

- при открытии на предъявителя;

- при ведении профессиональной деятельности индивидуальными предпринимателями (без образования юридического лица);

- когда средства передаются банку в доверительное управление;

- при открытии в филиале отечественного банка, который находится в другом государстве.

Ожидается, что сумма, которая подлежит страхованию, в будущем увеличится. Это будет способствовать более высокому уровню защиты вкладчиков, не имеющих больших средств. Следовательно, повысится активность накопления денег на банковских депозитах. Если вкладчик имеет сбережения, составляющие сумму в несколько миллионов, страховка, установленная государством, не даст особого эффекта. Таким вкладчикам приходиться делить сбережения и открывать вклады в разных крупных банковских организациях.

Как открыть депозит или вклад в банке

Согласно отечественному законодательству открытие любого депозита сопровождается заключением договора банковского вклада. Условия данного договора во многом зависят от выбранного вами депозитного продукта, но порядок оформления сделки и документы, подтверждающие передачу средств банку, чётко оговорены в соответствующих нормативных актах. В данной публикации мы рассмотрим процесс оформления депозита и документы, которые понадобятся, чтобы открыть вклад в банке.

Кто может открыть депозит в банке?

Открыть вклад в банке может любой гражданин РФ, которому исполнилось 14 лет. Однако распоряжаться своим депозитом до наступления полного совершеннолетия вкладчики в возрасте до 18 лет в большинстве случаев могут исключительно при наличии соответствующего разрешения родителей (органов опеки и попечительства).

Отметим также, что на имя ребёнка в возрасте до 14 лет может открыть депозит его законный представитель (родитель, опекун и т.п.).

Кроме того, открыть депозит в банке РФ вправе иностранец либо лицо без гражданства, подтвердившее своё право пребывания в стране.

Как открыть вклад в банке: процедура оформления депозита

Копите деньги без вкладов!

до 10 % на остаток

Для того чтобы открыть депозит в банке вкладчику, как правило, необходимо посетить отделение финансово-кредитного учреждения (при себе иметь паспорт) и подать заявление-анкету на оформление вклада. В некоторых банках при заполнении анкеты кроме паспортных данных клиенту необходимо также указать свой ИНН и предоставить копию свидетельства о его присвоении.

Затем сотрудник банка, в котором вы решили открыть депозит, подготовит соответствующий договор и расчётно-кассовый документ, на основании которого должны быть внесены денежные средства, драгоценные металлы или ценные бумаги в кассу финансового учреждения (читайте подробнее о видах банковских вкладов).

Вкладчику, который намерен открыть депозит в банке на имя своего ребёнка, помимо паспорта потребуется также свидетельство о его рождении.

Отметим также, что некоторых случаях держатель активной дебетовой карты может открыть вклад в банке (эмитенте «пластика») через интернет, использовав для этого личные средства на своём карточном счёту.

Документы, подтверждающие внесение депозита

Как мы уже упоминали, оформление вклада в обязательном порядке сопровождается заключением депозитного договора — в письменной форме и в двух экземплярах. Договор банковского вклада, без подписания которого банк не имеет права открыть депозит, имеет юридическую силу, только в том случае, если он скреплён оттиском круглой печати финансового учреждения и подписью его уполномоченного представителя.

Кроме того, банк обязан выдать вам сберегательную книжку либо указать в условиях депозитного договора другой механизм подтверждения факта передачи ему денежных средств на хранение.

Источник https://entrepreneur.su/kak-otkryt-vklad-dlya-fizicheskix-lic-top-20-bankov-dlya-vygodnogo-vlozheniya-deneg/

Источник https://vfinansah.com/money/chto-takoe-vklad

Источник https://vkladi-depoziti.ru/valuta/kak-otkryt-depozit-ili-vklad-v-banke/

Источник