Содержание

Брокер Сбербанк — опыт инвестирования и отзыв

На нашем рынке представлено не так много брокерский компаний для работы с ценными бумагами. В этой статье расскажу про свой опыт работы с брокером Сбербанка. В чём его преимущества и недостатки, стоит ли его выбирать новичкам.

1. Открыл счёт у Брокер Сбербанк в 2019

Первый счёт на фондовой бирже ценных бумаг я открыл в 2011 г. Тогда в качестве брокера был выбран БКС. Спустя три года ушел в Финам. На тот период для меня не существовало других брокеров, поскольку это были лидерами брокерских услуг. Впрочем они до сих пор ими и остаются.

В 2019 г. появилась потребность в откладывании регулярных небольших сумм. В Финам это не очень удобно, поскольку на моём тарифе «дневной» есть минимальная сумма за сделку 41 руб 30 копеек (примечание: для новичков сейчас есть тариф «Фри Трейд», который вообще без комиссии).

Брокера Сбербанк я знал давно и помню, что у них были огромные комиссии за сделку. Чисто случайно узнал, что теперь комиссия от торгового оборота составляет всего 0,06% процента. Также приятным сюрпризом стала новость об отмене депозитарного сбора с сентября 2019 г.

Решил попробовать брокера Сбербанк.

2. Нюансы и пошаговая инструкция открытия брокерского счёта в Сбере

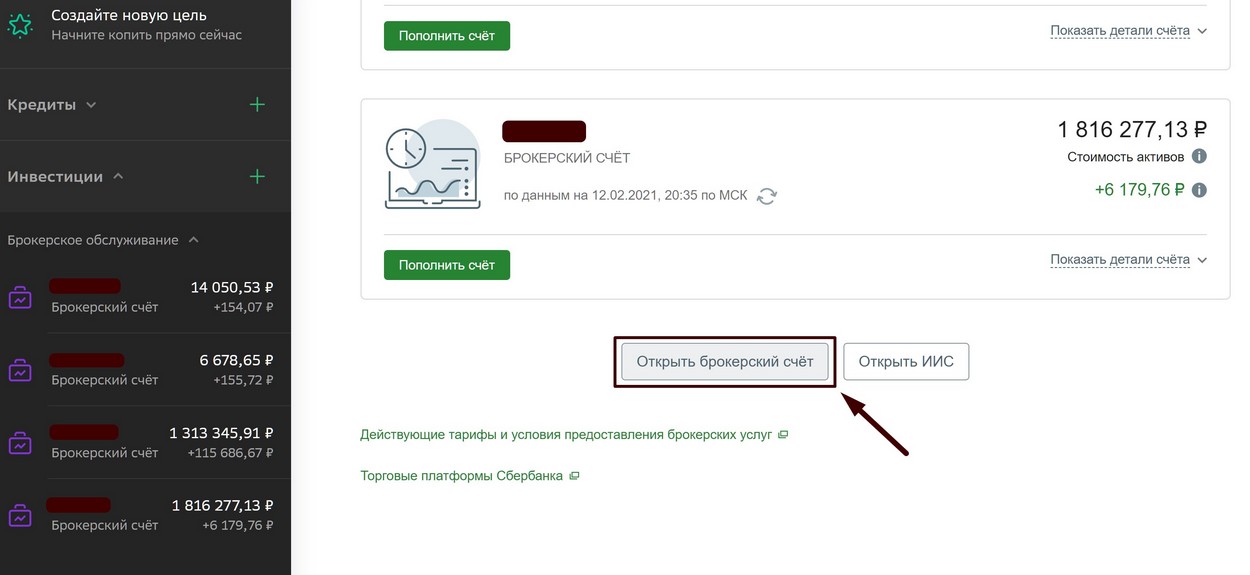

Открытие брокерского счёта у брокера Сбербанк делается в личном кабинете «Сбербанк Онлайн»:

Можно через приложение на мобильных телефонах также открыть брокерский счёт.

Шаг 1 . Нажимаем открыть брокерский счёт.

Будет спрошено является ли вы налоговым резидентом России и страна рождения.

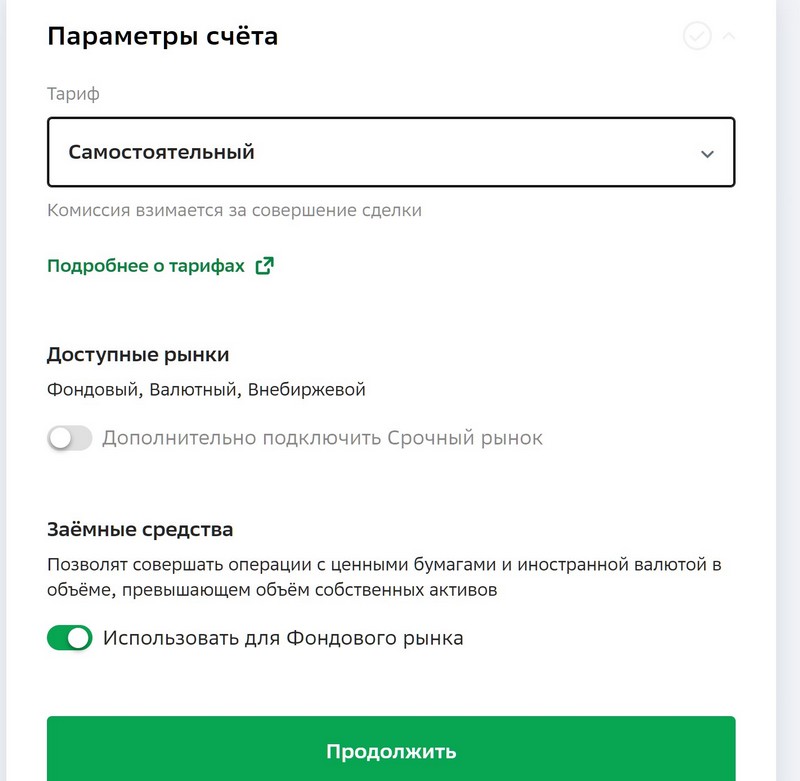

Шаг 2 . Будет предложено два тарифа:

- Самостоятельный . Комиссия за оборот 0,06%;

- Инвестиционный . Комиссия за оборот 0,30%. По умолчанию стоит этот вариант;

Естественно, что лучше выбрать «самостоятельный». Всё же комиссия 0,30% очень высокая и это никуда не годится. Тем более вы за эту доплату ничего толком не получаете.

Внимание! По умолчанию стоит инвестиционный тариф.

Шаг 3 . Ещё один вопрос, который надо будет дать ответ при открытии счёта: маржинальный счёт или нет.

Удобнее сделать счёт маржинальным, поскольку можно будет покупать ценные бумаги на заёмные средства, а не только свои. В какие-то моменты времени это бывает действительно выгодным. Но стоит помнить, что кредитное плечо у Сбербанка составляет 18,9% годовых, что очень много.

Шаг 5 . Указать контакты. Они установлены по умолчанию.

Шаг 6 . Указать счёт для вывода средств. Скорее всего, это будет просто банковская карта.

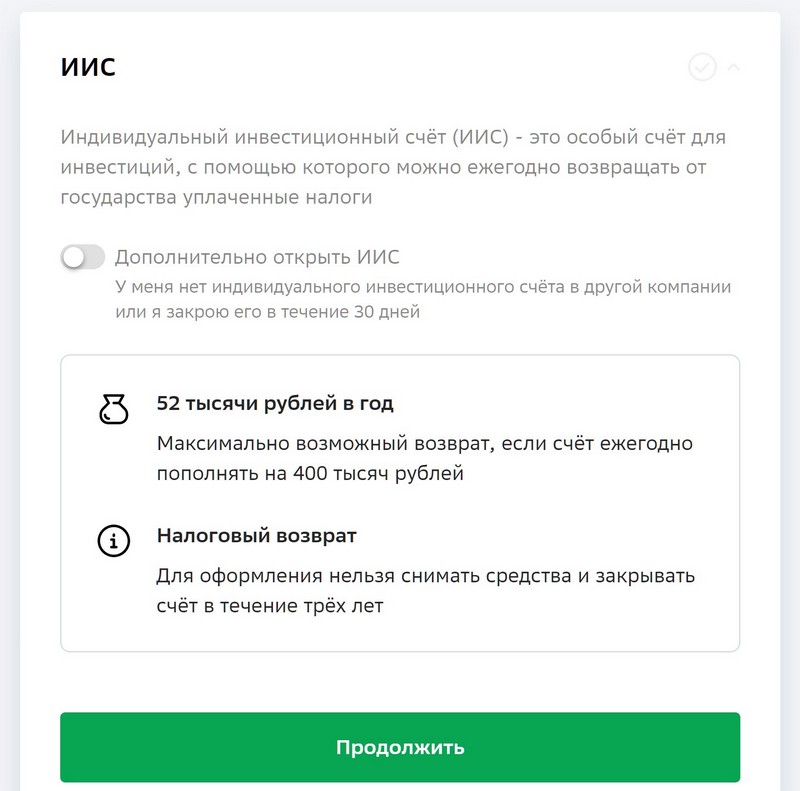

Шаг 7 . Брокер предложит открыть счёт ИИС:

У меня открыт ИИС в Финаме. Здесь можно легко получать все необходимые справки и документы. По брокеру Сбербанк в личном кабинете я не нашел ссылок на скачивание отчётов ИИС для налоговой. Поэтому возможно будут сложности с получением этих документов.

Возможно, что лучше открыть ИИС в Финам. Если вы не знаете, что такое ИИС, то лучше пока не открывайте. Потом перенос счёте делать другого брокера не удобно.

Шаг 8 . Подтвердить операцию открытия брокерского счёта.

В конце ещё будет вопрос «Разрешить передавать ценные бумаги». Это прибавит +2% в год. Я убрал эту опцию от греха подальше. Мало ли что случится с брокером Сбера.

После чего нужно подписать документы по SMS и ожидать уведомления об открытии брокерского счёта.

3. Приложение Сбербанк Инвестор личный опыт использования

Если вы хотите заниматься трейдингом (активно продавать и покупать, заниматься спекуляциями внутри дня), то Сбербанк Инвестор вам точно не понравится. Здесь даже нормального графика цены нету. Плюс комиссия 0,06% не такая уж и маленькая для заработка на краткосрочных сделках.

Но для покупки ценных бумаг на долгосрок приложение Сбербанк Инвестор вполне подойдёт. Рассмотрим интерфейс.

Вот так выглядит портфель ценных бумаг в Сбербанк Инвестор:

Позиции упорядочены по возрастанию. Лучше сделать варианты сортировки, иначе когда куплено много компаний придётся поискать нужную.

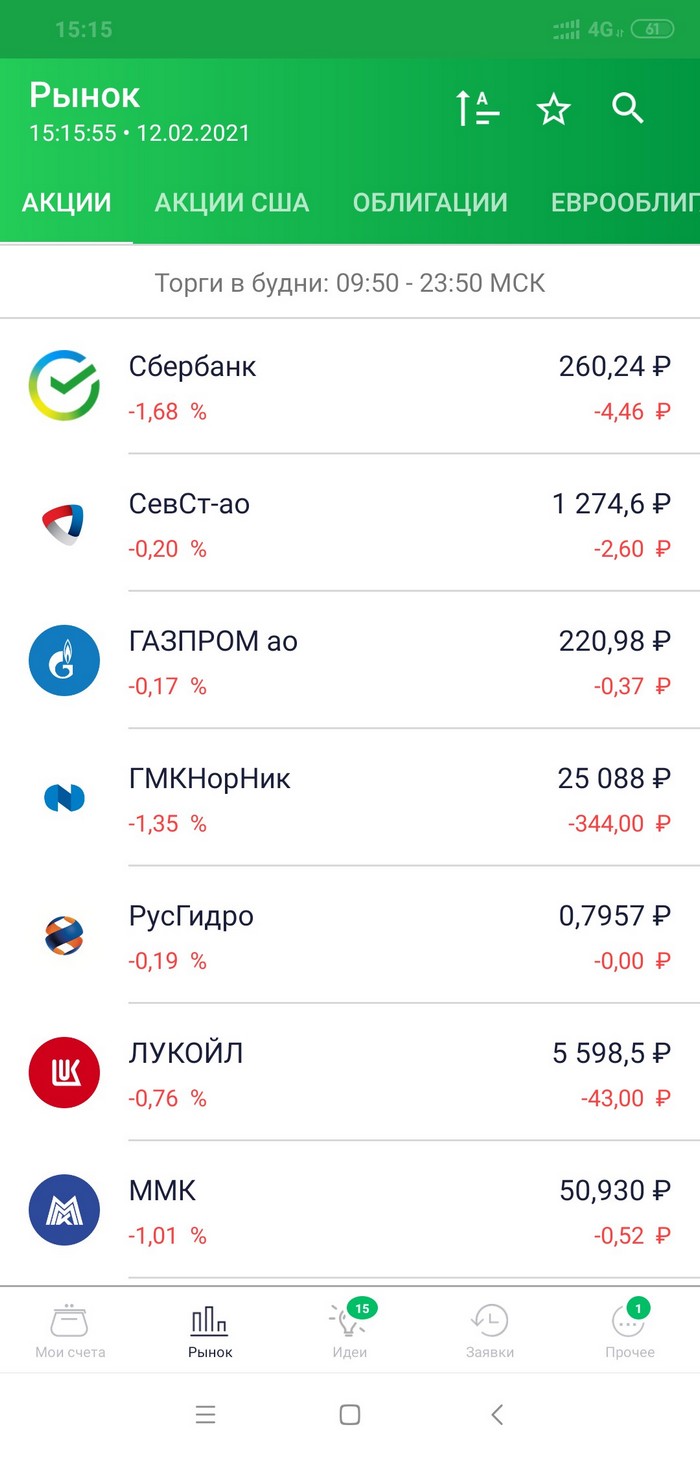

Котировки акций представлены так:

В приложении отсутствует информация о дивидендах и нету графики цены. То есть трейдингом заниматься невозможно.

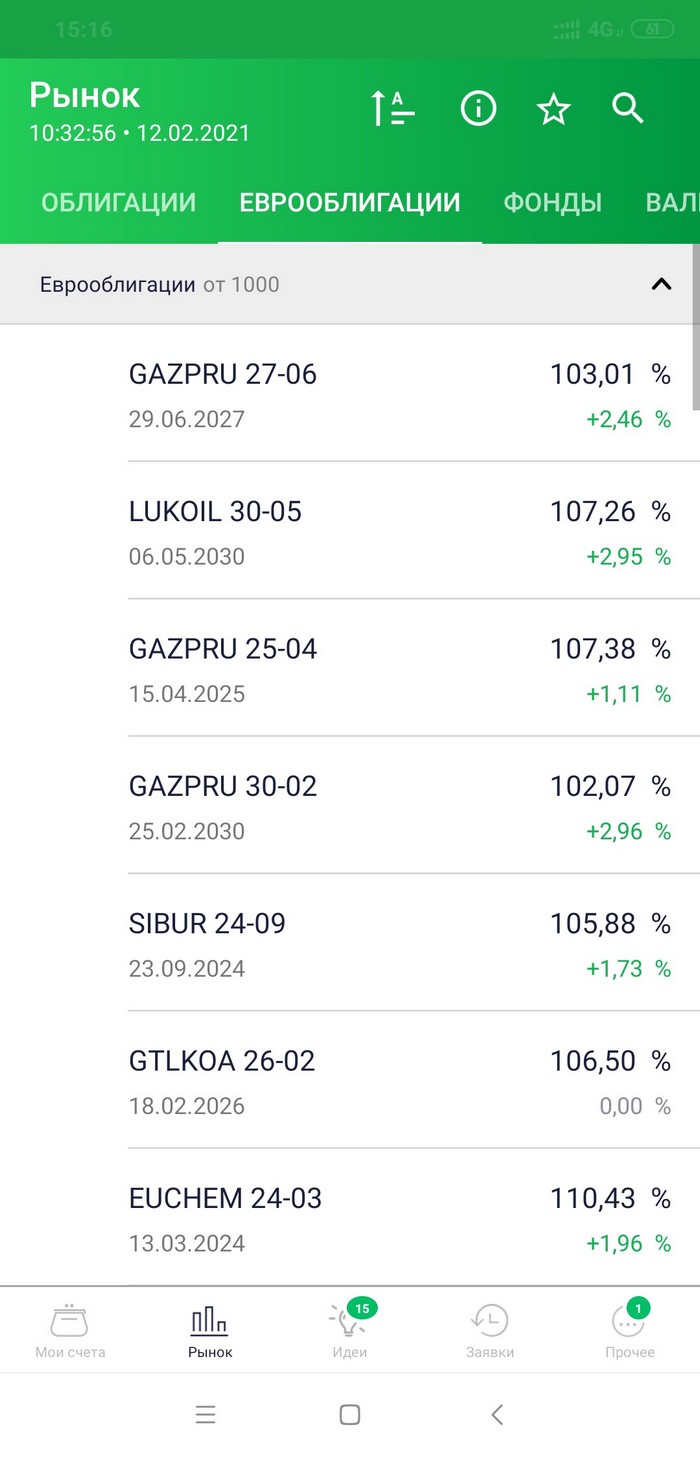

Удобно, что указана доходность к погашению, но это единственный плюс, поскольку нет данных о сроках погашениях, размерах купона.

Есть отдельно доступ к еврооблигациям:

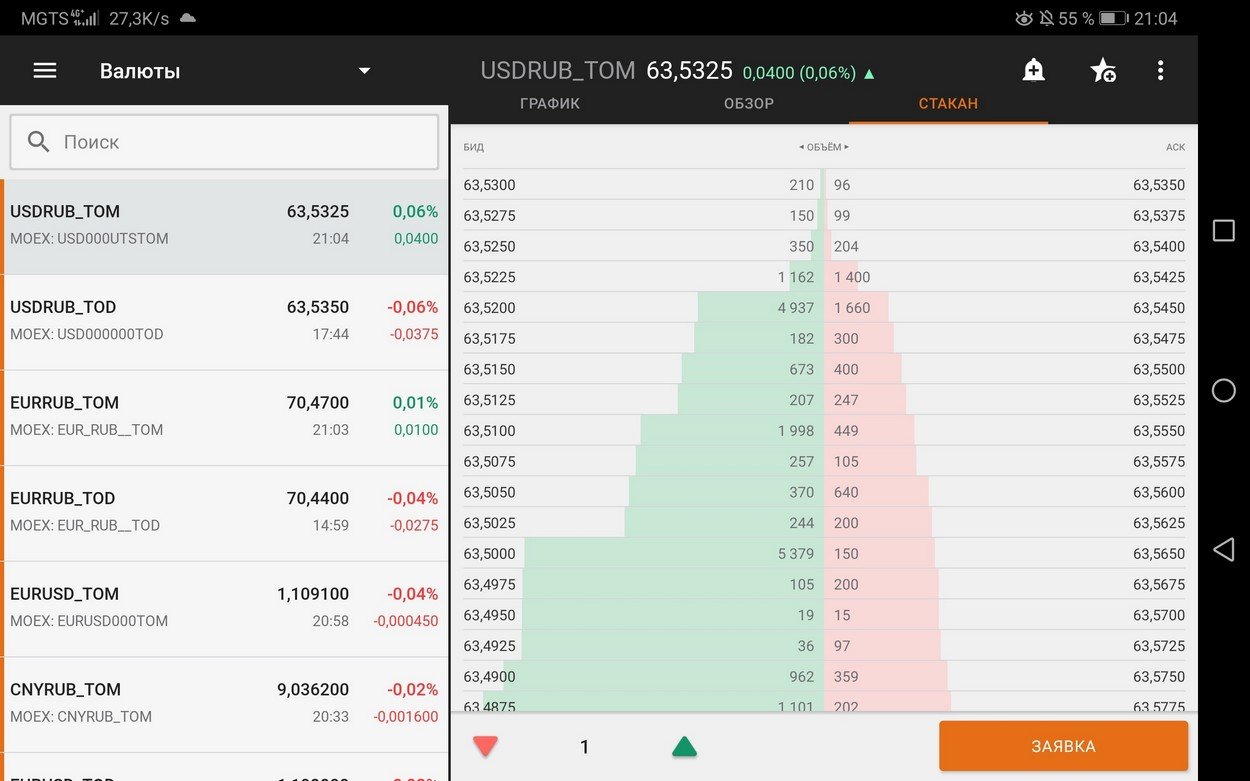

Лично для меня существенным минусом Сбербанк Инвестор является отсутствие биржевого стакана.

Посмотрите, как удобно представлен стакан лимитных заявок в Финам трейд (брокер Finam):

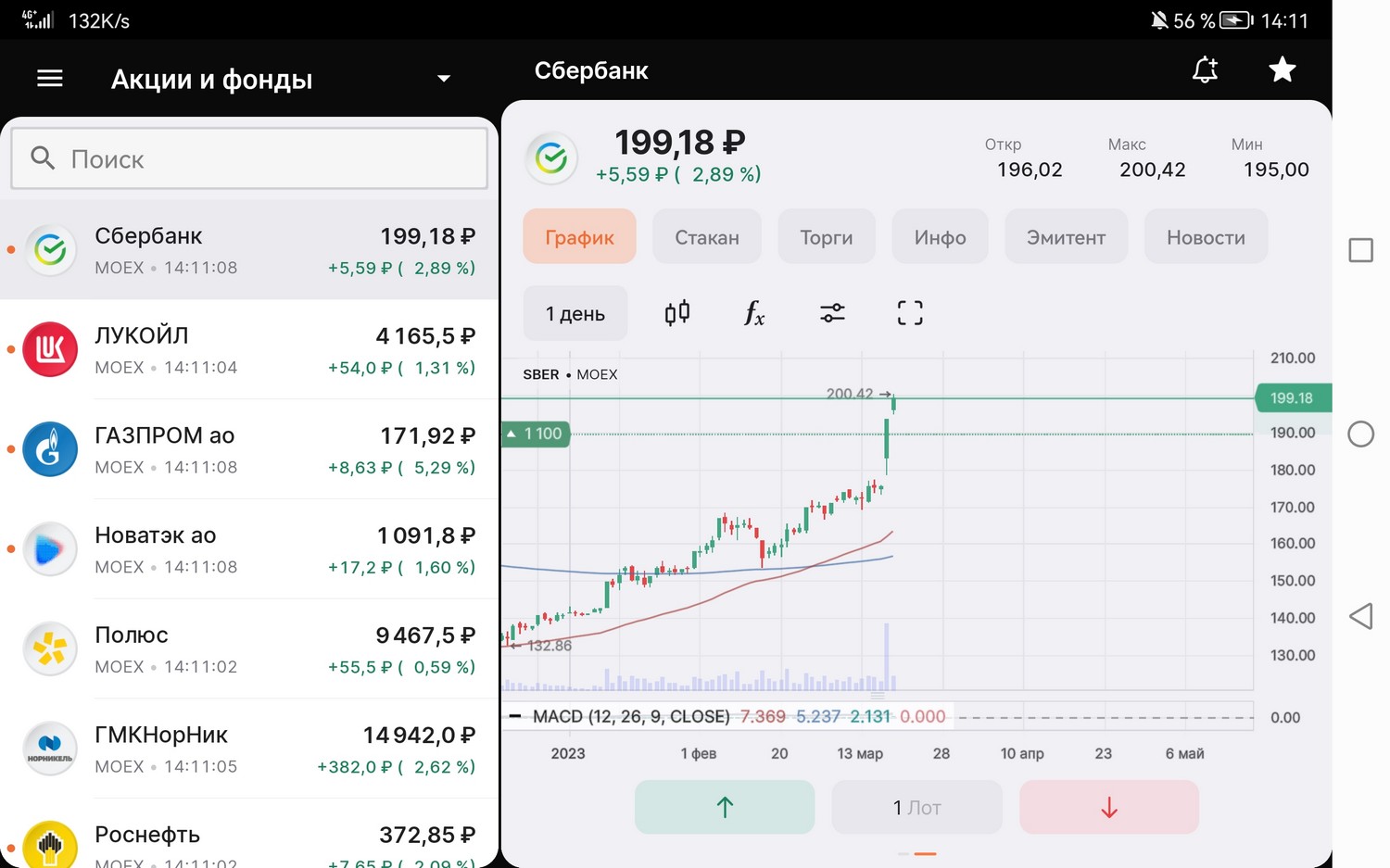

Также в Финам трейд есть графики торгов любых таймфреймов:

4. Отзывы о брокере Сбербанк

Для тех, кто хочет просто инвестировать на долгосрок, брокер Сбербанк вполне справляется со своей задачей.

Порекомендовал бы я его друзьям? И да, и нет. Как я уже отметил: торговать здесь очень не удобно. Только просто купить и закрыть.

В периоды высокой волатильности приложение Сбербанк Инвестор вообще не открывается, то есть доступа к торгам нет.

В интернете отзывы о брокере Сбербанк разошлись на два лагеря. Кому-то нравится, кому-то нет. В принципе это легко объяснить тем, что кто-то хочет активно торговать, а кто-то хочет просто стать долгосрочным инвестором. Поэтому для одних подошёл, для других нет.

- Деньги можно вывести на счёт Сбербанка;

- Есть SMS защита от взломов аккаунта;

- Отсутствует депозитарная комиссия;

- Есть доступ ко всем акциям и облигациям на Московской бирже;

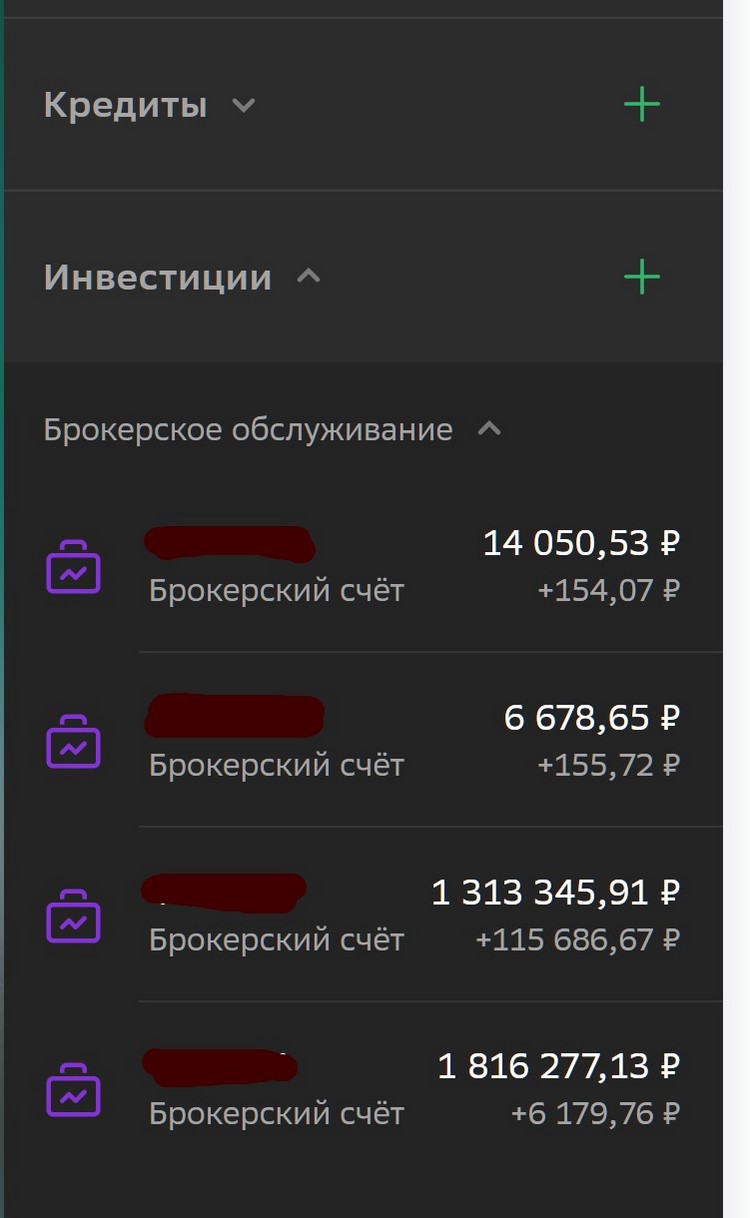

- Можно открыть много брокерских счётов;

- Приложение виснет в период бурных торгов;

- Иногда приложение просто не открывается;

- Некомпетентная тех.поддержка;

- Официальные расчёты будут сбивать с толку новичков. Например, продав акции нельзя сразу купить облигации, поскольку акции торгуются в режиме Т+2, ОФЗ Т+1, корпоративные Т+0. Купить ОФЗ можно будет на следующий день, а корпоративные только через 2 дня. Просто нигде нет информации об этих нюансах;

- Дивиденды по акциям приходят позже, если сравнивать с другими брокерами;

- Высокая комиссия за кредитные плечи (например, купив акции в кредит нужно будет платить 18,9% годовых);

- Отсутствует история сделок. В приложении указывается только средняя цена покупки.

- Комиссия за владение депозитарными расписками (при этом информации про это никакой нет, просто приходит уведомление как факт: будет списано столько-то);

5. FAQ по брокеру Сбербанка

Да, можно. Правда к каждому будет свой пароль и придётся каждый раз переходить с одного счёта на другой, вводя пароль и логин.

2. Можно ли покупать иностранные акции

Только те, что котируются на Московской бирже в рублях.

Есть доступ ко всем облигациям, акциям и ETF, которые котируются на Московской бирже. В этом плане Сбербанк обошел Тинькофф, который почему-то некоторые инструменты не добавил в свой листинг.

4. Продал акции, но не могу снять деньги

Сбербанк проводит расчёты по продаже/покупке акций согласно регламенту биржи: режим торгов Т+2. Значит, спустя два дня после продажи акций можно будет подать заявку на вывод.

5. Как быстро приходят деньги после подачи заявки на вывод

Подавал утром поручение на вывод, деньги приходят к 14-16 часам.

6. Если не торговать, то есть ли какие-то комиссии

Если не совершать никаких сделок, то комиссий никаких нет.

7. Можно ли купить дробные лоты долларов

Можно покупать доллары только лотами. В 1 лоте 1000 единиц. То же самое и с евро.

Источник https://vsdelke.ru/brokery/broker-sberbank-obzor-otzyv.html

Источник

Источник

Источник