Содержание

Стоит ли покупать акции Аэрофлота сейчас?

INVEST-SPACE не покупает акции Аэрофлота в 2021 году в краткосрочные и среднесрочные портфели:

- Компания не является дешевой ни по текущим, ни по форвардным мультипликаторам;

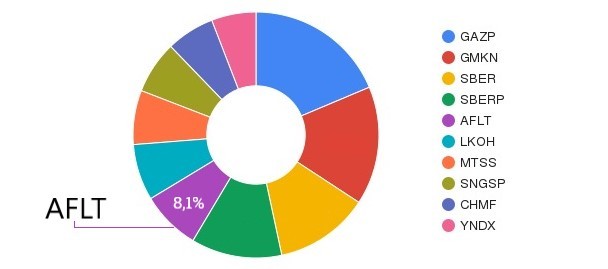

- Большая вероятность значительной коррекции на рынках акций в перспективе 1 год. Компания является крайне популярной у частных инвесторов на Московский бирже и входит в «Народный портфель» (портфель, отражающий фактическое соотношение портфелей инвесторов по 10 наиболее популярным акциям) с большой долей в 8,1%. При коррекции частные инвесторы могут усредняться маржинальными позициями, что может вызвать в будущем еще большие продажи;

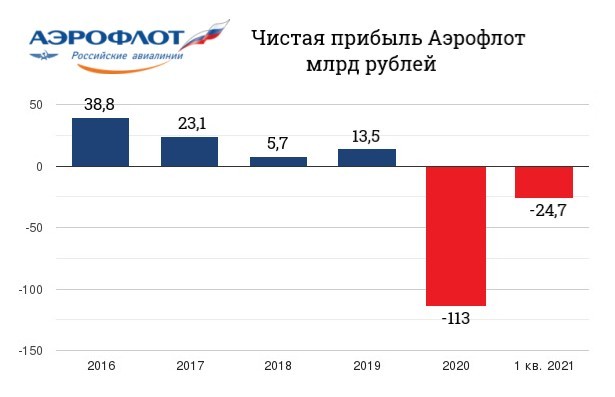

- Деятельность Группы Аэрофлот по итогам 2021 г. вероятно останется убыточной в силу сохранения издержек при значительном снижении объема авиаперевозок относительно 2019 г., полное восстановление авиаперевозок согласно прогнозу менеджмента может состояться не раньше 2023-2024 гг., в России — в 2022 году;

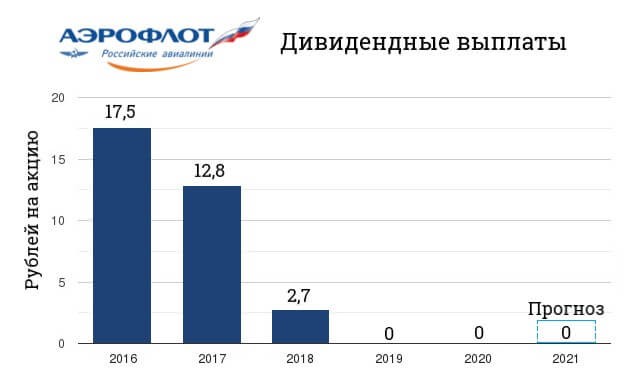

- Текущая динамика финансовых и производственных показателей Аэрофлот не позволяет надеяться на дивиденды по итогам 2021 года, считаем, что компания вернется к выплате дивидендов в 2023 году по итогам 2022 года однако адекватно прогнозировать их размер сложно, по нашему мнению, это может быть около 5-6% доходности от текущих котировок. Владельцы среднесрочных облигаций Аэрофлота в более выгодном положении с доходностью к погашению в 8-8,5% годовых;

- Вероятность повторных карантинов, в случае роста заболеваемости COVID, что окажет давление на маржу Аэрофлота, особенно ядра Группы и АК Россия.

🕗 UPD. (14.08.2021): Михаил Полубояринов (CEO Аэрофлота) 13.08.2021 в интервью федеральному телеканалу, подтвердил тезис об убыточности Группы по итогам 2021 г.:

«Конец года мы рассчитываем, но все равно это будет сокращение убытка, а не прибыль. Это очевидно: у нас слишком была (до пандемии коронавируса) большая выручка от международных направлений»

За I полугодие 2021 г. Аэрофлот получил чистый убыток в размере 26,3 млрд ₽ по РСБУ, тогда как годом ранее — 42,3 млрд ₽. Консолидированные результаты группы будут опубликованы до конца августа 2021 г.

С учетом этого сохраняем ранее опубликованное в начале июля заключение IS по акциям Аэрофлота.

Пассажиропоток и операционные показатели деятельности Аэрофлот 2021 г.

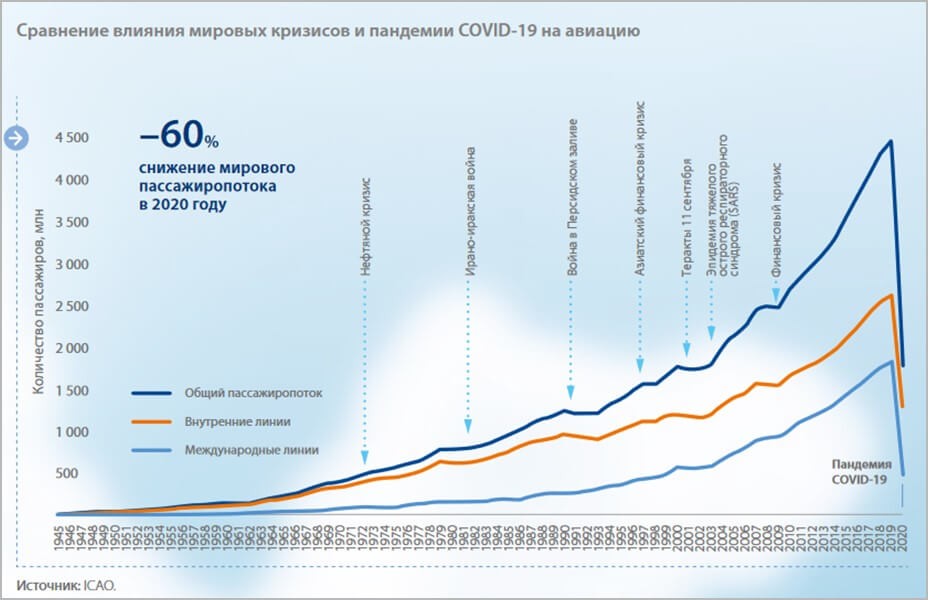

Объем мировых авиаперевозок сократился по итогам 2020 года до уровней 2000 г., общий объем убытка глобальной отрасли по итогам 2020 г. насчитывается в сумму более $100 млрд. Внутренние перевозки скатились к уровню 2010 г.

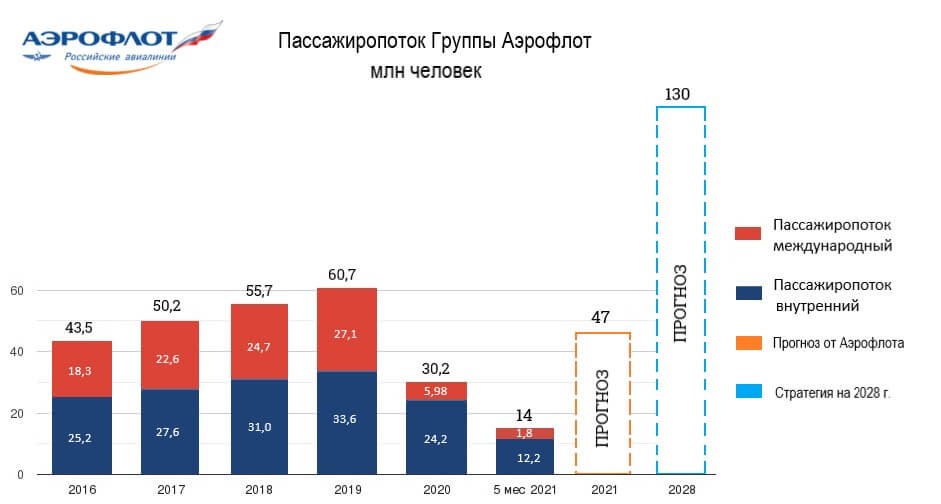

Аэрофлот в 2021 в среднем перевозит 2 млн человек на внутренних рейсах, в 2019 г. – это значение составляло 2,8 млн человек, соотношение по международным рейсам более драматично 0,36 к 0,61 млн чел. Поступательное движение к 130 млн согласно Стратегии пока видится крайне тернистым.

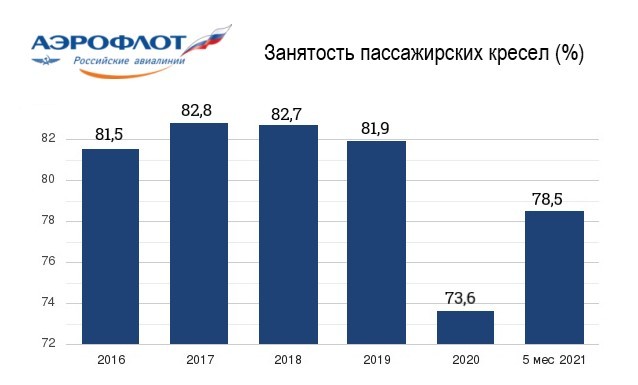

Занятость кресел восстанавливается. Грузооборот в 2021 году в среднем составляет около 21 тысяч тонн в месяц, по итогам 2019 года – 26,4 тыс. тонн.

В конце 2020 г. Группу покинула Аврора.

Финансовые результаты Аэрофлот за 2021г.

Показатели Аэрофлота разворачиваются вверх относительно провальных 2 и 3 квартала 2020 г. Авиаперевозки одна из отраслей, которая продолжает испытывать наиболее острое давление коронавирусного кризиса. Операционные показатели деятельности Группы Аэрофлот и продолжение ряда мировых ковидных ограничений, к сожалению, оставляют мало шансов для прибыльной деятельности Группы в 2021 г., за исключением основного локомотива последних лет — АК Победа.

Предполагаем, что деятельность Группы Аэрофлот по итогам 2021 года, также как и в 2020 году останется убыточной в силу сохранения расходов на сохранение персонала и авиапарка (в т.ч. лизинговые платежи) при значительном снижении перевозок относительно 2019 года, к прибыли Группа скорее всего вернется не ранее 2022 г.

В годовом отчете компании говорится о низких затратах на кресло-километр в глобальном масштабе, вместе с тем надо учитывать и доходную составляющую, которая в большинстве приведенных регионов также выше.

Рыночные мультипликаторы Группы Аэрофлот и прогноз по акциям

Капитализация Аэрофлот (P) на начало июля 2021 г. составляет приблизительно 165 млрд руб.

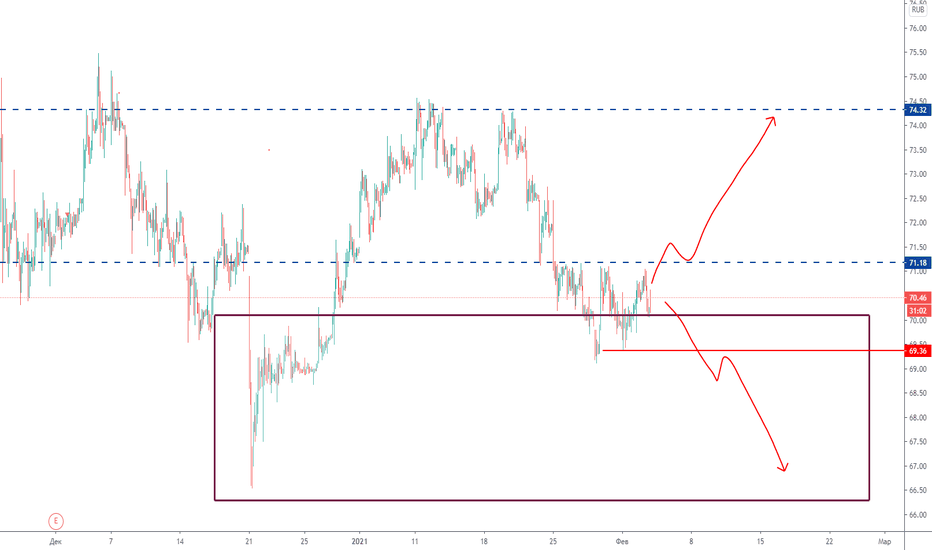

С декабря 2020 г. по июль 2021 г. котировки акций компании находятся в узком диапазоне 65-75 рублей за акцию, и имеют большие шансы на сохранение такой динамики до конца 2021 г., если не вмешаются какие-то новые факторы, такие как доп эмиссия акций для повышения капитала, очередные закрытия границ и пр.

Показатели и рыночные мультипликаторы:

| 2018 | 2019 | 2020 | LTM* | |

|---|---|---|---|---|

| Ден. средства | 30,1 | 25,9 | 93,8 | 78,2 |

| Чистый долг | 630,2 | 547,8 | 658,1 | 675,5 |

| EPS | 5,13 | 12,2 | -46,2 | -49,9 |

| P/E | 19,7 | 8,51 | -1,49 | -1,38 |

| EV/EBITDA | 4,9 | 3,92 | 30,6 | 39 |

| Долг/EBITDA | 4,16 | 3,24 | 24,4 | 31,2 |

* по итогам 1 кв. 2021 г.

Благодаря доп эмиссии в 2020 г. у компании высокий уровень наличности, который тем не менее потихоньку «проедается» в силу убыточности.

Огромный чистой долг и невероятные мультипликаторы по EV/EBITDA и Долг/EBITDA объясняются введением новых стандартов МСФО (IFRS 16), в силу которых лизинговые платежи Аэрофлот по самолетам переклассифицированы в долг. У инвесторов есть разные мнения на этот счет — то ли считать лизинговые платежи по примеру «ипотеки недвижимости», то ли как «аренда недвижимости». Если по второму варианту, и росте EBIT даже к 50 млрд в 2021 г. (считаем это маловероятным) то мультипликатор EV/EBITDA (форв 2021 г) преображается в 4, что соответствует среднему значению 2016-2019 гг. и не содержит потенциала роста по акциям.

Также хочется обратить внимание на EPS (прибыль на акцию), который по-нашему мнению в обозримой перспективе (на горизонте 3 лет) даже близко не приблизится к максимальным значениям 2016 г. в 35 руб. на акцию.

В будущем, когда отрасль перестанет штормить и пройдут ключевые вливания в капитал, можно будет сделать сравнение мультипликаторов Аэрофлот с Ютэйром и зарубежными аналогами.

Дивиденды Аэрофлот 2021 и 2022 гг.

Начиная с дивидендов по итогам 2016 г. компания перешла на выплаты дивидендов в размере 50% чистой прибыли по МСФО, за 2019 и 2020 гг. дивидендных выплат компания в силу понятных причин не осуществляла. Текущая динамика финансовых и производственных показателей не позволяет надеяться на дивиденды и по итогам 2021 г., считаем, что компания вернется к выплате дивидендов в 2023 г. по итогам 2022 г. однако адекватно прогнозировать их размер сложно, по нашему мнению, это может быть около 5-6% доходности от текущих котировок. Владельцы среднесрочных облигаций Аэрофлота в более выгодном положении с доходностью к погашению в 8-8,5% годовых.

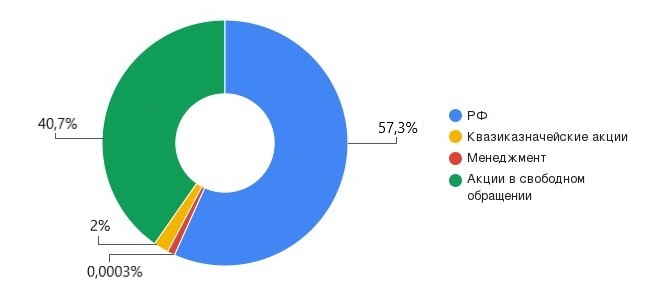

Допэмиссия акций Аэрофлот и структура акционерного капитала

В октябре 2020 г. состоялось размещение дополнительных акций Аэрофлота в количестве 1 333 919 149 штук для пополнения оборотных средств компании. Фактическая цена размещения составила 60 рублей за акцию. Таким образом акций стало в 2,2 раза больше, это в том числе надо учитывать при расчете дивидендов на акцию.

| Количество размещенных обыкновенных акций | |

|---|---|

| На 31.12.2019 | 1 110 616 299 |

| На 31.12.2020 | 2 444 535 448 |

По итогам размещения акций привлекла более 80 млрд руб., большую часть акций выкупила РФ, в результате размещения ее доля в уставном капитале увеличилась до 57,34%. В свободном обращении находится 40,7% акций Аэрофлот.

Акции Аэрофлота обращаются как на Московской бирже (тикер — AFLT) так и в виде глобальных депозитарных расписок (ГДР, тикер – AETG) на внебиржевом рынке Франкфуртской фондовой биржи. Одна ГДР соответствует 5 обыкновенным акциям. Банк-депозитарий по ГДР — Deutsche Bank Trust Company Americas.

Спасибо за внимание и успешных вам инвестиций!

Данный материал подготовлен на основании проведенного анализа публичной информации и на его базе собственного прогноза в целях ее использования для формирования инвестиционных портфелей INVEST-SPACE (не является инвестиционным советником согласно ФЗ «О рынке ценных бумаг» и не осуществляет деятельность по индивидуальному консультированию). Материал не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. INVEST-SPACE не несет ответственности за возможные убытки от использования информации, содержащейся в данном материале.

Стоит ли сейчас покупать акции Аэрофлота

Начиная с середины 2017 года, акции перевозчика обвалились почти на 70%, а запутанная ситуация с коронавирусом только усугубила общее положение дел. Опытные специалисты выделяют массу негативных факторов (обвал операционных и финансовых показателей, навес допэмиссии, вероятность очередной волны пандемии), которые опять-таки идут в разрез с ранее высоким спросом на рассматриваемую компанию. Поэтому вполне резонно всерьёз задуматься, а стоит ли сейчас покупать акции «Аэрофлота» и когда именно ожидать восстановления котировок?

Финансовое положение компании на рынке

«Аэрофлот» — одна из старейших авиакомпаний мира, которая функционирует уже около 100 лет. Региональная деятельность группы была кардинально реорганизована только в 2016 году, после чего известный бренд объединился с «Донавиа» и Orenair, и теперь в структуру холдинга входят не менее знаменитые подразделения («Россия», «Аврора» и «Победа»), а также дочерние предприятия («Аэромар», «Шеротель», авиашкола, «А-Техникс» и «Финанс»). Контрольный пакет акций распределён следующим образом:

- 51,2% – государство;

- 35,7% – институциональные инвесторы;

- 4,3% – квазиказначейские акции;

- 5,1% – физические лица;

- 3,5% – ГК «Ростех»;

- 0,1% – менеджмент.

Сейчас главная стратегическая цель компании (распланированная до 2025 года) определяет ключевые ориентиры долгосрочного развития и сводится к желанию оказаться в числе лидирующих авиакомпаний на международном уровне. На официальном сайте «Аэрофлот» ежеквартально публикует 2 вида отчётности: по РСБУ и МСФО, а в разделе «Центр отчётности» открыто выставляет операционную статистику, годовые отчёты и презентации, которые позволят потенциальному инвестору решить, стоит ли купить акции или нет. Многие эксперты солидарны в том, что цена акций обязательно вернётся на докризисный уровень, вопрос только в том, когда.

Важно! Согласно итогам первого полугодия 2020 года поток пассажиров в компании упал на 54,2%, а общая выручка опустилась на 52%. Долги «Аэрофлота» выросли почти в 4 раза по сравнению с предыдущим периодом, так и не сумев восстановиться до уровня накануне кризиса.

Активно обсуждается дополнительная эмиссия акций компании, объёмом 80 млрд. руб. в пользу ВТБ и отечественного фонда прямых инвестиций для поддержки организации в период кризиса COVID-19, что может существенно размыть доли миноритариев. На фоне данной ситуации, влиятельный финансовый аналитик TradingView И. Кучма заявляет, что «Сбербанк непременно поможет фирме кредитом под государственные гарантии для оплаты текущих расходов. Так докаптиализация даст хорошее преимущество и позволит захватить существенную долю рынка».

Текущий график акций AFLT

Последние 5 лет стоимость акций «Аэрофлот» отличалась незначительными изменениями и колебалась в диапазоне от 54 до 57 руб. В национальной валюте разброс в тарифах ценных бумаг казался слабым, но в долларовом эквиваленте цена упала примерно в 2 раза. Внимательно изучая графики, можно заметить, что с началом пандемии и введением ограничений, акции компании значительно упали в цене соразмерно рынку. Согласно статистике за последний год, ценность AFLT снизилась почти на 30%, демонстрируя отстающую динамику и ожидаемыми нулевыми выплатами за 2020–2021 годы. При возврате к прежнему ритму жизни и при условии следования утверждённой стратегии котировки, акции могут довольно быстро вернуться на прежний уровень и уйти в дальнейший рост.

Справка! Ожидать кратного скачка капитализации в ближайшее время не стоит, хотя умеренный подъём при стабильной ситуации также вполне вероятен. Если акциям удастся закрепиться выше поддержки в 70 руб., то есть смысл ожидать дальнейшего восстановления и ориентироваться на показатели в районе 90 или 120 руб.

Возможности для акционеров «Аэрофлот»

Старший вице-президент «ВТБ» В. Потапов считает, что перспективы у акций «Аэрофлота», несомненно, присутствуют, утверждая, что «индекс MSCI World уже полностью отыграл падение и даже вышел в положительную зону, а в перспективе это гарантирует почти двукратный рост после восстановления котировок». Одним из спасительных путей станет выпуск новых акций. Даже по самым оптимистичным оценкам, запланированная авиакомпанией реабилитация займет минимум 1,5 года. Поэтому обязательно нужно привлекать новые деньги «с запасом», говорит он. Но фактический размер допэмиссии и цена размещения акций оказались ниже ожиданий инвесторов, что окажет отрицательную динамику на котировки в краткосрочной перспективе. Второй вариант развития описывает уже аналитик инвестиционно-финансовой компании «Солид» Д. Донецкий, который связывает прибыльное будущее «Аэрофлота» с дочерней компанией — бюджетным авиаперевозчиком «Победа». Согласно его расчётам, уже к 2030 году почти 60–70% дохода группы будет составлять именно упомянутое подразделение.

Нюансы покупок и риски

Покупка акций «Аэрофлота» под тикером AFLT может осуществляться напрямую на московской фондовой бирже, где будут идти торги. Частные инвесторы могут воспользоваться посредническими услугами контрагентов – брокеров. Обязательным условием тут является только наличие лицензии на осуществление услуг с ценными бумагами на фондовом рынке Forex. Как вариант можно обращаться не только к отечественным посредникам, но и иностранным контрагентам, ведь акции также представлены на фондовой бирже Франкфурта и на американском внебиржевом рынке. Касательно заработка на росте котировок ситуация до сих пор неоднозначна: лишь после всесторонней оценки бизнеса можно принять решение, стоит ли купить акции организации. Важно учитывать сразу несколько факторов, которые напрямую влияют на действия инвестора, чтобы убедиться в целесообразности вложений и учесть все возможные риски:

- снижение операционных показателей из-за пандемии;

- огромная допэмиссия в 80 млрд. руб., которая размыла доли;

- проблемы с финансовой устойчивостью капитала компании;

- рост конкуренции, что окажет негативное влияние на маржу;

- отсутствие дивидендов в ближайшие несколько лет;

- высокий уровень закредитованности (80% обязательств);

- зависимость от цен на топливо (увеличение издержек);

- наложение западных санкций (на доступ к капиталу);

- экономический кризис и сокращение доходов населения.

Справка! Стоит также помнить, что акции «Аэрофлота» торгуются лотами (по 10 акций компании в каждом). Следовательно, минимальная стоимость покупки «пакета» обойдётся почти в 1 тыс. руб. Вдобавок при получении дивидендов будет удержан государственный налог в размере 13%.

Когда лучше брать акции

График изменения стоимости акций Аэрофлота и возможные варианты развития

Изначально момент размещения акций был выбран очень неудачно. Пока другие авиакомпании размещали их в мае-июне 2020 года, когда мир выходил из первой волны пандемии, то «Аэрофлот» решил найти инвесторов в крайне неблагоприятной обстановке наступления второй волны. Тогда частные инвесторы фактически не проявили интереса к размещению новых акций. В итоге, помимо государства, отозвалось лишь 6,9% владельцев акций, хотя среди негосударственных структур находится почти 41% акций. Вдобавок начальная цена вовсе не была объявлена, поскольку предлагалось размещать акции по рыночной стоимости, которая составляла на момент объявления о допэмиссии 82 руб. К моменту завершения приёма заявок, ставка опустилась до нижней границы неофициального диапазона 60-75 руб., объявленного в конце размещения. Сейчас рыночная цена акций ниже 60 руб., априори делая вторичную покупку на SPO бессмысленной. Чтобы сориентироваться, когда именно стоит ли покупать акции авиакомпании, инвестору стоит активно интересоваться активностью бренда в медиапространстве. Стоит понимать, что между ростом тарифов на акции и ростом чистой прибыли «Аэрофлот» есть прямая зависимость, но она не всегда проявляется мгновенно. Едва начинается рост чистой прибыли, расценки на акции всё равно какое-то время стоят на месте или вообще падают. Например, в середине февраля 2021 года, когда Россия официально продлила сроки приостановки авиасообщения с Великобританией, опасаясь проникновения «британского» штамма коронавируса, стоимость акции негативно отреагировала на новость и мгновенно снизилась на 0,49%.

Прогнозы экспертов по акциям «Аэрофлот»

Мнения специалистов касательно перспектив развития авиакомпании довольно противоречивы. Аналитики уверены, что акции «Аэрофлота» подходят в первую очередь долгосрочным инвесторам, хотя даже такой сценарий не даёт 100% гарантии того, что вклад окупится со временем. Поэтому большинство прогнозов имеют весьма пессимистичный подтекст:

- учитывая усиление карантинных последствий COVID-19, возобновление международного сообщения наблюдается не раньше II квартала 2021 года (начальник «Фридом Финанс» Г. Ващенко);

- точкой обратного для перерождения отрасли можно считать появление вакцины, после чего восстановление мировой авиаотрасли продлится вплоть до 2024 года (старший вице-президент «ВТБ» В. Потапов);

- мгновенного возвращения выплат не будет, ведь реабилитация авиационной отрасли займет около 5 лет, а о компенсации дивидендов стоит временно забыть (руководитель AMarkets А. Деев);

- котировки акций «Аэрофлота» могут продолжить восстановление до прежних уровней только в случае положительного сценария развития ситуации с пандемией и постепенного восстановления экономической активности (аналитик ИК «Русс-Инвест» Д. Беденков);

Внимание! Получается, что к весне 2021 года стоимость акций на бирже ожидается на уровне 69 руб., а к концу апреля уже 68 руб. В дальнейшей перспективе (полгода) наблюдается падение стоимости: в конце лета можно ожидать 60 руб., но ближе к осени ставка опять начнёт медленно расти.

Согласно прогнозам, в течение 2 лет минимальная цена на «Аэрофлот» опустится до 51 руб., а самая высокая коснется 77,5 руб. А консенсусный прогноз Bloomberg предполагает возврат к чистой прибыли на уровне 18,4 млрд. руб. и дивидендам в объёме 3,8 руб. на акцию в 2022 году. Несмотря на сомнительное положение, даже сейчас для многих российских инвесторов фирма остаётся одной из самых популярных бумаг для покупки, ведь государство не даст обанкротиться такому гиганту. Только вот методы спасения бренда далеко не всегда позитивны для акционеров: некоторые вкладчики не разделяют позитивных ожиданий, понимая, что восстановление будет слишком долгим и туманным, а текущий дисконт не покроет все риски. Раздумывая, стоит ли покупать акции «Аэрофлота» сейчас или лучше подождать, учитывайте как быстро нужно вернуть деньги: когда можно спокойно подождать 3-5 лет, то есть смысл смело делать вклад.

Источник https://invest-space.ru/articles/stoit-li-pokupat-akcii-aeroflota-seychas

Источник https://luchshie-akcii.ru/stoit-li-seychas-pokupat-aktsii-aeroflota/

Источник

Источник