Топ дебетовых карт с бесплатными переводами на карты других банков 2021 2021

В России много банков и еще больше пластиковых карт. Это делается для того, чтобы потребитель выбрал тот пластик, условия которого больше всего подходят под его потребности. К примеру, для автовладельцев есть специальные банковские продукты, позволяющие возвращать 10% с любых покупок на АЗС! Выпускаются карты с повышенным кэшбэком для путешественников, гурманов, киноманов, клиентов, часто покупающих лекарства в аптеках, и т.д.

В этой статье мы будем разбирать лучшие дебетовые карты для межбанковских переводов. Их обычно заказывают клиенты, постоянно совершающие подобные операции. Для них основной фактор не кэшбэк или проценты на остаток средств, а размер комиссии за операцию.

Лучшие дебетовые карты с переводом средств без комиссии

Что такое межбанковский перевод?

Есть два вида перевода: внутри банка и между банками. Например, у вас и у вашего знакомого есть дебетовые карты Тинькофф. Перечисление средств с одной такой карты на другую классифицируется как внутренний перевод.

Если же вторая карта будет выпущена другим банком, скажем, ВТБ, операция называется межбанковским переводом, и выполняется через Центробанк. Обычно любой банк устанавливает определенный лимит на межбанковский перевод. За его превышение предполагается комиссия. У каждого финансового учреждения своя политика.

Поэтому мы укажем карты с бесплатным межбанком и минимальными сборами за данную операцию.

Другие популярные дебетовые карты

Тинькофф

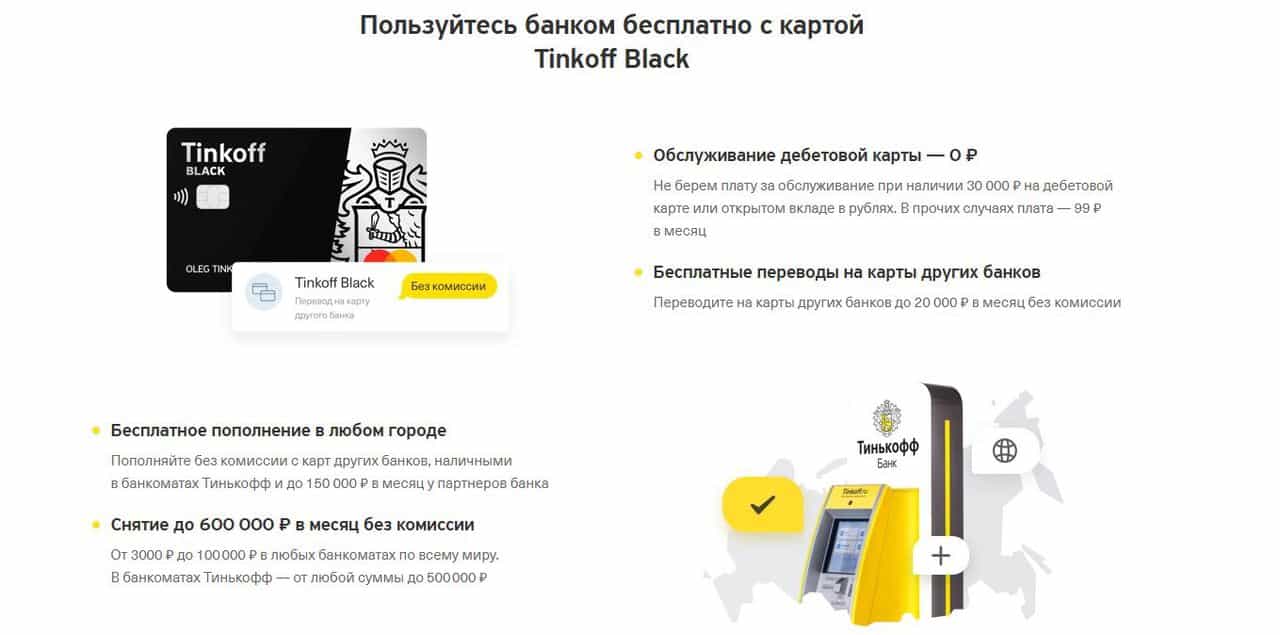

Дебетовая карта Tinkoff Black с переводами на карты других банков без комиссии разрешает сумму 20 тыс./месяц. Владелец пластика Блэк потеряет 1,5% (минимум, 30 руб.), если этот лимит будет превышен. Однако ограничения касаются транзакций, выполненных при помощи онлайн-сервисов финансового учреждения.

Условия карты следующие:

- Выпуск — бесплатно

- Обслуживание — 99 руб./месяц. Но оплаты можно избежать, если ежемесячные расходы превысят 30 тыс. есть депозит в этом банке на сумму от 50 тыс. или есть активный кредит

- Сумма для ежемесячного обналичивания без комиссии в любом банкомате — 100 тыс. Превышение — 2% от суммы, но минимальный сбор — 90 руб.. Однако нужно снимать от 3 тыс., иначе сбор составит 90 руб. даже если лимит не превышен

- 3.5% годовых на остаток, не превышающий 300 тыс.

- Кэшбэк в 5/1% за покупки по карте в трех выбранных категориях/прочие приобретения

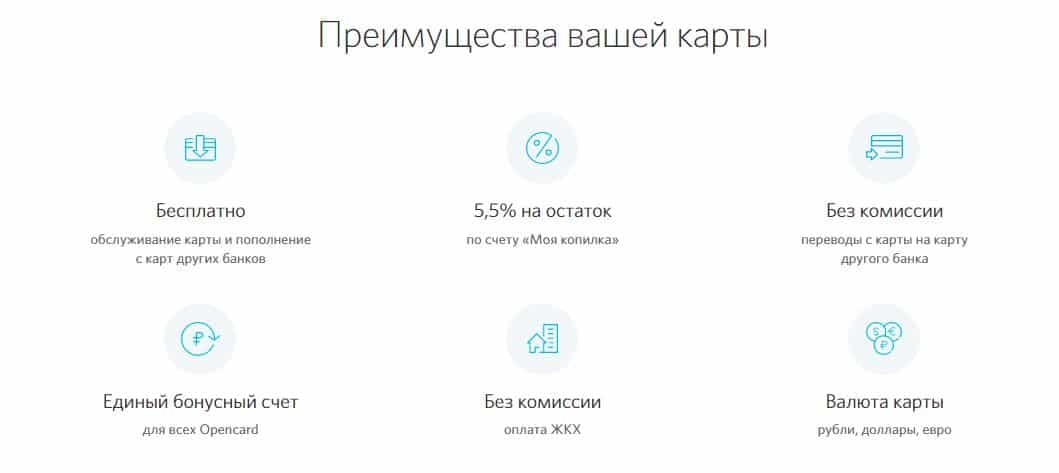

Opencard

Дебетовая карта от Опенкард предполагает бесплатные переводы на карты других банков в размере до 20 тыс./месяц. Обладатель карты потеряет 1,5% (минимум, 50 руб.), если этот лимит будет превышен.

Условия карты следующие:

- Выпуск — бесплатно, но с одним условием. Надо заплатить 500 руб. Эта сумма автоматически сядет на карту, когда её владелец сделает приобретения на сумму от 10 тыс.

- Обслуживание — бесплатно

- Сумма для обналичивания без комиссии в любом банкомате — 0,2/1 млн. в сутки/месяц

- 5,5% годовых на остаток на накопительном счете «Моя копилка»

- Кэшбэк до 11/3% за покупки по карте в выбранной категории/прочие приобретения

- Бесплатные переводы в другие банки по реквизитам

Альфа Карта

Здесь обширная линейка карт, поэтому отметим общее нюансы:

- Переводы по реквизитам счета — бесплатно;

- При превышении лимита — 1,6% от суммы транзакции, но минимум, 50 рублей.

Лимит зависит от пакета услуг:

- Комфорт — 0,2/0,5/2 млн. за одну операцию/в день/в месяц;

- Максимум — 0,3/1/3 млн.;

- Для клиентов А-Клуб — 0,6/1,5/3 млн.;

- Прочие клиенты — 0,1/0,2/1,5 млн.

Теперь немного о двух картах с небольшой комиссией за межбанковские переводы. Польза от Home Credit, независимо от суммы, потребует сбор в 10 руб. Плюсами карты являются 7% годовых на остаток, кэшбэк в 1/3% на все покупки/АЗС, развлечения, рестораны. Обслуживание – 99 руб./мес. Если расходы составят 5 тыс./мес. или остаток будет от 10 тыс., карта станет бесплатной.

Клиенты ВТБ могут заказать Мультикарту. Если ежемесячные траты по пластику превысят 5 тыс., вся сумма, потраченная на межбанковские переводы, вернется обратно на счет.

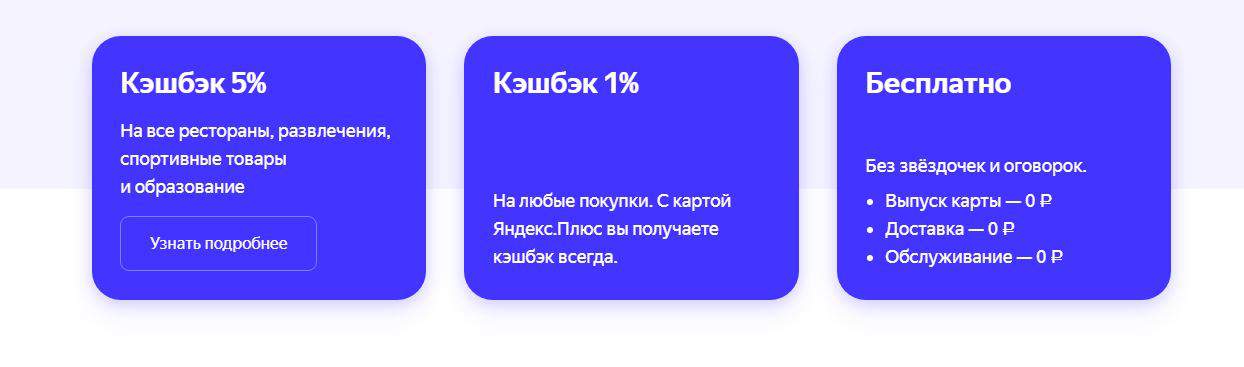

Яндекс Плюс

Эту дебетовку можно получить в двух (Тинькофф, Альфа) банках. Карта, оформленная в Tinkoff, разрешает каждый месяц совершать переводы на карты других банков без комиссии на сумму до 20 тыс. Владелец пластика потеряет 1,5% (минимум, 30 руб.), если этот лимит будет превышен. Отличие пластика, заказанного в Альфа Банке, касается только комиссии при превышении лимита. Здесь – 1,95%. Все остальное аналогично.

Условия карты следующие:

- Выпуск/обслуживание — бесплатно

- Обналичивание без комиссии разрешается для Яндекс карты Альфа Банка. Однако нужно выполнить одно из двух условий: покупки на сумму от 10 тыс./мес. или остаток от 30 тыс.

- До 5/7% годовых на остаток при дебетовой карте от Тинькофф/Альфа

- Кэшбэк в 10/5% за покупки в сервисах Яндекс/услугах в прочих сервисах бренда, приобретения в категориях «Спорт», «Образование», «Развлечения», «Кафе/рестораны». За прочие покупки возврат составит 1%

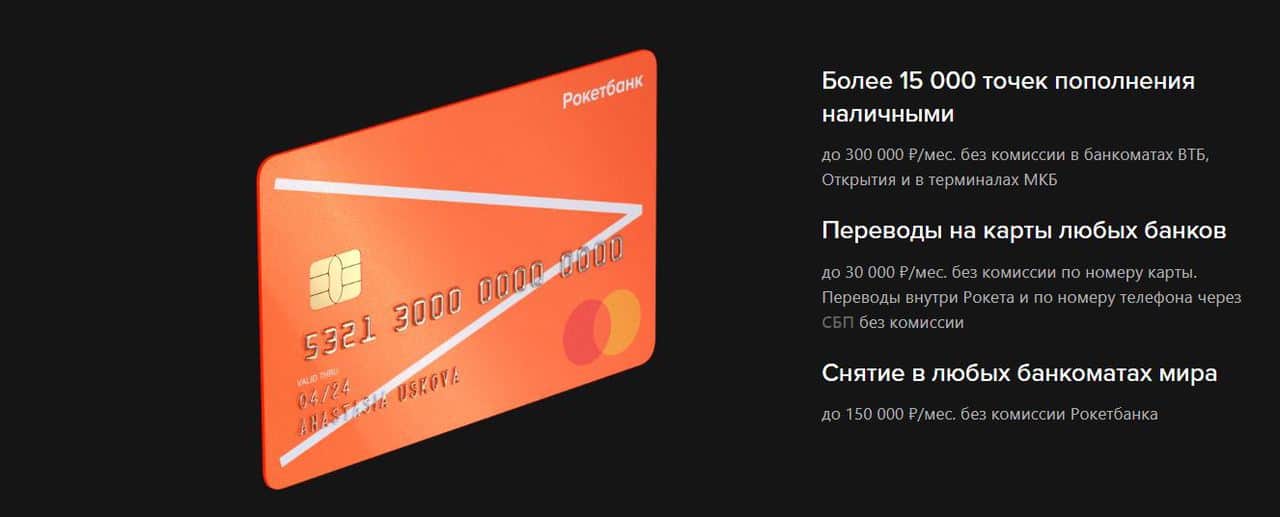

Рокетбанк

Дебетовая карта Рокетбанка с бесплатным переводом предполагает два тарифа: «Уютный космос» и «Открытый космос». Лимит за расчетный период в первом случае составляет 10 тыс. руб., во втором – 150 тыс. При его превышении комиссия составит 1,5% от суммы, но минимальный сбор – 50 руб.

Рокетбанк — участник СПБ. Это Система быстрых платежей, позволяющая быстро переводить деньги сторонней финансовой организации по номеру телефона. Указанные выше ограничения при этом теряют силу. Единственное условие – второй банк также должен быть участником СБП.

Условия карты следующие:

- Выпуск — бесплатно

- Обслуживание — 1000 руб. в месяц

- Сумма для ежемесячного обналичивания без комиссии в любом банкомате — 150/300 тыс. для тарифа «Уютный/Открытый Космос». Превышение — 1,5% от суммы, но минимальный сбор — 50 руб.

- Ежемесячные межбанковские переводы по реквизитам для тарифа «Уютный Космос» бесплатные до 1 млн. У расширенного тарифа ограничений нет

- Кэшбэка и процента на остаток нет

Переводы по реквизитам счета

Для межбанковского перевода нужно выполнить следующие операции:

- Открываем личный кабинет

- Нажимаем на «Межбанковский перевод». Могут быть отличия в банках. Допустим, «Перевод» или «Перевод на счет»

- Вносим ФИО получателя, № счета и БИК

- Вбиваем нужную сумму

- Нажимаем на «Отправить»

Вот, пожалуй, и все. Удачи в переводах. Главное, не ошибитесь при переводе в реквизитах (третий пункт).

10 лучших дебетовых карт в 2021 году

Сделала подборку самых выгодных дебетовых карт от лидеров рынка.

Дебетовая карта давно перестала быть признаком статусности человека. Она есть сегодня у большинства, а у некоторых их несколько, под разные цели. Условия обслуживания меняются, появляются новые предложения, поэтому периодически возникает вопрос выбора самого выгодного варианта. В статье рассмотрим лучшие дебетовые карты для физических лиц по состоянию на 2020 г.

Понятие “лучшая” – индивидуальное. Кто-то выбирает по максимальному проценту на остаток. Кто-то – по дополнительным привилегиям, которые дает владение картой. А для других главным критерием является бесплатное обслуживание. У каждого банковского предложения есть свои плюсы и минусы. Задача клиента – подобрать для себя вариант, который бы отвечал его задачам и целям. Например, для снятия наличных можно завести одну карту, а в качестве накопительной оформить другую.

Рассмотренные в статье дебетовые карты – это ни в коем случае не реклама конкретного банка. Обзор сделан на основе рейтингов и отзывов владельцев на крупнейших финансовых порталах: Банки.ру, Сравни.ру и др. Допускаю, что кто-то из читателей нашего блога не найдет в этом списке подходящий для себя вариант.

Основные критерии выбора выгодного предложения и сравнения предложений банков с точки зрения обычного пользователя пластиковой карточки:

- стоимость годового обслуживания;

- получение дохода на остаток по счету;

- размер комиссий и лимиты по банковским операциям;

- бонусная программа.

Именно по такому алгоритму я и буду делать обзор.

1. Тинькофф Банк / Тинькофф Black

Особенностью Тинькофф Банка и всех его продуктов является 100-процентное дистанционное обслуживание. Не исключение и дебетовые карты Тинькофф. Все операции, от подачи заявки на открытие до переключения между валютами, делаются в личном кабинете на компьютере или в мобильном приложении. Великолепно работает чат 24/7.

Условия обслуживания

Самой популярной среди линейки дебетовых карт является Тинькофф Black. Условия использования:

- Ежемесячное обслуживание – 99 ₽. Но для валютных счетов бесплатное. Для рублевых плата тоже будет 0 ₽, если на счете неснижаемый остаток в 30 000 ₽, открыт вклад на сумму от 50 000 ₽ или взят кредит.

- Процент на остаток – 5 % при сумме на счете до 300 000 ₽ и тратах от 3 000 ₽. В остальных случаях – без дохода.

- Бесплатное пополнение в банкоматах Тинькофф Банка и у партнеров (до 150 000 ₽ за расчетный период).

- Бесплатный перевод на карточку другого банка (до 20 000 ₽ в месяц) по системе быстрых платежей без ограничений.

- Снятие наличных в Тинькофф бесплатно, в других банках – от 3 000 ₽.

- К карточке можно привязать, кроме доллара и евро, еще 27 валют стран, наиболее популярных среди туристов: Таиланд, Чехия, Венгрия, ОАЭ, Турция, Китай и др. Переход с одной валюты на другую производится мгновенно в личном кабинете или мобильном приложении. Конвертация отличается от биржевого курса всего на 0,25 % (в рабочие часы работы биржи).

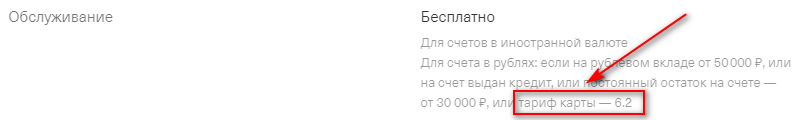

Особое внимание обращаю на Тариф 6.2. О нем мало кто знает, потому что про него на сайте информация написана мелким серым шрифтом. Переход на этот тариф дает бесплатное ежегодное обслуживание. Но 5 % на остаток начисляется только в случае неснижаемого остатка в 100 000 ₽ до 300 000 ₽ и при тратах от 3 000 ₽.

Если пластик используется для текущих покупок, а не накопления, то лучше взять такой тариф и не платить за обслуживание. Перейти на него можно, отправив примерно такое сообщение в чат: “Прошу перевести меня на Тариф 6.2. с бесплатным обслуживанием”. Практически моментально это будет сделано.

Бонусная программа

Кэшбэк начисляется за оплату товаров и услуг в четырех валютах:

- 1 % – за любые покупки;

- 5 % – за оплату товаров и услуг из выбранных категорий (ежемесячно в личном кабинете и приложении появляется список из доступных категорий на ближайшие 3 месяца, можно выбрать любые 3);

- 3 – 30 % – по специальным предложениям от партнеров (список актуальных предложений в личном кабинете и приложении).

Особенностью бонусной программы Тинькофф Банка является то, что бонусы начисляются в рублях с каждых 100 ₽ и их можно тратить на что угодно. Максимальное количество бонусов за расчетный период – не более 3 000. Сумма чека всегда округляется в меньшую сторону (99 ₽ – 0 бонусов, 670 ₽ – 6 бонусов).

2. Банк “Открытие” / Opencard

Рассмотрим, какие особенности имеет эта дебетовая карта.

Условия обслуживания

Годовое обслуживание бесплатное без каких-либо условий. Это одно из ее главных преимуществ перед пластиковыми платежными средствами других банков. Но есть плата за выпуск 500 ₽, которая вернется бонусными рублями после трат на сумму от 10 000 ₽.

- Снятие наличных в банкоматах любых банков – 0 ₽. Лимит на снятие – до 200 000 ₽ в день и до 1 млн ₽ ежемесячно.

- Любые переводы, в том числе по услугам ЖКХ, – без комиссии. По переводам на карточки других банков действует ограничение – не более 20 000 ₽ за расчетный период. Если больше, то комиссия составит 1,5 % (минимум 50 ₽).

- Три валюты: ₽, $, €.

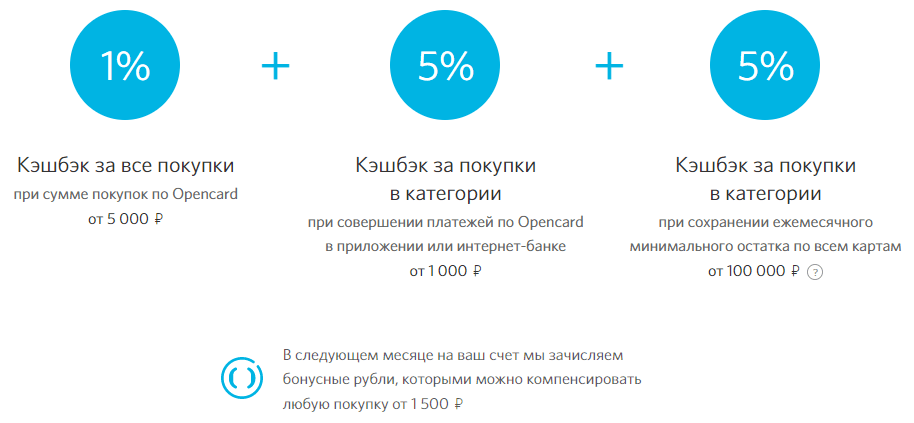

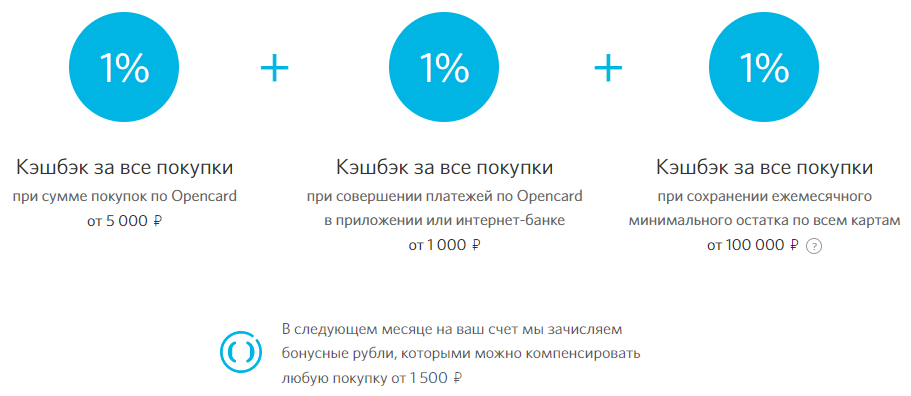

Бонусная программа

“Открытие” предлагает два вида бонусной программы. Чтобы получить повышенные проценты, необходимо соблюсти ряд условий.

- Повышенный кэшбэк в выбранной категории до 11 %

- Возврат бонусными рублями до 3 % с оплаченных чеков

3. Газпромбанк / Умная карта

Предложение от Газпромбанка “Умная карта” позволяет копить кэшбэк или мили по выбору владельца. Разберем, почему она “умная”.

Условия обслуживания

Бесплатное ежемесячное обслуживание при соблюдении одного из следующих условий:

- оплата товаров и услуг от 5 000 ₽ за расчетный период;

- неснижаемый остаток – 30 000 ₽;

- кредит в банке;

- зарплата от 15 000 ₽ на карту банка.

В остальных случаях плата за обслуживание – 99 ₽ в месяц.

К карточке можно открыть накопительный счет. Если остаток по нему превысит 5 000 ₽, то банк начислит 5,3 %. Счет можно пополнять и снимать деньги без ограничения. Также нет потолка по сумме и сроку накопления. Единственный минус такого счета – возможность снижения процента на остаток по инициативе банка.

Наличные можно снять в банкоматах Газпромбанка бесплатно или 3 раза за расчетный период в других банках (не более 100 000 ₽ в месяц). Бесплатные переводы – не более 10 000 ₽ за расчетный период.

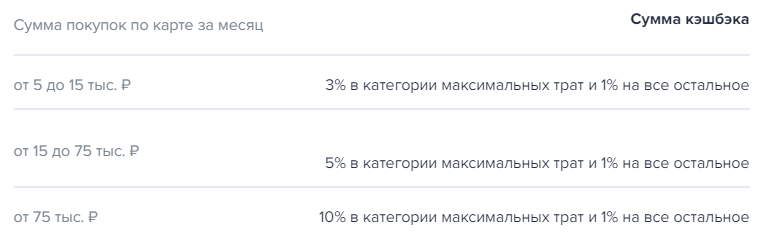

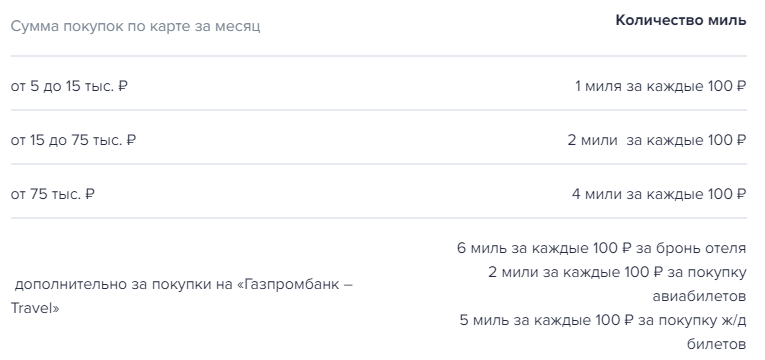

Бонусная программа

Дебетовую карту Газпромбанка называют умной из-за бонусной программы. Владельцу не надо выбирать категорию для получения повышенного кэшбэка. Банк сам определяет, на какие товары или услуги больше всего денег тратит клиент, и назначает по этой категории повышенный процент возврата.

На сайте перечислены категории, по которым выплачивают повышенные проценты возврата: АЗС, кафе, рестораны, детские товары, аптеки, одежда и обувь и пр.

Один раз в месяц владелец пластика может поменять кэшбэк на мили.

4. Росбанк / МожноВСЕ

Для анализа я возьму карту “МожноВСЕ”. Но она выпускается трех видов: классический, золотой и премиальный. В мой обзор попадет только классический, его условия больше подходят рядовому пользователю.

Условия обслуживания

Ежемесячное обслуживание – 99 ₽. Бесплатно при соблюдении следующих условий:

- поступления денег ежемесячно – не менее 20 000 ₽;

- траты за расчетный период – от 15 000 ₽;

- остатки на вкладах и счетах – от 100 000 ₽.

К платежному средству можно открыть сберегательный счет от 1 ₽ без ограничений по пополнению, снятию и сроку накопления. Процент на остаток зависит от суммы на счете. Минимальный – 3 % (0–99 999 ₽, свыше 700 001 ₽), максимальный – 8 % (500 000–700 000 ₽).

Наличные снимаются без комиссии в банкоматах Росбанка, партнеров и банков группы Societe Generale. В других – 1 % от суммы (минимум 299 ₽). Переводы на карты стороннего банка стоят 1,5 % (минимум 49 ₽).

Бонусная программа

Один раз в месяц клиент может выбирать вид бонусов: Cashback или Travel-бонусы. По кэшбэку возвращается:

- 1 % на любые покупки;

- до 10 % на покупки по одной из выбранных категорий.

Процент зависит от суммы трат. Максимальные 10 % клиент получит, если оплатит товары или услуги от 100 000 до 300 000 ₽. Лимит бонусов – 5 000 ₽ за расчетный период.

Travel-бонусы выплачивают за каждые потраченные 100 ₽, их количество тем выше, чем больше сумма оплаты. На них можно приобрести билеты, забронировать отели на портале Росбанк OneTwoTrip.

5. Банк Хоум Кредит / Польза

Дебетовая карта Польза на сайте Банка Хоум Кредит обозначена знаком “Банки.ру рекомендует”. Рассмотрим, за что она могла получить такой знак.

Условия обслуживания

В первые 2 месяца пользования пластиком банк не берет комиссию за обслуживание. С 3-го месяца эта услуга стоит 99 ₽, но может быть и 0 ₽, если клиент выполнит одно из условий:

- ежедневный остаток – не менее 10 000 ₽;

- траты – от 5 000 ₽ за расчетный период.

Наличные бесплатно можно снять в любых банкоматах (ежемесячно до 20 000 ₽). Комиссия за переводы до 20 000 ₽ в месяц начисляется, но возвращается на счет в виде кэшбэка.

Процент на остаток:

- 6 % на остаток до 300 000 ₽ при оплате за расчетный период на сумму от 5 000 ₽;

- 3 % на остаток от 300 000 ₽ при оплате в месяц на сумму от 5 000 ₽;

- 0 % в остальных случаях.

Бонусная программа

Клиент может быть подключен к бонусной программе при заключении договора на открытие счета. За совершение покупок и оплаты их карточкой он получает бонусные баллы:

- Базовые начисляются за оплату товаров и услуг во всех категориях, кроме “АЗС”, “Аптеки” и “Кафе и рестораны”, – 1 %.

- За оплату в “АЗС”, “Аптеки” и “Кафе и рестораны” – 3 %.

- Акционные – за покупки в магазинах-партнерах.

Расходование баллов возможно, если на бонусном счете накопится 500 и более баллов. В личном кабинете клиент может выбрать расходную операцию, которая была им оплачена с помощью банковской пластиковой карты Польза, и возместить потраченную сумму с помощью накопленных баллов. Срок действия баллов – 1 год.

6. Восточный банк / №1 Ultra

Посмотрим, насколько хорошие условия для рядового пользователя предлагает банк “Восточный” и его дебетовая карта №1 Ultra.

Условия обслуживания

За оформление придется заплатить 500 ₽. Восточный не возьмет плату за обслуживание, если соблюдено хотя бы одно из условий:

- в первый месяц открытия карты;

- на счете 0 ₽ в течение расчетного периода;

- неснижаемый остаток на счете – от 50 000 ₽;

- поступление на счет заработной платы, пенсионных выплат.

Во всех остальных случаях плата ежемесячно составит 150 ₽.

На остаток по карточному счету от 10 000 до 1 млн ₽ начисляют проценты. Для получения максимального дохода в 7 % надо купить и оплатить товары на сумму не менее 10 000 ₽ за расчетный период.

За снятие наличных от 3 000 ₽ в банкоматах любых банков платить не придется, за меньшую сумму клиент отдаст 90 ₽. Установлен лимит в 300 000 ₽ в день. Переводы денег бесплатные.

Бонусная программа

Условия бонусной программы:

- Один раз в месяц можно выбрать одну из четырех категорий и получать по ней повышенный кэшбэк до 7 %. Доступны “За рулем”, “Отдых”, “Онлайн-покупки” и “Все включено”.

- Бонусы начисляются в рублях, которые поступают на счет. Срок действия бонусов – 2 года. Округление проводится в меньшую сторону.

- После поступления бонусных рублей на счет ими можно возместить стоимость покупок в течение 90 дней со дня их совершения.

- Кроме того, за оплату товаров и услуг в партнерских интернет-магазинах также выплачивается кэшбэк. Размер возврата зависит от конкретного магазина.

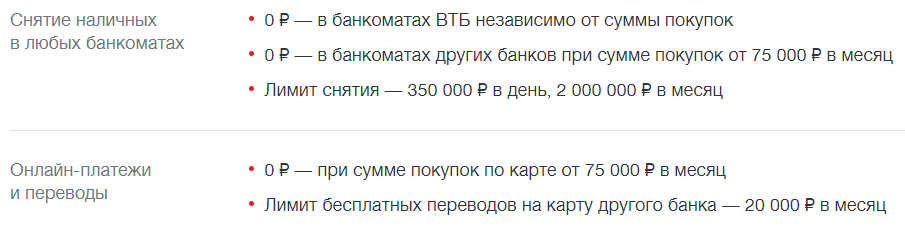

7. ВТБ / Мультикарта

Банк ВТБ активно рекламирует свою дебетовую Мультикарту.

Условия обслуживания

Название говорит само за себя. Карта открывается в трех валютах: рублях, долларах и евро. По обслуживанию одна из самых дорогих из нашего обзора:

- 0 ₽, если были расходные операции от 5 000 ₽ за расчетный период;

- 0 ₽ в 1-й месяц обслуживания при оформлении заявки онлайн;

- 249 ₽ в остальных случаях.

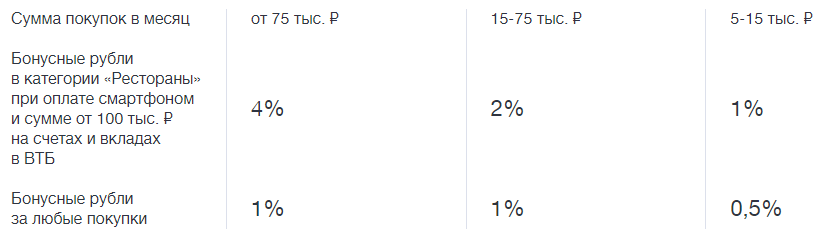

Размер процента на остаток зависит от суммы трат в течение расчетного периода:

- 1 %, если траты 5 000–15 000 ₽;

- 2 %, если траты от 15 000 до 75 000 ₽;

- 6 % (7 % по платежной системе МИР), если траты более 75 000 ₽.

Комиссии за снятие наличных и переводы также зависят от суммы трат:

Бонусная программа

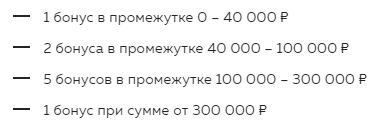

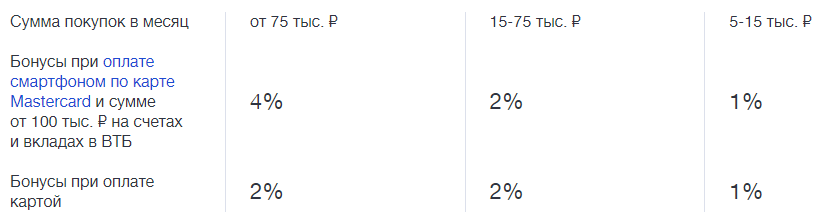

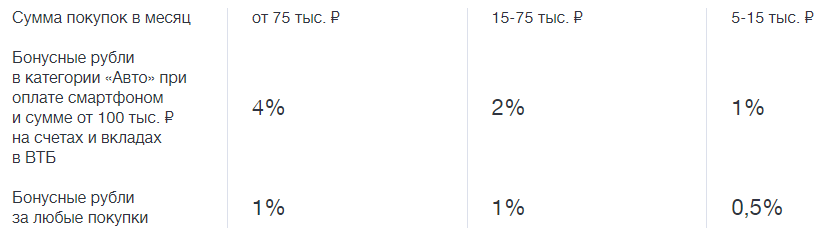

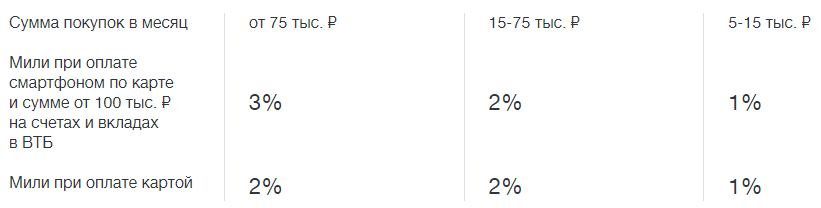

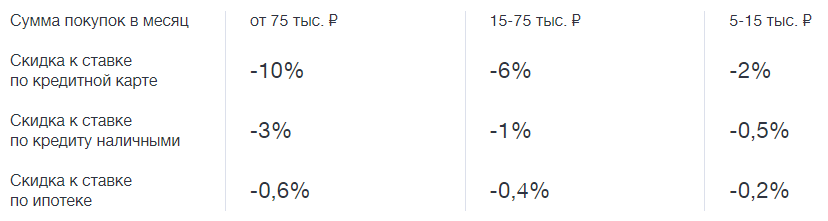

ВТБ предлагает разнообразную бонусную программу. Накопленные бонусы расходуются на товары и услуги из специального каталога банка. Клиент может подключить одну из опций.

-

. Позволяет получать бонусы за любые покупки, конкретный процент зависит от суммы ежемесячных трат и остатка денег на счетах.

- Сбережения. Позволяет увеличить доходность по накопительному счету и вкладам.

- Cash Back и Авто. Возвращает процент за траты на АЗС, парковках.

- Путешествия. Клиент получает мили за свои расходы и может потратить их на путешествия (отели, билеты, аренда авто и др.) из каталога банка.

- Заемщик. Клиент получает снижение процента по кредиту, в том числе и ипотечному.

- Cash Back и Рестораны. Повышенный кэшбэк за оплату счетов в ресторане, кафе, кино и театрах.

8. Банк Ренессанс Кредит / Дебетовая карта 365

Ренессанс Кредит предлагает открыть “Дебетовую карту 365” с кэшбэком до 3 %.

Условия обслуживания

Карта обойдется клиенту в 0 ₽, если он совершил оплату на сумму не менее 5 000 ₽ за расчетный период или имеет на счете неснижаемый остаток минимум в 30 000 ₽. В остальных случаях плата составляет 99 ₽ в месяц.

Комиссии за снятие наличных:

- 0 % при снятии денег в банкоматах и отделениях Ренессанс Кредит;

- 0 % при снятии до 50 000 ₽ в месяц в банкоматах и отделениях других банков;

- 2 % (минимум 100 ₽), если сумма снятия в других банках более 50 000 ₽.

Бонусная программа

Простые и понятные правила бонусной программы:

- 1 % кэшбэка при тратах ежемесячно до 15 000 ₽;

- 1,5 % – от 15 001 до 75 000 ₽ в месяц;

- 3 % – свыше 75 000 ₽ в месяц.

Максимальное количество бонусов за расчетный период – 3 000. Есть опция повышенного кэшбэка до 30 % на покупки у партнеров.

9. Альфа-Банк / Альфа-Карта

Альфа-Банк предлагает 3 вида этого продукта. На мой взгляд, достойна внимания Альфа-Карта с преимуществами. Ее и рассмотрим в нашем обзоре.

Условия обслуживания

Ежемесячная плата за обслуживание составляет 100 ₽. Бесплатная услуга будет при соблюдении одного из условий:

- расходные операции до 10 000 ₽ за расчетный период;

- неснижаемый остаток от 30 000 ₽.

На остаток по счету начисляется либо 1 % при тратах от 10 000 ₽, либо 6 % при ежемесячных покупках от 70 000 ₽. Можно открыть Альфа-Счет, который позволяет копить деньги под 5,5 % годовых.

Снимать наличные без комиссии можно без ограничений, в том числе и за границей, в банкоматах партнеров. В других банкоматах – при условии трат на 10 000 и более руб. или остатке не менее 30 000 ₽ за расчетный период. В противном случае комиссия составит 1,5 % (минимум 200 ₽). Переводы на карточки других банков стоят 1,95 % (минимум 30 ₽), по номеру телефона или реквизитам – бесплатно.

Бонусная программа

Кэшбэк возвращается в размере 1,5 %, если сумма покупок была не менее 10 000 ₽, и 2 %, если более 70 000 ₽ в месяц. Максимальное количество баллов, которое может быть начислено, – 15 000.

После получения баллов клиент выбирает расходные операции, по которым хочет получить возврат средств за счет накопленных бонусов. Банк в течение 3 дней производит выплату.

10. Райффайзен Банк / #всесразу

Рассмотрим условия по дебетовой карте #всесразу, которая может быть рублевой, долларовой или в евро.

Условия обслуживания

Обслуживание бесплатное для всех клиентов, кто откроет карточку до декабря 2020 г. Никаких других условий выполнять не надо.

За снятие наличных в собственных банкоматах банка и его партнеров не надо платить комиссию. В отделениях и банкоматах других банков – 1 % от суммы, но не менее 100 ₽. Лимит на снятие наличных денег – 200 000 ₽ в день.

Переводы бесплатные только внутри Райффайзен и до 10 000 ₽ в месяц по номеру телефона в другие банки. Если сумма перевода больше 10 000 ₽, то придется заплатить 1,5 %. На карты других банков – 1,5 % (минимум 50 ₽).

Можно открыть накопительный счет “Выгодное решение” и получать 5 % годовых.

Бонусная программа

Для новых клиентов Райффайзен начислит 300 приветственных баллов за расходные операции свыше 5 000 ₽. В течение первого года пользования пластиком владелец получит 1 балл за каждые потраченные 50 ₽. Со второго года 1 балл дается за каждые 100 ₽. К своему дню рождения клиент получит 300 подарочных баллов и 200 баллов к Новому году. Максимальное количество баллов за расчетный период – 1 000. Срок их действия – 3 года.

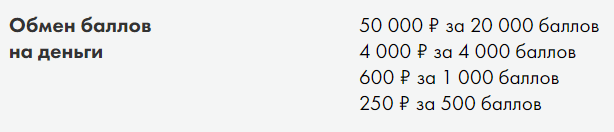

Накопленные баллы можно обменять на товары и услуги из каталога вознаграждений на сайте или денежные средства.

Заключение

Получился вот такой топ-10, в который вошли, по моему субъективному мнению, самые дешевые и доходные дебетовые карты. Необязательно искать универсальный продукт, который подойдет сразу под все цели: и накопить, и заработать повышенный кэшбэк, и ничего не платить за обслуживание. Пусть карточек будет несколько и каждая выполняет свои функции. Главное – правильно их использовать.

Ваши комментарии и предложения других платежных средств для обзора только приветствуются.

Источник https://prosto-eto.ru/top-debetovyh-kart-s-besplatnymi-perevodami-na-karty-drugih-bankov-2021/

Источник https://iklife.ru/finansy/karty/luchshie-debetovye-karty.html

Источник

Источник