Формы и виды лизинга: особенности и краткая характеристика

0 15 Октября 2019

0 15 Октября 2019

- Формы и виды лизинга: особенности и краткая характеристика

- Понятие лизинга

- Основные формы лизинга

- Финансовый

- Оперативный

- Возвратный

- Виды лизинга

- Лизинг авто

- Лизинг оборудования

- Финансовый лизинг

- Лизинг персонала

- Как работает лизинг

- Преимущества и недостатки лизинга

- Чем отличается лизинг от кредита

В сфере финансов и бизнеса всегда можно найти лазейку, которая позволит с наименьшими рисками вкладывать деньги или пускать их в оборот. В этом плане очень привлекателен лизинг. Что это такое и чем отличается от кредита, читайте ниже.

Понятие лизинга

Чтобы лучше понимать специфику рассматриваемой операции, следует подробнее изучить понятие, а также связанные с ним определения. Лизинг — это особая форма кредитования, преследующая цель помочь организациям оптимизировать финансовые и товарные обороты, а физическим лицам приобрести дорогостоящие товары. Финансовая услуга позволяет брать в аренду недвижимость, оборудование, транспорт, а также предполагает возможность их полного выкупа в дальнейшем.

Связанные с лизингом понятия:

- Предмет лизинга — имущество, которое даётся в аренду и находится в личной собственности у лизингодателя. К этому понятию не относятся объекты (земельные участки, природные рекреации, имущество), находящиеся в собственности у государства.

- Лизингодатель — лицо или компания, передающие имущество в аренду и взимающие за это определённую плату.

- Лизингополучатель — физ- или юрлицо, получающее имущество в аренду и обязующееся соблюдать условия договора, в которые входит ежемесячное внесение конкретной суммы за пользование, а также возможность полного выкупа.

- Страховщик — не обязательный, но крайне желательный участник рассматриваемых финансовых отношений, который обеспечивает страхование различных рисков (финансовых, транспортных, имущественных и пр.). Обычно это партнёр лизингодателя или получателя услуги.

Основные формы лизинга

Выделяют следующие основные формы рассматриваемой услуги:

- финансовая;

- оперативная;

- возвратная.

Таблица, описывающая дополнительные формы лизинга:

| Форма | Характеристика |

| чистый | лизингодатель несёт все расходы сам. |

| частичный | арендодатель берёт на себя расходы только за обслуживание имущества. |

| полный | издержки оплачивает лизингополучатель. |

| срочный | имущество в аренду берётся один раз на определённый срок. |

| возобновляемый | по истечении срока аренды возможно её продление. |

| генеральный | предполагает дополнительно аренду оборудования без заключения ещё одной сделки. |

| прямой | имущество в аренду сдаёт непосредственно собственник. |

| косвенный | предмет лизинга предоставляет посредник владельца (доверенное лицо, дочерняя компания). |

| раздельный | предполагает участие в сделке нескольких лизингодателей, производителей, банковских организаций и страхователей. |

| внутренний | производится строго внутри одного государства. |

| международный (внешний) | один из участников сделки находится за границей. |

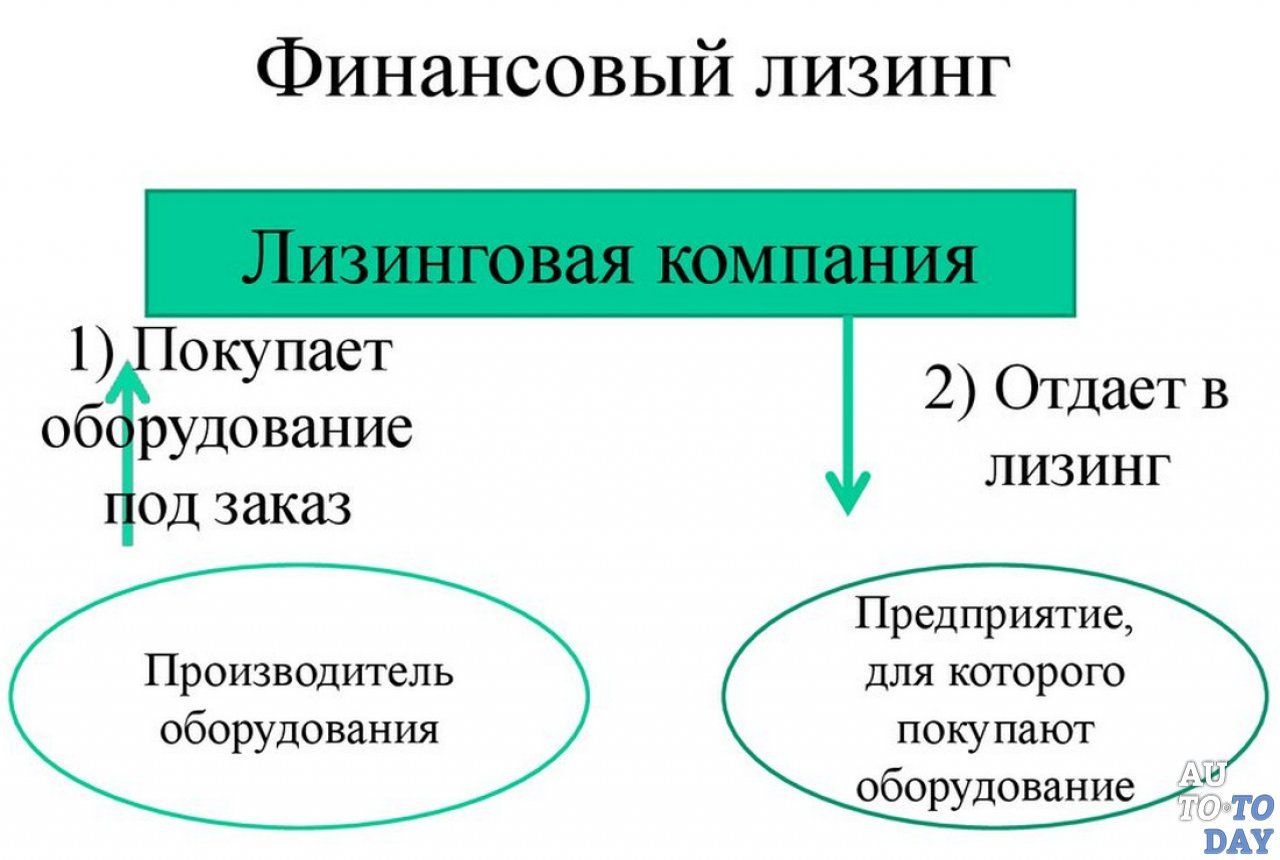

Финансовый

Специфика данной формы лизинга заключается в том, что некое лицо приобретает в свою собственность имущество, таким образом делая финансовый вклад. Затем оно сдаёт этот субъект в аренду на длительный срок, что позволяет покрыть издержки на покупку полностью или в большей мере, а также получить дополнительную прибыль. Характерный признак данной манипуляции — субъект, приобретаемый лизингодателем, изначально предназначен для сдачи в аренду с последующим выкупом иному лицу или компании. По окончании срока договора и внесения полной суммы, оговорённой ранее, субъект переходит в собственность лизингополучателя, а до этого находится во владении у арендодателя.

В зависимости от условий, оговариваемых при заключении сделки, выделяют 2 вида финансового лизинга:

- с полной окупаемостью на протяжении действия договора;

- с частичным возвратом средств, затраченных на покупку.

Оперативный

Основной особенностью оперативного лизинга является отсутствие возможности последующего выкупа имущества, взятого в аренду. Кроме того срок договора короче, чем при финансовой форме, а арендная ставка выше. Данный вид отношений может предусматривать возобновление срока по окончании первичного. Издержки по техобслуживанию, страхованию и пр. принимает на себя владелец имущества, как лицо, наиболее заинтересованное в надлежащем его состоянии.

Возвратный

Особенность возвратной формы состоит в том, что владелец собственности, продав её, становится лизингополучателем. Схема выглядит следующим образом:

- Собственник продаёт имущество лизинговой компании.

- Затем берёт его же в аренду согласно договорённости.

Такой подход позволяет собственнику получить дополнительную прибыль и одновременно эксплуатировать имущество, не выводя его из хозяйственной деятельности.

Такой подход позволяет собственнику получить дополнительную прибыль и одновременно эксплуатировать имущество, не выводя его из хозяйственной деятельности.

Виды лизинга

Согласно определению лизинга, предметом залога может быть любое имущество, исключая государственное. Наиболее популярные виды данной формы кредитования различаются именно по предметам лизинга:

- авто;

- оборудование;

- финансовый;

- персонал.

Лизинг авто

Если кратко, суть состоит в том, что машина берётся в аренду, а по окончании срока договора, когда внесены все деньги, переходит в собственность лизингополучателя. Оформить договор может и физическое, и юридическое лицо. Данный вид кредитования выгоден для всех участников сделки. Машина является таким субъектом, который в любом случае можно продать на вторичном рынке. Кроме того при желании можно очень легко расторгнуть договорённость. Также, благодаря автолизингу, человек может приобрести спецтехнику или грузовые машины, что актуально для тех, кому не доступно кредитование по причине несоответствия требованиям банка.

При таком виде финансовых отношений, лизинговая компания может взять на себя часть расходов на техобслуживание, ремонт, страхование и пр., или же предоставить совершать всё это самому получателю услуги.

Лизинг оборудования

Хорошее, качественное оборудование зачастую стоит не дёшево, поэтому компании и частные предприниматели ищут различные выходы из ситуации. В этом случае лизинг является наиболее приемлемым вариантом оптимизации производства за счёт получения всего необходимого оборудования сразу в долгосрочную аренду.

Взять оборудование в долгосрочную аренду намного проще, чем оформить кредит, т. к. потребуется минимум документов и требования к получателю более лояльные. Помимо этого появляется возможность повысить товарооборот и мощности без единовременного вложения больших сумм. Более осторожно следует брать в лизинг объекты узкого направления. Их будет достаточно сложно реализовать, а кроме этого, лизинговые компании, сдающие в аренду подобное оборудование, требуют внесения залога или предоплаты, которые в случае аннулирования договора не подлежат возврату.

Финансовый лизинг

Эта разновидность лизинга предполагает покупку определённого имущества (такого как машина, недвижимость, оборудование, земельный участок) и последующую его сдачу в аренду, с предоставлением возможности выкупа. Сделка имеет трёхсторонний характер. Лизингополучатель обращается к арендодателю, а тот, в свою очередь, приобретает субъект у поставщика. После этого передаёт его в пользование получателю.

Лизинг персонала

Лизингом персонала является управленческая технология: она преследует цель обеспечить производство необходимыми трудовыми ресурсами, прибегая к помощи сторонней организации. Например, когда фирма получила заказ не совсем по своему профилю и без привлечения специалиста, не числящегося в штате, не получится выполнить проект. Также этот вид лизинга пользуется спросом у компаний, которые сезонно претерпевают острый недостаток кадров — к примеру, на курорте при наплыве туристов.

Отношения, возникающие при предоставлении услуги, предусматривают некоторые нюансы, т. к. в качестве субъекта лизинга выступает человек:

- Перевод специалистов на временные должности в компании-лизингополучатели может осуществлять организация, аккредитованная центром занятости и платящая налоги по основной системе, не УСН.

- Максимальный срок, на который может быть предоставлен временный работник, составляет 9 мес.

- Работа непостоянного персонала должна оплачиваться в соответствии с нормами, установленными фирмой-получателем для постоянных кадров.

- Привлекая людей на опасные и вредные производства, их необходимо обеспечить компенсациями и выплатами, предусмотренными государством.

Как работает лизинг

Эта сфера кредитования предполагает свои нюансы проведения финансовых манипуляций. В общей сложности оформление договора можно разделить на 5 этапов:

- Выбор объекта и арендодателя — это задача получателя услуги. Проводить анализ следует, опираясь на экономическую целесообразность и свои предпочтения.

- Ознакомление с условиями — для себя необходимо прояснить длительность аренды, суммы ежемесячных и первоначальной выплат, режим внесения средств, условия окончания договора. Если клиента устраивают все пункты, то он подаёт заявку и готовит документы, которые затребует арендодатель. В свою очередь последний проверяет предоставленную информацию и детально анализирует платёжеспособность клиента.

- Стороны заключают лизинговый договор.

- Внесение первоначальной суммы и передача имущества в пользование получателю.

- Эксплуатация имущества и приобретение его в собственность получателем. Если клиент нарушает условия договора, арендодатель оставляет за собой право изъять объект, но вся прибыль, получаемая клиентом за время пользования объектом, является его собственностью. Также при соблюдении всех нюансов сделки, по окончании срока её действия получатель становится полноправным владельцем или имеет право продлить договорённость.

Преимущества и недостатки лизинга

Краткий обзор этих моментов поможет более точно определить экономическую целесообразность, возможные риски и выгоды в сравнении с другими финансовыми манипуляциями.

Главные преимущества:

- получаемые активы не относятся к налогооблагаемому имуществу получателя;

- лизинговые субъекты позволяют получать качественные услуги по сервисному и техническому обслуживанию;

- сравнительно небольшой первоначальный платёж (5–30% от суммы);

- обеспечение финансирования инвестиционных процессов без привлечения крупных денежных сумм, что существенно облегчает покупку дорогостоящих объектов, без необходимости выведения ресурсов из хозяйственной деятельности;

- возможность выбрать форму и вид обеспечения;

- упрощённая схема получения активов, в сравнении со ссудой, т. к. получаемый в собственность субъект может единовременно быть предметом залога;

- каждый ежемесячный платёж является издержкой производства, а соответственно снижает налогооблагаемые поступления;

- возможность установить договорённость о внесении платежей после получения прибыли от используемого имущества.

Как и каждая манипуляция, предполагающая длительное внесение средств за определённую собственность, лизинг имеет недостатки. Основные из них:

- выгода от ускоренной окупаемости имущества полностью достаются арендодателю;

- конечная стоимость продукта выходит выше, чем при кредитовании;

- взносы обязательны и должны покрываться вне зависимости от состояния оборудования или результатов деятельности;

- повышение финансовых рисков;

- обязательно наличие гарантий или залога, чтобы арендодатель был уверен в платёжеспособности клиента.

Чем отличается лизинг от кредита

Основное отличие лизинга от кредита заключается в том, что получатель в первом случае сразу имеет право собственности на имущество, а во втором — только по окончании срока действия сделки. При оформлении лизинга не требуется предоставлять кредитную историю, хотя финансовая стабильность клиента изучается очень тщательно. В случае же с кредитованием, негативные отзывы других банков могут существенно снизить шансы получения ссуды. Ещё одним отличием является получение налоговых льгот при лизинге, т. к. имущество ещё формально является собственностью арендодателя.

Итак, заключая лизинговый контракт, определённую выгоду получают и клиент, и арендодатель. Главное — правильно подойти к делу, изучив все нюансы и целесообразность в экономическом плане.

Подписывайтесь на наши ленты в таких социальных сетях как, Facebook, Вконтакте, Instagram, Pinterest, Yandex Zen, Twitter и Telegram: все самые интересные автомобильные события собранные в одном месте.

Что такое лизинг простыми словами: понятие и сущность лизинга, основные функции

Евгений Смирнов

Евгений Смирнов

# Нюансы бизнеса

Подробно о том, что такое лизинг

Основное преимущество лизинга в том, что по окончании срока договора объект переходит в собственность лизингополучателя.

- Сущность лизинга

- Субъекты лизинга

- Как работает лизинг

- Преимущества лизинга

- Выгоды для лизинговых компаний

- Что выгоднее: лизинг или кредит

- Недостатки лизинга

- Основные требования лизингодателей

- Предмет лизинга

- Лизинг автомобилей

- Лизинг недвижимости

- Экономическое значение лизинга

В сложной экономической ситуации, когда банки требуют большие комиссии и проценты за предоставляемые займы, а аренда как вид финансовой сделки не подходит по целому ряду причин, предприятия все чаще обращаются в лизинговые компании. Основной целью является покупка оборудования, транспортных средств или недвижимости на более выгодных условиях.

Сущность лизинга

Если говорить простыми словами, то лизинг – это аренда имущества, по окончании срока которой арендатор становится его собственником. Для того чтобы понять экономическую сущность определения лизинга максимально точно, следует рассмотреть схему на простом примере.

Допустим, у компании нет достаточного количества средств на покупку техники. Можно получить кредит, который отличается большими процентами, или же обратиться в лизинговую фирму. Последняя проводит оценку и принимает решение о сотрудничестве. Если оно положительное, то предприниматель получает в аренду приобретенное имущество по специальному контракту.

Стандартный лизинговый договор предусматривает, что получатель лизинга ежемесячно выплачивает определенную сумму, как за аренду. Но после истечения заранее предусмотренного срока можно выкупить имущество, заплатив оставшуюся сумму.

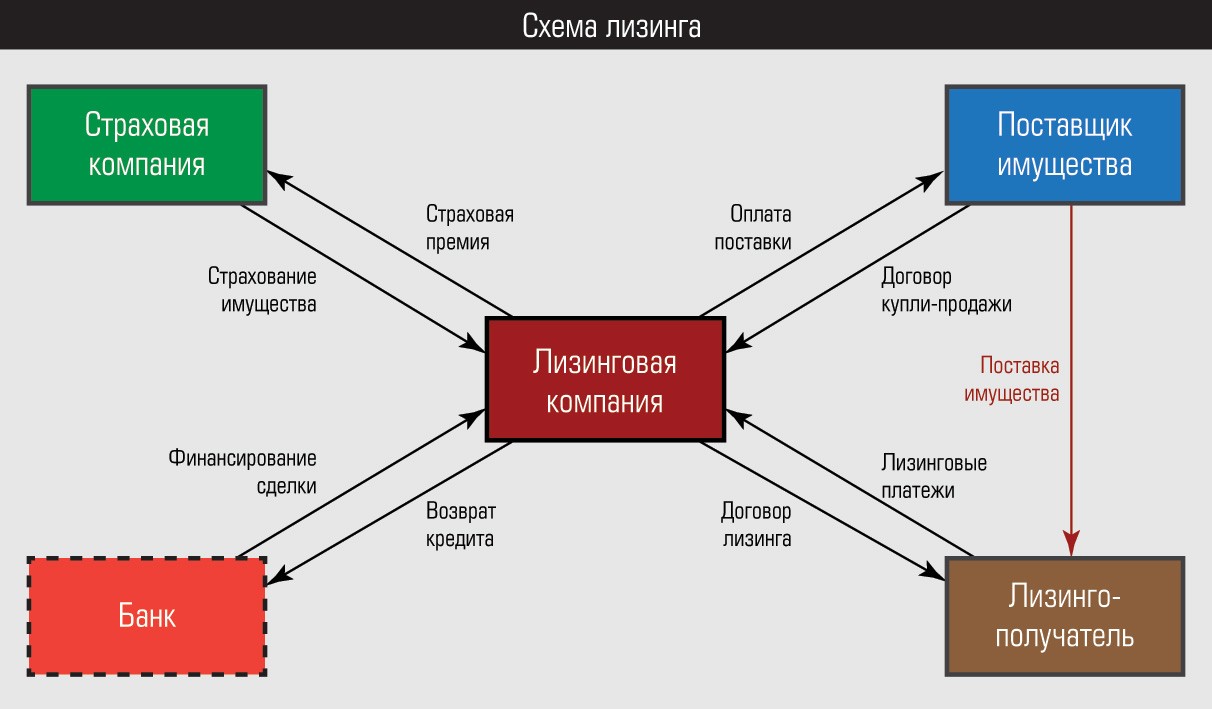

Если собственник имущества (оборудования, транспорта или недвижимости) также является лизингодателем, то достаточно и двух сторон. Нередко к списку прибавляется еще один партнер – страховая компания, особенно если речь идет о дорогом оборудовании.

Основная цель лизинга для получающей его компании – расширение производства и модернизация технологий, что влечет за собой получение в будущем большей прибыли. Выгода лизинговой компании формируется с разницы между текущей стоимостью актива и ее ценой после финансовых операций по лизингу.

Затраты лизингодателя по сделке включают стоимость имущества, которое передается в лизинг и проценты за кредит, если для покупки имущества были использованы заемные средства. Затраты получателя состоят из суммы амортизации имущества во время действия договора, комиссионного вознаграждения, платы за привлеченные кредитные средства и дополнительные услуги со стороны лизингодателя. Кроме того, следует учитывать НДС за лизинговые услуги.

Комиссионное вознаграждение позволяет лизингодателю покрыть затраты и получить прибыль. Именно поэтому он заинтересован в том, чтобы предоставлять лизинговые услуги. Получателю следует соотносить затраты по лизинговой операции с возможной прибылью от данного сотрудничества.

После окончания срока действия договора, имущество можно выкупить как по рыночной цене, так и по остаточной стоимости. Данный момент обязательно оговаривается в договоре.

Субъекты лизинга

Субъектами лизинга являются:

- лизингополучатель – физическое или юридическое лицо, которое на определенный срок получает в пользование имущество с правом его выкупа в будущем;

- лизингодатель – сторона, которая покупает оборудование и сдает его в лизинг;

- продавец – компания, продающая ценное имущество.

Лизингодателем может выступать как юридическое, так и физическое лицо, если оно зарегистрировано в качестве индивидуального предпринимателя. Кроме того, для ведения подобной деятельности нужно получить государственную регистрацию.

Как работает лизинг

Схема работы лизинга предполагает, что клиент подает заявку в лизинговую компанию, которая за свои или кредитные средства выкупает имущество и передает его во временное пользование. Получатель лизинга за использование имущества осуществляет плату, которая определена программой финансирования.

Выгоды клиента зависят от того, как работает лизинг. Первоначальные затраты получателя составляют небольшую часть от суммы сделки, а остальные средства предоставляет лизингодатель. Благодаря подобному методу финансирования, клиент может сохранить собственные средства в обороте, а от использования полученного имущества иметь доход.

Если речь идет о международном лизинге, то принято различать две его формы:

- Схема прямого лизинга – сделка между юридическими лицами разных государств.

- Косвенная лизинговая схема – арендатор и арендодатель являются резидентами одного государства, а капитал последнего находится в распоряжении иностранной компании. Или же если в качестве арендодателя выступает дочерний филиал транснациональной компании.

Преимущества лизинга

Лизинговые услуги пользуются большой популярностью благодаря ряду преимуществ, среди которых можно выделить следующие:

- Для покупки имущества в лизинг нет необходимости иметь большую сумму. Денег должно хватить на то, чтобы уплатить авансовый платеж, который обычно составляет 10% от общей стоимости товара.

- График платежей по лизингу отличается удобством благодаря тому, что его можно составить с учетом особенностей бизнеса компании. Оплачивать нужно будет с момента, когда приобретенное имущество введено в использование и начинает приносить прибыль для компании.

- Лизинг дает возможность использовать механизм ускоренной амортизации, что позволяет снизить налог на имущество. Финансируемый подобным образом товар может находиться на балансе как у лизингодателя, так и у получателя лизинга. Это выгодно выделяет лизинг от кредита и аренды, которые не предполагают никаких налоговых льгот.

- Минимальное время рассмотрения заявки. Обычно для изучения одной заявки компании не тратят больше 3 дней, при условии, что получатель изначально предоставил весь необходимый пакет документов. Кроме того, при лизинге нет необходимости предоставлять залоговое обеспечение, так как именно лизингодатель является собственником имущества до тех пор, пока получатель не выкупит его в полном объеме.

- Средний срок договора составляет 3 года, однако нередко предлагаются и десятилетние контракты. Например, покупка самолетов в лизинг обычно предусматривает внесение платежей на протяжении 7–10 лет.

Таким образом, благодаря своей эффективности, удобству и простоте использования, лизинг является оптимальным выбором для быстро развивающихся компаний, предоставляя им конкурентные преимущества на рынке.

Выгоды для лизинговых компаний

Лизинговые операции выгодны не только получателям, но и компаниям, которые их оказывают. Среди главных достоинств можно отметить следующие:

- Арендатор не является владельцем имущества, которое было куплено по лизингу. Это является дополнительной гарантией возврата кредитных средств.

- Благодаря ускоренной амортизации, предмет лизинга отличается высокой ликвидностью, что позволяет после окончания срока договора получить большую прибыль.

- Лизингодатель играет важную роль в процессе подготовки и проведения лизинговой сделки. Он предоставляет определенные услуги получателю лизинга, за которые последний должен заплатить.

- Основная задача лизинга состоит в том, чтобы направить финансовые ресурсы на покупку материальных активов, что позволяет лизингодателю устранить проблему нецелевого использования заемных средств.

- Учитывая тот факт, что инвестиции выступают в виде имущества, а не денежных средств, это существенно уменьшает риск невозврата денег.

Что выгоднее: лизинг или кредит

Для большинства компаний при необходимости приобрести оборудование встает вопрос: взять кредит в банке или приобрести товар по лизингу?

| Критерий сравнения | Лизинг | Кредит |

| Получатель | Физическое или юридическое лицо | Физическое или юридическое лицо |

| Собственник | Лизингодатель, пока имущество в полной степени не будет выкуплено получателем | После сделки сразу же собственником является компания или ИП |

| Платежи | Платежи каждый месяц;Оплата маржи;Страховка;Налог на лизинговое имущество;Аванс | Ежемесячные платежи (включая проценты за пользование кредитом);Оплата за ведение ссудного счета;Первоначальный платеж. |

| История покупок | Необязательно иметь положительную кредитную историю | Наличие закрытых кредитов без просрочек |

| Амортизация | Возможность использования ускоренной амортизации | Обычная схема начисления амортизации |

| НДС | НДС уже включен в состав платежей по лизингу | Полученные в кредит деньги не облагаются НДС |

| Налог на имущество | Имуществом распоряжается лизинговая компания, поэтому его нельзя облагать налогом | Имущество сразу же переходит в собственность предприятия, поэтому облагается налогом |

Изучив понятие и характеристики лизинга, можно увидеть его явные преимуществ перед кредитом, однако каждый случай необходимо рассматривать конкретно, со всех сторон.

Недостатки лизинга

Несмотря на огромное количество преимуществ, можно выделить и следующие минусы лизинга:

- Лизингодатель несет ответственность за состояние объекта. Другими словами, присутствует риск старения имущества.

- Перед совершением сделки нужно провести предварительную экспертизу.

- Получатель лизинга не является владельцем своих основных средств, поэтому не может воспользоваться ими для предоставления залога при получении займа.

- Если оборудование вышло из строя еще в период действия договора, то платежи все равно должны осуществляться.

Основные требования лизингодателей

Для одобрения лизинговой сделки, перед заключением контракта сотрудники компании проводят подробный анализ клиента. Получатель должен предоставить определенный список документов, перечень которых может отличаться в зависимости от особенностей имущества и требований лизингодателя. Запрашиваемые документы можно поделить на две группы: юридические и финансовые.

К юридическим документам относятся устав и учредительные документы компании, свидетельство о регистрации, о постановке на учет в налоговой службе, решения о назначении руководителей и протокол о заключении лизинговой сделки.

Кроме того, лизингодатель имеет право запросить выписки из ЕГРЮЛ, копии паспортов руководителей и учредителей, лицензии на определенный вид деятельности и т. д. Юридические документы подаются для того, чтобы лизингодатель мог получить основные сведения о получателе и его правовом статусе, а также о наличии ограничений по заключению сделок.

Финансовые документы включают в себя бухгалтерские отчеты, информацию о расчетных счетах и оборотах за определенный промежуток времени. В качестве дополнительных документов может запрашиваться информация о дебиторской задолженности, аудиторские заключения и информация об основных контрагентах.

Основная цель изучения финансовых документов получателя состоит в оценке платежеспособности компании.

Для того чтобы приобрести имущество в лизинг, следует также предоставить заявку по специальной форме, в которой будет отражаться информация об имуществе, поставщиках, а также основные данные о деятельности получателя.

Каждый лизингодатель имеет свою специфику: для того чтобы проанализировать потенциального клиента, представители компании могут запрашивать самые разные документы и расшифровки.

Предмет лизинга

Объектом лизинга могут быть имущественные комплексы, оборудование, транспортные средства и любые другие неупотребляемые вещи, которые могут использоваться для ведения предпринимательской деятельности. При этом предметом лизинга не могут быть земельные участки и природоохранные территории.

Лизинг оборудования – один из выгодных способов, позволяющий компании без серьезных затрат увеличить производство, построить новые цехи и обновить технологии благодаря покупке технических новинок. Среди основных преимуществ лизинга оборудования можно отметить следующие:

- компания получает возможность развиваться даже при наличии лишь части денег на оборудование;

- платежи распределяются заранее и осуществляются по оговоренному графику;

- лизингополучатель становится владельцем оборудования сразу после подписания контракта и может задействовать его в производстве;

- ежемесячные платежи покрываются прибылью, получаемой от эксплуатации оборудования.

Лизинг автомобилей

Приобрести авто в лизинг может не только юридическое, но и физическое лицо. Это новый вид финансовых сделок для отечественного рынка, однако он быстро прогрессирует благодаря уникальной структуре лизинга. У любого гражданина РФ есть право купить транспортное средство как бы в аренду, но в конце действия контракта он станет его владельцем.

Автомобилист получит право пользоваться транспортным средством сразу же после внесения аванса и первого платежа. Сегодня подобные услуги предлагают не только лизинговые компании, но и банковские учреждения, а также автосалоны.

Основные плюсы автомобильного лизинга:

- Можно купить не только легковой, но и грузовой автомобиль, а также специализированную технику.

- Состояние машины не имеет значения. Можно купить и бывший в употреблении вариант.

- Для совершения сделки нужно предоставить минимальный пакет документов.

- Уровень требований намного ниже, чем при оформлении кредита.

- Срок аренды составляет не более 5 лет, а после окончания срока действия контракта, клиент может стать владельцем автомобиля, выплатив остаточную сумму.

Лизинг недвижимости

Лизинг недвижимости представляет собой что-то среднее между арендой и ипотекой. Суть сделки состоит в том, что лизинговая компания покупает недвижимость, выбранную клиентом, а потом сдает ее в аренду. Клиент же должен каждый месяц платить за использование квартиры на основе лизингового договора.

Ипотечный договор дешевле лизингового соглашения. Преимущество лизинга недвижимости только в надежности сделки для всех участников. При ипотеке для банка всегда остается риск того, что клиент не сможет платить, в результате чего финансовое учреждение будет вынуждено принимать дополнительные меры и нести расходы на отстаивание своих интересов.

Что касается лизинговой компании, то она является собственником жилой площади, поэтому ничего не теряет, даже если клиент окажется неплатежеспособным. Именно поэтому лизингодатель более лоялен к клиентам с не самой лучшей кредитной историей.

Экономическое значение лизинга

По своей хозяйственной функции лизинг является одной из форм вложения средств в основные фонды. При этом система лизинга – отличное дополнение традиционных каналов финансирования: собственных средств, кредитов и других источников.

Эффективность лизинга больше всего заметна у предприятий, только начинающих свою деятельность или стремящихся модернизировать производство. Подобные компании испытывают финансовые трудности, а отсутствие гарантий не позволяет им получить кредит в банке. При проведении лизинговой операции риски меньше, так как оборудование находится в качестве залога.

Все эти функции лизинга важны, однако наиболее значительная состоит в том, что происходит стимуляция сбыта технических объектов, а небольшие предприятия получают современные технологические средства для развития.

В современных экономических отношениях лизинг остается одним из наиболее важных рычагов привлечения и размещения инвестиций. Развитие инновационных технологий в сфере услуг обуславливает новую веху в развитии лизинговых операций. Несмотря на то что данный вид финансирования появился на отечественном рынке сравнительно недавно, перспективы развития лизинга в России довольно радужные. С каждым днем все больше представителей малого бизнеса прибегают к лизинговым операциям для развития собственного бизнеса.

Таким образом, лизинг – это, простым языком, финансовая аренда, которая позволяет компании или физическому лицу воспользоваться ценным имуществом за определенную плату с правом выкупа товара в будущем.

Предоставляться в аренду могут почти любые объекты, за исключением земельных участков и объектов природопользования. Смысл лизинга заключается в том, что определенное имущество передается в долгосрочное пользование за ежемесячные (ежеквартальные) платежи. Лизинг – возможность для маленьких компаний сохранить свои оборотные средства и увеличить прибыль.

Лизинг: что это такое простыми словами, виды, отличия от кредита, платежи

Торгово-экономические отношения, как и все в окружающем мире, эволюционируют и меняются. Если раньше для использования товара, его необходимо было купить за наличный расчет или взять напрокат, то сегодня доступна гибридная модель – лизинг. Аренда с возможностью дальнейшего выкупа с каждым годом набирает все большую популярность. Теперь удобной функцией могут пользоваться не только организации, но и частные лица.

Содержание

Что такое лизинг

Лизинг (от англ. leasing – аренда) – одна из моделей кредитования физических и юридических лиц для покупки основных средств или очень дорогостоящих товаров.

Экономическая реализация простая – лизинговая компания приобретает для клиента необходимое имущество и предоставляет его в аренду, с последующим выкупом. Возможен обратный способ – клиент является собственником имущества, которое он продает лизингодателю и тут же его арендует (иными словами, кредит под залог имущества).

В России лизинг позволяет не просто получить необходимые основные средства для развития бизнеса, но и существенно ускорить амортизацию оборудования, пересмотреть сроки уплаты НДС, т.е. сократить и оптимизировать налоговую нагрузку на предприятие.

Предметом лизинга могут выступать – здания, сооружения, машины, оборудование, компании и персонал.

Ограничения касаются земельных участков и другого имущества, на которое законом определены особые условия обращения.

В экономике лизинг классифицируется по трем группам – финансовый, оперативный и возвратный.

Финансовый

Самая популярная и распространенная форма привлечения денежных средств в России.

Договор заключается на все время эксплуатации предмета аренды и по окончании его действия заемное имущество полностью переходит в собственность лизингополучателя. При этом стоимость объекта приравнивается к нулю – полезные функции исчерпаны (амортизация), аренда покрыла все затраты лизинговой компании.

Признаками финансового лизинга становятся:

- компания покупает имущество с прямой целью — передача в аренду с последующим выкупом;

- покупатель вправе самостоятельно определять поставщика и предмет лизинга;

- имущество принимается на баланс лизингополучателя;

- гарантийное обслуживание производится продавцом, путем прямого обращения арендатора к поставщику, минуя компанию собственника.

Возвратный

Достаточно сложная, но в то же время эффективная форма лизинга, при которой собственник закладывает имущество лизинговой компании и тут же арендует его для дальнейшей эксплуатации. В отличие от финансового вида, в сделке участвуют только две стороны – лизингодатель и лизингополучатель. Преимущества очевидны – ООО или ИП сразу получают крупную инвестицию, которую можно запустить в оборот предприятия, с целью получения повышенных доходов. Но вместе с тем, такой вид экономических отношений привлекает повышенное внимание налоговых служб. Собственники часто уходят от налогов, получая дополнительные льготы, предусмотренные договором аренды. Особенно подозрительно выглядит тесная взаимосвязь между лизингополучателем и компанией, принявшей имущество в залог.

Также на внеплановые проверки подобных договоров могут повлиять следующие факторы:

- при расчете были использованы не распространенные безналичные способы оплаты – векселя, чеки и т.д.;

- участники сделки поставлены на учет в ФНС, в связи с нарушениями сроков и порядка уплаты государственных налогов;

- учредителями, исполнительными директорами лизинговой компании и предприятия арендатора являются они и те же лица.

На практике именно эти причины становятся поводом для отказа по возмещению НДС. Хотя если предприятие докажет экономическую целесообразность сделки и прозрачность отношений, то ФНС снимает претензии.

Оперативный

Вид операционной аренды, который предполагает, что по окончании срока действия договора имущество возвращается лизинговой компании для дальнейшей сдачи напрокат. Контракт не предусматривает полное покрытие стоимости предмета аренды. Имущество приобретается не под отдельное предприятие или физическое лицо, а для широкого круга потребителей. Компании, которые занимаются подобной формой лизинга, четко ориентированы на отдельные сегменты рынка, осознают экономическую ситуацию и поэтому в состоянии просчитать потребительский спрос.

В противном случае оправданность деятельности стоит под большим вопросом. Лизингодатель несет полную ответственность за имущество. Страхование, текущий и внеплановый ремонт, обслуживание ложится на плечи компании собственника. По истечении срока действия аренды, лизингополучатель имеет право:

- Поменять предмет лизинга;

- Вернуть имущество собственнику;

- Выкупить объект.

Для предпринимателей операционный лизинг представляет интерес в силу возможности постоянно обновлять основные средства с минимальными затратами, в том числе налоговыми. Но в России такая форма практически не применяется.

Лизинговые компании сталкиваются с высокими рисками, которые очень часто делают деятельность заведомо убыточной.

Автолизинг

Лизинг автомобилей является одним из самых популярных финансовых решений для организаций и частных лиц.

По сути — это договор, в соответствии с которым клиент арендует транспортное средство, принадлежащее лизинговой компании, с опцией покупки в конце или в течение периода аренды. Это значит, что пользователь не владеет собственностью, поэтому платит арендную плату.

Преимущества лизинга автомобилей очень многочисленны. Прежде всего, это оптимальное решение для тех людей, кто регулярно меняет машины. Кроме того, этот способ финансирования позволяет оптимизировать автобюджет, благодаря тому, что ежемесячные платежи становятся договорными. Основными достоинствами лизинга автомобилей являются:

- компания может регулярно обновлять автопарк (частное лицо – чаще менять транспортное средство);

- техническое обслуживание, постановку на учет в ГИБДД, как правило, берет на себя лизинговая компания, поэтому затраты становятся значительно меньше;

- гарантия производителя действует в течение всего срока аренды или значительной части;

- требуется минимальный пакет документов (водительское удостоверение, паспорт);

- требования к лизингополучателю гораздо мягче, по сравнению с классическим автокредитованием.

Однако лизинг автомобилей также имеет свои недостатки.

Перед заключением договор необходимо принимать во внимание:

- Конечная стоимость автомобиля часто выше, по сравнению с покупкой в кредит;

- Страховой депозит, который вносит арендатор, составляет 20-30% от первоначальной стоимости транспортного средства;

- Водитель должен позаботиться о соблюдении пробега, предусмотренного в договоре, нарушение влечет за собой штрафные санкции.

Технически, арендатор транспортного средства должен платить ежемесячную плату, которая рассчитывается по нескольким параметрам:

- продолжительность аренды (обычно от 2 до 6 лет);

- цена нового автомобиля;

- годовой пробег;

- сумма страхового депозита;

- услуги, приобретенные на момент заключения договора (страхование, обслуживание и т. д.).

С другой стороны, сложно оценить стоимость страховки, расходы на техническое обслуживание и расходные материалы. Кроме того, в случае кражи или уничтожения арендованного автомобиля, необходимо знать, что каждый ежемесячный платеж должен быть оплачен в любом случае, пока не истечет договор.

Лизинг недвижимости

В классическом понимании, владелец квартиры – это человек, который заключил договор купли-продажи. Оплата производится одноразово, независимо от источников финансирования (личные средства или ипотека).

Наверное, поэтому, лизинг недвижимости достаточно редкое явление в частном кредитовании. Гораздо комфортней и спокойней сразу быть собственником (несмотря на то, что недвижимость находится в залоге у банка), чем много лет жить на съемной квартире. Но лизинг становится выходом для людей, которые по тем или иным причинам не могут получить кредит в банке и не имеют сбережений.

Процесс покупки относительно прост для понимания — это последующая передача права собственности на арендованное имущество, по истечению срока договора. Существует две схемы лизинга недвижимости:

- аренда с последующим выкупом;

- аренда с последующим возвратом в лизинговую компанию.

Во всех случаях арендатор-покупатель выплачивает владельцу-продавцу общую месячную сумму двойного характера: арендную плату и цену продажи квартиры.

Главным преимуществом лизинга недвижимости является отсутствие долга перед банком необходимости вносить большой первый взнос. Чтобы заключить договор покупателю достаточно иметь всего 1-5% от оценочной стоимости дома/квартиры. Такую сумму легче собрать, чем сделать первый взнос в контексте ипотеки – требования большинства банков начинается с показателя в 20-25%.

Лизинговые компании охотно предоставляют аренду недвижимости всем желающим, включая людей с плохой кредитной историей. Ведь никаких финансовых рисков не существует. В случае если клиент теряет стабильный доход, с ним досрочно разрывается договор. Также лизингодатель более лояльно относится к просрочкам – всегда есть шанс продлить аренду. Подходит такой вариант приобретения имущества молодым семьям без детей или людям, у которых нет безоговорочного доверия к партнеру. Если отношения разрываются, то делить арендованное имущество нельзя.

Для ООО или ИП лизинг недвижимости, в отличие от частных лиц – это давно проверенный способ сэкономить на налогах:

- компенсация НДС;

- ежемесячные платежи по лизингу относятся к расходам, что понижает прибыль и соответственно налог;

- имущество не относится на баланс арендатора – налог на недвижимость отсутствует.

Поэтому организации предпочитают оформлять лизинг недвижимости, если деятельность обязывает к покупке зданий, сооружений.

Лизинг персонала

Термин аренды персонала существует очень давно. Яркий пример – внештатный сотрудник, с которым заключается временный договор на оказание услуг. Лизинг предполагает найм целых групп специалистов, для выполнения одноразовых проектов. Срок зависит от масштаба работ – от нескольких недель до 2-5 лет. Особенно распространена такая практика в крупных организациях, осуществляющих проектную, аудиторскую и IT- деятельность. Также лизингом персонала постоянно пользуются рекламные и клининговые агентства. Существует целый ряд причин, когда частному предприятию выгодно брать «в аренду» сотрудников:

- Устав компании и вид деятельности ограничивают численность штатных сотрудников;

- Организовать временное представительство в регионе, без открытия филиала (архитектура, сфера IT);

- Повышение инвестиционной привлекательности компании;

- Испытательный срок сотрудника предполагает более длительный период (свыше 3 месяцев);

- Сокращение налоговой нагрузки на предприятие, путем кадровой корректировки – вывод специалистов «за штат»;

- Легализация заработной платы ценных фрилансеров, для обеспечения социальных льгот и гарантий.

В экономической терминологии выделяют три вида аренды персонала:

- классический лизинг — staff leasing;

- расширение базы внештатных сотрудников – outstaffing;

- найм временного персонала на сезонные работы — temporary staffing.

В России лизинг персонала только набирает обороты. Развитие этого сегмента рыека связано с экономической неосведомленностью руководства компаний и отсутствием законодательного урегулирования.

Многие компании просто не хотят лишних проблем, иногда даже не подозревая, что уже пользуются лизингом, только под другим определением. К примеру, сезонные работники в сельском хозяйстве, которых привлекают на сбор урожая, и есть лизинг, оформленный гражданско-правовым договором.

Лизинг оборудования

Долгосрочная аренда оборудования с последующим выкупом является самым эффективным способом увеличить оборотные средства, без банковских кредитов и внушительных вложений собственного капитала. Экономисты такую меру рассматривают как инвестиционную программу, при которой гарантированную выгоду получают все участники сделки. Предприятия обновляют основные средства, лизингодатель получает ежемесячную прибыль, поставщики (в случае их присутствия в схеме) – увеличенный оборот дорогостоящего товара.

Для безопасности сделки нередко участники прибегают к страхованию арендного имущества. Как правило, полис оплачивает лизинговая компания – в случае порчи или выхода из строя оборудования ущерб будет минимальный.

Лизинг оборудования имеет ряд преимуществ перед обычной арендой, кредитом и покупкой за наличный расчет:

- предприятие, которое нуждается в обновлении (расширении) основных средств вправе самостоятельно выбирать виды оборудования, поставщика и влиять на основные положения договора;

- оборудование можно сразу запускать в производственный цикл, после подписания контракта или не прерывать процесс, если лизингополучатель и поставщик является одним и тем же лицом;

- платежи по договору лизинга относятся к расходам и входят в себестоимость продукции, что существенно снижает налог на прибыль;

- оборудование находится на балансе лизинговой компании – предприятие, взявшее в аренду, не платит имущественный налог (до приобретения права собственности);

- НДС по лизинговым платежам подлежит возмещению;

- амортизация считается по увеличенному коэффициенту, что позволит списать с баланса в обозримом будущем (1-2 года после выкупа).

Добавить к перечисленным достоинствам оптимальное использование собственного капитала и становится понятной популярность лизинга оборудования даже у вполне состоятельных компаний, которые могут позволить себе обновлять основные средства, не прибегая к сложным схемам кредитования и аренды.

Лизинг или кредит?

Лизинг – это более гибкая альтернатива кредиту. Но обе схемы получения желанного имущества, в условиях отсутствия собственного капитала, имеют как положительные, так и отрицательные стороны.

В силу этого, однозначного ответа на вопрос «Что лучше?» не существует. Каждый человек или компания выбирает, исходя из основных целей покупки и финансовых возможностей.

Главные преимущества лизинга, по сравнению с кредитом:

- Минимальный пакет документов, быстрое заключение сделки. Конечно, если компания берет оптом дорогостоящее оборудование, то платежеспособность будет проверяться. Но более мелкий, «потребительский» лизинг опускает этот характерный кредитованию этап.

- Низкая себестоимость имущества. Лизинговые компании приобретают предметы аренды оптом, включая крупные объекты, что влияет на оценочную стоимость. Но, высокая процентная ставка может автоматически превратить плюс в минус. Поэтому стоит внимательно изучать условия лизинга.

- Возможность поменять имущество. Договор аренды, который является первичным в лизинге, предусматривает обмен объектов на более подходящие предметы проката (новые, технически усовершенствованные и т.д.).

Достаточно существенные недостатки тоже имеются, игнорировать их не рекомендуется:

- Страховой взнос. Лизинговые компании предусмотрительно заботятся о рисках. Поэтому одноразовый взнос – это обязательная мера. Это может быть серьезная сумма, достигающая 20-30% стоимости передаваемого имущества (кредит становится более выгодным).

- Право собственности. Наступит только после выплаты 99% суммы, прописанной в договоре. До тех пор собственником считается лизингодатель, со всеми вытекающими правами и обязанностями. К тому же, если арендатор часто нарушает график платежей, Законом предусмотрено изъятие имущества в пользу лизинговой компании, без получения компенсации.

- В отличие от кредита, погасить задолженность по лизингу досрочно не выгодно, а иногда невозможно. Поэтому покупка считается совершенной, только по окончании срока действия договора.

Выбор между лизингом и кредитом стоит делать только юридическим лицам. Для обычного человека, аренда с последующим выкупом – дорогое удовольствие. Рассматривать лизинг можно только тогда, когда во всех, без исключения, банках было отказано в выдаче потребительского кредита.

Аренда или лизинг

Несмотря на большое сходство аренды и лизинга, два понятия имеют совершенно разную экономическую суть.

Для простого потребителя – это, прежде всего, возможность дальнейшего приобретения имущества, о которой четко прописывается в договоре. Для юридических лиц – способ оптимизировать налогообложение, учитывая имущество, как на собственном балансе, так и у лизингодателя.

Понимание отличий лизинга от аренды поможет сделать правильный выбор:

- Сроки. Взять напрокат дорогостоящее имущество можно только на очень ограниченный срок, с дальнейшей пролонгацией (от 1 до 30 дней). Лизинг – это всегда долгосрочный договор (2-5 лет).

- Земельные участки. Законом не предусмотрена аренда земли с последующим выкупом. В этом случае заинтересованным лицам можно использовать только аренду.

- Риски. Если в процессе эксплуатации имущество выходит из строя, портится или безвозвратно гибнет, то лизингодатель не несет ответственности. При аренде убытки будет возмещать компания собственник.

- Платежеспособность. При заключении договора лизинга проверяется платежеспособность организации (физического лица), может потребоваться предоставить финансовый результат. Аренда не предусматривает подобных мероприятий.

- Выбор имущества. Лизингополучатель самостоятельно определяет вид и состояние имущества. При аренде выбор ограничивается только предложениями компании собственника.

И, конечно, главный факт в пользу лизинга – все имущество новое (как правило). Прокат – это бывшие в употреблении вещи, со всеми вытекающими дефектами.

Платежи

Основные платежи в лизинге практически идентичны кредитным взносам и осуществляются по одному из графиков:

- Регрессивный – погашение долга происходит ежемесячно равными частями. Но процентная ставка (прибыль лизинговой компании) начисляется только на остаток суммы. В результате первые месяцы клиент платит больше, последние – меньше.

- Аннуитетный – сумма включает в себя тело кредита (арендных платежей) и вознаграждение, которые разбиваются на равные доли на весь срок лизинга. В зависимости от внутренней политики лизингодателя, график может предусматривать сначала погашение процентов и только в конце основной долг или равные части всех видов платежей.

- Сезонный – лизингодатель идет навстречу клиенту и составляет график платежей с учетом наиболее благоприятных периодов работы. Например, с/х предприятие может платить повышенные взносы в конце лета и осенью (сбор урожая), а фармацевтическая компания – зимой (пик сезонных заболеваний).

Каждый клиент, независимо от правового статуса (юридическое или физическое лицо) может подобрать оптимальную схему погашения долга.

Налоги

Привлекательность лизинга с точки зрения налогообложения становится основным фактором, благодаря которому компании прибегают к такому способу обновления производственных активов.

Иногда это преподносится, как одна из лучших схем оптимизации налоговой нагрузки. Но, как показывает практика, лучше все же внимательно изучить все экономические аспекты, чтобы финансовый результат не стал неприятным сюрпризом. Ряд особенностей налогообложения в лизинге становится решающим фактором, при выборе такого способа развития компании или получения желанной вещи.

Имущественный налог

Подавляющее большинство лизинговых компаний учитывают имущество, сдаваемое в аренду на собственном балансе. Это автоматически освобождает лизингополучателя от уплаты имущественного налога… но только в правовом поле. По факту, компания собственник включает налоговые выплаты в ежемесячные платежи и компания арендатор имеет все «шансы» платить по двойному тарифу – и за себя, и за лизингодателя.

Налоговый Кодекс (НК) определяет, что на предметы лизинга можно рассчитывать амортизацию в ускоренном темпе, с увеличенным коэффициентом (до 3). При этом начисление происходит как в лизинговой компании, так и у арендатора (регулируется договором). Этот факт также влияет на выгодный расчет налога. Опять же, если имущество имеет все признаки основных активов, при помощи которых собственно и производится продукция, то оно попадает под бдительный надзор ФНС, и сильно сэкономить не получится.

Налог на прибыль

Доход лизинговой компании облагается соответствующим налогом. Базой для исчисления становятся ежемесячные взносы арендатора, при этом НДС не учитывается. Иными словами это общепринятое определение прибыли – доход минус расход. Другие виды производства и реализации, которые влекут за собой расходы, также влияют на величину налога. Для лизингополучателя это значит одно – чем выше прибыль компании собственника имущества, тем больше ежемесячный платеж за аренду.

Поэтому к выбору лизингодателя стоит подойти ответственно. По крайней мере, изучить механизм работы с клиентами, и в частности компенсационные выплаты по налогам.

Сумма НДС по основным средствам отражается на балансе компании-арендатора (если договором не предусмотрено иное). Вычет НДС происходит только в двух случаях – арендные предметы поставлены на учет и отражаются в доходной части баланса. Оформлять лизинг имеет смысл, только если предприятие имеет большие суммы НДС для уплаты в бюджет. В противном случае аренда может привести к уменьшению основных активов, что соответственно негативно отразится на финансовом результате. Если перефразировать, то лизинговый договор не несет каких-либо преимуществ по НДС ни для компании собственника, ни для получателя арендного имущества.

Лизинг «вне закона»

Договор лизинга часто используется в качестве оптимизации налоговой нагрузки. Суть «псевдолизинга» сводится к следующей схеме. Лизингодатель (тесно связанный с компанией арендатором или банально проплаченный) выкупает имущество и сдает его напрокат с возможностью последующего выкупа. Лизингополучатель не выполняет график ежемесячных платежей. В связи с этим, в лизинговой компании возникает переплата НДС, которую и используют в корыстных целях.

Часто в схему привлекают страховые компании, чтобы удвоить незаконную прибыль. Умышленное создание ситуации, когда оплаченная пошлина в бюджет намного превышает полученную, больше всего привлекает налоговые службы. Поэтому, если факт сговора подтвердится, участников ждет уголовная ответственность.

Вывод

Понятие и схему лизинга подарила миру страна «прогрессивных идей» — США. По сути, это одна из форм банковского кредитования. В пользу определения говорит тот факт, что большинство лизингодателей мирового значения являются дочерними организациями банковских структур. Поэтому получение повышенных доходов становится приоритетной задачей подобных компаний. Рассчитывать на выгодное сотрудничество можно только представителям крупного бизнеса, которые имеют серьезную финансовую службу (для учета всех рисков).

И хотя лизинг стал доступным для физических лиц, стоит тщательно оценить конечную себестоимость предмета – возможно, автомобиль или дорогое оборудование будут стоить в два раза дороже. Да и финансовое состояние должно быть на должном уровне – некоторые компании предлагают сразу заплатить до 50% от стоимости объекта. Что волей неволей заставляет задуматься, для чего брать на себя такие обязательства?

Что такое лизинг и какие бывают виды лизинга

Прекрасной альтернативой автокредиту является лизинг, который приобретает все большую популярность на отечественном рынке, особенно у юридических лиц и индивидуальных предпринимателей. По сути лизинг представляет собой аренду, но имеет ряд существенных отличий, которые делают его уникальным финансовым инструментом для приобретения спецтехники, оборудования, автомобилей для успешной работы организации. И хотя лизинг как и аренда предоставляет имущество в пользование, он дает право на последующий выкуп предмета лизинга после окончания срока действия договора. Таким образом, арендуемое имущество будет передано в собственность лизингополучателю.

Для приобретения желаемого автомобиля или оборудования, либо иной необходимой техники заключение лизинговой сделки является грамотным решением для руководителей любой организации. Какой именно формой сделки лизинга воспользоваться — финансовой, оперативной или возвратной для приобретения имущества и как правильно это сделать будет рассказано в данной статье понятным языком и простыми словами.

Что такое лизинг – определение

Прежде всего, необходимо уловить суть понятия самого лизинга. Лизинг — это определенный вид инвестиционной деятельности, направленный на приобретение имущества на условиях заключенного договора финансовой аренды между владельцем (лизингодателем) и клиентом (лизингополучателем), но с правом выкупа предмета лизинга. При этом лизингополучатель получает целый комплекс дополнительных услуг при оформлении сделки, так как до полного выкупа транспортного средства или оборудования владельцем является лизинговая компания. Именно на ее плечи ложатся содержание, техническое обслуживание, постановка на регистрационный учет ТС, страхование и прочие дополнительные расходы, которые несет собственник имущества.

Важно! Лизинг — это экономический инструмент, позволяющий на оговоренных в договоре условиях использовать транспортное средство лизингополучателю с правом его последующего выкупа.

Следует помнить, что окончание договора лизинга не всегда заканчивается передачей прав собственности на предмет договора, иногда лизингополучатель просто возвращает владельцу взятое в пользование имущество.

Практический смысл

Не всегда у организации или предпринимателя имеются свободные денежные активы, которые необходимы для приобретения требуемого для работы оборудования или транспортного средства. Выходом из положения является оформление лизинга, практический смысл которого заключается в возможности использования техники в работе предприятия уже после первоначального взноса. Получатель не сразу оплачивает полную стоимость приобретенного в лизинг имущества, а производит ежемесячные выплаты в установленный договором срок. При этом лизингодатель также предоставляет полный комплекс услуг, самостоятельно выполняя как собственник транспортного средства следующие действия:

- заключает сделку купли-продажи автомобиля с автодилером;

- осуществляет постановку ТС на учет;

- оформляет договор страхования по полису ОСАГО или КАСКО;

- занимается содержанием и обслуживанием ТС;

- осуществляет выплаты в ПФ и ИФНС.

Обратите внимание! Исключительной особенностью лизинга, тем более выгодной для предприятия малого и среднего бизнеса, является наличие минимальной налоговой ставки и ускоренной схемы амортизации автомобиля, что позволяет сэкономить и использовать денежные средства на развитие организации.

Основные виды лизинга – ТОП-3 популярных вида

Существуют несколько разновидностей лизинга, но основными видами, пользующимися популярностью как у юридических лиц и предпринимателей, так и у частных лиц являются финансовый, оперативный и возвратный. Рассмотрим данные виды лизинга подробнее.

Вид 1. Финансовый

Схема данной лизинговой сделки представляет собой трехстороннюю организацию процесса: лизингодатель заключает сделку купли-продажи с автодилером и поставляет приобретенное имущество в пользование лизингополучателю. При этом финансовый лизинг подразумевает под собой отношения сторон, которые в течение действия заключенного между ними договора обязуются исполнить оговоренный действия.

Обратите внимание! При финансовом лизинге лизингодатель обязуется предоставить выбранную технику получателю, а получатель должен производить лизинговые платежи в период действия договора, которые покрывают полную стоимость амортизации приобретенного оборудования либо его большую часть, а также дополнительные расходы.

При данном виде лизинга лизингодатель, отдавая в пользование предмет лизинга, возвращает стоимость имущества и получает прибыль. Таким образом, лизингополучатель при данном виде лизинга получает оборудование на длительный срок с последующим его приобретением, а лизингодатель возвращает убытки и приобретает прибыль.

Вид 2. Оперативный

Оперативный лизинг подразумевает выполнение таких же действий от лизингополучателя и лизингодателя с одним лишь исключением — приобретенное в собственность лизинговой компанией транспортное средство после окончания договора лизинга возвращается лизингополучателем обратно, а не переходит в собственность. Таким образом, оперативный лизинг представляет собой арендные отношения между сторонами, при которых расходы лизингодателя не покрываются арендными платежами в период действия лизингового соглашения. Оперативный лизинг предоставляется обычно сроком от трех до шести месяцев.

Вид 3. Возвратный

Зачастую организации обращаются к лизингу с целью снижения налоговой нагрузки. Так, при возвратном виде лизинга организация может выступать и как лизингодатель, и как лизингополучатель. Схема действия достаточна проста: организация, являющаяся собственником имущества, продает его лизинговой компании, у которой и берет данное имущество на условиях финансовой аренды. При этом организация может воспользоваться всеми налоговыми преференциями, которые предоставляются при покупке транспортного средства в лизинг юридическим лицам. Также предприятие получает оборотные средства в течение действия договора лизинга, которые может затратить на развитие своей деятельности.

Другие виды лизинга

Помимо трех основных популярны видов лизинга, различают следующие:

по степени риска:

- необеспеченный лизинг, при котором лизингополучатель не обеспечивает другую сторону дополнительными гарантиями;

- частично обеспеченный, предусматривающим наличие страхового депозита;

- гарантированный, при котором риски распределены между несколькими участниками, одновременно являющимися гарантами получателя.

по характеру форм расчетов между лизингополучателем и лизингодателем:

- денежные, когда платежи осуществляются в денежном эквиваленте;

- компенсационные, когда платежи производятся в форме предоставления товаров, произведенных на сданном в лизинг оборудовании;

- смешанные, когда предусматривается оплата посредством и товаров, и в денежной форме.

по типу имущества:

- лизинг недвижимости (здания, строения, жилые помещения и прочее);

- лизинг движимости (спецтехника, автомобили, грузовая техника, самосвалы, экскаваторы и другое), в том числе б/у.

Как работает лизинг – главные этапы лизинговой операции

Использование лизинговых схем при приобретении авто дает возможность организациям и предпринимателям не изымать существенных средства из оборота, а также максимально быстро получить необходимое оборудование, спецтехнику либо коммерческий транспорт на выгодных условиях. Механизм заключения лизинговой сделки на покупку требуемой техники предусматривает несколько этапов.

Этап 1. Выбор объекта лизинга и компании

Клиент самостоятельно выбирает поставщика предмета лизинга либо выбирает из предложенного лизинговой компанией списка поставщиков, определяет условия сделки, которые включают: параметры автомобиля, марку, цену, условия поставки, полную комплектацию и др. Если лизингополучателем является юридическое лицо, то поиском оптимального варианта занимается финансовый отдел.

Этап 2. Изучение условий лизинга и предварительное согласование

После первого этапа, когда получатель определился с выбором, он предоставляет данную информацию лизинговой компании и оговаривает условия сделки. Важно определить следующие позиции:

- сумму предстоящего авансового платежа;

- размер и график ежемесячных платежей;

- условия окончания сделки и ответственность сторон.

Если условия устраивают обе стороны, то клиент предоставляет необходимый пакет документов и заявку, а лизинговая компания уже принимает решение о предоставлении транспортного средства в лизинг.

Этап 3. Составление договора лизинговой сделки

Для составления договора лизинга получателю требуется предоставить пакет документов, включающий:

- заявку на приобретение авто в лизинг;

- бухгалтерскую отчетность за последние три года, для физических лиц такой отчетностью выступает справка о доходах по форме 2-НДФЛ;

- копия паспорта получателя или руководителя компании.

Для организаций и предпринимателей так же потребуется:

- справка из банка об оборотах компании по счетам за прошедший год;

- информационное письмо об организации.

При составлении договора лизинговой сделки также требуется договор с поставщиком техники и страховка объекта лизинга. Данный список не полный, так как каждая лизинговая компания может дополнительно попросить предоставить другие документы.

Этап 4. Первый взнос и поставка имущества

После заключения соглашения с лизинговой компанией, лизингополучатель вносит авансовый платеж и получает во владение необходимое оборудование либо транспортное средство, которое может использовать по своему назначению незамедлительно. При этом право собственности на предмет лизинга на весь период сделки остается за лизингодателем, который и будет нести расходы на его содержание и обслуживание. Поставку имущества по договору лизинга осуществляет лизингодатель.

Этап 5. Эксплуатация объекта и приобретение в собственность

Эксплуатация приобретенного в лизинг оборудования возможна уже после первоначального взноса. Стоит помнить, что если лизингополучатель не вносит своевременно оговоренные договором платежи, то лизинговая компания вправе изъять такое имущество без судебного разбирательства. При этом если условия сделки выполняются неукоснительно, право собственности после окончания срока договора переходит к лизингополучателю, который оплатит остаточную стоимость приобретенного транспортного средства.

Лизинг или кредит – в чем разница и что выгоднее

Учитывая, что покупка автомобиля зачастую приводит к трудному выбору между лизингом и автокредитом, рассмотрим преимущества и недостатки этих вариантов. Используя такой финансовый инструмент как кредитование, покупатель сразу выбирает понравившийся автомобиль и оплачивает благодаря займу полную стоимость транспортного средства, становясь его собственником. Но при этом заемщик, хоть и владеет теперь транспортным средством, берет на себя все расходы по его содержанию, постановке на регистрационный учет, техническому обслуживанию, оформлению страховки, уплату транспортного налога и другие расходы. Стоит учесть, что также ему предстоит вносить фиксированную сумму ежемесячно в счет уплаты долга по кредиту, а такая покупка не принесет ему никаких налоговых льгот. Так как договор кредита на покупку автомобиля является целевым, то приобретенное имущество становится залоговым. Данный вид покупки выгоден может быть только для физических лиц, и только тех, кто может пройти строгие требования банка.

Как же обстоит дело с лизингом в таком случае? Учитывая, что зачастую организации приобретают дорогостоящий коммерческий транспорт и технику для специализированных работ, то при автолизинге обслуживание будет производится за счет лизинговой компании, как и остальные дополнительные расходы (оформление страховки, постановка ТС на регистрационный учет). Лизингодатель является собственником автомобиля, а соответственно, балансодержателем, что позволяет организации-получателю избежать увеличение налогов и перенаправить финансы на развитие бизнеса. В бухгалтерской отчетности лизингополучателя такая покупка будет записана в графе расходов, следовательно, и транспортный налог взиматься не будет. Также лизинговая сделка дает возможность получить налоговые льготы и применить ускоренную амортизацию с трехкратным коэффициентом, который в итоге сильно удешевит выкупную стоимость транспортного средства.

Обратите внимание! Лизинговая сделка заключается на более длительный срок, чем при автокредитовании, и дает возможность клиенту разработать удобную схему погашения, которая включает индивидуальные особенности бизнеса.

Распределение выплат при покупки авто в лизинг может осуществляться как с учетом пожеланий клиента, так и равномерно.

Таким образом, приобретение транспортного средства на условиях финансовой аренды зачастую выгодно именно для организаций и предпринимателей.

Пример

Приведем пример, чтобы наглядно показать, какой способ покупки авто наиболее выгоден — автокредит или автолизинг. При равных условиях: выбран автомобиль с начальной стоимостью в 690 тыс. рублей.

| Автокредит | Автолизинг | |

|---|---|---|

| Стоимость автомобиля | 690 тыс. рублей | 690 тыс. рублей |

| Проценты | 15% | 15% |

| Срок действия договора | 36 месяцев | 36 месяцев |

| Авансовый платеж в размере 20% | 138 тыс. рублей | 138 тыс. рублей |

| Ежемесячный платеж | 19.135 рублей | 21.906 рублей |

| Переплата по процентам | 135 тыс. рублей | 235 тыс. рублей |

| Общая сумма выплат, включая авансовый платеж | 826 тыс. рублей | 926 тыс. рублей |

| Остаточный платеж для полного выкупа | отсутствует | отсутствует |

| Итоговая сумма при переходе автомобиля в собственность | 826 тыс. рублей | 926 тыс. рублей |

Но стоит учитывать, что все расходы по содержанию автомобиля, включая оформление страховки, несет при автокредитовании владелец автомобиля (т.е. покупатель). Учитывая, что машина при лизинге возвращается после окончания договора обратно лизингодателю, то ежемесячный платеж ниже на 38%, чем при автокредитовании. Если же лизинг предполагает выкуп автомобиля, то сделка обойдется в 1 миллион 33 тысячи 440 рублей. Безусловно, такой подход экономически нецелесообразен для физических лиц. Но вот для организаций и предпринимателей, которые могут вернуть благодаря налоговым преференциям до 46% стоимости автомобиля, такая покупка является финансово выгодной.

Как правильно выбрать лизинговую компанию

Во многом целесообразность лизинговой сделки зависит от того, насколько грамотно получатель выберет лизинговую компанию. Зачастую для привлечения клиентов такие компании используют уникальные лизинговые схемы, которые на первый взгляд могут показаться очень выгодными. Но не только указанные предложения определяют, насколько хороша и стабильна данная компания. Прежде всего, стоит отметить ряд факторов, на которые следует обратить внимание:

- Просмотреть историю компании, ее существование на рынке, опыт работы.

- Изучить сделки, обращая внимание на количество, которые данная компания ведет и уже закрыла.

- Оценить размеры компании по ее филиалам, квалификации ее работников, общему штату.

- Обратить внимание на доступность услуг для клиентов, на гибкость и открытость в их предоставлении.

- Изучить ограничения по условиям лизинга.

- Провести сравнительную характеристику с другими компаниями.

При проведении данного исследования необходимо обращать внимание не только на выгодные условия, которые готова предоставить компания, но и на штрафные санкции, которые данная сделка может принести.

Резюме

Подводя итог вышесказанному, следует отметить, что лизинг является на данный момент прекрасной альтернативой кредиту, особенно касается это молодых предприятий, которые только начинают развитие своего бизнеса и не могут изымать существенные денежные активы из оборота компании. Учитывая, что для юридических лиц и индивидуальных предпринимателей предусмотрены налоговые льготы, позволяющие существенно сэкономить и направить свободные денежные ресурсы на повышение эффективности деятельности предприятия, лизинг является прекрасным выбором.

Источник https://auto.today/bok/16307-formy-i-vidy-lizinga-osobennosti-i-kratkaya-harakteristika.html

Источник https://aniglobal.ru/lizing/chto-takoe-lizing-prostymi-slovami-ponjatie-i-sushhnost-lizinga-osnovnye-funkcii/

Источник https://www.ileasing.ru/about/clients/on-leasing/detail/chto-takoe-lizing-i-kakie-byvayut-vidy-lizinga/

Источник