Что означает лизинг авто?

Множество клиентов знают о лизинге автомобилей, но большинство действительно не понимают, что это такое и как он работает. Простой способ описать лизинг — это сказать, что он похож на аренду автомобиля, но это вводит в заблуждение.

Значения лизинга и аренды в основном означают одно и то же. Одно из отличий это продолжительность найма объекта недвижимости.

Что значит лизинг, отличия от аренды и кредита

Лизинг подразумевает более длительный срок, например, год. Вы подписываете договор, обязуетесь оставаться на одном месте в течение конкретного периода времени и выплачивать необходимую сумму каждый месяц в течение этого срока.

Если же это касается машины, то схема почти та же. Подписывая договор, вы соглашаетесь на выплату определённой суммы в течение какого-то периода за пользование автомобилем.

Лизинг и аренда в некоторой степени схожи. В лизинге вы обязаны составить договор и придерживаться его, а вот в аренде контракт не обязателен. Второе отличие заключается в количестве участников указанных в договоре.

Аренда — передача имущества от одного лица другому во временное пользование и/или распоряжение предметов за плату.

Лизинг — финансовое соглашение, в котором человек, компания и т.д. платит за пользование землёй, транспортным средством и т.п. в течение определенного периода времени.

Кредит — способ оплаты товаров или услуг, обычно выплачивая проценты, а также первоначальные деньги; также это процесс, при котором человек берёт деньги на определённое время в банке под какой-то процент.

Преимущества и недостатки покупки авто в лизинг

Лизинг: договор найма определяется, как соглашение между наймодатель (владелец имуществом) и наймополучатель (пользователь имуществом), при котором первый приобретает собственность для второго и разрешает ему использовать его в обмен на периодические платежи, называемые арендной платой или минимальными арендными платежами.

Преимущества

- Сбалансированный отток денежных средств (самое большое преимущество лизинга заключается в том, что отток денежных средств или платежи, связанные с наймом, распределяются на несколько лет, что позволяет сэкономить бремя единовременной значительной денежной выплаты; это помогает бизнесу поддерживать стабильный профиль денежных потоков).

- Качественные активы (при аренде актива право собственности на него по-прежнему остается за арендодателем, в то время как арендополучатель просто оплачивает расходы; учитывая это соглашение, становится возможным для бизнеса инвестировать в имущество хорошего качества, которое в ином случае может выглядеть недоступным или дорогим).

- Более эффективное использование капитала (учитывая, что компания выбирает найм вместо инвестирования в актив путем покупки, она высвобождает капитал для бизнеса, чтобы финансировать его другие потребности или просто сэкономить деньги).

- Улучшение планирования (расходы на лизинг обычно остаются постоянными в течение всего срока службы актива или срока аренды, или растут в соответствии с инфляцией; это помогает планировать расходы или отток денежных средств при составлении бюджета).

- Низкие капитальные затраты (лизинг является идеальным вариантом для вновь создаваемого бизнеса, учитывая, что это означает более низкую первоначальную стоимость и более низкие требования к капитальным вложениям).

- Права на расторжение договора (в конце срока аренды лизингополучатель имеет право выкупить имущество и расторгнуть договор лизинга, тем самым обеспечивая гибкость бизнеса).

Недостатки

- Расходы по аренде (мытные платежи рассматриваются как расходы, а не как долевые платежи по активу).

- Ограниченная финансовая выгода (при уплате денег за авто бизнес не может извлечь выгоду из какого-либо повышения стоимости автомобиля; долгосрочный договор аренды также остается бременем для бизнеса, поскольку договор заблокирован, а расходы на несколько лет фиксированы. В случае, когда использование актива не удовлетворяет потребности по прошествии нескольких лет, арендные платежи становятся бременем).

- Долг (хоть найм и не отражается на балансе компании, инвесторы по-прежнему рассматривают долгосрочную аренду как долг и корректируют свою оценку бизнеса, чтобы включить в нее аренду).

- Ограниченный доступ к другим займам (учитывая, что инвесторы рассматривают долгосрочную аренду как долг, бизнесу может быть трудно выйти на рынки капитала и привлечь дополнительные кредиты или другие формы долга с рынка).

- Обработка и документирование (в целом, заключение договора аренды является сложным процессом и требует тщательного документирования и надлежащего изучения предмета лизинга).

- Техническое обслуживание имущества (арендатор по-прежнему несет ответственность за техническое обслуживание и надлежащую эксплуатацию арендуемой собственности).

Как взять в лизинг автомобиль физическому лицу

Помимо первоначального взноса, выясните, сколько вы можете ежемесячно платить за договор аренды.

Если автомобиль, на котором вы ездили во сне, стоит в среднем на 20 тысяч рублей больше вашего месячного максимума, то, вероятно, нет смысла влезать в долги, чтобы финансировать автомобиль. Поэтому составьте бюджет, придерживайтесь его и выясните, какие варианты у вас есть, основываясь на имеющихся у вас деньгах. Сначала обсудите окончательную цену покупки.

Вариант лизинга, который вы получите на свой автомобиль, будет зависеть от согласованной покупной цены. Чем ниже общая цена автомобиля, тем ниже оплата, даже при аренде. Лучше всего сначала обговорить это в письменном виде, чтобы продавец не мог отступить и попытаться обмануть вас, как только вы перейдете к мелким деталям.

Как только окончательная цена покупки будет согласована и изложена в письменной форме, обсудите условия лизинга. Чем больше ваш первоначальный взнос, тем ниже будут ваши ежемесячные платежи.

Посмотрите договор аренды. Обсудите свои финансовые обязательства по периодическому техническому обслуживанию и ремонту. Если вы чего-то не понимаете, попросите полного разъяснения. В конце концов, вы подписываете юридический документ и несете ответственность за то, что в нем написано. Подпишите лизинговый документ, если все согласны.

Наслаждайтесь своей красивой, новой машиной. Платите всегда вовремя и обращайте строгое внимание на пункты о пробеге, иначе это изменит то, что произойдет, когда вы сдадите автомобиль в конце аренды.

Лизинг для физ.лиц — выгодная ли это история?

Покупка автомобиля – это серьезный шаг для каждого автолюбителя. Все мечтают купить авто на максимально выгодных условиях, в особенности, если нет возможности единовременно внести полную сумму.

До недавнего времени единственной возможностью для физлица купить машину, оплатив лишь часть ее стоимости, был банковский кредит. Но с недавнего времени россиянам доступен еще один вариант приобретения авто – это лизинг.

На сегодняшний день услугами лизинга пользуются в основном компании, а физическим лицам привычнее брать автомобиль в кредит. Но есть и те, кому важнее пользоваться автомобилем более высокого класса за меньшее количество денег. Например, по итогам 2016 года около 30% автомобилей Porsche было продано именно в лизинг.

Разберем более детально все плюсы и минусы лизинга для физических лиц и сравним его с кредитом.

Что такое лизинг?

Само слово «лизинг» пришло к нам из английского языка, это производное от слова «to lease», означающее «сдавать в аренду».

И покупка имущества в лизинг как раз подразумевает долгосрочную аренду транспортного средства, оборудования и прочих активов с возможностью выкупа по окончании срока арендного договора.

Возможность купить автомобиль в лизинг у обычного россиянина появилась сравнительно недавно – в 2011 года. Именно тогда были внесены соответствующие поправки в российское лизинговое законодательство.

Виды лизинга

Существует две основных разновидности лизинга, которые применимы для сделок с физическими лицами:* финансовый (выкупной)– с выкупом транспортного средства по окончании договора. Лизинговая компания приобретает автомобиль у поставщика и передает во владение конечному пользователю.

По окончании срока пользования автомобиль переходит во владение конечного пользователя.* оперативный (возвратный) – без выкупа (долгосрочная аренда). В нашей стране мало распространен. По окончании действия лизингового договора автомобиль возвращается в собственность лизинговой компании.

В обоих случаях на период действия лизингового договора автомобиль находится в собственности компании-лизингодателя, а клиент пользуется им по доверенности.

На данный момент правила регулируют все формальности формирования доверенности: документ выдается лизинговой компанией автовладельцу и действует в течение всего периода погашения долга. Доверенность на автомобиль считается неотъемлемым приложением к договору.

Договор лизинга может заключаться на разные сроки, обычно это 12, 24, 36 или 48 месяцев. Остаточная сумма, по которой производится выкуп транспортного средства, определяется индивидуально в каждом конкретном случае. Она зависит от марки и модели авто, его состояния, срока договора и прочих факторов. Обычно в нее включены следующие составляющие:

- амортизация автомобиля за период;

- процентные средства;

- комиссия лизинговой компании;

- сама стоимость автомобиля;

- дополнительные факторы вроде суммы страховки имущества.

Лизинг или кредит – что выгоднее?

Для физлица приобретение автомобиля по схеме лизинга имеет некоторые преимущества перед кредитованием, к которым можно отнести более быстрое рассмотрение заявки (например, Сбербанк обещает выдать решение по лизинговому займу в течение 8 часов), невысокий первоначальный взнос (некоторые компании предлагают оформить договор лизинга под залоговые 10%, например, такие ставки предлагают «Балтийский лизинг», и ВТБ-лизинг), и более низкие ежемесячные выплаты по договору.

Кроме того, действуют специальные государственные программы поддержки российских автопроизводителей, по которым можно приобрести авто отечественного производства со скидкой от 10%.

В отличие от программ автокредитования, все регистрационные действия с автомобилем осуществляет лизингодатель, владельцу не придется тратить деньги, силы и время на общение с соответствующими органами. При покупке в кредит вам предстоит самостоятельно оплатить регистрацию авто в органах ГИБДД.

Лизинговые программы предоставляют более широкий выбор вариантов по окончанию срока действия договоров. Владелец имеет возможность выкупить автомобиль, став его полноправным владельцем, обменять его на новое, вернув б/у лизингодателю, продлить договор лизинга.

В то же время после окончания срока действия кредитного договора никаких вариантов у автовладельца нет. У него остается подержанное авто, которое он должен продать самостоятельно, если есть желание купить новую машину.

Однако, оформляя автомобиль в лизинг, физлицо должно осознавать риски, связанные с данным видом кредитования: при разорении лизинговой компании, помимо потерянного автовладелец теряет и денежные средства, внесенные за автомобиль.

Также огромным минусом лизингового рынка в России до сих пор является малое количество программ для физических лиц. Большинство выгодных ставок до сих пор доступны только юридическим лицам либо ИП.

Покупка автомобиля в лизинг предоставляет физлицу некоторые преимущества. Однако есть и существенный минус, связанный с риском лишиться автомобиля в случае просрочки.

Мы решили на примере покупки нового Kia Sportage рассчитать, во сколько он нам обойдется в кредит и в лизинг.

KIA Sportage в кредит

Допустим, мы планируем приобрести двухлитровый Kia Sportage с передним приводом в обычной комплектации Classic “Теплые опции” . Его стоимость будет составлять 1 409 900 без скидки за наличный расчет. Но мы планируем приобрести автомобиль в кредит.

Поэтому для нас распространяется прямая скидка от производителя в размере 30 000 руб и скидка в 18 000 руб. при оформлении кредита. Получается Sportage нам предлагают за 1 362 000 руб. Мы готовы внести первоначальный взнос в размере 362 000 руб.

На что нам рассчитывать в таком случае? Партнер официального дилера Favorit Motors Kia Банк “СЕТЕЛЕМ” предоставил следующие не очень привлекательные условия: при первоначальном взносе в 26% ( 362 000 руб) сроком в 2 года, процентная ставка получилась — 16,6 %. А ежемесячный платеж — 52 000 руб.

Переплатить придется — 195 000 руб. Если растянуть кредит на 3 года, процентная ставка будет такая же -16,6 %, ежемесячный платеж — 38 000 руб. Но переплата увеличиться в 300 000 руб.

Kia Sportage в лизинг

Нас смутил большой ежемесячный платеж, поэтому мы обратились к лизинговому партнеру Kia. Выбрали “ Мэйджор Лизинг”.

У нас практически такой же первоначальный взнос — 360 000 руб. Рассчитываем возвратный лизинг сроком на 2 года (24 месяца) . Ежемесячный платеж составит 26 644 руб. Итого сумма выплат составит — 639 472 руб.

Прибавляем наш первоначальный взнос и получаем 1 001 472 руб. В случае, если мы захотим все-таки выкупить ТС, то нам придется заплатить еще 681 000 руб. Таким образом, переплата будет космической — 319 000 руб.

Возвратный лизинг с таким же первоначальным взносом ( 360 000 руб.) сроком на 3 года (36 месяцев) ежемесячно будет обходится нам в 21 531 руб. Итого сумма выплат будет в размере — 775 151 руб. Добавляем наши 360 000 рублей. Итого: 1 137 151 руб. Если предстоит выкупать автомобиль, то придется доплатить еще — 681 000 руб. Переплата будет тоже заоблачной…

Посмотрим, как дела обстоят с выкупным лизингом сроком на 2 года. У нас все тот же первоначальный взнос — 360 000 руб. Нам ежемесячно придется вносить — 50 706 руб. Получается, что выплатим мы — 1 216 944 руб и вспомним про первоначальный взнос ( 360 000 руб). Зато уедем уже теперь на своем собственном Kia Sportage за 1 578 944 руб., переплатив банку 216 000 руб.

Если нас угораздит ввязаться в выкупной лизинг сроком на 3 года, к чему стоит приготовиться? К тому, что опять придется отдать свои кровные 360 000 руб. (первоначальный взнос) и на протяжении 36 месяцев выплачивать каждый месяц 36 305 руб. По прошествии трех лет в общей сложности общая сумма выплат составит 1 306 992 руб.

Прибавляем первоначальный взнос и получаем сумму в размере — 1 668 992 руб. Таким образом, переплата будет 306 992 руб.

Отметим, что в случае, если первоначальный взнос составляет до 40%, то необходимо предоставить следующий пакет документов: паспорт, водительское удостоверение, справку о доходах и копию трудовой книжки и заполненная анкета. Договор рассматривается банком до 3 рабочих дней. Годовой налог, ТО — это все не входит в стоимость лизинга. При желании эти, расходы можно, конечно, занести в тело кредита, но дешевле будет самому оплатить этот налог.

На данном примере мы убедились, что нет никаких явных преимуществ у лизинга перед кредитом. За исключением того, что ежемесячный платеж в случае с лизингом немного меньше. И да, Kia Sportage нам зарегистрируют.

Тем не менее, эксперты позитивно оценивают перспективы развития лизинга для физлиц в России. Так, компания отмечает положительную динамику: “Еще два года назад у нас не было продаж по лизинговой программе, только за наличный расчет или автокредит. В этом году мы наблюдаем значительный рост.

Немного статистики

В мировой практике лизинг является одним из основных каналов сбыта автомобилей для физических лиц. К примеру, в США и Центральной Европе около 30% общего рынка лизинга составляет именно лизинг для физических лиц.

У российских автолюбителей покупка автомобилей в лизинг пока не пользуется популярностью, по такой схеме приобретают авто около 3% россиян. Одна из основных причин – неосведомленность населения о возможности покупки авто в лизинг.

По данным Национального агентства финансовых исследований, всего 14% россиян знают о том, что автомобиль можно приобрести в лизинг. А свыше половины из тех, кто принял участие в опросе, вообще никогда не слышали о том, что такая услуга доступна и физическим лицам.

И это неудивительно, ведь услуги лизинга для физлиц предлагаются практически только в Москве и Санкт-Петербурге.

К тому же на сегодняшний день существует и еще одна возможность приобрести автомобиль — оформить кредит с остаточным платежом. Однако для большей части потенциальных клиентов этот шанс практически ничем не отличим от традиционного лизингового соглашения.

Еще одна причина низкого спроса на услуги лизинга – отсутствие культуры аренды автомобилей. Многих автолюбителей смущает тот факт, что владельцем автомобиля является лизинговая компания. Для российского потребителя важно обладание машиной, поэтому многие предпочитают приобретать автомобили в кредит, а не по схеме лизинга.

Что такое лизинг для физических лиц, стоит ли покупать машину в лизинг

Лизинг является одной из форм кредитования, но он все-таки предоставляет больше возможностей. Если кредит подразумевает регулярную уплату ежемесячных платежей, то решая взять авто в лизинг, совсем не обязательно его выкупать.

Лизинг является более доступным вариантом приобретения транспортного средства, так как плату за него можно вносить любыми долями с обязательной оплатой аренды за пользование. Отличительной чертой покупки машины в лизинг является то, что не происходит смены владельца до момента полного выкупа. Сумма платежей по лизингу будет зависеть от года выпуска авто, марки и рыночной стоимости.

Что можно взять в лизинг на физическое лицо

Купить в лизинг на физическое лицо можно:

- Новые и легковые автомобили с пробегом.

- Новые грузовые автомобили или с пробегом: тягачи, фургоны, самосвалы, цистерны, рефрижераторы, лесовозы, прицепы и полуприцепы различного назначения.

- Спецтехнику новую и б/у: экскаваторы, погрузчики, бульдозеры, краны, форвардеры и харвестеры, бетоносмесители, сваебойные машины, дорожную и коммунальную технику.

Подержанная техника может быть возрастом старше 10 лет и быть в любом состоянии.

Как выглядит схема покупки возвратных авто в лизинговой компании

Иногда у физических лиц наступает тяжелая финансовая ситуация, но у него в собственности есть авто.

Для получения некоторой суммы денег, но при этом оставив за собой право управления машиной, он может обратиться к лизинговой компании и передать свою машину в ее собственность, чтобы потом оформить договор лизинга с возможностью выкупа.

По сути получается кредит, который выдается под залог собственности и его сумма определяется рыночной стоимостью автомобиля на фактический момент.

Схема сделки при такой форме лизинга выглядит следующим образом:

- Сначала владелец имущества, которому нужны деньги, обращается в лизинговую компанию с предложением выкупить у него авто для последующей продажи в лизинг.

- После проведения финансового аудита на актуальность сделки, выдвигается решение.

- Если оно положительное, то лизинговая компания выкупает у владельца автомобиля и затем оформляет с ним договор продажи в лизинг.

Сумма ежемесячных выплат рассчитывается в зависимости от условий договора и цены ТС. Далее с человеком, желающий приобрести авто в лизинг, оформляется сделка.

Подводные камни и преимущества лизинга для физических лиц

Отвечая на вопрос, стоит ли покупать физическому лицу автомобиль в лизинг, ответ будет неоднозначным. Это зависит от ряда факторов:

- Финансовая стабильность клиента, который решает воспользоваться лизинговой машиной. Не всегда человек может купить автомобиль сразу или даже в кредит. Лизинг позволяет оттянуть платежи, избавляя от уплаты процентов по кредиту.

- Так как автомобиль не переходит в собственность, а лишь выдается в аренду с правом дальнейшего выкупа, то на него в обязательном порядке оформляется КАСКО, а не ОСАГО. Этот факт может стать существенным недостатком автолизинга, так как сумма страхования данного вида немаленькая.

- К особенностям приобретения машины в лизинг также относится весьма ограниченный выбор. Но в последние годы услуга стала пользоваться все большей популярностью, так как покупка в кредит является более обременительной, нежели арендное пользование. Особенно для индивидуальных предпринимателей, которые используют коммерческий транспорт.

Перед тем, как решить, стоит ли покупать машину в лизинг или нет, необходимо взвесить все за и против. В прошлом году было зафиксировано заметное снижение сделок по покупке автомобилей. Это говорит лишь об одном.

У населения снизились доходы, которые не позволяют уплачивать большие ежемесячные платежи. Что же тогда делать, если нужен автомобиль? Вот тут-то и поможет автолизинг.

Невзирая на необходимость оформления КАСКО, даже на подержанную машину, владение им вполне окажется по карману физическому лицу, так как платежи не предусматривают дополнительных комиссий, как в случае с кредитом.

Преимущества лизинга авто

Приобретение автомобиля в лизинг предоставляет массу преимуществ, которые связаны со следующими плюсами:

- нередко клиенты получают корпоративные скидки в четверть цены;

- физическим лицам доступны большие сроки выкупа, вплоть до 5 лет;

- можно приобретать любую технику у частного лица;

- в отличие от кредита, срок рассмотрения заявки на выкуп авто в лизинг составляет всего 1 день;

- сумма ежемесячного платежа почти в 3 раза меньше, чем при кредитовании;

- с 2015 г. действует программа субсидирования, по которой до 10% от стоимости машины уплачивается государством;

- с окончанием срока лизинга на одну машину можно пересесть на другую с теми же ежемесячными платежами, нет надобности заниматься самостоятельной продажей авто;

- для покупки авто в лизинг требуется копия паспорта, сведения о доходах и документ, подтверждающий наличие имущества.

Главной особенностью лизинга для физических лиц является то, что выкупная сумма учитывается в каждом платеже. По окончании срока не придется вносить дополнительные платежи. Машина переходит в собственность нового владельца.

Учитывая, что экономическая ситуация у всех физических лиц в прошлом году усугубилась, то покупка машины в лизинг станет идеальным вариантом. Лизинговые компании стали расширять ассортимент транспортных средств, которые можно взять в аренду с правом выкупа.

При оформлении машины в лизинг к физическим лицам предъявляются менее жесткие требования, что отличает данный способ от кредитования. Например, компания требует информацию о доходах, но подтверждать ее не нужно. Для этого достаточно внести сумму в размере 40% от стоимости транспортного средства.

Условия покупки машины в лизинг

Лизинговые компании предъявляют к лизингополучателям определенные требования, что вполне объяснимо на фоне того, что с машиной может произойти многое. А со стороны лизингодателей также должны соблюдаться определенные условия, которые обязательно указываются в договоре. Что же касается требований к лизингополучателю, то они стандартные:

- клиент должен быть резидентом РФ;

- у физического лица не должно быть просрочек по кредитам и действующих займов;

- гарантии внесения ежемесячных взносов за арендное пользование или выкуп транспортного средства;

- возраст старше 21 года;

- опыт вождения не менее 3-х лет;

- физические лица должны предоставить имущество, имеющееся в личном пользовании в качестве залога.

Если все требования соблюдены, то сделка гарантировано будет успешной. Важно знать, что машина должна также соответствовать ряду требований, иначе она не будет доступна для выкупа.

Так все-таки стоит ли покупать автомобиль в лизинг и в каких случаях?

Учитывая массу преимуществ, которые получает физическое лицо при покупке транспортного средства в лизинг, ответить на этот вопрос можно однозначно. Конечно, стоит, если нет возможности внесения разовой выплаты. И причиной тому является множество факторов:

- большие сроки финансирования (до 5 лет);

- возможность приобретения авто старше 10 лет;

- можно легко сменить авто, не прибегая к продаже старой машины;

- отсутствие скрытых процентов и почти в 3 раза меньше ежемесячные платежи.

Раньше лизинг для физических лиц не был доступен, но сейчас ему помогает государство. По этой причине приобретение авто таким способом оказывается намного более простым и надежным, чем даже покупку в кредит.

5 неизвестных вам фактов о лизинге для физических лиц

Лизинг для физических лиц – это новый и постепенно набирающий популярность способ купить автомобиль. В западных странах лизинг так же привычен для покупателя, как и автокредит. Но в Россию этот финансовый инструмент пришел с сильным опозданием, из-за чего сейчас он практически неизвестен – покупатели авто рассматривают только покупку в кредит или за наличные.

Чтобы развеять покров тайны над лизингом, мы решили рассказать о нем 5 фактов, которые важно знать каждому автовладельцу.

Самый частый вопрос, который обычно задают на интернет-форумах и «Ответах@mail.ru» – это существует ли вообще лизинг для физлиц. А самый частый ответ от уважаемых «диванных экспертов» – что, дескать, нет, лизинг только для юрлиц.

Действительно, до 2011 года в России существовали законодательные ограничения на лизинг имущества – он был доступен только юридическим лицам и индивидуальным предпринимателям.

Лизинг до сих пор весьма популярен среди представителей бизнеса за счет экономии на налоге на прибыль, снижении общей закредитованности компании, минимальных сроках сделки, комплексном обслуживании, отсутствии необходимости в обеспечении и залоге1.

Однако с 2011 года законодательные ограничения были сняты, а в конце 2013 года автофинансовая компания «Европлан» впервые предложила физическим лицам воспользоваться лизингом при покупке автомобиля. В течение 2014 года лизинг для физлиц «подхватывался» другими игроками рынка, становился все более известным, начал привлекать внимание СМИ и широкой аудитории автовладельцев.

Сегодня лизинг для физлиц является полноправным конкурентом автокредита.

Учитывая крайне тяжелую ситуацию на российском авторынке, в 2015 году Министерство промышленности и торговли взялось за разработку программы поддержки автопрома за счет субсидирования лизинга для физических лиц. Сегодня по госпрограмме субсидируется часть аванса – 10% от стоимости автомобиля. Говоря простым языком, покупатель получает дополнительную скидку в 10% от цены автомобиля!

В лизинге ключевое преимущество дает не ставка, как в кредите, а размеры аванса и ежемесячного платежа, которые меньше, чем в банковском кредите. Дело в том, что лизинговые компании принимают на себя риск остаточной стоимости машины через 2-3 года – из-за того, что не требуют выплачивать всю стоимость автомобиля в составе платежей.

Если представить это в виде математической формулы, то вы платите не за всю машину, как в кредите, а за (стоимость машины сейчас) минус (стоимость машины, когда закончится договор лизинга).

Таким образом лизинговые компании снижают ежемесячный платеж, а в конце срока лизинга позволяют лизингополучателю пересесть на новый автомобиль без дополнительных инвестиций.

Такая «пересадка» становится возможна за счет возвращаемой части аванса, которая в конце срока договора может «перейти» в новый договор в качестве аванса за новый автомобиль – или просто быть возвращена покупателю авто, если он не хочет продолжать пользоваться лизингом.

Например, платеж за кредитный Volkswagen Touareg в 2 раза больше, чем за лизинговый. И со среднероссийской зарплатой руководителя в 73 000 руб.2 купить его в кредит невозможно, а вот в лизинг (особенно если общий семейный доход составляет больше 100 000 руб.) – вполне.

«Диванные эксперты» любят рассуждать о том, что кредитный автомобиль – он уже свой, родной, а взятый в лизинг – чужой, его же придется отдать.

Не все так просто. Пока действует кредитный договор (если внимательно его изучить, конечно) клиент банка не может:

- Продать автомобиль без его выкупа у банка

- Доверить автомобиль другому водителю без добавления этого водителя в полис КАСКО

- Сделать тюнинг автомобиля без разрешения банка

Вы не поверите, но эти ограничения ничем не отличаются от ограничений лизингового договора. Но если вы хотите от них освободиться, то, как и в кредитном договоре, лизинговый автомобиль можно выкупить в собственность досрочно. А можно и вообще не выкупать, а просто вернуть в лизинговую компанию. И тут мы переходим к пятому факту, за который так любят лизинг на Западе.

Радость от наконец-то выплаченного кредита проходит настолько же быстро, насколько наступает время первых безгарантийных ремонтов (обычно эти сроки совпадают – средний гарантийный срок составляет 3 года).

И, как показывает статистика, средний срок владения автомобилями премиум-марок (Mercedes, BMW, Audi, Volkswagen и др.) – это чуть больше 2,5 лет (хотя для марки Lada он составляет 5 лет).

Налицо следующая картина: после истечения гарантийного срока большинство автовладельцев стремятся продать свой старый автомобиль и купить новый. Обычно – снова в кредит, внося вырученную от продажи сумму в качестве аванса.

Прелесть лизинга в том, что он в этой цепочке исключает звено «продать свой старый автомобиль»:

- Владелец лизингового автомобиля не тратит свое время и нервы на размещение объявлений, ответы на звонки, показы, торговлю.

- Он не берет на себя и риск того, что автомобиль будет продан через 3 года дешевле, чем планировалось при оформлении кредита (особенно смешно прогнозы будущей стоимости авто выглядят у нас в стране, не так ли?).

- А также у него нет риска нарваться на недобросовестных покупателей, которые могут его просто «кинуть».

Он просто возвращает машину в лизинговую компанию, использует возвращаемую часть аванса в качестве нового первоначального взноса – и пересаживается на новый автомобиль.

Заключение

Итак, подведем итоги:

- Лизинг для физических лиц существует! (и вы можете им воспользоваться)

- Лизинг для физических лиц поддерживается государством (это равноправный конкурент автокредита)

- В лизинге ежемесячные платежи в 2-3 раза меньше, чем в автокредите (удобно, особенно в сегодняшние времена)

- Взятый в лизинг автомобиль на практике мало чем отличается от купленного в кредит (все остальное – досужие домыслы)

- После окончания срока лизинга вы можете пересесть на новый автомобиль с теми же ежемесячными платежами (это правда, которую раньше сложно было даже представить)

Лизинг авто для физических лиц: как правильно взять машину в лизинг

Еще несколько лет назад лизинг использовали в основном юридические лица, а сейчас в России набирают популярность лизинговые сделки между физическими лицами. Когда не хватает денежных средств, чтобы купить свой автомобиль, многие считают вариант лизинга удобным и доступным.

Лизинг автомобиля – это одновременно аренда и продажа. Человеку предоставляется машина в пользование, а он расплачивается за нее ежемесячно.

Такая форма оплаты отличная возможность стать обладателем автомобиля без использования банковских кредитов. Кроме того, это удобная возможность менять машину по окончании срока действия договора, ведь по условиям лизинга можно отказаться от покупки в конце действия договора.

В этот период арендатор автомобиля не является его собственником, однако несет ответственность за его состояние и функционирование:

- платит налоги и штрафы;

- оплачивает страховку ОСАГО;

- проводит технический осмотр;

- вовремя ремонтирует автомобиль.

Эксперты портала Brobank напоминают, что у лизингополучателя, или арендатора, отсутствует право юридического распоряжения автомобилем в качестве собственности. То есть нельзя дарить, обменивать или продавать машину, однако и арендодатель не может распоряжаться автомобилем, пока действует договор лизинга.

Как оформить в лизинг автомобиль физическому лицу

Существует несколько этапов заключения договора между физлицом и компанией:

- Сбор информации и изучение предложений.

- Подготовка требуемых документов.

- Страхование автомобиля.

- Подписание договора и передача автомобиля лизингополучателю.

При подписании договора важно проверить качество и состояние машины, поэтому рекомендуется провести тщательную диагностику. Также в договоре должны быть прописаны условия гарантии на автомобиль. Чаще всего посредством лизинга физические лица приобретают новые автомобили.

Особенность оформления в данном случае – это требование по оформлению страховки КАСКО. Это защищает лизинговую фирму от возможных убытков из-за неуплаты денег клиентом. Если лизингополучатель отказывается от покупки КАСКО, сумма первого взноса резко увеличивается. Оформить в лизинг машину с пробегом еще проще: нет необходимости приобретать КАСКО.

Преимущества и недостатки

Основное отличие лизинга от автокредита — при аренде машина не оформляется в собственность; но клиенту не приходится платить высокий процент банку.

- Выбор лизингополучателя – оставить автомобиль или вернуть его.

- Кредитная история в большинстве случаев не влияет на возможность оформить машину в лизинг.

- Отсутствие большого перечня необходимых документов и срока рассмотрения заявки – вопрос решается за 1 день.

- Автомобиль не является залоговым имуществом. Нет необходимости привлекать поручителей.

- Небольшие ежемесячные платежи. Основные суммы вносятся в начале и в конце срока действия договора.

- Возможность регулировать условия, что абсолютно невозможно в условиях банковского кредитования. Например, при лизинге размер первоначального взноса подлежит обсуждению сторонами, а при кредитовании эту сумму назначает банк.

- Сотрудничество лизинговых компаний со множеством дилеров.

- Машину нельзя сдавать в субаренду.

- Машина – собственность лизингодателя, который может потребовать вернуть ее, например, в случае неуплаты регулярных платежей.

- Отсутствие вычета на налоговые льготы.

Необходимые документы

В стандартный перечень необходимых документов для оформления лизинга входят:

- паспорт и водительские права;

- справка о доходах за последние 6 месяцев;

- заверенная копия трудовой книжки;

- подтверждение прописки или временной регистрации.

Важными условиями при оформлении является совершеннолетие и отсутствие у заемщика крупных долгов. При соблюдении всех условий решение о заключении договора принимается в кратчайшие сроки.

Договор лизинга

В тексте договора между физическими лицами, а также между физическим и юридическим лицами, должны присутствовать следующие обязательные пункты:

- Предмет соглашения. Подробное описание автомобиля и всех его данных.

- График ежемесячных платежей.

- Ответственность за нарушение договора сторонами сделки.

Договор между физическими лицами обязательно должен быть заверен нотариально. При заключении договора между физическим и юридическим лицами в текст добавляется один пункт – авто может быть предназначено только для личного использования. Также оговаривается ответственность за нарушение этого требования и использование машины не по назначению.

Виды лизинга

Для заключения договора с физическими лицами применяют два вида лизинга:

- возвратный. Аренда на длительный срок без последующего выкупа.

- выкупной. Машина выкупается, когда срок действия соглашения подходит к концу. Лизинговая компания приобретает ее у поставщика и отдает в собственность клиенту.

На период использования машины в обоих случаях лизингополучателю выдается доверенность. Срок действия может быть разным – от нескольких месяцев до нескольких лет.

Основная сумма определяется сторонами индивидуально и может зависеть от марки машины, ее состояния, срока заключения договора и других факторов. К ним относятся проценты, комиссии, стоимость самого автомобиля, амортизация и страховые расходы.

Чем лизинг привлекательнее кредита

Зачастую лизинг бывает удобнее кредита: запрос быстро обрабатывается, а первоначальный взнос небольшой. Российские производители автомобилей при поддержке со стороны государства предлагают специальные программы лизинга со скидкой на автомобили до 10%.

Все действия по регистрации автомобиля выполняет лизингодатель, в отличие от кредитования, где владелец сам занимается регистрацией в ГИБДД. Однако если автокредит предлагает оформить практически каждый банк в России, то лизинговых программ для граждан пока совсем немного. В основном выгодные предложения в этой сфере доступны для юридических лиц и индивидуальных предпринимателей.

Лизинг коммерческой недвижимости без первоначального взноса

Лизинг недвижимости для юридических лиц: условия договора и отзывы

В статье мы рассмотрим особенности лизинга недвижимости для юридических лиц. Разберемся, какие условия содержатся в договоре на покупку коммерческих помещений и могут ли юр. лица взять в лизинг жилую недвижимость. Мы подготовили список документов для оформления сделки и собрали отзывы клиентов лизинговых компаний.

ТОП-8 компаний, в которых можно купить коммерческую недвижимость в лизинг

- Аванс от 0%;

- На срок до 7 лет;

- Удорожание от 4%;

- Срок одобрения 1-4 дня.

- Лизинг легковых автомобилей: аванс от 10%, сумма до 24 млн р. на 12 — 37 мес.

- Лизинг коммерческого автотранспорта: аванс от 15%, сумма до 24 млн р. на 12 — 37 мес.

- Лизинг грузового автотранспорта: аванс 15 — 20%, сумма до 24 млн р. на 12 — 48 мес.

- Лизинг спец. техникиот: аванс 25%, срок до 24 млн р. на 12 — 36 мес.

- Универсальный лизинг: аванс 10 — 49% от 11 до 60 мес.

- Такси в лизинг: аванс 20 — 49% от 12 до 36 мес.

- Автомобили для автошкол: аванс от 20%

- Экспресс-лизинг: аванс от 10 — 30% от 11 до 60 мес.

- Лизинг авто с пробегом: аванс от 10% от 11 до 48 мес.

- Сумма лизинга — без ограничений!

- Лизинг легкового, грузового и пассажирского авто;

- Лизинг спецтехники и оборудования;

- Лизинг подвижного состава;

- Лизинг воздушных, речных и морских судов;

- Лизинг недвижимости;

- Возвратный лизинг.

- Лизинг легкового и коммерческого транспорта.

- Лизинг грузового транспорта.

- Лизинг оборудования.

- Лизинг спецтехники.

- Лизинг подвижного состава.

- Лизинг недвижимости.

- Программа «Просто Лизинг».

- Лизинг оборудования

- Лизинг ж/д транспорта

- Лизинг речных и морских судов

- «Стандарт» (лизинг автотранспорта, спецтехники)

- Лизинг строительной и спецтехники

- Лизинг недвижимости

- Инвестиционный лизинг

- Лизинг легковых авто.

- Лизинг грузовых авто.

- Лизинг спецтехники.

- Лизинг оборудования.

- Лизинг недвижимости.

- Программа господдержки лизинга.

- Экспресс: до 8 млн р., аванс от 5% на срок 12 — 36 мес.

- Стандарт: от 300 тыс. р., аванс от 5% на срок 12 — 36 мес.

- Оперативный лизинг: до 7 млн р. аванс от 0% на срок 12 — 48 мес.

Условия покупки помещения в лизинг

Лизинг недвижимости для ИП и небольших организаций часто является единственным способом привлечения финансирования на покупку помещений. Приобрести офис, склад, производственный цех на собственные деньги для этой категории предпринимателей может быть сложно, а кредит в банке дают не всегда.

Лизинг недвижимости для ИП и небольших организаций часто является единственным способом привлечения финансирования на покупку помещений. Приобрести офис, склад, производственный цех на собственные деньги для этой категории предпринимателей может быть сложно, а кредит в банке дают не всегда.

В лизинге недвижимости для юридических лиц есть несколько особенностей:

- Отсутствие ограничений по максимальной сумме сделки . Для каждого клиента лимит устанавливается индивидуально с учетом платежеспособности. В некоторых лизинговых фирмах максимальная сумма договора составляет 120 — 150 млн рублей.

- Срок договора — 7 — 10 лет . Недвижимость сдают в долгосрочную аренду, а после окончания срока договора лизинг можно продлить.

- Годовое удорожание составляет 8 — 9% . Переплата уменьшается при внесении большого аванса.

- Авансовый платеж начинается от 10% . Некоторые компании оформляют сделки без первоначального взноса, но просят лизингополучателя предоставить гарантии последующих выплат.

- Обязательное страхование недвижимости на весь период лизинга . При желании стоимость страховки можно разделить и включить в лизинговые платежи.

- Возможность приобретения недвижимости в лизинг без дополнительного обеспечения . Обычно поручительство или залог не требуются, хотя они могут существенно увеличить шансы на одобрение сделки.

Лизинг коммерческой недвижимости без первоначального взноса

Некоторые компаний готовы предоставить лизинг недвижимости без внесения авансового платежа.

Это позволяет получить в пользование необходимое офисное помещение, склад, не отвлекая средств из оборота.

До момента выплаты всех платежей недвижимость находится в собственности лизинговой компании. Если клиент перестает исполнять свои обязательства, недвижимость могут изъять. При стандартном лизинге этого условия достаточно и дополнительных гарантий своевременного внесения платежей не требуется. Когда лизингополучатель не платит первоначальный взнос, риски лизинговой компании возрастают, и она просит предоставить поручительство других лиц или залог.

Как купить недвижимость в лизинг

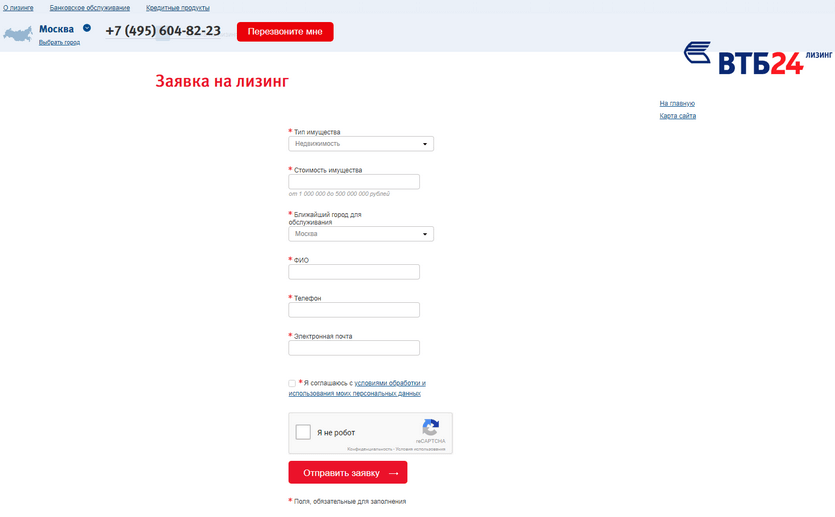

Первый шаг для оформления лизинга — выбор недвижимости и лизинговой компании с выгодными условиями. Для подачи заявки на лизинг заполните анкету на сайте выбранной лизинговой фирмы. В заявке нужно указать стоимость недвижимости, контактные данные и срок лизинга.

Менеджер лизинговой компании свяжется с вами для уточнения деталей сделки, а также направит подробное коммерческое предложение и список документов, которые нужно подготовить. После получения бумаг специалисты компании проведут анализ финансового состояния потенциального лизингополучателя и примут решение о заключении лизингового договора.

Если сделку одобряют, лизингополучателю отправляют проект договора. Его нужно внимательно изучить и подписать. После этого необходимо внести авансовый платеж по лизингу и дождаться передачи имущества.

Требования к лизингополучателям

Коммерческую недвижимость могут приобрести в лизинг индивидуальные предприниматели и юридические лица. Бизнес должен быть зарегистрирован как минимум за 12 месяцев до подачи заявки, а деятельность компании должна быть прибыльной.

Лизинговые фирмы анализируют и финансовые показатели бизнеса потенциального лизингополучателя: если планируемый ежемесячный платеж составит больше 90% чистой прибыли, сделку не одобрят.

Документы для подачи заявки

Индивидуальному предпринимателю при подаче заявки достаточно представить свидетельство о государственной регистрации, паспорт и налоговые декларации за год.

Пакет документов для юридического лица будет несколько иным, в него входит:

- Устав и учредительный договор или решение о создании общества;

- свидетельство ОГРН и ИНН;

- паспорт руководителя и решение или протокол о его назначении на должность;

- финансовая отчетность за последний год;

- справка из банка об оборотах по расчетному счету за 12 месяцев.

Договор лизинга недвижимости

Согласно договору лизинговая компания обязуется купить недвижимость, указанную клиентом, и передать имущество ему в пользование. При этом лизингополучатель должен своевременно вносить регулярные платежи. По окончании соглашения у лизингополучателя появляется право выкупить имущество в собственность по остаточной стоимости, которая согласовывается при заключении сделки и не может быть изменена.

Рассмотрим, на какие моменты в договоре следует обратить внимание:

- Досрочный выкуп . Часто он возможен только при условии оплаты комиссии или без пересчета процентов. Если планируется внести платежи раньше срока, зафиксируйте это в договоре.

- Балансодержатель . От того, кто является балансодержателем, зависят правила выплаты налога на имущество.

- Страхование . Без страховки приобрести недвижимость в лизинг невозможно. Некоторые компании разрешают страховать квартиру только у страховщиков-партнеров, но самостоятельный поиск страховой компании может быть выгоднее.

- Ограничения по использованию недвижимости . Главный запрет заключается в том, что полученные в лизинг помещения нельзя сдавать в аренду.

Если лизингополучатель не будет добросовестно исполнять принятые на себя обязательства, то лизинговая компания может расторгнуть договор и потребовать возврата недвижимости.

Какую недвижимость можно оформить

Можно приобрести в лизинг как офис в центре Москвы, так и промышленное помещение в удаленных районах. Вы можете купить практически любую недвижимость: склады, производственные цеха, ангары. В отдельных компаниях доступен лизинг жилой недвижимости для юридических лиц.

Обязательным условием лизинга объектов недвижимости является решения вопросов с землей.

Она оформляется в собственность или аренду лизингополучателя. Продажа земельных участков в лизинг невозможна из-за ограничений в законодательстве.

Несколько сложнее будет приобрести быстровозводимые здания в лизинг, но если нет проблем с земельным участком, лизинговые компании готовы оформить и такую сделку.

Выгодно ли брать коммерческую недвижимость в лизинг

Нередко лизинг коммерческой недвижимости оказывается выгоднее банковского кредита. Лизинг проще оформить, и при этом есть возможность воспользоваться дополнительными налоговыми преференциями и ускоренной амортизацией объекта.

Лизинговые компании готовы рассматривать не только обычное приобретение недвижимости в лизинг, но и сложные сделки, требующие структурирования. Например, вместе с производственным зданием вы можете приобрести и необходимое оборудование. Лизинговая компания передаст уже готовый производственный цех, а из получаемой прибыли вы сможете выплачивать регулярные платежи.

Отзывы юридических лиц о покупке недвижимости в лизинг

Олег Сухов:

«Когда мы только планировали новое направление бизнеса, сразу встал вопрос с производственным помещением. Его мы нашли довольно быстро, но для приобретения пришлось бы крупную сумму выдергивать из оборота, а это совсем нас не устраивало. Выбор стал между банковским кредитом и лизингом от «ВТБ». Выбрали второй вариант. Нам предложили хорошие условия: первый взнос всего 10% без дополнительных залогов. Менеджеры молодцы, сделку провели оперативно и проценты получились терпимые».

Дмитрий Песков:

«После открытия бизнеса довольно долго снимали помещения, но нам это надоело. Решили купить свое. Кредит малому бизнесу получить сложно, а когда особо закладывать нечего, то совсем нереально. Поэтому выбрали лизинг в Альфа-Лизинг. Поначалу у нас было много вопросов, из-за чего согласование проходило долго. Но сотрудники молодцы, все объяснили и растолковали. Помогли они и график удобный согласовать. Сейчас спокойно платим лизинговые платежи и не переживаем, что арендодатель нас может попросить съехать почти в любой момент».

Евгений Реутов:

«За 8 лет существования бизнеса у меня офис находился в 3 разных местах. Переезжали по различным причинам, обычно из-за поднявшейся аренды. Поразмыслив, я решился на лизинг недвижимости в МКБ. Порадовали условия, платежи и переплата сразу фиксируется в графике, и ничего затем не меняется. Это позволяет мне спокойно планировать расходы на будущее. Договор без скрытых условий. Составили все честно и с минимальными первоначальными затратами собственных средств».

Лизинг коммерческой недвижимости

Для видения большинства видов бизнеса необходимы торговые, производственные или офисные помещения. Собственные средства у владельцев на такое дорогое приобретение имеются далеко не всегда. Выходом в этой ситуации может стать лизинг коммерческой недвижимости, позволяющий получить объект в пользование еще до выплаты полной стоимости.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 317-60-09 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Лизинг – одна из форм финансирования сочетающая в себе особенности кредитов и обыкновенной аренды. По условиям договора клиент в конце срока может выкупить имущество или вернуть его лизингодателю.

Объектом лизинга может выступать практически любое имущество.

Исключения составляют только несколько видов собственности:

- земля и другие природные ресурсы;

- ограниченно или полностью не оборачиваемое имущество, используемое для бытовых и личных нужд;

- интеллектуальная собственность.

В плане договорной базы лизинг коммерческой недвижимости практически не отличается от оформления лизинга любого другого объекта.

Стандартно лизинг коммерческой недвижимости разделяют на два вида:

- оперативный;

- финансовый.

При оперативном лизинге соглашение оформляется на срок меньший, чем период службы объекта. Обычно по окончанию договора имущество возвращается лизингодателю, хотя никто не мешает выкупить его в собственность по остаточной цене.

Финансовый лизинг подразумевает длительное соглашение, по окончанию которого имущество обычно сразу переходит в собственность лизингополучателя. По сути это один из вариантов кредитования по упрощенной схеме.

Существует еще обратный лизинг недвижимости. По нему собственник продает имущество лизинговой компании и одновременно берет его в лизинг. По окончании срока действия договора и выплате всех платежей права собственности возвращаются лизингополучателю.

Условия

Каждая компания самостоятельно разрабатывает условия проведения сделок. Они могут изменяться в индивидуальном порядке под каждого клиента, например, если финансируется крупная сделка или потребовались дополнительные гарантии.

Доступен лизинг коммерческой недвижимости юридическим и физическим лицам. Условия для каждой категории клиентов будут несколько меняться. Это связанно с правилами оценки рисков и финансового состояния клиента.

Для физических лиц

Основным клиентами лизинговых компаний являются организации, но в России существует практика предоставления в лизинг коммерческой недвижимости физическим лицам. Это удобно если бизнес еще только создается или имеются другие юридические ограничений.

Стоит понимать, что получения недвижимости в лизинг физическим лицом не дает возможности воспользоваться некоторыми его преимуществами. Например, экономить на налоговых платежах в этом случае уже не выйдет.

Минимальный аванс в большинстве лизинговых компаний составляет 10% от стоимости приобретаемого имущества. При проведении рекламных акций или приобретении недвижимости у партнеров лизингодателя иногда можно обойтись без первоначального взноса.

В некоторых компаниях вместо первоначального взноса можно внести в залог уже имеющееся имущество.

Банк Россельхозбанк выдает кредит наличными. Узнайте далее.

Срок финансирования по договорам лизинга обычно составляет от 12 месяцев до 10 лет. При этом досрочный выкуп объекта может привести к различным комиссиям

Залог и поручительство необязательны по лизинговым сделкам, но для физических лиц являются крайне желательными. Это дает дополнительные гарантии лизингодателю.

Обязательным условием получения недвижимости в лизинг будет оформление страховки. Оплачивать ее придется обычно лизингополучателю. До момента выкупа собственности она числиться на балансе лизингодателя.

Таблица. Основные условия по лизингу коммерческой недвижимости для физических лиц.

| Сроки | До 7-10 лет, иногда возможна пролонгация |

| Удорожание | От 10% в год |

| Балансодержатель | Лизингодатель |

| Страхование | За счет лизингополучателя |

| Дополнительное обеспечение | Крайне желательно |

Видео: Как продавать

Для юридических лиц

Многие лизинговые компании ориентированы на работу главным образом с юридическими лицами. Это происходит из-за того, что по закону объект лизинга должен использоваться в предпринимательских целях.

Условия для юридических лиц более лояльны. Удорожание составит от 7% в год. При этом объект может находиться на балансе как лизингодателя, так и лизингополучателя. Лизингополучатель также сможет выбрать, какая из сторон сделки будет оплачивать страховку.

Сроки финансирования для юридических лиц составляют от 1 года до 10 лет. К сожалению, если лизингополучателем выступает организация, пролонгация договора обычно не предусматривается.

Таблица. Основные условия по лизингу коммерческой недвижимости для юридических лиц.

| Сроки | До 7-10 лет |

| Удорожание | От 7% |

| Балансодержатель | На выбор лизингодатель или лизингополучатель |

| Страхование | На выбор за счет лизингодателя или лизингополучателя |

| Дополнительное обеспечение | По требованию |

Где взять лизинг коммерческой недвижимости

Лизинг коммерческой недвижимости доступен во многих компаниях. Это связано с тем, что магазины, офисные и производственные помещения являются ликвидным товаром и в случае необходимости могут быть всегда реализованы.

Выбирая, где взять в лизинг объект коммерческой недвижимости необходимо учитывать следующие параметры предложения:

- размер удорожания в год;

- величина аванса;

- сроки;

- особенности страхования и дополнительные условия.

Приведем таблицу с наиболее популярными предложениями по лизингу коммерческой недвижимости.

| Компания | Размер удорожания, в год | Сроки | Величина аванса | Особенности |

| ВТБ 24 Лизинг | По соглашению сторон | До 10 лет | От 10% | Для физических лиц есть возможность пролонгации |

| Юниаструм Лизинг | От 4% в валюте, от 5% в рублях | 13-96 месяцев | 30-49% | При внесении залога первоначальный взнос можно снизить |

| РМБ-Лизинг | От 6% | До 7 лет | От 10% |

Без первоначального взноса

Не всегда собственные средства у лизингополучателя имеются для оплаты аванса. В этом случае он вынужден искать компании, готовые выдать недвижимость в лизинг без первоначального взноса.

Подходящее предложение найти реально, если у лизингополучателя хорошее и стабильное финансовое положение или существует возможность предоставить в качестве дополнительного обеспечения имущество, уже имеющееся в собственности.

Таблица. Популярные предложения по лизингу коммерческой недвижимости без первоначального взноса.

| Компания | Размер удорожания, в год | Сроки | Особенности |

| Приволжская лизинговая компания | От 7% | До 10 лет | Первоначальный взнос не нужен при наличии залога в качестве дополнительного обеспечения |

| Альфа Лизинг | От 5% | До 10 лет | Минимальная стоимость недвижимости – 30 млн. рублей |

| ЧелИндЛизинг | Устанавливается индивидуально | До 5 лет | При наличии залога, можно обойтись без первого взноса |

Процентные ставки

Многих клиентов привлекают предложения лизинговых компаний достаточно невысокими процентными ставками. При приобретении недвижимости они начинаются от 4-7% в год. Но не стоит забывать, что придется потратиться дополнительно.

Объект лизинга обязательно страхуется от всевозможных рисков и платит в большинстве случаев за это лизингополучатель. Это существенно поднимает реальное удорожание, особенно учитывая, что страховаться надо только в аккредитованных компаниях.

Еще один момент, о котором часто забывают упомянуть при оформлении лизинга – сложность досрочной выплаты по договору с пересчетом процентов. Обычно такая операция или запрещена совсем или влечет выплату существенной комиссии.

Требования к заёмщикам

Лизинговые компании достаточно лояльны к своим клиентам и могут найти предложения для практически всех. Но определенные требования к потенциальным лизингополучателям все же существуют. Они зависят от того к какой категории относиться клиент.

Приведем таблицу с типичными требованиями к лизингополучателям.

| Категория лизингополучателя | Требования |

| Физическое лицо | Возраст от 21 года, постоянная регистрация и проживание в России, гражданство РФ, отсутствие отрицательно КИ, наличие постоянного дохода |

| Юридическое лицо | Регистрация от 6-12 месяцев, отсутствие убытков, достаточная величина собственного капитала, стабильные финансовые показатели |

| ИП | Возраст от 21 год, ведение деятельности от 1 года, постоянная регистрация в РФ, гражданство России, отсутствие убытков и отрицательной КИ |

Документы

Первым делом клиенту необходимо доказать свои финансовые возможности по регулярному погашению лизинговых платежей. Пакет документов для этого будет отличаться в зависимости от категории лизингодателя.

По объекту недвижимости понадобиться стандартный набор документов, необходимых для переоформления права собственности. Его можно представить в лизинговую компанию уже после одобрения сделки.

Таблица. Пакет документов для разных категорий клиентов.

| Категория лизингополучателя | Пакет документов |

| Физическое лицо | Паспорт, второй документ, справка о ЗП или другие документы, подтверждающие доход |

| Юридическое лицо | Свидетельства ОГРН и ИНН, выписка из ЕГРЮЛ, бухгалтерская и финансовая отчетность, выписка с расчетного счета |

| ИП | Паспорт, ИНН, свидетельство о регистрации, выписка из гос. реестра, налоговые декларации, квитанции об уплате налогов, выписка с расчетного счета (при наличии) |

Как происходит погашение?

Если договором не предусмотрены условия об отсутствии авансового платежа, то первым делом лизингополучатель вносит его. Только после этого ему предоставляется возможность пользоваться объектом лизинга.

Дальнейшие платежи по договору определяются согласованным графиком. Обычно они вносятся ежемесячно равными суммами, хотя встречаются и сезонные или уменьшающиеся графики платежей в зависимости от потребностей конкретного клиента.

Сроки

Лизинг это достаточно долгосрочное финансирование. Обычно договор заключается на срок 5-10, а иногда и больше лет. Это позволяет услуги выгодно отличаться от обычно аренды, при которой длительные сроки доступны редко.

Досрочно договор расторгнуть, вернув имущество лизингодателю или выкупив его, можно не во всех случаях. Более того это может привести к штрафным санкциям.

Плюсы и минусы

Лизинг коммерческой недвижимости постоянно развивается и уже успел найти поклонников.

Рассмотрим, какие плюсы предлагает продукт:

- быстрое получение необходимого для ведения предпринимательской деятельности объекта;

- возможность снижения налогов;

- доступность;

- отсутствие крупных единовременных затрат;

- возможность согласования удобного графика платежей в соответствии со спецификой бизнеса.

К минусам приобретения недвижимости в лизинг можно отнести:

- достаточно большую сумму авансового платежа;

- на время действия лизингового договора собственником имущества является лизингодатель;

- высокие штрафные санкции;

- усложненность досрочного погашения.

Как в банк Открытие подать онлайн заявку на кредит наличными? Ответ по ссылке.

Как в Хоум Кредит подать онлайн заявку на кредит наличными? Подробнее тут.

Лизинг коммерческой недвижимости обладает достаточно большим набором преимущества по сравнению с классическими кредитами или простой арендой. Но развитие этой формы финансирования тормозиться из-за несовершенства российского законодательства. К сожалению, интересы лизингополучателя учитываются далеко не всегда.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область – +7 (499) 110-43-85

- Санкт-Петербург и область – +7 (812) 317-60-09

- Регионы – 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Лизинг недвижимости

Условия лизинга недвижимости

Срок лизинга

до 15 лет

Индивидуальный

график платежей

Валюта сделки

RUR, EUR

Преимущества работы с ВТБ Лизинг

- Сложные сделки с участием любого продукта КИБ ВТБ

- Финансовый и возвратный лизинг

- Долгосрочное финансирование

- Комплексная экспертиза недвижимости и сделки

Финансовый лизинг

Компания выбирает недвижимость для покупки

ВТБ Лизинг проводит комплексную экспертизу недвижимости и сделки

Персональный менеджер ВТБ Лизинг готовит сделку – договор лизинга и купли-продажи

8 800 700 64 89

Индивидуальный аванс

Компания вносит авансовый платеж

Компания регистрирует договор купли-продажи и лизинга в Росреестре

ВТБ Лизинг оплачивает договор купли-продажи и передает недвижимость в лизинг

до 80% от рыночной стоимости

Компания получает недвижимость в собственность после окончания договора лизинга

Лизинговая компания года III Международная премия LEADER LEASING STAR AWARDS 2019

по чистым инвестициям в лизинг и активам в операционной аренде

Fitch Ratings 2018

по доле рынка лизинга

Fitch Ratings 2018

по объему нового бизнеса в сегменте оборудования для нефтегазодобычи и переработки

Какую недвижимость взять в лизинг

Офисная недвижимость

Торговые площади, street retail

Складские помещения

Гостиничные комплексы

Персональный менеджер ВТБ Лизинг подготовит предложение для Вас

Заполните форму и мы перезвоним вам в ближайшее время

Спасибо, Петр Петрович!

Менеджер ВТБ Лизинг перезвонит вам в ближайшее время

Обработка персональных данных

В соответствии с требованиями Федерального закона от 27.07.2006 г. № 152-ФЗ «О персональных данных» я выражаю согласие на обработку АО ВТБ Лизинг (обслуживает сайт http://vtb-leasing.ru, ИНН7709378229, ОГРН 1037700259244, местонахождение: 109147, Москва ул. Воронцовская д. 43, стр. 1) своих персональных данных без оговорок и ограничений, совершение с моими персональными данными действий, предусмотренных п.3 ч.1 ст.3 Федерального закона от 27.07.2006 г. №152-ФЗ «О персональных данных», и подтверждаю, что, давая такое согласие, действую свободно, по своей воле и в своих интересах. Согласие на обработку персональных данных дается мной в целях получения услуг, оказываемых АО ВТБ Лизинг.

Перечень персональных данных, на обработку которых предоставляется согласие: фамилия, имя, отчество, место пребывания (город, область), номера телефонов, адреса электронной почты (E-mail), а также иные полученные от меня персональные данные.

Я выражаю свое согласие на осуществление со всеми указанными персональными данными следующих действий: сбор, систематизация, накопление, хранение, уточнение (обновление или изменение), использование, получение рассылки рекламно-информационного характера, распространение (в том числе, передача), обезличивание, блокирование, уничтожение, передача, в том числе трансграничная передача, а также осуществление любых иных действий с персональными данными в соответствии с действующим законодательством. Обработка данных может осуществляться как с использованием средств автоматизации, так и без их использования (при неавтоматической обработке). При обработке персональных данных АО ВТБ Лизинг не ограничено в применении способов их обработки.

Настоящим я признаю и подтверждаю, что в случае необходимости АО ВТБ Лизинг вправе предоставлять мои персональные данные третьим лицам исключительно в целях оказания услуг технической поддержки, а также (в обезличенном виде) в статистических, маркетинговых и иных научных целях. Такие третьи лица имеют право на обработку персональных данных на основании настоящего согласия.

Я подтверждаю согласие на получение рекламы и любой иной информации от АО ВТБ Лизинг, в том числе от партнеров АО ВТБ Лизинг, по любым каналам связи, в том числе посредством использования телефонной и подвижной связи, смс–оповещения, почтового письма, телеграммы, голосового сообщения, сообщение по электронной почте. При осуществлении рассылки АО ВТБ Лизинг разрешается использовать любую контактную информацию, указанную в настоящем электронном письме. Право выбора компаний, осуществляющих рассылку, предоставляется АО ВТБ Лизинг без дополнительного согласования с получателем такой рассылки.

Данное согласие действует до даты его отзыва мною путем направления в АО ВТБ Лизинг подписанного мною соответствующего письменного заявления, которое может быть направлено мной в адрес АО ВТБ Лизинг по почте заказным письмом с уведомлением о вручении, либо вручено лично под расписку надлежаще уполномоченному представителю АО ВТБ Лизинг.

В случае получения моего письменного заявления об отзыве настоящего согласия на обработку персональных данных, АО ВТБ Лизинг обязано прекратить их обработку и исключить персональные данные из базы данных, в том числе электронной, за исключением сведений о фамилии, имени, отчества.

Лизинг недвижимости для юридических лиц – как это устроено

Целью любого бизнеса является постоянное увеличение прибыльности, и в рамках развития компании осуществляется систематическое приобретение и продажа основных средств, в том числе – недвижимости. Это довольно дорогое удовольствие, поэтому не каждая компания может себе позволить приобретать недвижимость за собственные деньги. Поэтому в таких случаях часто прибегают к стороннему финансированию, а из множества способов довольно привлекательным вариантом является лизинг. В этой статье мы расскажем о лизинге недвижимости для юридических лиц и об основных моментах сделок этого формата.

Базовые понятия: что такое лизинг недвижимости?

Говоря «лизинг недвижимости» мы подразумеваем финансовую аренду помещения или строения с правом последующего выкупа. Когда компании необходимо развиваться, она делает это либо на собственные средства, либо – за счет заемных. Лизинг является как раз формой, позволяющей развиваться за счет заемных средств. Юридическое лицо обращается в лизинговую компанию, имеющую ряд договоров с собственниками недвижимого имущества различного формата, в том числе это могут быть офисные, производственные, коммерческие площади, или даже жилые (например, для размещения сотрудников).

Собственно, для многих компаний лизинг является единственной возможностью купить офис, складские, торговые или производственные площади. Компания выбирает объект недвижимости и, внося платежи, начинает пользоваться площадями в своих собственных интересах, ежемесячными платежами покрывая стоимость права использовать этот объект и стоимость этого объекта.

Стандартная схема работы выглядит следующим образом: лизинговая компания выплачивает продавцу недвижимости сумму, равную стоимости объекта и в дальнейшем контролирует постоянные и периодичные выплаты лизингодержателем за объект недвижимости в соответствии с условиями лизингового договора. К лизингу целесообразно обращаться в том случае, если есть цель:

- Приобрести объект коммерческой недвижимости;

- Рефинансировать выплаты по существующему объекту недвижимости;

- Приобрести объект недвижимости на стадии строительства.

Основные моменты: форма деятельности и контрагенты сделок

Как и любое финансовое взаимоотношение, лизинговое соглашение предполагает наличие специальной терминологии и условий, которые необходимо тщательно изучить, если предполагается заключать подобные соглашения.

Рассмотрим основную терминологию лизинга относительно передачи недвижимости в пользу юридических лиц:

- Лизинговая деятельность – инвестиционная деятельность, которая предполагает приобретение объекта недвижимости с последующей передачей его иному юридическому лицу.

- Предмет лизинга – в рассматриваемом нами случае предмет сделки – любой объект коммерческой недвижимости, которая таковой определяется по той причине, что используется для коммерческой деятельности и способствует образованию прибыли.

- Лизингодатель(арендодатель по лизинговому соглашению) – юридическое лицо, которое, приобретает объект недвижимости за счет собственных (или им привлеченных средств) для последующей передачи данного объекта по соглашению за определенную плату, на оговоренный срок и на заранее определенных условиях в срочное пользование, с последующим предоставлением права собственности.

- Лизингополучатель – юр. лицо, принимающее объект недвижимости в течение определенного срока, оплачивая заранее оговоренную сумму за пользование данной недвижимостью.

- Продавец – изначальный владелец недвижимости, который, по договору купли-продажи, передает лизингодателю объект недвижимости для последующего осуществления лизинговой сделки.

Возвратный лизинг недвижимости: продавец становится покупателем

Существует не только прямой, но и возвратный лизинг недвижимости, это особый вид лизингового соглашения, который предполагает, что получатель недвижимости в лизинг сам же является и ее продавцом.

По своей сути, сделка проходит следующим образом: юридическое лицо продает недвижимость в лизинговую компанию, а потом берет его же в аренду, соответственно, с целью последующего выкупа. Это делается для рефинансирования выплат по текущим кредитным обязательствам (по сделкам с недвижимостью, оборудованием, транспортом) или в целях срочного привлечения оборотных средств для бизнеса. Таким образом, компания и сохраняет за собой возможность пользоваться недвижимостью и в то же время получает так необходимые ей денежные средства.

Единственный момент: подобные сделки раздражают налоговую службу, как красная тряпка – быка, поэтому необходимо быть крайне бдительным при составлении договора и определения условий сделки.

Основные условия лизингового соглашения

Итак, когда мы разобрались с тем, что такое лизинг, а также с терминологией лизингового соглашения, осталось определиться с основными условиями данной формы инвестиционного взаимодействия.

Выплаты по лизинговому соглашению

Размеры платежей определяются на этапе заключения сделки, когда происходит согласование всех основных условий будущего сотрудничества . На величину платежей влияет:

- финансовые показатели коммерческой деятельности Ю.Л.-лизингополучателя;

- стоимость объекта недвижимости;

- сроки;

- комиссионное вознаграждение лизингодателя;

- дополнительные условия сделки.

Чаще всего дополнительное финансовое обеспечение (гарантии) по сделкам с лизинговой недвижимостью не требуется. Обычно гарантией сделки является авансовый платеж, который в среднем составляет от 10 до 50% от стоимости имущества. Вариант с лизингом вполне конкурентоспособен, если сравнивать его с ипотечным кредитованием. Как и при ипотеке, проценты рассчитываются от остаточной стоимости объекта. Процентная ставка в обязательном порядке указывается в договоре.

Вплоть до тех пор, пока имущество не будет полностью покрыто ежемесячными платежами, либо полным досрочным выкупом недвижимости, ее владельцем считается лизингодатель.

Суммы сделок обычно ничем не ограничены – это означает, что практически любой объект коммерческого назначения можно привлечь под лизинговое соглашение. Это возможно потому, что зачастую лизинговые компании принадлежат банковским и «околобанковским» структурам, которые способны привлечь практически неограниченное финансирование сделки. Для таких организаций главное – чтобы лизингополучатель имел возможность вносить ежемесячные платежи.

Сроки

Договор лизинга является срочным и обычно заключается сроком до 10 лет, а минимальный срок заключения соглашения – 1 год. Оптимальными сроками соглашения являются от 7 до 10 лет. При согласовании условий обязательно следует оговорить возможность досрочного выкупа недвижимости, а также условия пролонгации договора.

Требования к объекту недвижимости

Не каждый объект недвижимости подойдет под лизинговую сделку, так как должен отвечать ряду следующих требований:

- недвижимость должна быть свободна от всех обязательств и обременений;

- отсутствие любых задолженностей по объекту недвижимости, в первую очередь – от коммунальных платежей;

- наличие полного пакета документов по объекту недвижимости и на земельный участок;

- соответствие фактического состояния предмета лизинга всей имеющейся технической документации.

Требования к лизингополучателю

Каких-то космических требований к юридическому лицу, желающему приобрести объект недвижимости в лизинг, не предъявляются, обычно ограничиваются следующими:

- срок ведения бизнеса – в среднем 1 год;

- безубыточный бизнес;

- прибыль, способная покрывать регулярные ежемесячные взносы;

- отсутствие критичных долговых обязательств.

Недвижимость в лизинг: пошаговая инструкция

Сделка по приобретению имущества в лизинг довольно проста и мало чем отличается от обычной сделки купли-продажи недвижимости. Вот что необходимо предпринять в случае ее приобретения в лизинг:

- Определиться с объектом недвижимости и договориться с продавцом по условиям продажи. То есть – получить от него коммерческое предложение.

- Если вы договорились по условиям, обязательно запросите полный пакет документов на объект;

- После принятия решения по конкретному объекту недвижимости подайте заявку в выбранную вами лизинговую компанию;

- Лизинговая компания проверит документацию, условия сделки, после чего примет решение о принятии или отказе по сделке;

- Лизингополучатель и лизингодатель подписывают между собой договор, согласовав заранее все его условия;

- Лизингополучатель вносит авансовый платеж и параллельно заключает договор страхования;

- Лизингодатель подписывает договор с продавцом и переводит по указанным реквизитам полную стоимость оплаты за объект;

- Лизингополучатель получает имущество, отражая это в акте приема-передачи, и регистрирует объект в соответствии со всеми правилами регистрации объекта недвижимости.

Чтобы сэкономить время, деньги и договориться о действительно самых рыночных условиях, советуем обратиться в несколько самых крупных компаний, предлагающих услугу по недвижимости в лизинг. Рассмотрение заявки обычно занимает 3-4 дня, а вся процедура укладывается обычно в сроки от 2 недель до 1 месяца.

Так как стандартным условием является внесение авансового платежа, некоторые компании договариваются на сделку без него, включая в договор другие варианты гарантий: залог уже существующего имущества или поручительство.

Какие документы потребуются для подачи заявки?

Список документов – это то, на что в первую очередь будет смотреть лизинговая компания при рассмотрении вашей заявки . Поэтому вам необходимо будет качественно собрать следующий пакет документов:

- Регистрационные документы – все гос. свидетельства и документы;

- Финансовые документы – решение об одобрении сделки, бухгалтерский баланс, выписка по счету, контракты с ключевыми контрагентами;

- По объекту недвижимости – коммерческое предложение, документы, которые удостоверяют право собственности.

Заключение: преимущества и недостатки лизинга

Самым главным преимуществом необходимо отметить то, что за довольно короткое время есть возможность получить помещение, здание или сооружение для осуществления коммерческой деятельности без больших первоначальных затрат. Кроме того, можно договориться о гибкой системе выплат, о налоговых послаблениях – эта сделка является достаточно простой и поэтому оформляется всего за несколько дней.

Среди минусов стоит отметить обязательное страхование сделки, что предполагает дополнительные (и ощутимые) расходы. Кроме того, присутствуют высокие риски того, что если компания просрочит платежи в силу каких-то непредвиденных ситуаций, лизингодатель может изъять имущество даже без возврата уже уплаченных ежемесячных платежей (части стоимости объекта).

Собственно, если вы задумываетесь о том, чтобы приобрести для дальнейшего развития своей компании какое-либо помещение коммерческой направленности, вариант с лизингом вам прекрасно может подойти. И да: в случае возвратного лизинга это отличный вариант для привлечения оборотных средств.

Особенности оформления автокредита без первоначального взноса

Автокредит без первоначального взноса существенно упрощает покупку автомобиля в кредит, ведь потенциальному клиенту не нужно участвовать в сделке собственными деньгами, банк профинансирует приобретение транспортного средства на все 100%. Но не все финансовые учреждения имеют в линейке своих продуктов такие кредитные программы. Это связано с повышенным уровнем риска, который разные банки нивелируют по-разному – кто дополнительным страхованием, кто повышенной процентной ставкой.

Автокредит без первоначального взноса: преимущества и подводные камни

Можно ли взять автокредит без первоначального взноса, интересует многих людей, которые планируют приобрести машину. Таким образом им удастся оформить кредит на покупку авто, не имея суммы, необходимой для первого взноса. Других особых преимуществ в этой программе кредитования нет.

-

Больше переплата. Здесь все логично: чем больше размер кредита, тем больше процентов начисляется.

На что следует обращать внимание перед заключением кредитного договора

Купить авто в кредит без первоначального взноса можно во многих банках. Но перед тем как отдать предпочтение одному из них, потенциальному заемщику рекомендуется не только ознакомиться с условиями кредитования, но и изучить содержимое кредитного договора. Этот документ является основным, ведь он регулирует отношения между сторонами во время обслуживания задолженности. Особое внимание следует уделить разделам, где указаны права и обязанности, а также штрафы за невыполнение условий. Это поможет объективно оценить, чего можно ожидать в будущем и насколько реально выполнить условия договора.

Кроме этого, рекомендуется обратить внимание на оплату услуг третьих лиц. Ведь нередко более низкая процентная ставка нивелируется дополнительными платежами и комиссиями.

Какие стандартные требования банков по выдаче автокредита без первоначального взноса

- Возраст на момент обращения – от 21 года, а на дату окончательного выполнения обязательств – не более 65 лет (может быть и больше).

- Достаточный уровень платежеспособности. Уровень заработной платы и других доходов покрывает ежемесячные расходы на обслуживание кредита, плюс у заемщика должны оставаться деньги на проживание.

- Минимальный трудовой стаж – 1 год, при этом на текущем месте работы – не менее полугода.

Есть ли скрытые комиссии, какой реальный размер процентной ставки

- страховые взносы по личному страхованию и полису КАСКО;

- различные комиссии, например, за перевод денег продавцу;

- услуги нотариуса.