Лучшие банки для рефинансирования кредитных карт

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не знаете в каком банке сделать рефинансирование кредитных карт других банков? Как найти самые выгодные условия для физических лиц? В этом обзоре мы подготовили для Вас самые лучшие предложения банков для того, чтобы Вы рефинансировали свои кредитные карты онлайн и быстро!

Кредитная карта требует от её владельца серьезной финансовой дисциплины и сознательности. У большинства кредитка вызывает соблазн сделать неосознанную покупку. Вернуть деньги по ней бывает непросто, ведь точно установленной суммы ежемесячного платежа по кредитным картам не существует. Сократить кредитную нагрузку помогают программы рефинансирования или перекредитования в 2021 году.

Почему физическим лицам стоит рефинансировать кредитную карту

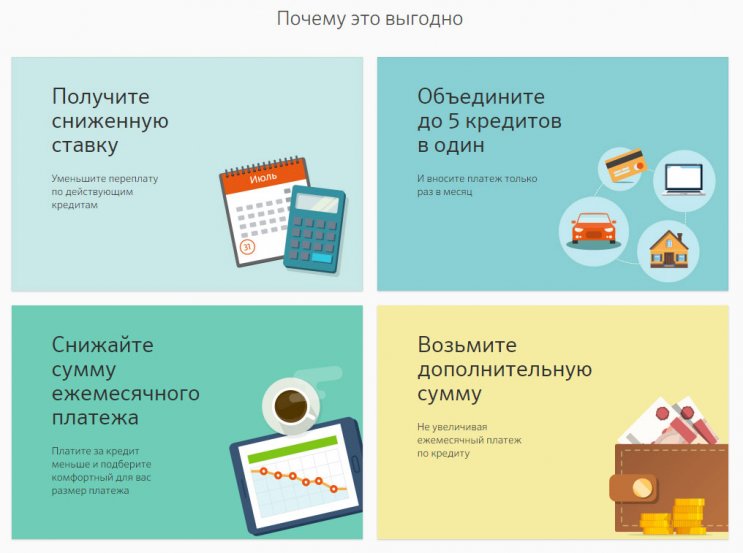

Рефинансирование кредитов, в том числе карт, используется физ. лицами с определенными целями. Основными среди них являются:

- снижение размеров ежемесячного платежа;

- уменьшение процентной ставки;

- объединение задолженности по нескольким кредитным картам в разных банках в один кредит.

Большинство современных банков предлагают клиентам кредитные карты с льготным периодом. Это означает, что при быстром возврате долга в течение короткого срока проценты начисляться не будут. Однако если заемщик не успеет вернуть деньги вовремя, по отношению к займу будет применена достаточно высокая ставка. Более того, в большинстве случаев проценты начисляются с момента снятия средств. В такой ситуации рефинансирование кредитных карт помогает оптимизировать нагрузку на расходную часть бюджета.

Перекредитование может быть полезно и тогда, когда карта была оформлена достаточно давно. В этом случае, скорее всего, заемщик вынужден платить огромные проценты. С учетом того, что в большинстве случаев банк не устанавливает размер ежемесячного платежа, многие владельцы таких кредиток вносят небольшую сумму в качестве оплаты займа. Впоследствии они удивляются, почему не уменьшается основной долг. На самом деле вносимых ими средств едва хватает на оплату процентов.

Независимо от того, с какой целью планируется использовать рефинансирование, важно тщательно просчитать все затраты на процедуру и выгоды от нее. Только после сравнения результатов расчета можно с уверенностью говорить, выгодно ли использовать рассматриваемое предложение.

6 выгодных банков для рефинансирования кредитных карт в 2021 году

Чтобы процедура принесла максимальную пользу, важно проанализировать банки для рефинансирования и выбрать лучшее предложение. Однако из огромного многообразия бывает непросто выбрать подходящую кредитную организацию. Облегчат процесс банковские эксперты, которые проанализировали и подготовили для Вас обзор самых лучших и выгодных условий 2021 года.

Лучшие условия по рефинансированию кредитных карт от Альфа-Банка

В 2021 году Альфа-банк является самым выгодным банком для оформления кредита на рефинансирование. Альфа-Банк предлагает рефинансировать кредитную карту и кредитные обязательства в других банках. Здесь можно объединить до пяти договоров при условии, что их общая сумма не превышает трех миллионов рублей. В случае необходимости можно часть средств дополнительно получить наличными и использовать на личные нужды.

Ставка начинается от 9.9% годовых, что существенно ниже, чем по многим кредитным картам в других банках. При этом на ее размер не влияет оформление страховых полисов. На самую низкую ставку могут рассчитывать зарплатные клиенты.

Процедура оформления достаточно простая. Достаточно оставить заявку на сайте, дождаться предварительного решения и посетить банк с оригиналами документов. Когда займ будет получен, его переведут в оплату рефинансируемых кредитов. Когда они будут закрыты, придется получить справку о гашении долга и предоставить в отделение Альфа-Банка.

Рефинансирование кредитных карт без подтверждения дохода

Очень многие люди, которые ищут в интернете где рефинансировать кредитную карту, хотят найти банк который делает рефинансирование без подтверждения дохода. Таких банков не много, но они все-таки есть. Например, Росбанк, который предлагает перевести задолженность по кредитным картам и кредитам из других банков. В случае одобрения лимита по кредиту больше, чем долги по кредитным картам в других банках, эту разницу клиент может получить наличными на любые другие цели.

- Процентная ставка составляет от 10.99 до 16 годовых.

- Срок кредитования от 1 года до 5 лет.

- Сумма кредита от 50 тысяч до 3 млн. рублей.

- Рефинансирование кредитных карт других банков можно сделать без подтверждения доходов и другие справок, при условии что сумма лимита кредитных карт, которые Вы хотите рефинансировать не превышает 500 тысяч рублей и Вы не не будете брать дополнительные деньги в Росбанке. Имеется ввиду, что Вы только рефинансируете кредитные карты других банков и все. В данном случае, справки 2-НДФЛ и других справок о доходах предоставлять не обязательно!

Рефинансирование кредитной карты без справок и процентов в банке Тинькофф

В банке Тинькофф есть возможность рефинансировать кредитную карту другого банка без справок и процентов. Для этого Вы оформляете онлайн заявку на кредитную карту Тинькофф без каких-либо справок, получаете решение об одобрение и узнаете кредитный лимит. Если лимит кредитования Вас устраивает Вы получаете карту курьером прямо домой в течении пары дней.

После активации карты Тинькофф необходимо позвонить в банк и сказать, что Вы желаете этими деньгами на карте Тинькофф погасить задолженность по карте с кредитным лимитом в другом банке. Специалист банка оформляет перевод с вашей карты Тинькофф на другую кредитную карту, которую Вы хотите рефинансировать. Для этого приготовьте номер карты другого банка или реквизиты карточного счета. В течении 1 дня перевод будет осуществлен и у Вас будет долг по кредитной карте в банке Тинькофф.

Почему это выгодно? Ведь Вы просто с одной карты переводите долг на другую карту Тинькофф?

- Перевод осуществляется без комиссии и процентов. Не надо снимать деньги с карты Тинькофф,чтобы закрыть долг в другом банке. Экономнее будет позвонить в Тинькофф и попросить перевести долг.

- По кредитной карте Тинькофф в течении 4 месяцев Вы не платите процентов. То есть, они не начисляются вообще! Это своеобразные кредитные каникулы по процентам.

- Например, Вы перевели долг 40 тысяч на карту Тинькофф. Первые 4 месяца надо платить только задолженность — минимум 6-7 процентов от суммы долга. С 40 тысяч это выйдет 2400 рублей в месяц. Можно, конечно же и больше. Так Вы быстрее закроете долг.

- Если за 4 месяца Вы не погасите долг по карте Тинькофф, будет начисляться минимальная процентная ставка на оставшуюся сумму долга. Как правило, от 12% годовых.

- Согласитесь, что это Выгодно? Вы сейчас в другом банке платите проценты 20-30 по кредитке. А в Тинькофф Вы освобождаетесь от процентов на 4 месяца, а потом ставка будет от 12%, что в любом случае выгодно для вас!

Рефинансирование карт с кредитным лимитом или овердрафтом в МТС Банке

МТС Банк предлагает провести рефинансирование различных кредитов, в том числе кредитных карт (карты с овердрафтом или с кредитным лимитом) россиянам в возрасте от 20 до 70 лет. Здесь разработали одно из лучших предложений, ведь ограничений по количеству объединяемых займов не установлено. Главное, чтобы карта или кредит был оформлен более полугода назад.

Процентная ставка также достаточно выгодная. Она начинается от 9.9% годовых. Если рефинансировать кредитную карту, пользуясь таким предложением, можно существенно снизить переплату. Если требуется не только перекредитоваться, но и занять определенную денежную сумму, банк выдаст ее наличными или перечислением на счет.

Отличительной особенностью данного предложения является то, что решение по вашей заявке Вы узнаете практически мгновенно, то есть в течении одной минуты.

Рефинансирование кредитных карт в других банках по паспорту

В Райффайзенбанк можно оформить кредит на любые цели, в том числе и на рефинансирование кредитных карт, оформленных в других банках. Австрийский банк Райффайзен предлагает очень выгодные условия для потенциальных клиентов.

Кредитное предложение Райффайзенбанка следующее:

- Процентная ставка — от 8.99 годовых.

- Максимальный лимит кредитования — 2 миллиона рублей.

- Срок кредитования может составлять от 1 до 5 лет.

Если сравнивать условия данного банка с предложениями других кредитных организация, то можно выделить следующие преимущества:

Рефинансирование кредитных карт

Где выгодно рефинансировать кредитку? Представляем Вашему вниманию лучшие банки для рефинансирования кредитных карт.

Оформление кредитной карты занимает мало времени, а расплачиваться с ее помощью невероятно выгодно (начисляются бонусные мили, работают программы лояльности). Кредитка позволяет купить любой желаемый товар, оплатить любые услуги, при этом получить заманчивые бонусы, воспользоваться скидками.

Однако, если кредитной картой пользоваться не в пределах льготного периода, то данный источник заемных денежных средств становиться крайне не выгодным (ввиду высоких процентных ставок) и очень обременительным из-за большого ежемесячного платежа (в среднем 7% от суммы задолженности по карте + начисленные проценты).

Мы подобрали для Вас самые выгодные предложения.

Заполните анкету в несколько мест чтобы повысить вероятность одобрения.

до 300 000р

Без справок и поручителей

Моментальная выдача карты

Рассрочка 0% до 10 месяцев

до 300 000р

Карта рассрочки

Рассрочка до 12 месяцев

Обслуживание 0 руб.

до 500 000р

Льготрый период до 120 дней

Мин.платеж 3%

Возраст от 21 до 75 лет.

до 500 000р

Без % по кредиту 100 дней

Мин.платеж 3%

Возраст от 18 лет.

Если посмотреть на существующие условия по программам потребительского кредитования, то станет очевидно их преимущество:

- % ставка ниже чем за пользование кредитным лимитом по карте;

- размер платежа при аналогичной сумме задолженности также будет в разы меньше из-за продолжительного срока кредита.

А если проценты по карточке становятся неподъемными, а заемщик чувствует, что скоро окажется в долговой яме, то перекредитование становится оптимальным выходом. С помощью рефинансирования остатка долга, имеющегося на карточке, человек значительно сокращает финансовую нагрузку и объединяет займы.

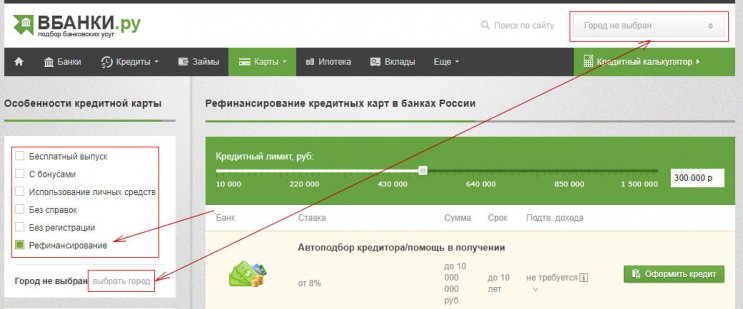

Ознакомиться с полным списком предложений для рефинансирования кредитных карт от банков Вашего региона, можно всегда на нашем сайте.

Для уточнения условий подбора предложений укажите свой регион и при необходимости задействуйте другие фильтры.

Список банков для рефинансирования кредитных карт

В какое учреждение обратиться, чтобы рефинансировать долги по картам и получить выгоду? Где имеются лучшие предложения и наиболее высокие шансы получить положительный ответ? Мы постараемся облегчить Вам выбор. Мы проанализировали некоторые предложения, имеющиеся на финансовом рынке. И сейчас представляем Вам рейтинг банков, которые предлагают рефинансирование на привлекательных условиях.

- ВТБ;

- Уралсиб;

- Сбербанк;

- Альфа-Банк;

- Металлинвестбанк;

- Райффайзенбанк;

- СКБ-банк;

- Тинькофф.

Часто процедура перекредитования требует дополнительных затрат, учета различных особенностей и нюансов. По юридической природе описываемая услуга представляет собой целевой кредит, т.е. подразумевается, что деньги должны быть направлены на погашение рефинансируемых кредитов и кредитных карт. Хотя многие предложения допускают возможность получения суммы сверх той, которая необходима для закрытия задолженности.

Программа рефинансирования кредитных карт от Альфа-Банка

Крупнейший частный банк России предлагает одни из самых привлекательных условий рефинансирования. В Альфа-Банке можно рефинансировать до 5-и кредитных карт. Из преимуществ банка можно выделить — привлекательную % ставку, которая устанавливается индивидуально и зависит от категории заемщика. Существенную выгоду получают граждане, имеющие:

- зарплатную карточку Альфа-Банка;

- положительную кредитную историю;

- водительское удостоверение или заграничный паспорт;

- постоянную, хорошо оплачиваемую работу.

На лояльное отношение банковской организации смогут рассчитывать и сотрудники компаний, являющихся корпоративными клиентами Альфа-Банка. Таким сотрудникам нужно предоставить документы, подтверждающие их место работы и величину ежемесячного дохода.

Если гражданин не имеет никакого отношения к финансово-кредитному учреждению, то есть не является владельцем зарплатной карты Альфа-Банка или специалистом компании-партнера, то ему предлагаются стандартные условия рефинансирования. Потребуется предоставить чуть более полный комплект документов. Вероятность одобрения заявки зависит от многих факторов, основные из которых – это положительная кредитная история и достаточный уровень официальной заработной платы.

Узнать актуальные условия и программы кредитования от Альфа-Банка Вы всегда можете тут.

Рефинансирование кредитных карт в Металлинвестбанке

Данный банк не так широко представлен в регионах России, но если в Вашем городе присутствует представительство данного банка, то обязательно рассмотрите его в качестве варианта для рефинансирования кредитных карт.

Необходимые документы:

- Анкета-заявка и согласие на проверку кредитной истории.

- Паспорт (все страницы).

- Справка о доходах (2-НДФЛ, по форме банка, или заверенная выписка по зарплатной карте).

- Копия трудовой книжки (не требуется для предоставления, если Вы работаете в госучреждениях или крупных компаниях – аккредитованных банком).

- Справки по рефинансируемым кредитным картам, с информацией об остатке задолженности.

Из преимуществ рефинансирования кредитных карт в Металлинвестбанке отметим:

- Лояльное отношение к качеству кредитной истории (кредитная история анализируется за последние 3-и года за этот период не должно быть допущено более 6-и просрочек продолжительностью до 29 дней и более 2-х просрочек продолжительностью до 59 дней). По рефинансируемым кредитным картам не должно быть просрочек за последние 6 месяцев.

- «Урезанная проверка» кредитной истории, данный банк проверяет только одно БКИ и не увидит кредиты Сбербанка, Банка Русский Стандарт и Хоум Кредит Банка (о кредитах в данных банках Вы можете умолчать).

- Лояльное отношение к наличию займов в МФО – это один из немногих банков, который не отказывает в кредите, только из-за того, что потенциальный клиент пользуется микро займами.

Есть и другие преимущества, о которых Вы можете узнать от кредитных посредников – кредитных брокеров, для консультации оставьте заявку на кредит.

Рефинансируем кредитные карты в Райффайзенбанке

Райффайзенбанк банк установил фиксированную процентную ставку. Для зарплатных клиентов надо предоставить только 2 документа:

- паспорт гражданина РФ;

- правильно заполненную анкету.

Другие условия распространяются на индивидуальных зарплатных клиентов, то есть граждан, которые самостоятельно выбрали Райффайзенбанк для получения зарплаты. Кроме паспорта и специальной анкеты им нужно предъявить в финансово-кредитную организацию справку 2-НДФЛ о доходах за последние 3 месяца. Если заемщик не получает зарплату на расчетный счет, открытый в АО «Райффайзенбанк», то ему потребуется собрать полный перечень документов.

- документально подтвердить наличие дохода;

- предоставить заверенную копию трудовой книжки.

В Райффайзенбанке можно рефинансировать до 4 кредиток. Сумма кредитования составляет от 90 тыс. до 2 млн. рублей. Услуга предоставляется гражданам старше 23 лет.

«Перевод баланса» от Тинькофф — проценты не начисляются 120 дней

Если надо погасить задолженность по кредитке, то отличным вариантом станет обращение в Тинькофф и получение услуги «Перевод баланса». Уникальность предложения заключается в следующем:

- финансово-кредитная организация предлагает 120 дней беспроцентного (льготного) периода;

- после окончания грейс-периода на оставшуюся сумму начисляется ставка от 12,99%;

- размер минимального платежа определяется банком в индивидуальном порядке и составляет от 6 до 8%.

Подключение услуги возможно в любой момент после получения кредитной карты Тинькофф. Важное условие — доступность всей суммы кредитного лимита, которую клиент сможет направить на погашение задолженности в другом банковском учреждении. Поступление средств на расчетный счет осуществляется в течение 3–5 рабочих дней.

Услуга предусматривает проведение всего одного перевода в год. То есть, заемщик сможет избавиться от долга только по одной кредитной карте, выпущенной сторонним учреждением. Рефинансирование от Тинькофф сочетает много преимуществ.

Подробнее о «Переводе баланса» и о рефинансировании кредитных карт от Тинькофф, Вы можете из нашей статьи.

Рефинансирование кредитных карт в ВТБ

Этот крупный российский коммерческий банк, в котором 60,9% акций принадлежит государству, предлагает рефинансировать до 6 кредитных карт и значительно снизить переплату. На официальном сайте ВТБ имеется специальный калькулятор. В режиме онлайн он позволяет рассчитать индивидуальное предложение, ознакомиться с ним. Какими преимуществами обладает предложение ВТБ? Можно выделить несколько плюсов:

- Процентная ставка 12,5% распространяется на сумму от 500 тыс. руб. до 5 млн руб. Если должнику необходима меньшая сумма, то ставка составит от 12,9% — 16,9%.

- Срок кредитования достигает пяти лет, имеется высокая вероятность получения дополнительных средств. Они предоставляются сверх суммы рефинансируемых кредиток.

Существуют обязательные условия, которые нужно выполнять заемщику для рефинансирования. Главное требование — клиент должен иметь хорошую кредитную историю, исправно выплачивать ежемесячные платежи по карте в течение последних 6 месяцев, предшествующих обращению в ВТБ.

Также следует отметить, что в банке ВТБ можно рефинансировать кредиты и карты только сторонних банков, не входящих в группу ВТБ. Подробнее процедура рефинансирования кредитов других банков в ВТБ рассмотрена в статье — тут.

Ознакомиться с актуальными условиями и % ставками Вы можете на странице карточки банка, тут.

Предложение от СКБ-Банка

Частный региональный банк с головным офисом в Екатеринбурге предоставляет кредиты на оптимальных условиях. Полученными деньгами клиент сможет распорядиться по своему усмотрению, в том числе использовать их для закрытия счета кредитной карты. Банк сотрудничает с заемщиками в возрасте от 23 до 70 лет. Не требуется предоставление залога.

При рассмотрении заявки организация учитывает размер ежемесячного платежа по действующей кредитке. Это позволяет рассчитать долговую нагрузку на клиента, удостовериться в его платежеспособности.

Для одобрения нового кредита в СКБ-банке от заемщика может потребоваться предоставление документа, подтверждающего факт погашения кредитки. Чтобы сделать условия кредитования более выгодными и привлекательными, нужно предоставить в учреждение справку о доходах 2-НДФЛ или по форме банка.

Если платежеспособность клиента подтверждена, он сможет оформить кредит под ставку от 11,9% до 22,9% на срок до 5 лет. Сумма составляет от 51 тыс. руб. до 1 млн 300 тыс. руб. Если справка о доходах не предоставлена, то заемщик может претендовать на сумму от 100 000 до 299 000 рублей. Ставка составит 25,5% годовых.

Рефинансирование кредитных карт в банке Уралсиб

Доступно перекредитование под 14,5% годовых. Возможно предоставление дополнительной суммы и объединение нескольких кредитов, что позволяет уменьшить переплату. Сделать предварительные расчеты и оформить заявку можно за несколько минут воспользовавшись кредитным калькулятором.

Уралсиб, как и другие банки, предлагает объединение кредитов в один. Такая функция обеспечивает простые и комфортные условия обслуживания задолженности. Перекредитование может применяться как в рамках одного банка, так и в нескольких сразу. Уралсиб закрывает имеющиеся задолженности, а должнику предоставляется новая сумма. Это помогает избежать конфликтных ситуаций с предыдущим банком, не допустить просрочек.

Рефинансирование кредитных карт в Сбербанке

Рефинансирование в ПАО Сбербанк — это операции, направленные на улучшение условий погашения задолженности. Почему стоит обратиться в Сбербанк? Специалисты этой банковской организации не требуют подтверждения того, что действующие кредитные карты были погашены в полном объеме. К преимуществам стоит отнести:

- фиксированную низкую процентную ставку;

- получение кредита без предоставления залога;

- отсутствует необходимость в привлечении поручителя.

- не предусмотрены комиссионные вознаграждения.

Важным условием рефинансирования является хорошая репутация потенциального клиента. Сбербанк выстраивает свою политику в этой области на привлечении надежных и проверенных заемщиков.

Неоспоримым преимуществом Сбербанка также является одни из самых выгодных % ставок и то, что многие клиенты уже пользуются услугами Сбербанка, например получают заработную плату на карту данного банка. Для зарплатных клиентов Сбербанка, нет необходимости документального подтверждения уровня дохода и факта трудоустройства. Заявку на рассмотрение можно подать онлайн.

Сбербанк позволяет клиентам рефинансировать кредиты и карты не только сторонних банков, но и свои. При условии, что одновременно с рефинансированием кредитов Сбербанка, будут рефинансироваться и кредиты сторонних банков.

Закрывать ли кредитные карты при рефинансировании?

Чтобы получить информацию по этому вопросу, рекомендовано обратиться в организацию, где планируется рефинансировать долговые обязательства. В основном банки категоричны и требуют обязательно расплатиться по долгам и предъявить соответствующие документы, подтверждающие закрытие карты.

Некоторые кредиторы требуют от бывшего должника специальную справку, чтобы удостовериться во внесении средств на счет кредитки. Но не обязывают закрывать кредитную карту. Однако сделать это рекомендуется по двум причинам:

- Обслуживание кредитной карточки может быть невыгодным и приносить убытки.

- Существует вероятность, что клиент израсходует на спонтанные покупки значительную часть средств, имеющихся на «старой» карточке. И опять нужно будет искать выход из сложившегося положения.

Для граждан, которые подвержены спонтанным тратам, закрытие карточки — это правильное решение. Человек будет избавлен от соблазна потратить деньги на совершенно ненужные вещи и сможет рационально распоряжаться бюджетом.

Помощь в рефинансировании кредитных карт

Рефинансирование кредитных карт – это продукт, который в первую очередь рассчитан на клиентов с высочайшим кредитным рейтингом, стабильно-высоким уровнем дохода и официальным трудоустройством в крупных компаниях.

Очевидно, что не все граждане будут «идеальными» с точки зрения банков. А наибольшую потребность в рефинансировании кредитных карт как раз и имеют граждане, испытывающие определенные трудности.

Трудности, препятствующие самостоятельному решению вопроса с рефинансированием кредитных карт, могут быть самыми различными. Это прежде всего плохая кредитная история, высокая степень закредитованности и долговой нагрузки, неофициальное трудоустройство и т.д.

Очевидно, что в подобных ситуациях, лучше воспользоваться профессиональной помощью в получении кредита, или осуществлении процедуры рефинансирования. Кредитные брокеры, специализирующиеся на вопросах кредитования, отлично знают условия, требования и параметры оценки заемщика, которые применяет тот или иной банк.

Обращаясь за помощью в рефинансировании кредитных карт к профессиональным кредитным брокерам, Вы значительно увеличиваете свои шансы на положительный результат.

Предлагаем Вам оставить небольшую заявку на кредит у нас на сайте и воспользоваться квалифицированной поддержкой в вопросе кредитования.

Рефинансирование кредитных карт

Банки активно предлагают кредитные карты, имеющие льготный период. Он позволяет оплачивать покупки за счет денег финансовой организации и погашать долг без переплаты. Но если до конца льготного период долг не будет погашен, то ставка по кредитке будет довольно высокой. Рефинансирование кредитных карт позволяет снизить размер переплаты, за счет получения нового кредита со сниженной процентной ставкой и направления его на погашение уже существующего долга. Эта услуга будет полезна и в других ситуациях. Независимо от главной цели рефинансирования необходимо перед его оформлением внимательно разобраться во всех нюансах, а также подобрать наиболее выгодное предложение.

Кому выгодно

Рефинансирование – это получение нового кредита на погашение долга по договорам, оформленным ранее. Оно выгодно клиентам в следующих ситуациях:

- Требуется снизить ставку и переплату. Ставка по кредитным картам выше, чем по другим видам потребительских кредитов. Если у клиента имеется крупный долг по кредиткам, то его разумней рефинансировать под более низкие проценты. За счет снижения ставки происходит уменьшение переплаты. Задолженность по новому договору клиент будет погашать уже по обновленному графику с помощью ежемесячных платежей.

- Возникновение финансовых проблем, требующих снижения ежемесячного платежа. Минимальный платеж по кредитке составляет обычно 3-10% от суммы долга плюс начисленные проценты и комиссии. Иногда его тянуть становиться сложно. Рефинансирование позволяет взять новый кредит на длительный срок и погашать задолженность совсем небольшими платежами. Экономии в этом случае не будет, но зато клиент избежит лишней напряженности и риска просрочек, которые могут привести к негативным последствиям.

- Требуется снизить затраты времени на обслуживание нескольких долгов по разным договорам. При рефинансировании можно объединить задолженность по всем кредиткам, а также другим кредитам. Это позволяет удобней обслуживать долг, внося только 1 платеж в течение месяца.

Наиболее часто причиной для рефинансирования становится желание сэкономить на процентах. По кредиткам за пределами грейс-периода ставки могут достигать 26-78%, что очень много.

Тарифы и условия

Банки активно развивают программы. Им выгодно привлекать клиентов, которые уже подтвердили свою платежеспособность и надежность, своевременно выполняя обязательства перед первоначальными кредиторами.

Обычно кредит на рефинансирование кредитных карт отличается следующими особенностями:

- Отсутствие необходимости в обеспечении. Привлекать поручителей и искать ликвидное имущество для залога не требуется. Это делает программы по перекредитованию более доступными и открытыми для максимального количества заемщиков.

- Возможность отказаться от любых дополнительных услуг. Страховка и другие сервисы могут существенно увеличить общую переплату. По программе рефинансирования в рамках потребительского кредитования от них можно отказаться. Но при отказе от страхования надо учитывать, что банк может увеличить ставку, а риски заемщика в этой ситуации будут выше.

- Право на досрочное погашение без штрафных санкций. Но заемщик должен соблюдать правила, установленные кредитором и прописанные в документации.

Параметры кредитных продуктов каждое финансовое учреждение определяет самостоятельно. Для наглядности в таблице сравним ставки, суммы и сроки по программам перекредитования в самых популярных российских банках.

| Банк | Минимальная ставка, % годовых | Максимальная сумма, рублей | Максимальный срок, лет |

| Тинькофф | 9,9% | 2 млн | 3 |

| Райффайзенбанк | 5 | ||

| Альфа-Банк | 11,99% | 3 млн | 7 |

| Росбанк | 10,9% | ||

| УБРиР | 13% | 1 млн | |

| Уралсиб | 11,99% | 2 млн | |

| Интерпромбанк | 11% | 1,1 млн | |

| ВТБ | 5 млн | ||

| Сбербанк | 12,9% | 3 млн | 5 |

Тинькофф Банк

Тинькофф Банк предлагает перекредитоваться по всем кредитам, отраженным в БКИ. Оформление сделки происходит дистанционно. После одобрения заявки документы и карту для удобного обслуживания долга и использования заемных средств привезет курьер. Закрыть задолженность и сами кредитные карты необходимо самостоятельно. Справки об исполнении обязательств в банк предоставлять необязательно.

Максимальная сумма ссуды на цели рефинансирования, предоставляемой без обеспечения – 2 млн р. Срок кредитования – 3 года. Ставка – 9,9-24,9%. Тинькофф – один из немногих банков, допускающих перекредитование по микрозаймам. Доход подтверждать не требуется.

Райффайзенбанк

Райффайзенбанк допускает объединение до 5 кредитных договоров в 1. Причем 4 из них могут быть договорами на карточные продукты. Максимальная сумма новой ссуды – 2 млн р. Срок кредитования – до 5 лет. На сумму до 300 тыс. р. можно получить одобрение по 1 паспорту. При активной страховке ставка составит 11,99% на первый год и 9,99% – далее. При отказе от страховой защиты она будет увеличена до 14,99-15,99%. По желанию клиента возможно получение дополнительных средств на любые цели.

Альфа-Банк

Альфа-Банк активно развивает свои продукты. На цели рефинансирования он предлагает ссуды на сумму до 1,5 млн р. со сроком до 5 лет по базовым условиям и до 3 млн р. и со сроком – до 7 лет – для владельцев зарплатного пластика. Возможно получение дополнительных средств на любые цели. Ставка определяется индивидуально. Минимум она составит 11,99%, а максимум – 19,99%. Количество рефинансируемых договоров не лимитируется.

Росбанк

В Росбанке можно получить кредит максимум на 3 млн р. без предоставления обеспечения. Базовая программа предусматривает срок до 5 лет и ставку 11,99-17,99%. Для владельцев зарплатного пластика ставка снижена до уровня 10,99-16,99%, а срок может быть увеличен до 7 лет. Минимальная ставка действует при активации страхования жизни. Без него применяется максимальное значение параметра. Клиент может выбрать самостоятельно удобную дату ежемесячного платежа. Допускается в рамках 1 заявки получить дополнительные деньги на любые цели.

УБРиР

УБРиР предлагает рефинансировать любое количество кредитов или кредитных карт сторонних банков, но их общая сумма не должна превышать 1 млн р. Погашение первоначальной задолженности осуществляется путем перевода предоставленных средств на счет первоначального кредитора. На руки деньги не выдаются. Максимальный срок – 7 лет. Ставка устанавливается в пределах 15-19% по базовой программе. Для держателей зарплатных карт она снижается до 13-16%.

Уралсиб

Уралсиб предлагает перекредитаваться по любому количеству кредитов и кредитных карт, оформленных сторонними банками. Он не осуществляет рефинансирование займов МФО и других организаций. При запросе суммы до 300 тыс. рублей необязательно подтверждать доход. Допускается получить доп. средства на любые цели. Максимальная сумма ссуды – 2 млн р. Ставка при согласии на страхование жизни – 11,9%. При отказе от страховки она увеличится до 17,9%. Срок договора – до 7 лет. Программа доступна даже для неработающих пенсионеров.

Интерпромбанк

Небольшой по размерам столичный Интерпромбанк предлагает ссуды на погашение других кредитов на сумму до 1,1 млн р. Он не ограничивает количество одновременно рефинансируемых договоров, но разрешает перекредитоваться по ипотеке или автокредиту. Срок может достигать 7 лет. Ставка устанавливается на уровне 11-19%. Допускается запрашивать дополнительные средства наличными. Но не меньше 60% от запрошенной суммы должны направляться на погашении других долгов.

ВТБ допускает одновременное перекредитование максимум по 5 кредитам, включая карты. Ссуда на эти цели выдается в размере от 100 тыс. до 5 млн р. Перевод средств в сторонние финансовые учреждения осуществляется без комиссии. По желанию можно получить дополнительные средства наличными. Срок кредита – до 7 лет. Ставка при подключении страховой защиты фиксируется на уровне 11-12%. При отказе от страховки или расторжении договора на нее ставка вырастает до 13-18%. Активные пользователи кредитной Мультикарты могут получить скидку до 3% от ставки в договоре.

Сбербанк

Самый крупный банк РФ – Сбербанк на цели рефинансирования предоставляет кредиты в размере до 3 млн р. Ставка в зависимости от суммы составит от 12,9-13,9%. Срок кредитования – до 5 лет. При необходимости в заявке можно сразу запросить деньги на любые нужды. Объединить можно до 5 договоров, включая кредитные карты. Кредитки Сбербанка рефинансировать в рамках программы нельзя. Обеспечение (залог или поручительство) не требуется.

Требования к заемщикам

Потребительские кредиты без обеспечения на рефинансирование задолженности по кредитным картам банки предоставляют исключительно российским гражданам. Это связано с возможными проблемами взыскания долга с иностранцев при возникновении просрочек. Все остальные требования к заемщику каждая кредитная организация может определять самостоятельно.

Но обычно они стандартны:

- минимальный возраст – от 18-21 года

- максимальный возраст на дату планируемого погашения долга – не больше 60-75 лет

- достаточный уровень дохода для своевременной выплаты ежемесячных платежей и других обязательных расходов «на жизнь»

Даже полное соответствие всем требованиям не гарантирует на 100% одобрение заявки. Банк рискует деньгами, предоставляя их в кредит, и может отказать любому клиенту в их получении без объяснения причин.

На что обратить внимание

Внимательное изучение кредитной документации позволяет избежать недопонимания, лишней переплаты, споров и других неприятных ситуаций. При изучении договора и приложений к нему клиенту рекомендуется обращать особое внимание на следующие моменты:

- Страховка и доп. услуги. Иногда их подключают, даже не спрашивая потенциального заемщика. Если какая-либо опция не нужна, ее лучше отключить до подписания договора.

- Обязанность по предоставлению отчета о целевом использовании средств. Некоторые банки сами проверяют закрыт первоначальный договор или нет через БКИ, другие настаивают на предоставлении соответствующих справок. Непредставление документов об исполнении обязательств перед первоначальным кредитором может стать причиной для начисления штрафов, повышения ставок и т. д.

- Наличие особых ограничений. Некоторые финансовые учреждения увеличивают ставку или применяют штрафы при увеличении заемщиком кредитной нагрузке, выходе из страховой программы и т. д.

- Правила досрочного погашения. Они обычно несложные, но несоблюдение их приведет к невозможности сэкономить на более быстрой оплате долга.

Онлайн заявка

Начинается оформление любого кредита с подачи заявки. Для удобства клиентов банки предлагают ее оформить в режиме онлайн. Это экономит время и позволяет узнать об одобрении кредита еще до визита в банк. В онлайн-заявке клиенту обычно надо указать:

- общую информацию о себе – Ф.И.О., паспортные данные, дату рождения

- сведения о доходах – место работы, размер зарплаты и стаже работы

- контакты – адрес, телефон, email

- дополнительные данные – сведения о семейном положении, образовании и пр.

Вся информация в анкете должна быть достоверной. Попытка обмануть финансовую организацию приведет к отказу в выдаче кредита.

Документы

Обязательный документ для оформления любого кредитного договора только 1 – это паспорт. Но каждый банк может самостоятельно устанавливать список документов, необходимых для принятия решения и выдачи ссуды. Обычно для получения кредита на рефинансирование могут потребоваться следующие виды документов:

- СНИЛС или водительское удостоверение. Дополнительный документ используется для идентификации клиента и снижения рисков мошенничества.

- Справка о зарплате. Она может быть оформлена по форме банка или стандартному образцу 2-НДФЛ. В некоторых кредитных организациях она не требуется.

- Документы о занятости. Обычно для подтверждения трудоустройства требуется копия трудовой книжки. Ее можно заменить на копию трудового контракта. В некоторых банках этот документ не нужен.

Дополнительно банку могут понадобиться следующие документы по первоначальным кредитам и кредитным картам:

- справка об остатке ссудной задолженности или выписка со счета

- договор и все приложения к нему

- актуальные реквизиты для погашения задолженности

Обычно документы по первоначальному продукту в бумажном виде не требуются и все необходимые данные можно выгрузить из онлайн-банка или через приложение.

Что будет, если не платить

Ставя подпись под кредитным договором, клиент принимает на себя обязательства по своевременному погашению долга и выплате предусмотренных соглашением процентов. При просрочках, не полностью внесенном платеже и т. д. банк применит штрафные санкции. Они могут существенно увеличить переплату по кредиту. Если задолженность не погашается длительное время, то для ее взыскания кредитная организация может обратиться в суд или нанять коллекторское агентство.

При наличии соответствующего условия в договоре долг может быть также продан третьим лицам. В случае подачи кредитором иска после принятия судебного решения взысканием долга займутся приставы. Они могут осуществить его за счет средств и имущества должника, даже несмотря на отсутствие залога по договору.

Досрочное погашение

Любой кредит разрешается выплачивать досрочно. Проценты при этом пересчитываются, исходя из фактического времени использования заемных средств. Допускается возвращать раньше срока долг полностью или частично. Но надо соблюдать правила, установленные договором с финансовым учреждением.

При частичном досрочном погашении обычно требуется заранее уведомить банк с помощью заявления на бумажном носителе. Нередко для затруднения процедуры возврата долга раньше срока финансовые организации не принимают заявки на нее через онлайн-сервисы и по телефону. Лучше заранее изучить правила проведения досрочного погашения, чтобы они не стали неприятной неожиданностью.

Причины отказа

Банки стараются не раскрывать причины принятия отрицательных решения. Это связано с тем, что эта информация может быть использована мошенниками для незаконного получения кредитов или в других целях. Но самые распространенные причины отказа известны:

- негативная или отсутствующая кредитная история

- недостаточный уровень дохода или большая сумма выплат по текущим кредитам

- недостоверная или просто ошибочная информация в анкете-заявке

- наличие не исполненных судебных решений по штрафам, алиментам, другим долгам

- проблемы с документами или их отсутствие

- проблемы заемщика с законом (судимости, внесение в «черные» списки и т. п.)

Иногда банк из-за внутренней кредитной политики может отказать и полностью надежному и добросовестному клиенту. Например, часто кредиты не одобряют ИП или собственникам бизнеса. Расстраиваться в этом случае не стоит, т. к. можно просто обратиться в другое финансовое учреждение за нужной услугой.

Преимущества

Основное преимущество рефинансирования кредиток в возможности снизить переплату и довольно существенно. При выходе за грейс-период по кредитным картам ставка практически всегда очень высока. Дополнительно у продукта можно отметить следующие плюсы:

- простое оформление без сбора большого количества документов

- возможность объединить сразу все или просто несколько кредитов в один

- при желании можно получить дополнительную сумму наличными без оформления отдельного договора

- возможность при оформлении нового кредита изменить срок погашения задолженности для получения наиболее комфортного размера ежемесячного платежа

Недостатки

Основной недостаток рефинансирования в непростых условиях получения минимальной ставки. Часто на нее могут рассчитывать только держатели зарплатных карт или для ее получения требуется обязательно приобрести дорогой страховой полис.

Дополнительно можно отметить следующие недостатки продукта:

- необходимость самостоятельно контролировать закрытие первоначальных кредитов и получение этой информации новым кредитором

- высокие штрафные санкции даже при минимальной просрочке

- не всегда простые условия досрочного погашения

Отзывы клиентов

Практически все клиенты, воспользовавшиеся рефинансированием кредитных карт, остаются полностью довольны услугой и оставляют положительные отзывы. Продукт позволяет существенно снизить переплату, если пришлось выйти за пределы грейс-периода из-за непредвиденных расходов, сложной финансовой ситуации и т. д. Многие заемщики в положительных отзывах указывают, что очень удобно для них была возможность объединить все кредиты и карты в одну ссуду.

Негативные отзывы по рефинансированию встречаются. Но фактически все они связаны с недостаточно внимательным изучением условий клиентом перед подачей заявки или попытками отдельных сотрудников ввести нового заемщика в заблуждение для улучшения отчетности по продажам страховок и других доп. сервисов.

Рефинансирование кредитных карт – это один из вариантов выбраться из долгов с минимальной переплатой и максимально комфортными условиями по ежемесячным платежам. На рынке достаточно предложения по данной услуге. Перед подачей заявки стоит потратить немного времени и подобрать оптимальный для себя вариант.

Источник https://kredibank.ru/kreditnye-karty/refinansirovaniya-kreditnyh-kart/

Источник https://tobanks.ru/articles/12082-refinansirovanie-kreditnyh-kart.html

Источник https://gurukredit.ru/refinansirovanie-kreditnyx-kart/

Источник