Дебетовые карты Mastercard

С 6 сентября по 10 октября 2021 г. выпуск карты — 0 рублей.

Без комиссии оплата ЖКХ.

Валюта: рубли, доллары, евро.

Бесплатно информация по вашей карте: о доставке карты, о поступлении заработной платы, об активации карты, о блокировке карты

Оповещение об операциях в первые 45 дней — бесплатно, далее — 59 рублей в месяц.

- базовый кэшбэк 1% за все покупки;

- +1% дополнительного кэшбэка за каждую покупку, оплаченную в магазине или онлайн с помощью телефона или смарт-устройств;

- +0,5% кэшбэк за статус Плюс. Поддерживайте статус Плюс — для этого сохраняйте на ваших счетах в группе «Открытиe» сумму от 500 000 ₽ каждый день в течение месяца. Начислим еще 0,5% за каждую покупку, оплаченную в магазине или онлайн с помощью телефона или смарт-устройств;

- До 30% кэшбэка за покупки у партнеров.

4.5% на остаток по счету «Моя копилка» для клиентов со статусом «Премиум» и для пенсионеров.

- Банк ВТБ

- Visa

- MasterCard

- МИР

- Тинькофф Банк

- MasterCard

- ОТП Банк

- MasterCard

- Росбанк

- Visa

- MasterCard

Размер Travel-бонусов по выбранной карте с подключенной опцией за каждые 100 ₽ зависит от суммы покупок: в промежутке 0 — 40 000 ₽ – 1 бонус, в промежутке 40 000 – 100 000 ₽ – 2 бонуса, в промежутке 100 000 – 300 000 ₽. – 5 бонусов, при сумме от 300 000 ₽ – 1 бонус. За 1 месяц может быть начислено не более 5000 рублей/Travel-бонусов по одной карте и не менее 100 ₽ по одной карте (при достижении необходимой суммы покупок).

Размер Cashback: 3% — на 1 категорию повышенного кешбэка; 1% — на все остальные покупки. В месяц начисляется не более 10 000 ₽ по одной карте.

Акция для новых клиентов, открывших карту VISA до 30.11.2021. Кешбэк 20% по всем партнерам. Максимальная сумма покупок в месяц по каждому партнеру 15.000 руб.

до 7.5% по сберегательному счёту #Акционный.

- СберБанк

- Visa

- MasterCard

- МИР

- Тинькофф Банк

- MasterCard

- Банк «Открытие»

- MasterCard

- Тинькофф Банк

- MasterCard

- Тинькофф Банк

- MasterCard

- Альфа-Банк

- MasterCard

- Альфа-Банк

- MasterCard

- Фора-Банк

- MasterCard

- Азиатско-Тихоокеанский Банк

- Visa

- MasterCard

- МИР

- НС Банк

- MasterCard

- НС Банк

- MasterCard

- НС Банк

- MasterCard

- МИР

Росбанк

Росбанк

Росбанк

Росбанк

Тинькофф Банк

Тинькофф Банк

Оформить дебетовую карту MasterCard

Любой пластик обслуживается определенной платежной системой. Одна из популярных международных – MasterCard. Это американская транснациональная компания, обслуживающая более 20 миллионов банков. Пластик подходит для получения заработной платы, пособий и выплат. Подобрать оптимальный вариант, эмитированный авторитетным банком, можно на нашем сайте.

Виды дебетовых карт Мастеркард

Пластик, обслуживаемый данной платежной системой, выпускается многими финансовыми организациями. Однако все продукты можно разделить на несколько групп в зависимости от статуса. Именно:

- Мгновенные карты. Выдается заказчику в день обращения. Личных данных о пластике нет. Могут быть ограничения на использование карт за границей или в Интернете.

- Стандартные. Они различаются по всем стандартным функциям и не имеют ограничений по приему в торговых точках.

- Золотые. Привилегированные карты с дополнительными бонусами: повышенный кэшбэк, страховка.

- Платиновые или блэк. Выпускать такую дебетовую карту MasterCard могут только клиенты с особым статусом после согласования с финансовым учреждением.

Ключевыми отличиями между пластиком разного статуса считаются тарифные ставки и дополнительные возможности. У продуктов варьируются лимиты на обналичивания и переводы.

На что обратить внимание при выборе?

Прежде, чем заказать дебетовую карту МастерКард, стоит изучить предложение и его основные параметры. На что следует обратить внимание:

- Надежность финансовой организации. Рекомендуется выбирать продукт от банков с многолетним опытом работы, широкой филиальной сетью.

- Наличие банкоматов и терминалов. Чем больше доступных устройств самообслуживания, тем удобнее для держателя пластика.

- Тарифные ставки. Стоит обратить внимание на ценник за годовое обслуживание, стоимость SMS-информирования и тарифы на операции.

- Дополнительные преимущества. Хорошо, если пластик подключен к бонусной программе или предполагает начисление кэшбэка. Лучше оформить карту МастерКард с кэшбэком в рублях, а не баллах, милях и прочих системах исчисления.

В каком банке взять банковскую карту?

Получить дебетовую карту МастерКард бесплатно можно во многих финансовых организациях. Среди актуальных вариантов с выгодными условиями:

-

от ВТБ. Хорошее предложение с кэшбэком до 20 процентов и начисление 6% на остаток. от Открытие. Среди преимуществ бесплатное обслуживание, 4,5 процента на остаток и возврат части потраченной суммы обратно на счет в рублях. от Альфа-Банка. Неплохой вариант от одного из крупнейших банков страны. Есть до 7 процентов на остаточный баланс и начисление возврата за покупки до 2%.

Как получить карту MasterСard?

Для отправки заявки лучше воспользоваться возможностями нашего сайта. Как оформить запрос быстро и легко:

Как крымчане получают карты Visa и Masterсard? С помощью маленькой хитрости.

После 2014 года местные жители столкнулись с проблемой: они не могут расплатиться за покупки за границей или в зарубежных интернет-магазинах картами банков, работающих на полуострове. Но крымчане нашли способ выкрутиться.

Сейчас на полуострове работают семь банков. Все они находятся под санкциями, их картами нельзя расплачиваться за пределами России.

А с августа 2018 года крымчане лишились возможности получить карты и международных платежных систем Visa и Mastercard, поскольку Генбанк прекратил их обслуживание.

Использование карт российской платежной системы «Мир» от банков в Крыму, находящихся под санкциями, лишает жителей полуострова ряда опций.

«Карта материкового банка, которая не идентифицирует тебя как крымчанина, конечно, лучше, — говорит жительница Севастополя Оксана, оформившая карту «Киви Банка». — С ней, например, доступны покупки в американских интернет-магазинах. О физической доставке товаров оттуда речи не идет, но электронные книги на Amazon я сейчас легко покупаю».

Поэтому некоторые жители Крыма оформляют банковские карты «материковых» российских банков — в основном Visa и Mastercard. Но так как официально российские компании и банки, опасаясь санкций, не доставляют пластиковые карты по почте в Крым, жителям полуострова приходилось выезжать за ними в один из российских регионов.

Однако выяснилось, что возможность получить карту международной платежной системы по почте от финансового учреждения России все же есть.

Как это работает?

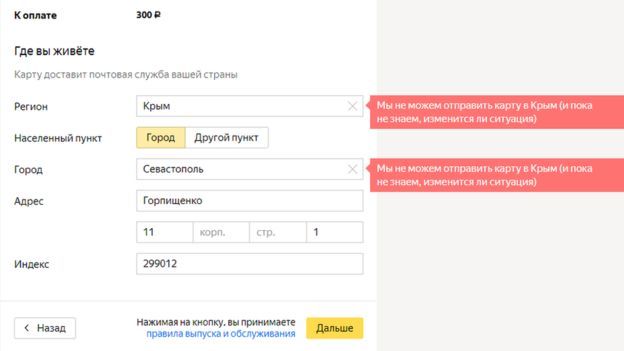

При оформлении заявки в качестве места жительства нужно указать свой адрес в Крыму, но написать, что находится населенный пункт в одном из российских материковых регионов. На практике чаще всего указывается Краснодарский край.

В частности, в Крыму оказалось можно получить карту «Яндекс.Деньги». Компания, с декабря 2015 года имеющая лицензию принципиального участника Mastercard, сама эмитирует карты Masterсard World и высылает их своим клиентам по почте. Но на сайте «Яндекс.Денег» при оформлении карты нельзя указать в качестве региона доставки Крым или Севастополь.

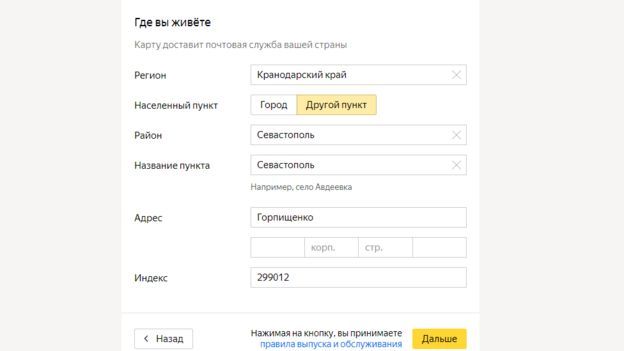

В то же время «Яндекс.Деньги» предусматривает альтернативный способ указания адреса доставки банковской карты, где все данные о месте жительства получателя можно указать вручную через вкладку «другой пункт». Таким методом и воспользовались крымские обладатели пластиковых карт «Яндекс.Деньги».

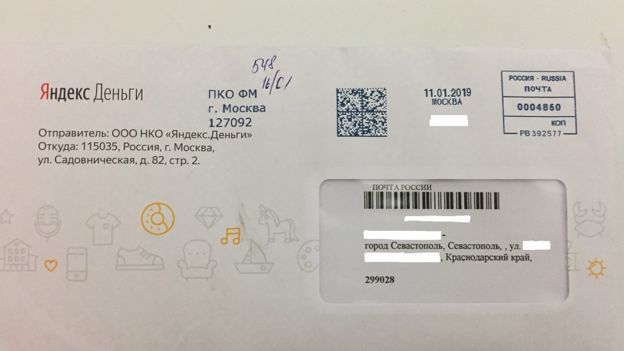

Житель Севастополя предоставил Би-би-си материалы, подтверждающие доставку пластиковой карты Mastercard World от «Яндекс.Денег». На конверте, в котором компания прислала карту, указан российский почтовый индекс одного из районов Севастополя, присвоенный ему после аннексии, и адрес в этом городе. Но указано, что находится это все в Краснодарском крае — регионе России.

Согласно трэкинг-отчету, опубликованному на сайте «Почты России», письмо шло из Москвы и через сортировочный центр города Подольск в Московской области оказалось в Севастополе спустя пять суток после отправления. Ни в одном из пунктов Краснодарского края письмо не было, судя по данным сервиса отслеживания «Почты России».

В пресс-службе компании «Яндекс.Деньги» Би-би-си сообщили, что «банковские карты международных платежных систем в Крым не поставляются».

На сайте компании указано, что компания в Крыму только предоставляет услуги идентификации кошелька — подтверждения личности владельца. Делает она это через агентов в двух городах Крыма — Севастополе и Ялте. «У «Яндекс.Денег» есть дистанционные сотрудники, которые проводят идентификацию пользователей в разных регионах и странах как ближнего, так и дальнего зарубежья», — уточнили в компании.

Похожим образом еще одному жителю Севастополя удалось получить дебетовую карту Visa payWave от платежной системы Qiwi (АО «Киви Банк»). На конверте, в котором доставлена карта, значится севастопольский адрес получателя, включая почтовый индекс одного из районов города. В качестве региона также указан Краснодарский край.

Согласно данным трэкинг-листа, письмо из почтового отделения Москвы также поступило в сортировочный центр «Почты России» в Подольске, а оттуда через двое суток прибыло в Севастополь.

По словам жителя Евпатории Михаила, также получившего карту «Киви Банка», он заказал ее по совету знакомых, но перед этим несколько раз пробовал оформить доставку почтой карт других банков.

«Это была вторая половина 2017 года. Я тогда пробовал заказывать карты почтой во всех банках России, где только можно. Всегда отказывали без объяснения причин, но было понятно, почему. Потом посоветовали заказать в «Киви», сказали, что нужно просто указать Краснодарский край в качестве региона. В других банках такая хитрость не срабатывала, а тут никто не перезванивал, не уточнял ничего, не спрашивал, где это такая Евпатория на Кубани. Кроме того, для выпуска карты не требовали паспортные данные, просто выслали и все», — сказал крымчанин.

Русская служба Би-би-си отправила запросы в пресс-службу платежной системы Qiwi и «Почту России».

В пресс-службе Qiwi Би-би-си ответили, что не доставляют пластиковые карты в Крым. «У нас отсутствует техническая возможность в соответствии с правилами международных платежных систем. Правила и ограничения МПС мы не имеем права комментировать», — говорится в комментарии пресс-службы компании.

Есть ли проблемы с получением карт «на материке»?

Би-би-си обратилась в пресс-службу государственных Сбербанка и ВТБ, крупнейшего частного Альфа-банка, а также Тинькофф Банка, специализирующегося на карточном бизнесе, с вопросом, имеют ли жители Крыма возможность получить карту банка по почте.

В ответе ВТБ говорится, что банк не работает на территории Крыма.

В Тинькофф Банке заявили, что обслуживают всех граждан России на общих основаниях и не делают «никаких исключений в рассмотрении заявок на дебетовые и кредитные карты».

«Все заявки на дебетовые карты, поданные через сайт Tinkoff.ru , оформляются на общих основаниях и получают одобрение при условии доставки карты в регион РФ, где есть представители Тинькофф Банка», — говорится в ответе банка. Но представителя в Крыму у банка нет.

Сбербанк и Альфа-банк на момент публикации не ответили на запрос Би-би-си.

В августе 2018 года газета «Коммерсант» писала со ссылкой на кол-центры Сбербанка, ВТБ, Альфа-банка и Райффайзенбанка, что крымчане могут получить дебетовую карту в отделении этих банков «на материке».

А в кол-центре Тинькофф Банка изданию заявили, что не выдадут карту вообще, но затем уточнили, что оформить дебетовую карту при доставке ее не на территорию полуострова можно, но кредитную уже нельзя.

Как работают международные платежные системы в Крыму?

Через несколько месяцев после аннексии Крыма в 2014 году Visa и Masterсard прекратили обслуживать клиентов банков, работающих на полуострове, в соответствии с санкциями США. Тогда клиенты крымских банков некоторое время не могли пользоваться карточками за пределами Крыма, а владельцы карт российских банков не могли снимать деньги на полуострове.

Но весной 2015 года в России заработала национальная система платежных карт, через которую внутри страны начали обрабатывать платежи по пластиковым картам. Международные системы в России тоже начали обрабатывать платежи через эту систему, в то время как раньше информация о транзакции обрабатывалась в процессинговом центре за пределами страны.

Это позволило жителям Крыма продолжить использование карт Visa и MasterCard, выпущенных российскими банками.

Найдены возможные дубликаты

Новости

13.5K поста 18.3K подписчиков

Правила сообщества

1. Ставить тег «Новости»

2. Указывать источник (ссылку на новость)

3. Запрещены призывы к экстремистским действиям, оскорбления и провокации.

> После российской аннексии Крыма

Эту формулировку пусть используют при разговорах с украинцами и прочими европейцами. Это они верят в «аннексию» и «Крым всегда был Украиной».

ну так то статья ббс. что вы от мелкобритов то хотите?

Плохое начало повествования.

«После российской аннексии Крыма».

АННЕКСИЯ, -и, ж. (книжн.). Насильственное присоединение государства иличасти его к другому государству. II прил. аннексионный, -ая, oое. Словарь Ожегова.

А где было-то насильственное присоединение?

Против реально аннексированных территорий не вводят санкции.

Да, редкий баран.

Ойойойо как тс опозорился

Чего там у тебя Россия аннексировала? Дима, или как там тебя, шёл бы ты по известному адресу.

Ну, для начала Россия ничего не аннексировала.

А вот то что российские банки боятся поставлять свои карты на территорию России, это вообще полный бред.

вот же пидар! Своим нажаловался, сволочь.

Яндекс походу Нидерландская контора. Тоже, собака, не хочет высылать карту, ругается на индекс почтовый.

Блин, «всё стадо запалил» (с). (((

Стадо с другой стороны Перекопа. И его скоро снова на майдан погонят, когда поросю не понравятся итоги выборов..)))

Там, видишь, кавычки. Это цитата из анекдота. В итоге, «дочь офицера» слила ВВС лазейку, которой крымчане пользуются в условиях самых первых санкций, которые от банковских систем. Ему, что, славы захотелось, пусть даже, геростратовой? Ща эту лазейку могут прикрыть для простого народа.

Ну извиняй. Только цитату ты надо сказать, неудачную выбрал..)

Вполне себе нормальная. О мнимой маскировке, которая, внимание, прокатывала.

Определение аннексии прочти, прежде чем херню писать

МВД и ФСБ получат право без суда блокировать счета россиян

Руководство ФСБ и МВД сможет принимать внесудебные решения о блокировке денежных переводов с карт и электронных кошельков, если операции совершаются с целью оплаты наркотических средств, финансирования терроризма и экстремистской деятельности, к которой, в том числе, относятся организация массовых беспорядков. Законопроект с соответствующими изменениями разработал Росфинмониторинг, он вносит поправки в ряд законов в части противодействия финансированию терроризма и иных противоправных деяний.

Такие нормы будут распространяться и на операции, призванные профинансировать проведение публичных мероприятий с нарушением установленного порядка. Они могут привести «к массовым беспорядкам, погромам, поджогам, нарушению функционирования объектов жизнеобеспечения, транспортной или социальной инфраструктуры, иным аналогичным негативным последствиям», отмечают авторы проекта.

Как объясняется в пояснительной записке к законопроекту, эти изменения потребовались, так как для совершения указанных преступлений в подавляющем большинстве случаев используются счета или электронные кошельки, открытые на небольшой промежуток времени на подставных лиц или без прохождения идентификации клиента, что делает неэффективным их блокировку через суд.

Решение о приостановке операций по счету или карте будет приниматься ограниченной категорией должностных лиц, в которую предлагается включить руководителей федеральных органов исполнительной власти и их заместителей (МВД России, ФСБ России, Росфинмониторинг), а также отдельных руководителей территориальных органов федеральных органов исполнительной власти (МВД России, ФСБ России). Кроме того, проект предусматривает обязательное уведомление в течение 24 часов Генерального прокурора Российской Федерации, его заместителя или иного подчиненного ему соответствующего прокурора о принятом решении о приостановлении операций, указано в пояснительной записке.

Беларуский банк закрыл счет Андрея Муковозчика из-за его попадания в санкционные списки ЕС

Одному из авторов «СБ. Беларусь сегодня» Андрею Муковозчику закрыли счет в белорусском банке, потому что он находится в санкционном списке ЕС.

Об этом Муковозчик сообщил в своей колонке в издании. Как он пишет, ему пришла СМС о прекращении сотрудничества в соответствии с «Правилами обслуживания физических лиц». Название банка Муковозчик не озвучил.

115-фз — зло

Много слышал аналогичных историй, но даже предположить не мог, что и меня коснется.

Продал авто. + Взял те деньги, что лежали заначкой и в сумме три миллиона закинул на счёт (карту).

Так было надо, ибо за 1500 км от меня на носу семейная сделка и я в низком старте чтобы перечислить деньги.

И вот этот день настает, я отправляю кровно нажитые три мульта и . Деньги никуда не уходят, счёт блокируется, а банк рассказывает про 115-фз. Типа ваш оборот по карте 15000-20000 руб/мес, а тут 3 млн.. Это прям легализация и отмывалово и надо разбираться.

Приехал в банк, все рассказал, показал и .

это было 2 недели назад.

Банк ссылается на ЦБ, на 115-фз и по большому счету шлёт в зад.

Ищу как бороться и понимаю, что проблема глубже чем казалось. Вон: http://1w.ru/articles/978-kazusy-115-fz-v-ispolnenii-bankiro.

у людей и решение суда, а зависшие 112 млн вытащить не могут.

Семейная сделка сорвалась. Банкиров это не интересует. Практика правоприменения складывается в стране в этом вопросе не в мою пользу.

Деньги я конечно вытащу из блока, но 115-фз — зло!

Пенсионные сбережения 40-летнего пенсионера. Итоги 3 лет. Часть 1: Российские акции

Я уже третий год в режиме полной открытости рассказываю на Пикабу о том, как я формирую свой «личный пенсионный мини-фонд».

Ровно три года назад я открыл брокерский счёт и начал инвестировать свои сбережения в фондовый рынок. До этого на протяжении 7 лет я использовал гораздо более традиционные для жителей России методы сохранения сбережений — такие как квартира в ипотеку или вклады в банках, а три года назад что-то в голове перемкнуло, и я решил, что основу долгосрочных накоплений должны составлять акции.

Так что я решил сделать серию постов об итогах трёх лет инвестиций — что я понял по итогам трёх лет, какие выводы для себя сделал, какого результата добился, и как буду двигаться дальше.

Тогда, три года назад, я начал с российских ценных бумаг, так что серию итогов я тоже по традиции начну с российской части портфеля.

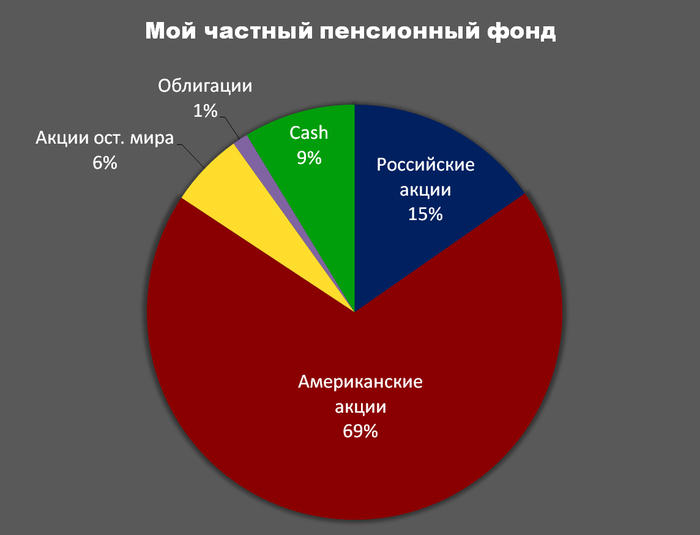

Для тех, кто не в курсе, отмечу, что портфель из российских акций, о котором сегодня речь — это одна из пяти частей моего «частного пенсионного фонда», и занимает в нём примерно 17% от всех акций или 15,3% от всего объёма «частного пенсионного фонда». Помимо них есть американские акции (76,5% от всех акций или 69% от всего объёма), акции остального мира (6,5% от всех акций или 5,8% от всего объёма), немного облигаций и деньги для покупки акций на случай падения рынков.

Сегодня расскажу об этих 15%, а в следующих частях — об остальном.

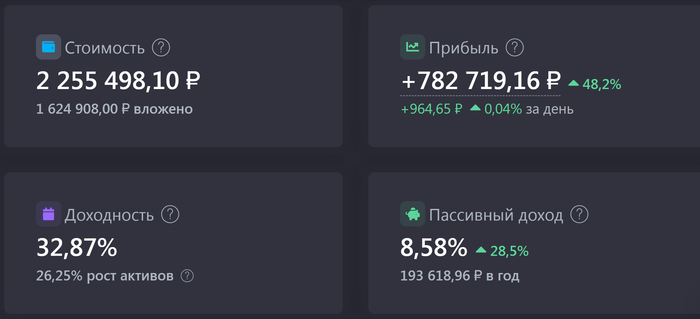

Основные результаты

Для тех, кому лень читать — сразу основная цифра. Доходность российских акций составила 32,8% годовых. Эта цифра измеряет именно доходность в годовом выражении, учитывая множественность и неоднородность моих покупок. Не то чтобы я мастер в инвестициях, наверное мне повезло: как раз в середине периода было то самое резкое падение акций (весна-2020), которым я воспользовался. Отсюда и высокий результат.

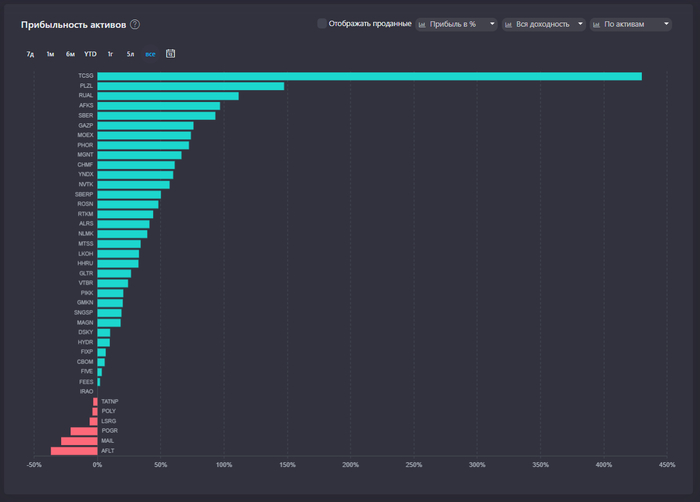

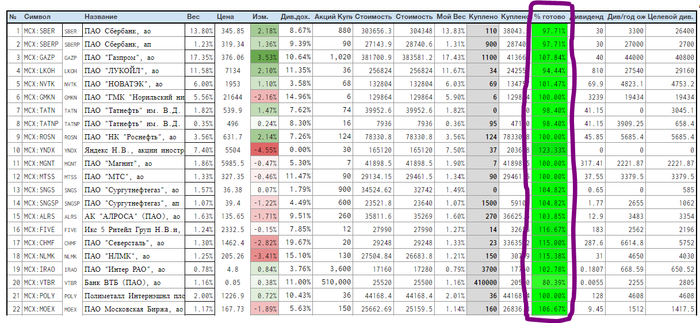

Для тех, кто не в курсе, напомню: эту часть портфеля я собираю в соответствии с индексом Мосбиржи и ориентируясь на веса компаний в этом индексе. Например, недавняя ребалансировка индекса выбросила за борт акции Россетей — и я тоже от них избавился. Так что топ-5 компаний по весу в портфеле вряд ли вызовут удивление.

Мне нравится следовать за индексом, это не так сложно как кажется, но снимает с меня часть ответственности за принимаемые решения. Правда, я позволяю себе небольшие расхождения там, где мне хочется немного разойтись с индексом. Так например, Яндекс занимает 9,5% у меня, но всего 7,8% в индексе Мосбиржи — это сознательное отклонение. Таких не очень много: Яндекс, Тинькофф — в большую сторону, Аэрофлот и Озон — в меньшую.

Закономерно и то, что компании с крупнейшим весом приносят наибольший результат. Одно исключение — Тинькофф Групп, акции которой принесли мне +439%.

Тинькофф далеко впереди остальных по результату в процентах

Примечательно, что за хороший результат высокодивидендных компаний, коими можно назвать Лукойл и Сбер, только на 1/4 можно поблагодарить поступившие дивиденды, а 3/4 всего результата — это рост стоимости акций.

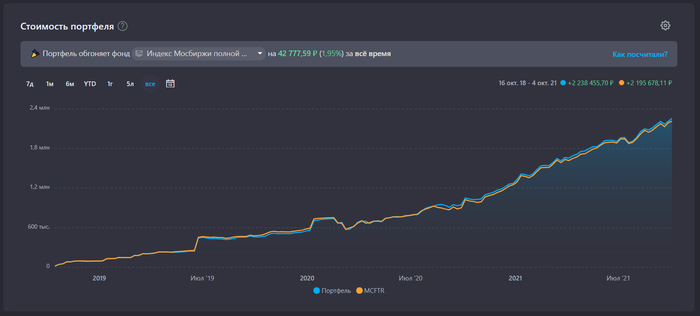

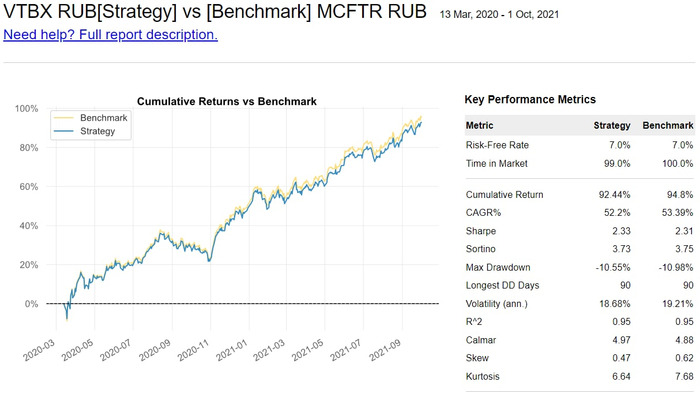

Сравнение с индексом Мосбиржи

Я сравниваю свой результат с индексом Мосбиржи полной доходности «брутто» — MCFTR. Логика сравнения такая: оранжевая линия демонстрирует, где бы я оказался, покупай я идеально скопированный индекс полной доходности в те же дни когда я покупал отдельные акции и на те же суммы. Я нахожусь здесь в заранее проигрышном положении по двум причинам:

1. Я получаю дивиденды за вычетом налога 13%, а MCFTR очищен от этого налога

2. Я получаю дивиденды с задержкой в среднем 2-3 недели прежде чем эти дивиденды реинвестировать. В MCFTR считается результат без задержек.

Несмотря на заведомо невыгодное положение, мне удаётся обгонять индекс полной доходности почти на 2% за 3 года. Что я считаю прекрасным результатом, так как даже отставание на 0,5% в год (на 1,5% за 3 года) я считал бы успехом. Так было не всегда: вы можете найти старые отчеты 2-летней давности, где я признавал отставание от индекса и расстраивался, что всё зря.

Откуда превышение?

Можно задаться логичным вопросом: если ты копируешь индекс, откуда взялось превышение? Наверное, мне повезло, и здесь нет какого-то инвестиционного гения. Давайте я опишу догадки, откуда могло взяться это превышение:

1. Я намеренно завышал долю Яндекса и Тинькофф Групп в портфеле. Эти две компании я покупал примерно на 125% от положенного. А они росли. А я, видя что превысил, не продавал. Сейчас октябрь 2021 года, и акции Яндекса находятся примерно там же где были год назад — на уровне 5500-5700₽ за акцию, так что это может показаться ошибочным объяснением. Но два года назад их доля также была превышена, а акции стоили 2000₽ и выросли почти в 3 раза.

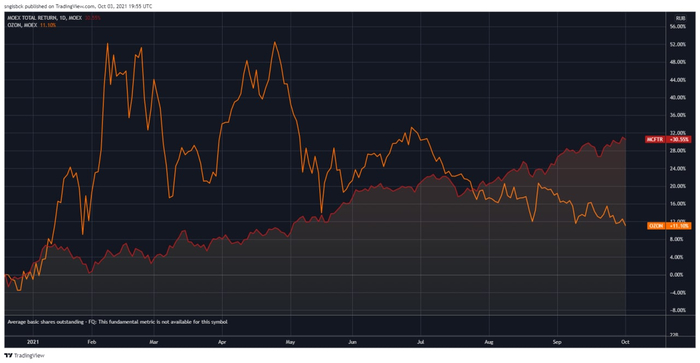

2. Я намеренно занижал долю Аэрофлота и Озона, исходя из критерия убыточности. С Аэрофлотом и ежу понятно: уже 1,5 года стоимость акций около 70₽, это компания-зомби. А вот с Озоном интереснее. Сразу после IPO и после включения компании в индекс Мосбиржи (18.12.2020), он начал дико расти. Я страдал, ведь решение не покупать Озон выглядело как неверное. Каково было моё удивление, когда готовясь к описанию итогов, я взглянул на график:

Красная линия — индекс полной доходности Мосбиржи MCFTR, оранжевый — стоимость акций OZON

3. Я достаточно ленив, чтобы не продавать компании, вес которых почему-то превысил вес в индексе. Так, чёрные металлурги Северсталь и НЛМК мне следовало бы для точности копирования индекса продавать, но я ленился, и их совокупный результат с дивидендами по итогам трех лет лучше индекса. Всю эту чепуху про необходимость ребалансировки ради ребалансировки и про точность следования я оставлю теоретикам, рассказывающим мне, как это плохо, неудобно и нерезультативно — сэмплировать индекс.

Точность следования (выделил фиолетовым) далека от идеала, но этого хватает

Вместо тысячи слов я беру и делаю, испытывая интересную мне стратегию на собственной шкуре и демонстрируя подтверждаемый брокерскими отчётами результат.

Кстати, отклонения от индекса могут сыграть со мной злую шутку. Представьте, если Озон удвоится в следующие 12 месяцев, а Яндекс — упадёт. Я растеряю всё превышение и буду страдать.

А что индексные фонды?

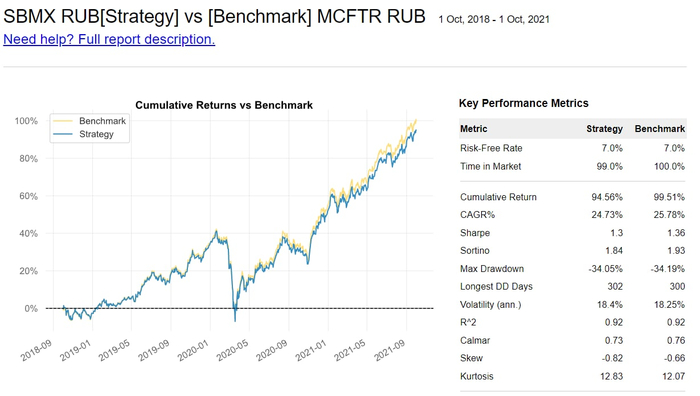

Часто приходится слышать критику, мол, всё напрасно, ведь есть российские БПИФ, которые не платят налоги с дивидендов от российских компаний! Этот налоговый чит компенсирует заявленную комиссию!

Да, наверное компенсирует. Заявленную. Я же привык смотреть на реальные результаты. Так, например, с началом моих инвестиций совпадает трек-рекорд по БПИФ на акции Индекса Мосбиржи от УК «Сбер Управление Активами» — SBMX. Под управлением у ребят — 22 миллиарда ₽:

Внимание на строку Cumulative Return. За три полных года при заявленной комиссии 1% в год БПИФ «потерял» 5% против индекса полной доходности MCFTR.

Есть и другой популярный БПИФ от ВТБ — VTBX, с меньшей заявленной комиссией — 0,69%. В теории, налоговый чит полностью компенсирует такую комиссию. Этот факт не перестают напоминать мне критики стратегии. Но важен фактический результат, а не заявленная в буклете комиссия:

Его трек-рекорд ведётся с марта 2020 года. За эти 1,5 года фонд «потерял» 2,4% против индекса полной доходности MCFTR. Темпы примерно те же.

И это я ещё не посчитал ценность от самого важного: этот процесс меня увлекает, он мне интересен, он развивает меня, я получаю бесценный опыт управления финансами. Это трудно оценить в деньгах.

И это я ещё не считал результат по основному куску — портфелю американских акций, о нём выйдет отдельный пост. На данный момент я даже не считал, так что будет сюрпризом.

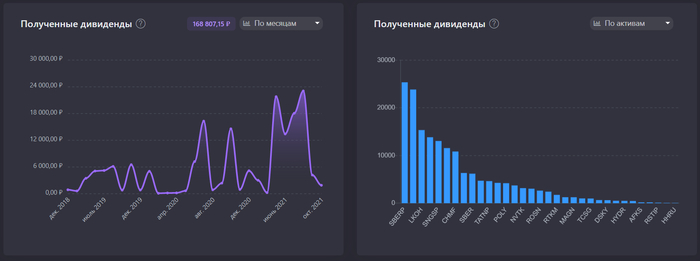

Ни для кого не секрет, что индекс российских акций — высокодивидендный.

Если больше ничего не покупать и если прогнозы по дивидендам сбудутся, то мой портфель принесет мне 193’000₽ дивидендов в следующие 12 месяцев, доходность составит 8,5% относительно текущей стоимости акций или 12% на вложенный капитал. Один только Газпром заплатит более 40’000₽.

Это, кстати, больше, чем я получил за предыдущие три года (168’800₽).

Единственное, чего не хватает российскому рынку — так это равномерности.

Я лишь хочу отметить, что я не делаю акцент на дивидендах и не ставлю цели собрать дивидендный портфель.

С них удерживаются налоги, которые никак не вернуть. Их приходится реинвестировать — всегда с задержкой, и это всегда лишние хлопоты. Обратный выкуп акций в этом плане персонально для меня был бы в приоритете, но среди российских компаний такой способ распределения прибыли использует немного компаний. Правда, с каждым годом их ряды пополняются, и это здорово.

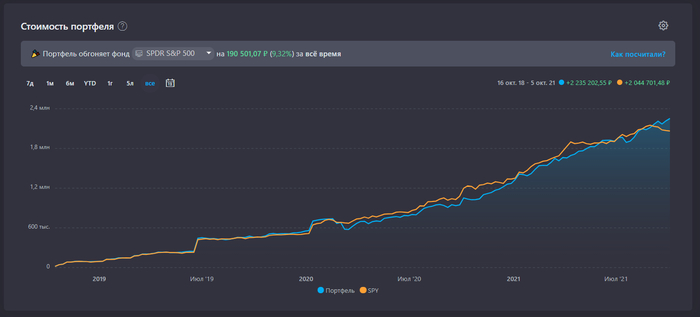

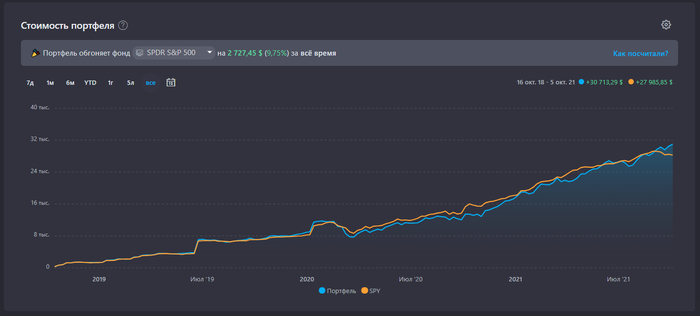

Российские акции vs S&P500

Хейтеры российского рынка часто презирают инвестиции в российские акции. Меня сложно назвать защитником российского рынка, ибо я кошельком тоже голосую за акции США — они составляют основу моих активов. Но вот вам интересный график:

В последний месяц российский рынок обгоняет американский S&P500! На моём периоде и с учётом дат, когда я покупал и объемов, в которых я покупал. Не делаю выводов, просто занимательный факт. Через месяц всё может вернуться назад.

Специально для тех, кто хочет написать «если перевести в доллары — результат будет другим» вот график в долларах:

Если вы сравниваете в одной валюте, неважно в какой валюте вы это делаете. Главное — не сравнивать рублёвую доходность с долларовой. А если сравнить рублёвую с рублёвой и долларовую с долларовой — результат будет одинаковый.

1. Мне нравится то, что я делаю. Буду продолжать сэмплировать индекс Мосбиржи в части портфеля, это не составляет для меня труда.

2. Российские акции дают мне доходность выше ожиданий — 32% годовых на 3-летнем периоде. Это и радует (много денег лучше, чем мало денег), но с другой стороны — пугает (знаю о тенденции возврата к среднему).

3. Я превышаю результат своего бенчмарка — индекса полной доходности Мосбиржи MCFTR. Это даёт ещё и денежный бонус к занятию, которое мне нравится.

4. Фактические результаты БПИФ на российские акции демонстрируют наличие «скрытых издержек», которые перечёркивают их теоретическое преимущество. Покуда российские управляющие, сидящие на топовой зарплате в именитых банках, не научатся управлять активами эффективно, я буду самостоятельно покупать акции. При этом я никому не рекомендую повторять за мной и всем всегда рекомендую индексные фонды.

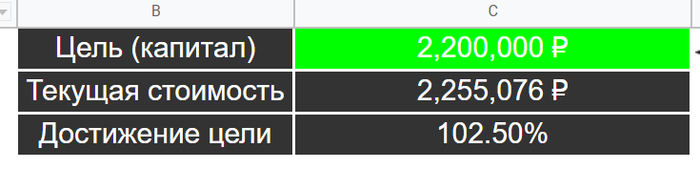

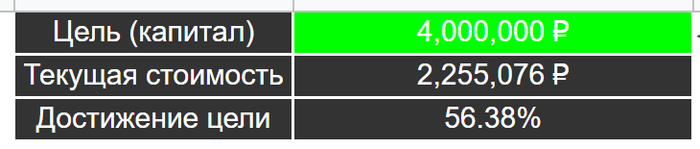

Кстати, я достиг второй промежуточной цели по российским акциям — 2,2 млн ₽. Как-то близко ставлю цели, и не ожидал, что российский рынок так стрельнёт.

Так что следующую цель поставлю подальше: 4 млн ₽ в российских акциях. Надеюсь, на пару лет хватит, чтобы лишний раз не инфоцыганить и не рассказывать одно и то же:

Мини-пенсионный фонд — мой, тег моё. Взято из моего скромного личного блога, где пишу о том, каково это — копить на достойную пенсию в условиях суровой российской реальности.

ВС РФ запретил налоговикам блокировать карточки физлиц

Добрый день, коллеги.

История, которую я вам сегодня расскажу, касается многих моих клиентов. Да я и сам попадал в такую ситуацию.

Сейчас у меня прекрасная бухгалтерия, она работает безошибочно. Мы прошли две очередные выездные налоговые проверки без единого замечания. Но был у меня как-то бухгалтер, которая допустила ошибку, и у меня, как у ИП, образовалась какая-то небольшая задолженность. И через некоторое время я узнал, что налоговики заблокировали мой расчетный счет ИП и все банковские карточки.

Начинаю разбираться. Потому что бумаг я никаких не получал. Хотя сначала должно быть вынесено решение, а после вынесения меня должны были проинформировать. Но ничего подобного не произошло. Мне налоговики сказали, что не нашли меня. Выясняю дальше. Оказывается, меня не нашли даже судебные приставы, чтобы принудительно взыскать налог. Короче, я получил требование об уплате налогов и письмо от приставов уже после того, как мои банковские карточки арестовали.

Естественно, все эти несчастные копейки быстро были погашены. Но побегать пришлось. К чему я все это рассказываю? К тому, что, наконец-то ВС РФ запретил налоговикам блокировать карточки и счета физлиц. Если ФНС доначислила налоги ИП, а он, по каким-то причинам не расплатился, то она вправе только арестовать расчетный счет ИП. Но не имеет права арестовывать «карточные счета».

Определение Судебной коллегии по экономическим спорам Верховного Суда Российской Федерации от 23.08.2021 №307-ЭС21-6593 по делу №А52-1072/2020

ИП задолжал какую-то копейку, причем небольшую, по-моему, 80 тысяч рублей. И у него арестовали не только расчетный счет, но и все карточки. Налоговики вынесли решение об аресте всех карточек. Эта бумага поступила в банк ВТБ. А ВТБ отказался арестовывать карточки этого налогоплательщика. В банке рассудил очень здраво.

Бизнесмен использует для бизнес-операций расчетный счет. А согласно законодательству, личные карточки физлица нельзя использовать для бизнес-операций. А раз карточки для бизнес-операций не используются, то банк не имеет права их блокировать в угоду налоговикам.

Банк ослушался налоговиков, и они оштрафовали его за неподчинение. Банк стал судиться с налоговиками. Все суды встали на сторону налоговиков, а ВС РФ, пригрозив пальчиком нижестоящим судам и налоговикам, отменил все решения и встал на сторону банка. И это хорошо. А человек, у которого был арестован расчетный счет, продолжал использовать карточки, хотя это запрещено, для проведения расходных операций в части, касающейся своего бизнеса.

Аргументы ВС РФ

«Как установлено судами и подтверждается материалами дела, основанием привлечения Банка ВТБ к ответственности, предусмотренной статьей 134 Налогового кодекса, послужило то обстоятельство, что кредитная организация не исполнила решение инспекции о приостановлении операций по счету, открытому гражданкой К. в качестве физического лица, несмотря на наличие у последней неисполненной обязанности по уплате налогов, возникшей в связи с ведением предпринимательской деятельности.

Суды трех инстанций, соглашаясь с выводом налогового органа о наличии оснований для привлечения Банка ВТБ к налоговой ответственности и отказывая в удовлетворении требований кредитной организации, исходили из того, что статья 76 Налогового кодекса содержит прямое указание о праве налоговых органов на приостановление операций по счетам в банках индивидуальных предпринимателей – налогоплательщиков и не содержит ссылки на то, что принятие налоговым органом решения о приостановлении операций по счетам в отношении физических лиц, являющихся индивидуальными предпринимателями, допускается лишь в отношении счетов, открытых в кредитном учреждении для ведения предпринимательской деятельности».

Верховный Суд говорит: «Налоговики имеют право в принудительном порядке без суда и следствия взыскивать налоги. А вот в отношении налоговой задолженности физических лиц, действует ст. 48 НК РФ. Если бы налоговики хотели взыскать задолженность с карточки физического лица, они должны были бы обратиться в суд и выиграть, чего они не сделали. Поэтому банк поступил абсолютно правильно».

«В Налоговом кодексе также отсутствуют нормы, которые бы позволяли кредитной организации контролировать правомерность осуществления гражданином тех или иных расходных операций по текущему счету, в том числе, производимых с использованием платежных карт при расчетах в розничной торговле, в зависимости от характера доходов, за счет которых осуществляются платежи».

Все верно, гражданин со своим текущим счетом делает что хочет. Банк обязан обеспечить исполнение решения налоговиков о приостановлении расходных операций по счету налогоплательщика без каких-то дополнительных условий. Но, не нарушая иммунитет гражданина на свободу распоряжаться личными деньгами. А деньги становятся личными тогда, когда они упали с расчетного счета на карточку.

Если вы столкнетесь с тем, что вы, как ИП задолжали что-то налоговикам, то знайте, что налоговики могут без суда и следствия арестовать ваш счет ИП. Но не могут арестовать карточки. Верховный Суд выше мнения налоговиков, имейте это в виду. Используйте это решение ВС РФ в свою пользу. Уважаемые судьи, спасибо, что действовали в строгом соответствии с законом и встали на сторону предпринимательского сообщества.

Жду ваших комментариев. Надеюсь, информация пошла вам на пользу.

Спасибо и удачи в делах.

Ссылка на документы:

Спам банки

Сказал, что у меня задолженность и не одобряют кредит.

«Я Хохлов — с самого рождения»: Тренер, подавший в суд на Facebook, раскрыл тайну своей фамилии

45-летний экс-тренер «Кубани» Дмитрий Хохлов подал в суд на Facebook. Причиной такого решения стали частые случаи блокировки в соцсетях. Пару месяцев назад известный футболист стал получать сообщения от знакомых и фанатов, которые жаловались на постоянные баны. С их слов, все посты, где упоминается «Хохлов», уходят в блок — сами пользователи получают ограничения.

Как предполагает Дмитрий Хохлов, соцсеть блокирует любое упоминание его фамилии, воспринимая ее как пренебрежительное название жителей Украины.

Стоит сказать, что спортсмен родился и вырос в России. Свою спортивную карьеру начинал в Краснодаре. Во всем футболиста поддерживала мама. Отец в жизни мальчика не принимал участия, о чем он говорил в одном из интервью.

Такая обложка выходила в газете «Советский спорт».

Стоит сказать, что фамилия Хохлов, как считают этнографы, произошла от прозвища «Хохол» — русское название украинцев, которое, вероятно, произошло от именования запорожских казаков. Именно они переселились на Кубань в 18 веке, когда Запорожская Сечь была уничтожена.

В старину казаки выбривали голову, оставался только чуб — хохолок. Но никакого оскорбительного значения это название не носило.

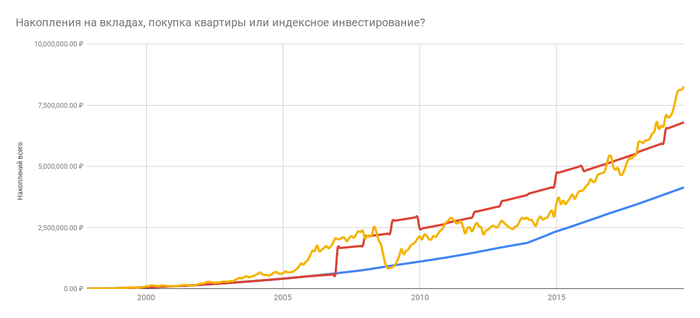

Вклады, недвижимость или фондовый рынок в России: 1997-2021

Два года назад я уже делал пост на эту тему. Суть поста заключалась в том, что я сравнивал три варианта возможных накоплений, начиная с 1997 года и до сентября 2019 года:

Сценарий 1, Ультраконсервативный. Деньги накапливаются на вкладах в банках с ежемесячным пополнением.

Сценарий 2, Прагматичный. Деньги сначала накапливаются на вкладах, а затем в самый удобный для этого момент подключается кредитное плечо — в 2006 году покупается квартира в Санкт-Петербурге под сдачу в ипотеку. Сдача квартиры производится на идеальных условиях: без простоев, без затрат на ремонт и без налогов — и так на протяжении 13 лет.

Сценарий 3, Инвестиционный. Деньги инвестируются в российский фондовый рынок — в индекс Мосбиржи. Данные о дивидендах есть только с 2008 года, так что посчитал будто бы до 2008 года никаких дивидендов не было вообще, после 2008 года они реинвестируются.

Тогда для многих читателей (и для меня в том числе) результат расчётов стал открытием:

Несмотря на то, что мы явно подсуживали недвижимости (мы знаем будущее и знаем время, когда лучше брать ипотеку, квартира сдается в идеальных обстоятельствах, и сопутствующих расходов на приобретение нет), недвижимость шла бок-о-бок с рынком акций, но акции немного обогнали недвижимость.

Прошло 2 года, и я обновил расчёты. Далее представлены результаты расчётов в период с 1997 по 2021 год включительно.

Сценарий 1, Ультраконсервативный

Наш герой начинает с 500 рублей в месяц в 1997 году. Правда, тогда до деноминации это были полмиллиона рублей, половина средней зарплаты. С каждым годом эта сумма повышается на 500 рублей. Так, в 2021 году сумма ежемесячных сбережений уже составила 12’500₽.

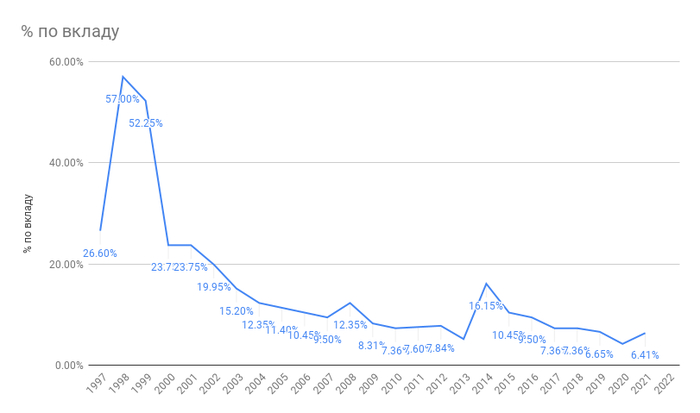

Наш герой нашёл неплохое предложение — % по вкладу почти равен ставке рефинансирования (ключевой ставке ЦБ).

В сумме в сбережения отправлено 1’908’500₽. Через 24 года его вклад принес ему 4’919’500₽ или 2,6х.

Сценарий 2, Прагматичный

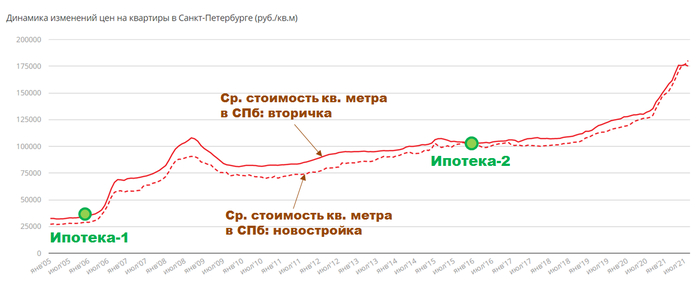

Самый интересный сценарий. Начав на тех же стартовых позициях и накапливая деньги на вкладе на протяжении 8 лет, второй герой берет ипотеку и покупает квартиру под сдачу в Санкт-Петербурге выбрав ИДЕАЛЬНОЕ время для покупки — начало 2006 года. Ипотеки только что стали доступны! Наш герой уже накопил понемногу 508 000 рублей, и берет по средней ставке в 14,9% годовых в ипотеку квартиру 30 кв. м за 1,05 млн ₽ с первоначальным взносом 50% от стоимости жилья. Ипотека успешно выплачивается через 5 лет, и мы уже знаем, что это было хорошей сделкой.

Начиная сдавать квартиру за 8000₽/мес в 2006, он пришел к 25000₽/мес в 2021. Он не тратится на ЖКХ. Он делает это «всерую», не платя налог с прибыли. Он уверен, что квартира вечная, и не страхует её. Квартира сдается всегда, ни месяца простоя за 15 лет. Он не делает в квартире ремонт, даже косметический. Никаких комиссионных расходов при покупке. Банк забыл о страховании жизни ипотечника и имущества в залоге. Не квартира, а золото! Владелец по-прежнему плюсом к арендным платежам откладывает всё те же ежемесячные сбережения.

Благодаря таким идеальным условиям, погашение ипотеки произошло за 5 лет, впоследствии все сбережения и платежи по аренде сверх ипотеки отправлялись на банковский вклад, где к 2016 году вновь накопилась приличная сумма.

Я добавил в расчёт ещё одну хорошую сделку: в 2016 году накопилась сумма, равная 50% от стоимости средней квартиры такого же размера — куплена квартира 30 кв. м за 3,2 млн ₽ в Санкт-Петербурге. Вновь ипотека, которая погашается за 5 лет. Мы снова знаем будущее, и знаем, какой скачок будет в стоимости недвижимости в 2020 году — так что решение оправданное.

И уже два арендных платежа, и оба идеальные — без простоя и без доп. расходов. И дополнительно всё те же сбережения с зарплаты плюсом.

В сумме в сбережения отправлены те же 1’908’500₽. Получены 3’021’000₽ с аренды двух квартир. Они тоже реинвестировались. Через 24 года его талантливое управление недвижимостью в идеальных условиях принесло ему 12’203’500₽ или 6,4х.

Сценарий 3, Инвестиционный

Третий герой придерживается инвестирования в акции из индекса Мосбиржи, докупая каждый месяц акции, несмотря ни на какие новости и кризисы. Начав со 100 пунктов, индекс схлопнулся на 80% (до 20 пунктов) во время дефолта в 1998 году. Во время Мирового Финансового кризиса индекс рухнул с 1900 до 600 пунктов в 2009 году, акции снизились в цене на 65%. Разные причины не давали индексу расти с 2012 до 2015 года, несмотря на бурный рост рынков других стран. Наш герой докупал, несмотря ни на что. 2020 год на фоне предыдущих сотрясений выглядел мягче — акции упали всего на 34%.

Все дивиденды, которые герой получил до 2008 года, он просто складировал и никуда не инвестировал, начав реинвестировать их только в 2008 году (просто у Мосбиржи данные по накопленным дивидендам публикуются с 2008 года). Я брал данные по индексу, который учитывает налоги с дивидендов. То есть, результат будет за вычетом налогов.

В сумме в сбережения отправлены те же 1’908’500₽. Но несмотря на все невзгоды, результат третьего героя составил 13’229’500₽ или 6,9х.

1. Недвижимость и акции по-прежнему показывают примерно одинаковую доходность при одинаковых вложениях на 24-летнем периоде.

2. При этом, акции показывают гораздо большую волатильность, что не есть хорошо.

3. Для недвижимости здесь избраны идеальные условия. Стоит помнить, что инвестиции в недвижимость помимо процентов по ипотеке и оплаты жилищно-коммунальных услуг (это учтено), влекут за собой множество доп. расходов: страховка (при ипотеке — неизбежно, но и без неё желательно); расходы на ремонт (косметический и капитальный — в расчёте за 15 лет сдачи квартиры не проводился ни один, ни другой); возможные простои; налоги (по сути, сейчас между властью и арендодателями заключен негласный пакт, по которому налог с этого дохода не платит почти никто) и иные мелкие расходы. Даже часть этих расходов значительно снизила бы результат.

4. В акциях тоже есть неучтённые моменты, но они могли повлиять на результат в обе стороны: до 2008 года нет официальных данных по индексу полной доходности с учётом дивидендов, поэтому в результате не учтены дивиденды за более чем 10 лет. Вместе с тем не учтены и комиссионные расходы на покупку ценных бумаг, а в начале срока они могли быть высокими — только с недавних пор мы имеем возможность покупать акции, платя мизерные комиссии.

5. Акции — не для слабонервных. Помните, что они сопряжены с повышенным риском, который вознаграждается повышенной доходностью на действительно длинных временных периодах.

6. Я ожидал увидеть более убедительный результат в акциях. Если бы тот же самый замер был сделан в 2020 году, мы бы увидели превосходство недвижимости.

Через пару лет вновь повторю расчёты.

Банкротство: что делает финансовый управляющий, пока вы спите. Акт первый, выявляем ваше имущество

Сидели вы, жили не тужили, банковскими счетами не пользовались, так как на вас возбуждено тысяча и одно исполнительное производство, а потом вдруг решили начать жизнь с чистого листа и подали на банкротство. Опустим рассказы о том, как к такой процедуре можно подготовиться (особенно если вы хотите поступить недобросовестно, но выглядеть перед судом добросовестно), о том, управляемое это банкротство или нет. Процедура началась, вам утвердили финансового управляющего. Что дальше?

Первым делом финансовый управляющий будет проверять ваше имущественное положение. При написании заявления вы обязаны указать всё имущество, которое имеете, а так же сделки за последние три года. Если не указали, то они легко выявляются, а вот за сокрытие информации вас могут признать недобросовестным и не списать долги.

Начав работать в банкротстве, я узнал о существовании многих государственных органов, о которых обыватели вряд ли за всю жизнь узнают, ибо не столкнутся.

Вот туда финансовый управляющий и направляет свои запросы, но не во все, ибо письма тоже денег стоят. В первую очередь это Росреестр, ГИБДД, откуда пришлют ответы по недвижимости и автомобилям, а именно о том, какое имущество вы имеете сейчас, какое имущество приобреталось или продавалось ранее. Так же можно запросить копии договоров, которые в данных организациях хранятся.

Аналогично ГИБДД, направляем запросы в ГИМС МЧС и Гостехнадзор. Только там на учёте стоят маломерные суда и самоходная техника. Ну а вдруг имеется, будем продавать. На практике у моей коллеги один раз пришёл ответ из ГИМС, что какая-то лодка таки стоит у них на учёте. На соответствующий вопрос должнику, что это за лодка, был дан ответ, что она давно не существует и даже показаны её остатки в виде каких-то лоскутов. Не люблю такой геморрой, но куда без него: пришлось ходатайствовать в суд об исключении данной лодки из конкурсной массы на том основании, что она не существует. Так же направляются запросы в ПФР о наличии пенсионных прав, выплатах и т.п.

Отдельно поговорим о ЗАГСе. Ранее он без проблем предоставлял сведения о заключённых и расторгнутых браках и зарегистрированных детях. Потом там завёлся «умный юрист», который почитал законы, по своему их интерпретировал и теперь на запросы из ЗАГСа поступает ответ примерно такого содержания: ничего мы предоставлять не будет, так как в ФЗ «Об актах гражданского состояния» никаких управляющих не указано, а что в вашем ФЗ «О банкротстве» написано нам пофигу, наш кунг-фу ФЗ сильнее вашего.

К чему это привело? Правильно, к увеличению бумажной волокиты, так как теперь приходится эти сведения истребовать через суд. В некоторых регионах местные ЗАГСы пытаются минимизировать последствия деятельности «умного юриста», отвечая на запросы, что они всю информацию сразу направили в суд, можете ознакомиться с материалами, истребовать ничего не нужно.

Другой важный орган — Федеральная налоговая служба. Оттуда управляющий получает информацию об уплаченных налогах, копии справок 2-ндфл с размером зарплаты, открытых счетах и юридических лицах, в которых должник является директором/участником.

Недавно «умный юрист» из ЗАГСа перешёл работать в ФНС, по этой причине одна из налоговых нашего города (другие, почему-то, пока этого не делают, но думаю это вопрос времени), частично отказывают в предоставлении сведений, а именно об открытых в банках счетах и сведения по участию в юрлицах. Пишут: мы не банки, администрированием счетов не занимаемся, обращайтесь сразу в банки, а мы ничего не дадим. (Ага, сразу в банки. В народном рейтинге банки.ру 354 банка имеется. Во все что ли обращаться? От 59 до 64 рублей заказное письмо стоит, так то) И трясут судебной практикой. Действительно, есть такая, до кассации дошли, суд признал такие отказы законными. Это не смотря на то, что банки сведения о счетах отправляют в налоговую и они у них есть. Пока у меня было так два раза и два раза истребовал сведения через суд. К слову, для сокрытия имущества почва благодатная. Должник может скрыть, что у него на каком-то из счетов деньги миллионами проходили, а финансовый управляющий не обратить внимания (особенно при управляемом банкротстве), а в случае выявления на все претензии контролирующих органов почти честно отвечать: не мог знать и никак не проверить!

Сами банки обязаны уведомлять финансового управляющего об открытых счетах без всяких запросов, как только узнают о банкротстве должника, но делают это не все.

Получив сведения о счетах, направляем запросы во все банки, где они имеются, с просьбой счета заблокировать и дать выписку за последние три года, которую потом будем анализировать на предмет крупных переводов, либо, если деньги на счету имеются, обратим их в конкурсную массу.

Куда ещё можно направить запросы? Например, в Росгвардию на предмет наличия зарегистрированного за должником оружия. Вот честно, как его изымать не знаю, таких должников у меня не было. Как продать понятно: ко всем прочим документам покупатели должны будут показать лицензию. Скорее всего, если должник дружественный, просто оставить у него оружие на ответственное хранение и продавать. Если не дружественный и отказывается от ответственного хранения, просто просить суд не списать долги в связи с недобросовестностью.

Росавиация. Такое тоже может быть, богатые люди, которые могут позволить себе самолёт, тоже банкротятся.

Читал статью одного управляющего, он ради хохмы отправлял запросы в различные инстанции. Один раз направил запрос в Роскосмос, на что получил ответ: за должником объектов, расположенных в космосе, не зарегистрировано. Впрочем, с развитием частной космонавтики это вопрос времени. Думаю, лет через сто такой запрос будет входить в перечень стандартных. Как раз сто лет назад автомобили только начали распространяться повсеместно.

Органов, куда можно направить запросы, великое множество. Например, уже в банкротстве юрлица аграрного сектора, мы направляли запросы в Россельхознадзор, так как за юрлицом были зарегистрированы коровы. Часто направляю запросы в отдел адресно-справочной работы МВД, если нужно узнать паспортные данные и адрес регистрации, а человек сам их не предоставляет.

Таким образом, все сведения о вашем имуществе, которое вы указали в заявлении на банкротство или скрыли, понадеясь на авось, оказались перед финансовым управляющим как на ладони. Допустим, перед банкротством вы переводили миллионы третьим лицам, переписывали имущество на близких родственников и делали прочие нехорошие вещи. Вот тут для управляющего начинается веселье и раздолье, будет в суд ходить в припрыжку, а процедура реализации продлится всяко дольше шести месяцев (у нас один гражданин при его активном сопротивлении уже четвёртый год банкротится; по информации, полученной от судьи, по некоторым вопросам они всем банкротным составом собираются и обсуждают, какое решение принять; но если миллионов, не обязательно рублей, туда-сюда вы не переводили, то вряд ли такая участь вас коснётся).

Вот об этом веселье и хождении на заседания в припрыжку в следующий раз и поговорим, если пост наберёт достаточное количество популярности, а то писать такие пасты немного утомительно.

Кредитные карты Мастер банка: нюансы получения, требования к клиентам, преимущества и недостатки.

Кредитная карта Мастер банк — весьма актуальный в свое время продукт. Банковская структура старалась сделать все возможное, чтобы потенциальные заемщики получали возможность использовать средства на лояльных условиях. На текущий момент времени данный банк не предоставляет карты, так как по сути не имеет лицензии на осуществление своей деятельности. Тем не менее, многие клиенты отмечают, что такой вариант кредитования имел множество преимуществ.

Банковская структура делала акцент на сотрудничество с физическими лицами, предоставляла возможность быстро стать клиентом и получить карту с минимальным лимитом, но и с минимальным пакетом документов. При предоставлении более существенного лимита банк требовал предоставление документов, отражающих наличие дохода и пр.

Следует также сказать о том, что карты имели период в 51 день, когда можно было использовать средства без уплаты процентов за их использование. Такие условия позволяли существенно экономить и в тоже время всегда иметь нужное количество кредитных средств.

Многие клиенты считали, что карты данного банка предоставляют возможность всегда получать нужные перспективы финансового плана без дополнительных расходов. Банк предоставлял карты двух основных направлений:

- Карточный продукт с дополнительным овердрафтом, который оформлялся быстро, и считался оптимальным предложением для зарплатных клиентов;

- Карточный продукт с наличием периода льгот, в течение которых клиент мог использовать средства без необходимости оплаты дополнительных процентов.

Таким образом, зарплатные клиенты могли с минимальными вложениями времени и сил получить достаточно существенный лимит по карте, чтобы использовать средства по мере необходимости. Новым клиентам нужно было составлять заявление, выбирать определенный продукт с учетом своих индивидуальных возможностей и потребностей, а также предоставлять определенные документы, в зависимости от предоставляемого лимита.

Банковская организация получила существенную актуальность своих предложений по причине наличия достаточно существенного количества преимуществ:

- По данному продукту банк принимает решение в течение минимального количества времени. После предоставления заявки клиент получает уведомление банка, устанавливается срок получения карты. В установленное время клиент приносит соответствующие документы и подписывает договор, после чего происходит выдача карточного продукта;

- Также нужно обратить ваше внимание на то, что банк определяет лимит индивидуально, в зависимости от того, какой доход у потенциального клиента. Соответственно, такой подход обеспечивает возможность получения сравнительно существенного лимита, которого будет достаточно для реализации всех поставленных целей;

- Банк определяет, что потенциальный клиент может получить продукт кредитного типа с предоставлением минимального количества документов. А по карте устанавливаются весьма интересные и выгодные условия, которые касаются обслуживания;

- Банковская структура предоставляет ряд определенных кредитных линий, использование которых позволяет подобрать оптимальный продукт под индивидуальные требования и пожелания потенциального клиента.

- За выпуск карты не будет взыматься плата. По всем продуктам установлены свои лимиты на стоимость обслуживания за год, но максимальная цена составляет 999.99 рублей;

- Банковская структура определяет возможность использования карты без необходимости уплаты дополнительных комиссий в случае операций безналичного типа. Если осуществляется операция по снятию наличных средств, то нужно будет произвести оплату процентной комиссии в размере 3.7%, но сумма не должна быть менее 300 рублей. Соответственно, условия по снятию кредитных средств являются весьма невыгодными;

- Предоставляется полноценное обслуживание в виде оповещения смс, а также возможность получить доступ к собственным счетам посредством интернет банка. Таким образом, клиент может детально курировать и контролировать все особенности расхода средств, а также своевременность погашения;

- Что касается процентной ставки, то она также устанавливается индивидуально. Максимальный лимит по средствам составляет 500 тыс. рублей;

- Карта предполагает возможность использовать собственные средства, при этом, формируется доходный процент в виде 0.3% за год.

Рассмотрение заявки на существенный лимит в банке происходит в течение пяти дней. Процесс изготовления карты также будет не более пяти дней. Также банковская структура предоставляет возможность получения специализированной карты Visa Mini. Данная карта имеет минимальные размеры, а также специализированное отверстие. Кроме того, банк предоставляет оригинальный чехол к данному продукту. По сути, вы получаете карту, которой можно расплачиваться и получать перспективы полноценного продукта кредитного типа, а также дополнительно получаете оригинальный брелок.

Клиенты банка при оформлении кредитной линии получают дополнительную карту, которая может быть использована для оплаты различных товаров и услуг посредством интернета. Карта Maestro может быть использована для оплаты в магазинах, а также для снятия наличных средств.

Требования к клиентам

- Устанавливается, что кредитные программы распространяются исключительно на граждан страны, кроме всего прочего, требуется предоставление данных о прописке, которая должна быть исключительно постоянной. Банк требует, чтобы прописка была того региона, где происходит оформление карты кредитного типа;

- Выдвигаются требования, которые касаются возрастных критериев. Так, минимальный возраст определен в 21 год, а максимальный для оформления карты установлен в 55 лет;

- Кроме всего прочего, банковская структура потребует предоставление данных о стаже. Тут предусматривается необходимость стажа в размере полугода с момента трудоустройства. В определенных случаях потребуется предоставление книжки трудового типа, которая заверена руководством предприятия или же предоставление договора трудового значения.

Недостатки и преимущества кредитования

Данный банк в свое время предоставлял достаточно интересные варианты карт кредитного типа, и популярность их была на должном уровне из-за значительных лимитов, минимальных требований по документам, возможности получения уникальной и оригинальной карты. В тоже время, условия по карте были не самые привлекательные, поэтому, многие потенциальные заемщики старались выбрать другую банковскую организацию, чтобы получить выгодные варианты кредитования.

Кредитная карта мастер финанс

Ооо хоум кредит энд финанс. Банк хоум кредит в москве – лидер банковской розницы россии: кредиты, вклады, карты. Кредитные карты мастер карт оформите кредитную карту мастер карт. Онлайн заявка через интернет. Кредитная карта русский стандарт кредитная карта русский стандарт для первого шага в мир банковских карт. Кредитная карта visa classic. Кредитная карта — удобно и выгодно кредитная карта — это удобный финансовый помощник. Кредитная карта мастер финанс, рейтинг кредитных карт. По вашему запросу найдено 31 кредитная карта. Дата обновления информации – 17. Оформите карту mastercard втб24 ставка 24%. Льготный период до 50 дней. Оформите онлайн-заявку сейчаскарта ситибанка mastercard доставка по почте.

Кредитная карта мастер финанс, кредитная карта. Кредитная линия – это сумма средств, которую банк предоставляет вам взять в кредит в рублях. Пластиковая кредитная карта visa — альфа-банк предлагает своим клиентам золоые дебетовые или кредитные пластиковые карты visa — какой банк даст кредитную карту? Бесплатная доставка, 55 дней без % включая снятие наличных — карта здесь: универсальная кредитная карта — подробная информацию о кредитных картах банка русский стандарт. Кредитные карточки visa и — пластиковые карты в помощь! Кредитные карты выгодно! Кредитная карта мастер финанс, кредитная карта siab от 30 минут! Лимит до 300000р, льготный период — 50 дней. Кредитная карта мастер финанс, сравниваем кредитные карты подберите подходящую кредитку и отправьте заявку в банк. Кредитные карты банка тинькофф! Р., онлайн заявка.

Бесплатная доставка курьером! Карты mastercard альфа-банка удобно выбрать, легко открыть, приятно пользоваться. Оформите за 10 минут. Ru — советы клиентам банков обзоры банковских продуктов – кредиты, депозиты, пластиковые карты- история, которую я — кредитная карта мастер карт все карты на одном сайте. Отправьте заявки в несколько банков! Оформить кредитную карту. Оформить кредитную карту через интернет стало еще проще. Мы собрали предложения банков. Росбанк — кредитная карта. Сколько раз вы проходили мимо понравившейся вещи, откладывая ее покупку до следующей. Оформить кредитную карту гарантия 9 из 10 одобрение. Одобрение по телефону.

Льготный период в который вы пользуетесь без процентов, составляет 100 дней. Годовое обслуживание — 1190 р.

Тарифы, условия использования, порядок оплаты

Платежная система — MasterCard Classic. Стоимость за выпуск карты — 0 ₽, а ежемесячное пополнение — 0 процентов (с онлайн пополнением).

Как заказать карту онлайн, условия оформления

Заказать карту можно, заполнив онлайн заявку. Ответ получите в день оформления. Регистрация/прописка на территории РФ обязательна. Карта выдается по паспорту без справок. Возрастное ограничение — от 18 лет до 70.

Кредитный лимит, срок рассрочки, процентная ставка

Кредитный лимит — 300000 р. на 100 дней. Процентная ставка — 23,99%

Кэшбэк и бонусы

Кешбек у карты отсутствует.

Включены бонусы: ➦ 0% по кредиту на любые покупки в течение 100 дней ➦ 0% за снятие наличных ➦ 100 дней без % всегда возобновляются на следующий день после полного погашения задолженности ➦ Бесплатное пополнение с карт любых банков

Плюсы и минусы

Плюсы карты

Минусы

Сегодня наличием пластиковой карты, наверное, уже никого не удивишь. Использование кредитной карты стало настолько обыденным, что уже трудно себе представить современного человека, который бы не знал, что это такое и не умел бы пользоваться картой.

Выпускаемые в обращение кредитные различных международных платежных систем, например, таких как MasterCard Worldwide или VISA International, позволяют их владельцам осуществлять различные финансовые операции как в реальной жизни, рассчитываясь в магазинах, ресторанах, снимая наличные деньги в банкоматах, так и пользоваться ими в сети интернет. Кредитная карта Мастер Карт, впрочем, как и любая другая, является весьма удобным и безопасным средством, как в проведении платежных операций, так и в случаях ввода/вывода денежных средств.

Получить кредитную карту довольно просто. Для этого достаточно обратиться в отделение банка, предоставить минимальный набор документов, заключить соответствующий договор и желанная карта будет быстро оформлена. Остается только сделать выбор в пользу той или иной международной платежной системы.

Остановимся немного на платежной системе MasterCard Worldwide. Этой системой пользуются люди более чем в 200 странах мира и учреждения в этих странах весьма охотно принимают к оплате кредитные карты, выпущенные компанией MasterCard. Следует отметить, что, по оценкам специалистов, MasterCard выпустил в обращение почти третью часть платежных карт, используемых в мире.

Мастер Карт – кредитная карта, которая принципиально отличается от дебетовой карты. Основное отличие в том, что на дебетовой карте клиент банка держит собственные средства, а кредитная карта служит для того, чтобы взять деньги у банка в долг. Следовательно, кредитная карта Мастер Карт несет в себе еще и возможность иметь дополнительный источник финансов, возможность получить кредит, не прилагая для этого особых усилий.

При оформлении карты устанавливается так называемый кредитный лимит. Кредитная карта Мастер Карт позволяет автоматически пополнять этот лимит, обычно это происходит сразу после того, как человек, взявший заем, внесет на счет минимально необходимый платеж. Размер минимального платежа прописывается в банковском договоре. Такая услуга, по отзывам посетителей нашего сайта, весьма удобна, так как позволяет клиенту вновь пользоваться картой до погашения полной задолженности. Проценты по кредиту обычно банк насчитывает только на сумму задолженности.

Компания MasterCard, также как и банк, выпустивший в обращение карточку, в первую очередь заинтересованы в том, чтобы все расчеты и платежи, осуществляемые по карте, были абсолютно безопасными. Для этого кредитная карта Мастер Карт обеспечена специальным кодом, который является весьма серьезной преградой для злоумышленников и в случае, если посторонние лица попытаются ею воспользоваться.

Следует отметить, что все держатели кредитных карт Мастер Карт при покупках не ограничены ничем, они могут ими пользоваться как в обычных магазинах, так и оплачивать услуги в интернете.

Для удобных покупок Банк Хоум Кредит предлагает дебетовые карты MasterCard. Интернациональная платежная система – один из лидеров рынка: дисконтный клуб насчитывает миллионы торговых точек и предприятий сферы услуг практически во всех странах мира.

В каких случаях лучше выбрать MasterCard

Если нужна карта для безналичных расчетов внутри России, между системами MasterCard и Visa особой разницы нет – обе надежны и безопасны. Здесь нужно учитывать выгоды и условия конкретных предложений. Например, преимущества нашей рублевой карты MasterCard «Ключ» – бесплатные выпуск и обслуживание.

Во время путешествий по еврозоне лучше пользоваться именно MasterCard, так как взаиморасчеты с системой проводятся в евро. То есть в Европе можно существенно сэкономить на конвертации валют – при оплате покупок рублевой картой рубль сразу переводится в евро. Для сравнения, у Visa будет более длинная цепь переводов: «рубль – доллар – евро». Чтобы вообще не терять на конверсии, для поездок в еврозону можно оформить карту с евро-счетом.

MasterCard: типы карт в Банке Хоум Кредит

Специально для вас мы разработали дебетовые карты для покупок в России и за рубежом. За выгоды, удобство и безопасность наши карточные предложения пользуются большой популярностью у населения – аналитическая компания Frank Research Group ставит нас на высокую 12 строчку по количеству выданных карт (информация от 31.03.17). Для вас тоже найдется подходящий продукт:

- – бесплатный выпуск и первый год обслуживания, 5 бесплатных снятий в месяц в банкоматах любых банков, до 7,5% годовых на остаток по счету, кэшбэк до 10%;

- – счет в евро, бесплатный выпуск, дневной лимит на безналичные операции €30 000, комиссия €3 за снятие наличных в сторонних банкоматах;

- – премиум-класс, евро-счет, €25 за выпуск, доходность 0,2% годовых на ежедневный остаток на счете, безналичные операции на сумму €50 000 в день, получение денег в сторонних банкоматах всего за €3.

Банковская карта MasterCard Gold дает дополнительные привилегии. Вы автоматически становитесь участником глобальной программы Premium Collection (англ. – премиум-коллекция) и получаете эксклюзивные бонусы от партнерских торгово-сервисных компаний по всему миру. Путешествуйте с выгодой – есть скидки на турпутевки, авиабилеты, номера в отелях, автомобильную аренду, покупки в магазинах.

Следить за расходами просто – к любой из наших карт можно подключить СМС-пакет (всего за 59 рублей и 1,5 евро в месяц для рублевой и валютной карты соответственно). Для онлайн-платежей и переводов рекомендуем использовать бесплатные информационные сервисы – интернет-банк и мобильный банк.

Дебетовая карта MasterCard – простое и быстрое оформление

Стать владельцем карты может любой совершеннолетний гражданин РФ. Чтобы подать заявку, приходите с паспортом в офис Банка Хоум Кредит – адреса в своем городе смотрите в разделе «Контакты». Получить карту можно через несколько дней, так как изготовление именных продуктов требует времени.

Есть более удобная альтернатива: предлагаем подать прямо сейчас – наш специалист перезвонит, уточнит анкетные данные и ваше намерение получить определенный продукт. Когда карта будет готова, вы сможете забрать ее в офисе.

Источник https://mainfin.ru/debetovye-karty/mastercard

Источник https://pikabu.ru/story/kak_kryimchane_poluchayut_kartyi_visa_i_mastersard_s_pomoshchyu_malenkoy_khitrosti_6436644

Источник https://vostadres.ru/online-banking/kreditnye-karty-master-banka-nyuansy-polucheniya-trebovaniya-k.html

Источник