Сбербанк: простые инвестиции

Кажется, в последние месяцы на рынке оформился новый тренд, связанный с фондовыми активами. Что было примерно три года назад? Тогда появилось несколько сервисов, делавших упор на простоту покупки ценных бумаг, где не требовалось разбираться с торговым терминалом: например, сервис Тинькофф Инвестиции или же магазин акций от Фридом Финанс, обзор которого я делал здесь. Там же есть и небольшой раздел сравнения сервиса с его аналогами.

Новая тенденция, на которую недавно переключились брокеры, состоит в запуске сервисов по составлению портфелей и управления ими. Например, не так давно Финам представил своего советника, собирающего портфель из активов брокера — причем там явно прослеживается конфликт интересов с инвестором и желание продать клиентам свои продукты. Аналогичный странный робоэдвайзер запустил Альфа-капитал. Собственно, не отстал и Сбербанк, представивший свой сервис «Финансовое планирование», имеющий перекос в сторону российских активов и довольно консервативных облигаций при выборе агрессивной модели инвестирования.

Простые инвестиции от Сбербанка

Но то ли Сбербанк сам осознал свою ошибку, то ли продукт оказался непопулярным — однако брокер принял решение о создании нового сервиса, на этот раз более ориентированного на инвестора. Что мешало сделать это раньше — как Сбербанку, так и остальным брокерам? Невозможность предложить инвесторам дешевые диверсифицированные продукты, особенно из иностранных активов. Последние могут входить в состав российских паевых фондов, однако комиссия в этом случае доходит до нескольких процентов в год.

Выход был найден в сотрудничестве с компанией FinEX, которая единственная имеет на Московской бирже более чем с десяток диверсифицированных фондов с действительно низкой по российским меркам комиссией 0.5-0.9% годовых. Главным образом на зарубежные акции. Сбербанк таких фондов не имеет, однако по бренду несравненно более узнаваем, чем Финэкс.

Итак, первое что можно выделить из описания:

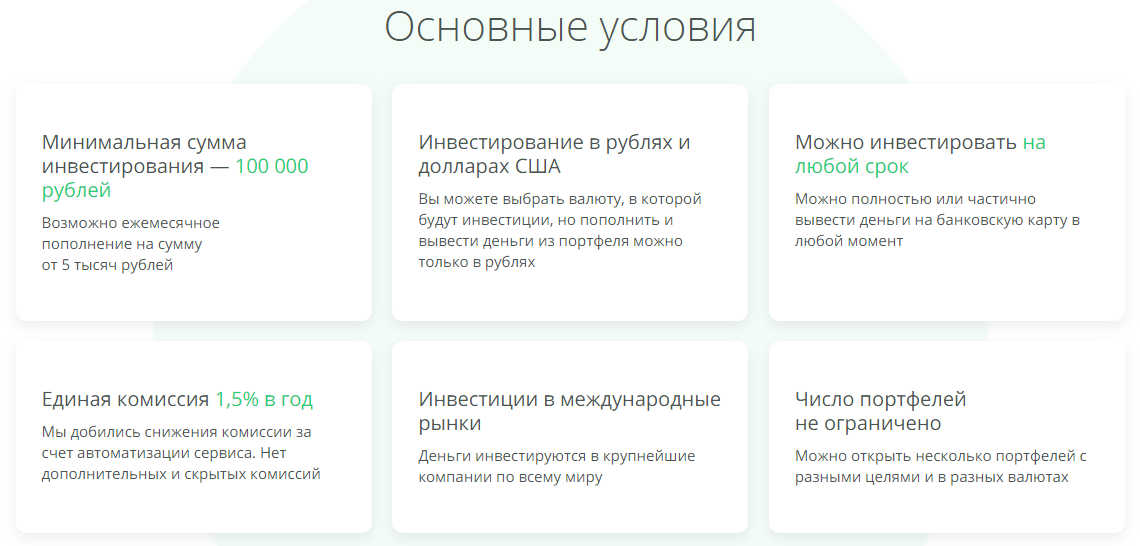

- минимальные инвестиции 100 000 рублей

- комиссия 1.5% в год (без учета комиссий ETF)

Сервис включает в себя ежеквартальную ребалансировку портфеля, т.е. приведение его к исходному, выбранному на этапе формирования портфеля, соотношению. Комиссия списывается из чистых активов и уже заложена в цене акции. Как именно происходит формирование портфеля?

Во-первых, клиент должен зайти на сайт сервиса https://prosto-invest.ru/ . Без регистрации в сервисе ему будет предложен расчет доходности портфеля по принципу «черного ящика», т.е. без указания того, какие именно фонды должны ее обеспечить:

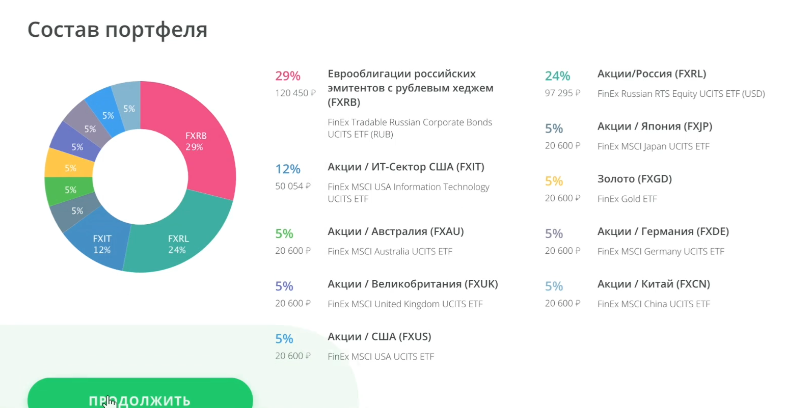

Регистрация трудностей не вызывает: для нее нужно ввести номер телефона и email, после чего вам придёт смс-код и можно формировать портфель. Далее нужно ответить на несколько вопросов, которые формируют ваше отношение к риску и доходности и являются базой для предложения вам одного из вариантов инвестирования. Счет ДУ открывается после подписания документов онлайн. Пример возможного портфеля:

Перебирая различные варианты можно заметить, что российским активам часто отдаются большие доли. Так, в данном примере умеренного портфеля доля российских акций в два раза больше американских и почти в пять раз выше, чем немецких или английских. Обсуждение этого я оставлю за рамками статьи.

Замечу другое — поскольку компания FinEX предлагает лишь российские еврооблигации и не имеет недвижимости, сильнее диверсифицировать портфель по классам активов не удастся. Вообще почти в любом варианте тут получается весьма агрессивный портфель. Кстати интересно, что сотрудничество не помешало FinEX критиковать новый продукт Сбербанка — БПИФ.

Простые инвестиции + ИИС

Сервис, как и сами биржевые фонды компании FinEX, совместим с использованием индивидуального инвестиционного счета. Чтобы был открыт ИИС, нужно на этапе формирования портфеля в калькуляторе нажать на «Включить налоговые льготы (ИИС)».

Какие счета открываются инвестору?

В рамках сервиса открывается счет доверительного управления со статусом ИИС в ООО «УК «ФинЭкс Плюс». На имя ООО “УК ФинЭкс Плюс” открыт специальный счет в Сбербанке, на нём учитываются денежные средства всех клиентов. В рамках договора доверительного управления счета для учета активов клиентов открываются в ПАО Сбербанк.

Как пополнить счет? Комиссия за ввод и вывод средств?

Пополнить портфель можно через интернет-банк или с помощью банковского перевода по реквизитам. После оформления портфеля в личном кабинете будет доступна подробная инструкция по пополнению. Сервис не берёт комиссию за ввод средств, при пополнении через Сбербанк комиссии также нет. При пополнении через другой банк затраты на перевод будут определяться его комиссиями.

По факту открывается два счета ДУ. Кто отвечает за сохранность активов?

За сохранность активов клиентов несёт ответственность Сбербанк. В случае прекращения деятельности Управляющей Компании (по любому основанию, так как УК ФинЭкс плюс является профессиональным участником рынка ценных бумаг и его деятельность регулируется ЦБ) в соответствии с законодательством РФ и регламентом компании, ФинЭкс обязан направить за 30 календарных дней клиенту уведомление о прекращении договора ДУ и произвести все расчеты, в том числе, вернуть все активы, находящиеся на счете ДУ.

Мое мнение

Сервис несомненно лучше множества российских аналогов, так как предлагается ориентированный на инвестора продукт — настолько, насколько это возможно в условиях нашей действительности. А последняя подразумевает, что взять свои комиссии должны все, кто вывел сервис на рынок.

Если сравнивать с зарубежным брокерским счетом, то сборы сервиса в 1.5% + комиссия фондов FinEX выглядят весьма заметно — у зарубежного брокера вполне можно сформировать собственный портфель (причем из гораздо большего числа биржевых фондов, чем у Финэкс) со средней комиссией около 0.3%. И дело здесь не только в разнице комиссий, но и в значительном росте возможностей для диверсификации с получением оптимального для себя варианта. Ребалансировку вполне можно делать один раз в год или даже раз в два года, так что заметного влияния на комиссии она не окажет.

При этом новшества в продукте нет, поскольку еще в 2015 году FinEX представил своего собственного советника под названием «Финансовый автопилот», также собирающего портфель из фондов компании. Поэтому было возможно и можно сейчас собрать портфель на https://finance-autopilot.ru , который купит фонды в рассчитанном соотношении и будет перебалансировать их. Комиссия автопилота 0.89% в год, суммы от 100 000 рублей. Тогда как в «Простых инвестициях» все сделано под брендом Сбербанка, который взял за это свою комиссию.

Update 2021 . В настоящий момент ссылка сервиса ведет на страницу финансового пилота. Видимо, Сбербанк отказался от своего предложения, оставив его FinEX, и сосредоточился на биржевых фондах БПИФ.

Инвестиции для начинающих

Инвестирование — один из лучших видов пассивного заработка. В наше время все больше людей занимаются вложением средств, а хранение денег «под подушкой» считается финансовой неграмотностью. Вопреки распространенному мнению, инвестирование не так уж и сложно и под силу любому желающему. В статье рассмотрим тему: Инвестиции для начинающих с чего начать, рассмотрим финансовые стратегии и разберем активы, подходящие для начинающего инвестора.

- Инвестиции для начинающих,

- Пошаговый план, как начать инвестировать новичку,

- Выбор стратегии инвестирования,

- Какие финансовые инструменты выбрать,

- Сколько нужно денег, чтобы начать инвестировать,

- Советы начинающим инвесторам,

- Типичные “грабли” в начале пути.

Инвестиции для начинающих

В России дела с финансовой грамотностью обстоят хуже, т.к. головы большинства жителей нашей страны полны стереотипов и для многих инвестиции сравнимы с “лесными дебрями”. Поэтому чтобы правильно подойти к инвестированию нужно развеять некоторые мифы и страхи об инвестировании.

Основные мифы об инвестировании:

- Инвестиции для богатых.

Отчасти это утверждение верно, но лишь в том, что есть связь между объемом капитала и получаемой с него прибылью. Инвестировать с маленькими суммами можно и нужно. У некоторых брокеров специально отсутствует минимальная сумма депозита, чтобы начинающие инвесторы могли начать приумножать свои деньги с нуля. Но также важно понимать, что инвестиции с малыми суммами — более тернистый путь. Прибыль на первых этапах меньше, а инструменты доступны не все (например, недвижимость требует более крупного капитала и знаний). Но это вовсе не является препятствием.

Таким образом, инвестиции для начинающих можно осваивать и с 1000-2000 рублей. Например, цены на некоторые акции начинаются от 10-50 рублей.

- Нужны специальные знания, т.е. нужно годами учиться.

Естественно, минимальная база знаний в этой сфере необходима, а углубленное изучение будет плюсом, но не обязательно зарываться в учебники на 2-3 года или покупать платные курсы. Сейчас есть масса возможностей многое изучать самостоятельно в интернете, через вебинары и книги, которые находятся в свободном доступе.

- Это слишком рискованно.

Инвестиции действительно связаны с риском. Но для тех, кто руководствуется холодной головой и расчетами, эти риски значительно уменьшаются. К тому же, чем выше риск — тем выше прибыль. Как управлять капиталом и рисками, я уже писал в статьях: мани-менеджмент.

Инвестиции с чего начать

Инвестиции для начинающих: пошаговый план

Если капитал небольшой плюс база знаний минимальная, то для успешного начала лучше всего придерживаться следующей схемы:

- 1 шаг. Базовые знания.

Кратко знакомимся с терминологией:

- Инвестиция — вложение капитала и получение процентов на вложенные средства. Инвестицией можно назвать как банковский вклад, так и вложение денег в открытие бизнеса.

- Инвестирование — процесс вложения капитала с целью получить больше.

- Инвестиционные инструменты — разнообразие активов, в которые происходит вложение. К ним относится: вклады, акции, облигации, ПИФы, недвижимость и т.д.

- Портфель — набор инструментов, тщательно скорректированный инвестором в соответствии с целями инвестора.

- Диверсификация — грамотное распределение капитала на несколько активов с целью оптимизации доходов и риска.

- Брокер — посредник между компанией, предлагающей финансовые активы и инвестором.

- Брокерский счет — особый счет, открытый у брокера для инвестирования.

- Индивидуальный инвестиционный счет (ИИС) — предлагаемый брокерами счет для торговли акциями, облигациями и иными финансовыми активами с рядом преимуществ и ограничений для инвестора. Подробнее об ИИС и чем он может быть полезен читайте в статье.

С расширенным словарем инвестора можно ознакомиться на странице.

Кто хочет погрузиться в мир инвестиций основательно, могу порекомендовать литературу, с которой начинал я.

Книги про инвестиции для начинающих

Книг про инвестиции для начинающих множество. Ниже я приведу топ-5 книг для начинающего инвестора:

- Роберт Кийосаки «Богатый папа, бедный папа» – азы инвестиций для новичков, 2-ая часть этого автора “Руководство по инвестированию»,

- Наполеон Хилл «Думай и Богатей» – помогаем изменить отношение к деньгам,

- Роберт Хагстром про Уоррена Баффета,

- Бенджамин Грэхем в Разумный инвесторе поднимает более сложные темы инвестирования.

Прочитав эти книги, ваше мышление начнет работать в направлении инвестиций. Вы поймете, какие ошибки совершаете в своих ежемесячных тратах и в целом измените подход к деньгам.

На блоге опубликована целая статья “лучшие книги по инвестициям”, где даны интересные книги, стоящие внимания начинающего инвестора.

Инвестиции для начинающих должны стартовать с постановки целей.

2 шаг. Цели инвестора.

Иными словами, нужно ответить себе на вопрос: зачем Вам инвестировать. Для кого-то инвестиции являются возможностью приобрести пассивный доход, который подарит долгожданную свободу для занятий любимыми делами или для отдыха с семьей. У кого-то цели конкретно материальные. Например покупка дорогостоящей вещи, недвижимость, образование. В любом случае, важна конкретика — это поможет не бросить занятие при первых трудностях.

Берем листок бумаги и пишем конечную цель. Например, за 5 лет (60 мес.) накопить на квартиру стоимостью 2 млн. руб. Путем простой арифметики получаем, что без инвестиций, чтобы накопить на квартиру, нам нужно откладывать ежемесячно по 33 333 руб. на протяжении 60 мес. (2 000 000 руб./60 мес.).

Если выделяемые на жилье деньги инвестировать под 3% в мес. (36% годовых) с капитализацией начисленных процентов, то накопить на квартиру можно будет меньше, чем за 3 года (35 мес.).

| Срок в мес. | Капитал+пополнение | Доходность 3%/мес. | Сумма с капитализацией |

| 1 | 33333,00 | 999,99 | 34332,99 |

| 2 | 67665,99 | 2029,98 | 69695,97 |

| 3 | 103028,97 | 3090,87 | 106119,84 |

| 4 | 139452,84 | 4183,59 | 143636,42 |

| 5 | 176969,42 | 5309,08 | 182278,51 |

| 6 | 215611,51 | 6468,35 | 222079,85 |

| 7 | 255412,85 | 7662,39 | 263075,24 |

| 8 | 296408,24 | 8892,25 | 305300,48 |

| 9 | 338633,48 | 10159,00 | 348792,49 |

| 10 | 382125,49 | 11463,76 | 393589,25 |

| 11 | 426922,25 | 12807,67 | 439729,92 |

| 12 | 473062,92 | 14191,89 | 487254,81 |

| 13 | 520587,81 | 15617,63 | 536205,44 |

| 14 | 569538,44 | 17086,15 | 586624,60 |

| 15 | 619957,60 | 18598,73 | 638556,32 |

| 16 | 671889,32 | 20156,68 | 692046,00 |

| 17 | 725379,00 | 21761,37 | 747140,37 |

| 18 | 780473,37 | 23414,20 | 803887,58 |

| 19 | 837220,58 | 25116,62 | 862337,19 |

| 20 | 895670,19 | 26870,11 | 922540,30 |

| 21 | 955873,30 | 28676,20 | 984549,50 |

| 22 | 1017882,50 | 30536,47 | 1048418,97 |

| 23 | 1081751,97 | 32452,56 | 1114204,53 |

| 24 | 1147537,53 | 34426,13 | 1181963,66 |

| 25 | 1215296,66 | 36458,90 | 1251755,56 |

| 26 | 1285088,56 | 38552,66 | 1323641,21 |

| 27 | 1356974,21 | 40709,23 | 1397683,44 |

| 28 | 1431016,44 | 42930,49 | 1473946,93 |

| 29 | 1507279,93 | 45218,40 | 1552498,33 |

| 30 | 1585831,33 | 47574,94 | 1633406,27 |

| 31 | 1666739,27 | 50002,18 | 1716741,45 |

| 32 | 1750074,45 | 52502,23 | 1802576,68 |

| 33 | 1835909,68 | 55077,29 | 1890986,97 |

| 34 | 1924319,97 | 57729,60 | 1982049,57 |

| 35 | 2015382,57 | 60461,48 | 2075844,05 |

Не пугайтесь, если изначальные суммы и ваши желания сильно расходятся. Для начинающих инвесторов капитализация заработанных сумм без изменения первоначальных сроков поможет снизить сумму ежемесячных накоплений более, чем в 2 раза – например до 15000 руб. без увеличения рисков. Даже в этом случае, вы накопите на квартиру быстрее – за 54 мес.

| Срок в мес. | Капитал+пополнение, руб. | Доход 3%/мес. | Сумма с капитализацией, руб. |

| 1 | 15000,00 | 450,00 | 15450,00 |

| 2 | 30450,00 | 913,50 | 31363,50 |

| 3 | 46363,50 | 1390,91 | 47754,41 |

| 4 | 62754,41 | 1882,63 | 64637,04 |

| 5 | 79637,04 | 2389,11 | 82026,15 |

| 6 | 97026,15 | 2910,78 | 99936,93 |

| 7 | 114936,93 | 3448,11 | 118385,04 |

| 8 | 133385,04 | 4001,55 | 137386,59 |

| 9 | 152386,59 | 4571,60 | 156958,19 |

| 10 | 171958,19 | 5158,75 | 177116,94 |

| 11 | 192116,94 | 5763,51 | 197880,44 |

| 12 | 212880,44 | 6386,41 | 219266,86 |

| 13 | 234266,86 | 7028,01 | 241294,86 |

| 14 | 256294,86 | 7688,85 | 263983,71 |

| 15 | 278983,71 | 8369,51 | 287353,22 |

| 16 | 302353,22 | 9070,60 | 311423,82 |

| 17 | 326423,82 | 9792,71 | 336216,53 |

| 18 | 351216,53 | 10536,50 | 361753,03 |

| 19 | 376753,03 | 11302,59 | 388055,62 |

| 20 | 403055,62 | 12091,67 | 415147,29 |

| 21 | 430147,29 | 12904,42 | 443051,70 |

| 22 | 458051,70 | 13741,55 | 471793,26 |

| 23 | 486793,26 | 14603,80 | 501397,05 |

| 24 | 516397,05 | 15491,91 | 531888,96 |

| 25 | 546888,96 | 16406,67 | 563295,63 |

| 26 | 578295,63 | 17348,87 | 595644,50 |

| 27 | 610644,50 | 18319,34 | 628963,84 |

| 28 | 643963,84 | 19318,92 | 663282,75 |

| 29 | 678282,75 | 20348,48 | 698631,24 |

| 30 | 713631,24 | 21408,94 | 735040,17 |

| 31 | 750040,17 | 22501,21 | 772541,38 |

| 32 | 787541,38 | 23626,24 | 811167,62 |

| 33 | 826167,62 | 24785,03 | 850952,65 |

| 34 | 865952,65 | 25978,58 | 891931,23 |

| 35 | 906931,23 | 27207,94 | 934139,16 |

| 36 | 949139,16 | 28474,17 | 977613,34 |

| 37 | 992613,34 | 29778,40 | 1022391,74 |

| 38 | 1037391,74 | 31121,75 | 1068513,49 |

| 39 | 1083513,49 | 32505,40 | 1116018,90 |

| 40 | 1131018,90 | 33930,57 | 1164949,46 |

| 41 | 1179949,46 | 35398,48 | 1215347,95 |

| 42 | 1230347,95 | 36910,44 | 1267258,39 |

| 43 | 1282258,39 | 38467,75 | 1320726,14 |

| 44 | 1335726,14 | 40071,78 | 1375797,92 |

| 45 | 1390797,92 | 41723,94 | 1432521,86 |

| 46 | 1447521,86 | 43425,66 | 1490947,51 |

| 47 | 1505947,51 | 45178,43 | 1551125,94 |

| 48 | 1566125,94 | 46983,78 | 1613109,72 |

| 49 | 1628109,72 | 48843,29 | 1676953,01 |

| 50 | 1691953,01 | 50758,59 | 1742711,60 |

| 51 | 1757711,60 | 52731,35 | 1810442,95 |

| 52 | 1825442,95 | 54763,29 | 1880206,24 |

| 53 | 1895206,24 | 56856,19 | 1952062,42 |

| 54 | 1967062,42 | 59011,87 | 2026074,30 |

| 55 | 2041074,30 | 61232,23 | 2102306,52 |

| 56 | 2117306,52 | 63519,20 | 2180825,72 |

| 57 | 2195825,72 | 65874,77 | 2261700,49 |

| 58 | 2276700,49 | 68301,01 | 2345001,51 |

| 59 | 2360001,51 | 70800,05 | 2430801,55 |

| 60 | 2445801,55 | 73374,05 | 2519175,60 |

Но не стоит радовать раньше времени, я специально заложил в расчет дополнительные 6 мес., т.к. 5 лет – долгий сроки и стабильно держать доходность в 30-40% годовых бывает непросто.

Определившись с конечной целью, переходим к разработке стратегии и выбору активов для инвестирования.

Выбор стратегии инвестирования (3 шаг)

Актуальный вопрос для любого инвестора. Новичок может растеряться от обилия предлагаемых принципов извлечения прибыли из сделок. Здесь стоит отталкиваться от целей инвестирования, а также взять во внимание имеющийся уровень знаний. Немаловажным считается и временной фактор – сколько времени Вы готовы посвящать делу, т.к. для одних инвестиции выступают в качестве пассивного дохода, а для других являются основным видом деятельности.

Стратегии делятся по трем основным критериям в зависимости от срока:

- Краткосрочные, срок инвестирования до 1 года,

- Среднесрочные, срок инвестирования от 1 до 5 лет,

- Долгосрочные, срок инвестирования от 5 лет и выше.

Также стратегии делят по уровню риска:

- Консервативная, прибыль до 5% в месяц,

- Умеренная, прибыль до 20% в месяц,

- Агрессивная, прибыль не ограничена, но и риск очень высок.

Как правило, к консервативной типу инвестирования относят долгосрочные стратегии – они менее рискованны, но не приносят высокую прибыль. Вкладывая деньги таким способом вы вряд ли потеряете больше 10-15% от капитала при доходности 10-25% годовых.

Умеренное инвестирование рассчитано на меньший срок. Как правило, в этом случае инвестирование частично осуществляется с кредитным плечом, соответственно риски будут выше – до 30-35%. Доходность может достигать 35-50% за год.

Агрессивный тип чаще всего привлекает инвесторов крупными заработками до 100-1000% и выше, но и риски при этом увеличиваются до тех же 100%. Такие стратегии требуют наличия опыта и достаточного капитала. Рекомендую использовать не более 10% вашего портфеля для данного типа торговли.

Новичкам рекомендую придерживаться консервативной и умеренной стратегии и вкладывать деньги на период от 6 мес. до 5 лет.

Готовые инвестиционные портфели с разной доходностью и уровнем риска я разбирал на страницах:

- Куда вложить 100 000 руб.,

- Куда инвестировать 200 000 руб.,

- Способы вложить деньги без риска.

В них вы найдете примеры, как работать с риском и совмещать активы с разной доходностью.

На начальном этапе вам не нужно сразу выбирать одну единственную стратегию, т.е. инвестиционный портфель может содержать активы разной степени риска и доходности. Их мы сейчас и рассмотрим.

Инвестиции для начинающих: обзор инструментов

Наиболее часто люди вкладывают средства в:

- Недвижимость (земля, жилая или коммерческая недвижимость, оборудование),

- Бизнес и интеллектуальная собственность (патенты, исследования, образование),

- Финансы (ценные бумаги, банковские депозиты, драгоценные металлы, валюта).

Если первые две отрасли требуют наличие более или менее крупного капитала, то третья подойдет и инвесторам с минимальной суммой. Поэтому рассмотрим их более подробно.

- Банковские депозиты — самый простой и безопасный вид инвестиций. Доход со вкладов гарантирован, а вклады до 1,4 млн рублей застрахованы. Но назвать вклады инвестициями можно лишь условно — доход с них в лучшем случае лишь покрывает инфляцию. Из плюсов – для вложения в банковские вклады не нужны специальные знания.

- Облигации — долговой инструмент, довольно безопасный по уровню риска, но при этом доход с которого немного больше, чем с депозитов. Относится к консервативной стратегии вложения денег.

- Акции (ценные бумаги) — уровень риска возрастает до умеренного, но многое зависит и от выбора акций инвестором, потому наличие хотя бы базовых знаний необходимо. Доход с акций можно получать по двум направлениям — с дивидендов и с роста самих акций (Как торговать акциями).

О прибыльности данного финансового инструмента можно узнать в статье: Сколько можно заработать на акциях. Для выбора акций рекомендую ознакомиться со статьей фундаментальный анализ акций.

- ПИФы — покупка доли в готовом портфеле. При инвестировании в ПИФы прибыль делится на всех владельцев пропорционально вложенной доле. К плюсам можно отнести возможность минимального капитала — от 1000-5000 рублей и пассивность данного способа вложений.

- Драгоценные металлы. Вложение в них возможно как в виде покупки в физическом виде (металл), так и вложение в различные финансовые инструменты, например акции добывающих компаний или CFD контракты без кредитного плеча.

Размещая капитал в разные активы после нескольких отчетных периодов можно выделить самые прибыльные варианты и оптимизировать инвестиционный портфель.

Перечень актуальных способов инвестирования с советами экспертов можно найти тут:

- Защитные активы в кризис

- Куда вложить деньги в 2020 году

- Как инвестировать в кризис – советы экспертов

Сколько нужно денег, чтобы инвестировать

Минимальной инвестиции для начинающих просто нет – можно создать бизнес с нуля без вложений. Оптимальной для инвестирования на начальном этапе можно считать от 30 тысяч рублей. Колоссальной прибыли она не принесёт, но понять на практике большинство нюансов инвестиций вполне позволит.

4 шаг. Выбор партнера.

Независимо от того, какие активы вы выбрали, чтобы начать инвестировать, вам нужно выбрать компании-партнеров. Для ПИФов и российских ценных бумаг – это могут быть известные банки. Они выступают в качестве посредника – брокера между физическими лицами и самими компаниями, владеющими активами, в которые вы решили инвестировать.

Я инвестирую через известного российского брокера БКС.

- БКС Брокер

- Interactive Brokers

- Удобное пополнение с банковской карты любого банка,

- Доступ на фондовый, валютный и срочный рынок Мосбиржи, Санкт-Петербургская биржа и международные площадки,

- Торговля в привычных платформах Quik, Metatrader, TWS или собственном приложении,

- Прогнозы и инвестиционные идеи от аналитиков банка,,

- Выплата дивидендов,

- Вывод средств без комиссий

- Можно зарабатывать на падении акций.

- Удобное пополнение с банковской карты любого банка,

- Доступ на биржи Америки и Европы, включая Мосбиржу, Африканские и Азиатские площадки,

- Торговля в привычных терминалах,

- Обучение от ведущих аналитиков компании,,

- Выплата дивидендов,

- Минимальный депозит 100$

- Можно зарабатывать на падении акций.

Для иностранных акций, операций с криптовалютой и инвестированию на фондовом рынке выгоднее выбирать иностранную брокерскую компанию. От себя могу порекомендовать проверенные мной компании, с которыми сотрудничаю уже по 2-3 года:

- Roboforex Stock

- FxPro

- 15 лет на рынке акций,

- 100$ — минимальный депозит,

- 95% положительных отзывов,

- Доступ на американский и европейский рынки акций,

- Бесплатный обучающий курс по торговле акциями,

- Выплата дивидендов,

- Актуальные торговые идеи для инвестиций,

- Бесплатный демо-счет с возможностью тестирования роботов.

- Акции ведущих компаний США, Англии, Франции и Германии,

- 1:25 — кредитное плечо для покупки акций,

- Торговля в привычном MT4,

- 11 миллисекунд — средняя скорость исполнения,

- Выплата дивидендов,

- Вывод средств без комиссий

- Можно зарабатывать на падении акций.

Также я еженедельно публикую отчеты об инвестировании с указанием компаний-партнеров. Вы можете взять за основу брокеров, указанных в отчетах.

Для проработки знаний на практике знаний, но без риска потерять деньги, многие брокеры предлагают демо-счета. Рекомендую поучиться на них.

Шаг 6. Пополнение счета и инвестирование.

Перед внесением средств на свой счет у брокера, будь то российского или зарубежного обязательно ознакомьтесь с комиссиями за пополнение и снятие средств и пройдите первичную верификацию. Большую сумму лучше вносить частями в несколько этапов и распределять между активами тоже постепенно.

Известные инвесторы рекомендуют оставлять 10-15% нераспределенными для быстрого реагирования на появляющиеся возможности. Часто бывает так – вы все распределили разом и тут появляется отличный актив по хорошей цене, а свободных денег уже нет. Следующая аналогичная возможность может появиться через 3-4 года.

Инвестиции для начинающих: шаг 7. Контроль.

Как говорит пословица “Деньги любят счет“, поэтому какой бы пассивной не была выбранная вами стратегия инвестирования – вам нужно раз в 7-30 дней заполнять таблицу доходности инвестиций. Это позволит вам своевременно сменить актив, если он перестал приносить должный доход или вы не укладываетесь по составленному под цель плану.

Любой инвестор когда-либо терял средства – это неизбежный процесс. Но часть инвесторов в итоге преуспевают, а другие новички бросают начатое при первых потерях. Инвестициями заниматься можно всем, но важно понимать, что этот род деятельности требует воспитания в своем характере особых черт. Для занятий инвестициями нужно постепенно развивать в себе такие качества как:

- выдержанность,

- эмоциональный контроль,

- аналитический и стратегический тип мышления,

- крепкие нервы. Вы должны научиться терять деньги без затяжных депрессий,

- умение делать выводы из ошибок.

Советы начинающему инвестору

Приведенные ниже советы начинающему инвестору выработаны многолетним опытом известных инвесторов. Следование им поможет минимизировать риски потерь и увеличить доходность инвестиций.

- Нельзя вкладывать средства, взятые в долг, особенно с большими процентами, а также так называемую «подушку безопасности».

Для накопления капитала помогут регулярные пополнения, дополнительный заработок, отказ от ненужных расходов. Сумма для инвестирования — это свободные деньги.

- Диверсификация портфеля.

Капитал обязательно нужно делить минимум на 3-4 инструмента – приблизительно на равные части, чтобы в случае потери на одном инструменте заработать на другом.

- Действие и дисциплина.

Регулярное пополнение капитала, пусть даже на малую сумму способно многократно увеличить первоначальный депозит. Большую часть прибыли необходимо не выводить, а инвестировать заново для максимизации прибыли.

- Настойчивость и спокойствие.

Жизнь инвестора состоит из череды подъёмов и падений. Но важно не забывать. Что из ям можно выбраться благодаря холодному уму. Осмысленные ошибки становятся опытом и в дальнейшем вы будете избегать их повторения.

- Правильное окружение.

Так как большинство людей критически настроены к чему-либо нестандартному, начинающему инвестору крайне важно окружить себя единомышленниками, причем желательно опытными и благоразумными. Чрезмерно воодушевленных людей также лучше избегать, т.к. их вдохновение быстро улетучивается и сменяется пессимизмом.

- Постоянное обучение.

Многие люди заблуждаются, что выучившись однажды, их знания будут актуальны всегда. В нашем мире гораздо важнее быть восприимчивым к новым тенденциям и находиться в непрерывном процессе самообразования.

Ошибки начинающих инвесторов

- Отсутствие подушки безопасности.

Это сумма, позволяющая удовлетворять базовые потребности в течение 3-6 месяцев, при отсутствии источника доходов. Если старт оказался не очень удачным, подушка поддержит Вас в при необходимости.

- Недостаток средств для старта.

Если сумма свободных денег маленькая, разумнее инвестировать только ее, не беря деньги в долг. В дальнейшем постепенно увеличивая объем инвестиций путем регулярного пополнения и реинвестирования прибыли.

- Жадность и желание быстрых денег.

Как ни странно, жадность — плохая черта для инвестора. Именно погоня за большой прибылью часто является причиной потерь. Быструю и большую прибыль могут обещать мошенники.

- Использование сомнительных информационных источников.

Крайне важно быть внимательным к тому, откуда поступает информация. О различных курсах или коучах необходимо наводить справки, стараясь подтвердить их уровень прибыли. Нельзя слепо руководствоваться прогнозами для вступления в сделки.

Сегодня инвестиции для начинающих — прогрессивный вид дохода, имеющий ряд плюсов.

Плюсы инвестирования

- Инвестируя, вы получаете пассивный доход, не требующий ежедневного участия.

- Заработок ничем не ограничен.

- Прибыль от грамотного инвестирования намного превышает процент инфляции в отличие от банковских вкладов.

- Инвестор повышает свою финансовую грамотность, он в курсе последних новостей. Эта сфера заставляет человека постоянно учиться новому. По мере роста капитала большинство людей выбирают инвестирование в качестве основной деятельности в жизни.

Инвестиции становятся доступны все большему числу людей. Благодаря технологиям в настоящее время любой человек может полностью управлять своим инвестиционным портфелем из любой точки мира. Если вам интересна тема инвестиций для начинающих, то обязательно подписывайтесь на обновления внизу страницы, чтобы получать полезную информацию первым.

Источник https://investprofit.info/prosto-invest/

Источник https://livetouring.org/investicii-dlja-nachinajushhih/

Источник

Источник