Куда вложить деньги — 14+1 идей для инвестирования

Не секрет, что лишь немногие варианты инвестирования являются по-настоящему эффективными.

Кроме того, начинающий инвестор может столкнуться с мошенниками, желающими заполучить его финансы.

Чтобы избежать лишних рисков, следует подойти к вопросу вложения капитала ответственно. Только в этом случае можно надеяться на получение стабильного дохода.

Мыслить стратегически и действовать тактически — в этом залог будущей финансовой независимости и достойной пенсии.

Давайте разбираться какие есть инструменты в инвестициях.

Основы грамотного инвестирования или на что смотрят опытные инвесторы

Прежде чем начать инвестировать, необходимо получить представление о пользе основных финансовых инструментов, а также рисках, связанных с их использованием.

Грамотное инвестирование строится на следующих принципах:

- Создание финансовой подушки. Делать вложения без материальной базы недопустимо. Минимальный размер финансовой подушки, необходимый для инвестирования — запас денег на 6 месяцев, не предполагающий изменение образа жизни или задействование иных источников дохода. Исключение можно сделать только при наличии стабильного пассивного дохода.

- Диверсификация вложений. Чтобы финансы работали максимально эффективно, их рекомендуется распределить по нескольким инвестиционным инструментам или экономическим отраслям.

- Контроль рисков. Перед тем, как вложить деньги, стоит сначала оценить размер потерь при неблагоприятном исходе событий, а только потом рассчитать предполагаемый размер заработка.

- Привлечение со-инвесторов. После получения определенного опыта в области инвестиций можно начать вкладывать деньги сообща. Такой подход открывает значительно больше возможностей для получения выгоды. Рекомендуется найти привлекательный, но требующий больших вложений проект и привлечь людей, готовых поддержать эту идею.

- Пассивный доход — это суть инвестиций. Необходимо добиться того, чтобы деньги работали, в то время как их владелец отдыхал.

Куда вкладывают ведущие мировые инвесторы

Уоррен Баффет и Джордж Сорос сумели заработать миллиарды на инвестициях в перспективные отрасли. Их имена известны во всем мире и являются индикатором правильного выбора для многих начинающих вкладчиков.

Пример Уоррен Баффет

Уоррена Баффет, начинал с 13 лет и нескольких долларов, а теперь не просто покупает акции, а выкупает контрольные пакеты компаний.

Он много лет занимает ТОП рейтинга Forbes, и постоянно увеличивает свои вложения в финансовый сектор, например, в банк Goldman Sachs и не забывает диверсифицировать инвестиционный портфель по всем отраслям экономики.

Пример Джордж Сорос

Инвестиционный фонд Джорджа Сороса, занимающего 20-е место в рейтинге Forbes, увеличил доли в Facebook, Apple и Twitter. Кроме того, были приобретены акции AT&T Inc, Chevron Corp и T-Mobile.

С какой суммы можно начать инвестировать

Инвестировать можно даже минимальные суммы.

Тем, кто выбрал в качестве первого инвестиционного инструмента акции или банковский вклад, хватит и 100 долларов для старта.

Конечно, на быстрый доход в этом случае рассчитывать не придется, но можно двигаться к своей цели постепенно и через несколько лет прийти к цели.

Главное в инвестициях не начальная сумма, а постоянство в наращивании капитала, именно так можно получить заветный миллион.

Куда вложить деньги — 5 обязательных инвестиционных инструмента

В настоящее время рынок переполнен предложениями, касающимися возможности увеличения капитала.

Но большинство этих супер-курсов и других «волшебных таблеток» придумано, чтобы увести деньги доверчивых инвесторов.

Гораздо разумнее обратиться к проверенным способам вложений с умеренными рисками и ожидаемой доходностью.

1. Банковский вклад

Это наиболее популярный способ инвестиции финансов, но необходимо помнить, что доход от банковских вкладов можно сравнить с уровнем инфляции.

Кроме того, если организация разорится, сумма выплат составит до 1 400 000 рублей независимо от размера капитала. (в каждой стране свой размер Фонда Гарантирования Вклада)

Если сумма вашего вклада больше чем Гарантий Фонд от государства, то откройте депозит в другом банке.

Плюсы и минусы вложения в банк

- небольшие риски;

- финансы можно в любой момент забрать;

- для того чтобы начать, достаточно 1000 рублей;

- не нужно разбираться в тонкостях работы инвестиционного инструмента — условия максимально понятны.

- небольшая процентная ставка;

- в случае снятия денег раньше срока выгода будет потеряна.

2. Фондовый рынок

Этот инструмент подходит для тех, кто имеет капитал, настроен на получение высокого дохода и готов рисковать.

2.1 Акции и ETF

Акциями являются ценные бумаги, дающие их обладателю право принимать участие в процессе управления организацией, получать дивиденды с прибыли и претендовать на часть имущества в случае ликвидации компании.

ETF — это биржевой инвестиционный фонд (Exchange Traded Fund) составленный и управляемый профессиональными управляющими.

2.2. Облигации

Облигации — это ценные бумаги, выпущенные на определенный срок.

Их владельцам гарантируется фиксированный процент прибыли и возврат номинальной стоимости бумаг после окончания периода их действия.

2.3 IPO

IPO — это инвестиции в компании которые выходят на фондовый рынок еще до того как их акции начали торговаться в общем доступе.

Зачастую это позволяет купить их намного дешевле, чем они будут стоит месяцы и годы спустя.

Например, когда Facebook проводил IPO их акции стоили 38$, а в 2019 уже 198$ за 1 акцию.

2.4 ПИФы

ПИФ — это Паевой Инвестиционный Фонд, который самостоятельно собирает свой инвестиционный портфель из депозитов, акций и облигаций, а затем продает его доли — паи.

Когда истекает оговоренный срок, инвестору перечисляют проценты, соизмеримые с размером его пая.

Плюсы и минусы инвестиций в фондовый рынок и ПИФы

- небольшая минимальная сумма инвестиций (1000 руб. или даже меньше);

- возможность регулярно получать дивиденды;

- процентная ставка, как правило, выше, чем в банке;

- множество доступных инвестиционных инструментов (облигации, опционы, акции, фьючерсы);

- можно составить инвестиционный портфель самостоятельно, проконтролировав уровень доходности и рисков.

- высокая сложность инвестирования по сравнению с депозитом в банке;

- есть риск остаться в убытке;

- чтобы управлять инвестиционным портфелем без помощи специалистов нужны специальные знания.

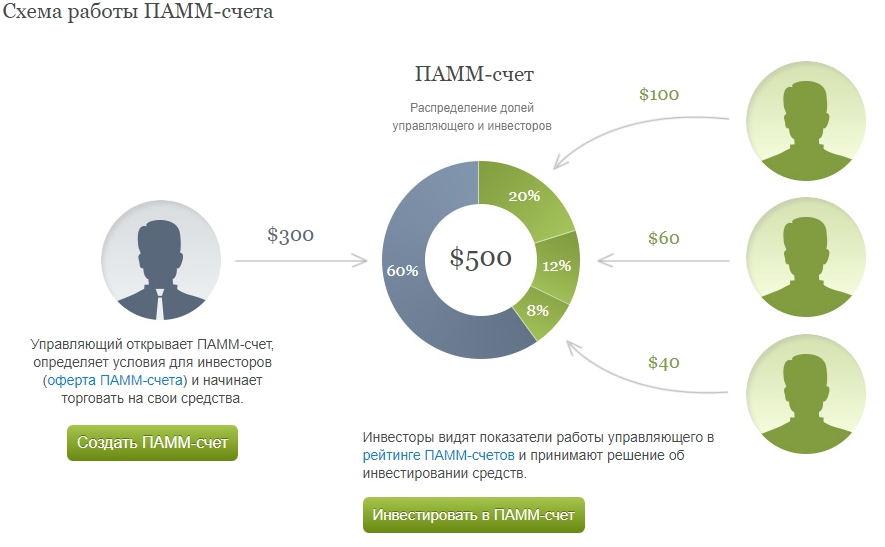

3. Доверительное управление на Форекс (ПАММ счета)

Тем, кто не хочет углубляться в особенности торговли на Форекс, стоит инвестировать в ПАММ-счета.

Данная операция предполагает сотрудничество с трейдером, получающим вознаграждение за профессиональное управление инвестицияими.

Важно! Чтобы снизить риски, можно вложиться в несколько ПАММ-счетов.

3.1. Трейдинг или инвестиции

Форекс позволяет быстро заработать хорошую доходность, совершая сделки в течение дня — интрадей трейдинг.

Но самостоятельный трейдинг это не пассивный доход.

Трейдер это полноценная профессия на освоение которой могут уйти годы.

Плюсы и минусы инвестирования в Форекс

- для того чтобы начать, достаточно 100 долларов;

- можно за короткий период заработать крупную сумму;

- много валютных пар (инструментов) для торговли.

- чтобы самостоятельно торговать, необходимо обладать техническими знаниями и навыками;

- довольно высокие риски.

4. Драгоценные металлы

Инвестировать в золото и другие драгоценные металлы особенно эффективно в период кризиса. Золотые слитки или монеты можно приобрести как в банке, так и у брокеров.

Вложение в драгоценные металлы отличается высокой надежностью, но этот способ больше подходит для сохранения финансов, а не для их приумножения.

5. Недвижимость

Недвижимость ценится всегда, даже в период кризиса. Кроме того, этот актив не подвержен инфляции.

5.1 Недвижимость на этапе строительства

Приобретая квартиру без отделки или на этапе строительства, следует застраховать возможные риски, например, банкротство застройщика или задержку сроков сдачи.

Стоимость страховки варьируется в пределах от 1% до 4,5% от цены недвижимости.

Плюсы и минусы вложений в недвижимость

- можно сдать жилплощадь в аренду для получения пассивного дохода;

- есть шанс продать недвижимость дороже ее изначальной стоимости и получить доход;

- финансы будут защищены от инфляции;

- можно использовать недвижимость для личных нужд.

- для первоначального взноса обычно требуется несколько сотен тысяч;

- низкая ликвидность;

- при утрате не застрахованной недвижимости вследствие порчи ее арендаторами, стихийных бедствий и т. д. вернуть деньги не удастся.

Расширяем инвест-портфель — куда еще инвестировать деньги

Инвестировать лучше в разные отрасли. Поэтому стоит рассмотреть все доступные варианты, способные принести доход.

1. Собственный бизнес

Лучшее решение для людей с предпринимательской жилкой и определенным коммерческим опытом — вложить финансы в свое дело.

Важно выбрать не столько перспективное направление, способное заинтересовать потенциальных клиентов, а то чем вы готовы заниматься 24 сутки и 7 дней в неделю.

Плюсы и минусы вложения денег в свой бизнес

- можно управлять своими инвестициями, подстраивая бизнес под потребности рынка;

- успешные проекты привлекают со-инвесторов, позволяющих увеличить их доходность;

- заем на бизнес получить проще, чем на все остальные типы инвестирования;

- относительная свобода по сравнению с работой по найму.

- риск потери финансов достаточно высок — по статистке через год продолжает работать лишь 1% бизнесов;

- при привлечении со-инвесторов придется пожертвовать определенной долей в проекте;

- многие активы имеют низкую ликвидность, например, продать закупленное оборудование без потерь проблематично.

2. Бизнес по франшизе

Не каждый решится рискнуть и открыть с нуля собственный бизнес.

Для этого требуется идея, разработка финансового плана, оттачивание технологии, стартовый капитал.

К счастью, существует возможность воспользоваться франшизой — готовым коммерческим вариантом с гарантированной доходностью и просчитанным периодом окупаемости.

Для открытия бизнеса по франшизе требуется подать заявку, оплатить паушальный взнос, пройти курс обучения и заключить договор, дающий право на получение лицензий, технологии производства и другой необходимой документации.

При этом можно рассчитывать на поддержку команды, готовой оперативно ответить на любой вопрос.

Имеет смысл изучить каталоги бизнес-франшиз и подобрать бизнес под ваши финансовый возможности и который увлечёт вас надолго.

Плюсы и минусы инвестиций в франшизу

- работа бизнеса уже налажена, все возможные проблемы преодолены;

- бренд узнаваем, поэтому расходы на рекламу будут сразу окупаться;

- поддержка со стороны владельца франшизы.

- отсутствует свобода действий, необходимо следовать установленным правилам;

- требуется потратиться на покупку франшизы;

- существует зависимость от стабильности дел франчайзи.

3. Биткоин (Криптовалюты), Майнинг

Биткоин в 2015-2018 годы стремительно рос и уже появились первые миллионеры, разбогатевшие на инвестициях в криптовалюту.

Но хайп (взрывной рост) закончился в 2019 и будет ли новое дыхание я сильно сомневаюсь.

В этой статье я подробно описал про инвестиции в биткоин и криптовалюту.

Еще один способ заработать — майнинг, т. е. добыча биткоинов и другой криптовалюты.

Для этого требуется создание сети из нескольких мощных вычислительных машин

Этот вид заработка с падение цен на крипту уходит в небытие. Расходы на оборудование и электричество не окупаются.

4. Антиквариат или коллекционные вещи

Некоторые произведения искусства стоят сотни и даже миллионы долларов.

Поэтому люди, разбирающиеся в этой сфере, могут получать не одну сотню процентов прибыли на их перепродаже.

При этом опасаться инфляции не придется — со временем антиквариат только дорожает.

Не обязательно иметь миллионы долларов для инвестиций в антиквариат.

Множество достойных вещей можно купить за тысячи долларов: мебель, оружие, вещи для внутреннего интерьера, машины и так далее.

5. Стартапы и Венчурные фонды

Венчурные фонды занимаются вложением в стартапы — проекты, которые только начали развиваться.

С одной стороны, такие инвестиции приносят тысячи процентов, но с другой — только 1-2 проекта из 100 оказываются прибыльными.

Создавать свой венчурный фонд это уже основывать бизнес структуру, но можно стать бизнес-ангелом и работать самостоятельно.

Необходимо прокачивать свою экспертизу, диверсифицировать инвестиции в разнонаправленные проекты, быть на слуху и на виду, что бы не упустить хорошие проекты.

6. P2P кредитование

Этот способ получения пассивного дохода предполагает заработок на процентах, полученных за выданные кредиты.

P2P кредитование реализуется через специальные сервисы, пользователи которых могут зарегистрироваться как в роли заемщика, так и в роли кредитора.

Огромный риск невозврата и нет залога.

7. Микрофинансовые организации (МФО)

Отдача от вложений в МФО — от 12% до 30% годовых.

При этом чем продолжительнее период инвестиций, тем выше доход. Минимальный срок составляет 3 месяца.

Необходимо понимать, что вклады в МФО не страхуются, из-за чего риски возрастают. Чтобы быть уверенным в получении дохода, следует выбирать надежную компанию.

8. Интернет проекты (онлайн бизнес)

В глобальной сети популярностью пользуются такие направления для инвестиций:

- контентные сайты;

- паблики в социальных сетях;

- CPA партнерки;

- онлайн-сервисы;

- приложения для смартфонов;

- онлайн-школы;

При грамотном подходе онлайн-проект может приносить высокий доход, при этом вложений потребуется минимум по сравнению с той же недвижимостью, но и работы намного больше.

9. Знания и собственное развитие

Многим это покажется странным, но самое выгодное инвестирование — это вложение в себя.

Ведь именно опыт и знания позволяют преумножать капитал.

Имея свободные финансы, стоит хотя бы часть из них расходовать на книги, посещение лекций, тренингов, семинаров и другие виды обучения.

10.Частное кредитование

Выдача займов под расписку, проще говоря быть как частный ломбард. Вы одалживаете деньги под залог и под процент.

Очень высокая доля невозвратов таких кредитов.

Проблемы при взыскании и реализации имущества должника, особенно при займе под недвижимость.

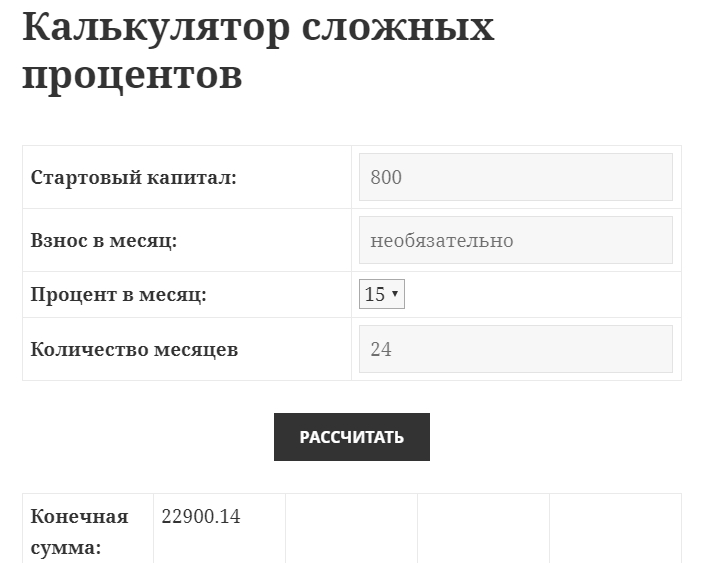

Калькулятор инвестиций

Калькулятор сложных процентов позволяет рассчитать сумму, которая накопится при условии стабильной доходности вложений.

Требуется ввести сумму начального депозита, количество периодов и доходность за первый период в процентах.

При необходимости можно указать объем довложений. После этого следует нажать «Рассчитать».

Сколько нужно денег, чтобы начать инвестировать и получать ежемесячный доход

Теоретически начать инвестировать можно с любой суммы, но в определенных отраслях есть минимальный порог вложений.

Например, большинство банков требуют, чтобы у потенциального вкладчика было не менее 1 тыс. рублей.

Как начать инвестировать: правило 4-х конвертов

Система четырех конвертов эффективна для тех, кто тратит больше, чем зарабатывает и постоянно влезает в долги.

Требуется посчитать сумму месячного дохода и отложить 10%, а лучше 20%, из нее на инвестирование.

Из оставшейся суммы надо вычесть коммунальные платежи и другие обязательные расходы. Остальные деньги нужно разложить по 4 конвертам.

Каждую неделю разрешается вскрывать по одному конверту и тратить из него деньги.

Золотые правила правильного инвестора — ТОП-7

Правило 1. Создайте подушку безопасности

Потеря вложений не должна существенно повлиять на материальное благополучие инвестора. Для этого надо иметь достаточно финансов, которыми можно свободно распоряжаться в случае необходимости.

Правильным будет иметь заначку наличными на 3-6 месяцев ваших ежемесячных расходов.

Правило 2. Не кладите все яйца в одну корзину

Вкладывать капитал в один актив — слишком рискованно, разумнее распределить финансы по разным отраслям.

Правило 3. Заранее оценивайте риски

Из высокодоходных проектов с повышенным риском нужно выводить финансы как можно быстрее. Если вероятность потерь больше шанса заработать, не следует надеяться на удачу.

Правило 4. Проверяйте информацию

Важно внимательно изучать условия вложения капитала, чтобы не столкнуться с неприятными неожиданностями, например, снижением процентной ставки.

Правило 5. Выбирайте победителей

Не стоит геройствовать, поддерживая проекты, которые обречены на провал. Такие вложения не принесут выгоды ни одной из сторон.

Найдите тех кто уже удачно инвестируете и перенимайте опыт.

Правило 6. Долгосрочность перспективы

Постоянное перекладывание денежных средств из одного места в другое увеличивает риск потерять их. Разумнее сразу инвестировать на продолжительный срок.

Правило 7. Генерируйте пассивный доход

Только инвестиции, приносящие стабильный доход, способствуют постоянному приросту капитала.

Куда вложить средства, чтобы зарабатывать — конкретные примеры

Пример вложения денег №1 (от 5000 рублей)

Сумму от 5 тыс. рублей можно положить на депозит, инвестировать в ПАММ-счета или потратить на посещение семинаров и тренингов.

Пример вложения денег №2 (от 50 000 рублей)

На 50 тыс. рублей можно приобрести ценные бумаги, инвестировать в ПАММ-счета или ПАММ-портфель.

Пример вложения денег №3 (от 1 000 000 рублей)

Имея сумму 1 млн. рублей, можно рассматривать бизнес по франшизе или приобрести квартиру на этапе строительства.

Ответы на часто задаваемые вопросы

Вопрос 1. Реально ли инвестировать деньги под 50 процентов на 24 часа?

Заработать за короткий промежуток времени возможно при помощи выдачи микрозаймов. Процентную ставку в этом случае регулирует сам кредитор.

Вопрос 2. Куда поместить деньги (рубли), чтобы не потерять их?

На фоне экономической нестабильности хранить денежные средства в рублях не надежно.

Самым разумным будет обменять их пополам на евро и доллары, а уже их инвестировать в ПАММ-счета и купить надежные ценные акции и облигации.

Вопрос 3. Куда можно вложить 100 тысяч рублей, чтобы они приносили доход?

Считают наиболее перспективными следующие варианты вложений:

- в себя;

- в ПАММ-счета;

- в ETF;

- в акции.

Грамотное вложение позволит получать стабильный дополнительный доход.

Вопрос 4. Куда и как выгодно вложить деньги в Интернете, чтобы получить быструю прибыль?

Стоит обратить внимание на такие виды онлайн-инвестирования:

- в самостоятельный трейдинг;

- в дешевые акции с потеницалом большого роста;

- в ПАММ-счета;

Перед тем, как выбрать тот или иной вариант, нужно просчитать доходность и риски.

Инвестирование капитала значительно выгоднее его хранения, ведь только вложения могут защитить финансы от обесценивания.

При разумном подходе можно заставить деньги работать и приносить стабильный доход. Но чтобы не остаться в проигрыше, следует заранее оценить возможные риски и не инвестировать все средства в одну отрасль.

Контакты

Автор блога — Роман Зиф

📍 USA 28226, Charlotte, NC, 6825 Poppy Hills Ln, apt. 1528

☎️ +1 (704) 7129030

Принимаем платежи

Публичная оферта находится на странице Оплата и доставка

Уведомления

Инвестиции на рынке форекс это всегда риск. Помните успехи в прошлом не гарантируют успехов в будущем. Не вкладывайте больше, чем готовы потерять!

Блог proFXtrader — не занимается деятельностью, подлежащей лицензированию, а также брокерским обслуживанием, доверительным управлением или привлечением займов у населения.

Инвестирование в акции: конкретные и практические шаги, с чего начать + советы, как правильно инвестировать

Хотите реальный способ разбогатеть легально, не потратив на это большую часть своей жизни?👉 Займитесь инвестированием, в частности, советую попробовать инвестиции в акции. А чтобы не было так страшно начинать, в этой статье я расскажу вам, с чего начать обучение, как выбрать высокодоходные ценные бумаги и застраховать себя от потери средств.

К сожалению, в России и других странах СНГ люди привыкли зарабатывать деньги наёмным трудом. Десятки лет они тратят 2/3 своего времени на работу, а потом получают копеечную пенсию. Как выбраться с этих крысиных бегов? Или не вляпаться туда, если вы только на старте взрослой жизни? Решение проблемы есть! Итак, начнём!⏬

Из этой статьи вы узнаете:

- 1 Что собой представляют инвестиции в акции – простое объяснение для начинающих

- 2 Реально ли новичку вложить деньги в акции и заработать на этом 💲?

- 3 Как инвестировать в акции – 3 варианта

- 3.1 Покупка акций на фондовой бирже

- 3.2 Самостоятельное приобретение акций у собственника

- 3.3 Участие в паевом инвестиционном фонде

- 4.1 Шаг 1. Получение знаний

- 4.2 Шаг 2. Выбор брокера

- 4.3 Шаг 3. Формирование инвестиционного портфеля и покупка ценных бумаг

- 5.1 Вопрос 1. В какие акции лучше вложить деньги новичку?

- 5.2 Вопрос 2. Как вложить деньги в акции и получать дивиденды?

- 5.3 Вопрос 3. Что надёжнее начинающему инвестору – краткосрочные или долгосрочные инвестиции в акции?

- 5.4 Вопрос 4. Как происходит инвестирование в американские акции?

Что собой представляют инвестиции в акции – простое объяснение для начинающих

Инвестирование в акции доступно любому человеку. По сути, это вложение средств в работающий бизнес. Тысячи компаний и предприятий заинтересованы в привлечении капитала от частных инвесторов, поэтому выпускают и реализуют ценные бумаги. Полученные деньги пускают в оборот на развитие бизнеса, например, разработку нового продукта. Поэтому если вы в раздумьях, куда вложить 100000 рублей – то вот вам реальный вариант.

Существует два принципа заработка на акциях⏬:

1. Дивиденды

Самый очевидный путь для новичка на фондовом рынке – купить акции и получать дивиденды. Последние представляют собой стабильный и долгосрочный доход, который зависит от размера прибыли компании. Выплаты производятся раз в квартал, полугодие или год.

ВАЖНО. Руководство фирмы даже в случае получения высокой прибыли может принять решение о направлении средств на развитие бизнеса, а не на выплату дивидендов акционерам. Поэтому перед тем, как вкладывать деньги в акции, изучите положения уставных документов, которые касаются дивидендной политики.

2. Рост стоимости ценных бумаг

Чтобы жить на дивиденды, нужно вложить в акции миллионы рублей. Таких сумм для инвестиций у большинства людей нет. К счастью, простым смертным доступен спекулятивный заработок – за счёт роста стоимости ценных бумаг.

Пример. В августе 2018 года одна акция Газпрома стоила 140 руб , а в августе 2019 года – уже 230 руб . Если бы вы вложили в ценные бумаги нефтяной компании 100 тыс. руб., то всего за год смогли б заработать на акциях 64,3 тыс. руб. Кроме того, Газпром ежегодно выплачивает акционерам дивиденды.

В какие акции инвестировать? Всё зависит от финансовых целей. Если для вас на первом месте стабильность и сохранность средств, советуем выбирать инвестиции в «голубые фишки». Для получения высокого пассивного дохода подойдут привилегированные ценные бумаги. Инвестиции в обычные акции, особенно молодых и перспективных компаний, сгодятся для спекулятивного заработка.

Таблица 1 «Виды акций для инвестиций»

Вид Особенности инвестиций Обычные Дают право на долю в компании (+ 1 голос при участии в принятии решений), размер дивидендов заранее не известен. «Голубые фишки» – разновидность обычных акций Их эмитентами выступают мегакорпорации, которые показали устойчивый финансовый рост на протяжении долгих лет. Примеры: Microsoft, Apple, Coca-Cola, Amazon, Газпром, Сбербанк, Яндекс. Привилегированные Не дают права на долю в компании. Однако по привилегированным акциям предусмотрен фиксированный размер дивидендов (как правило, по повышенной ставке). Инвестиции в ценные бумаги, в том числе акции и облигации бывают краткосрочными и долгосрочными. В первом случае доход инвесторов в основном складывается из спекулятивных сделок на фондовой бирже и достигает 20-30% в месяц.

Долгосрочное инвестирование – это покупка акций и удержание их в портфеле более 1 года. «Голубые фишки» приносят инвесторам в среднем 15-20% годового дохода. Акции молодой и перспективной компании за 5-10 лет способны вырасти в цене на сотни и даже тысячи процентов. Но если она обанкротится, вы потеряете инвестиции.

Реально ли новичку вложить деньги в акции и заработать на этом 💲?

Инвестиции в акции для начинающих – это реальность. Чтобы успешно зарабатывать, необязательно иметь финансовое образование или IQ выше 120. Достаточно базовых знаний фондового рынка, логики и умения контролировать эмоции.

Сколько нужно денег для инвестиций в акции? Новичку хватит даже скромного капитала – от 3-5 тыс. руб. Однако вы должны понимать, что если инвестировать небольшие деньги, то за 1 год превратить такую сумму инвестиций в миллион невозможно. Большинство ценных бумаг на короткой дистанции приносят маленький доход, а то и вовсе убытки. А вот долгосрочные инвестиции в акции при грамотном распределении капитала, как правило, оказываются прибыльными.

Пример. В январе 2015 года одна акция Лукойла стоила 2295 руб. , а в январе 2016 года – 2380 руб . Доходность инвестиций за 1 год составила всего 3,7%. Но в январе 2019 года стоимость поднялась уже до 5007 руб . То есть, «терпеливый» инвестор за 4 года смог бы заработать 218%.

И ещё один наглядный пример:

Инвестиции в ценные бумаги имеют ряд преимуществ для новичка по сравнению с другими вариантами. Ознакомившись с нижней таблицей, вы поймёте, почему стоит выбрать акции для инвестирования.

Таблица 2 «Почему инвестирование в акции и облигации – это выгодно»

Объект инвестиций для сравнения Преимущества инвестиций в ценные бумаги Банковский вклад (депозит) Вложив деньги в банк, вы получите максимум 8,5-10% годовых. По инвестициям в акции доходность не ограничена и может достигать сотни %. Недвижимость Для реального вложения в недвижимость без солидного капитала (от 1 млн. руб.) не обойтись. Инвестиции в акции и облигации доступны даже тем, кто имеет скромные сбережения. Драгоценные металлы Ценные бумаги обладают более высокой ликвидностью. При их продаже не нужно платить НДС государству. Инвестору доступен спекулятивный заработок. Валютный рынок Форекс Вложить деньги в акции и получать прибыль с нуля способен даже новичок. Риски средние или минимальные (в зависимости от выбранной стратегии). Инвестиции и заработок на Форекс сопряжены с высокой вероятностью потери средств и доступны только профессионалам. Чужие стартапы Инвестиции в фондовый рынок – это менее рисковый и более понятный для новичков вариант. Собственный бизнес Акции, в отличие от собственного бизнеса, приносят пассивный доход. Инвестиции в них не требует больших затрат времени и сил. Впрочем, вкладывать в акции деньги не так просто, как может показаться сразу. Нужно разбираться в финансовых показателях компании, выбранной отрасли, анализировать котировки ценных бумаг за прошлые периоды, делать прогноз с учётом экономической и политической обстановки в стране.

Вы серьёзно намерены этим заниматься? На какую прибыль хотели бы выйти в первый год?

Новички часто не хотят разбираться во всех тонкостях и инвестируют интуитивно. В результате теряют инвестиции и разочаровываются в фондовом рынке. Если вы хотите избежать типичных ошибок, советуем прочитать статью до конца.

Как инвестировать в акции – 3 варианта

Как начать инвестировать в акции? Всего существует три способа, каждый из которых имеет свои плюсы и минусы, о которых я вам сейчас расскажу⏬.

Покупка акций на фондовой бирже

Согласно российскому законодательству, физические лица не вправе напрямую осуществлять сделки с ценными бумагами на фондовой бирже. Но как инвестировать в акции в таком случае? Через посредника – брокерскую компанию.

Алгоритм действий выглядит так:

- Заходите на сайт брокера.

- Регистрируетесь и проходите верификацию аккаунта, то есть отправляете скан паспорта, чтобы подтвердить личность.

- Открываете счёт. Пополняете его с помощью банковской карты или электронной платёжной системы.

- Скачиваете специальное ПО для осуществления инвестиций – операций купли-продажи акций.

- Покупаете и продаёте ценные бумаги. А если быть точнее, то это делает брокер в соответствии с вашими распоряжениями.

За посреднические услуги брокер взимает комиссию. Но она, как правило, небольшая – десятые или сотые доли процента.

Можно инвестировать в облигации государства, обратившись в банк. Например, Сбербанк оформляет приобретение облигаций федерального займа, эмитентом которых выступает Минфин РФ. Однако доходность инвестиций примерно такая же, как по банковскому вкладу – до 7-8% годовых.

Самостоятельное приобретение акций у собственника

Компании, которые особенно остро нуждаются в деньгах для развития бизнеса, напрямую реализуют ценные бумаги частным инвесторам. Соответствующие предложения иногда размещаются в Интернете на официальных сайтах молодых организаций.

Совет. Вы можете разместить объявления «скупаю акции» или «делаю вложения в бизнес» в социальных сетях и ждать писем от собственников. Например, в ВК есть группа «Продажа / Покупка акций».

Начинать инвестирование следует с детального изучения договора на сайте. Проанализируйте порядок начисления и выплаты дивидендов, узнайте о минимальной сумме инвестиций и способах оплаты. Зарегистрируйтесь в системе и отправьте заявку. Если её одобрят, вы сможете заключить с эмитентом договор и приобрести акции.

Преимущество самостоятельной покупки ценных бумаг в экономии средств. Вам не нужно переплачивать деньги посредникам, а сам эмитент нередко предоставляет скидку 5-10%. Но и риски очень высоки. Как правило, напрямую акции реализует молодая фирма, и сделать точный прогноз прибыли невозможно. Если она обанкротится, вы потеряете инвестиции.

Участие в паевом инвестиционном фонде

Паевой инвестиционный фонд (ПИФ) – это объединение инвестиций нескольких частных инвесторов. Деньгами последних распоряжаются профессиональные управляющие, которые взимают за свои услуги комиссию. Специалисты сами формируют инвестиционный портфель, грамотно вкладывая средства участников.

Принцип работы ПИФов

Это нормальный вариант, если вы думаете, куда вложить 300000 рублей, к примеру. ПИФы обладают следующими преимуществами:

- пассивный доход – от 20% годовых;

- риски ниже, чем при самостоятельном инвестировании в акции;

- деятельность находится под строгим контролем государства;

- в случае банкротства инвестиции не «сгорают», а переходят под управление другого фонда.

К сожалению, недостатки у ПИФов тоже имеются. Главный из них – отсутствие прозрачности инвестиций. Вложив деньги, вы не сможете увидеть детальную отчётность по конкретным акциям и облигациям. Грубо говоря, не будете на 100% знать, куда ушли ваши инвестиции. Доходность обычно ниже, чем заявлено в рекламе, а проверить полную информацию о фонде негде. Кроме того, за профессиональное управление нужно регулярно платить административные сборы, даже в случае отсутствия прибыли.

Это интересно. Сегодня многие граждане, которые застали 90-е годы, задают вопросы про Первый инвестиционный ваучерный фонд. А именно, как получить дивиденды по его ваучерам. Первый инвестиционный ваучерный фонд был создан в 1993 году , когда проводилась массовая приватизация государственных предприятий. Контора много раз меняла названия и организационно-правовую форму. Сейчас Первый инвестиционный ваучерный фонд называется ПАО «Меридиан». Последний раз он производил выплаты дивидендов в 2012 году (всего 31 копейку на обыкновенную акцию). Согласно российскому законодательству, срок на их получение истёк ещё в 2015 году . Сегодня ваучеры организации «Первый инвестиционный ваучерный фонд» уже ничего не стоят.

Национальный инвестиционный фонд приватизации Республики Татарстан – аналогичная ситуация. Был создан в 1993 году , несколько раз реорганизовывался. Последняя выплата дивидендов производилась в 2011 году . Сейчас фонд ликвидирован.

С чего начать инвестирование в акции и облигации – 3 практических шага

Перед тем как вкладывать деньги в акции, определитесь со своими финансовыми целями. Если вы хотите получать стабильный доход и обеспечить себе достойную старость, выбирайте долгосрочное инвестирование. Желательно начинать с капитала не менее 60 тыс. руб. Если у вас пока нет такой суммы инвестиций, не беда. Просто не забывайте регулярно реинвестировать полученную прибыль, докупая новые акции.

Если хотите заработать много денег – изучите стратегии краткосрочного инвестирования (в частности, скальпинг), чтобы за короткий срок увеличить имеющийся капитал. Но помните, что и рисков здесь больше.

Шаг 1. Получение знаний

С чего начать изучение фондового рынка? Советуем прочитать следующие книги:

- В. Савенок «Ваши деньги должны работать»;

- Б. Грэм «Разумный инвестор»;

- У. Баффет, Л. Каннингем «Эссе об инвестициях, корпоративных финансах и управлении компаниями»;

- Дж. К. Богл «Руководство разумного инвестора»;

- Ф. Фишер «Обыкновенные акции и необыкновенные доходы».

Они научат вас правильно инвестировать и снижать риски. Помогут понять, какие факторы влияют на стоимость ценных бумаг, когда лучше покупать и продавать акции. Указанная литература больше подходит для тех, кто нацелен на долгосрочное инвестирование.

Чтобы успешно заниматься трейдингом, нужно освоить технический анализ. Самостоятельно разобраться в теме по книгам, блогам и youtube-каналам очень сложно. Лучше пройти обучение на платных курсах или у профессионала.

Шаг 2. Выбор брокера

Если выбрать ненадёжную компанию, есть риск столкнуться с блокировкой аккаунта, невозможностью вывода средств, повторной верификацией и другими проблемами. Чтобы сохранить и приумножить инвестиции, советуем сотрудничать только с легальными российскими брокерами, имеющими лицензию Центробанка и работающими на рынке более 10 лет.

Таблица 3 «ТОП-3 брокера для инвестиций в акции»

Наименование Описание Открытие Брокер Зарегистрирован в 1995 году. Регулярно получает премии престижного конкурса РФ «Элита фондового рынка», имеет максимальный рейтинг надёжности ААА Национального рейтингового агентства НРА. Предоставляет доступ к популярным торговым терминалам Quik и MetaTrader5. Отсутствует минимальный порог вхождения. БКС Брокер Зарегистрирован в 1995 году. Имеет максимальный рейтинг надёжности ААА и более 120 офисов на территории России. В службе поддержки трудятся компетентные сотрудники. Минимальная сумма инвестиций – 50 тыс. руб., комиссия – от 0,0177%. Финам Зарегистрирован в 2000 году. Предоставляет услугу «Единый счёт», с помощью которой клиенты могут с одного счёта осуществлять операции на американских торговых площадках Nyse, Nasdaq, а также рынках Московской биржи. В 2015 году запустил уникальный сервис «Интернет-магазин акций»: для покупки ценных бумаг достаточно иметь банковскую карту и выход в Интернет. Минимальная сумма инвестиций – 30 тыс. руб., комиссия – от 0,0027%. Не советуем выбирать брокера, зарегистрированного не на территории РФ. Ведь в случае спорных моментов вам придётся возвращать деньги по законам иностранного государства.

Брокер открывает счёт дистанционно за 5-10 минут. Для этого нужно указать Ф.И.О., номер телефона, адрес электронной почты и выслать сканы паспорта. Затем вам станет доступна покупка акций через терминал, личный кабинет или мобильное приложение.

Шаг 3. Формирование инвестиционного портфеля и покупка ценных бумаг

В какие акции лучше вложить деньги? При выборе рекомендуем придерживаться следующих критериев:

- Знакомая отрасль

Инвестируйте средства лишь в те компании, бизнес которых вам хорошо понятен. Только так вы сможете вовремя определить факторы, способные повлиять на изменение стоимости акций. - Низкий уровень конкуренции

Успешный инвестор Уоррен Баффет предпочитает вкладывать деньги в акции компаний, способных удерживать конкурентное преимущество или положение монополиста на протяжении долгих лет. Примеры: производство уникальных бритвенных станков Gilette (корпорация Proctor&Gamble), выпуск пластиковых карт Visa, Master Card. - Стабильные финансовые показатели

Если вы выбрали инвестиции в организации, существующие на рынке более 5 лет, проанализируйте финансовую отчётность за прошедшие периоды. Резкие колебания прибыли/убытков – это плохой показатель. Желательно, чтобы выбранный вами бизнес не зависел от сезонности и моды на определённые товары.

Совет. Нельзя класть все яйца в одну корзину. В идеале ваш инвестиционный портфель должен включать бумаги как минимум 5-7 компаний из разных ниш, в том числе российские или зарубежные «голубые фишки». Тогда прибыль от одних активов перекроет убытки по другим, и в целом вы выйдете в плюс.

Итак, теперь вы знаете, в какие акции лучше вложить деньги, и открыли счёт в брокерской конторе. Остальное – дело техники. Разобраться в интерфейсе торгового терминала (приложения) и купить акции под силу даже новичку.

Разъяснить неясные моменты поможет служба поддержки брокера.

Ответы от экспертов на самые популярные вопросы

В этом разделе статьи вы найдёте ответы на вопросы, которые задают 90% начинающих инвесторов. Обязательно прочтите полезную информацию перед тем, как вкладывать деньги в фондовый рынок.

А пока советую послушать интересные факты о жизни и принципах инвестирования одного из крупнейших мировых инвесторов – Уоррена Баффетта. Если ві в поиске вариантов, куда вложить миллион рублей, чтобы заработать – смело следуйте его советам.

Вопрос 1. В какие акции лучше вложить деньги новичку?

В «Голубые фишки», поскольку инвестиции в них сопряжены с минимальными рисками. Для примера, акции российских компаний Газпром, Сбербанк и Лукойл имеют только дивидендную доходность на уровне 4-6%, а также растут в цене в долгосрочной перспективе.

Это интересно. Как правило, акции иностранных компаний в период экономического подъёма растут медленнее, чем российских. Но они также дают меньшую просадку во время кризиса.

Вопрос 2. Как вложить деньги в акции и получать дивиденды?

Не все топовые корпорации со стабильными финансовыми показателями выплачивают акционерам дивиденды. Как выбрать акции, по которым предусмотрен дивидендный доход? Список иностранных компаний, выплачивающих дивиденды, можно посмотреть на сайте dividend.com, российских – на banki.ru.

Обращайте внимание на историю выплат. Если организация регулярно выплачивала акционерам дивиденды на протяжении последних 5-10 лет, высока вероятность, что такая традиция продолжится.

ВАЖНО. Посчитайте, какая часть прибыли компании уходит на выплату дивидендов. Если более 70% – это плохой показатель. Ведь грамотное руководство скорее потратит большую часть заработанных средств на развитие бизнеса.

Вопрос 3. Что надёжнее начинающему инвестору – краткосрочные или долгосрочные инвестиции в акции?

В целом инвестиции в акции – это скорее долгосрочное инвестирование. Стратегия «купи и держи» максимально проста в понимании, при этом приносит стабильный доход. Она идеально подходит для новичка. Главное – набраться терпения и не продавать акции в период временного спада экономики.

Краткосрочные инвестиции (спекулятивные операции) позволяют зарабатывать деньги как на росте, так и на падении стоимости ценных бумаг. Но требуют знания технического анализа. Большинство начинающих трейдеров терпят убытки в первый год торговли или имеют слабую отдачу от инвестиций.

Вопрос 4. Как происходит инвестирование в американские акции?

Хотите стать владельцем Microsoft, Amazon и других «голубых фишек» США? Или вложить средства в зарубежные организации, занимающиеся разработкой инновационных продуктов и услуг? Инвестирование в американские акции мало чем отличается от покупки ценных бумаг российских компаний.

У вас есть два варианта для инвестиций:

- Инвестировать через иностранную брокерскую компанию, имеющую лицензию США на осуществление биржевой торговли

Например, Interactive Brokers или Just2Trade. Минимальные суммы инвестиций там немаленькие – от 2,5-10 тыс. $, а торговые терминалы не русифицированы. Верификация аккаунта занимает в среднем 1-2 недели. Плюс этого варианта в широком выборе американских акций и других финансовых инструментов. - Инвестировать через российского брокера

Например, БКС Брокер позволяет покупать американские акции и ETF-фонды через посредническую компанию «БКС Кипр». Минимальная сумма инвестиций – 5 тыс. $. Торговые терминалы доступны на русском языке.

ВАЖНО. Инвестиции в российские акции предоставляют право на получение налогового вычета в размере 13% (освобождение от подоходного налога). При вложениях в американские ценные бумаги такая льгота не предусмотрена.

Заключение

Любые деньги можно потратить вмиг или умножить в десятки раз. Богатые люди отличаются от бедных тем, что выбирают второй вариант. Они не тратят последние сбережения на покупку статусных вещей, а экономят деньги, чтобы затем инвестировать в ценные бумаги, фонды, недвижимость, валюту и другие финансовые инструменты. Стоит ли продолжать жить как все или заранее позаботиться о своём будущем, решать только вам.

Источник https://profxtrader.ru/kuda-vlozhit-dengi/

Источник https://whiteprofit.ru/investirovanie/investicii-v-akcii-dlja-novichkov.htm

Источник

Источник