Есть свободные 10 000 ₽ ежемесячно — во что инвестировать

Начинать инвестировать нужно с постановки цели, а потом выбирать инструменты. Например, если вы хотите накопить на ремонт в квартире в течение двух лет, то подойдут облигации, а если на образование ребёнку в течение десяти лет — акции.

С небольших инвестиций получить быстрый доход не получится, поэтому сразу оговорим, что инвестировать будем вдолгую. Например, поставим финансовую цель на десять лет и будем пополнять свой портфель ежемесячно на 10 000 ₽. Вот, что в него может входить.

Акции

Акция — это ценная бумага, которая подтверждает право инвестора на владение долей в компании и получение дивидендов.

Цены акций могут сильно меняться. Если компания растёт, выходит на новые рынки, запускает новые продукты, которые пользуются спросом, — цена акций повышается. Если конкуренты выпускают востребованный продукт, а в компании из-за этого падают продажи, случился кризис в отрасли или произошёл ещё какой-то катаклизм, то и цены на акции снижаются.

На рост или обвал акций могут влиять и другие обстоятельства. Например, во время пандемии коронавируса при помощи платформы Zoom стали проводить школьные занятия, совещания и другие онлайн-мероприятия. Выручка компании увеличилась в несколько раз, поэтому акции Zoom выросли на 500 % в период с января до ноября 2020 года.

А акции авиакомпаний, наоборот, обвалились из-за ограничений на международные перелёты. Например, акции «Аэрофлота» обвалились на 53 % в феврале — марте 2020 года.

В качестве примера выделим 50 % портфеля, или 5 000 ₽, на покупку акций.

На такую сумму невыгодно приобретать отдельные ценные бумаги. Чтобы снизить риски, нужно распределять средства между компаниями из разных стран и отраслей, поэтому мы рекомендуем покупать наборы акций, а не отдельные ценные бумаги. Например, можно купить акции БПИФа, который инвестирует в ценные бумаги десятков разных компаний.

Можно разделить средства между двумя БПИФами: «ВТБ-Индекс Мосбиржи» (VTBX) и «ВТБ Акции компаний США» (VTBA). Первый инвестирует в акции, входящие в состав Индекса Мосбиржи. Второй имеет экспозицию на акции крупнейших американских компаний, входящих в индекс S&P 500. Такой подход позволит снизить риски и защититься от обвала акций конкретной компании: вы разделите инвестиции между разными странами и отраслями.

Состав портфеля VTBX на 24.05.2021г.

Состав портфеля VTBA на 24.05.2021г.

Облигации

Облигации — это долговые ценные бумаги. Их выпускают крупные компании или государство, когда хотят занять денег. Покупая облигацию, человек даёт в долг компании, а она обязуется вернуть его с процентами в оговорённый срок.

Облигации менее рискованны, чем акции, но и доходность по ним ниже, чем потенциальная доходность акций. Облигации нужны, чтобы сбалансировать портфель — уменьшить риски и защитить портфель от колебаний на фондовом рынке. Для примера, вложим в облигации 35 %, или 3 500 ₽.

На эту сумму будет неудобно покупать отдельные облигации, потому что обычно бумаги продаются по 1 000 ₽ и у вас не получится взять, например, 10 разных облигаций. Для инвестиций можно использовать ОПИФ ВТБ «Казначейский». Активы фонда размещены в государственные, субфедеральные и корпоративные облигации — то есть можно вложиться сразу в несколько видов облигаций.

Золото

Золото — это защитный актив. Его стоимость часто растёт во время экономических кризисов и в моменты падения фондового рынка: из-за ситуации неопределённости некоторые инвесторы переводят свои деньги из акций в золото.

Из ежемесячной суммы инвестирования 10 000 ₽ в золото можно вложить 15 % — 1 500 ₽. Покупать выгодно «золотые» фонды, например, БПИФ VTBG. Фонд вкладывает в настоящее золото (слитки).

Итак, вот такой пример портфеля на 10 000 ₽ для долгосрочной финансовой цели у нас получился:

Сколько можно получить, если инвестировать 10 лет

по 10 000 ₽ в месяц

Посмотрим, какую доходность можно получить, если инвестировать 10 000 ₽ в месяц в течение 10 лет. Это прогноз — точные цифры не сможет назвать никто: на финансовых рынках происходит как рост, так и падение. Мы выполним примерные расчёты и возьмём за основу средние показатели: 10, 15 и 20 % годовых.

10 000 ₽ ежемесячно под 10 % годовых. Сумма инвестиций — 1 210 000 ₽, итоговая сумма — 1 938 428 ₽

10 000 ₽ ежемесячно под 15 % годовых. Сумма инвестиций — 1 210 000 ₽, итоговая сумма — 2 476 901 ₽

10 000 ₽ ежемесячно под 20 % годовых. Сумма инвестиций — 1 210 000 ₽, итоговая сумма — 3 176 959 ₽

Что можно добавлять в портфель ежемесячно на 10 000 ₽

Биржевые фонды, состоящие из акций. Так как акции — это риск, то лучше инвестировать не всю сумму, а половину — 5 000 ₽.

Биржевые фонды, состоящие из облигаций. Доходность облигаций ниже по сравнению с акциями. Можно использовать как защитный актив и инвестировать 35 % — 3 500 ₽.

«Золотые» фонды. Это защитный актив, который сохранит сбережения во время кризиса и инфляции. На исторической дистанции золото дорожает и подойдёт для долгосрочных инвестиций. Можно вкладывать в золото 15 % — 1 500 ₽.

Топ 20 лучших способов инвестирования в 2021 году

Инвестирование

Раскроем особенности 10 лучших способов, куда вложить деньги в 2021 году. Потому что уровень инфляции в России за 5 лет составил 31,06%, за 2019 год – 3,05%. Эти цифры помогают понять, насколько обесцениваются деньги, и куда их инвестировать точно не стоит.

Основные принципы и виды инвестиций

Инвестирование – это отчуждение средств для получения прибыли в будущем. В эффективных инвестициях есть определенные принципы, которые помогают достигнуть поставленных задач, минимизируя риски.

Базовые принципы заключаются в:

- грамотной постановке целей;

- написании стратегического плана;

- создании профиля риска;

- определении, готов ли инвестор уделять время для управления инвестициями или же необходимо передать средства в управление профессионалам;

- постоянном анализе рынка;

- умении отказываться от активов, которые не приносят прибыль.

Высокодоходные инвестиции должны быть постоянными, не зависимо от того, планируете получать пассивный или активный доход.

Основные виды вложений

В

И

Д

Ы

В

Л

О

Ж

Е

Н

И

Й

По целям

Виды инвестирования можно классифицировать по разным признакам, поэтому перечисленные в таблице не являются единственно возможными. При этом не существует правильного или неправильного деления.

Правила правильного инвестирования

Первое правило инвестирования – заботиться о том, чтобы сохранить вложенные деньги. Не стоит вкладывать деньги только в те проекты, которые гарантируют высокую доходность уже в первые дни инвестирования.

Основные правила инвестирования заключаются в следующем:

- Для вложений используйте только свободные деньги. Не берите кредиты или займы для инвестирования. Всегда есть риск потери.

- Оцените риски и возможную доходность, перед тем как выгодно вложить средства.

- Помните о диверсификации вложений. Чтобы снизить риск возможных потерь капитала или доходов от него, необходимо распределить вклад между различными объектами вложений. Классический вариант в мировой практике – 10% для каждого проекта.

Но наиболее действенный способ распределения средств: 50% – консервативный портфель (недвижимости, облигации, драгоценные металлы), 30% – умеренный портфель (бизнес-проекты, акции), 20% – агрессивный портфель (криптовалюты, валютный рынок).

Основным правилом инвестирования так и остается способность научиться управлять рисками.

С каких сумм можно начать вкладывать деньги

Начать приумножение средств можно и с 500 рублей. Подобные суммы тоже можно инвестировать. Только зачастую заработок будет соразмерен вкладу, хотя так бывает не всегда.

В отличие от денег, человек не может работать 24 часа 7 дней в неделю.

Например, депозит суммой 1400 руб. под 12% с реинвестированием за 50 лет принесет 28 900% дохода.

Но депозиты – это не единственный способ без лишних усилий получать доход, не имея экономического образования и 100 тыс. руб. для инвестирования. Важно выбрать инструмент – удачную инвестиционную возможность.

Рейтинг 10 доходных инвестиций в интернете на 2021 год

В данном разделе расположились способы инвестирования, с помощью которых можно инвестировать не выходя из дома, прямо из интернета.

Способ 1: Инвестирование в интернет-проекты

Данный вариант подразумевает создание нового ресурса или покупку существующего. Некоторые идеи для инвестирования в сайты или в фондовый рынок, вы можете найти в нашем телеграмм канале “[SB] Сигналы | Инвест Идеи“.

Вообще подобное инвестирование требует постоянного контроля и работы над ним. Инвестору необходимо либо самостоятельно продумать стратегию поиска посетителей, заключения договоров с компаниями, занимающимися продвижением, либо нанять компетентного сотрудника.

Так, например, Вы можете купить сайт с доходом и получать прибыль ежемесячно. Этот же сайт можно доработать, докрутить, увеличив количество посетителей, а значит и доход в 2-3 раза, а можно и в 5! Здесь главное, постоянная грамотная работа с сайтом. Сайт с доходом в 5000 руб. в месяц можно приобрести за 80 – 90 тыс. рублей.

Способ 2: Покупка-продажа доменов

Купленные 20 лет назад адреса сайтов за 500 руб., сейчас можно продать в среднем за 20 тыс. руб. Цена напрямую зависит от вида домена.

Двухбуквенные считаются одними из самых дорогих. Их можно продать за 630 тыс. руб. Цена смысловых достигает более 1 млн. руб.

Покупка доменов осуществляется на аукционах и непосредственно у их владельцев.

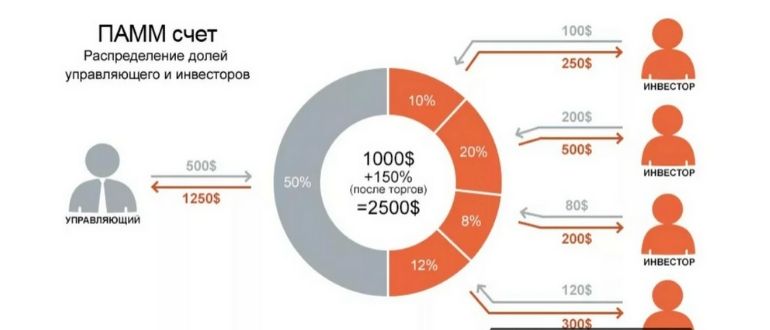

Способ 3: ПАММ-счета

Торговый счет передается в управление для совершения операций на финансовых рынках. При этом средства с ПАММ-счета не переводятся на счет управляющего, они полностью принадлежат доверителю. Также управляющий не имеет права снимать со счета какие-либо средства. Вероятность безответственного управления снижается благодаря тому, что управляющий производит операции на своем счету. Рыночный риск в рамках своей суммы принимает доверитель. Происходит дублирование всех операций на инвесторских счетах.

Управляющий или трейдер публикует статистику сделок, указывает, сколько инвесторов доверили ему управлять их средствами. Один управляющий одновременно может иметь несколько счетов. Инвестор может в любое время вывести свои средства из управления трейдером.

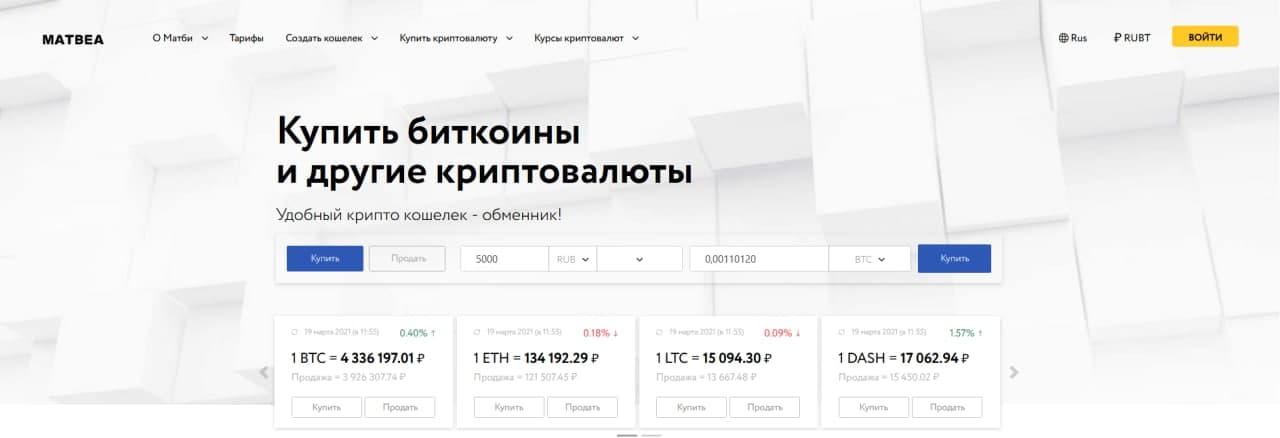

Способ 4: Криптовалюта

Повышенное внимание к криптовалютам началось после того, как цена на биткоин за год возросла на 300%. Но, кроме биткоина, люди инвестируют в перспективные альткоины. Так, например, надежностью и стабильностью характеризуются DASH и ETH. Их цена возрастает ежегодно в 8-12 раз. Брокеры рекомендуют вкладывать деньги сразу в несколько криптовалют.

Сделать это можно на биржах или обменниках. Например, “Матби” предлагает к покупке, продаже или обмену следующие криптовалюты: Bitcoin, Litecoin, DASH, ZCash, Ethereum, Bitcoin Cash, Chainlink, OmiseGO, WAVES, Monero, Dogecoin, TRON, DAI, Ethereum Classic, DigiByte, BAT, ZRX, QTUM, Lisk, KNC, Bitcoin Gold. После регистрации по номеру телефона или email, а также прохождения верификации, совершать операции с данными монетами можно как на сайте, так и через приложение, доступное для Android и iOS.

Приобретенная криптовалюта автоматом попадает на ваш кошелек “Матби”. Оттуда ее можно отправить на другой кошелек, либо хранить прямо в сервисе. В случае, если у пользователя возникнут вопросы, то команда подготовила подробную видеоинструкцию .

При грамотном подходе и постоянном отслеживании графиков роста-спада криптовалют, можно заработать неплохие деньги за несколько месяцев. Так, например, вложив хотя бы 5000 руб. в марте 2019 г., через 5-6 месяцев можно было увеличить эту сумму в 2,5 раза.

Способ 5: Бинарный опцион

Этот вариант инвестирования специалисты называют достаточно рискованным, поскольку такой опцион покупают заранее по фиксированной цене и в итоге можно либо получить премию, либо потерять всю сумму, заплаченную за опцион.

Суть данной системы заключается в том, будет ли цена на базовый актив выше или ниже определенного уровня. Опцион выигрывает, если вы определили уровень цены. Тут не имеет значение степень изменения стоимости: насколько она ниже или выше. Частные инвесторы раньше не могли совершать сделки подобного рода, это стал возможным с появлением брокеров.

Источник https://school.vtb.ru/materials/articles/est-svobodnye-10-000-ezhemesyachno-vo-chto-investirovat/

Источник https://bizec.ru/top-20-luchshih-sposobov-investirovaniya/

Источник

Источник